Il existe différentes méthodes pour investir en bourse en sélectionnant soi-même ses propres actions. Il y a souvent autant de critères de sélection que d’investisseurs. C’est donc facile de s’y perdre si vous êtes débutant.

Nous allons aborder dans cet article la méthode de sélection « value », puis voir quels sont ses résultats et comment l’appliquer concrètement sur les marchés boursiers.

La méthode Value en bourse

Certains investisseurs perdent de l’argent pendant plusieurs années sans faire le moindre gain en plein marché haussier. En effet, ils passent leur temps à changer de méthode d’investissement. Il est difficile au début de trouver une stratégie et de s’y tenir.

En bourse, une grande partie de la performance provient de la discipline. Se fixer une stratégie et l’appliquer en fait partie.

On peut alors se demander, lorsque l’on a peu d’expérience ou pas d’idée de méthode, par où commencer.

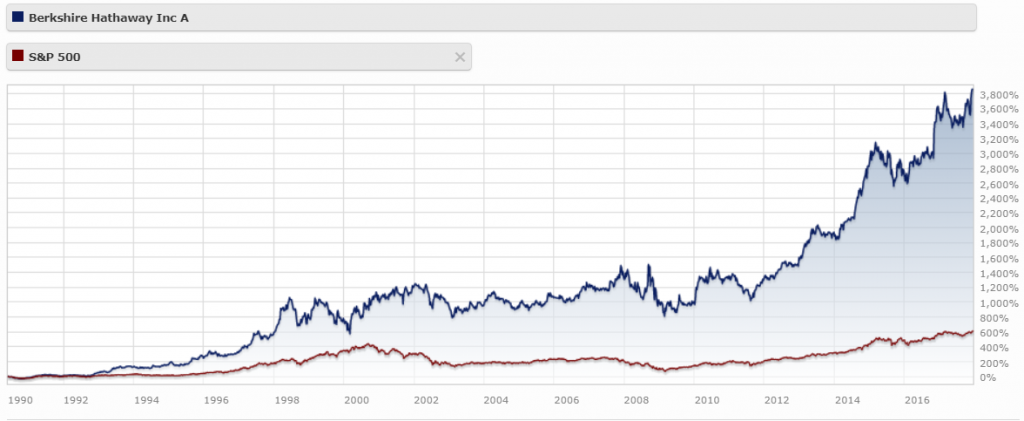

La méthode « value » s’impose comme la base du stock picking (processus de sélection d’action). Elle a été inventée par l’économiste et investisseur renommé Benjamin Graham. Elle est ensuite reprise et appliquée avec succès par Warren Buffet qui a réussi l’exploit de surperformer le S&P500 sur plus de 50 ans avec sa société de holding Berkshire Hathaway.

Source : Morningstar

-

Comment définir une entreprise value

Le principe de la méthode value consiste à trouver des actions de qualité, générant du cash-flow chaque année. Celles-ci doivent présenter un prix en décote importante par rapport aux fondamentaux de l’entreprise.

Idéalement, la marge de sécurité, donc la décote, doit être la plus élevée possible pour limiter au maximum le risque pris.

On peut citer la célèbre phrase de Warren Buffet : « Il vaut mieux acheter une action extraordinaire à un prix ordinaire plutôt qu’une action ordinaire à un prix extraordinaire ».

-

Comment trouver une entreprise value

La notion de value est généralement liée au ratio de valorisation PBR (price to book ratio). Il se calcule en divisant la capitalisation boursière par l’actif net de l’entreprise (ou le prix de l’action divisé par l’actif net par action).

Ainsi, avec un PBR de 1, le prix de l’action représente exactement l’actif au bilan de l’entreprise. Elle est donc au « juste prix » selon ce ratio.

L’actif correspond à la somme des biens matériels (bâtiments, équipements, machines…) et des biens immatériels (licences, brevets, royalties…). C’est donc la somme qu’il faudrait payer pour acheter la totalité des biens de l’entreprise (et non toutes les actions = capitalisation boursière).

L’utilisation du PBR était tout à fait logique pour Warren Buffet et Benjamin Graham car leur objectif était d’acheter l’entreprise entière (ou une part importante) sous leur valeur intrinsèque.

Evidemment, pour Mr tout le monde, il s’agit d’acheter quelques actions et non la totalité de l’entreprise. Cependant, la méthode reste pertinente et efficace dans ce cas sur le long terme.

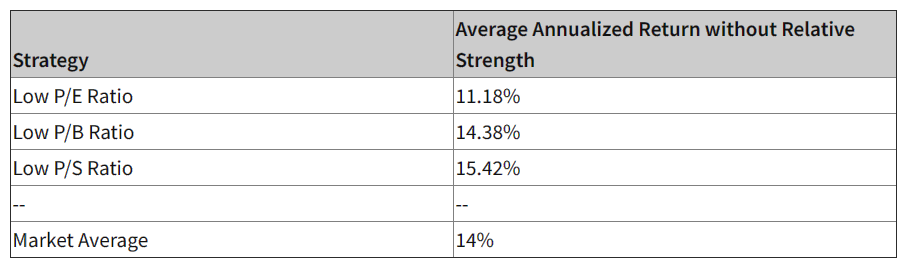

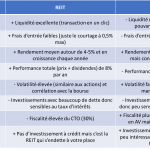

En réalisant des backtests allant de 1951 à 1996, James O’Shaughnessy a montré dans son livre « What Works on Wall Street » les résultats suivants :

Source : Investopedia

Source : Investopedia

Ainsi, les entreprises à faible PBR (P/B ratio) ont fait en moyenne 14.38%/an alors que le marché 14%/an. Cet écart peut sembler faible, mais 0.38%/an sur 50 ans est énorme.

1000$ investit seraient devenus pour le marché 414 594$ et 483 175$ pour les faibles PBR. L’écart est donc conséquent.

Surperformer le marché avec l’approche value de nos jours

Depuis les années 2000, l’approche value est devenue moins populaire car elle a moins rapporté qu’auparavant. L’idée ne sera pas d’en changer le principe, on cherchera toujours des actions de qualité à prix décoté.

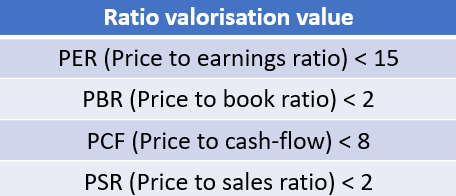

Cependant, il peut être judicieux de croiser les ratios de valorisation au lieu de n’utiliser que le PBR. Vous pouvez vous referrer à la partie valorisation de l’article « comment choisir les meilleures actions en bourse » pour avoir plus de détails.

En effet, il est possible d’avoir une entreprise à faible PBR mais avec un PER ou PSR élevé. En combinant tous ces critères, on est sûr que l’entreprise soit peu chère.

De plus, il ne faut pas tomber dans le piège des junk stocks. Si l’entreprise est fortement décotée, il peut y avoir une raison de fond derrière (pas de croissance, dette, mauvais management). Ce n’est pas du tout ce que l’on souhaite. Il faut donc vérifier avant tout achat que les fondamentaux soient sains.

On pourra donc par exemple choisir les entreprises les moins chères, avec les meilleures marges d’exploitation ou les plus hauts ROE (return on equity) afin d’être certain de la profitabilité de l’entreprise.

L’approche value est actuellement en totale adéquation avec le marché actuel car il est très cher. En cas de correction, la actions value pourraient donc moins chuter.

De plus, il y a moins d’attente positive concernant leurs résultats contrairement aux entreprises de croissance (growth). Ainsi, si les résultats sont bons, cela créera une bonne surprise qui dopera le titre.

C’est maintenant à vous de trouver les rares pépites qu’il reste dans le marché actuel. L’entreprise doit à la fois être peu chère tout en étant en croissance et solide financièrement. La tache est compliquée, mais cela en vaut la peine.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour,

merci pour toutes ces informations, et ces articles très pertinents…

Il se trouve que j’applique les choses, et, suspense…. PUBLICIS est un champion ! A part l’augmentation du cash flow… J’exagère à peine… vous même l’avez retiré de votre liste si j’ai bien tout suivi…

Après tout, c’est peut-être vrai, pourquoi l’avoir retiré de vos actions ? De votre portefeuille si je ne me trompe ? Dans 40 ou 50 ans, si ça se trouve, on l’aura notre champion… après être sorti du CAC40 peut-être entre temps… c’est pas vraiment une junk stock non plus… pensez-vous qu’on puisse y croire, ne serait-ce qu’un peu ?

Bonjour Richard,

Oui je vous confirme bien la vente de Publicis car on y retrouve tous les signes d’une entreprise en déclin : plus de croissance, chute du cours de bourse sur une longue période (même lorsque le marché est haussier). Le secteur est très attaqué par les GAFAM qui ont révolutionné la pub moderne.

Bonjour ,

j’ai le titre AGLE .CNT à découvert sur le marché value , pouvez vous me dire comment faire pour clôturer cette position car je suis client chez interactive Brockers et ils me disent qu’ils ne savent pas clôturer cette position et chaque jour il me retire 0.14 $ de frais d’emprunt et au mois de décembre ils m’ont retiré 307 $ de dividendes négatives. Par avance je vous remercie .

PS : s’ils me retirent 300 $ par trimestre je suis bien embêté

Bonjour

Déjà visiblement vous ne savez pas bien ce que vous faites puisque vous semblez débutant mais investissez sur des marchés complexes et en plus via vente à découvert… ce qui est totalement déconseillé.

La meilleure solution étant de demander à votre courtier comment procéder. Théoriquement il faut racheter vos titres (et non les vendre)

Bonjour Matthieu merci pour votre réponse . interactives Brockers m’ont répondu ceux ci :

Veuillez noter que AGLE est considéré comme une position sans valeur comme vous étiez vendeur à la date d’enregistrement, une position courte vous a été attribuée sur les actions scindées. AGLE.CNT est un droit à valeur contingente non négociable et non transférable. Si l’entreprise atteint certains jalons, le détenteur de la position courte peut être responsable des paiements futurs.

Pouvez vous me dire Mathieu si cette position va être pour toujours non négociable ? Et c’est quoi les jalons ? Par avance un grand merci

Aucune idée désolé. J’ai eu un problème un peu similaire chez Degiro avec l’action Constellation Software à l’époque, qui a fait un split, et j’ai obtenu des actions non négociables. Heureusement que les montants étaient faibles, mais ça m’empêcherait même potentiellement de clôturer le compte.

Je ne peux pas vous aider désolé, le mieux à faire étant d’harceler le service client pour qu’ils trouvent une solution