Pour un investisseur se concentrant sur les dividendes comme source de revenus passifs, il est important de savoir que tout dividende étranger est soumis à une retenue à la source du fisc du pays en question.

Cela a pour conséquence directe la chute du rendement réel du dividende de votre action.

Nous allons expliquer dans cet article comment fonctionne le prélèvement à la source des dividendes étrangers, ainsi que lister les taux de prélèvements des différents pays.

Fiscalité des dividendes étrangers

Avant toute chose, je tiens à préciser que je ne suis ni comptable, ni expert dans le domaine. Il pourra donc y avoir quelques inexactitudes dans mes propos.

Chaque pays émet des conventions fiscales avec les autres pays. Cette convention est un accord collatéral de taxation entre 2 Etats qui permet principalement d’éviter les doubles impositions des revenus du capital.

Pour un investisseur Français qui investit dans des actions étrangères, c’est cette convention qui fixera le taux de retenue fiscale. Si aucune convention n’existe entre 2 pays, un taux forfaitaire de 30% est appliqué.

Ainsi, si vous percevez des dividendes d’une entreprise étrangère, vous ne recevrez pas la totalité. Vous aurez sur votre compte le dividende, retranché du taux de retenue. Si par exemple vous êtes censé recevoir 1000€ de dividende d’une entreprise dans un pays ayant un accord de 15% de retenue fiscale avec la France, vous ne recevrez que 850€.

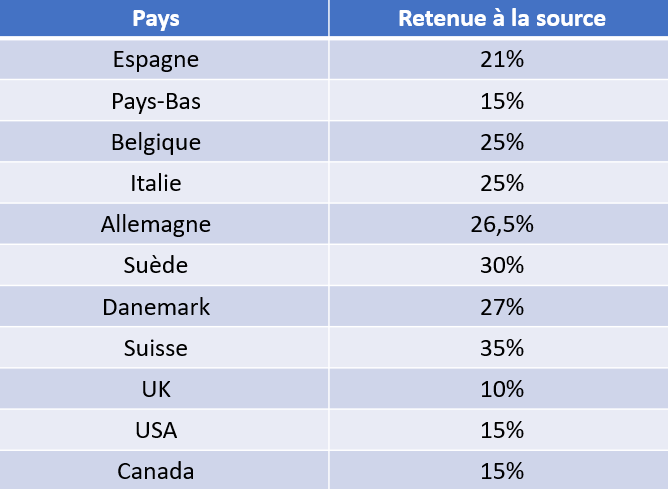

Taux de retenue à la source des dividendes étrangers des différents pays

Voici les taux de prélèvements à la source de plusieurs pays ayant une convention fiscale avec la France.

Fonctionnement du prélèvement à la source des dividendes étrangers

Comme expliqué plus haut, votre dividende reçu sera directement impacté de la retenue fiscale.

Il faut savoir que tout ou partie de cette retenue peut être récupérée sous forme de crédit d’impôts.

La somme maximale récupérable est de 15% (il est donc possible en théorie de récupérer tous les prélèvements sur les dividendes Américains, Canadiens et des UK). Pour les autres pays, vous n’en récupérerez au mieux qu’une partie.

Par exemple, pour une action Espagnole détenue sur CTO, vous aurez un précompte à la source de 21%. Ensuite, vous devrez payer à l’Etat Français les 30% correspondant à la flat tax l’année suivante lors de votre déclaration d’impôts. Vous récupérerez alors les 15% récupérables du précompte à la source. L’imposition totale sera donc de 21+30-15 = 36%

On comprend donc bien ici l’intérêt sur un CTO de privilégier les pays avec un taux de retenue à la source inférieur ou égal à 15% (comme les actions US). De cette manière, on se retrouvera avec le taux minimal à 30%.

Il est à noter que sur PEA, il est impossible de récupérer la retenue à la source. Elle est donc perdue. Cependant, la fiscalité des actions Européennes est tout de même généralement plus avantageuse sur PEA que sur CTO. En effet, toujours dans l’exemple de notre action Espagnole, il vaut mieux payer 21% sur PEA plutôt que 36% sur CTO.

Si après cet article vous avez tout compris sur la fiscalité des dividendes étrangers, je vous propose ici la liste des Dividend Aristocrats en Europe (éligibles au PEA).

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

enfin un article clair qui traite ce sujet!!

merci

Merci pour ton commentaire Sébastien.

En effet, il y a très peu d’articles qui en parlent ou qui synthétisent les différents taux par pays.

Maintenant c’est fait 🙂

Matthieu.

Bonjour Matthieu

article trés clair. Dans mon cas les attestations fiscales concernent des CTO étrangers (dans mon cas c’est Allemand) et effectivement le prélèvement à la source est d’environ 26%. Comment et où déclarer le montant de cette fiscalité (case du formulaire 2047) prélevée et bénéficier du crédit d’impôt de 15% qui est le taux (sauf erreur pour ma bonne compréhension) de la fiscalité à appliquer selon les conventions France/allemagne ? Merci pour votre réponse

Bonjour Maria,

Le 26% est la retenue des dividendes Allemands avec la convention Française. On ne peut en récupérer que 15% maximum en crédit d’impôts (peu importe le pays).

Il faut donc faire la même chose que dans le tutoriel, mais sélectionner Allemagne et non Etats-Unis comme pays. Il faut mettre le même taux brut qui correspond à 15% net.

Bonjour Matthieu, dans mon cas, je suis résident fiscale luxembourgeois, j’ai un compte Bourse direct en France et je perçois des dividendes d’actions américaines. Quel est le taux de retenue dans ce cas? et surtout comment faire valoir ce taux?

merci

Bonjour Raphaël

Je n’ai pas vraiment la réponse car la fiscalité internationale est compliquée. À votre place, je le renseignerai sur les CTO Luxembourgeois qui sont probablement bien meilleurs (surtout BD qui a des frais très élevés pour le marché US).

A mon avis BD risque de vous prélever la fiscalité Française, et ça sera compliqué pour récupérer la différence

Bonjour,

Pour info, en Belgique c est 30% de retenue…

Super site que je continue a lire avec grand interet, vu que j ai la meme optique d investissement.

Merci pour le boulot

Bonjour Jf,

Ayant déjà perçu des dividendes de titres Belges, j’ai été taxé à 25%.

Etes vous sûr des 30% dans votre cas ? Il se peut que cela soit une erreur de votre broker. Quand le broker n’a pas toutes les infos (ça arrive parfois), le taux de 30% est forfaitaire.

Matthieu.

En fait je suis Belge, et je ne savais pas que vous aviez une reduction sur le precompte, car le precompte sur dividende est de 30% en Belgique.

Pour info

2. Dividendes et intérêts de source belge

330

Les résidents de France peuvent obtenir la réduction à 15 ou 10 % du précompte mobilier belge perçu sur les dividendes et intérêts de sources belge qui leur sont versés.

En vue de faciliter l’application de la convention, une procédure collective de réduction de l’impôt belge sur les dividendes et les intérêts d’obligations négociables a été mise au point d’un commun accord entre les administrations fiscales française et belge en faveur de la clientèle des banques françaises dépositaires de valeurs belges.

340

Pour obtenir la réduction du précompte mobilier belge perçu sur les dividendes et intérêts de source belge, les bénéficiaires résidents de France doivent utiliser, à titre individuel et respectivement, les formulaire 5202 (n°276 Div. F dans la nomenclature belge) et 5203 (n°276 Int. F dans la nomenclature belge) .

La procédure collective de réduction de l’impôt belge sur les dividendes et les intérêts d’obligations négociables nécessite la production d’un formulaire n°5205 (n°276 Coll. [F] dans la nomenclature belge).

Source:

https://bofip.impots.gouv.fr/bofip/2528-PGP.html

Merci pour ce partage.

« Les résidents de France peuvent obtenir la réduction à 15 ou 10 % du précompte mobilier belge perçu sur les dividendes et intérêts de sources belge qui leur sont versés. » Ce n’est pas très clair pour changer ^^

Je pense que cela vient du fait qu’en France la retenue à la source Belge est de 25%, et qu’il est possible d’en récupérer 15%. Ce qui ramène à 10%

Bonjour, quelle est la taxe de retenue pour la France ?

Bonjour Sylvain,

Si vous êtes Français, il n’y a pas de retenue.

Le cas échéant cela dépend de votre pays. Quel est-il ? Avez vous essayé de consulter la convention fiscale de votre pays avec la France ?

Merci pour la réponse. Je suis aussi français. Du coup, ça peut être intéressant pour un PEA d’investir dans des entreprises françaises pour être moins taxé.

Bonjour Sylvain,

C’est en effet tout l’intérêt du PEA, puisque vous ne serez pas taxé sur les actions Françaises (au lieu de la flat tax à 30% sur le CTO).

Un point de détail pour le Compte titre ordinaire ,le crédit d’impôt est non restituable .

Il ne s’agit pas d’un chèque ou d’un virement du trésor public ,mais d’une baisse de votre montant d’imposition

Cela implique que une personne non imposable ,ne bénéficiera pas d’un crédit d’impôt sur ses dividendes mais sera imposé deux fois

Bonjour Jean Marc,

C’est plutôt l’inverse : le crédit d’impôts est restituable (à 15% maximum) sur le CTO mais pas sur le PEA. Et en effet, il s’agit d’une restitution sur la flat tax. Si une personne n’est pas imposable, elle ne pourra rien récupérer.

Matthieu.

Bonjour,

Mais quid des prélèvements sociaux ? Le crédit d’impôt (non restituable et non reportable sur les exercices ultérieurs) s’applique t’il aux 17,2% de PS, pour les personnes non-imposables ? Cet article indique que dans le cadre de la convention fiscale France-US, l’impôt français s’entend de l’impôt sur le revenu et de la CSG/CRDS. Il semblerait bien que oui, mais j’aimerais en avoir le cœur net.

Merci d’avance,

Cordialement

https://www.banquetransatlantique.com/fr/actualites/convention-fiscale-france-etats-unis.html

Je partirais sur non. Selon moi le crédit d’impôts ne s’applique pas sur la csg, qui n’est pas un impôt mais une contribution sociale. Le mieux étant de demander à un fiscaliste

Bonjour,

Je suis gérant d’une petite SCI à l’IS qui perçoit quelques dividendes de sociétés américaines. Jusqu’au 31/12/2019, ces dividendes faisaient l’objet d’une retenue à la source de 15%. Mon courtier (Degiro) vient de m’informer -sans m’en donner les raisons- que ces dividendes feraient désormais l’objet d’une retenue à la source de 30%.

Ma question: cette retenue de 30% fera-elle – l’objet d’un crédit d’impôt de 30% , déductible de l’IS ?

Meilleures salutations

Pierre

Bonjour Pierre,

Degiro ne gère plus les retenues à la source pour les entreprises (uniquement les particuliers). Ils appliquent donc le taux de base à 30%.

La récupération max de crédit d’impôts est de 15%, donc ce n’est pas sûr que vous pouvez récupérer les 15% restants.

Cordialement

Matthieu.

Bonjour,

Selon vous, concernant la fiscalité des plus-values et dividendes de valeurs US, vaut-il mieux investir en direct dans des actions US, via un CTO, ou bien dans un ETF comme Amundi SP500, via un PEA ?

Xavier

Bonsoir Xavier,

La réponse est vraiment une question de point de vue et de psychologie. Si vous êtes OK à avoir un gros montant d’argent placé dans un produit comme un ETF et que vous n’avez pas spécialement de connaissances ou de passion pour la bourse, l’ETF en PEA est plus adapté.

De mon côté j’investis à TLT pour les dividendes, j’aime choisir mes titres et je suis passionné de bourse. Je pense qu’il est possible de battre les indices donc les ETF avec de belles actions de croissance, mais il faut pour cela savoir comment choisir.

Ma question porte surtout sur l’aspect fiscal : a priori, le PEA est plus intéressant, car en cas de retrait après 5 ans il n’y a pas les 12,8% d’IR à payer. En plus les 17,2% de taxes sociales sont prélevées au moment du retrait alors qu’ils sont prélevés au moment de leur distribution sur un CTO.

Mais dans le cas d’un ETF synthétique qui suit un indice comme SP500, y a-t-il des taxes prélevées à la source sur les dividendes ? D’après l’article suivant, c’est le cas, et cela réduit donc l’intérêt fiscal du PEA.

https://www.agefi.fr/asset-management/actualites/hebdo/20170608/fisc-americain-tacle-etf-synthetiques-europeens-219321

Xavier

Bonjour Xavier,

Un ETF synthétique US ne réinvestit pas les dividendes puisqu’il n’en touche pas. Il ne détient pas en réel les positions. Il échange via un swap le suivi électronique du S&P500. Votre ETF va donc suivre exactement le S&P500, aux effets de change près.

Peut-être que votre article évoque les ETF synthétiques distributifs. Il y en a certains sur le CTo ou l’AV (mais pas sur le PEA), auquel cas il y a un retrait à la source de 15%. Mais c’est plutôt du au fait que Amundi, SPDR, Ishares sont basés au Luxembourg ou en Irlande.

Donc oui un ETF est plus intéressant dans un PEA car il n’y a pas de fiscalité à la revente.

De mon côté je préfère détenir les actions US en direct.

J’arrive après la bataille mais sauf erreur de ma part, il y a une très grosse erreur dans votre affirmation selon laquelle les ETF synthétiques ne récupèrent pas les dividendes.

Au terme des contrats de swap, ils récupèrent une somme correspondant aux dividendes.

Pour les actions US, cette somme étant le fruit d’un produit dérivé, elle devrait faire l’objet d’une retenue (15% en général pour les résidents fiscaux en UE) sauf que la loi américaine exonère certains produits dérivés de cette retenue dont « les swaps sur indices bénéficiant de marchés à terme profonds et liquides de l’obligation de payer des retenues à la source sur les dividendes »

Source : https://www.investir.ch/article/la-replication-synthetique-peut-presenter-un-avantage-structurel/

Ne pas oublier que le versement maximum est de 150k€ et qu’il n’est pas possible, sauf à le supprimer puis à le recréer à la volée.

De mon point de vue, le PEA a pour vocation à ne jamais sortir son argent, sauf en cas grave pépin.

Hello Matthieu, merci pour ce superbe article qui résume bien la réponse !

Juste à la fin tu dis :

« Il est à noter que sur PEA, il est impossible de récupérer la retenue à la source. Elle est donc perdue. Cependant, la fiscalité des actions Européennes est tout de même généralement plus avantageuse sur PEA que sur CTO. En effet, toujours dans l’exemple de notre action Espagnole, il vaut mieux payer 21% sur PEA plutôt que 36% sur CTO. »

-> Sauf que si j’ai bien compris dans un PEA avec une action espagnole on se retrouverai à payer 21% à la source (non récupérable) puis lorsqu’on sortirai l’argent du PEA on payerait en plus les 17.2% de Cotisation sociales sur ces dividendes.

21+17.2 = 38.2% ça fait plus que les 36% CTO au final non ? 🙂

Bon sachant qu’il y a l’avantage de ne pas avoir eu à payer ces impôts avant la fin et donc de potentiellement pouvoir les faire fructifier

Bonjour Roro,

Vous avez vous même répondu à la question. Je l’avais déjà précisé en réponse dans un autre article de mémoire mais globalement : en phase de consommation il vaut mieux privilégier le CTO pour les actions étrangères. En phase de capitalisation le PEA est mieux car vous ne payez pas la CSG sur les dividendes tant que vous ne sortez pas d’argent, la retenue fiscale même non récupérable est donc plus avantageuse.

Hello,

D’où la nécessité sur un PEA de ne pas investir sur des actions étrangères dont le taux de retenue est > à 15%

Sinon la flat-tax sur le CTO n’est pas obligatoire pour tout le monde, pour un contribuable ayant un « revenu fiscal de référence » > à 50 000 € pour un célibataire ou 75 000 € pour un couple, il est possible de demander à son courtier d’être imposé sur la base du barème progressif de l’IR, ainsi c’est notre TMI qui servira de référence. Cette demande est intéressant à faire que si notre TMI est < à 30% par contre.

Bonjour Sebastien,

Si même si le taux > 15 % c’est toujours mieux sur PEA que CTo.

Pour un taux à 20% par exemple :

PEA : 20%

CTO : 20-15+30 = 35%

le pea est capitalisant. les 17.2% sont a calculé sur le dividende net et non le dividende brut. il faut faire 0.79*0.828=0.654 soit une retenue totale de 35.6%

Oui mais je voulais dire au moment du retrait, avec l’ajout des PS, nous sommes > au CTO.

En investissant sur des actions dont le taux de retenue est à 15%, on se rapproche de ce que l’on devrait payer avec un CTO.

à 15%

Retrait PEA : 15% + 17.2% = 32.2%

CTO : 15-15+30 = 30%

à 25%

Retrait PEA : 25% + 17.2% = 42.2%

CTO : 25-15+30 = 40%

Tout dépend dans quelle phase nous sommes finalement, en phase de capitalisation, le PEA sera clairement indiqué ; en phase de consommation par contre, le CTO me parait plus intéressant (tout dépend aussi du régime fiscal adopté)

Salut Matthieu,

J’ai répondu et lu un peu vite hier, aujourd’hui quand je relis les derniers comms, je vois que tu indiques toi même qu’il faut avantager le PEA en phase de capitalisation et CTO en phase de conso et je suis d’accord avec ça. Désolé du spam, tu peux supprimer mes deux comms qui n’apportent rien à ton article.

Bonjour Matthieu,

Je suis en train de faire le point sur les fiscalités et je me perds un peu pour le PEA pour ‘limposition des trackers et des plus values.

– Sur Pea, comment sont imposés les plus values des trackers ? (Tracker LU1681043599 « AMUNDI MSCI WORLD UCITS ETF » par exemple ) Comme des actions françaises (Prélevements Sociaux en sortie d’un PEA >5 ans) ou bien il y a une retenue à la source correspondant au Luxembourg en plus des PS à la sortie ?

– La fiscalité d’un dividende d’une action hors France (retenue à la source + PS) est elle identique à la fiscalité d’une plus value lors de la revente de cette meme action ?

– Un ETF capitalisant composé d’actions à dividendes est il taxé avec une retenue à la source en interne tout au long de sa détention ? Si oui Cela amoindrirait son rendement et par rapport au meme ETF distribuant avec un dividende seulement imposée en sortie ?

Merci

Bonjour Gandolfi,

Sur PEA (et même CTO) le pays de la PV n’a aucune importance (uniquement votre pays de résidence impose la fiscalité) et elles sont toutes imposées de la même manière. Donc sur PEA 0% tant que pas de retrait et CSG 17,2% au premier retrait. Sur CTO 30% à la vente (mais tant qu’on ne vend pas pas d’impôts).

Pour les dividendes il y a la retenue à la source lors de la réception. Le jour ou vous allez retirer de l’argent sur PEA, le courtier calculera la PV totale et tous les dividendes reçus et vous payerez la csg dessus au prorata du retrait -> Le PEA ne fait que retarder l’impôt mais vous payerez tout à la fin.

Un ETf capitalisant ne verse pas de dividende, le gérant le réinvestit automatiquement et sans frais, il n’y aura donc qu’une PV à payer à la fin lors de la vente et rien sur les dividendes. C’est pour cela que c’est beaucoup plus intéressant fiscalement qu’un ETF distributif.

Merci beaucoup Matthieu. J’étais complétement passé à coté de la subtilité d’imposition entre dividendes et plus values. Il faut dire que je me suis lancé en bourse avec au départ uniquement la vision dividende.

– Pour les valeurs françaises, le choix de valeurs de croissance ou dividendes seront propres à la stratégie de chacun, étant donné que la fiscalité est la meme. Pas de retenue à la source.

– Hors France, Je comprends désormais tout l’intérêt de choisir des valeurs de croissance plutot que dividende.

– J’avais cru lire dans un article que selon la domiciliation de l’ETF et la nationalité des actions qui le compose, il y avait justement des retenues à la source (en interne) pour le gérant. Ces frais « cachés » se répercutait sur la performance de celui-ci comparé au meme ETF domicilié dans un autre pays.

Oui lorsqu’un émetteur a des actions étrangères il subit une retenue fiscale moyenne de 15% (souvent car il est logé en Irlande ou Luxembourg). Donc sur un rendement moyen de 2% des indices, cela engendre une perte d’environ 0,2% (les émetteurs mettent surement en place des moyens pour optimiser cela). Néanmoins les ETF synthétiques fonctionnent autrement comme le suivi se fait via swap et donc cette perte n’existe pas vraiment.

Merci pour cette précision.

Bonjour,

Savez vous pour une action cotée sur deux places différentes en générale une place européenne et USA si cela a un impact sur le taux de prélèvement à la source?

Typiquement SAP et Linde sont deux sociétés cotées à la fois en Allemagne et aux USA mais je me demandais s’il ne valait pas mieux les acheter sur le NYSE pour éviter le prélèvement allemand de 26.5%?

Merci.

Cordialement

Bonjour Arnaud,

La fiscalité ne dépend pas de la place de cotation mais du siège social. SAP est basée en Allemagne donc fiscalité Allemande. Linde est basée en Irlande donc fiscalité Irlandaise. En général il faut regarder les 2 premieres lettres du code ISIN car elles indiquent le pays.

Merci beaucoup

Bonjour,

Je souhaiterais investir sur un REIT canadien via Degiro, en tant que résident fiscal français.

Je crois comprendre Degiro prélève sur chaque dividende versé par le REIT un montant correspondant à la retenue à la source imposée par les autorités fiscales canadiennes. Je souhaiterais donc connaître ce taux d’imposition à la source que Degiro prélève sur chaque dividende: s’agit-il du taux de 15 % que vous mentionnez ? Savez-vous également si derrière, les autorités fiscales françaises taxeront de nouveaux ces mêmes dividendes ?

Merci à vous,

Bonjour Nicolas,

Je n’ai pas d’actions Canadienne mais le taux en vigueur est censé être 15%. Ce précompte sera directement prélevé en amont. Ensuite l’année prochaine il faudra déclarer aux impôts et payer 30% de flat tax, tout en récupérant les 15% déjà payés à la source. Le taux global au final est donc de 30%.

Merci Matthieu

Chez DEGIRO, les dividendes canadiens sont taxés à 25% pas à 15%

Bonjour

Merci pour cet article. Je voulais juste noter que c’est 15% pour la Suède, pas 30%. J’ai des titres suédois dans un PEA, je reçois les dividendes bruts moins 15%.

On peut le voir aussi dans le tableau ci-dessous :

https://taxsummaries.pwc.com/sweden/

Cordialement

Bonjour Léon,

Merci ça a peut-être changé depuis l’article.

Bonne fête de fin d’année

Matthieu

Bonjour Léon,

après lecture de la page dont vous donnez un lien, il me semble justement qu’elle indique que les dividendes sont prélevés à 30% pour les non résidents :

<>

Bonjour ,

J’ai pas trop compris .

Mais supposons que je garde mon pea en France plus de 5 ans sans retirer . Et qu’après 5 ans je deviens résident espagnol , je paye quoi concrètement ?

Plus que les 17% de France ? Ou rien du tout ?

Bonjour,

Il ne faut pas confondre la retenue fiscale d’un dividende (qui sera dans tous les cas prélevée avec la convention Française puisque c’est le pays de votre PEA) et la fiscalité en cas de retrait. En théorie si vous êtes résident fiscal étranger je pense que vous allez payer la csg Française (17,2%) uniquement, mais je ne suis pas certain (il y aura peut-être un complément avec votre pays de résidence).

Bonjour , Si notre PEA est rempli et que nous voulons continuez à investir dans des entreprises FR ou Hollandaises ( stratégie d’investissement LT 60 % USA 40 % Europe ) doit-on ouvrir un compte chez un courtier fr ou chez un courtier étranger ? (étant donné que par exemple Degiro prélève à la source 26,5 % pour les actions ou dividendes FR .)

L’IFU de dégiro separe-t-il les +/- values ainsi que les dividendes par pays ?

Cordialement .

Bonjour,

Pour les actions Européennes, les dividendes ne sont pas forcément bien traités par Degiro, dans ce cas il vaut mieux passer par un autre courtier. Degiro est surtout à privilégier pour les US. L’IFU donne la PV globale, les dividendes globaux, mais pas par pays. Il donne cependant l’impact pour toutes les lignes, vous pouvez donc le calculer vous même (pas simple).

Bonjour, vous dîtes qu’une personne non imposable ne pourra récupérer les 15% … Alors dans le cas de votre exemple de l’action espagnole, cette personne paiera 21% + 30%

Autrement dit, plus de la moitié de ses gains partent en fumée ??

Bonjour,

Non c’est le crédit d’impôts qui ne se récupère pas. Si quelqu’un est non imposable, il ne faut pas sélectionner l’option flat tax à 30% mais application du barème (qui sera donc nul pour cette personne). Elle ne payera donc « que » la csg à 17,2% + le précompte à la source (les 21%). Pour éviter cela, je conseille à quelqu’un de non imposable de privilégier peut-être les entreprises Françaises pour éviter le précompte non récupérable.

De plus, on ne parle ici que de la taxation des dividendes. Il n’y a pas de précompte ou autre sur les plus values. L’imposition est donc plus faible pour quelqu’un de non imposable la dessus (uniquement la csg).

Bonjour, super site, très instructif. On apprend beaucoup. MERCI

J’ai une question,

je suis français, résident en France et employé d’une multinationale américaine.

J’ai un un plan d’achat d’action de ma société qui est hébergé par une banque américaine (Fidelity/Bank of America).

J’ai eu une taxe de Non Resident Alien Withholding d 30% sur les dividendes touchés, retenue à la source par Fidelity.

Les années précédentes, j’avais une taxe de 15%.

Fidelity m’indique que cette retenue à la source est de 30% par défautou le taux défini par le traité fiscal entre les USA et la France..

Cela ressemble bien à la Flat Tax francaise de 12,8+17, mais je n’en suis pas certain.

Je les ai contacté (en anglais) et ils n’ont pas de réponse claire.

Dois je déclarer cela comme un dividende avec la retenue de 30% (12,8+17) ?

Avez vous des cas de dividendes touchées aux USA avec ce taux de retenue ?

Merci par avance

Bonjour,

Normalement le bon taux devrait être de 15% qui correspond à la convention France-US (comme vos années précédentes). Le 30% correspond au taux qui s’applique automatiquement en cas de non convention. Pour moi il s’agit donc bien d’une erreur.

Malheureusement, il n’est pas sur que les 15% de trop payé seront récupérables. Dans tous les cas il faudra payer les 30% Français, puis récupérer votre crédit d’impôts (normalement à 15%, mais vous pouvez tenter de récupérer 30%)

Bonjour ,

J’ai l’intention d’investir dans un fond Canadien qui distribue un dividende mensuel. Quel est la marche à suivre au niveau de la déclaration d’impôts Française pour le remboursement des 15% de retenue à la source Canadienne ? Cette restitution d’impôts se passe -t-elle avec une année d’écart ? Y a-t-il un certificat spécial a signer l’année de réception de ces dividendes ?

Merci pour votre éclairage et bravo pour cette rubrique.

Bonjour,

Tout est expliqué ici dans cet article (avec exemple appliqué au courtier Degiro) : https://etre-riche-et-independant.com/declaration-impots-compte-titres-degiro

Bonjour Matthieu

J’ai comme vous un CTO Degiro et lors des dividendes USA, ils retiennent environ 30%, est ce juste? et pour avoir les 15% comment faut il faire?

Merci

Bonjour Gérard,

Degiro prélève bien 15%. Si ce n’est pas le cas, c’est que vous n’avez pas rempli le formulaire W8 BEN à l’inscription qui permet d’appliquer la convention France-US avec le taux de 15%.

Vous pouvez encore le faire à tout moment je suppose (il doit y avoir ce document sur votre profil en ligne). Par contre le trop payé actuel sera impossible à récupérer à mon avis.

merci

Bonjour, pourriez-vous m’indiquer quel formulaire utiliser pour recuperer la fraction recuperable du prelevement a la source sur dividendes allemands, et a quels adresse et service envoyer cette demande svp ?

Merci

Bonjour,

S’il s’agit de dividendes allemands sur PEA, rien n’est récupérable.

Si c’est sur CTO, tout est expliqué dans cet article : https://etre-riche-et-independant.com/declaration-impots-compte-titres-degiro

Cela se passe dans la déclaration 2042

Bonjour avons-nous toujours le choix entre flax tax ou au barème de l’impôts pour les dividendes (ou plus values) étrangers ? pouvez-nous toujours récupérer les 15% avec le barème sur l’impôts ?

Comment sont taxés les ETF US distribuants ( siège social en Irlande ) dans un CTO ?

Cordialement .Merci d’avance .

Bonjour

Sur CTO vous choisissez en effet flat tax ou bareme. Avec l’option barème vous profitez des abattements classiques sur dividendes. Généralement la flat tax est à privilégier pour les TMI >30%. Dans tous les cas vous récupérez les 15% de précompte (sauf si vous n’êtes pas imposable car c’est un crédit d’impôts et non un remboursement).

Sur dividendes d’ETF ce n’est pas intéressant car double imposition : ~20% correspondant à l’Irlande (non récupérables sur les ETF) + la flat tax ou votre imposition au barème

Bonjour,

vous indiquez un taux de prélèvement à la source de 15% pour les dividendes canadiens, cela me surprend, Degiro en retient 25%…

En cherchant je m’aperçois que pour ne payer que 15%, il faut remplir une « Déclaration d’admissibilité aux avantages en vertu d’une convention fiscale pour un contribuable non résident ».

J’appelle Degiro demain 😉

En revanche IB me retient bien 15%, mais il me semble qu’ils m’ont fait remplir qqch du genre : comme quoi selon les courtiers il faut être plus ou moins prudent…

Bonsoir,

Oui il faut un document pour bien appliquer la convention franco canadienne. De mémoire Degiro ne le propose pas. C’est le problème parfois avec des démarches relativement lourdes

Merci pour votre réponse, et surtout pour votre article qui m’a fait réaliser que je perds 10% sur mes dividendes canadiens chez Degiro.

Car en effet ils ne proposent pas ce formulaire, ils me renvoient aimablement vers l’administration fiscale… moui oui bien sûr je vais écrire au fisc canadien !

Reste donc, avant d’acheter une action canadienne pour du long terme, à vérifier que ce soit chez un courtier qui permet cette admissibilité à la convention.

Merci, Matthieu, pour votre article.

Êtes-vous sûr d’être à jour en ce qui concerne l’Allemagne ? Je crois que les prélèvements sociaux ont été portés récemment à 3,5%, ce qui donne un prélèvement à la source total de 28,5%.

Par ailleurs, vous dites que le prélèvement à la source sur les dividendes distribués par une société étrangère n’est pas récupérable sur un PEA. Je ne comprends pas cette affirmation. En effet, un PEA ne peut être ouvert qu’en France, et au nom d’un résident français. Donc, les dividendes distribués sur un PEA ne sont soumis qu’au fisc français, même en ce qui concerne les dividendes versés par les entreprises étrangères éligibles. les fiscs étrangers ne peuvent pas prélever à la source quoi que ce soit. Or, le principe même du PEA est de ne pas être soumis à l’impôt, ni en ce qui concerne les dividendes, ni en ce qui concerne le plus-values. Donc, pour reprendre votre exemple, je ne vois pas pourquoi le dividende versé, sur un PEA, par une société espagnole serait imposable à la source. Et donc la question de la récupération ne se pose pas.

Pierre,

Il y a une convention fiscale entre chaque pays et la France. Quand vous recevez un dividende étranger, vous subissez toujours un précompte à la source sur ce dividende. Sur un CTO, vous pouvez utiliser les accord bilatéraux entre les pays pour éviter la double imposition, et récupérer jusqu’à 15% de précompte en crédit d’impôts. Sur PEA, c’est impossible.

Il ne faut pas mélanger l’imposition du fisc français sur un dividende et l’imposition étrangère sur le prélèvement à la source

Gildaz,

Un petit conseil amical : pensez à demander à Degiro, pendant que vous y êtes, à remplir et signer la déclaration W-8 BEN qui vous permettra de ne payer que 15% de prélèvements à la source sur les dividendes versés par les sociétés américaines dont vous détenez des actions.

Matthieu,

Encore une remarque : vous dites que la récupération maximale (au titre de la non double imposition) est de 15%. C’est inexact. Elle est généralement de 17,7%.

Non, c’est votre montant qui est inexact. C’est 15% sur le montant brut et 17,7 sur le net (donc dans l’autre sens). On perd 15% pour passer de 1 à 0,85 mais il faut une gausse de 17,7% pour passer de 0,85 à 1 et la déclaration demande de remplir dans ce sens. Mais c’est bien 15% de récupération

Entendu, Matthieu. Dit comme cela, je suis d’accord. Si l’on paie 15 sur 100, on ne peut les récupérer qu’à l’aide de 17,7% sur 100 – 15 = 85.

Bonjour,

J’ai un CTO chez Trade Republic.

J’investis seulement sur des ETF capitalisant.

Je voudrais savoir, est-ce que je suis imposable seulement sur la plus-value (flat-tax à 30%) ? ou est-ce qu’il y a aussi un prélèvement à la source de dividende même s’ils sont automatiquement réinvestis (prélèvement à la source sur dividende de 26,5% en Allemagne) ?

Merci à vous.

Bonjour,

Sur un ETF capitalisant vius ne percevez pas de dividendes donc n’avez rien à déclarer ou à payer en impôts. Néanmoins si l’ETF est à réplication physique l’émetteur va payer un précompte (optimisé) donc la performance de l’ETF sera l’indice avec dividendes réinvestis – un certain précompte (généralement de 15%)

Merci pour votre réponse.

Si j’ai bien compris un ETF capitalisant à réplication physique sera imposé (TR 26,5% en Allemagne) sur les dividendes qui seront réinvestis ? Et un ETF capitalisant à réplication synthétique non car il n’y aucun dividende de réinvestis ?

Concernant les actions simple, par exemple l’action Realty Income verse 0,22cts/mois, le prélèvement à la source (26,5%) a déjà était prélevé ou il sera prélevé sur les 0,22cts ?

Merci par avance.

Le précompte allemand n’a rien à voir, il ne s’agit pas d’actions allemande. Il faut regarder comment est optimisé l’ETF (souvent les fonds sont détenus au Luxembourg ou en Irlande et ont donc 10-15% de précompte mondial pour faire simple). L’émetteur va donc subir ce précompte qu’il répercutera sur la valeur de part de l’ETF.

Sur un ETF synthétique c’est différent puisqu’il suit un indice en net return, mais c’est compensé par les frais de gestion qui sont plus élevés

Pour les actions US, si vous avez rempli le formulaire W8 BEN le taux avec la France est de 15% de précompte que vous récupérez en crédit d’impôts

Merci pour votre réponse.

Tous mes ETF capitalisant (dont 2 à réplication physique) sont détenus au Luxembourg.

Je cite les 26,5% car Trade Republic m’a informé que les dividendes seraient imposés de 26,5% par la HSBC.

Voici leur message concernant les dividendes :

« Concernant vos dividendes, ceux-ci sont bien imposés de 26,5% par notre partenaire HSBC, puis par l’imposition française lors de votre déclaration.

Ce sont ces 26,5% sur les dividendes que vous pouvez récupérer grâce au formulaire 2047 et en le retournant à l’administration fiscale française. »

La récupération max est de 15% donc en théorie vous allez perdre les 11,5% d’écart…

Bonjour,

J’ai une question un peu différente, mais reliée.

J’étais avant à l’étranger, et j’avais reçu des actions de l’entreprise pour laquelle je travaillais. Maintenant, je suis en France mais je les ai gardées.

Elles me rapportent des dividendes aussitôt convertis en actions.

Je suis un peu confuse sur le régime d’imposition qui s’applique, puisque je ne perçois aucun revenu.

Merci!

Bonjour,

Je vous conseille de vous rapprocher du service fiscal ou investisseur de l’entreprise, ils vous aideront pour les démarches déclaratives

Bonjour,

Comment déclarer un dividende d’une société canadienne présent sur les marches américaines ? on prend en compte la taxation US ou la canadienne ? example: dividende de Barrick Gold (CA) presente sur NASDAQ ,taxé a 25%.

Merci,

Bonjour,

La place de cotation n’a rien à voir, il faut prendre en compte le pays source (donc Canada)

Bonjour,

Une question sur les dividendes des ETFs. Faut-il prendre en considération la domiciliation de l’ETF ou la zone géographique couverte par les ETFs ou encore la place boursière ? Par exemple, pour un ETF pays émergents qui distribuent des dividendes et qui est domicilié en Irlande qu’on possède depuis la place boursière Xetra, la retenue à la source se fera où ?

Bonjour Tristan

Seule la domiciliation de l’ETF a un impact fiscal, donc dans votre cas l’Irlande (précompte de 25% avec la France)

Merci beaucoup pour votre réponse !

Bonjour Matthieu,

Tout d’abord je tiens à vous féliciter pour ce travail remarquable. J’ai beaucoup lu sur le sujet des dividendes et leur fiscalité, et j’ai rarement trouvé des ressources aussi détaillées que sur votre blog ! Merci infiniment pour ces mines d’informations.

Si j’ai bien compris, dans le cas d’un ETF distribuant au sein d’un CTO (et quelque soit l’origine du courtier), on ne peut jamais récupérer la retenue à la source quand elle à lieu ? Dans le CTO, le crédit d’impôt est uniquement possible pour des actions finalement ?

Je tente de comprendre, mais pour donner une autre façon de voir les choses, en tant que résident fiscal Français, certaines variables ont un impact sur la fiscalité des dividendes, d’autres pas.

Ce qui ne joue pas sur la fiscalité des dividendes :

– La domiciliation du courtier (Français, ou étranger)

– La place boursière sur laquelle est coté l’ETF ou l’action

Ce qui va jouer sur la fiscalité des dividendes :

– L’enveloppe fiscale => PEA ou CTO

– La domiciliation de l’ETF/action (ex : Irlande, US, Luxembourg, France etc…)

– La convention définie entre la France et le pays étranger afin de savoir que taux maximal il est possible de récupérer (mais maxi 15% dans tous les cas)

– Et éventuellement, le mode de réplication (synthétique ou physique) de l’ETF ?

En gros, en choisissant les meilleures combinaisons entre ces 4 critères, on parvient à optimiser plus efficacement ? (ex: Action US ou GB dans un CTO, ETF CAC40 dans un PEA, etc. …).

J’essaie d’être volontairement un peu général (je ne parle pas du choix de la PFU ou TMI avec abattement de 40% etc. …), mais c’est pour bien comprendre la mécanique. Je crois que je vais réfléchir à comment créer une sorte d’algorithme qui schématiserait simplement toutes ces combinaisons afin d’y voir plus clair, à moins que cela n’existe déjà quelque part ?

Merci d’avance.

Bonjour Benoit et merci pour ton retour

Dans le cas d’un ETF distribuant, il y a en fait une double taxation. Il y a d’abord celle du gestionnaire qui perçoit les dividendes mais qui subit un précompte (ils sont souvent optimisés mais bien présent), puis ensuite vous subissez l’imposition. C’est donc défavorable. Vous ne pouvez également pas récupérer ce précompte.

Pour les dividendes dactions, ce n’est pas la place de cotation mais le siège social de l’entreprise qui détermine le précompte. La place est juste un lieu de transaction cela n’a rien à voir.

Le mode de réplication de l’ETF n’a pas d’impact.

Sinon tout le reste est bon 👍

Bonjour Matthieu,

Je rebondis un peu tardivement sur votre réponse. Je vais prendre un exemple concret pour être certain d’avoir bien compris 🙂

Dans un CTO, imaginons un ETF distribuant domicilié en Irlande (ISIN => IExxxxxx) qui suit un indice basé principalement sur des valeurs US à dividendes :

– Le dividende est versé par l’entreprise ; l’ETF règle un précompte selon sa convention avec le pays (ici IE/US) mais de manière optimisée (en général, 10-15%). Le calcul est « transparent », et répercuté dans la valeur du cours. => Ce précompte n’est pas récupérable pour l’investisseur.

– Lors du versement du dividende vers l’investisseur, l’ETF prélève une retenue à la source selon le taux relatif à sa domiciliation ; ici Irlande, donc 25% si je ne me trompe pas. => C’est cette retenue qui pourra être récupérée sous forme de crédit d’impôt l’année suivante, selon si une convention de non double imposition existe entre la FR et l’IE (maximum 15% de toutes façons).

– L’investisseur touche son dividende, sur lequel est ponctionné 30% de PFU (pour faire simple).

Ais-je bien compris ?

Merci beaucoup.

Bonjour Benoit

C’est exactement cela. Au final cela fait donc : +15 +25 +30 -15 = 55% de taux d’imposition donc beaucoup plus qu’avec des valeurs US en direct (30%)

Bonjour Matthieu,

C’est bien plus clair pour moi à présent, merci pour ces détails !

Après quelques recherches complémentaires, afin de clarifier entièrement le sujet, il s’avère que l’Irlande ne prélève finalement aucune taxe pour les non résident. Du coup, inutile de faire des demandes auprès des impôts en N+1. D’ailleurs la notice du CERFA-2047 stipule qu’aucun crédit d’impôt ne peut être accordé pour les dividendes Irlandais en précisant bien la raison :

« IRLANDE div. int. /c

Dividendes : bien que la convention fiscale permet à

l’État source le droit d’imposer ces revenus, aucune

retenue à la source n’étant, dans les faits, prélevée,

ces revenus n’ouvrent pas droit à crédit d’impôt. »

Pour conclure, la domiciliation de l’ETF est donc vraiment primordiale dans le choix que l’on fait !

En reprenant l’exemple précédent, nous aurions « à la louche » pour cet ETF :

15 + 0 + 30 = 45%

Les 45% sont toutefois pessimiste, car comme vous le disiez plus haut, les ETF arrivent clairement à optimiser en niveau 1 leur taxes. Chez Vanguard, c’est plutôt légèrement < 10% en regardant les chiffres. Donc un taux en sortie de 35-40% parait complètement réaliste (si TMI à 30% évidemment).

Bon week-end 🙂

Bonjour Benoît

Ce n’est pas forcément bien appliqué car ayant des entreprises de siege IR en portefeuille, j’ai pourtant bien subit un précompte (de mémoire 25%).

Bonjour,

Je vous remercie pour votre guide très intéressant notamment sur le taux de prélèvement à la source sur les dividendes selon les pays.

Vous parlez des contrats d’assurance vie tel Titres@vie géré par Swisslife qui permet d’investir directement dans des sociétés étrangères.

Dans ce cadre les dividendes subissent pleinement l’imposition à la source du pays d’origine et sera soumis à l’imposition française à la sortie du contrat! Ce n’est donc pas une excellente solution…

Quel est le meilleur moyen pour investir dans des sociétés étrangères qui versent de gros dividendes type Allianz sans être trop pénalisé par ce système de double imposition?

En vous remerciant ,

Dominique Fourchy

Bonjour Dominique

Il vaut mieux éviter les titres vifs sur AV, car vous payez en parallèle les frais d’UC (souvent entre 0,5 et 1% par an) sur l’intégralité de la somme investie. Cela réduit d’autant la performance vs un CTO ou PEA par exemple. Sur AV, il n’est par ailleurs pas possible de récupérer les précompte payés, contrairement au CTO.

Il n’existe aucun moyen d’éviter les précomptes à la source (l’Allemand étant à 26% fait très mal…). Il faut simplement l’accepter, et dans l’idéal chercher les pays avec peu de retenues à la source, comme les US (15%), les pays bas (15%), le UK (entre 0 et 10%) car le précompte est récupérable à 100% sur CTO

Bonjour

Il convient de noter que, théoriquement et pour les seuls pays de l’UE, on peut récupérer la différence entre 1) les 15% prévus dans les conventions fiscales avec la France et les règles communautaires et 2) le taux effectif du pays en s’adressant au service fiscal du pays qui a effectué la retenue à la source. Ca marche p.ex. pour l’Allemagne, où mon dépositaire (CA Titres) le fait contre rémunération.

Par contre, si votre dépositaire n’offre pas ce service, c’est un parcours du combattant : il faut remplir un formulaire administratif du fisc du pays en question (en général en anglais), faire tamponner par le fisc français que vous êtes bien résident fiscal français, vous procurer et faire traduire (en anglais) la preuve que vous avez bien touché ce dividende et donc été prélevé de la retenue à la source que vous voulez voir remboursée en partie. Puis attendre environ deux ans.

Donc en résumé, théoriquement on peut récupérer toute la retenue à la source (moins ce qu’il faut payer aux différents prestataires) et ne payer in fine que l’impôt français. Mais c’est difficile pour un investisseur individuel. Les institutionnels font cela systématiquement.

Bonjour Marc

C’est vrai en effet (aussi valable pour la Suisse) mais cela demande des démarches, parfois payantes, et n’est donc rentable qu’au delà d’une certaine somme.

Parcontre sur PEA toute récupération d’impôts est impossible

Bonjour,

Je voudrais connaître le montant prélevé à la source sur un dividende Japonnais

Merci d’avance

Bonsoir

C’est une bonne question et je ne sais absolument pas désolé. Il faut regarder pour cela la convention fiscale entre la France (ou le pays de détention de votre compte titre) et le Japon. En absence de convention le taux de 30% est appliqué

Bonjour, ma question concerne l’optimisation fiscale et des dividendes qui seraient versés d’une entreprise que je crée au Royaume uni par exemple (tout en restant resident en France). Quel serait les prélèvements sur une base de 10 000€?

Je toucherai si j’ai bien compris 9000€ sans d’autres prélèvements derrière ?

Merci pour votre retour

Bonjour

Le prélèvement à la source UK est passé à 0%. Cependant il faut dans tous les cas payer la fiscalité française donc flat tax à 30% ou csg + votre TMI avec les éventuels abattements

Bonjour ,

Excellent article très clair sur une question que je me pose depuis belle lurette et à laquelle mon gestionnaire n’a jamais pu répondre comme vous le faites !

Question piège : je suis belge , résultat-ident en France ou je fais ma déclaration de revenus , je possède des actions Total Energie sur un compte banque privée belge avec retenue à la source de 25% « impôt étranger »

Puis-je , dans ce cas particulier , contribuable français , dividende société française , récupérer ces 25% au lieu des 15% max puisqu’il ne s’agit pas de dividendes étrangers dans ce cas ?

Merci pour vos informations

Bonjour Thierry

Bonne question, mais honnêtement je pense que la récupération sera très compliquée. À vous d’essayer de contacter les différentes administrations fiscales, j’en ai déjà la migraine rien que d’écrire ces quelques mots^^

Dans l’idéal il est préférable de détenir ses actions Françaises au sein d’un PEA, ce qui réduit à zéro votre imposition tant que vous ne sortez pas d’argent

Merci de votre réponse .

Questions subsidiaires:

1/ Contribuable français ,retenue de 30% sur dividendes norvégiens soit l’équivalent de la « flat tax » :Le contribuable peut-il se dispenser de déclarer ces revenus dès lors que l’impôt de 30% a déjà été réglé ?

2/Déclaration revenus : existe t’il une case ou déclarer les retenues fiscales sur dividende afin d’obtenir le crédit d’impôt de 15% maxi ?

Merci pour les infos !

Bonjour Thierry

Les 30% de précompte n’ont rien à voir avec la flat tax, il faudra donc tout déclarer et payer au fisc Français : 30% de précompte + 30% de flat tax – 15% de récupération

Pour la récupération des précomptes, c’est expliqué ici : https://etre-riche-et-independant.com/declaration-impots-compte-titres-degiro

Exemple appliqué chez Degiro mais c’est la même chose pour tout courtier

Bonjour,

enfin un article très bien expliqué sur le sujet. Bravo.

Je me demande pourquoi la france ne simplifie pas le processus en évitant de faire une déclaration pour la récupération. Par exemple des dividendes US seraient prélevés de 15%, la france prélève ensuite ses 30% de flattax – les 15% déjà payés soit 15% du solde. En fait quand on investit à l’étranger on subit la double imposition (les 15% des US + les 30% en france), ce que je ne savais pas forcément…

Je me rends compte que c’est assez risqué et compliqué finalement, ça génère beaucoup de soucis, en plus de la parité euro/dollar qui peuvent réduire les gains…

Bonjour

Non il n’y a pas double imposition puisque vous récupérez en N+1 le crédit d’impôts des 15% US payés à la source. C’est juste que c’est long et compliqué comme toujours, mais la fiscalité in fine est la même qu’une action Française détenue sur un CTO.

Il faut par ailleurs arrêter de voir le change comme un risque, mais plutôt comme une opportunité d’acheter des dollars contre des euros. Le dollar est une monnaie bien plus solide, qui a gagné en valeur de 20 à 30% depuis la création de l’euro il y a 20 ans…

Bonjour,

très bon article. je suis confronté à un problème de compréhension

je possède de actions medtronic valeur sur bourse us mais avec un isin irlandais

sur une action US classique , Dividende brut 100 prélèvement US -15 prélèvement France -30 dividende final net 100-15-30 = 55 et 15 en crédit d’impôt. ce qui fait donc uniquement 30% de flat taxe

mais sur medtronic je ne comprends pas

Dividende brut 24.73

crédit impôt 0

acompte France 5.55 ( ce qui ferait 22%)

dividende net 12.99 ( 24.73-5.55= 19.18 )

si quelqu’un a une idée de comment on arrive a 12.99 ??

le 0 de crédit d’impôt est-il du au fait que je n’ai pas rempli de formulaire irlandais comme pour les us, si tenté qu’il en existe un ?

Bonjour Medtronic a son siège en Irlande donc le précompte n’est pas de 15% mais d’environ 25%, tout simplement.

Ensuite vous pouvez récupérer sur CTO 15% (donc 10% seront forcément perdus). Si votre courtier n’a pas bien rempli les cases c’est à vous de corriger…

Merci,

j’ai finalement compris ce qu’ils ont fait

div brut 24.73

prélèvement à la source irlandaise 24.73*25% = 6.18 euro

24.73-6.18 =18.54

flat taxe appliquée au montant déjà déduit

18.54 * 30% = 5.55

div net 18.54-5.55 = 12.99

Boursorama a tort où j’ai mal compris

vu que c’est l’Irlande,

pour moi le bon calcul devait être:

div brut 24.73

Prélèvement à la source irlandaise 24.73 *25%= 6.1825

Prélèvement Flat taxe France 24.73*30%=7.419

dividende net = 24.73-6.1825-7.419 = 11.1285

et j’ai un crédit d’impôt de 24.73*15%=3.71

qu’en pensez-vous ?

Bonjour

Non la flat tax Française s’applique bien sur ce que vous touchez, et pas le montant brut (donc 18,54€). Pour le reste c’est bon

Merci ,mais je suis encore plus perdu

sur les actions US

dividende 100

j’ai -15 prélèvement us

j’ai -30 flat taxe et la flat de 30% est sur 100 pas 85 d’ou -30 et non -25.5

et crédit impôt +15

il y a l’air d’avoir plusieurs règles.

Bonjour Eric

Vous avez raison j’ai été trop vite. La flat tax s’applique bien sur le montant brut du dividende. Boursorama a donc peut-être fait une erreur qu’il faudrait corriger.

Bonjour Matthieu,

Excellent site.

Je complète les discussions avec une nouvelle strate dans le raisonnement.

Si on envisage des revenus issus de sociétés étrangères (USA, UK) et étant résident fiscal français, il me paraît très pertinent d’ouvrir une société soumise à l’impôt sur les Sociétés local (parfois 0% comme au Wyoming, USA, 19% jusqu’à 50K GBP au UK, 12.5% en Irlande) et de distribuer ensuite des dividendes soumis à Retenue à la source à 15% (USA), 0% (UK), ?%(Irlande) et Flat Tax en France à 30%, puis après application du crédit d’impôt de 15%, un coût fiscal total de 30%. Une belle optimisation en terme de charges fiscales et sociales (pas de charges sociales à payer sur des salaires, charge d’impôt sur le revenu limitée à 30%), sous déduction des frais de fonctionnement d’une société créée aux USA / UK / Irlande (frais de création + ouverture de compte bancaire + frais de fonctionnement annuels).

Bonjour Olivier,

La fiscalité des dividendes US est déjà de 30%, donc pourquoi créer une société pour arriver à la même fiscalité ?

Si pendant la phase de capitalisation vous ne souhaitez pas payer d’impôts, le mieux étant d’investir sur un ETF capitalisant puis ensuite de le vendre le jour J et d’acheter des actions à dividendes à terme.

Non, comme je l’ai dit, l’impôt société aux USA est dans certains Etats à 0% (Wyoming, Nevada, Nouveau Mexique). La seule fiscalité est donc la fiscalité FR @30%. Les sociétés d’enregistrement mettent souvent en avant les LLC ou LLP qui sont des sociétés transparentes fiscalement, c’est une erreur.

Ok c bon et le délai pour faire ma demande pour récupérer la taxe de15 de l état hollandais ….

Bonjour j’ai la question suivant sur un ETF qui investis dans tes Foncière coté en Bourse répliquant GPR 100 Index ( 60% au Etats Unis et après le reste du monde) , L’ETF en question est distribuant et est basé au Pays Bas .

Comment sont imposé les Dividende ? a 15% comme l’impôt Pays Bas ou en fonction du pays d’origine de chaque entreprise versant des dividende ?

Merci pour votre réponse

Bonjour

Il y aura déjà l’impot chez l’émetteur de l’ETF aux Pays Bas, avec un taux lié à la fiscalité hollandaise (je ne connais pas ce taux mais sûrement vers les 15-20%). Ensuite, il y aura une nouvelle imposition : la retenue à la source Hollandaise de 15% (qui est récupérable en crédit d’impôts) + les 30% de flat tax français. Il y a donc une double imposition sur les ETF (celle à la source de l’émetteur) qui est non récupérable donc engendre une perte fiscale. C’est à éviter si possible en prenant un ETF capitalisant.

Merci pour votre réponse mais quel est le premier impôt que vous parlez ? . celui de l’émetteur.

L’émetteur détient des actions en direct. Il subit donc une retenue à la source s’il détient des actions étrangères, en application de la convention entre le pays de l’émetteur et des actions détenues. Ils ont parfois des réductions sur ce précompte en faisant de l’optimisation. Cet impôt réduit donc les dividendes touchés, en moyenne de 15%, et ce n’est pas récupérable. Vous subissez donc une double taxation avec des etf distributifs.

Ouai donc enfaite si on réfléchie rapidement le Distribuant nous impose une lourde fiscalité. De plus de 30% au final si on veux des dividendes il faut le faire sur des actions en direct pour éviter l’impôt sur L’ETF . SI je prend des actions a Dividende mais avec Trade Republic (négocier en Allemagne) mon impôt à la source sera le quelle sur du Reality Income par exemple

Sur une valeur US en direct, la fiscalité totale du dividende est 30%. Sur un ETF distributifs, c’est en gros 45%.

Merci pour cet article. Très clair.

Bonjour Matthieu,

Petit retour sur ce sujet qui date 1 peu. Après relecture de ton article et des commentaires, il ne me semble pas avoir trouver la réponse à mon interrogation.

Désireux d’investir sur le SP 500, je trouve ces 2 ETF sur mon courtier : le iShare core SP 500 UCITS (acc USD) CSPX.UK et le iShares core SP 500 UCITS (acc EUR) SRX8.DE.

Le 1er est coté sur la bourse de Londres, le second sur celle de Francfort.

Dans une logique de capitalisation et de rachat dans quelques années, dois-je comprendre que la plus-value réalisée sur celui de Londres subira une retenue à la source de 10%, alors que celui coté en Allemagne une taxation de 26,5%?

En clair, est-il préférable financièrement de choisir l’ETF coté sur la bourse de Londres?

Merci pour tes lumières

Bonjour Jean Marc

Je pense que vous ne comprenez pas bien le sujet. On parle ici de la taxation des dividendes, qui dépend du pays d’immatriculation fiscale de l’entreprise en question. Cela ne concerne que les dividendes et aucunement les PV, qui elles dépendent uniquement du système de taxation dans votre pays (france). Attention également à ne pas confondre place de cotation et immatriculation fiscale, ce qui n’a rien à voir. Une action US peut par exemple être côtée sur le marché Allemand. La taxation des dividendes sera bien celles Américaine et non Allemande. Dans le cas des ETF d’Ishares, ils sont toujours fiscalement en Irlande.

Concernant votre ETF, cela revient au même, la performance sera la même quelle que soit la place de cotation. Vous achetez dans tous les cas des actions US et du dollar, et subirez les fluctuations de change.

Bonjour, très bon article mais je n’arrive pas à trouver le taux de 10% entre France et Royaume-Uni ailleurs sur Internet?

J’ai une entreprise au Royaume-Uni qui me verse des dividendes. Etant résident du Royaume-Uni, je paie actuellement 7.5% d’impôt sur ces dividendes.

Je compte me domicilier en France tout en pursuivant, entre autres, ces activités au Royaume-Uni.

Combien d’impôts devrais-je payer une fois domicilié en France? Devrais-je payer 7.5% au Royaume-Uni + 10% en France = 17.5%?

bonjour, le taux est passé à 0% maintenant donc aucune retenue sur les dividendes UK en France. Il faudra cependant payer l’impôt Français, donc pour faire simple flat tax à 30% sur les dividendes touchés

Bonjour,

Plus de retenue à la source britannique. Effectivement pour attirer les capitaux du continent.

Mais ceci s’applique-t-il aux particuliers français percevant des dividendes britanniques ? Déclarés l’année suivante en France. Présentement 2025. Bien à vous.

Bonjour

Oui biensur cela s’applique aux particuliers Français. Vous n’aurez que la flat tax à payer sur les dividendes UK (ou la csg et l’impôt au TMI avec des abattements si vous ne cochez pas le PFU)

Merci pour votre promptitude.

Donc, même si retenues US à 15 % sont restituées par le fisc français (car plafond crédit impôt 15 % selon vous), les UK restent les moins chers hors de France. Sauf à investir strictement français ; pour éviter des dividendes… non doublement taxés.

Tant que le taux est inférieur à 15%, cela revient au même in fine, avec un taux global de 30% (celui de la France). Ici le seul avantage est de ne pas avoir à avancer le crédit d’impôts.

La réponse que j’attendais. Neutre tant qu’on demeure dans la zone des 15 %. Quoi que avantage aux Anglais. Car rien à avancer en effet.

Si tout le monde était aussi efficace et vif que vous !