Le but de cet article est de vous expliquer comment remplir votre déclaration d’impôts avec le Rapport Annuel (IFU non officiel) fourni par le courtier DEGIRO. Je tiens à préciser avant de commencer que je ne suis pas (du tout) un spécialiste de la fiscalité et qu’il pourra donc y avoir des imprécisions / inexactitudes dans mes propos.

Si c’est le cas, n’hésitez pas à corriger mes erreurs dans les commentaires.

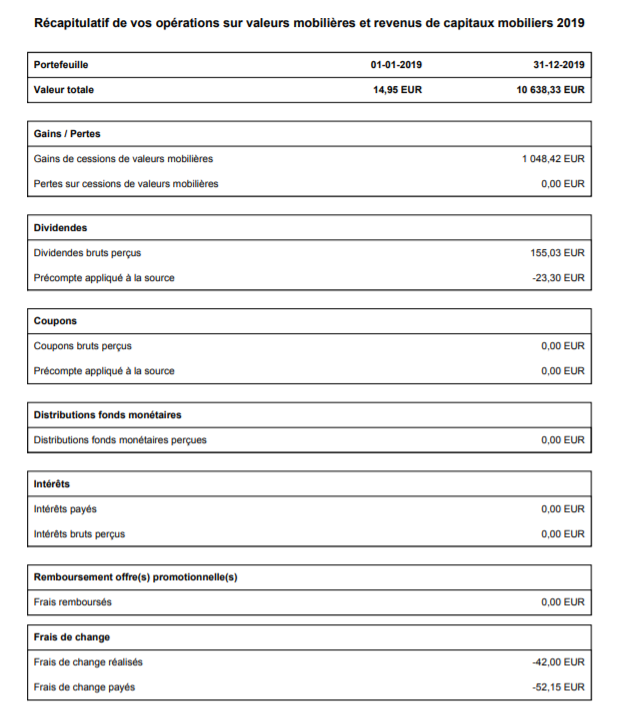

Aperçu du Rapport Annuel de DEGIRO

Pour recevoir votre Rapport Annuel, allez sur votre espace personnel DEGIRO, puis dans « Activité » puis dans « Rapports ». Généralement, les rapports sont disponibles au début du mois d’Avril, juste au moment de l’ouverture de la déclaration en ligne. Voici à quoi cela ressemble :

Les valeurs qui vont nous intéresser sont :

- Gain de cessions de valeurs mobilières -> pour le calcul des +/- values (ici 1048.42€)

- Dividendes bruts perçus -> pour le calcul de la fiscalité des dividendes (ici 155.03€)

- Précompte appliqué à la source -> pour le calcul du crédit d’impôts des valeurs étrangères (ici 23.30€)

Il va falloir ensuite dans la déclaration d’impôts sélectionner plusieurs annexes :

- 3916 pour la déclaration d’un compte étranger

- 2042 pour la déclaration des dividendes

- 2074 pour la déclaration des +/-values (désormais inutile si le courtier fait le calcul en interne, sauf si vous souhaitez inscrire une moins value pour les prochaines années ou utiliser votre stock de moins values passé en utilisant 2074 CMV)

- 2047 pour la déclaration des dividendes et des +/- values reçues sur un compte étranger

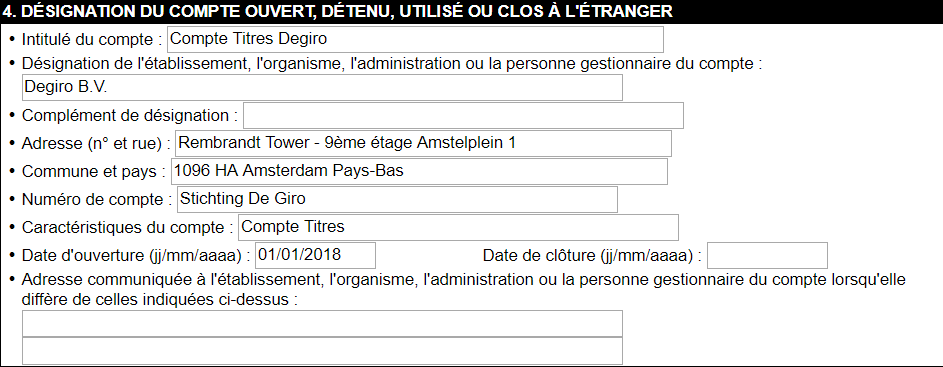

Déclarer son compte-titres DEGIRO à l’étranger

Il faut tout d’abord commencer par déclarer son compte DEGIRO à l’étranger via le formulaire 3916. En effet, DEGIRO est un courtier situé aux Pays-Bas.

Vous devez premièrement remplir votre nom, prénoms, date et lieu de naissance, adresse fiscale, puis les informations de votre courtier.

Voici ce que je rempli à titre personnel (la date d’ouverture du compte dépend bien sûr de vous) :

Pour le N° de compte, il ne faut pas écrire « Stichting De Giro » mais votre identifiant Web (celui qui vous sert à vous connecter) que DEGIRO considère comme le N° de compte.

Edit 2022 pour le compte Flatex : il faut désormais déclarer (en plus du compte DEGIRO contenant les actifs) le nouveau compte Flatex logé chez Deutsche Bank qui contient vos espèces. Pour cela, il faut renseigner votre IBAN en DExxxxx.

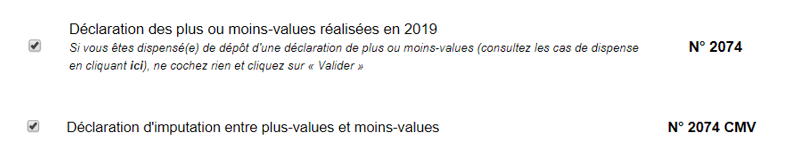

Déclarer ses plus-values fiscales avec DEGIRO

Nous allons maintenant passer à la déclaration de vos +/-values.

Il va donc falloir cocher l’annexe 2074 ou 2074 CMV si vous utilisez un report de moins-values antérieures (mon cas ici). La 2074 n’est pas utile sinon si votre courtier calcule lui même le montant total des PV ou MV, ce qui est le cas de DEGIRO.

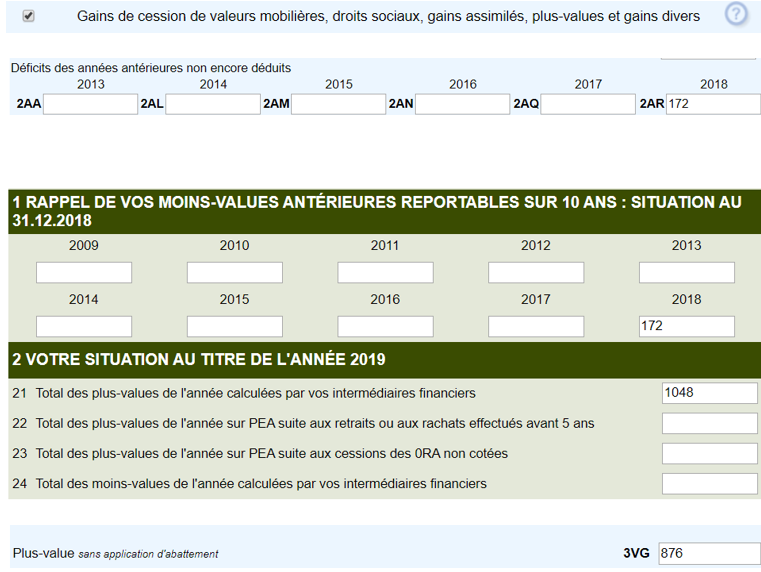

Il faut regarder la partie « Gain de cessions de valeurs mobilières » de l’IFU 2019, qui est dans mon cas 1048€ (il faut pour tous les chiffres arrondir au nombre entier le plus proche).

Je complète également avec la même partie du rapport 2018 pour utiliser mon stock de moins-values, qui était de 172€ (que j’avais déclaré l’année dernière).

L’outil va alors calculer automatiquement la plus-value restante et la reporter en case 3VG de la déclaration.

Si vous n’avez pas de stock de MV à utiliser, vous pouvez directement mettre le bon montant de votre IFU dans la case 3VG de la déclaration principale.

Déclarer ses dividendes aux impôts avec DEGIRO

Dans la partie 2042 de la déclaration d’impôts, nous allons voir maintenant comment déclarer ses dividendes.

Il faut regarder la partie « Dividendes bruts perçus » et « Précompte appliqué à la source » (25.30€).

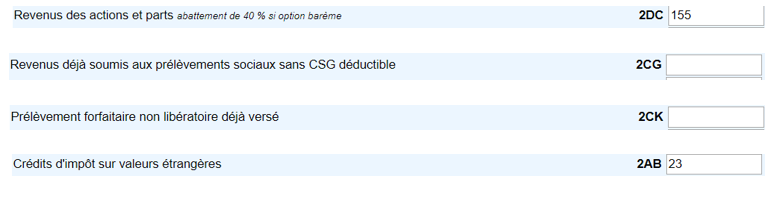

Dans la case 2DC, vous devez renseigner la somme totale des dividendes bruts que vous avez touchés sur l’année. Dans mon cas c’est 155€.

En case 2CG et 2CK, il faut inscrire si vous avez déjà payé de la CSG et des impôts à la source sur les dividendes reçus. Ce n’est pas mon cas, je laisse donc la case vide. Le cas échéant il faut inscrire ici les montants déjà versés. À noter que Degiro ne prélève ni CSG ni impôts à la source, il faudra donc toujours laisser la case vide. Ce sont généralement les courtiers Français qui sont directement reliés au fisc et qui prélèvent directement et automatiquement l’impôt et la CSG sur vos dividendes (et donc qui pré-remplissent ces cases).

En case 2AB, il faut donner le montant des précomptes à la source déjà payés sur les dividendes étrangers. Dans mon cas c’est 23€. Vous pouvez récupérer au maximum jusqu’à 15% de la case 2DC sous forme de crédit d’impôts, mais uniquement si vous êtes imposable (sinon c’est perdu).

Pour les plus-values et dividendes perçus sur des comptes-étrangers, rajouter l’annexe 2047

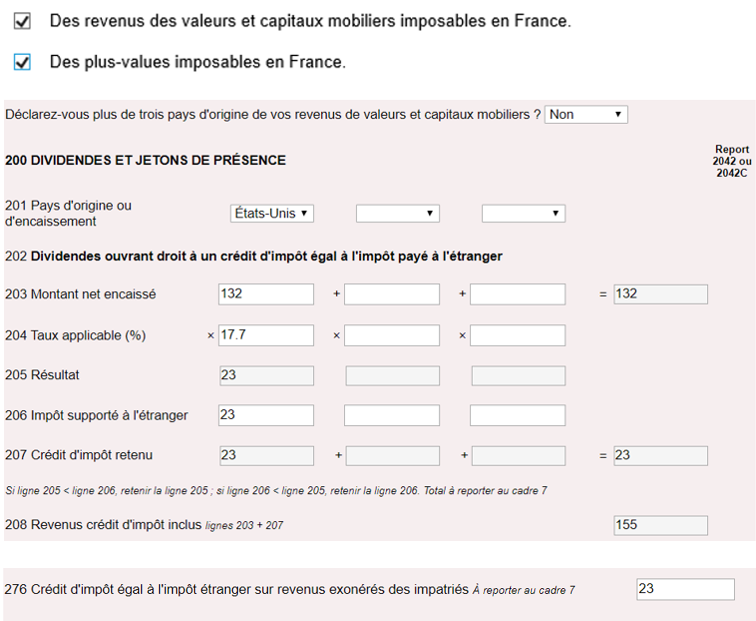

Sélectionner « revenus des valeurs et capitaux mobiliers imposables en France » pour les dividendes et « plus-values imposables en France » pour les plus-values.

Il faut ensuite sélectionner le/les pays d’origine des dividendes. Dans mon cas il n’y a que les US.

Rentrez ensuite le montant net encaissé. DEGIRO ne donne que le brut, il faut donc faire une soustraction (dans mon cas 155 -23 = 132€). Mettre le taux de 17.7% pour les US de manière à obtenir le bon résultat en crédit d’impôts. Ce 17,7% correspond en réalité au fameux 15% de précompte récupérable en crédit d’impôts. Sauf que l’Etat demande de passer du net au brut et non pas du brut au net (pour passer de 100 à 85 on baisse de 15% mais pour passer de 85 à 100 on augmente de 17,7%).

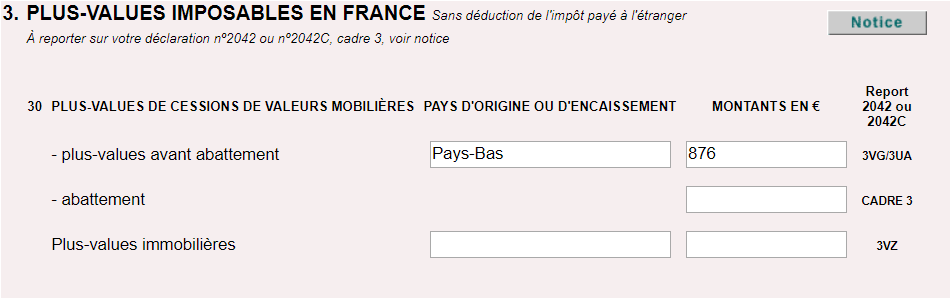

Maintenant nous allons déclarer les PV. Il faut passer à la page suivante, puis sélectionner le pays du CTO (Pays-Bas pour DEGIRO), ainsi que le montant des PV (dans mon cas 876€ après utilisation de mon stock de MV).

Voilà, j’espère que cet article pourra vous aider malgré mes lacunes fiscales et administratives. Et comme annoncé plus haut, si vous voyez des oublis ou des erreurs majeures n’hésitez pas à le dire dans les commentaires.

Si vous souhaitez ouvrir un compte-titre chez DEGIRO, voici un lien de parrainage qui vous permettra de le faire rapidement.

Je suis maintenant affilié à DEGIRO. En ouvrant un compte via le lien ci-dessus, DEGIRO me reversera une commission à l’issue de votre ouverture de compte. Vous ne gagnez rien, mais c’est un bon moyen de me remercier si le site ou l’article a pu vous aider. Je précise également que je suis utilisateur de longue date et donne ici un avis personnel, honnête et basé sur ma propre expérience de ce courtier.

Pour terminer, je rappelle qu’investir comporte des risques et qu’il est possible de perdre tout ou partie de son capital. Je ne suis pas un conseiller financier accrédité par l’AMF.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour,

Merci pour cet article très clair qui servira des l’an prochain… une liste d’attente sur DEGIRO pour créer un CTO 🙁

Petite question, pourquoi ne pas avoir effacé vos plus value comme expliqué dans un ancien article ?

Parce que là vous allez payer des impôts sur vos 1000€ de plue value Si j’ai bien compris

Bonne journée

Bonjour Arnaud,

J’avais effacé quelques PV (~500€) grâce à des MV en fin d’année 2019. Néanmoins, comme je venais de réutiliser mon CTO je n’avais pas de stock suffisant. Je n’aurais surtout pas du vendre, je l’explique d’ailleurs dans les reporting de fin 2019.

En supposant que l’IFU de DEGIRO est juste…. et c’est pas souvent le cas….

Vous ne vérifiez pas ?

Bonjour Bob,

Pour la partie PV c’est facilement vérifiable, le montant affiché est bien celui que j’avais en tête, donc pas d’erreur.

Pour les dividendes, je ne l’ai pas affiché mais il y a également une annexe dans l’IFU indiquant au cas par cas le dividende de chaque action avec le précompte déjà prélevé. Je n’ai pas refais le calcul en détail cette année comme le montant était faible, mais le ferai l’année prochaine au cas où. Il y a quand même peu de chance qu’un courtier sérieux comme Degiro fasse des erreurs d’additions.

Bonjour,

Merci pour cet article.

Je suis tombé sur ce lien http://culturefinanciere.com/declarer-les-gains-dun-compte-titres-ouvert-a-letranger/#3916-2047 qui décrit le processus complet et a un formulaire supplémentaire il me semble.

Il est à noter que pour degiro le numéro de compte est l’identifiant internet.

Bonjour Guillaume,

Oui j’ai trouvé également des infos sur le site mentionné.

Pour Degiro êtes vous sur que le no de compte est l’identifiant internet et non le stichting qui est le compte global de Degiro ?

Merci infiniment pour votre tuto qui va être utile à beaucoup pour cette année et les autres à venir 🙂 !!!! Tout devient si simple avec votre blog. Bravo !

Il me semble également qu’il faut une annexe supplémentaire, la 2047 et vous n’en parlez pas dans l’article

Attention le lien mentionné par Guillaume, date de mai 2017, mais la fiscalité a changer en janvier 2018. Peut être que l’article en question n’est plus valable

Bonjour,

Un nouvel article intéressant sur ce blog de qualité.

Pas de récapitulatif/IFU à exploiter cette année pour moi car j’ai ouvert mon compte Degiro début 2020.

Après avoir lu certains sites, j’ai une question/un (petit) doute concernant les plus ou moins values réalisées sur des marchés où la devise/monnaie n’est pas l’Euro (marché américain notamment).

Comment est imposé le gain ou la perte de change suite à la clôture d’une position – sur le marché américain par exemple ?

avec un exemple concret (je n’inclus pas les frais):

– achat d’1 action MICROSOFT à 100 $ et un taux de change de 1,25 soit 80 €

– vente d’1 action MICROSOFT à 100 § et un taux de change de 1,111 soit 90 €

J’imagine que le gain de 10 € serait considéré comme une plus value – intégrée par degiro à la ligne « gains de cessions de valeur mobilières »

Concernant les montants figurant dans la rubrique « Frais de change » :

Est-ce que cela correspond bien aux frais de changes/devises payés lors des transactions – par exemple à 0,10% en autofx pour le marché américain ?

La ligne « frais de change réalisés » correspondrait à priori aux ventes.

La ligne « frais de change payés » correspondrait à priori aux achats.

Merci par avance pour les retours.

Bonsoir,

A mon sens (mais je peux me tromper), ce qui est inclu dans la partie +/- values des cessions mobilières est variation du prix + variation des effets de changes + frais de courtage incluant les 0,1% de frais de change.

Dans le change à la fin, c’est uniquement un rappel de ce qui a été payé. Frais de change payé c’est variation de change + taxe de 0,1%, et frais de change réalisé c’est juste les effets de change. En faisant la soustraction (environ 10€ dans mon cas) c’est donc les taxes de change.

Merci Matthieu pour la réponse.

Je suis plutôt en accord avec ton interprétation d’inclure les variations de change et les frais de change à 0,10%

(en + évidemment de la variation du prix et des frais de courtage).

L’intervention d’un membre avec une « bonne réputation » sur un site communautaire très connu des investisseurs souhaitant atteindre l’indépendance financière (site que tu connais assurément) m’a mis le doute. Ce membre précise « les frais de change sont des frais bancaires » en sous entendant que ces frais ne sont pas à prendre en compte (donc les fameux 0,10% de frais de change chez degiro)

Merci aussi pour ton explication sur la rubrique frais de change ; j’étais loin du compte…et ta réponse sonne comme une évidence après coup.

Sinon comme le dit Charles un peu plus haut, je pense aussi qu’il faut établir une 2047 pour les revenus étrangers (plus ou moins values et dividendes). Les sommes indiquées sur la 2047 sont ensuite reportées sur la 2042 ou 2042C.

C’est possible pour la 2047, même si j’ai du mal à comprendre la redondance car dans la 2042 on indique déjà le montant des dividendes étrangers. Mais bon c’est la France on aime la complexité inutile. Un seul formulaire avec toutes les données à remplir au même endroit serait bien plus simple.

Voici la réponse à votre question :

PV en euros = ( cours vente en $ – cours d’achat de en $ ) * cours du $ le jour de la vente.

Donc pour un achat à 100$ et vente à 100$, la plus-value est de 0$, ce qui fait 0 euros.

Cour Administrative Nancy a écrit :

01-07-2007

L’Administration fiscale a redressé un contribuable en calculant la plus-value sur titres libellés en devises étrangères en déduisant du prix de vente des actions converti en euro (avec le taux de change à la date de la vente) la valeur d’achat de ces actions convertie en euro (avec le taux de change à la date de leur achat).

La cour administrative de Nancy, a rejeté cette méthode, qui intègre dans l’évaluation des plus-values réalisées, l’effet de l’évolution du taux de change.

La Cour estime qu’il faut d’abord effectuer le calcul des plus-values réalisées dans la devise puis convertir le résultat en euro, par application du taux de change à la date de la cession des actions.

Cour Administrative Nancy, 16 mai 2007, n°05-1153

Bonjour Oblilbe.

Merci pour votre réponse et la référence à la CAA de Nancy.

Nous sommes sur le blog de Matthieu donc je ne sais pas si c’est l’endroit pour poursuivre la réflexion sur ce sujet très complexe. Mais je serai ravi de poursuivre l’échange avec vous sur ce sujet et d’autres liés à la fiscalité…

Notamment dans le cadre d’une stratégie « value » sur les valeurs étrangères, la référence à la CAA de Nancy est /devient assurément une information à prendre en compte/connaître.

La doctrine fiscale – et notamment le BOFIP – que vous connaissez sans aucun doute ne semble pas aller, encore en 2020, dans le même sens que la CAA de Nancy / la jurisprudence… et donc appliquerait le calcul fait dans mon exemple.

Dans la hiérarchie des normes, la décision de la CAA semble supérieure à la doctrine fiscale mais appliquer cette dernière peut difficilement vous être reproché.

Mais encore une fois, merci pour votre réponse qui est très intéressante.

Bonjour,

Je viens de tomber sur un article qui dit complètement le contraire :

http://www.fiscalonline.com/Cession-d-actions-sur-un-marche-etranger-et-plus-value-Quid-du-taux-de-change.html

Sur la base des dispositions des article 150-0 D du CGI et 74-0 B de l’annexe II au même code, dans leur version applicable au litige, la Cour a rappelé que « le gain ou la perte de change associé à la cession à titre onéreux de valeurs mobilières constitue une composante de la plus ou moins-value réalisée. »

En conséquence, elle estime que les prix d’acquisition et de cession à retenir pour déterminer la plus-value réalisée par M. D et Mme B à l’occasion de la cession des 6 880 actions de la société CMS devaient être convertis en € par application des taux de change applicables respectivement à la date d’acquisition et à la date de cession des titres en cause.

Complètement le contraire par rapport à la décision du cours de Nancy.

Bonjour,

une question assez bête je pense : j’ai de l’argent sur mon CTO, mais qui est investi nulle part, il est juste disponible sur mon CTO, si je souhaite en transférer une partie sur un PEA hébergé chez un autre organisme, cela va-t-il générer des frais au niveau de ma fiscalité ? je ne pense pas mais bon dans le doute …

Bonjour Sébastien,

Les plus-values sont fiscalisées uniquement à la vente, donc un retrait de cash n’engendre pas de fiscalité supplémentaire.

Bonjour Matthieu,

Merci pour cette article !

Me concernant en fouillant sur le net j’ai aussi vu qu’il fallait remplir l’annexe 2047 pour les dividendes et les plus values. Également, comme on utilise plusieurs places boursières sur Degiro, je me demandais comment remplir cette dernière. Doit on indiquer le pays du compte titre ou bien le pays de la place boursière dont dépend l’action achetée quand on déclare les dividendes perçus ?

Si quelqu’un a des informations, je suis preneur.

Merci 🙂

Bonjour Yoann,

Il ne faut pas déclarer action par action mais plutot pays par pays. Il faut donc par exemple faire la somme des USA etc…

Ce n’est pas non plus la place boursière mais le pays de résidence de l’entreprise. Par exemple, il est possible de loger quelques entreprises US sur Euronext Paris. Il faut bien les compter en US et pas France.

Merci Matthieu pour cette réponse. Et dans le cadre des ETF est-ce que tu sais comment on trouve le pays source ?

Je pense que pour les ETf il faut regarder le code ISIN.

Si c’est FRXXXX c’est France

Si c’est LUXXXX c’est Luxembourg

bonjour

je suis aussi chez de giro.

Par contre, mon RIB commence par FR.

Donc pour moi, ce n’est pas un compte etranger.

Merci pour l’info.

Bonjour,

En effet le RIB commence bien par un FR ce qui peut sembler étonnant. Mais les fonds sont hébergés chez la banque Hollandaise ABN Amro. Je ne sais pas comment ils gèrent ça en interne. Le compte en FR n’est peut-être que le compte de dépot des espèces qui fait passerelle avec le compte réel aux Pays-Bas.

Bonjour,

Je n’arrive pas à avoir accés à l’annexe 2042.

Quand je regarde dans la déclarations des annexes , je ne vois que 2042 LE et 2042 NR

Sinon pour le reste c’est à peut près bon

au plaisir d’avoir une réponse merci.

Chris

Bonjour Chris,

La 2042 classique n’a pas besoin d’être rajoutée dans les annexes, elle apparait dans la déclaration « classique » directement.

Super pour les modifications, tout a l’air parfait.( la 2047 permet de faire la nuance entre des dividendes classiques en France et d’autres perçus à l’étranger je pense). Même si il faut reconnaître que c’est très compliqué. Beaucoup de gens doivent se planter c’est certain alors que tout pourrait tenir en une seule page …. la France quoi… pourquoi faire simple quand on peut faire compliqué.. bravo Matthieu !

Bonjour Matthieu,

Excellent c’est exactement ça, j’avais trouvé avant ta réponse. Merci beaucoup !

Super d’avoir mis à jour l’article avec la 2047.

Bonne journée !

Bonjour Matthieu,

Bravo pour ta réactivité surtout sur ce sujet complexe voir très complexe…

Quelques suggestions ci-dessous afin peut être de mieux appréhender cette tâche annuelle :

– la case 2AB – crédit d’impôt sur valeurs étrangères – concerne les revenus de valeurs mobilières étrangères lorsque l’établissement payeur est établi en France.

A priori, Degiro n’est pas établi en France mais aux Pays-Bas (d’où la déclaration 3916)

Pour bénéficier du crédit d’impôt, il faudrait alors compléter la partie 7 du formulaire 2047 et la ligne correspondant à la case 8VL de la 2042C.

– sur la 2047, la ligne 276 concerne les impatriés qui est un régime très spécifique ; Je pense que cette ligne doit rester vide pour la plupart des gens.

Je m’excuse par avance si je suis dans l’erreur.

Un détail supplémentaire si on est chez Degiro, il faudrait à priori aussi cocher la case 8UU de la 2042 C (en lien avec la déclaration 3916)

Bonjour Sam,

Merci pour les compléments. Je ne suis pas dans la capacité de dire si vous avez raison ou non, j’ai atteint mes limites en matière de fiscalité.

J’ai quand même l’impression que tout ce bazar est clairement fait par des gens qui sont déconnectés des placements financiers et qui n’ont jamais eu à les utiliser. Il y aurait des tas de façons de simplifier ces formulaires et d’éviter les redondances…

Pour compléter mes coms ci-dessus :

Si le crédit d’impôt est égal à l’impôt payé à l’étranger alors il faut compléter sur la 2047 la ligne correspondant à la case 8VL de la 2042C

Sinon, si le crédit d’impôt est égal à l’impôt français correspondant, ce serait la case 8TK.

A priori, je dirai donc la case 8VL.

Bonjour Matthieu,

J’aimerais ouvrir un compte titre pour acheter des actions sur le marché US en plus de mon PEA.

J’ai cru comprendre que DeGiro était probablement le meilleur broker du marché (je suis en liste d’attente).

J’ai vu qu’il était aussi possible de faire du trading avec Revolut. Ça m’a l’air d’être pas mal au niveau des frais et des actions disponibles (seul le marché US mais c’est ce qui m’intéresse)

As-tu un avis sur Revolut ? L’as-tu déjà envisagé ?

Merci d’avance.

Daniel

Bonjour Daniel,

Mon avis concernant Revolut :

Entreprise toujours au statut de start-up à mon sens, peu d’actions disponibles (j’ai lu uniquement 300 actions US, donc même pas tout le S&P500), pas encore d’ETF de dispo, il semble que pour profiter des frais gratuits il faut un abonnement mensuel…

Honnêtement il vaut mieux privilégier la qualité d’un courtier, c’est l’aspect principal à prendre en compte.

Bonjour Matthieu,

Que pensez-vous de Saxo Banque ? Leur offre semble plutôt bien, 1 centime l’action US, en France et avec un IFU. Avez vous essayé leur compte de démo ? L’application web et mobile sont d’une grande qualité.

J’ai un compte Degiro, mais j’hésite à passer chez Saxo.

Bonjour,

SaxoBanque a de bons tarifs mais commet énormément d’erreurs dans le calcul des précomptes à la source des dividendes, ce qui est très problématique.

Ils taxaient il y a quelques temps 30% au lieu de 15% les US par exemple.

J’ai même déjà entendu des plaintes de clients Français qui subissaient 30% de retenue sur des entreprises Françaises.

Tant que ces problèmes ne sont pas réglés, je ne recommande pas Saxo pour cette raison.

Bonjour,

Merci beaucoup pour cet article tres clair et pratique ! Je me suis lancé en debut d’année dans une optique de placement long terme sans ventes de produits (epargne au long court en suivant un modele de portfolio).

Ma question va peut etre paraite bete, mais comment ca se passe dans le cas ou je ne fais que acheter plus ou çoins regulierement pour augmenter mon portefeuille sans spéculation. Pensez-vous que je doive déclarer tous les ans tout ce que « je possede » ou bien uniquement lorsque je recupererai les fonds au bout de 10 ou 15 ans (dans l’idée) ?

Bonjour Alexis,

On ne paye des impôts sur CTO que si vous percevez des dividendes ou si vous faites une vente en PV. Si vous ne recevez pas de dividendes, vous ne payez pas d’impôts tant que vous ne vendez rien. À l’inverse, si vous vendez en PV, vous payez des impôts même si vous ne faites pas de retrait.

Bonjour Matthieu,

Merci mille fois pour ce nouvel article précis et détaillé.

David

Bonjour,

Pour info, j’ai remarqué que Degiro calcule de façon incorrecte les Split ou Reverse Splits et du coup le coup moyen d’achat de vos titres post OST dans le formulaire est erroné. Conséquence, la déclaration fiscale est faussée…

Bonjour Raymond,

C’est possible, dans mon cas je n’ai que des actions US donc pas d’OST.

Mais cette remarque aidera peut être certaines personnes.

C’est plus que possible lol…Dans mon cas, je faisais référence à mes trades sur le marché US.

Je n’ai jamais eu de split d’actions sur Degiro (j’ai par exemple acheté Raytheon Technologies après le split de UTX et de Otis/Carrier). Mais c’est possible. Dans ce cas il faut bien prendre soin de vérifier les calculs sur les lignes ayant reçu ce type de traitement, c’est bon à savoir.

Bonjour,

Merci pour le tuto.

Juste une question, si on a fait que des PVs, est-on obligé de remplir l’annexe 2074 ou bien peut-on renseigné uniquement la case 3VG avec nos PVs sur la feuille de déclaration principale ?

Merci

Bonjour,

Il faut remplir également la 2074.

Bonjour, Mathieu. Est-ce que vous pouvez confirmer que cette reponse n’est plus valable en 2025? Je reçois ce message en declarant mon impot en ligne: « Si vos intermédiaires financiers ont calculé vos plus ou moins-values et que vous disposez d’un document à l’appui, vous pouvez les reporter directement sur la déclaration de revenus sans déposer de déclaration n°2074″

Bonjour

Pas sur de comprendre, pourquoi dites-vous que ce ne serait plus valable ? Ca l’est toujours, 2074 n’est nécessaire que via le CMV pour déclara ou utiliser des moins values

Merci pour votre travail mais j’ai quelques remarques :

– le crédit d’impôt est à mettre en case 8VL puisque l’établissement payeur ( c’est à dire le courtier ) est basé à l’étranger.

– le crédit d’impôt n’est pas toujours égal à la retenue à la source à l’étranger, puisque celui-ci ne peut jamais dépasser le taux conventionnel. Par exemple la retenue à la source sur les MLP Américains est de 37% mais vous ne pouvez en récupérer que 15%, il faut donc tout recalculer pays pays et ne pas se baser sur les chiffres fournis par Degiro ( d’où le rôle de la 2047 ).

– vous oubliez la 2047 qui sert à tout détailler revenu par revenu et pays par pays et dont les résultats seront à reporter sur la 2042

Bonsoir Oblible,

Merci pour ces compléments d’informations et corrections.

Bonjour, et merci pour cet article qui m’aide énormément !

Concernant la 2074, je n’ai pas de moins value à déclarer, donc seule la 2074 suffit. Le soucis c’est que je suis totalement perdu dans le remplissage de ce formulaire. Je ne sais pas quoi mettre … Pourriez-vous m’éclairer ? Merci d’avance

Bonjour Chris,

Je ne suis pas expert en fiscalité et je ne peux pas remplir la déclaration des autres. Je ne peux rien faire de plus que cet article, désolé.

Bonjour Mathieu,

Félicitation pour votre excellent site et pour vos articles en général.

Au sujet du CTO de Degiro, comme ce broker n’a pas de convention avec le fisc français, le plus gros problème à mon avis concerne les dividendes, car cela oblige a faire personnellement la déclaration et le paiement des 30% de flat tax sur les dividendes avec le formulaire 2778-div-sd et d’en faire le règlement au SIE dans les 15 jours à 1 mois après le détachement, voir lien ci-joint:

https://www.impots.gouv.fr/portail/formulaire/2778-div-sd/prelevement-forfaitaire-et-prelevements-sociaux-sur-les-revenus-distribues

Cela signifie que si vous avez un CTO chez Degiro avec une petite vingtaine d’actions à dividendes trimestriels, il faudra effectuer 80 déclarations et règlements à votre SIE même pour des petites sommes, ce qui devient très vite ingérable.

Bien Cordialement,

Bonjour Rod,

Dans la pratique, si les montants sont faibles devant votre salaire, il y a une tolérance pour faire le paiement lors de la déclaration annuelle (ce que je fais). Au bout d’un moment faut rester raisonnable quand même…

Bonjour Matthieu,

je suis d’accord avec vous si les montants restent très faibles, il bien y a une tolérance de la part des impôts. Mais si le but ultime est de vivre de ces dividendes, ce que je vous souhaite, il faudra alors comme le fait très justement remarquer Sam, faire au minimum 12 déclarations 2778-div-sd en plus de votre déclaration annuelle sous peine de pénalités de la part de votre SIE. Car malheureusement pour nous l’administration française est tout sauf raisonnable…

Re Rod,

Je compte changer de courtier à horizon TLT, Degiro ne me suffira pas. Je l’utilise pour le moment car les frais sont très intéressants, mais j’espère qu’à MT un bon courtier Français, solide et sérieux émergera.

Bonjour Rod,

A mon sens :

La déclaration et le versement sont à faire dans les 15 premiers jours du mois qui suit celui du paiement des revenus.

Il s’agit d’une déclaration mensuelle et pas d’une déclaration par action détenue.

Il y aurait donc 12 déclarations maximum à faire par an.

Bonjour Matthieu et merci pour cet excellent article.

Il me semblait qu’on pouvait déduire de nos bénéfices tous nos frais (frais de courtage, frais de tenue de compte, intérêts débiteurs mensuels (effet de levier), Frais de connexion aux places boursières 2019, frais de change, etc).

Concrètement, à quel endroit faut-il déclarer cela ?

Merci et bonne journée.

Cyrille

Bonjour Cyrille,

Il faut tout simplement imputer de sa PV globale ces montants.

Bonjour Matthieu !

Merci de cet article super détaillé !

Néanmoins, j’ai deux questions, peut-être bêtes, mais bon, je les pose quand même.

Concernant les dividendes des entreprises françaises, on les met sur quelle case ?

Pour l’annexe 2074, sur la première page on nous propose de transmettre au format papier, séparément de notre déclaration de revenus en ligne ces deux éléments

Déclaration n°2074-ETD (format papier uniquement)

Déclaration n°2075 (format papier uniquement)

Il faut le faire au juste cliquer en suivant ?

Merci de votre attention !

Bonjour,

Pour les dividendes Français il faut les mettre exactement dans la case du tuto (2DC) de la 2042.

Il faut également préciser dans la 2047 en L201 le pays d’origine : France.

A titre personnel je ne transmets rien au format papier, je ne saurais pas vous répondre désolé.

Merci de votre réponse.

Donc, cela veut dire qu’il faut faire la somme étranger + français ? Admettons que j’ai 100€ de dividendes entreprises françaises + 100€ des États-Unis, le montant de la case 2DC serait 200€ ?

Et dans le cas du pays d’origine ne serait pas Pays Bas pour Degiro ?

Je vous remercie encore une fois !

Veuillez m’excuser, je n’ai pas précisé que sur la L201 on nous propose pas la France, d’où toutes mes doutes..

Finalement avait vous transmis le 2074 au format papier ?

Merci d’avance pour votre retour,

Bonjour graciele, pour les dividendes francais percus sur un compte étranger, selon moi, c’est la ligne 260 du formulaire 2047 qui doit etre renseigné

Merci Juju26 !

Bonjour,

Je m’en excuse par avance car ca part d’une super intention mais tout à peu près faux dans ce document.

1- Un crédit d’impôt si la personne est non imposable n’est pas perdue. Cette somme est restituée sur le compte du contribuable dès lors que le montant dépasse 8€

2- « Mettre le taux de 17.7% pour les US de manière à obtenir le bon résultat en crédit d’impôts. Dans la logique il faudrait mettre 15% mais le calculateur n’obtient pas le bon résultat avec ce chiffre. »

C’est pourtant très logique de mettre 17.7, vous prenez le problème à l’envers. Imaginez un produit de 100€ brut et de 85% net (-15%). 15% c’est le taux pour passer du brut au net. Hors le taux à prendre en compte dans le formulaire est le taux inverse, celui qui permet de passer du net au brut. Et pour passer de 85 à 100€ le taux est bien de 17.7.

3- Surement le point le plus important.

Le pays d’encaissement à prendre en compte pour tous les dividendes issus de Degiro que ce soit pour le fruit d’actions françaises, US, allemandes etc c’est PAYS BAS !

Meme les dividendes français sont prélevés à la source sur Degiro d’ailleurs. Si vous mettez France en pays d’encaissement, vous allez être doublement imposé car vous n’aurez jamais de crédit d’impôt sur un prélèvement à la source sur dividende français.

Le pays d’encaissement / origine du CTO est donc bien les PAYS BAS quel que soit la provenance du dividende.

Le taux est bien de 17.7 par contre

Il y’a également de nombreuses précisions à apporter en + mais je manque de temps malheureusement.

Très cordialement,

Stphan C.

Bonjour,

1) on peut lire à de nombreux endroits que le crédit d’impôts n’est récupérable que si vous êtes imposable. Si vous ne l’êtes pas, il est en théorie impossible de récupérer ce crédit d’impôts. C’est peut-être faux mais on trouve cette remarque partout.

2) en effet le 17,7% vient du calcul inverse. Mais il faut tout de même admettre que le formulaire n’a rien de logique. On ne reçoit jamais un dividende NET sur les IFU, mais toujours brut…

Donner le net pour calculer le brut est donc un non-sens logique. C’est comme si une entreprise partait du résultat net pour calculer son chiffre d’affaires…

3) vous avez peut-être raison, mais dans ce cas pourquoi nous laisse t’on la possibilité de renseigner plusieurs pays dans ce formulaire ? On dit déjà que le compte à l’étranger vient des Pays-Bas, c’est donc une redondance totale.

Je l’ai précisé au début de l’article, je suis très loin d’être fiscaliste. Mais je suis ingénieur, et niveau logique et bon sens tous ces formulaires méritent la note de ZERO. Il y a énormément de redondances, de choses à remplir de manière éparpillée et non logique. Tous cela pourrait se simplifier et se résumer à un seul document clair et précis. Vu le nombre de fonctionnaires à Bercy qui travaillent dessus c’est inquiétant, on voit bien que ceux qui font les lois et les formulaires ne sont pas ceux qui investissent et qui pratiquent.

Bonjour, je ne vous jette absolument pas la pierre. Votre démarche est noble et servira la cause populaire, cela ne fait aucun doute. L’ennemi commun est bien cette administration française absurde qui nous fait perdre un temps fou. (et je pèse mes mots pour rester correct)

– Le crédit d’impôt n’est pas une réduction d’impôt, il est bien récupérable à partir de 8€ : https://www.service-public.fr/particuliers/vosdroits/F823

– Pour le pays d’encaissement, c’est bien du pays de détention du CTO dont il s’agit. D’ailleurs dans le récapitulatif Degiro simplifié, nul information sur les pays de provenance des dividendes (me semble t’il) mai

Dans la déclaration, d’impot, si on a la possibilité de choisir le pays, c’est car on peut avoir plusieurs comptes à l’étranger. (D’ailleurs il me semble qu’on ne peut pas choisir la france alors qu’on peut pourtant avoir des dividendes français sur Degiro.)

Exemple : un CTO au pays bas, un CTO aux US etc. Donc pour chaque pays ou vous possédez un CTO (US, Pays bas etc) il y’a une ligne de compte.

Il y’a redondance dans le cas unique ou vous ne possédez qu’un seul compte à l’étranger.

Apres tres sincèrement, quand je vois qu’en haut lieu, il y’a des erreurs parfois aberrantes et ahurissantes (Cf prime d’activité des indépendants etc etc…), des questions posées sans réponses, ou même parfois contradictoire en fonction des services. Au final, je sais même pas si il existe UNE vérité… Tout est fait de tout de manière pour qu’on se retrouve dans l’illégalité quoi qu’on fasse en cas de contrôle. L’idée est déjà de déclarer les bons chiffres pour plaider la bonne foie en cas de problème.

Sur ce problème précis tout est da

Hmm… ce n’est pas pour faire de la lèche à notre hôte, mais je pense que vous avez tort, et qu’il a raison, concernant le pays d’encaissement.

Tout d’abord, Degiro fournit bien le code pays correspondant à chaque ligne d’actions dans son récapitulatif.

Ensuite, sur la 2047, on doit mentionner le taux applicable pour chaque pays, ces taux étant donnés en fin de la notice 2047-NOT. Il serait assez absurde d’appliquer le taux des Pays-Bas à tous les dividendes alors que le fisc néerlandais n’a rien à voir dans l’affaire, d’autant que Degiro applique bien des taux qui diffèrent selon les pays (et d’autres choses aussi, mais ce n’est pas le sujet).

Là où ça se complique, c’est que la 2047 jusqu’en 2018 (revenus 2017) comportait deux tableaux de ventilation, l’un pour les dividendes éligibles à l’abattement de 40 %, et l’autre pour les dividendes non éligibles (foncières), dont les résultats étaient à reporter respectivement en 2DC et 2TS sur la 2042.

Dans sa grande marche vers la simplification, l’administration fournit maintenant une 2047 qui ne contient plus qu’un seul tableau global… mais continue à demander les résultats séparés des deux anciens tableaux, aux lignes 222 et 223.

Mon conseil : Faites une réserve de 2047 millésime 2018 pour cette année et les suivantes…

Bonjour,

Vous etes certain qu’il faut declarer son compte titres DEGIRO aux services Fiscaux ?

Extrait du CGI trouvé en ligne :

» 5. Comptes non soumis à l’obligation de déclaration

85

L’obligation de déclaration prévue par l’article 1649 A du CGI ne s’applique pas aux comptes détenus à l’étranger dans des établissements financiers lorsque sont satisfaites les conditions cumulatives suivantes :

– le compte a pour objet de réaliser en ligne des paiements d’achats ou des encaissements afférents à des ventes de biens ;

– l’ouverture du compte suppose la détention d’un autre compte ouvert en France et auquel il est adossé ;

– la somme des encaissements annuels crédités sur ce compte et afférents à des ventes réalisées par son titulaire n’excède pas 10 000 €. Ce seuil est apprécié, le cas échéant, en faisant la somme de tous les encaissements effectués sur l’ensemble des comptes détenus par le même titulaire et ayant pour objet de réaliser en ligne des paiements d’achats ou des encaissements afférents à des ventes de biens.

LIEN : https://bofip.impots.gouv.fr/bofip/580-PGP

Oui malheureusement il faut bien déclarer ce compte. Vous risquez sinon une amende.

La notice 3916 n’est pas très claire et stipule « Les comptes bancaires détenus à l’étranger, adossés à un autre compte ouvert en France et qui ont pour

objet de réaliser en ligne des paiements d’achats ou des encaissements afférents à des ventes de biens

n’ont pas à être déclarés lorsque la somme des encaissements annuels crédités sur ce compte et

afférents à ces ventes n’excède pas 10 000 €. »

Certes le compte De Giro est adossé à un compte bancaire français MAIS n’a pas pour objet la vente de biens (titres), donc effectivement il faut déclarer.

Leurs notices sont imbuvables tout comme leurs formulaires.

C’est sur que parfois on a l’impression que c’est une autre langue…

Bonjour merci pour cet article,

Pour vos dividendes sur compte titre étranger, vous les déclarés une seule fois lors de la déclaration d’impôts ?

Il me semble qu il fallait déclarer a chaques fois qu’on touche un dividende ( sous 15 jrs )

Bonjour Anthony,

J’ai déjà répondu à cette question dans un commentaire plus haut : en théorie il faut déclarer et payer tous les mois. En pratique, si le montant est faible, le faire de manière annuelle est tolérable. Faire une déclaration chaque mois n’est franchement pas très raisonnable intellectuellement…

Très bon article. Merci.

Une question.

J’ai touché des dividendes de 2 ETFs, français et luxembourgeois, en 2019.

Le rapport annuel de DeGiro mentionne bien ces dividendes mais avec zéro précompte (avec un taux de 0%), comme si aucun impôt n’avait été payé.

Ça me semble bizarre puisqu’il me semble que ces deux pays imposent les dividendes a la source.

Est-ce que je dois comprendre que les prélèvements on été faits, que DeGiro n’a pas l’info, et que je dois me fier aux règles standard par pays indiquées dans la notice de la 2047 ?

Autre explication ?

Très cordialement,

Louis.

Bonjour Louis,

Je ne suis pas sur de la réponse mais je pense que les dividendes ont déjà subis le précompte chez l’émetteur de l’ETF. Vous recevez donc déjà un dividende réduit sans le savoir mais le précompte n’est pas récupérable. Il faut cependant bien déclarer le reste pour payer les 30% restant à la France.

Merci Matthieu,

Pour info, j’ai finalement trouvé la réponse pour le cas des dividendes d’ETF Luxembourgeois: sur la base de la convention fiscale avec le Luxembourg, ils « sont imposables exclusivement au lieu de résidence du bénéficiaire » (notice de la 2047).

Ce qui est cohérent avec l’absence de précompte dans le rapport DeGiro.

Par conséquent, pas de crédit d’impôt sur ces revenus.

Bonjour

Degiro n’est il pas en France maintenant car quand on fait un ajout de fond le RIB est DeutchBank à Paris ?

Donc pas besoin de déclarer un compte à l’étranger non ?

Je trouves que ce n’est pas simple de savoir ou se situ vraiment les comptes ?

Merci pour votre site

Bonjour Stephane,

La réponse est déjà dans les commentaires plus haut: le compte Français n’est que le compte de passage pour les virements mais le Stichting est bien un compte Hollandais.

Salut Matthieu

J’ai actuellement un compte PEA chez BourseDirect et je n’ai pas fais de plus value ni touché de dividende.

Est que je dois déclarer ce compte aux impôts ?

Si je veux acheter des actions américaines, est ce qu’il vaut mieux utiliser mon compte chez BourseDirect ou en ouvrir un chez Degiro en plus.

C’est peut-être plus facile au niveau fiscal de tout avoir au même endroit???

Merci par avance

Bonjour Thierry,

Pas besoin de déclarer un PEA comme c’est un compte régulé par l’administration fiscale et sans impôts.

Pour les actions Américaines, il faudra passer par un CTo. Je ne connais pas les tarifs de BD mais de mémoire assez cher pour les US. Degiro reste le plus attractif.

Super, ça m’arrange !!!

Vu que je passe peu d’ordres, je ne suis pas sûr que passer chez Degiro pour les actions américaines vaille la peine s’ouvrir un compte chez eux…

Pour la déclaration fiscale il me semble que c’est plus simple chez BourseDirect.

Bonne journée et merci

Bonjour à tous,

Et merci pour ce bel article qui m’aide grandement car je début en la matière.

Voici mes questionnements:

Je me suis rendue au SIE de ma ville afin d’avoir des informations concernant la déclaration mensuelle à remplir, ils n’en savent rien, et n’ont jamais traité ce genre de document, le 2778 – DIV – SD (ville de Boulogne Billancourt). J’ai donc envoyé un mail, on m’a uniquement confirmé qu’il fallait remplir, lors de la déclaration annuelle, les formulaires 2047 et 2042.

Ensuite je lis énormément de chose sur internet, et on s’y perd un peu effectivement, n’étant pas très à l’aise avec les termes fiscaux.

Je suis chez également chez DEGIRO, avec dividendes US.

Pouvez-vous me valider (et si j’ai bien compris) que :

Plus-value / Moins-Value = Gains/Pertes de cessions de valeurs mobilières ?

Qui est à retranscrire en ligne 3VG?

Je vous joins quelques informations me concernant :

Gains de cessions de valeurs mobilières 0,00 EUR

Pertes sur cessions de valeurs mobilières 0,01 EUR

Dividendes bruts perçus 9,98 EUR

Précompte appliqué à la source -1,49 EUR

Frais de change payés -0.34 EUR

Les autres cases sont à 0.

Guillaume, indique dans les commentaires ci-dessus le site suivant, que j’ai lu en long et en travers:

https://culturefinanciere.com/declarer-les-gains-dun-compte-titres-ouvert-a-letranger/#3916-2047

L’article indique qu’il faut remplir la case 2TS, que je ne vois pas sur l’article ci-dessus, ce sont les dividendes bruts (10€ dans mon cas) ou nets (8€)?

L’acompte que je dois inscrire en 2CK est donc: 2TS x 21% ?

Je ne suis pas concernée par la case 2BH (je suis au PFU), donc je dois remplir la case 2CG, vous confirmez?

J’aurais également des intérêts à déclarer, mais je me motive d’abord avec les dividendes… 😊

Je vous remercie grandement pour votre aide et vous souhaite bon courage pour la perte de cheveux !

Emilie

Bonjour Émilie,

Il faut bien en théorie (d’après la loi) déclarer les dividendes mensuellement, mais vous voyez que même les personnes dont c’est le métier n’y comprennent rien…

PV et MV = gains ou pertes de cessions mobilières oui.

Dans votre cas avec 1 cts de pertes je laisserais tomber cette partie.

Pour les dividendes US il faut mettre le montant net puis 17,7% pour arriver au brut (c’est étrange de partir du net pour calculer le brut, mais bon ce sont les impôts…).

À nouveau désolé mais je ne suis pas expert sur le sujet donc je ne peux pas vous aider davantage qu’avec cette réponse et l’article. Il y a probablement des choses que j’ai mal remplies aussi mais bon tant que le chiffre de PV/MV est juste ainsi que ceux des dividendes je pense qu’il y a de la tolérance…

Merci beaucoup Matthieu, en effet on est pas des experts mais les personnes ici sont sûrement un peu plus experts que les « vrais » experts fiscaux Qui sont perdus! Donc si les connaissances des uns peuvent enrichir celles des autres alors c’est que du bonus!

Pas la peine d’avoir des doctorats, même si certaines questions n’ont pas de réponse, à force de recherche et d’échange on trouve toujours une solution!

J’adore l’entraîne, je te remercie grandement pour ton aide ✊👏👍

PS: j’ai également oublié, confirmez vous que la case 2TS je dois la reporter en case 223 ?

Merci infiniment!

Bonjour à tous,

Pour aider Emilie et compléter la réponse de Matthieu :

La ligne 2TS – autres revenus distribués – concerne principalement les dividendes distribués par les sociétés d’investissements immobiliers côtées (SIIC en français / REIT aux USA). Ces dividendes n’ouvrent pas droit à abattement de 40%

La case 2DC concernent principalement les dividendes distribués par les sociétés soumises à l’Impôt sur les sociétés.

Dans votre cas et en considérant que vous êtes au PFU et que vos actions ne sont pas des REIT us :

sur la 2047 :

ligne 203 : 8

taux à 17.7% comme indiqué par Matthieu

ligne 207 : 2

ligne 208 : 10

ligne 222 : 10 (ou ligne 223 si actions REIT us) à reporter 2 DC sur la 2042

dans la rubrique 7 – revenus imposables ouvrant droit à un crédit d’impôt = à l’impôt étranger

ligne 8VL : 2 (correspond aux 15% prélevés à la source aux USA) – à reporter sur la 2042C

Pour la 2078 DIV SD, elle est « normalement » obligatoire/nécessaire si votre dernier revenu fiscal de référence est > à 50 000 € (pour 1 célibataire/divorcée) ou 75 000 € si impôt commune (mariage par ex)

il faut effectivement reporter les montants indiqués sur la 2078 DIV SD – car soumis aux prélèvements sociaux l’année de perception – sur la ligne 2CG (si option PFU)

Cdlt

Samuel

Bonjour, donc si je comprend bien :

Je reçoit 1000€ de dividendes Belge, moins 30% d’impots « précompte mobilier » soit 700€, en tout je dois :

remplir la 3916 pour déclarer le compte.

sur la 2047 :

203 : 700

taux à 17.7%

205 : 124 (le taux applicable)

206 : 300 (l’impôt belge)

207 : 124 (le crédit d’impôt)

208 : 824 (700+124)

221 : 824

222 : 1000

(Rien en 276 ?)

sur la 2042 :

2DC : 1000

8VL : 300 ou bien 124 ?

(Rien en 2AB ? )

J’ai bien compris ? Et 8VL doit avoir l’impôt belge ou le crédit d’impôt français ?

Bonjour Tom,

C’est globalement ça.

2AB et 8VL doit avoir 124€.

Le delta entre 124€ et 300€ est perdu car on ne peut récupérer au maximum que 15%.

Bonjour,

Est-il nécessaire de déclarer un dividende brut de 1,24€ et aucunes PV/MV ou bien la simple déclaration du compte avec le formulaire 3916 est-elle suffisante?

Merci d’avance!

Bonjour Thomas,

Il faut déclarer le compte (3916) et les dividendes (2042) et les dividendes sur compte étranger (2047).

Merci pour la réponse !

Avec mon conjoint on a deux comptes Degiro + un compte Revolut (trading) + un compte BUX

Est ce qu’il faut faire la somme des 4 comptes quand on remplit le champs « Plus-value sans application d’abattement » ? et comment convertir les valeurs en USD (notamment pour Revolut ? Vous avez une idée ?

Merci d’avance

Bonjour,

Oui il faut faire la somme de tous les comptes, et ne pas oublier de déclarer tous ces comptes qui sont à l’étranger.

Pour les conversions de change, il faut prendre le cours des PV lors des transactions. Si c’est juste du cash avec gain de change, je ne sais pas trop car cela peut fluctuer entre aujourd’hui et le jour du paiement des impôts.

Merci beaucoup, très clair et didactique.

Bonjour,

merci pour ce récapitulatif.

Il s’agit de la deuxième année que j’effectue cette démarche et franchement c’est l’enfer !

Cette année je n’ai que des entreprises françaises (code FR) qui m’ont fourni des dividendes.

Si je comprends bien je n’ai pas à déclarer dans la 2047 ? Uniquement la 2042 ?

D’autres utilisateurs (Cohen, Sébastien Campo) expliquaient justement que DeGiro étant aux Pays-Bas nous devions déclarer l’ensemble des dividendes sur la 2047 en indiquant Pays-Bas.

Pouvez vous m’éclairer sur ce sujet ?

Bonjour Mathieu,

Vous devez dans tous les cas remplir le 2047 car Degiro est un compte à l’étranger. Il faut parcontre mettre France comme Pays selon moi.

Merci Matthieu pour votre réponse.

Oui je suis d’accord avec vous, partie 260 il faut indiquer France et bien remplir la 276.

Merci encore.

Merci, cette page m’a sauvé ! impossible à faire tout seul…

Bonsoir,

pour déclarer les plus-value etranger de Degiro, il faut également remplir la Déclaration annexe N° 2074:

VOS PLUS OU MOINS-VALUES CORRESPONDENT AUX CAS SUIVANTS :

1) Distributions de plus-values par un OPC, un FPI, un placement collectif ou une SCR :

Nombre de plus-values faisant l’objet d’une distribution : (3 au maximum).

2) Compléments de prix perçus :

Nombre de titres cédés à l’origine du complément de prix : (3 au maximum).

Laquelle choisir ? 1 et 2 ?

Bonsoir,

Je vous invite à lire le tutoriel de l’article ainsi que les commentaires, vous y trouverez la manière de remplir les annexes en question.

Merci pour cet article, je suis en train de faire ma déclaration (un peu au dernier moment je le reconnais… 🙂 ), et ça m’aide bien, merci !!

Merci beaucoup pour votre article !!! J’étais complètement perdu sur la déclaration de mes dividendes de Degiro et j’ai mis du temps avant de trouver un article de qualité qui explique tout ! Merci !!!

Bonjour Matthieu,

Le fisc français est très occupés et privilégie avant tout les gros dossiers (entreprises, millionnaires).

Cela pour dire que les petits porteurs que nous sommes (100k) avant de tout déclarer dans les regles ?

Je sais que la question est délicate mais l’imoot confiscatoire de 30% pousse quand même a la reflexion

Et je ne vous raconte même pas les 50% de taxes que je dois payer en déclarant les revenus de ce site pour rester dans la loi x) …

Bonjour,

Votre article est très bien expliqué. La seule questions que je me pose encore pour être 100% sûr.

Si vous avez votre compte-titres et votre argent chez le courtier Degiro et que vous ne transférez pas du tout l’argent gagné de Degiro vers votre compte bancaire personnel.

Est-ce que c’est taxable aux impôts, même que vous ne retireriez aucun gain sur votre compte bancaire personnel??

Si ce n’est pas taxable, ok. Mais il faudrait tout de même déclarer pour simplement informer votre avoir sur le compte-titres Degiro?

Bonjour David,

Que vous transférez ou non l’argent, il faut déclarer tous vos gains de PV même si l’argent reste sur le CTO. Une PV se déclenche lorsque vous vendez à un cours supérieur à votre PRU.

ReBonjour Matthieu,

Merci pour votre réponse rapide. Ok c’est bien clair. Que l’argent reste sur le CTO, est-ce que l’impôt va facturer chez vous à la maison pour que vous payez le plus-value gagné même si vous n’avez rien retiré vos gains sur votre main (compte bancaire personnel) ??

Ou c’est simplement pour que l’impôt soit enregistré ce que vous avez comme comte-titres?

Vous devez remplir chaque année votre déclaration d’impôts en Mai en indiquant les dividendes perçus et les PV réalisés. Ce montant sera ensuite prélevé en Septembre par les impôts sur votre compte bancaire.

Bonjour,

Merci pour tout ce contenu que tu mets à disposition, il m’a servis de base pour ma déclaration 2019 (j’ai également fait quelques confirmations avec les services fiscaux pour valider).

1) Degiro propose de remplir le formulaire w8, cela permettrait d’être dispensé du prélèvement à la source par les états unis de 15%. Dans ce cas quelqu’un sait il combien Degiro prélèvera sur le dividende brut issue d’une société américaine? (la logique voudrait que ce soit 17.2% correspondant aux prélèvements sociaux?).

2) Si je remplis le formulaire maintenant (Aout 2020) quand cette dispense est elle applicable? (des maintenant ou à partir de début 2021?).

Si quelqu’un sait et à un retour d’expérience la dessus je serai intéressé et je suppose que je ne suis pas le seul.

Bonjour David,

Le w8 concerne le prélèvement à la source Us. Cela n’a rien à voir avec les impôts Français. Si vous ne le validez pas vous serez prélevé de 30%, ce qui est le montant par défaut des Pays sans convention fiscale.

Je pense que si vous remplissez le formulaire dès maintenant il sera applicable instantanément (Peut-être une semaine ou deux max de décalage).

(Petite précision)

Il est précisé sur le site de Degiro que l’on passerait de 30% a 15% (https://www.degiro.fr/helpcenter/faq/trading/1012).

S’il s’agit de 15% de prélevé par Degiro correspond à un accompte de prélèvement sociaux et que l’on doit payer 17.2% de prélevément sociaux au final comment fait on la régularisation sur la déclaration d’impôt? (on rempli quel montant en case 2BH?)

Il s’agit du prélèvement à la source US et absolument pas d’un acompte de prélèvement sociaux (qui se payent soit chaque mois au fisc via un formulaire, soit dans votre déclaration annuelle avec la flat tax).

Merci pour ta réactivité 🙂

J’ai bien compris que c’est du prélèvement à la source US mais à quoi correspondent les 15% de prélèvement indiqué sur le site de Degiro?

En fait c’est savoir comment on régule sur notre déclaration d’impot en France? Comment on ne « perd » pas ce prélevement de 15% réalisé par Degiro?

Ce prélèvement correspond à une part de l’impôt étranger payé à la source aux US (uniquement si vous investissez sur des entreprises Américaines). Il se récupère sous forme de crédit d’impôts à renseigner dans votre déclaration. Le montant de 15% correspond à la convention fiscale France -US.