L’achat de REIT est un moyen hybride permettant d’investir sur le marché immobilier tout en restant coté en bourse avec les avantages que cela implique.

C’est une excellente façon de détenir un parc immobilier liquide, qui verse des revenus très réguliers et croissants et dont le patrimoine prend en valeur sur le long terme.

Cet article va proposer un ensemble de REIT dans différents secteurs qui sont selon moi parmi les plus intéressantes.

Pourquoi privilégier les REIT dans un investissement immobilier

Acheter des REIT présente de nombreux avantages parmi tous les moyens de détenir de l’immobilier. Vous pouvez de manière totalement passive détenir des parts de biens immobiliers partout dans le monde, sans se soucier des locataires, des travaux, des divers frais ou problèmes juridiques.

Pour plus de précisions sur le fonctionnement des REIT vous pouvez consulter cet article.

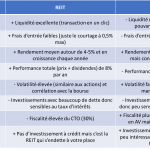

Voici une liste des nombreux avantages des REIT par rapport aux autres formes d’investissements immobiliers :

- Pas de frais d’entrée vs l’immobilier physique ou les SCPI ce qui fait instantanément grimper la rentabilité (ces frais sont généralement de l’ordre de 8%) pour les autres supports cités). On évite également les autres frais classiques (taxes foncières, travaux, assurances, vacances locatives…)

- Gestion totalement passive (comme les SCPI mais contrairement à l’immobilier physique) ce qui signifie qu’une fois les actions achetées, il ne reste plus qu’à recevoir des dividendes tous les mois sans rien n’avoir à faire

- Détention de parts d’entreprises qui possèdent les plus beaux biens immobiliers du monde (forte liquidité, rentabilité) avec une gestion et une transparence financière exemplaire (les grandes entreprises cotées en bourse ont l’obligation de faire des reporting financiers très stricts et précis et sont soumis à de nombreux audits comptables, contrairement aux SCPI qui sont généralement vaseuses sur ces points et qui ne sont pas dirigées par les meilleurs gérants au monde).

- Une rentabilité (revenus de dividendes) généralement supérieure à de l’immobilier locatif (hors crédit) et aux SCPI. Il est fréquent de trouver des rendements tournant autour de 5% (on peut trouver bien plus selon le secteur et le niveau de risque pris). Ces entreprises ont l’avantage par rapport à de l’immobilier classique (ou SCPI) de faire croître leurs revenus de manière régulière et donc d’augmenter leurs dividendes chaque année depuis plusieurs décennies (Dividend Aristocrats). C’est à dire qu’à l’achat vous pouvez obtenir un rendement initial de 5% qui peut se transformer en 10% 10-15 ans plus tard. Il n’y a que l’investissement immobilier via actions qui permet cela.

- Une croissance du parc immobilier largement supérieure aux autres investissements. Les REIT profitent de la hausse du marché action ce qui leur permet de croître en valeur de 5 à 8% par an en moyenne (sans prendre en compte les dividendes versés).

- Contrairement à la croyance populaire, il est également possible d’investir à crédit sur les REIT à des conditions bien plus avantageuses que les crédits immobiliers classiques. J’explique par exemple ici comment utiliser le levier Degiro (ce qui revient à un crédit In Fine à 1,25%)

- La liquidité du marché boursier permet d’acheter et de vendre sans frais en un clic. Combien de personnes peuvent se vanter de vendre ses biens immobiliers en 10 secondes et de ne pas avoir des sueurs froides pendant potentiellement plusieurs mois d’attente ? La liquidité peut faire peur car elle entraîne de la volatilité, mais l’avantage derrière en vaut largement le risque.

- La possibilité d’investir dans certains secteurs atypiques non disponibles en immobilier direct ou SCPI. Le marché des REIT est très dense et permet de se positionner dans des secteurs spécifiques comme (liste non exhaustive) les centres de données, les tours d’infrastructures, les plateformes logistiques, les prisons Américaines, les maisons préfabriquées de luxes…

- Il est possible de sélectionner des REIT de croissance (peu de dividendes versés mais forte croissance donc appréciation du capital) ce qui permet de retarder l’impôt si vous n’avez pas besoin de revenus instantanément. Cela s’approche finalement des SCPI capitalisantes pour ceux qui connaissent.

Les meilleures REIT en bourse par secteur

Je vais maintenant vous présenter (selon moi) les plus belles REIT parmi les secteurs les plus intéressants. Je mettrais donc volontairement de côté les secteurs qui me semblent en déclin et à éviter comme les centres commerciaux, les bureaux…

Cette liste n’est évidemment que mon avis personnel et ne représente pas un conseil d’achat. Elle vous donne cependant des pistes d’études intéressantes si vous souhaitez vous renseigner sur les REIT. À noter que je détiens en portefeuille plusieurs des entreprises citées.

Je précise également que cette liste contient un mélange de REIT fortement distributives (dividende élevé ~ 4 à 6%) mais aussi de REIT de croissance où l’on aura un dividende moyen (~ 2 à 3%) mais une croissance du patrimoine plus rapide. Cela permet d’ajuster son rendement de manière à diminuer son imposition si l’on ne cherche pas directement à maximiser son revenu.

💵 = Rendement

📈 = Croissance

Certains diront peut-être qu’un rendement de 2-3% est faible. Il ne faut cependant pas oublier que c’est largement plus que les livrets et les fonds en euros. Nous sommes actuellement dans un univers de taux très bas et ce genre de rendement pour des entreprises de croissance qui arrivent à augmenter leurs dividendes chaque année est déjà très bien. Le rendement habituel de l’ensemble des REIT listées est normalement supérieur à celui affiché. La forte montée récente des prix suite aux injections massives de liquidités des banques centrales a par conséquent diminué les rendements.

Je précise également ici que je ne liste que des REIT US qui sont selon moi à privilégier vs les SIIC Françaises/Européennes (dividendes plus surs et stables, meilleure croissance, meilleure gestion, dividendes trimestriels et non semi annuels et surtout même fiscalité car les SIIC ne sont pas éligibles au PEA).

Immobillier commercial : Realty Income 💵

S’il ne fallait retenir qu’une seule entreprise ici, ça serait nécessairement Realty Income, souvent considérée comme la plus belle REIT du monde. Son activité consiste à faire du triple net c’est à dire que toutes les charges et dépenses (travaux, entretien) liées au bon fonctionnement des immeubles sont à la charge du locataire. Cela permet donc une forte rentabilité.

Ses principaux locataires sont très solides et dans des secteurs peu cycliques (pharmacies, alimentaire, retail bricolage…). De ce fait, la résistance au covid a été excellente.

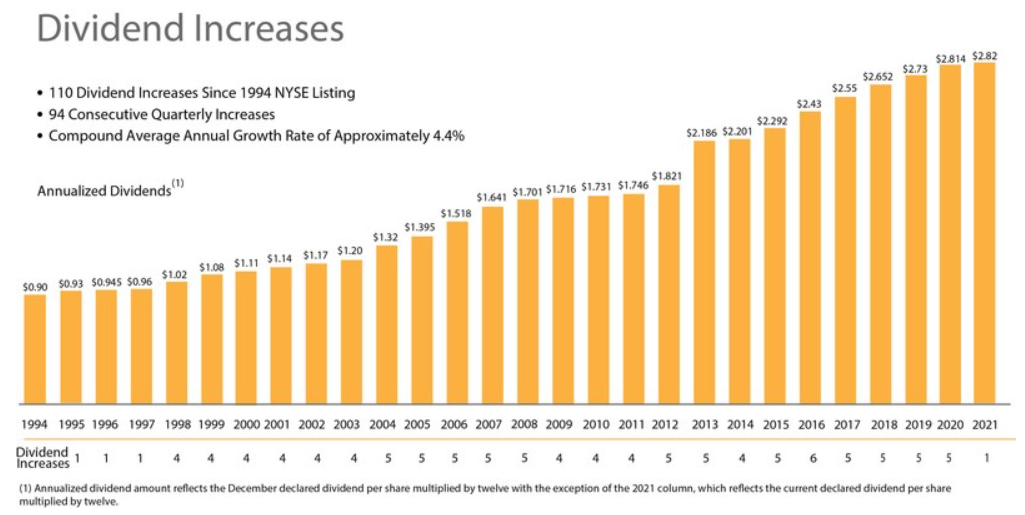

Realty Income est également l’une des seules REIT à verser des dividendes à fréquence mensuelle (au lieu de trimestrielle) et en croissance depuis plus de 25 ans, ce qui lui donne le statut de Dividend Aristocrat.

Le rendement actuel du dividende est d’environ 4%.

Autres REIT de qualité dans le secteur : Agree Realty 📈💵, Store Capital 💵, National Retail Properties 💵

Immobilier de santé : National Health Investor 💵

Ce choix pourra en faire tiquer certains car il existe des entreprises bien plus grosses et connues dans ce secteur (Ventas, Welltower…) mais qui sont généralement en difficulté financière. À l’inverse, NHI est petite mais très bien gérée et a un long historique de versements de dividendes croissants. Sa situation financière (endettement) est relativement saine et son Cash-payout ratio est faible donc largement maitrisé.

L’entreprise détient des établissements de santé ainsi que des biens résidentiels pour les personnes âgées.

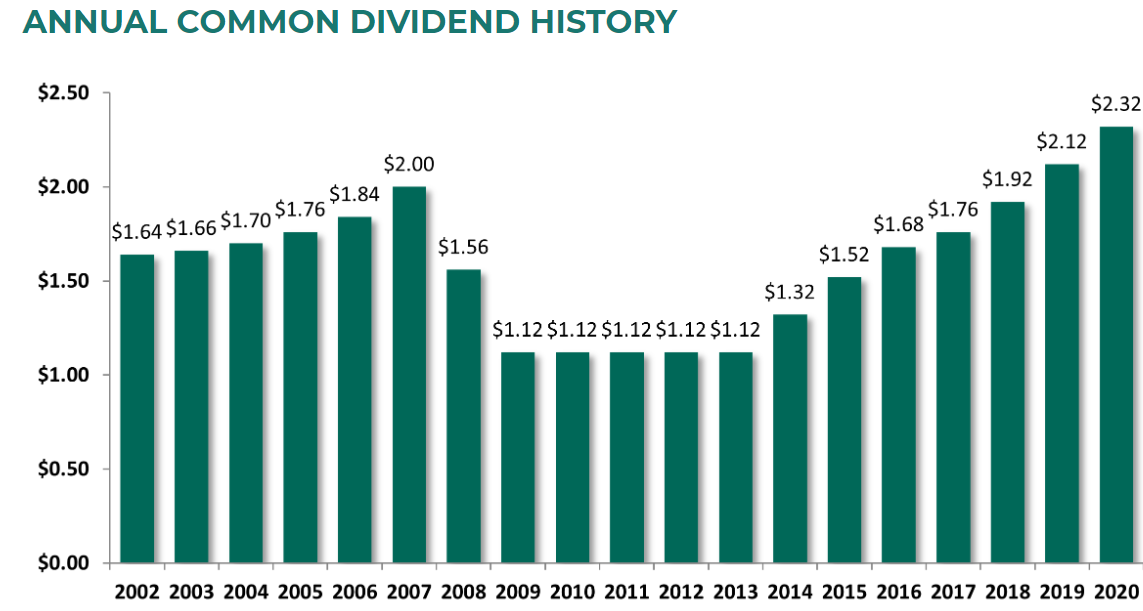

Le rendement actuel du dividende est d’environ 6% et le dividende est croissant depuis 2002.

Autres REIT de qualité dans le secteur : Medical Properties Trust 💵 , Alexandria Real Estate 📈, Welltower 💵

Immobilier d’infrastructures telecom : American Tower 📈

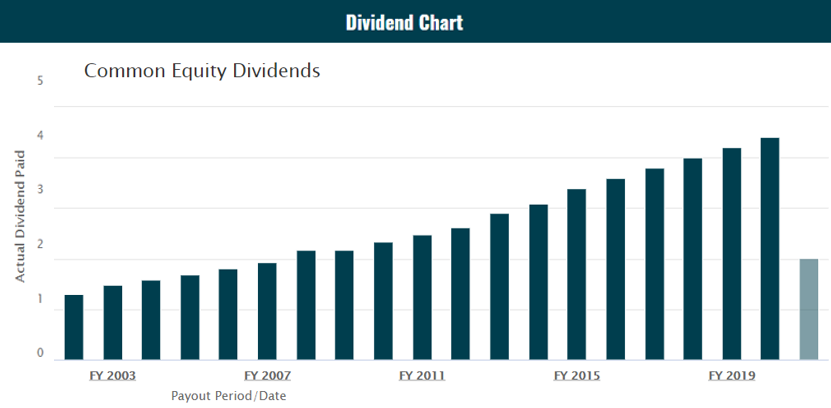

American Tower est le leader mondial des tours d’infrastructures telecom. Elle fait construire des tours et loue ensuite les emplacements à des opérateurs télécoms pour qu’ils puissent diffuser leur réseau (téléphone, Internet, TV…).

Elle possède des tours sur quasiment toutes les zones stratégiques (Etats-Unis, Amérique Latine, Asie, Afrique…) et profite du besoin de croissance numérique et de la 5G ce qui tire la croissance de l’entreprise.

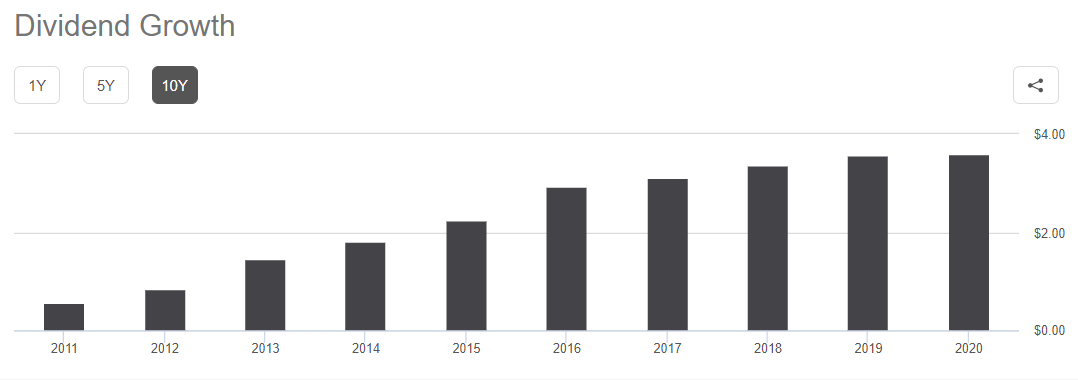

Le rendement actuel du dividende est faible (environ 2%) mais en forte croissance annuelle (plus de 10%/an) depuis 2011.

Autres REIT de qualité dans le secteur : Crown Castle 📈

Immobilier résidentiel : Sun Communities 📈

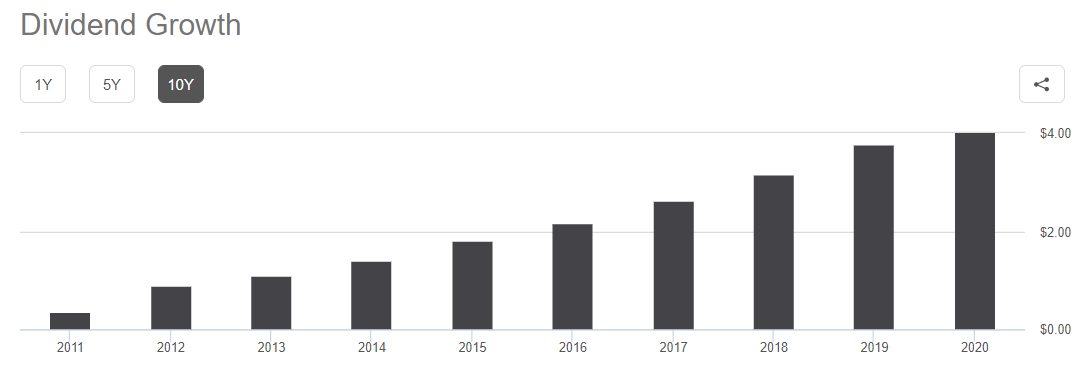

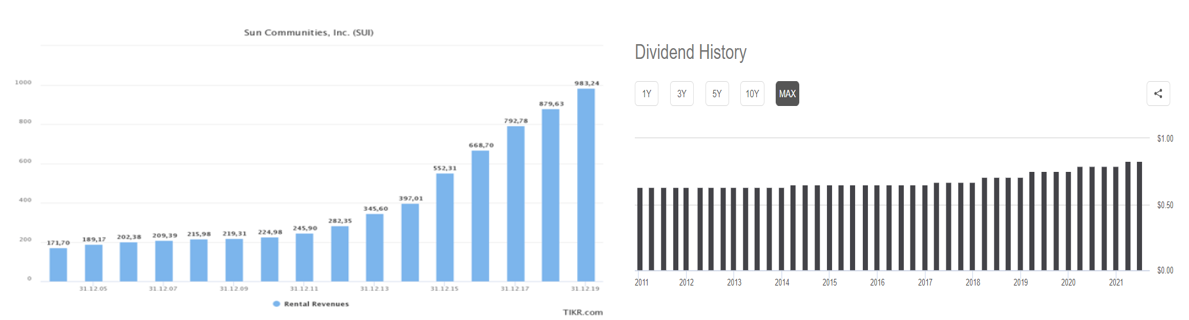

Ce choix est relativement atypique pour le secteur résidentiel mais Sun Communities propose un excellent compromis entre résilience du secteur de l’habitation et croissance dans une thématique en vogue : les maisons en pré-fabriqué.

Elle se positionne dans le domaine du « résidentiel de luxe », avec des maisons préfabriquées relativement haut de gamme et dans les parcs pour véhicules récréatifs (par exemple les ports de yacht). Elle détient beaucoup de Marinas en Floride, Californie…

Le rendement actuel du dividende est faible (environ 2%) mais le potentiel de croissance est élevé (l’entreprise ne verse des dividendes croissants que depuis 2016).

Autres REIT de qualité dans le secteur : American Homes 4 Rent 📈, Essex Property 💵

Immobilier de centres de données : Digital Realty 📈

Digital Realty figure parmi les deux leaders mondiaux (avec Equinix) dans l’immobilier de centres de données. Elle héberge des calculateurs permettant à des entreprises clientes de lancer des calculs de manière déportée (sans emplacement physique). Elle stocke également des serveurs pour regrouper les données informatiques. Le besoin de toujours plus de puissance de calcul ainsi que la digitalisation des données et de l’information tire sa croissance sur le long terme. On s’expose ici en effet à la fois à de l’immobilier mais également au secteur technologique de manière indirecte.

Le rendement actuel du dividende est d’environ 3% et en bonne croissance depuis 2005.

Autres REIT de qualité dans le secteur : Equinix 📈

Immobilier Logistique : Prologis 📈

Prologis est le leader mondial dans l’immobilier logistique, aussi appelé immobilier industriel.

C’est un secteur en pleine croissance avec le e-commerce qui continue de grignoter des parts de marché vs la distribution physique. C’est donc une thématique intéressante à jouer si l’on croit en la poursuite de la digitalisation de l’économie. C’est ainsi nécessairement un pari contrariant par rapport à l’immobilier de centre commercial.

Le rendement actuel du dividende est d’environ 2% et en croissance depuis 2013. On constate que l’entreprise a mis du temps à se remettre de la crise de 2008 mais il ne faut pas oublier que le e-commerce est quelque chose de récent et donc que les fondamentaux passés ne sont plus nécessairement pertinents.

Autres REIT de qualité dans le secteur : EastGroup Property 📈, Duke Realty 📈, Gladstone Commercial 💵

Immobilier de Self-Storage : Extra Space Storage 📈

Le stockage en libre service est en pleine expansion autour des grandes villes très urbanisées où les prix de l’immobilier au m2 sont chers. Comme l’espace est rare, il est fréquent de louer des espaces de stockage en périphérie pour y placer ses biens, ou même du matériel professionnel.

Les coûts unitaires d’emplacements sont très faibles, et il n’y a pas vraiment besoin d’entretien, ce qui signifie que les marges sont relativement élevées dans ce secteur et que les entreprises n’ont pas besoin de lever beaucoup de dettes.

Le rendement actuel du dividende est d’environ 2,5% et en croissance depuis plus de 10 ans.

Autres REIT de qualité dans le secteur : Cube Smart 📈, PublicStorage 💵

Immobilier Spécialisé : Vici Properties 📈💵

Vici Properties est une jeune REIT triple net qui détient plusieurs casinos (principalement à Las Vegas), avec aussi des hôtels, des terrains de golf…

La moitié des revenus viennent de la zone de Las Vegas, le reste vient d’autres zones principalement à l’est des US.

Cet investissement est intéressant car permet de se positionner sur les jeux d’argent qui est une activité relativement résiliente, peut-être même contra cyclique. Vici rachète de plus en plus de casinos, ce qui lui permet de croître à un rythme soutenu, tout en privilégiant les emplacements les plus connus et les plus rentables.

Les durées commerciales sont très longues, avec des contrats jusqu’à 30 ans lorsque la moyenne du marché est plutôt autour de 10 ans. Cela permet d’avoir de la visibilité et de stabiliser les entrées d’argent.

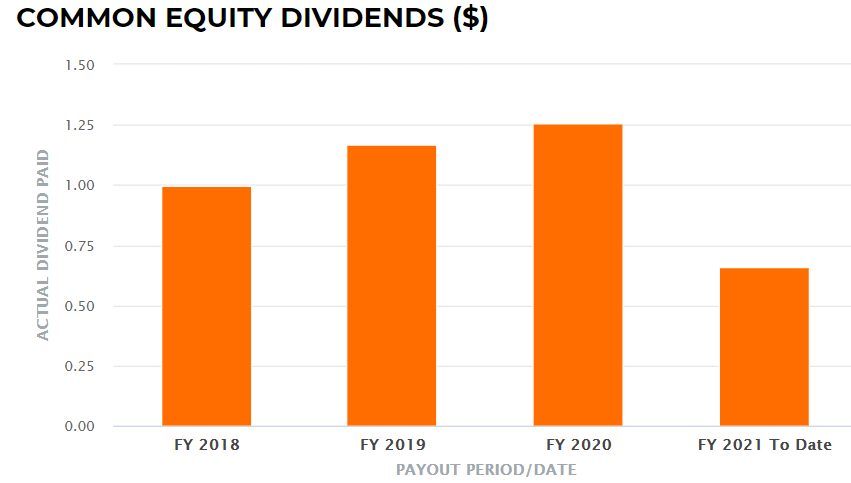

Elle a l’avantage d’être à la fois considérée comme une entreprise de croissance (~10%/an) mais aussi de rendement, avec un dividende d’environ 4,5%. A noter que comme l’entreprise est jeune l’historique est relativement court et démarre en 2018.

Autres REIT de qualité dans le secteur : Innovative Industrial Properties (domaine du cannabis) 📈

Conclusion

Cette liste (incluant les noms proposés en dessous et pas que le choix n°1) contient selon moi les plus belles REIT de chaque secteur (il y a forcément plusieurs oublis, mais je pense qu’elle peut déjà donner des pistes d’information intéressantes pour démarrer vos recherches dans ces investissements).

Le secteur immobilier a une grande force, à savoir celle d’être découpée en de nombreux sous-secteurs relativement décorrélés les uns des autres. C’est donc un domaine d’activité très vaste et il ne faut pas hésiter à se diversifier dedans.

Les REIT permettent d’investir facilement et sans frais dans les plus belles entreprises d’immobilier du monde, ce qui est une opportunité pour les investisseurs en recherche de revenus via les dividendes, mais également d’appréciation du capital via la croissance de certaines entreprises.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Merci Matthieu pour cet article.

De mon coté depuis plusieurs moi je je suis sur l’ETF EPRA qui à bien repris depuis la chute du covid.

a+

Bonjour Matthieu

Comme à l’habitude, excellent travail, vous voilà revenu en pleine forme après ces vacances

effectivement Realty Income est pour moi le placement que je privilégiais, mais malheureusement en changeant d’établissement pour mon CTO (BforBank vers Degiro), elle n’est pas au catalogue de Degiro, Vici Properties en revanche y est bien et ce sera mon prochain investissement en REIT.

Comment se fait il d’après vous qu’un excellent REIT comme Realty ne soit pas au catalogue de Degiro? Y a t il un espoir que cela change?

National Health que je détenais est fort mal noté en terme d’investissement sur zone bourse, savez vous pourquoi? Car à mon age cette valeur est très intéressante en rendement.

Bon week-end

Bonjour,

Effectivement j’ai rencontré le même problème avec les REITs US sur Degiro ; je leur est donc posé la question et voici leur réponse :

« Malheureusement, pour des raisons de complexité fiscale, les REITs américains ne sont plus disponibles à l’achat.

Si toutefois vous détenez ce type de titres dans votre portefeuille, vous pouvez toujours les céder via notre plateforme ou les transférer chez un autre courtier. »

Bonjour Gérard,

Toutes les REiT étaient accessibles chez Degiro il y a un an mais ils en ont maintenant retiré la plupart pour des raisons de complexité fiscale. Je ne comprends pas bien pourquoi mais bon… c’est dommage. Peut-être qu’elles redeviendront achetables dans le futur.

Bonjour,

Pour info, j’ai pu de nouveau acheter realty income sur DEGIRO le 30/08/21.

Cordialement

Philippe

Bonjour Philippe,

Oui David nous l’a appris quelques messages plus haut. C’est une excellente nouvelle, j’espère que les quelques REITs restantes à être délistées reviendront vite, notamment American Tower

Bonjour Matthieu,

As tu / Avez vous prevu de rajouter les entreprises au screener US (certaines y sont deja mais pas toute je pense)

Bonne journee

Arnaud

Bonjour Arnaud,

La plupart des REITs ne sont pas considérées comme des entreprises à forte croissance, ce qui est ce que je recherche personnellement actuellement dans mon portefeuille. A priori a part quelques unes qui y sont déjà il n’est pas sur que j’en ajouterai. À voir

Bonjour et encore merci pour ce superbe article.

Pourrais-tu donner ton avis sur les ETF REIT suivant stp ? :

– Amundi Index Solutions – Amundi Index FTSE EPRA NAREIT Global UCITS ETF DR (EPRA),

– BNP Paribas Easy FTSE EPRA Nareit Developed Europe ex UK Green UCITS ETF Acc (GREAL) ou (EEPG).

Merci !

Bonjour Raphael,

EPRA est un ETF classique pour se positionner sur les REIT des pays développés. Son défaut est qu’il est à réplication synthétique, dommage pour un CTO… mais sinon c’est plutôt un bon moyen de se diversifier sur toutes les REIT.

Celui de BNP n’a pas d’intérêt puisque concentré sur l’Europe, or la majorité des REIT de qualité sur des secteurs porteurs sont aux US (en Europe c’est surtout commerce + residentielle)

Article très interessant, merci ! Faisait un peu de bourse et d’immobilier cela peut etre une nouvelle possibilité de diversifié, je vois cependant un soucis avec degiro qui ne permet pas de se placer sur certaines REIT, c’est dommage!

Si tu devais faire une allocation en % de chacune, tu prendrais un peu de chaque ? ou un ETF?

Merci

Bonjour Florent,

Pour les REIt je préfère personnellement prendre quelques lignes en direct parmi celles citées plutôt que des ETF. Dans le secteur immobilier les ETF ne sont pas top car trop chargés de secteur inintéressants.

Vous n mentionné pas Equinix dont vous avez publié dans plusieurs screener US ?

Comment savoir si l’entreprise est une REIT, car j’avais vu Extra Space Storage mais aussi j’ai celle-ci com entreprise mais n’arrive pas a distinguer ? :

SBA Communications Corporation (XNAS:SBAC)

US78410G1040

Sociétés de placement immobilier spécialisé

SBA Communications Corporation est un propriétaire et un exploitant indépendant de tours de communication sans fil, de toits et d’autres structures qui supportent des antennes utilisées pour les communications sans fil. Les secteurs d’activité de la société comprennent la location et l’aménagement de sites. L’activité de location de sites comprend des segments, la location de sites nationaux et la location de sites internationaux. Le principal secteur d’activité de la société est la location de sites. Dans son activité de location de sites, la société loue de l’espace d’antenne à des fournisseurs de services sans fil sur des tours qu’elle possède ou exploite, et gère des sites sur les toits et les tours pour les propriétaires en vertu de divers accords contractuels. La société possède environ 25 460 tours. Elle gère ou loue également environ 5 500 tours réelles ou potentielles. L’autre secteur d’activité de la société est celui du développement de sites, dans le cadre duquel elle aide les fournisseurs de services sans fil à développer et à entretenir leurs propres réseaux de services sans fil.

Bonjour Jean,

Si Equinix est citée juste en dessous de Digital Realty. J’ai proposé DLR en numéro 1 car son rendement est un peu plus élevé et qu’elle est plus simple à acheter car le prix unitaire d’Equinix n’est pas simple.

Pour le statut le mieux (et le plus sur) est de consulter le site officiel de l’entreprise pour voir sa forme juridique. Il y a sinon de mémoire le site Américain Nareit qui répertorie toutes les REIT

Bonjour Matthieu !

Excellent article comme d’habitude et sur un domaine que j’affectionne particulièrement.

Voir le ticket VICI m’a également fait très plaisir, j’ai ouvert une position pas plus tard que le mois dernier. Ils possèdent des établissements que l’on ne trouve nul part ailleurs dans le monde (Caesar palace messieurs dames !).

Pour les REITS sur Degiro j’aimerais ajouter mon grain de sel : j’ai appelé leur service et ils m’ont donné comme précision que certains de ces investissements comme Realty n’ont pas les documents nécessaires pour correspondre à la réglementation européenne PRIIPS. Néanmoins ce n’est pas figé et les services de Degiro sont en contact avec ces sociétés pour y remédier même si en effet cela fait plusieurs que le problème existe.. Il « suffit » que les entreprises actualisent leur situation pour coller aux demandes de notre continent.

Croisons les doigts !

Enfin merci de m’avoir fait découvrir Innovative Industrial Properties à un moment opportun, ayant une ligne qui fait déjà plus de 30%.

Un grand grand merci pour cette article et ton travail en général Matthieu !!

Bonjour Benjamin,

Merci beaucoup pour ton retour concernant Degiro, j’avoue que j’ignorais ces détails. Tantmieux si ça peut vite se régler, même si je suppose que les quelques investisseurs Européens sont loin d’être la cible d’importance de ces boites Américaines ^^

C’est dommage…

Oubli : dans mon commentaire : « même si cela fait plusieurs *mois* que le problème existe »

En effet je suis d’accord avec toi les européens ne sont peut-être pas la cible d’importance mais pourtant Degiro m’ont confirmé qu’il y a énormément de demandes et bien sûr essentiellement sur Realty Income ahah.

Et sinon GMRE n’a pas été cité dans l’article ? ^^ grosse croissance aussi je trouve j’ai tenté ma chance dessus 🙂

GMRE est intéressante mais est assez jeune, je la surveille avant de la mettre dans cette liste 😉

On ne peut clairement pas la qualifier de REIT premium pour le moment.

J’adore sinon CHCT mais malheureusement pas disponible sur Degiro… sûrement une des plus belles REIT de croissance dans la santé

Bonjour Matthieu,

Dans le domaine de la logistique, il y a ARGAN. L’avez-vous volontairement écarté car française ?

Dans votre article, vous parlez des avantages mais pas des inconvénients/risques. Il y a quand même des REITs de commerces qui ont récemment fait faillite aux USA et Royaume-Uni. Elles ne sont pas toutes bien gérées (trop de dettes) et/ou dans des secteurs/emplacements qui déclinent.

Et elles sont très sensible à la hausse des taux vu leurs dettes importantes.

Bonsoir Bruno,

Oui j’ai écarté Argan comme Française (même si de très bonne qualité) pour faire une liste exclusivement Américaine. Je trouve qu’il y a très peu d’intérêt sur CTO a détenir des actions Francaises car la fiscalité est la même et qu’on peut trouver bien plus qualitatif ailleurs.

Concernant les REITs de commerce j’ai justement précisé que c’était un secteur à éviter, c’est pour ça que je n’ai pas parlé des centres commerciaux. Les taux actuels sont très bas, ils sont donc relativement favorables au business des REIT. Les taux US sont repassés vers 1,30-1,2 soit quasiment un point bas. Historiquement les REITs se comportaient bien même quand les taux étaient plus élevés dans le passé.

Investir comporte des risques et dans tous les cas la faillite est possible. Mais globalement dans les entreprises listées le risque est très faible selon moi de par leur qualité.

Bonjour Mathieu,

Encore une fois un article d’une excellente qualité qui renseigne sur un secteur que je connais via les SCPI mais pas en action.

Ayant déjà au moins 80% de mon petit patrimoine en SCPI, je pense que ce n’est pas forcément intéressant (pour moi) d’investir la dessus. Mais côté curiosité intellectuelle c’est vraiment top !

Merci beaucoup !

Bonjour Matthieu,

Merci pour cet article sur un domaine que je ne connais quasiment pas… beaucoup de pistes intéressantes à étudier. Dommage en effet que realty income ne soit pas (à nouveau encore ?) disponible sur degiro.

Pourquoi ne pas avoir cité dans cet article global medical reit et rexford industrial reit qui sont dans votre portefeuille ?

Bonsoir David,

Je l’ai expliqué rapidement dans un commentaire : ce sont des REIT encore relativement jeunes et très axées forte croissance. Elles ont encore beaucoup de choses à prouver et ne représentent probablement pas des investissements aussi sûrs que ceux proposés dans la liste. Néanmoins ce sont de belles entreprises qui deviendront peut-être un jour des leaders ?

Merci pour la réponse rapide !

Bonjour, merci pour cet excellent article!

J apporte une précision pour ceux qui investissent exclusivement en PEA, il y a CBO territoria qui peut être intéressant, modérément évidement vu la particularité géographique du groupe.

Seb

Salut Sébastien,

Je vais en effet préparer prochainement un article sur « comment mettre de l’immobilier en PEA ». Celui-ci abordera les ETF, les promoteurs comme CBO et les quelques entreprises étrangères (souvent allemandes et Suédoises) qui sont comme des REIT mais n’ont pas le statut officiel donc éligibles au PEA).

super!!! bonne idée

Bonjour

National Health est fort mal noté en terme d’investissement sur zone bourse, savez vous pourquoi? Car à mon age cette valeur est très intéressante pour mon portefeuille rendement.

merci, bon dimanche

Bonjour Gérard,

La notation ZoneBourse n’a pas toujours beaucoup de sens, il ne faut pas trop lui prêter attention, surtout quand certains éléments des fondamentaux sont manquants (ce qui est le cas pour NHI) ou quand des entreprises sont peu suivies (ce qui est aussi le cas pour NHI qui n’est pas une REIT très connue). Les fondamentaux sont plutôt bons, il n’y a pas trop de soucis à se faire selon moi.

Bonjour Matthieu,

Pour le Pea si nous recherchons le dividende, à ma connaissance il y aurait CBO territoria (qui apparemment se développe à présent sur la métropole), Nexity (résidentiel) et Bassac (attention au flottant!, Famille Mitterrand je crois).

Quid Kaufmann ? Construction ou immo?

La question que je me pose est la suivante :

Dans quelle stratégie prendre des REITS lorsque l on est dans la tranche d âge 30-40 ans en espérant un dividende afin de bénéficier des intérêts cumulés ? 1) Fonction de coussin amortisseur dans un pea/CTO croissance? 2)Fonction anti fragilité en cas de remontée des taux d intérêt et inflation? 3)Ou bien S agit il d une option à prendre uniquement pour convertir son investissement boursier croissance lorsque l on est à quelques années de la retraite ?

Comment habitude je lis vos articles plusieurs fois et reviens souvent pour voir les commentaires qui m’ont permis de trouver notamment une solution pour compenser l’absence d etf nordic en Pea.

Bien à vous,

Jean-Christophe

Bonjour Jean-Christophe,

Pour moi Kauffmann se classe plutôt dans les promoteurs comme Nexity.

Pour votre question les REIT sont généralement conseillées lors de la phase de consommation quand on veut transformer son capital en rente. Donc pas trop tôt pour les REIT distributives car sinon le frottement fiscal fait mal à long terme.

Il est donc possible d’investir dans des REIT de croissance pour limiter celui-ci (ce que je fais en partie).

L’autre avantage des REiT est que c’est le secteur le moins corrélé aux marchés boursiers. Cela en fait donc une bonne diversification (même si cela reste des actions). Personnellement je le considère comme un secteur de l’économie, mais au même titre que la santé, l’industrie, la tech… je n’ai donc pas de raison de le sur-exposer au reste (même si les Français adorent l’immobilier).

Matthieu,

Merci de votre réponse.

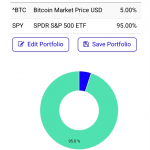

Je déduis qu un investisseur boursier qui se trouve dans la tranche 30-40 ans, prendre un ETF Lyxor PMEH (capitalisation) à hauteur de 10% max de son portefeuille est la meilleure solution, ce qui est mon cas.

Bien à vous,

JC

Jean Christophe,

PMEH ne contient que l’immobilier Européen donc pas vraiment génial malheureusement.

Bonjour Matthieu

Merci pour ce nouvel article. Toujours aussi intéressant de te lire.

En complément du commentaire ci dessus et de ta réponse, quel pourcentage dl’allocation doit représenter l’immobilier dans un portefeuille selon toi ? J’entends via les REITS uniquement.

Merci

Ludovic

Bonjour Ludovic,

En phase de recherche de revenus je pense qu’on peut monter à 20-25% mais en phase de capitalisation je dirais qu’il n’y a pas d’intérêt particulier à dépasser 5-10%. Comme expliqué c’est un secteur économique comme un autre et selon moi des domaines comme la technologie et la santé sont probablement plus intéressants.

Bonjour Matthieu

Merci pour cet article sur les REITS .

Que pense tu du portefeuille à la Marc Faber :

– 25% en actions

– 25% en REITS

– 25% en Or

-25% en obligations

Mebane faber à testé ce portefeuille sur une période de 1973 à 2013 ( dans son livre ) .

Sur cette période , il a obtenu une rentabilité nominale de 9.72% annuel pour une volatilité de 9.73% et une perte maximale de -28% .

Que pense tu de cette allocation d’actifs , est elle éventuellement un bon choix également dans le futur selon toi ?

Bonjour,

Les obligations sont totalement en bulle actuellement avec les taux zéro donc à fuir impérativement (risque élevé, rémunération quasi nulle). L’or produit très peu de richesse sur le long terme donc sa performance n’est pas vraiment intéressante (c’est plus une sécurité). Les REIT sont des actions, il n’y a logiquement pas de raison de les considérer comme autre chose, l’immobilier n’est qu’un secteur économique.

Il faut faire attention à tous ces backtest car la situation économique de l’époque n’est plus nécessairement la même et les résultats peuvent être obsolète.

Pour moi il faudra avoir quelque chose comme 60% actions, 20% REIT, 20% cash + Or (mais ce n’est qu’un ordre de grandeur).

Bonjour Matthieu

Je profite de ta réponse sur les obligations (car les mêmes questions et les mêmes réponses reviennent souvent à ce sujet) pour donner le lien suivant de Allan Roth (que j’ai découvert par le biais des podcasts Bogleheads) au sujet des bonds :

https://www.advisorperspectives.com/articles/2021/04/05/

Il faut particulièrement être attentif aux points 3/4/5.

J’ai toujours été du côté de ceux qui pensent que le rôle des obligations n’est pas la croissance du PF, donc des taux bas ne sont pas vraiment un problème, surtout quand on voit la performance des actions depuis 10 ans (donc un mix stocks/bonds s’est encore une fois parfaitement comporté).

Mais dans l’absolu, une remontée des taux ne me fait pas peur, car c’est ce que l’on veut in fine : avoir un bon coupon de la part des ses obligations.

Alors oui, à court terme, une hausse RAPIDE (et c’est la vitesse de remontée qui est importante dans un fonds d’obligations où celles-ci sont régulièrement renouvelées) des taux va faire baisser la valeur de cette partie du PF avant que le renouvellement à un taux plus élevé fasse son effet,, mais une hausse graduelle et lente est plutôt une bonne chose pour l’épargnant au PF diversifié.

Pour ma part, je possède un mix d’obligation d’états euro, d’obligations corportate euro, d’obligations internationales hedgé et de TIPS hedgé et de fonds euros (qui sont une énorme chance pour les épargnants français dans le cadre d’une bonne AV), et je suis plutôt serein pour cette poche qui représente 25% de mon PF.

Cordialement et encore félicitations pour ton blog qui distribue beaucoup de « valeur gratuite », c’est même assez étonnant vu la monétisation des sites qui est devenue la norme.

PS : il m’a semblé lire que tu étais ingénieur aéro … si ça se trouve on bosse pas très loin l’un de l’autre 😉 tu peux m’envoyer un mail si tu veux.

Bonjour Fred,

Si le rôle des obligations n’est pas de faire de la performance, elles n’ont aucun intérêt par rapport à des supports comme du cash (pas de rémunération mais zéro risque) ou de l’immobilier type SCPI (rendement largement supérieur avec des risques inférieurs).

Si les taux venaient à remonter, cela ferait d’une part nécessairement chuter la valeur des obligations (ce qui entraîne une perte direct de capital). Par ailleurs, le risque de non remboursement exploserait. Pensez vous que si les taux passent à 3-4% à moyen terme la France serait par exemple en capacité de payer les intérêts ? Par vraiment.. ça serait la faillite de nombreuses entreprises et Etats. Par conséquent, les taux ne peuvent pas vraiment remonter de manière forte. Même si en Europe on repassait vers les 2% (on en est tres loin), quel est l’intérêt de vouloir gagner 2% avec des risques de perte en capital et de non remboursement ? Aucun…

Lorsqu’on comprend le fonctionnement de l’économie, la classe d’actif des actions est de loin la plus intéressante. Elle offre liquidité, performance, protection contre l’inflation et c’est la seule qui propose une croissance des bénéfices d’une année sur l’autre.

Re

Je vais essayer de préciser ce que je voulais dire car visiblement mon premier message n’a pas été compris 🙂

1/ Tout d’abord, je ne nie pas la problématique qui viendrait pour les finances des états si les taux venaient à remonter fortement et/ou rapidement. Et c’est bien pour cela que nous sommes probablement partis pour une longue période de taux faibles ou de remontée très lente et très progressive (ce qui explique d’ailleurs la formidable tenue des actions depuis de nombreuses années, en particuliers de celles estampillées « growth »).

2/ De même, je ne nie absolument pas le fait que les actions soient le véhicule qui apporte la performance et la croissance d’un portefeuille, nous sommes bien d’accord. Et c’est d’ailleurs un drame qu’une majorité de français ne l’ait pas compris, entre idéologie malsaine et profonde ignorance basique du fonctionnement de l’économie.

3/ Ce que je voulais signaler, c’est que bien souvent les investisseurs comprennent mal le fonctionnement des obligations qui est plus subtil que celui des actions. Entre ce qui est dû la variation de la valeur qui est lié à la variation du taux d’intérêt et ce qui est dû au coupon (qui lui aussi varie avec le taux), saisir les variations à court terme et long terme d’un fonds/etf obligataire qui a une maturité moyenne et un taux de renouvellement des obligations en portefeuille n’est pas chose aisée.

4/ De même, dire « les obligations » est trop réducteur ,car il en existe de toute sortes : entre un ETF d’obligations gouvernementales euro aggregate (tous pays toutes maturités) qui depuis le 1er Janvier est en perte d’environ 1% (bien que son coupons moyen soit d’environ 2.6% actuellement, car le taux ayant monté, la valeur du fond a plus baissé que la hausse du coupon), et donc dans ce cas là il valait mieux avoir du cash à court terme, et un fonds/ETF de TIPS internationales hedgé (accesibles en CTO ou AV) qui est en hausse de près de 4% sur la même date, c’est le grand écart. Etre diversifié en obligations est aussi important que d’être diversifié en actions, tout comme posséder une petite réserve de cash immédiatement disponible (mais pas trop car aujourd’hui elle est mangée par l’inflation).

5/ Dire à un investisseurs s’il doit posséder des obligations, et dans quelles proportions, cela ne peut être qu’une réponse personnalisée. Entre un jeune actif, qui a la vie devant lui, un capital faible et une grosse capacité d’apport mensuel et une forte tolérance à la volatilité, une allocation en obligations même faible ne se justifie pas : 100% stocks est le bon conseil. Quelqu’un avec un capital conséquent, plus proche de la phase de distribution (il voudra donc sécuriser un certains nombres d’années de dépenses en obligations pour ne pas taper dans ses actions si bear market), qui ne peut apporter « beaucoup » en cas de baisse des marchés, lui aura tout intérêt à avoir une allocation en obligations. Cela lui permettre de diminuer la volatilité de son PF et surtout il pourra bénéficier du « bonus » apporté par un rebalancing dans un creux de marché (la performance d’un PF 100% stocks ou 80/20 avec rebalancing dans les creux de marchés est sensiblement la même, mais pour une volatilité bien moindre).

Il y aurait beaucoup à dire, mais dans les grandes lignes c’est ce que je voulais dire.

Fred,

J’avais bien compris votre propos initial, je ne suis juste pas d’accord avec tout.

Ok concernant la subtilité des obligations (difference entre le yield et la variation du cours), ok également sur le fait qu’il faut diversifier (etat, entreprises, maturités différentes, high yield/investment grade…). Ok également pour pondérer en fonction de l’âge le niveau de risque pris.

Néanmoins et je maintiens, quel est l’intérêt de prendre un risque avec de la volatilité pour investir dans un support dont l’espérance de gain annuelle est < 4% ? . Des SCPI crachent ce rendement tous les ans depuis des décennies et sans variation de prix. Les fonds en euros donnent globalement le même rendement que l’obligataire avec garantie du capital et sans fluctuation.. De plus pour la répartition oblig/stock en fonction de la phase de vie (accumulation/consommation) je ne suis pas aussi catégorique que vous. Quelqu’un qui veut transformer son capital en rente peut justement acheter des actions à dividendes croissants (voir les dividend Aristocrats Us). Il obtiendra un rendement de 3-4% (tout comme le grand max des oblig) mais de manière sure tous les ans, et en plus de ça son patrimoine continuera à augmenter avec le temps (ainsi que ses revenus via la hausse des dividendes). Cela dépend surtout de son ambition et de son aversion au risque, chacun est différent. Quand on comprend que la volatilité n’a rien à voir avec le risque on change vite d’avis. Un retraité ne va pas s’amuser à trader pour dégager des revenus avec son capital. Les dividendes sont une excellente solution qui permet d’une certaine manière de raisonner comme en immobilier (on oublie le capital et on se concentre sur le flux de revenus).

« Néanmoins et je maintiens, quel est l’intérêt de prendre un risque avec de la volatilité pour investir dans un support dont l’espérance de gain annuelle est < 4% ? "

Manifestement, nous ne partageons par le même point de vue sur la construction d'un portefeuille, ou bien on s'exprime mal et pense ne pas se comprendre.

Le rôle "traditionnel" des obligations dans un PF stocks/bonds (le % entre les 2 étant LA décision la plus compliquée à prendre dans sa vie d'investisseur, pendant la phase de capitalisation puis pendant la phase de distribution) est de réduire la volatilité globale , sécuriser une partie de la performance apportée par les actions, conserver un certain nombre d'année de dépenses de budget domestique pour ne pas avoir à taper dans ses actions en bear market en phase de distribution, offrir un "bonus" de rendement lors de phase de rebalancing en bear market en phase de capitalisation (je ne parle bien sûr uniquement dans le cadre d'un fond indiciel qui "monte toujours", la problématique n'est pas la même avec un PF d'actions individuelles), ce n'est PAS (et ça ne l'a jamais été) d'offrir une espérance de gain. Si on veut augmenter son espérance de gains, on augemente la part des actions dans son PF, point. La seule chose que l'on demande à la poche obligataire du PF est d'être faiblement taxé et liquide (ce que ne sont pas les SCPI, qui sont très taxées à l'achat et à la vente et qui sont peu liquides, donc inexploitables pour un rebalancing en creux de marché), d'être à peu près au niveau de l'inflation (ce qu'offre un bon fond euros ou des obligations protégées de l'inflation, les TIPS) et d'être un minimum "sécurisé" (ce que ne sont pas des actions à fort dividendes, dont le cours peu baisser et le dividende coupé). Je sais bien que cette vision de "remplacer" la part obligataire par, par exemple, des actions à dividendes rencontre un certain écho (même Burton Malkiel en a parlé dans ses récentes interviews) dans l'environnement actuel des taux, mais je pense (ce n'est que mon avis) que ce n'est pas une bonne pratique de gestion de son PF. La seule chose de "grave" qui pourrait arriver serait qu'effectivement on assiste à une remontée rapide des taux (et sincèrement, c'est assez peu probable, mais sait on jamais). Oui dans ce cas là, la valeurs de fonds obligataires va baisser, mais à court terme seulement !! Pendant la même période, tout laisse penser que la performance des actions serait encore renforcée (donc la diversification du PF joue à plein) et à moyen/long terme, le renouvellement des obligations arrivant à maturité dans le fonds fait intervenir des obligations dont le coupon élevé fait repartir à la hausse à la valeur du fonds.

Bref, vous l'avez compris, je me range dans les rangs de ceux (et ils sont encore nombreux) qui pensent que les obligations (de façon diversifiée) ont toute leur place dans un PF équilibré. Le point sensible et crucial étant à quelle hauteur ?

Bonne journée !

Fred,

Je n’ai pas parlé d’actions à fort dividende, mais d’actions de qualité à dividendes croissants. On peut citer des entreprises comme Pepsico, Johnson&Johnson, 3M… qui versent des dividendes croissants depuis plus de 50 ans consécutifs, tout en proposant une forte augmentation du capital et des revenus.

Les obligations ne sont pas nécessairement plus faiblement taxées que les actions, c’est équivalent. Il existe aussi d’autres moyens en bear market de profiter de l’opportunité même sans vendre ses obligations (par exemple activer son levier avec de l’investissement sur marge).

La volatilité est une notion psychologique, qui fait plus ou moins d’effet à chacun. C’est donc la psychologie qui dicte la pondération oblig/action à détenir. Historiquement on retrouve les pondérations habituelles 60 actions 40 obligations (parfois même sans dépendance à l’âge) dans beaucoup d’études Américaines. À part l’argent nécessaire pour vivre à court terme, il n’est pas genant selon moi de subir de la volatilité sur le reste de son capital, à condition biensur de l’accepter, puisque par définition cet argent n’est pas utile au quotidien. Il est toujours bon de garder du capital non investi pour les imprévus, le budget domestique. Mais généralement il suffit pour cette partie d’utiliser son/ses livret. Normalement ce capital représente une faible partie de son patrimoine (à moins d’être très dépensier, ce qui est un choix de vie)

Je suis d’accord que les SCPI sont illiquides, je donnais juste un exemple, mais il existe d’autres supports immobiliers qui ont moins ces problèmes (OPCI, SCI..) qui gardent une partie de cash pour les rachats rapide (comptez 15 jours) et qui ont de très faibles frais d’entrée et qui s’achètent sur AV avec fiscalité réduite.

Concernant la corrélation action/obligation, malheureusement aujourd’hui c’est très compliqué puisque c’est justement le mouvement des taux qui influence le mouvement des actions. La valorisation des entreprises est en partie basée sur les fondamentaux, mais actuellement grandement sur les taux. Du coup une hausse des taux entrainerait à la fois une baisse des actions et des obligations.

Aucun problème d’avoir votre avis et votre retour sur le sujet, je dirais même au contraire que c’est très intéressant et j’espère que c’esr aussi ce qui participe à la richesse d’information du site. Nous sommes tous des investisseurs différents. Il n’existe pas de règles définies à 100% pour tout le monde. C’est à chacun d’agir selon sa situation, personnalité… l’important étant que nous ayons tous les mêmes passions et objectifs communs 👍😉

Bonjour Matthieu,

Attention, la volatilité d’un portefeuille n’est pas uniquement une notion de psychologie, cela affecte également directement le retour à long terme d’un portefeuille.

Imaginons un portefeuille de 100 000€, si l’on a une perte de 50% la 1e année puis une performance de 100% la 2e année, l’on revient au point de départ, malgré une performance moyenne (arithmétique) de 25%.

C’est pour cela par exemple que beaucoup de gérants de portefeuille couvrent leurs positions avec des options put, malgré le fait que cela soit une stratégie qui semble perdante à long terme en terme de rentabilité (à cause des premium versés), la réduction de la volatilité engendrée suffit à améliorer la performance globale du portefeuille (en plus de réduire le risque).

Bonjour,

Débat très intéressant!

Je pense aussi les obligations ont leur place dans un portefeuille 😉 mais là où je te rejoins je reste à l’écart des obligations américaines et de la zone euro à cause des taux bas et surtout de la politique monétaire des banques centrales.

Que penses tu des obligations chinoises : rendement de 3%, une probable réévaluation du renminbi et une baisse des taux à venir?

Cdlt,

Stéphane

Bonjour Stéphane,

Le soucis avec les obligations étrangères non hedgées c’est le change. Les variations sur les devises ont généralement des volatilités aussi fortes que les fluctuations obligataires. Cela peut donc faire disparaître tous les gains.

Personnellement je ne fais pas encore vraiment confiance en la Chine dans la gestion de leur monnaie (il y a à peine 3 ans pendant la guerre commerciale avec les US ils étaient déjà accusés de contrôler les fluctuations).

Merci pour ton retour.

Je pense qu’on a tous lu des choses similaires sur les bonds et la pondération à tenir dans un portefeuille.

Mais je rejoins Matthieu : aujourd’hui la corrélation entre les obligations et les actions semblent tendre vers le positif.

donc l’aspect diversification n’est plus vraiment là.

et donc la réduction de la volatilité semble moindre via les obligations et peut se trouver en partie dans les autres solutions qu’évoquent Matthieu.

Pour ma part je n’ai que 7% d’obligations diverses (via AV et PEE).

mais j’ai aussi un peu de matières premières, de l’immo, fonds euro et cash.

Merci à vous deux pour ces réponses biens argumentés et également pour la qualité de vos échanges ici en commentaires . Cela donne l’opportunité aux » débutants » comme nous d’apprendre énormément ( notamment ici sur les obligations et la gestion du portefeuille dans le temps d’un investisseur😉)

Christian

Bonjour Matthieu.

Merci pour cet article très pertinent. Surtout avec la comparaison entre l immobilier coté et les Scpi qui ne manque pas d arguments très justifiés . Juste pourquoi vous ne citez pas wpcarey qui semble aussi des plus inetessantes et global médical réit qui est je pense dans la catégorie et aussi dans votre portefeuille mais pas dans votre article

Bonsoir Christophe,

WPC est en effet une REIT diversifiée de qualité (avec majorité d’activités commerciales tout de même) souvent présente dans les portefeuilles en recherche de haut rendement. Je ne l’ai pas mise dans le classement pour plusieurs raison : son cash-payout ratio est relativement élevé ce qui fait que le dividende est difficilement soutenable. La croissance est quasi nulle avec des hausse de 1 à 2% max par an. Après nous sommes d’accord c’est probablement plus intéressant que de la SCPI en cas de recherche de revenus si la volatilité n’est pas un problème.

Pour GMRE j’ai expliqué dans un commentaire que c’était une REIT de croissance avec du potentiel mais qui est encore très petite et qui n’a pas vraiment d’historique du fait de sa cotation assez récente. Elle a encore tout à prouver donc ne fait pas partie des REIT « premium » selon moi.

Bonjour et merci pour cet article,

Si je comprends bien, avec le comparatif des SCPI, il faut être fous pour acheter cash des SCPI.

L’effet de levier du crédit étant un des « seuls » avantages.

Pourquoi payer 8% de frais quand je peux avoir la même chose avec des foncières.

Donc ton conseil est d’éviter les foncières françaises ?

Au niveau de la fiscalité des REIT, est-il possible d’avoir une idée de comment ça se passe ?

Bonjour,

Je n’irais pas aussi loin dans les propos mais en effer avec du cash les SCPI ont peu d’intérêt vs les REIT (plus de frais, pas de valorisation du capital, rendement stable et non croissant…).

Maintenant comme elles ne sont pas vraiment côtées il n’y a pas de volatilité. Or la volatilité fait peur à 90% des Français…

Le vrai intérêt des SCPI est l’achat à crédit.

Je ne conseille rien mais personnellement les foncières Francaises n’ont aucun avantage par rapport aux US : moins bonne qualité, moins de croissance, même fiscalité, dividendes annuels/semestriels vs trimestriels, dividendes beaucoup plus fluctuants, pas vraiment de choix dans les domaines intéressants (logistique, centre de données…)

La fiscalité des REITs se passe exactement comme celles des actions Américaines classiques. Explications ici : https://etre-riche-et-independant.com/taxation-dividendes-etrangers

Bonjour,

l’intérêt d’acheter des SCPI cash peut se trouver si vous voulez augmenter votre capacité d’endettement pour un investissement IMMO ou l’achat de votre résidence principale. Vous allez générer des revenus réguliers et récurrents qui seront pris en compte par votre banque dans le calcul de votre taux d’endettement comme l’immobilier classique. En revanche, je ne crois pas que les banques tiennent compte des revenus générés par les REIT et foncières coté pour évaluer votre capacité d’endettement (idem pour les actions et obligations) , c’est regrettable.

Bonjour William,

C’est une bonne remarque et c’est possible (je n’ai pas la réponse). Néanmoins peut-être que si on montre plusieurs relevés d’imposition sur différentes années ils en tiendront compte. Historiquement les REIT (de qualité) ont des revenus beaucoup plus stables que les SCPI, ils sont même en croissance chaque année. Donc logiquement ça devrait être exploitable.

Après évidemment nous sommes en France et même les banquiers ne comprennent rien à la bourse et voient ça comme du casino.

Bonjour Matthieu,

Deux petites remarques :

* realty income est (re-)disponible sur degiro

* pour les amateurs de dividende mensuel, agree realty s’y est aussi mis depuis quelques mois.

Bonjour David,

Super pour l’info, je n’étais absolument pas au courant pour Realty Income ! Peut être que American Tower et autres qui avaient disparus sont à nouveau négociables. Merci beaucoup pour l’info !

Pour Agree Realty je connais bien et l’ai sur un autre portefeuille dont j’ai la gestion. C’est en effet une très belle entreprise qui verse depuis cette année des dividendes mensuels 🙂

Bonjour Matthieu,

Ce n’est pas pour cette fois pour american tower… à suivre.

Merci pour votre retour David, peut-être bientôt 🙂

Hello,

personnellement, je possède STAG Industrial (US85254J1025) depuis janvier; acheté à 29.96$ et actuellement à 41.30$.

Distribution de 1.8$ par action mensuellement.

Bonjour Matthieu,

Un intérêt quand même que je trouve aux SCPI c’est une décorrélation par rapport au marché Actions.

L’exemple Covid montre bien la résilience des SCPI (avec uniquement un retour d’experience de 2 ans, je le concède) vs Unibail par exemple.

Bien qu’etant encore en phase de capitalisation, je vise 20% SCPI vs 60% Actions vs 20% Euros / Livrets.

Qu’en penses tu ?

Bonjour Dominique,

SCPi et REIt ne fonctionnent absolument pas de la même façon.

Les SCPI sonr non cotées, avec uniquement revalorisation du prix en moyenne tous les 2-3 ans (à la hausse ou à la baisse) et ne font en gros que verser un dividende de 4% par an, c’est la rentabilité à attendre. La principale différence avec les REItS c’est qu’elles achètent l’immobilier cash et qu’elles n’ont pas de dette. De ce fait, la rentabilité est médiocre mais le risque est faible et il y a peu de sensibilité avec les taux d’intérêt.

Pour les REITs on a à la fois le dividende (qui peut largement dépasser 4%, + la croissance de celui-ci dans le temps + la revalorisation à la hausse des actions avec l’augmentation des profits). C’est donc sur le long terme largement plus profitable. La corrélation avec le marché action est élevée, et la sensibilité avec les taux d’intérêt aussi puisque les REITS s’endettent pour acheter de l’immobilier (d’où la meilleure rentabilité).

Le problème d’Unibail vient surtout de sa dette qui était énorme, aunsi que de l’activité centres commerciaux qui est la plus touchée. Comme je le répète souvent, de toute façon il vaut mieux privilégier les reits Us mieux gérées et plus solides.

Il ne faut cependant pas croire que le covid ne touche pas les SCPI. Une partie des rendements distribués vient de leur réserve de fond et non des revenus touchés. Dans les fondamentaux hormis la cotation en bourse et l’endettement, c’est exactement le même business (sauf que les REITS ont des actifs de bien meilleure qualité avec des gestionnaires plus compétents) donc il est impossible que les unes soient réellement touchées sans que les autres ne le soient. Si les SCpI étaient cotées nulle doute qu’elles auraient perdu une trentaine de pourcent l’année dernière

Bonjour Matthieu,

tout d’abord merci pour la réponse dans l’article « Comment choisir les meilleures actions en bourse » avec Domino’s.

Aurais-tu un avis sur le choix entre les Reits Agree Realty et Realty Income.

En effet, il y a plusieurs facteurs qui me font préférer Agree Realty. Tout d’abord des supports importants graphiquement (même si je sais que tu n’es pas friand de l’analyse technique). Ensuite, certes l’entreprise a été moins régulière sur le paiement de dividende, mais elle est aussi passée en versement mensuel et leur augmentation régulière date de 2013 (donc plus récent que Realty Income en effet).

Le tout étant de répondre à la question, à savoir s’il est préférable de ne détenir qu’une seule des deux sociétés (car elles sont toutes les deux dans l’immobilier commercial), ou alors être « diversifier » dans le même secteur ce qui semble un peu idiot. Surtout que si l’on est investisseur long terme Agree Realty a probablement un potentiel de croissance plus important. Elle a aussi un Payout Ratio légèrement inférieur etc…. enfin je ne t’apprends rien ahah ^^

Petit aparté, je pense bientôt rentrer sur Blackstone qui possède (modestement) la plus grande surface en matière d’immobilier logistique. Et son prix redevient raisonnable.

https://www.courrierinternational.com/article/economie-le-fonds-dinvestissement-blackstone-plus-grand-proprietaire-dentrepots-au-monde

Bon weekend à toi et encore merci pour ton blog, j’ai passé toute l’après-midi sur tes articles !

Bonjour Benjamin,

Dans le portefeuille d’actions à dividendes que je vise pour plus tard, je pense que j’aurais les deux car elles sont toutes les deux très qualitatives. O est la plus faible avec l’un des plus beau track record parmi l’intégralité de toutes les REIT. Elle s’impose donc nécessairement dans un portefeuille à dividendes selon moi. Agree peut ensuite la compléter pour la diversification. Elle a en effet un meilleur potentiel de croissance, mais elle est aussi plus jeune donc à voir si ça durera. Sa dette est également moins bien notée par les agences. Le mieux est de détenir les deux à mon avis. L’immobilier est un secteur complexe dans lequel la diversification s’impose. Pour Blackstone elle détient d’excellents assets dans de nombreux domaines (logistique, énergie, labo de santé…). Je pense aussi bientôt rentrer dessus. Après quand je vois les opportunités sur Amazon etc… il faut faire des choix et je privilégie toujours mes valeurs favorites

D’accord merci pour ta vision,

en effet si le but est d’avoir un portefeuille orienté dividendes je comprends que l’on veuille posséder les deux.

Et pour ce qui est des opportunités je suis complétement d’accord, une Amazon à ce prix là donne envie de s’endetter pour en acheter !

A vrai dire on va pouvoir déverser progressivement le capital sur les marchés, quand je vois par exemple Adobe, Salesforce ou encore Facebook!

J’ai renforcé avec un peu de marge sur Degiro : Amazon, Google, Microsoft, Paypal, Adobe, Salesforce, et Netflix après la chute de 20% d’hier.

Je n’hésite pas également maintenant à si je vois 2 actions avec le même potentiel de rebond (par exemple Amazon à -20% ou Autodesk idem) à revendre la moins qualitative pour renforcer mes plus grosses convictions. Je me recentre comme ça sur des valeurs que je considère plus solides et avec plus de chances de rebondir

J’ai également fait quelques arbitrages, enfin surtout en ce moment je suis assez actif/ tout en étant raisonnable !

J’essaye de maintenir mon portefeuille à environ 35/40 lignes grand maximum mais avec les meilleures sociétés, à l’instar de tes étoiles dans les screeners 😉

Apres qqs mois de recheche active, sur degiro 2 etfs ont retenus mon attention

Le premier : iShares US Property Yield UCITS ETF qui a pour défaut d etre distribuant

Public Storage 6.26

Simon Property Group Inc 5.62

Digital Realty Trust Inc 4.85

Realty Income Corp 4.57

Welltower Inc 4.31

AvalonBay Communities Inc 3.99

Equity Residential 3.79

Alexandria Real Estate Equities Inc 3.52

Extra Space Storage Inc 3.03

Mid-America Apartment Communities Inc 2.77

Le 2 eme qui me semble encore meilleur et qui plus est, est distribuant et dispo aussi sur degiro :

Invesco Real Estate S&P US Select Sector UCITS ETF Acc

Difficile d’avoir sa compo exacte, mais d’apres mes recherches on est sur :

American Tower Corp 12.40%

Prologis Inc 10.48%

Crown Castle International Cor 7.61%

Equinix Inc 7,24%

Simon Property Group Inc 5.04%

Public Storage 4.96%

Digital Realty Trust Inc 4.30%

Realty Income Corp 3.82%

SBA Communications Corp 3.78%

Welltower Inc 3.33%

un mix 25% du premier /75% du 2eme me semble couvrir pas mal de REITs que je voulais avoir, avec un prix d’acces facile ( 25/40 euros la part)

Qu en penses tu?

Bonjour Florent,

Je pense que pour les REITS il faut être sélectif et donc qu’un ETF s’y prete peu (il y aura des REITs très endettées et certaines dans des secteurs en déclin comme les centres commerciaux.

Autant faire quelques choix et acheter ces actions en direct d’après moi (des classiques comme Realty Income, Equinix, Alexandria Real Estate, American Tower, Medical properties, Prologis, Extra Space Storage…. En plus avec les ETF distributifs vous aurez une double imposition (à la source de l’ETF ~15% non récupérables + 30% de flat tax). On perd donc 15% vs détention en direct, ce qui fait ~ 0,6% sur un yield moyen de REITs, auquel il faut ajouter les frais de l’ETF.

Mais sinon le 2eme ETF me semble axé d’avantage croissance donc pourquoi pas

Salut Matthieu,

Je détiens quelques actions de REIT US, j’ai du levier, la baisse des marchés est passée par là. Maintenant on suspecte une récession et une baisse notable du marché immobilier US serait déjà à l’oeuvre. Est-ce qu’au vu du contexte posé il serait plus sage pour quelqu’un comme moi de se débarrasser des REIT pour y revenir plus tard ? Voir d’encore alléger mon portefeuille ?

Bonjour

Tout dépend des REIT que vous avez et de vos objectifs avec, certaines reit dépendent peu des cycles économiques. Si votre objectif est de toucher des dividendes et que ceux-ci ne sont pas coupés, pas de raison de vendre.

Si vous vendez à chaque fois qu’il y a un risque sur l’économie, vous risquez de passer votre temps à vendre puis à racheter, et généralement à un mauvais timing

J’entends alléger globalement, toutes valeurs confondues. Car je paye des frais sur le levier et si ça ne remonte pas dans les 6 prochains mois cela

va pas mal entamer ma rentabilité totale. En attendant la partie dividendes de mon portefeuille éponge un peu le coût du crédit (nb : j’ai pris un peu trop de levier 😉 ).

Vous risquez de vendre bas et de racheter en ratant le rebond.

Ces opérations sont déconseillées, c’est généralement comme ca que les petits investisseurs perdent de l’argent, en tentant de faire du timing et d’anticiper les mouvements de marché

Je vous remercie.

Bonjour,

Je viens de voir que la plupart de ces REIT étaient contenues dans le S&P 500. Par conséquent, un bête investissement ETF ne m’expose-t-il pas déjà raisonnablement à ce marché immobilier côté ?

Merci,

FLORIAN-PIERRE

Bonjour

En effet l’immobilier est déjà inclut dans le S&P500 mais représente moins de 3% de la capitalisation.

À voir si cela vous suffit, mais oar exemple dans une approche dividendes on pourrait souhaiter avoir une exposition plus forte dans ce secteur

bonjour

vous avez fait un beau site très intéressant

est ce que vous connaissez la société pennantpark floating (PFLT)? il y a un dividende mensuel conséquent

elle a passé la période civid sans être impacté apparement le dividende est resté le même

vous en pensez quoi?

merci

olivier curie

Bonjour Olivier

Je ne connaissais pas l’entreprise. Le rendement est intéressant, mais l’activité me semble en contre partie très risquée, c’est donc difficile de se prononcer. Il est également difficile de trouver beaucoup de données financières sur l’entreprise, donc par exemple difficile de savoir si le dividende est payé via du cash ou via de la dette…

Pourquoi pas en tant que « booster » à dividendes, mais je pense qu’il ne faut pas détenir une grosse ligne sur cette entreprise.

Dans le même genre et en plus solide, il y a MAIN qui paye du dividende mensuel avec un yield autour de 6-7% et qui fait du private equity. Mais elle est réputée pour être la meilleure entreprise du secteur, d’où le « faible » rendement

ok merci pour l’avis

Bonjour Matthieu, bravo pour votre super article !

La diversification que vous présentez est interéssante, cepandant l’article date de 2021 et le contexte macro-économique n’est plus du tout le meme..

Tout d’abord, j’aimerai avoir votre avis sur la corrélation entre les REITs et les marchers financiers, au vu de l’incertitude de l’évolution de l’inflation et des taux directeurs..

Certains REIT voient leurs capitalisations en chute, tandis que les taux d’occupations se stabilisent et que les benefices augmentent. N’est-il pas plus interessant de faire de l’immo en « direct » pour eviter cette volatilité ?

Ensuite, la possibilité de traverser une période recessioniste c’est pas nulle, quels secteurs a votre avis seront le moins touchés ?

Merci d’avance pour votre réponse.

Arnaud

Bonjour Arnaud

Malheureusement, personne n’a la réponse à vos questions. Si vous voulez un produit sans corrélation avec les marchés, les REIts ne sont pas une bonne option. La corrélation aux taux d’intérêt peut également aussi rajouter de la corrélation puisque cela drive et les reits, et le marché actuellement.

On ne peut également pas mettre tous les secteurs dans le même panier. Certains peuvent avec l’inflation augmenter les loyers, d’autres moins, selon les contrats et les baux commerciaux passés avec le locataire.

Si il y avait surtout un secteur à éviter, ça serait clairement l’immobilier de centre commercial, qui subit une tendance de long terme décroissante.

L’immobilier de santé est également dangereux car souvent ancré dans des contextes sociaux et politiques. La régulation peut donc être défavorable.

Mais pour le reste (immobillier résidentiel, de commerce, de logistique, de télécom, de self Storage…) rien n’a vraiment évolué. Les périodes de hausse des taux et d’inflation ne sont pas inédites. Il est inutile (et impossible) de chercher à anticiper l’avenir, les secteurs qui gagneront et perdront.

Merci pour votre avis.

bonjour mathieu

qu’est ce que vous pensez de médical properties aujourd’hui le cours a bien baissé

ils ont baissé son dividende aussi mais aujourd’hui il est tout de même à 16 %.

ils ont l’air de se battre sur des problèmes d’impayés. Mais mes indicateurs du site d’investing me donne une dévalorisation de 40% et se négocie a un multiple bas et les dirigeants ont racheté de façon agressive

apple hospitality a l air d’avoir un situation financière de meilleure qualité mais moins de rendement

Bonjour

Personnellement je n’aime pas le secteur médical car il est fortement régulé et lié à la politique. Il n’est donc pas que question d’immobilier. C’est pour ça que je n’en ai pas en portefeuille.

Medical Properties est dans une situation financière très compliquée. Sa dette a encore été downgradée par S&P à B+. On est donc clairement dans le spéculatif (pour ne pas dire le junk mais c’est bien synonyme…). Cela implique que la charge d’intérêt va encore augmenter, qui combinée a une baisse des revenus peut mener l’entreprise à la faillite.

L’historique était plutôt bon, mais je pense qu’à l’heure actuel le niveau de risque est trop élevé. En cas de faillite, le cours peut tomber à 0.

À titre personnel j’éviterai.