Cet article concerne le suivi de mon portefeuille boursier. La stratégie d’investissement du portefeuille repose sur un ensemble d’actions de qualité avec d’excellents fondamentaux et en pleine croissance.

L’objectif principal du portefeuille est de faire croitre le plus efficacement possible mon patrimoine dans le temps et de réaliser une performance supérieure à celle du MSCI World sur le long terme.

Le second objectif (un fois le patrimoine atteint) sera de construire un flux régulier de cash-flow avec les dividendes croissants perçus chaque année. Cela me permettra à long terme d’atteindre l’indépendance financière en couvrant mes dépenses avec ces revenus passifs.

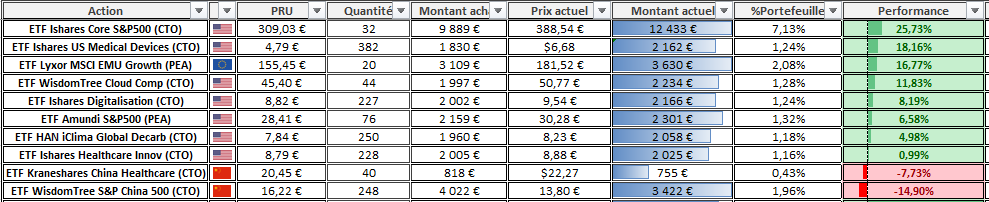

Actions détenues et bilan

En ces calmes instants d’été, le moment me semble idéal pour réfléchir à ses objectifs long terme ainsi qu’à la tournure que l’on souhaite donner à son portefeuille.

Comme expliqué dans le dernier screener de ce mois, je suis actuellement en réflexion concernant mes investissements, notamment pour la partie World et Chine. J’ai par conséquent fait un petit nettoyage de portefeuille sur des positions que je trouvais trop spéculatives compte tenu des circonstances actuelles.

Tout d’abord, je ne vais probablement pas continuer de mettre à jour les screeners pour la partie World (Chine, Canada, Australie).

Il y a en effet trop peu d’entreprises dans ces zones qui m’intéressent (ou du moins qui me donnent suffisamment confiance pour y investir), ce qui signifie que leur pondération dans mon portefeuille sera trop faible par rapport aux efforts de recherche.

Concernant la partie Canadienne / Australienne, je vais donc conserver les entreprises qui m’intéressent mais je n’initierais a priori plus de nouvelles positions.

Concernant la Chine, c’est plus complexe. Les contraintes règlementaires et politiques me poussent à réduire mon exposition à ce pays sur les titres en direct et donc à privilégier les ETF qui permettent de réduire le risque via la plus grande diversification. J’ai donc initié une revente de mes lignes en direct. Je pense ne conserver qu’Alibaba (qui reste une grosse conviction malgré les risques), Tencent (mais via détention de Prosus en PEA que j’ai renforcée récemment), Taiwan Semi-Conductor (qui n’est pas une entreprise Chinoise mais Taiwanaise), et Sea Ltd (qui n’est pas Chinoise mais Singapourienne).

La détention via ETF pour la Chine me semble très importante (bien plus qu’ailleurs). Ainsi, on ne se concentre pas sur certaines valeurs ou secteur. Il aurait par exemple été catastrophique récemment d’avoir une forte exposition sur le secteur de l’éducation qui a perdu plus de 80% en moyenne sur ces derniers mois suite aux décisions prises par le gouvernement Chinois (en leur imposant d’être non lucratives).

Je réfléchis également à un autre moyen de m’exposer à l’économie chinoise / émergente mais avec beaucoup moins de risques : renforcer / acheter des entreprises occidentales (Europe / US) qui tirent une grande partie de leurs ventes des pays émergents et de la Chine. On pourrait citer des valeurs comme le luxe (LVMH, Hermès), cosmétique (L’Oréal, Estée Lauder), la consommation (Nike, Ferrari…). Je pense que ça sera la solution In Fine que je privilégierais. C’est encore à méditer.

En tout cas, les Etats-Unis représentent de loin selon moi le meilleur compromis croissance / performance / risque. C’est donc la zone géographique sur laquelle je souhaite principalement me concentrer. Le fait de stopper le screener World me permettra également de rechercher et d’ajouter de nouvelles entreprises Américaines.

Je réfléchis également à revendre les quelques dernières entreprises Européennes en portefeuille qui sont décevantes et en bas de screener afin de les remplacer par des ETF S&P500 sur PEA. Sur ce point je n’ai pas encore vraiment agi mais continue de réfléchir.

Tout d’abord la raison principale est leur performance plus ou moins égale au marché (donc sans vrai intérêt). Mais surtout, je souhaite encore réduire mon exposition à l’Europe qui me semble trop importante.

Soyons honnête, je n’aime pas beaucoup ce que je vois en Europe (d’un point de vue politique, économique, social…) et j’ai du mal à voir comment ce continent pourrait s’en sortir sur le long terme. Je précise que je mets de côté l’Europe du Nord dans ces propos qui me semble être la seule partie du continent avec de l’avenir. Quand on voit la lourdeur et le temps de réaction des politiques Européennes face à la crise actuelle, on prend conscience de l’inefficacité du système en place. Je compare également avec désespoir les ordres de grandeur des plans de soutien économique : quand l’Europe arrive avec X milliards, les US viennent avec 10 X ou même 100 X. Comment pourrait-on rattraper notre retard ?

Dans le cas de la France, c’est malheureusement encore pire. Il faut vraiment chercher les entreprises qui réalisent une grosse partie des bénéfices à l’étranger pour limiter le risque « intérieur » (mais ces entreprises subiront tout de même via leur direction les pressions fiscales, sociales, lourdeurs administratives…).

Bref, je pense qu’il ne faut pas être pessimiste mais simplement réaliste et honnête avec soi-même. J’apprécie l’innovation et la culture Américaine et je souhaite qu’elle se retrouve vraiment dans mes pondérations.

J’ai d’ailleurs craqué en fin de mois pour renforcer les GAFAM (avec le produit de mes ventes) qui sont parmi mes plus grosses convictions aux US.

Transaction du mois

Ventes

AfterPay : l’entreprise a été rachetée par l’un des géants Américains des paiements électroniques (Square) avec un premium de 30% sur le prix lors de l’annonce. J’ai choisi de revendre mes titres autour de 130 AUD. Il est également possible de conserver ses titres, qui seront automatiquement convertis en actions Square (1 AfterPay donne 0,375 Square). Je ne souhaite pas détenir Square pour le moment car ne trouve la valorisation très excessive et que je considère le dossier relativement jeune et spéculatif.

Ameresco : l’entreprise s’avère assez spéculative et volatile. Elle est remontée sur un plus haut, j’en profite donc pour me séparer de cette position avant une nouvelle vague de baisse sur les valeurs vertes.

Intuitive Surgical : le potentiel de croissance me semble limité par rapport à la valorisation qui me semble beaucoup trop élevée. L’entreprise est sur un plus haut également, j’en profite pour m’en séparer. Je précise tout de même que je reste actionnaire indirectement puisque présente dans les ETF Ishares US Medical Devices et Ishares Healthcare Innovation que je détiens.

Anta Sports, Techtronic Industries, Meituan Dianping, Daqo, Xinyi : valeurs Chinoises vendues avec raisons expliquées au-dessus dans la partie concernant la Chine. Je préfère les détenir via ETF au cas où le gouvernement Chinois ferait des lois spécifiques sur ces deux secteurs ce qui pénaliserait ces entreprises.

StoneCo : ne comprenant pas grand-chose à l’économie Brésilienne et à l’instabilité politique du pays, je préfère sortir de la valeur. J’avoue ne pas comprendre pourquoi elle passe son temps à baisser, il doit y avoir des choses non visibles directement dans les chiffres que seuls les initiés peuvent voir. Cette vente rejoint donc d’une certaine manière les mêmes raisons que la Chine évoquée plus haut.

Xebec : je souhaite sortir de ce calvaire financier (en belle MV mais tant pis, il faut reconnaître ses erreurs) dans lequel je commence à perdre patience. La société est toujours suspectée d’avoir enjolivé ses publications passées et les chiffres récents sont en réalité plutôt décevants pour le moment. C’est dommage car l’entreprise avait beaucoup de potentiel (sur le papier), mais les chiffres étaient peut-être justement trop beaux. Je conserve Greenlane Renewable au Canada qui me semble plus fiable et avec d’aussi belles perspectives…

Orpéa : entreprise en bas du screener Européen qui ne présente donc pas un potentiel de croissance suffisant pour figurer parmi mes positions en direct. Je reste actionnaire indirectement via l’ETF de Lyxor GWT.

Achats

Alexandria Real Estate : REIT Américaine de très grande qualité spécialisée dans l’immobilier de laboratoire de recherche. C’est un moyen atypique de s’exposer au secteur de la santé via l’immobilier (ça change des maisons de retraite ou des lieux médicalisés). C’est une spécialité Américaine de réunir sous forme de clusters de nombreux centres d’exception dans le domaine de la recherche (universités, entreprises privées…) ce qui permet de rassembler en certains endroits un grand nombre de talents.

Renforcements : Amazon, Google, LVMH.

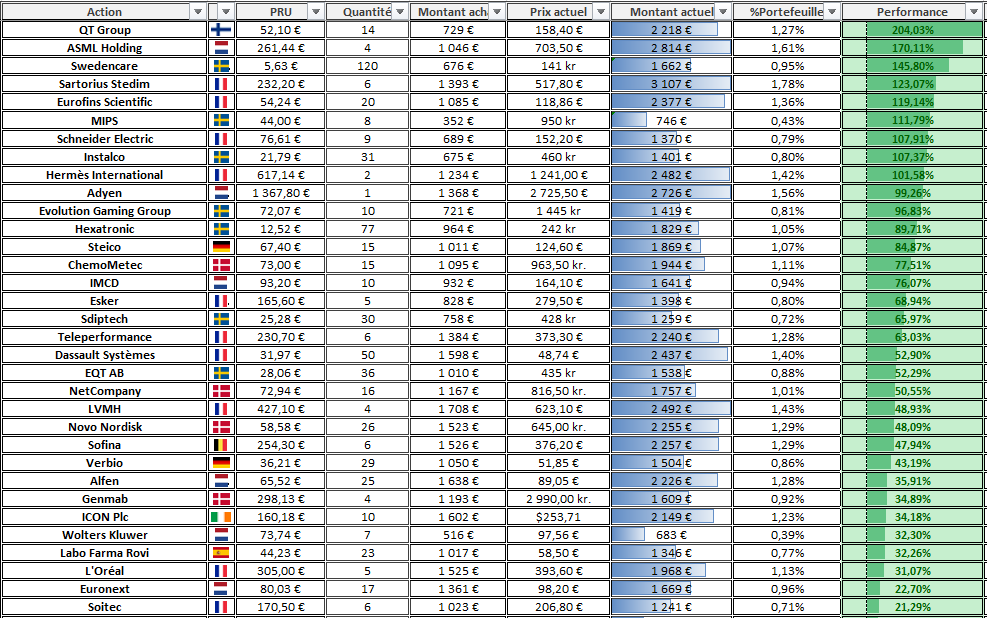

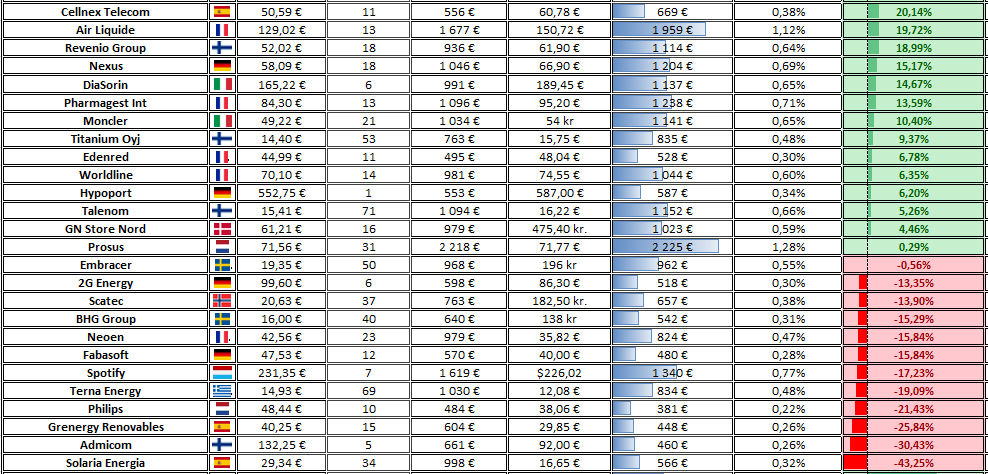

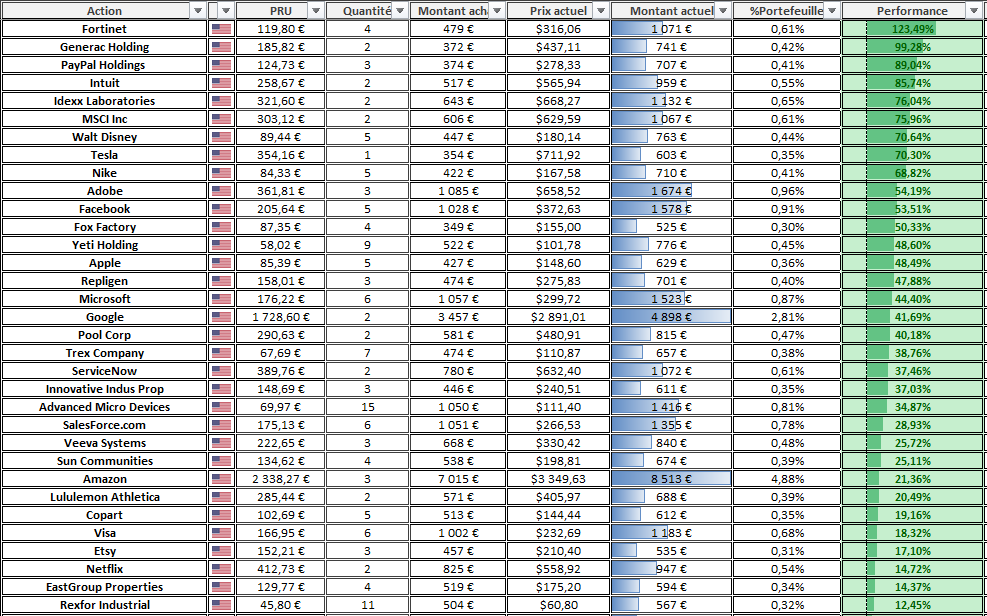

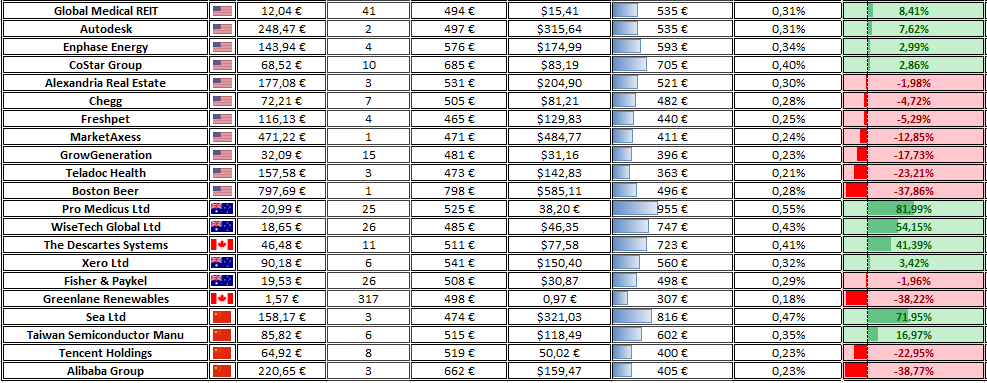

Sans plus tarder, voici le détail du portefeuille :

Portefeuille

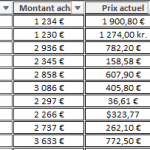

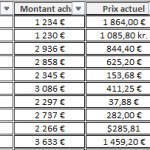

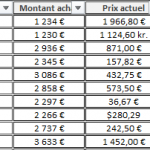

Les actions détenues sont les suivantes :

Santé

🇫🇷 Sartorius Stedim, Eurofins Scientific

🇪🇺 Philips, Genmab, GN Store Nord, ChemoMetec, Revenio, SwedenCare, Diasorin, Labo Rovi, Novo Nordisk, ICON plc

🇺🇸 Idexx Laboratories, Teladoc Health, Repligen

🌎 Fisher & Paykel, Pro Medicus

Finance

🇫🇷 Worldine, Euronext, Edenred

🇪🇺 Adyen, Sofina, Talenom, Hypoport, EQT, Titanium

🇺🇸 Visa, Paypal Holdings, MSCI, MarketAxess

Industrie

🇫🇷 Air Liquide, Schneider Electric

🇪🇺 Wolters Kluwer, IMCD, Instalco, Steico, Sdiptech, Hexatronic

🇺🇸 Trex Company, Generac Holding

Technologie

🇫🇷 Dassault Systèmes, Teleperformance, Pharmagest Interactive, Esker, Soitec

🇪🇺 ASML Holding, Prosus, NetCompany, Evolution Gaming, QT Group, Admicom, Fabasoft, Nexus, Embracer, Spotify

🇺🇸 Intuit, SalesForce, Adobe, Veeva Systems, ServiceNow, Google, Apple, Microsoft, Amazon, Facebook, Etsy, AMD, Fortinet

🇨🇳 Alibaba, Tencent, Sea Limited, Taiwan Semidonductors

🌎 The Descartes System, Xero, WiseTech Global

Consommation non cyclique

🇫🇷 L’Oréal

🇺🇸 Growgeneration, Chegg, Boston Beer, Freshpet

Consommation discrétionnaire

🇫🇷 LVMH, Hermès

🇪🇺 MIPS, BHG Group, Moncler

🇺🇸 Nike, Pool Corporation, Yeti Holding, Copart, Fox Factory, Lululemon

Energie

🇫🇷 Neoen

🇪🇺 Alfen, Grenergy, Solaria Energia, Verbio, Terna Energy, 2G Energy, Scatec Asa

🇺🇸 Tesla, Enphase Energy

🌎 Greenlane Renewables,

Telecom

🇺🇸 Walt Disney, Netflix.

Immobilier

🇪🇺 Cellnex Telecom

🇺🇸 CoStar Group, IIPR, Rexford, EastGroup, Global Medical REIT, Sun Communities, Alexandria Real Estate

PEA (Crédit Agricole Investore Integrale)

CTO (Degiro)

ETF

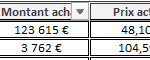

La valorisation totale du Portefeuille est à ce jour de 174 364€.

Remarque : les valeurs étrangères affichées plus haut sont toutes en euro, elles sont converties avec la parité du jour.

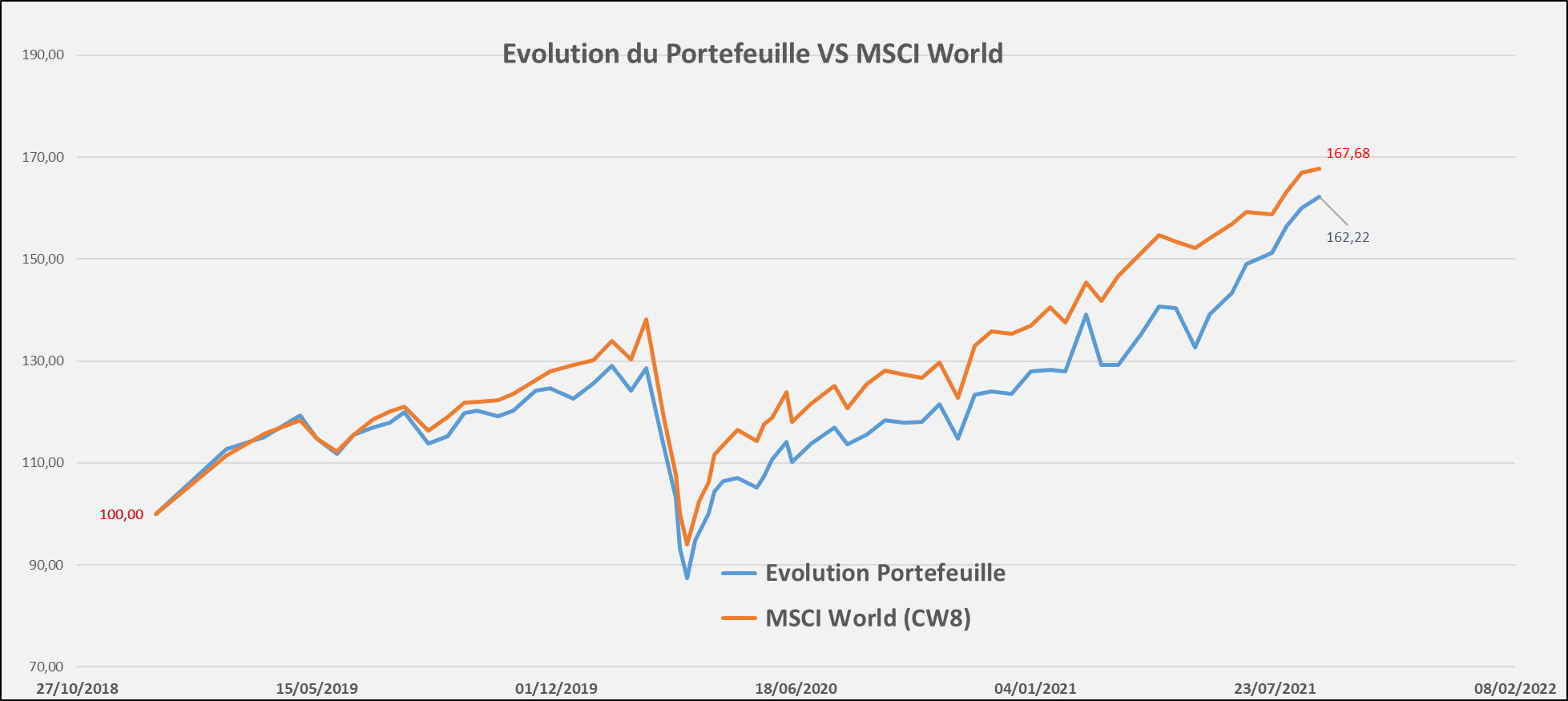

Voici également l’évolution du portefeuille depuis Janvier 2019 VS MSCI World :

Performance du Portefeuille depuis Janvier 2021 : +26.7%.

Performance du MSCI World depuis Janvier 2021 : +22.5%.

Performance du CAC40 GR depuis Janvier 2021 : +21.8%.

Le portefeuille garde son avance par rapport au MSCI World depuis le mois dernier et passe même sur un nouveau plus haut. L’écart a légèrement évolué en ma faveur, mais le marché est actuellement assez indécis avec les nombreuses incertitudes qui planent (problèmes en Chine, retour de l’inflation, questionnements sur l’efficacité de la vaccination avec les variants, forte volatilité sur les taux d’intérêts…).

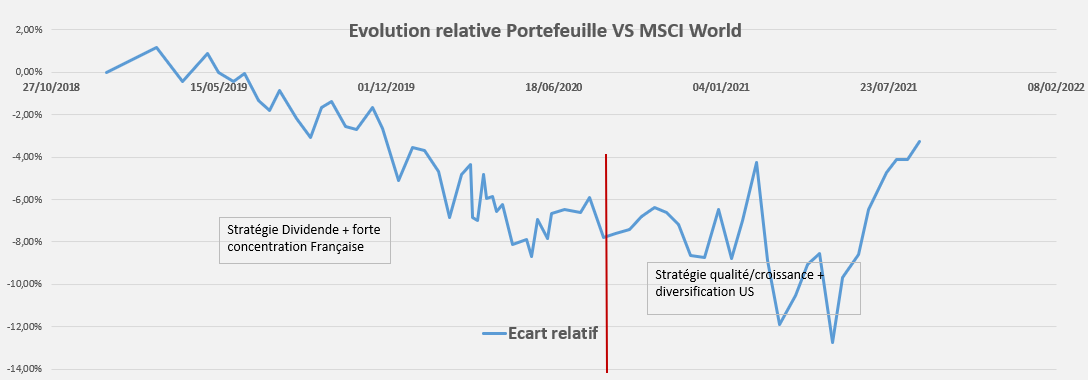

Voici l’évolution de l’écart relatif entre mon portefeuille et le MSCI World. Si la courbe monte, cela signifie que mon portefeuille fait mieux sur la période. Si elle baisse, c’est que je sous performe. Cela permet donc de voir facilement comment le portefeuille se comporte en relatif à un indice (ici le MSCI World).

Le portefeuille dépasse son plus haut vs MSCI World .

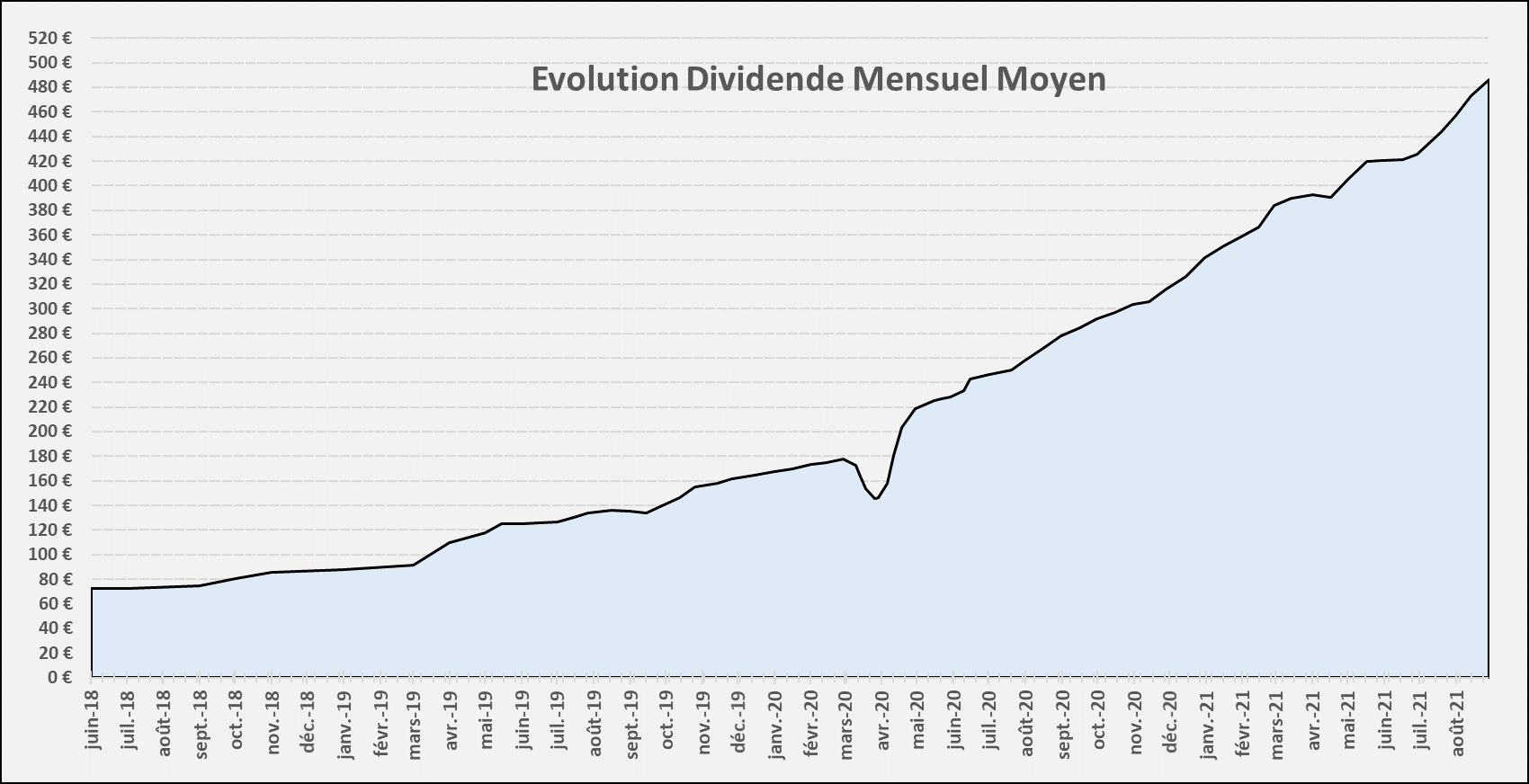

Revenus passifs et perspectives annuelles futures

Je rappelle que la nouvelle façon de calculer la rente mensuelle est via la règle des 3.5% (règle des 4% sévérisée) de la valeur de mon portefeuille. J’ai effectué pour le tracé et le calcul une moyenne glissante de 3 mois afin de lisser légèrement la volatilité.

De ce fait, je ne regarde plus le rendement des dividendes avant d’acheter/renforcer afin de me concentrer 100% sur les fondamentaux.

Les 3.5% correspondront donc au montant global que je pourrais toucher avec des valeurs de rendement si je choisissais d’arbitrer une partie de mes valeurs de croissance actuelles contre elles.

J’ai pu reconstituer ce que cela donnerait sur mon portefeuille depuis le 01/05/2018 :

La rente mensuelle moyenne actuelle (fictive) serait de 499€. La barre symbolique des 500€ est bientôt dépassée !

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Hello Matthieu, la claque que s’est pris Boston Beer ces dernières semaines est elle de nature à reconsidérer votre investissement ?

Bonjour Nico,

J’avoue ne pas comprendre la baisse de Boston Beer… sur le papier les fondamentaux n’ont pas changés et me semblent excellents (forte croissance, bilan sain, marges élevées et en hausse…). Il doit donc y avoir un élément masqué que nous ne pouvons pas voir. Je sais que les analystes ont révisé les perspectives légèrement à la baisse mais tout de même, ça ne mérite clairement pas la baisse que l’on voit…

Dans mon cas je conserve mes positions car c’est une belle entreprise, mais j’évite de renforcer car il y a des choses que je ne comprends pas.

Bonsoir Matthieu et Nico

En fait voilà une réponse apportée, très instructif, que faire après ça telle est la question, personnellement je pense qu’elle est à un bon niveau pour rentrer pour ceux qui ne l’ont pas encore en portefeuille, les niveaux antérieurs étaient trop élevés, qu’en pensez-vous?

Bonne soirée

https://news-24.fr/le-pdg-de-boston-beer-reconnait-lechec-des-ventes-de-seltz-au-deuxieme-trimestre-nous-navons-pas-lair-tres-intelligents/

Je rajoute après renseignements que la plupart des analystes prévoit un niveau de valorisation futur proche de 30% en dessous de la valeur actuelle, en raison des problèmes évoqués en lien ci dessus et une très forte nouvelle concurrence, ce qui nous amènerait à un niveau proche des 400€, wait and see

Bonsoir Gérard,

La boite se paye actuellement 16x l’EBITDA 2021, ce qui est déjà vraiment donné en considérant le profil de croissance de l’entreprise (15-20%/an) et la non cyclicité du business. À 30% de moins donc vers 10x L’EBITDA, ça n’aurait aucun sens… (mais ce n’est que mon avis)

Si on devait écouter les analystes, on serait tous pauvres et on n’achèterait jamais les bonnes entreprises.

Bonjour Matthieu

Encore un reporting qui valide ton orientation stratégique, ton portefeuille ne serait pas loin de +30% sans l’actualité CHiNE 😉

Une première question me vient suite a des cessions et à la lecture de ton portefeuille. Est il intéressant a long terme de conserver de petites lignes à moins de 0,40-0,50% du PF (600€), ca fait beaucoup de lignes, un rapport temps de suivi de la valeur-bénéfice peut-être pas optimum ? Un ETF SP500 ou augmenter les fortes convictions en lieu et place ne serait pas une option a terme ?

2ème question qui est hors sujet : as tu un avis sur le PER Compte titres ? As tu a tout hasard ouvert un PER au Crédit Agricole, même sans l’utiliser? Je réfléchis actuellement sur le sujet, et je n’arrive pas à savoir si les ETF peuvent être souscrits ou non, et quelle est la grille tarifaire notamment sur les frais d’ordres et frais de garde?

Bien a toi et bravo encore pour ta performance !

Bonjour Cédric,

Un pourcentage ne veut rien dire car dépend de la taille du portefeuille. 1% de 1M représente tout de même 10k€ par exemple.

Je préfère personnellement multiplier les lignes à fort potentiel plutôt que de prendre des risques élevés du à la concentration. On voit bien par exemple que certaines tech performent (QT Group, NetCompany…) alors que d’autres sont massacrées (Fabasoft, Admicom…). On ne peut pas savoir à l’avance donc autant diversifier. Il est équivalent financièrement d’avoir 10 petites lignes à 100% de gain qu’une grosse à 100%.

Mais comme évoqué dans le bilan, je vais encore enlever quelques entreprises en Europe qui ont trop peu de potentiel pour les remplacer par des ETF S&P500. J’ai en viseur Philips et Edenred notamment actuellement (sûrement d’autres à venir). Je souhaite tout de même garder des boites comme Air Liquide, Schneider, Wolters Kluwer, IMCD… qui ont un potentiel Limité mais une régularité exemplaire avec une volatilité quasi nulle. Ce sont également des secteurs peu présents dans les indices et donc on évite d’être trop exposé à la tech par exemple.

Pour le PER, c’est un produit à fuir selon moi : frais de gestion élevés, frais cachés,et surtout c’est beaucoup trop complexe de récupérer son capital. On ne sait jamais de quoi l’avenir est fait et j’aime personnellement pouvoir disposer facilement de mon argent (et donc ne souhaite pas attendre la retraite, ou le sur endettement ou la mort^^ )

Le PER permet néanmoins de de fiscaliser quasiment 30% du montant placé.

Difficile de trouver un placement intéressant sur le long terme et qui permet de défiscaliser, non?

Pas vraiment d’accord, oui le PER permet de défiscaliser (seulement en partie car on paye l’impôt en sortie mais bon), mais généralement la performance des placements va avec (les fonds proposés sont très souvent mauvais, chargés de frais). On paye également des frais de gestion chaque année sur tout l’encours, ce qui représente une perte annuelle énorme quand la taille du portefeuille est élevé. Les frais sont généralement entre 0,5% et 1%, sur un capital de 200k€ ça représente par exemple entre 1000 et 2000€ qui s’envolent chaque année en frais (sans même prendre en compte les frais de gestion des fonds proposés).

Sans parler du fait que c’est l’horreur pour récupérer son capital. Impossible de prendre une retraite anticipée ou de sortir de l’argent en cas de besoin. Bref, inutile selon moi sauf éventuellement si on est à quelques années de la retraite (<5 ans)

Bonjour, Fabasoft reste sur 2 trimestres de baisse du résultat. Cela ne remet pas en cause les fondamentaux selon vous?

Bonjour Gérard,

Si justement, j’ai réactualisé mon screener avec la mise à jour des prévisions pour Fabasoft et le potentiel de croissance a sacrément chuté. J’ai donc revendu ma ligne hier. J’en parlerai dans le prochain reporting. J’ai repéré de nouvelles actions scandinaves intéressantes dans le même secteur qui pourront la remplacer.

Bonjour,

Encore une belle performance et surtout le premier 200% sur une valeur !

Est ce que qt group acheter qt group actuellement vous semble encore une chose intéressante pour quelqu’un qui ne l’a pas ou vaut il mieux attendre une éventuelle baisse ? Je n’arrive pas à me décider sur cett valeur.

Bonjour Rémi,

Je n’achèterais clairement pas à ce prix qui me semble très élevé. Je conserve les positions gagnantes mais ne renforce pas à des prix que j’ai du mal à comprendre.

Bonjour,

Je ne comprends pas bien le paragraphe sur la performance du portefeuille vs msci.

Sur le graphique la courbe msci est au dessus du portefeuille, pourtant la performance du portefeuille est supérieure ?

Est-ce en terme de variations, pas en valeur, depuis janvier 2021 seulement? Ou alors il y a un problème avec le graph ?

2ème question- vous évoquez les actions à dividendes pour créer une rente, vous en avez déjà mais pour l’instant vous ne cherchez pas que ça, j’ai bien compris ? Qu’est-ce qui va faire basculer, le montant théorique de rente à partir d’un certain montant ?

Cordialement 🙂

Bonjour Luc,

La courbe de comparaison démarre en 2019. On ne parle donc pas du même point de départ. Sur 2019-2021 le portefeuille sous performe légèrement le MsCI World (162 pt vs 167). Cela vient surtout de l’écart de stratégie au début du portefeuille comme expliqué sur la courbe d’évolution relative (trop axé France et actions à dividendes). Sur l’année 2021 le portefeuille est au dessus du MSCI World.

Concernant les dividendes, ils ne m’intéressent pas pour le moment car je suis en phase de capitalisation (je cherche à faire croître mon patrimoine et pas à toucher des revenus). Les actions à dividendes sont contre performantes car matures et surtout avec la fiscalité, ce n’est donc pas conseillé lorsqu’on est jeune ou qu’on capitalise. Mon portefeuille est majoritairement constitué d’entreprises de croissance et d’ETF. Le passage se fait généralement lorsqu’on souhaite passer d’une phase de capitalisation à consommation. On revend donc ETF/actions de croissance pour acheter des actions à dividendes.

Bonjour,

Merci pour ces explications si claires (comme le reste du site) !

Cordialement 🙂

Bonjour,

Merci pour ce suivi mensuel et partage de vos opinions 👍.

Quelques questionnements cependant :

– Secteur des « Énergies Vertes » ☀️: vous vendez Ameresco mais conservez Solaria et Grenergy.

> Doit-on en conclure que vous trouvez ces 2 valeurs Espagnoles moins ou pas spéculatives et que c’est juste votre point d’entrée qui n’était malheureusement pas optimal ?

– Entreprises à faibles croissances et / ou potentiels 📉 : en effet, force est de le constater parfois avec surprise : Orpéa, Philips et Edenred que vous citez, Worldline…

Mais ne pensez-vous pas avoir des regrets si elles retrouvent de la force acheteuse ? Car nous sommes souvent déçu en se séparant de certaines valeurs : en effet, elles remontent parfois quelques temps après leurs ventes… c’est parfois une question de cycle et rotation sectorielle.

– Labo Farma Rovi 🚑 : au vu de l’actualité du moment la concernant, pensez-vous qu’il est opportun de prendre position sur cette valeur ? Ou alors prendre cette actualité avec sérieux (contrairement aux actualités quotidiennes classiques) et donc patienter en attendant que la situation se calme.

Bien cordialement,

Laurent

Bonjour Laurent,

Pour Rovi je n’étais pas au courant, je viens de voir la news. Au pire ils peuvent perdre l’accord avec Moderna pour l’embouteillage des vaccins (et donc pertes de revenus) mais je ne connais pas l’ordre de grandeur et l’ampleur de cette perte. Il vaut mieux rester méfiant selon moi, ce n’est pas juste une petite news type publication moins bonne que prévue.

Pour l’énergie verte, je suis sorti d’Ameresco car la croissance n’était pas très forte (beaucoup moins que les 2 espagnoles) et surtout parce qu’elle était sur les plus hauts. Ce n’est pas le cas des valeurs espagnoles donc pas un moment opportun pour vendre. Elles sont également très spéculatives et volatiles en ce moment, je ne sais pas encore ce que je compte en faire. Néanmoins les croissances sont très élevées et bien réelles, et la valorisation plutôt faible. Je n’ai donc pas de raison de vendre pour le moment.

Pour les entreprises à faible croissance, même en cas de retour haussier elles ne performeront jamais de manière exceptionnelle. On aura sûrement un rebond pour retrouver un prix de rattrapage puis plus grand chose ensuite. La bourse est de toute manière le temple des regrets 🙂 mais je préfère maximiser mes lignes en direct sur les actions qui ont plus de potentiel.

Bonjour Mathieu.

Merci pour votre point de vue.

Je vous suis dans votre raisonnement concernant l’Europe. Je pense néanmoins que certains pays européens présentent un marché de niche historique et donc un savoir-faire dans ce secteur qui mérite l’une ou l’autre position sur valeur.

Etant belge, je m’expose à la Belgique essentiellement via le secteur pharma et prochainement, j’envisage de rejoindre l’une ou l’autre holding au bilan financier solide et investissant dans le private equity (qui semble avoir encore de beaux jours devant lui). J’apprécie fortement la Suisse, pour sa rigueur, sa démocratie, sa culture d’entreprise dans l’industrie de pointe et son protectionnisme (je ne suis pas très partisans de l’Europe à vrai dire 😉 ). Pour le reste, je m’en tiens à quelques Etf (momentum ou megatrends). L’Europe du Nord m’attire également dans sa philosophie de vie, mais je ne m’y suis encore que peu intéressé.

Je mise 80% de mon portefeuille sur les USA (Etf et actions) et les 20% restants sur l’Europe en me positionnant donc uniquement sur quelques marchés de niche propres à chaque pays.

Bonjour Bas,

Vous avez totalement raison, tout n’est pas à jeter et chaque pays a ses spécificités (la France c’est le luxe, la Belgique a en effet pasmal de pharma/biotech et de belles holding comme Sofina…).

L’important est surtout de prendre conscience des faiblesses de l’Europe et agir en conséquence (ne pas se mettre des œillères quoi…). Un choix relativement sage serait également de surpondérer les US, comme vous le faites très bien 🙂

Bonjour Matthieu,

En parlant de l’Europe du Nord, que penses-tu de l’etf d’Amundi MSCI NORDIC (ISIN : LU1681044647) ?

Par avance merci

Bonjour Sim,

Cet ETF a peu d’intérêt selon moi car concentré sur les BigCaps. Or ce sont justement les SmallCaps qui sont les plus intéressantes et en forte croissance dans les pays Nordiques. Aucune des valeurs du portefeuille ne sera par exemple présente dans cet ETF (sauf Novo Nordisk par exemple)

Par ailleurs l’ETF n’est pas éligible au PEA (et en plus à réplication synthetique)

Bonjour Matthieu,

il existe un très bon fonds actif SmallCaps Europe du Nord éligible au PEA : le SEB Nordic Small Cap Fund C (ISIN LU0385664312)

Bonjour Jérôme,

En effet c’est un très bon fond que Sébastien a déjà évoqué à plusieurs reprises en commentaire. La composition est intéressante, il faut juste faire attention aux frais d’entrée, et de courtage (dépendant du courtier).

Bonjour,

Pour jouer l Europe de la croissance éligible au pea en etf, y a t il meilleur que le SPDR MSCI EUROPE SMALL CAP UCITS ETF IE00BKWQ0M75?

Solution alternative mai moins performante : BNP Paribas Easy MSCI Europe Small Caps SRI S-Series 5 Capped LU1291101555

Disponible sur boursorama.

sinon il reste le stock picking.

Bien à vous,

JC

Bonjour Jean Christophe,

Smallcap n’est absolument pas synonyme de croissance. Le marché des small Européens est d’ailleurs composé de beaucoup d’entreprises cycliques donc pas forcément très performant, il vaut mieux faire du stock picking plutôt que de la jouer indicielle. L’ETF croissance Europe que je possède et que je conseille est GWT de Lyxor (MSCI EMU Growth) mais est composé de Big & Mid caps

Bonjour Matthieu,

Merci pour ton retour rapide qui me permet de ne pas faire « d’erreur » en me laissant tenter par cet etf !

Et merci encore pour la qualité de ton blog.

Bonjour Matthieu,

Toujours un plaisir de suivre ces différents articles sur la gestion de portefeuille.

Petite question, je découvre via ce poste que le Lyxor MSCI EMU Growth est éligible PEA, je fouille donc un peu le site de Lyxor pour voir les positions et il semblerait que mal soit déjà dans vos actions en direct (ASML, LVMH, PROSUS, ADYEN, SCHEINER, etc.).

Logique en soit puisqu’il s’agit d’un portefeuille orienté croissance, mais comment gérez vous cette double exposition ? Est-ce finalement utile ? Ou bien est-ce volontaire et l’achat direct est justement un moyen de sur-pondérer vos actions « préférées » ?

En tout cas merci pour votre partage d’expérience et surtout pour les nombreux échanges en espace commentaires, qui sont toujours très enrichissants 🙂

Bonjour Vincent,

Je suis en effet actionnaire de cet ETF sur PEA qui est selon moi l’une des meilleures manières de s’exposer de manière indicielle sur l’Europe en PEA.

Certaines lignes sont en doublons mais ce n’est pas genant car l’objectif est justement de sur-exposer les lignes qui me semblent vraiment au dessus du lot, comme ASMl ou Adyen par exemple que vous avez citées.

Le défaut principal de l’ETF est qu’il est « EMU » donc zone euro. Il ne détient donc pas d’actions scandinaves ce qui est fort dommage car c’est le marché le plus intéressant d’Europe en terme de valeurs de croissance. Il sera donc dans tous les cas nécessaire de faire du stock picking en parallèle ou de trouver un fond d’investissement spécialisé sur cette zone (il y en a des bons).

Ah oui, effectivement, bien vu pour les actions scandinaves.

D’ailleurs j’avais commencé à m’intéresser à certaines grâce à vous (EQT-AB,HEXATRONIC), et quelle déception de m’apercevoir que le marché Suédois/Finlandais est très peu accessible via Bourse Direct. Toute la partie nordique ne semble existé que via le LONDON STOCK EXCHANGE, qui n’est donc pas éligible PEA.

C’était pas faute d’avoir fait pas mal de recherches au moment de l’ouverture, mais personne ne parlait jamais de ce point.

Ça me donnerais presque envie de migrer sur Crédit Agricole, je vais voir si d’autres courtiers en ligne sont plus ouvert sur ce point.

En effet, on trouve rarement ce genre de détail. Boursorama a le même problème.

Saxobank/Binck propose l’achat pour tous les pays éligibles si vous voulez sinon (mais le service client a fortement baissé depuis le rachat Saxo et les problemes fréquents). Honnêtement l’offre Credit Agricole est probablement l’une des meilleures du marché (étonnamment)

Bonjour Vincent,

Vous pouvez faire des achats d’actions Suedoise sur bourse Direct en les appelant. Faites attention à les acheter en PEA sinon les frais sont de 41 euros minimum.

En effet, chez Bourse Direct PEA, pas d’actions scandinaves. Donc je suis obligée de les sélectionner via Degiro.

Je ne regrette pas mon choix sur Hexatronic …….! Et ,en effet, l’ETF Lyxor MSCI EMU Growth est juste super. …

Bjr Matthieu

Tu a renforcé Google malgré l’absence de correction. L’action est sur des records et ce quasi chaque jour. Faut-il selon toi rester acheteur ou patienter ?

Quasi la même question pour Adyen qui s’envole semaine après semaine ?

Ludovic

Bonjour Ludovic,

J’ai renforcé Google car ce n’est objectivement pas très cher. La boite se paye 17x l’EBITDA (c’est franchement rien) alors qu’elle a un business en or, en croissance et résilient. Les prévisions sont sans cesses révisées à la hausse notamment grace à la forte croissance de Youtube (qui croit plus vite que Netflix actuellement). C’est donc un achat sans trop de risque selon moi.

Pour Adyen c’est différent. Les perspectives sont revues à la hausse mais c’est objectivement très cher. Je ne renforce donc pas à ce prix.

Bonjour Matthieu,

Merci pour l’excellence de tes articles. On les attend toujours avec impatience. Je viens de remarquer que tu n’as plus Rubis en portefeuille. Pourquoi ce retrait ?

Bonjour Chakib,

Rubis ne m’intéresse pas vraiment car le secteur pétrolier est cyclique et en déclin, et aussi car l’entreprise n’a plus vraiment de croissance depuis plusieurs années. Cela ne colle donc pas avec ma thématique d’investissement.

Bonjour Matthieu,

Tout d’abord felicitation pour ce travail titanesque !

Je viens de decouvrir ce site et il me reste encore beaucoup a lire … !!

Je vois que tu n’as que tres peu de position en Asie, et j’ai compris ta mefiance vis-a-vis de la Chine. Mais il y a d’autres « Dragons » comme la Coree par exemple avec quelques entreprises deja solides comme LG ou Samsung ou encore Kakao qui realise de tres belles performances depuis plusieurs annees et s’installe confortablement dans le pays avec un systeme de taxi prive style « Uber » ou encore la creation de sa propre crypto-monnaie …?

Merci encore pour ce site tres complet et au plaisir de te lire

Bonjour Charles,

Il est relativement complexe de s’exposer sur des titres en direct en Asie notamment des zones comme Singapour, la Corée etc…

Je détiens quelques positions sur ces zones par exemple via mes ETF Digitalisation de Ishares (exposition notamment sur Kakao, Naver…). Néanmoins je trouve qu’elles n’ont rien d’extraordinaire par rapport aux US donc ne souhaite pas qu’elles prennent une taille importante.

Bonjour Matthieu,

Mon ignorance de débutant (moins de 6 mois que j’investis en bourse) fait que je ne comprends pas ce qu’il s’est passé avec l’action Veeva entre hier et aujourd’hui ? A ce que j’ai pu lire, ils ont publié de bons chiffres mais post fermeture de la bourse US, l’action a perdu 9%. Fermeture à 333$, ouverture prévue à 306$ pour réellement ouvrir à 313$. J’imagine que tu as constaté ceci également.

Qu’une action perde 20$ en journée car prises de bénéfices je comprends, mais qu’une action perde cette même somme alors que la place boursière est fermée me laisse dans l’incompréhension. As-tu des explications ?

Par avance merci

Ludovic

Bonjour Ludovic,

Aux US les bigcaps très liquides subissent généralement quelques variations après la cloture lors du fixing. Cela prend normalement en compte les gros ordres qui ont été enregistrés après la cloture (et donc forcément après des publications le volume peut être conséquent. Le cours de bourse ne varie pas mais on peut parfois avoir une indication sur le prix d’ouverture (pas forcément toujours précise car de nouveaux ordres arriveront à l’ouverture)

Bonjour Mathieu

Tout d’abord, et au risque de ne pas paraître très original, je me joins à la plupart de vos correspondants pour souligner la qualité de vos articles et surtout votre altruisme puisque vous en faites profiter le plus grand nombre. Soyez en vivement remercié.

Je partage tout à fait votre analyse des marchés boursiers en général :

1 – Priorité aux grandes valeurs américaines de croissance comme Google, Microsoft, Amazone, Adobe et autres,

2 – Ne pas négliger certaines grandes valeurs européennes comme ASML, ADYEN, PROSUS, Evolution Gaming et autres valeurs scandinaves,

3 – Ne pas oublier certaines valeurs françaises comme LVMH, HERMES, L’OREAL (et profiter des baisses récentes pour renforcer), les moyennes comme SARTORIUS, EUROFINS SCIENTIFIC, DASSAULT SYSTEMES et aussi certaines petites capitalisations comme ESKER ou PHARMAGEST INTERACTIVE (Small Is beautiful parfois)

4 – Méfiance et vigilance avec les marchés asiatiques en espérant que le petit timonier (le camarade Xi Jinping)😊 se perde dans la caverne d’ALIBABA que je conserve néanmoins dans mon portefeuille.

La totalité des valeurs mentionnées ci dessus figure dans mon portefeuille. J’ai par ailleurs acheté des titres come MIPS, Evolution Gaming, MarketAxcess, ServiceNow ou VEEVA Systems grâce à vos différents screeners. Merci encore puisque toutes ces valeurs sont en plus values latentes.

Enfin pour terminer une petite question relatives à VEEVA Systems : les résultats et les perspectives sont bonnes (résultats du 2émé trimestre aujourd’hui) mais le cours perd actuellement 7 % environ. Est ce une opportunité pour renforcer ou méfiance ?

Bien cordialement

Bonjour Alain,

Merci beaucoup pour vos retours positifs 🙂

Concernant Veeva, je ne trouve pas personnellement qu’il s’agit d’une opportunité (mais pas d’une méfiance non plus). L’entreprise était très chèrement valorisée, une légère déception se répercute directement sur le cours de bourse.

En bourse faire de la croissance ne suffit pas pour monter le jour des résultats, il faut surtout que cette croissance publiée soit supérieure aux attentes (ce qui n’est pas le cas ici). En effet, le marché est plus ou moins efficient et donc toute information connue est déjà présente dans le prix. Autrement dit, l’entreprise était déjà valorisée pour de bons résultats.

C’est une magnifique entreprise et je reste très positif. Néanmoins je la trouve toujours un peu chère donc ne souhaite pas faire de renforcements pour le moment.

Bonjour Matthieu, vous dites la trouver un peu chère mais pour autant vous estimiez un fair price à 385$ en aout dans le dernier screener. Elle cote actuellement 314$

Continuez comme ça et merci !

Bonsoir Nico,

Comme je l’explique souvent il ne faut pas confondre valorisation absolue et relative.

En absolu Veeva est très chère (80x l’EBITDA 2021) donc pas de quoi se précipiter. Surtout que les fondamentaux vont certainement être revus à la baisse donc le fair price aussi.

Bonsoir Matthieu

Je rebondi sur votre réponse relative à veeva, pouvez vous m’expliquer la différence entre votre sentiment d’entreprise chère et un fair price qui lui est à 385$ sur le creener, car on se sert beaucoup du fair price pour acheter ou pas une valeur, concernant Veeva effectivement le PER est entre 100 et 120 ce qui donne une valeur chère, mais c’est une valeur de croissance alors le PER!!!

Bonne soirée et merci pour votre investissement

Bonsoir Gérard,

Le PER n’est pas un indicateur pertinent surtout pour la tech car leurs biens sont intangibles. Les diverses normes comptables et magouilles dans les comptes biaisent totalement le résultat net donc le PER. Les meilleurs indicateurs de valorisation sont l’EV/EBITDA ou l’EV/cash-flow puisqu’ils prennent en compte les niveaux de dette/trésorerie dans la valorisation et qu’on enleve tous les biais et artefacts comptables.

Une entreprise peut être chère en absolue mais pas en relatif. La valorisation absolue consiste à regarder les ratios de valorisation classiques comme le PER, EV/EBITDA etc et de les regarder en absolu. Veeva se paye 80x l’EBITDA, c’est donc extrêmement cher (il faut cependant le mettre au regard de la croissance, on pourrait s’amuser à calculer un EV/EVITDA/growth un peu comme le PEG de Peter Lynch qui est la variante du PER avec la croissance.

La valorisation relative c’est comparer les ratios actuels de l’entreprise avec ses ratios historiques moyens. Si une boite se paye 80x l’EBITDA mais qu’en moyenne le marché la valorise 100x habituellement, elle n’est pas chère en relatif (mais peut l’être en absolu).

Bonjour Matthieu

Petite question de débutant je suppose, comment se fait il que je ne trouve aucune valeur EV/EBITDA pour par exemple BNP SOFINA (recherche sur zone bourse VE/EBITDA) ?

Bonne fin de journée

Bonjour Gérard,

Certaines entreprises dans les secteurs de la finance (banque, assurance, holdings…) ne publient pas l’EBITDA. Dans ce cas vous pouvez faire le calcul en regardant l’EBIT. Mais généralement l’analyse de ce genre d’entreprises est particulière, on regarde principalement leur actif (contrairement à quasiment tous les autres secteurs où on s’en moque) puisque cela correspond directement à l’évolution de leur encours sous gestion ce qui permet de calculer des valorisations (par exemple avec les ratios price to book)

Bonjour,

Je ne vois pas beaucoup de valeur sur l’aéronautique type Airbus ou de valeurs comme orange.

Est ce une volonté de votre part ?

Bonsoir Jonathan,

Mon portefeuille se concentre sur des valeurs de croissance car ce sonr globalement celles qui performent le mieux sur le long terme.

Par conséquent, une valeur comme Orange n’a aucun intérêt dans une stratégie de capitalisation (aucune croissance des profits et du CA depuis 20 ans avec une évolution catastrophique du cours de bourse).

Le secteur aérien est cyclique et très touché par la crise, sans vraie perspective claire de reprise à moyen terme. Il n’y a donc aucune raison de se ruer dessus selon moi.

Bonjour Matthieu,

Je constate que l’ETF Lyxor MSCI EMU Growth est dans votre portefeuille, pourtant vous ne l’avez pas intégré dans la proposition de portefeuille passif PEA. Est-ce que c’est parce qu’il pourrait être redondant avec d’autres ETF de ce portefeuille (en particulier avec le Lyxor UCITS Stoxx Europe 600 Technology)?

Bonsoir Bastien,

Oui c’est globalement ça, il permet de simplifier car il englobe grossièrement les autres (tech, santé, luxe…). L’un de ses problèmes est qu’il est EMU (donc zone euro) alors que les autres sont Europe donc contiennent le UK, Suisse et Pays Scandinaves, ils sont donc bien plus complets (mais forcément c’est plus complexe de détenir plusieurs ETF).

Bonsoir Matthieu,

Pourquoi dis-tu qu’il est difficile de détenir plusieurs etf ?

Merci pour ton retour et bonne soirée

C’est dans le sens que c’est plus complexe à renforcer (splitter les ordres en 3 ou 4) à équilibrer et qu’on dépense généralement plus de frais de courtage.

Merci pour ce retour. Ayant dans l’idée de me construire un portefeuille qui respecte à peu près le portefeuille passif PEA que vous proposez, je n’ai donc pas intérêt à ajouter cet ETF.

Bjr Matthieu

Pour faire suite aux questions et réponses ci dessus, peux-tu me dire jusque quelle valeur du VE/Ebitda nous pouvons considérer que l’entreprise est peu chère ?

Bonjour Ludovic,

Généralement j’essaye de privilégier les entreprises avec EV/EVITDA < 30. Après comme expliqué précédemment il faut toujours mettre le ratio au regarde de la croissance. On oeut s’autoriser plus si la croissance est très forte et récurrente et que le dossier est une conviction.

Cher (et non chère) désolé 🤪

Bonjour

j’ai 43 ans et je compte investir 50k dans la bourse ( compte CTO, pas de PEA vu que je réside à l’étranger) +les obligations/fonds en euros, je suis débutant et je pense que les ETF sont fait pour moi. j’ai 2 questions à vous poser si vous le permettez :

1- Que pensez vous de ce portefeuille diversifié que je compte conserver pour au moins 10 ans :

( 40%)BNP PARIBAS EASY S&P 500 UCITS ETF – EUR , frais = 0.15%

(30%)AMUNDI ETF PEA MSCI EUROPE UCITS ETF – EUR , frais = 0.15%

(7.5%)AMUNDI ETF PEA JAPAN TOPIX UCITS ETF – EUR , frais = 0.20%

(22.5%)AMUNDI ETF PEA MSCI EMERGING MARKETS UCITS ETF, frais = 0.20%.

2- une strategie 60/40 est elle adapté à mon cas?

Merci pour tous les conseils que vous donnez dans votre blog.

Bonjour Alex,

Si c’est pour prendre de l’US, de l’Europe et du Japon, autant tout fusionner dans un seul ETF MSCI World. Sur CTO vous pouvez trouver des réplications directes chez Amundi par exemple.

Concernant les pays émergents, mieux vaut se limiter à l’Asie et donc éviter Afrique et Amérique Latine, je l’explique ici : https://etre-riche-et-independant.com/investir-etf-pays-emergent-bourse

Un portefeuille classique serait donc par exemple 80% MSCI World / 20% MSCI Emerging Asia.

Pour les obligations, et ce n’est que mon point de vue, ça ne sert clairement à rien dans l’environnement de taux actuel. La dette est en bulle et ne rapporte plus rien. Vous risquez de perdre en capital tout ça pour une rentabilité < 2% /an en prettant à des Etats en faillite artificielle. Si vous voulez de l’obligataire, privilégiez les fonds en euros qui a minima sont garantis (même si ça ne rapporte rien et vont presque passer sous l’inflation…). 60% actions / 40% fonds en euro serait une possibilité (mais personnellement je trouve plus intéressant 40% sur des SCPI en AV plutôt que du fond en euro).

Merci Matthieu pour ta réponse, le choix de mes 4 ETF se base sur les frais de gestions plus bas ( 0.15-0.20 vs 0.38 pour un amundi msci world) et la souplesse de gestion. Je vais abuser de ta gentillesse en te posant 2 autres questions :

– Est ce que c’est judicieux de placer 30k euros sur seulement les 2 ETF que tu a cité tout en sachant que c’est un investissement de 10 ans et que je compte pas en acheter autres?

– l’argent que je compte investir en fonds en euro est actuellement dans livret À et un PEL ( ouverts il y a 10 ans), est ce que ça vaut le coup de le transférer sur une AV fonds en euros?

Merci encore pour ton aide.

Re Alex,

Si vous cherchez encore à réduire les frais et à prendre de meilleurs émetteurs, je vous conseille les ETF de Ishares (Blackrock). Il n’y a pas photo selon moi.

Un autre problème est votre grosse sous exposition aux Us, qui est de loin le marché le plus performant et intéressant au monde.

En ordre de grandeur il faudrait avoir 60% US / 10% Europe / 10% Japon / 10 % Emergent (ce n’est qu’un exemple).

Concernant les ETF, ils sont diversifiés par nature (à condition que les indices soient bien choisis). Potentiellement il n’y a même aucun problème à être 100% sur un ETF World.

Le fond € AV rapporte entre 1 et 2% selon l’assureur. À vous de voir si vous préférez aux livrets (rentabilité légèrement meilleure mais il faut compter un délais de retrait assez variable. Moins de 48h pour certain, parfois 15j chez d’autres…

Bonjour,

Les infos mettent l’accent ces derniers temps sur les semi-conducteurs, secteur auquel je ne prêtais que peu d’attention. Je ne sais donc pas entre STM, Soitec, ASM International et ASML Holding, la ou les entreprises qui seraient à privilégier pour du (très?)long terme. Merci. Au plaisir de vous lire.

Bonjour Tom,

Ma préférée et de loin en Europe est ASML. C’est celle qui a le plus de croissance et la moins cyclique. Et surtout, c’est la seule é Europe qui est un vrai leader mondial et qui a le plus de moat. Néanmoins, il ne faut pas acheter une entreprise ou un secteur poir ce qu’on entend dans les médias. Les pénuries de semi-conducteurs sont connues depuis longtemps et le marché a instantanément intégré cela dans le prix. Il n’y a jamais de « coup » à jouer en bourse comme il y a des millions d’intervenants sur les marchés et que l’information circule dans le monde en une seconde.

Bonjour,

Merci pour les écrits et commentaires instructifs.

J’ai quelques questions par rapport au calcul de la rente fictive.

L’idée c’est que si vous transformiez votre portefeuille en actions « aristocrates » uniquement, vous gagneriez en moyenne 3,5% de la valeur du portefeuille par an, avec les seuls dividendes ?

Donc si vous aviez 1m en portefeuille, vous gagneriez 35k par an, soit 2916 par mois ?

Et ce 3,5% est net d’impôts?

Du coup autre question en mode « pensée à voix haute », ça semble trop « facile » 😉 qu’est-ce qui fait que nous n’avons pas tous du L’Oréal, P&G, Coca etc « de base » ? Juste une question de cash pour acquérir tout ça ?

Cordialement 🙂

Bonsoir Luc,

L’idée est qu’en effet le portefeuille se concentre pour le moment sur l’étape de capitalisation, à savoir un investissement massif dans les entreprises de croissance et les ETF. L’objectif actuel n’est donc pas la rente. Mais si demain je liquidais toutes les positions pour racheter à la place des actions à dividendes, le montant correspondrait à ce que je toucherais.

3,5% correspond à la fameuse trinity rule (ou regle des 4%) sévérisée. C’est aussi le rendement classique moyen historique d’un portefeuille de dividendes aristocrats (en brut).

Donc oui un portefeuille d’1M peut sortir en gros 3k€ bruts par mois (on peut viser plus avec un rendement plus élevé, mais pas forcément recommandé).

Pour répondre à votre question, c’est principalement à cause de la désinformation financière et du manque de connaissance/curiosité des français sur ces sujets. Ce type d’investissement est pourtant très répandu aux US, puisqu’ils n’ont pas de système de retraite distributif comme le notre. Le plus difficile étant bien sur d’arriver à obtenir un portefeuille de 1M. Mais ce n’est pas impossible sur un horizon long terme avec une croissance moyenne du marché action de 8%/an. 250k€ placés aujourd’hui vaudraient par exemple 1M dans 20 ans avec cette rentabilité (qui est la moyenne historique depuis plus d’un siècle)

Bonjour,

Merci encore pour cet article de qualité !

J’aimerai savoir pourquoi as-tu une préférence pour une banque traditionnelle pour le PEA ? et pour l’assurance vie ?

Je pense que ça pourrait être un article intéressant. Tu pourras nous aiguiller grâce à ton expérience.

Merci encore !

Bonjour Tom,

Concernant les AV, je déconseille vraiment les banques classiques qui proposent uniquement des supports sans intérêts et chargés de frais.

Concernant le PEA, l’offre Investore Integrale du CA est probablement l’une des meilleures du marchés : les frais sont vraiment compétitifs, l’interface est très bonne, c’est l’un des très rares courtiers qui donne l’accès à toutes les places boursières (dont les scandinaves) et qui liste des actions sur demande en moins de 24h si elles ne sont pas dans la base de données.

Bonjour Matthieu,

C’est toujours un plaisir de lire tes articles. Merci pour la qualité, ton partage et ta disponibilité.

Question sur investore integral : je viens (de tenter) de passer un ordre sur AON, les frais de transaction ressortent à 53€ 🙁 Ca fait une grosse ligne à ouvrir pour amortir le coût et d’autant plus que je souhaite prendre aussi Accenture. As-tu ce même niveau de frais ou alors il y a une option que mon conseiller n’a pas activé.

Concernant Xebec, as-tu jeté définitivement l’éponge ? Je n’ai pas encore vendu mais je suis à -50%

Merci

Arnaud

Bonsoir Arnaud,

J’ai déjà acheté des actions côtées aux US sur PEA, les frais étaient d’environ 25-30€ pour un ordre à 1500€.

Avez vous bien l’offre Investore Integral et non Initial ?

Concernant Xebex oui j’ai vendu comme expliqué dans le reporting (et en belle perte autour de -40% de mémoire). Je préfère sortir du dossier, de toute façon je pense que la confiance des investisseurs est perdu donc peu de chance que ça remonte rapidement.

J’ai investore Integral… je vais donc faire vérifier. Merci.

Ca dépend peut-être des caisses régionales, je suis en IDF personnellement

Bonjour,

J’avais tout de même initié une ligne sur Asm Int à 187euro. Je pense justement profiter encore de son mouvement cyclique ici en hausse. Cela doit être ma seule valeur qui n’est pas en Buy an Hold.

Votre pondération sur Amazon est-elle juste? Votre achat à 7000 euros contre une moyenne de 500 euros par titre m’étonne.

Je pensais renforcer l’Etf Nasdaq 100, mais la forte divergence de pondération sur les 10 premières valeurs me fait hésiter. Apple représente 11% de l’indice par exemple, quand Paypal représente 2.3%. Sans compter le fait que les 10 premières valeurs représentent à elles seules 50% de l’indice. Finalement, je pense renforcer action par action grâce à votre screener.

Je partage entièrement votre opinion : « les Etats-Unis représentent de loin selon moi le meilleur compromis croissance / performance / risque. » J’investis également depuis le début environ 2/3 de mon capital dans cette zone.

Je partage 1 trouvaille que vous connaissez peut-être déjà: Corsair Gaming (CRSR). Cela permet un renforcement dans le secteur des jeux vidéos. Petite capitalisation à forte croissance depuis 2016. Elle surpasse régulièrement les estimations, ipo récente tout de même, leader dans son domaine et moins chère que les autres, bon management…

Au plaisir de vous lire.

Bonjour Jean-Marie,

Je ne comprends pas bien votre remarque sur Amazon ? Je possède bien 3 actions donc une valorisation moyenne actuelle de 8500€. C’est l’une de mes plus grosse conviction donc ça se retrouve sur la taille de la ligne.

Le Nasdaq est en effet fortement concentré sur les GAFAM. Pour être honnête il y a quelques années je voyais ça du même oeil que vous donc un risque élevé (concentration, dépendance à peu d’entreprises…).

Mais plus j’y réfléchis, plus je trouve ça intéressant car les GAFAM sont pour moi les plus belles entreprises du monde, vraiment très solides, profitables, pleine de tréso au bilan et surtout objectivement avec des valorisations encore raisonnables dans un marché complètement dingue. Avec cette solidité, acheter du Nasdaq ne me fait donc pas du tout peur.

Bonjour Matthieu,

Je consulte régulièrement ton site et je te remercie de partager avec nous tout ce travail.

J’aurais une petite question à laquelle je suis sur que tu as déjà répondu mais je ne retrouve plu l’information.

Pour ton PEA tu est au Crédit agricole et les ordres d’achats sur bourse étrangère doivent être de 1500€ minimum. Comment fais tu pour avoir des lignes suédoises, danoises, espagnoles etc… en dessous de 1500€?

Fais tu un achat à 1500€ et revend tu dans la foulée pour ajuster la taille de ta ligne?

Merci par avance pour ta réponse et encore merci pour ce travail impressionnant.

Quentin

Bonjour Quentin,

Oui le minimum de 1500€ n’est que dans le sens de l’achat. Pour avoir une ligne à 1000€ il faut donc acheter 1500€ puis revendre 500€. L’ordre coûte donc 0,5% * 1500 + 0,5% * 500 = 7,5 + 2,5 = 10€.

Merci Matthieu pour cette réponse!