Le rôle principal de mon screener est d’attribuer une note globale sur 10 à chaque action afin de les classer de la « meilleure » (bon score) à la « moins bonne » (mauvais score) en combinant de nombreux critères de l’analyse fondamentale.

L’objectif est de mettre en lumière les actions dont les fondamentaux sont exceptionnels et dont le potentiel de croissance à long terme permettra d’obtenir la performance boursière la plus élevée possible.

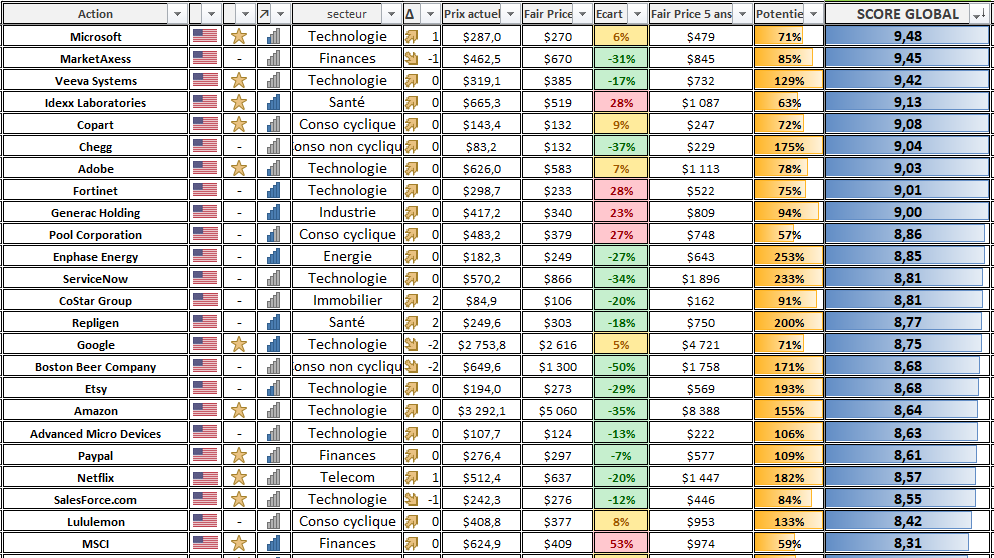

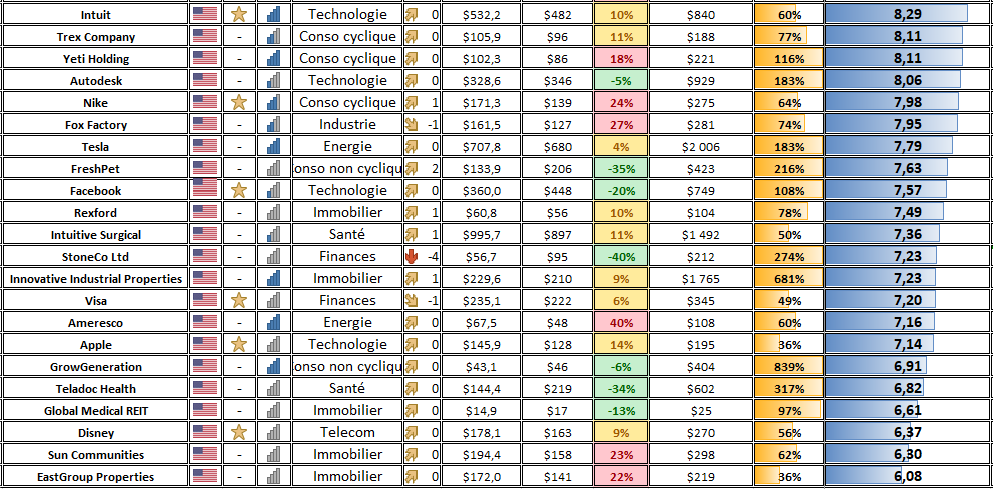

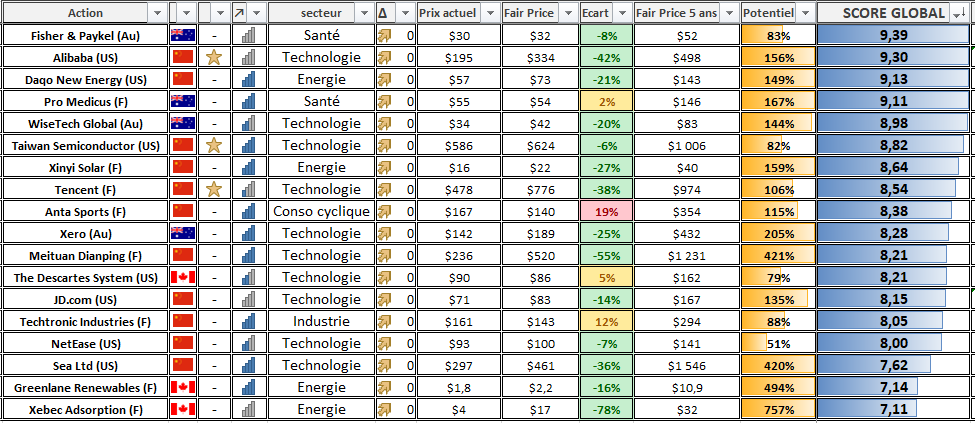

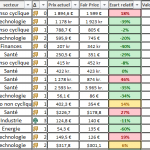

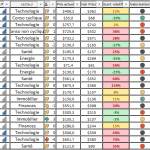

Screener action bourse CTO Aout 2021

Calculs des scores du Screener

Pour comprendre quels critères sont utilisés afin d’arriver au score global, vous pouvez consulter cet article qui détaille la combinaison de tous les aspects analysés.

Calcul du Fair Price

Le Fair Price (ou juste prix) représente le prix que l’entreprise devrait valoir aujourd’hui en se basant sur plusieurs critères de valorisation. J’utilise notamment une combinaison du PER historique de l’entreprise, du PSR, de sa variation de prix sur la dernière année, de son levier financier, ainsi que quelques autres critères maison. Idéalement il faut donc chercher à acheter des actions dont le prix n’est pas trop supérieur au fair price, et de faire attention avant d’investir dans une action trop chère.

Calcul du Fair Price 5 ans et Potentiel

Le Fair Price à 5 ans correspond au prix que l’entreprise devrait avoir dans 5 ans à partir du prix actuel et en ajoutant 5 ans de croissance. C’est intéressant pour les entreprises de croissance car elles peuvent être sur-évaluées à l’instant T, mais peuvent croître de manière suffisamment forte pour avoir un bon potentiel dans quelques années. Le prix actuel qui serait donc sur-évalué à l’instant T pourrait ainsi être au final un bon prix d’entrée pour les années futures.

Un exemple : une entreprise qui est sur-évaluée de 20% mais qui croit de 15% par an mettrait un peu plus d’un an à retrouver un Fair Price. Un an n’est finalement pas grand-chose lorsqu’on a un horizon LT et qu’on détecte une belle action avec de la croissance.

Cela permet donc d’introduire la colonne « Potentiel » qui calcule l’écart entre le prix actuel et le Fair Price à 5 ans, tout en y ajoutant les dividendes. C’est donc le potentiel de gain qu’il reste à l’action à horizon 5 ans.

Force acheteuse

La force acheteuse correspond à un Momentum court terme (durée de 1 ans) de l’action en relation avec un indice de référence. L’indicateur correspond à une jauge de 4 barres qui va de 0 à 4. Plus la performance de l’entreprise est élevée par rapport à son indice de référence, plus la jauge est remplie.

![]()

Pour l’Europe, l’indice sélectionné est le MSCI World. Pour les US, c’est le S&P500.

Il est régulièrement observé que lorsque le Momentum court terme d’une entreprise est mauvais, elle continue de sous performer pendant un moment alors qu’à l’inverse, lorsque son Momentum est bon, il continue de durer.

L’idée est donc d’éviter d’acheter des entreprises qui ont une force vendeuse temporaire (moins de 2 barres) et de privilégier les actions avec une force acheteuse élevée (3 barres ou plus). 2 barres étant proche du neutre, à savoir la performance de l’indice.

Variation de classement

Le screener affiche pour chaque entreprise la variation de classement (en score global) par rapport au mois dernier. Les causes qui peuvent modifier le classement sont :

-la remise à jour des fondamentaux suite aux publications

-la variation de momentum d’un mois à l’autre (qui a un impact dans le screener)

Remarque Générale

D’une manière générale, il faut bien avoir en tête qu’une décote importante est souvent signe de risque. Il ne faut donc pas forcément sauter sur l’occasion tête baissée. Le marché n’est pas « aveugle » et s’il applique une décote persistante à une entreprise, il y a peut-être une raison fondamentale derrière. Si une action est très décotée (supérieure à 25%, hors cas de crise évidemment car ce n’est pas vrai si tout le marché est à -25) il faut donc se méfier ou avoir vraiment confiance pour renforcer.

L’indicateur le plus important est également à mon sens la qualité des fondamentaux (score global) et non la valorisation court terme d’une action (fair price). Il vaut parfois mieux surpayer une entreprise de qualité plutôt que de sous-payer une entreprise en déclin.

Rappel du code couleur valorisation

Action sur-évaluée -> rester à l’écart (éviter l’achat) = code couleur rouge.

Exemple : ![]()

Action relativement proche de son juste prix –> possibilité d’acheter uniquement pour les actions exceptionnelles (LVMH, Microsoft…), sinon patienter = code couleur orange.

Exemple : ![]()

Action sous-évaluée -> possibilité d’acheter car c’est une bonne affaire = code couleur vert.

Exemple : ![]()

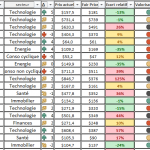

Voici enfin ce que cela donne sur mon CTO (prix des actions au 12/08/2021) :

Dans l’utilisation du screener, on pourrait imaginer vendre toutes les entreprises en dessous d’un certain score car cela signifie que leurs fondamentaux ne sont pas suffisamment bons. On pourrait par exemple fixer cette limite à 6 ou 7/10 pour ne conserver que les meilleures entreprises. De cette manière, le screener serait utilisé de manière totalement factuelle sans aucun biais émotionnel.

Les étoiles correspondent à mes valeurs préférées, jugées les plus qualitatives et les moins spéculatives/volatiles (long historique de performance, bigcaps bien établies). Cela correspondrait aux valeurs que je privilégierais si je devais composer un portefeuille minimal en ne sélectionnant que quelques entreprises dans la liste. Ce sont également les valeurs que je compte renforcer en priorité dans ce contexte incertain de remontée des taux.

Changements du mois :

J’ai fusionné les screener CTO US et CTO World de manière à simplifier les publications. Il s’agit également peut-être (ce n’est pas encore certain) de la dernière publication du Screener World (actions Chinoises, Australiennes et Canadiennes).

Les raisons sont simples :

- Il y a trop peu de valeurs dans ce screener ce qui fait beaucoup de travail pour peu d’utilité. Cela ne signifie pas que je ne conserverai pas les valeurs en portefeuille, mais que j’arrêterai temporairement la mise à jour de ce screener. Le retrait de ce screener me permettra donc de chercher et d’introduire de nouvelles valeurs Américaines qui peuvent être intéressantes. Je suis de plus en plus amené à penser qu’aujourd’hui les US sont (et de loin) le meilleur compromis performance / croissance /risque dans le choix des entreprises.

- Les contraintes règlementaires et politiques en Chine me poussent à réduire mon exposition à ce pays sur les titres en direct et donc à privilégier les ETF qui permettent de réduire le risque via la plus grande diversification. J’envisage donc de revendre mes lignes en direct pour renforcer l’ETF WisdomTree S&P China. Je pense ne conserver qu’Alibaba (qui reste une grosse conviction malgré les risques), Tencent (mais via détention de Prosus en PEA que j’ai renforcée récemment), Taiwan Semi-Conductor (qui n’est pas une entreprise Chinoise mais Taiwanaise), et Sea Ltd (qui n’est pas Chinoise mais Singapourienne). Je ne suis pas encore décidé mais c’est en réflexion.

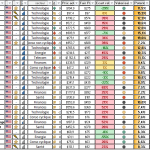

US

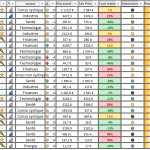

World

2 Possibilités d’achat intéressantes (j’essaye de proposer chaque mois 2 actions différentes du mois dernier)

En croisant les critères suivants : score élevé, décote (mais pas trop importante) ou légère surcote, bon potentiel, on pourrait acheter ce mois-ci par exemple :

MarketAxess, Chegg

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Matt,

Je suis totalement d accord sur ton analyse sur la chine, je n investi pour ma part pas en direct sur ce marché.

En plus des ETF je pense que la gestion active peut être compétitive sur ce marché, pour info j’ai en portefeuille 4 fonds :

3 en euros :

Schroder ISF Greater China A EUR LU0365775922 (10 ans (annualisée) 14,03%)

Schroder ISF Emerging ASIA B EUR LU0248173006 (10 ans (annualisée) 11,59%)

JPM Funds – JF China A (C) LU0210526637 (10 ans (annualisée) 13,14%)

1 en $

UBS (Lux) Equity Fund – China Opportunity (USD) LU0067412154 (10 ans (annualisée) 14,64%)

Amicalement

seb

Bonsoir Seb,

En effet certains fonds sont très intéressants, c’est l’une des rares zones géographiques où les OPCVM ont encore un intérêt et surperforment les indices régulièrement.

Re,

Bon finalement Repligen n’est pas si cher que ça actuellement. Lors de notre échange sur celle-ci tu avançais l’idée d’attendre une petite correction pour entrer mais au final l’action se paye encore de manière raisonnable aujourd’hui.

Qu’est ce qui t’a amené à cette conclusion ? Les dernières publications j’imagine ?

Cdt

Ludovic

Re Ludovic,

Comme je le répète souvent, il ne faut pas confondre valorisation absolue et relative.

La valorisation absolue c’est simplement regarder les ratios de valorisation (PER, EV/EBITDA etc…). S’ils sont élevés, l’entreprise se paye chèrement (par exemple PER > 30 et EV/EVITDA > 20). C’est le cas de Repligen. Elle est donc chère en absolu, ce qui est un risque.

La valorisation relative c’est regarder les ratios et les comparer à l’historique de la valeur. Si une boite a un PER de 50 mais s’échange habituellement à un PER de 60, elle est chère en absolue mais c’est un bon point d’entrée en relatif. C’est ce qu’il faut viser sur les valeurs de qualité car elles seront toujours chères en absolu et on n’y entrera jamais. C’est le cas de Repligen ici qui combiné à sa trésorerie et croissance me semble encore légèrement attractive.

Bonjour,

Pensez- vous qu’avec la baisse d’Amazone, il serait intéressant d’acheter actuellement?

Je souhaite vraiment acquérir des actions de cette entreprise, mais j’ai un peu peur que ce « désir » m’induise en erreur et me fasse passer à côté d’autres actions plus intéressantes.

Cordialement

Valérie

Bonjour Valérie,

Je trouve personnellement qu’Amazon est une excellente opportunité au prix actuel. C’est l’une de mes plus grosses convictions. Sur un horizon d’investissement long terme il n’y a pas beaucoup d’entreprises qui ont un tel potentiel de croissance avec un niveau de risque aussi mesuré.

Merci pour cette réponse ainsi que pour votre travail et vos échanges.

Cordialement

Valérie

Bonsoir,

La cotation doit dater du 11 à minima sur votre screener, car growgeneration a bien dégringolé ces 2 derniers jours à 32 dollars à moins que ce soit une erreur de reporting. Ils ont sûrement annoncé des résultats semestriels décevants.

Merci pour le partage

Bonsoir Bruno,

Oui je confirme la cotation date du 11 puisque l’extract date du 12 sans prendre en compte l’ouverture us de ce jour

Bonjour matt

Tu dirais que ton screen ressemble plus au sp500 ou au Nasdaq?

D’après toi lequel de ces indices à le plus de potentiel sur 5 ans?

seb

Salut Seb,

Le Screener contient majoritairement des entreprises de croissance avec une forte composante technologique. Il ressemble donc d’avantage au Nasdaq (surtout que certains secteurs sont quasi absents comme utilities, conso staples, telecom…)

Selon moi le Nasdaq a beaucoup plus de potentiel. Tant que les GAFAM continuent de croître à ce rythme (et surtout avec la valorisation actuelle très correcte : la majorité des GAFAM se payent en moyenne moins chère que le marché étonnamment) je ne me fais aucun soucis pour le Nasdaq.

Bonjour Matthieu,

Peux-tu expliquer la forte baisse du cours de l’action Boston Beer Company?

Cordialement

Bonjour Marvin,

Non je ne comprends pas pourquoi la valeur baisse autant en ce moment car tous les chiffres restent très positifs. Il y a peut-être des informations dont nous n’avons pas connaissance..

Oui certainement. Et peut-être aussi une nouvelle gamme de produits mise en vente qui a fait un flop de ce que j’ai pû comprendre.

Et que penses-tu de l’entreprise Robinhood Market?

Cdt

Pour moi Robinhood est un courtier « effet de mode » et pas vraiment sérieux. Il laisse la possibilité d’investir avec des leviers déraisonnables (ce qui ruine beaucoup de jeunes investisseurs stupides…) donc d’un point de vu moral ça me gêne.

Je pense que le profil d’investisseurs chez Robinhood est jeune, avec globalement peu d’argent. C’est donc du gagne petit (mais je peux me tromper, m’enfin quand des tenors comme Schwab sont aussi à 0 frais je vois mal l’intérêt de s’embêter avec Robinhood…

Quand on regarde les chiffres, la valorisation semble stupide (presque 100x l’Ebitda 2022). Je pense donc que l’action sera presque autant spéculative que ce que la plateforme propose comme produits malheureusement

Bonjour Matthieu,

Pourrais tu me donner plus d’indication sur Taiwan Semico car sur zone bourse il y ‘en a 3 et je sais pas lequel dont tu fais référence :

– TAIWAN SEMICONDUCTOR MANUFACTURING COMPANY LIMITED (Mnémo 2330) [ISIN TW0002330008] ?

– TAIWAN SECOM CO., LTD. (Mnémo 9917) [ISIN TW0009917005] ?

– TAIWAN SEMICONDUCTOR CO., LTD. (Mnémo 5425) [ISIN TW0005425003] ?

Bonjour Jean,

Je possède l’ADR TSM aux Us. Il s’agit de Taiwan Semiconductors Manufacturing (donc votre premier choix)

D’accord, en vous remerciant

Sur DeGiro c’est celui-ci qui est référencé Taiwan Semiconductor Manufacturing Co : Actions NSY | TSM | US8740391003 | USD

Je sais pas si vous êtes déjà tombé sur cette entreprise mais les fondamentaux sont excellent :

– PINNACLE INVESTMENT MANAGEMENT GROUP LIMITED (XASX:PNI) [ISIN AU000000PNI7]

Secteur : Financier

Industrie : Gestion patrimoine

En effet les fondamentaux sont bons (même si je ne comprends pas comment les bénéfices peuvent dépasser le chiffre d’affaires…

Il y a sûrement des choses louches ou que je ne comprends pas. Toujours est il que le train est déjà bien passé, il aurait fallu y investir il y a 5 ans ou en 2020 pendant la crise.

merci pour l’analyse rapido 😉

Bonjour Matthieu,

Si vous devriez choisir « que » 3 entreprises, parmi les valeurs suivantes que choisirez vous pour un horizon long terme 10/15 ans?

– Accenture

– Moody’s

– Nvidia

– ServiceNow

– Mastercard.

Cordialement.

Gregory.

Bonjour Grégory,

Pourquoi se contenter de seulement 3 lignes alors qu’elles sont toutes de très bonne qualité et dans des domaines d’activités relativement différents ?

En terme de pur potentiel de croissance, ça serait certainement Nvidia, ServiceNow et Mastercard. Néanmoins les deux premières sont plus spéculatives Nvidia est cyclique et ServiceNow pas encore tres rentable.

Moodys et Accenture sont 2 très belles boites solides. Elles sont par contre plus matures donc croissance plus faible, mais potentiellement plus résilientes et prévisibles. À choisir personnellement je les prendrais toutes comme les secteurs d’activité sont différents. Si vous souhaitez de la résilience -> Mastercard, Accenture, Moodys. Sinon Nvidia, MA et ServiceNow