Comme expliqué dans le dernier reporting mensuel, j’ai beaucoup modifié le screener dernièrement. L’objectif principal des modifications est d’être plus efficace et de mieux mettre en avant les actions de croissance avec d’excellents fondamentaux, tout en mettant totalement de côté les aspects subjectifs et psychologiques.

Cela passe donc par l’ajout de nouveaux indicateurs et de nouveaux scores mettant davantage en lumière la croissance, et également le retrait d’anciens scores jugés non utiles et inefficaces dans le process. Je vous propose dans cet article de rentrer dans le détail de tous les scores utilisés et de toutes les nouveautés.

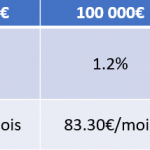

Les différents scores du screener

Pour commencer, voici la liste de tous les différents scores utilisés dans la nouvelle mise à jour.

![]()

Croissance

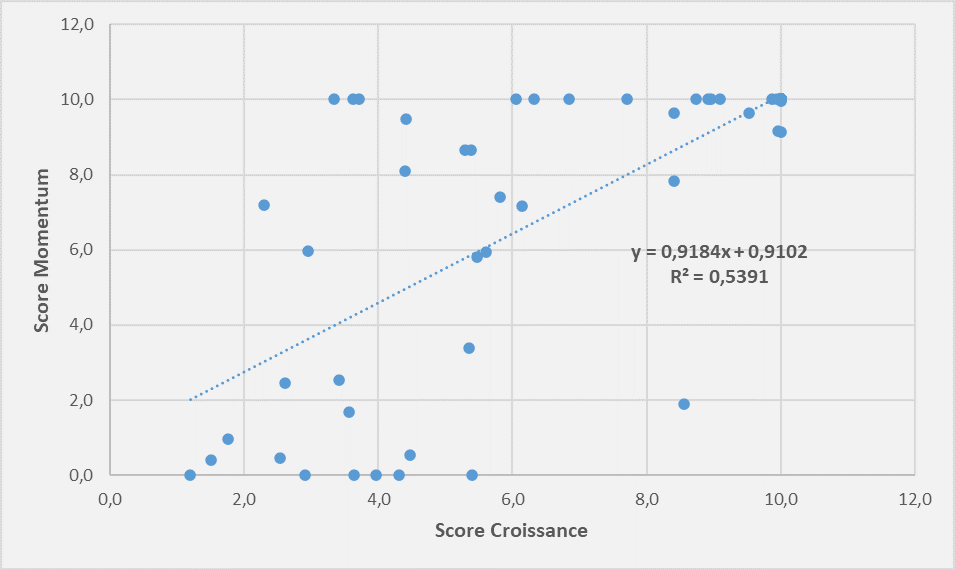

Le score croissance est tout simplement la combinaison de la hausse du CA et du BNA de l’entreprise sur la période étudiée. Plus cette croissance est élevée, plus le score l’est aussi.

C’est bien évidemment l’un des principaux critères à étudier lorsque l’on cherche des entreprises de croissance.

On peut voir que sa corrélation à la performance est importante avec une pente positive assez élevée.

Qualité du bilan

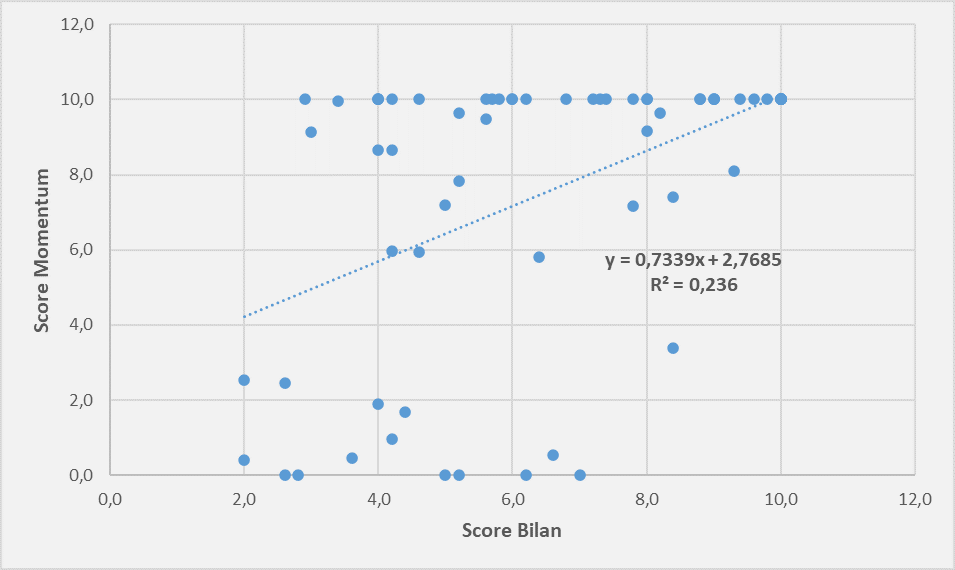

Le score bilan juge la solidité financière de l’entreprise en prenant en compte son niveau de dette ou trésorerie par rapport à son EBITDA. C’est donc le ratio de leverage qui est noté. Plus le leverage est élevé, plus le score bilan est mauvais.

La corrélation à la performance est positive, mais beaucoup plus faible que le score précédent.

Rentabilité

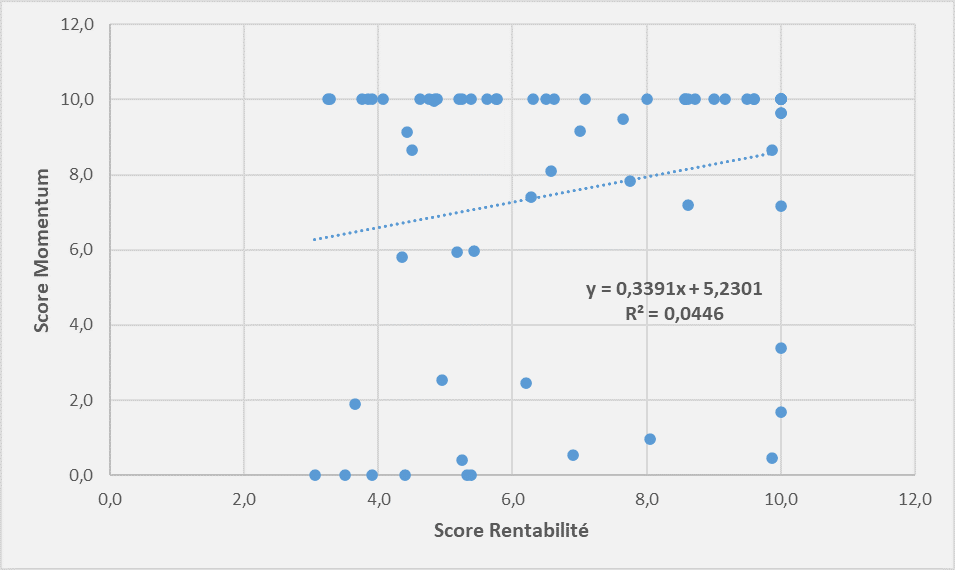

Le score rentabilité note la profitabilité de l’entreprise en prenant en compte sa marge nette, ainsi que son ROE. Plus ces indicateurs sont élevés, plus le score l’est aussi.

La corrélation à la performance est très faible avec une pente presque horizontale. Cela s’explique par le fait que beaucoup d’entreprises de croissance aujourd’hui performent très bien en bourse alors qu’elles ne sont pas encore profitables.

Marges

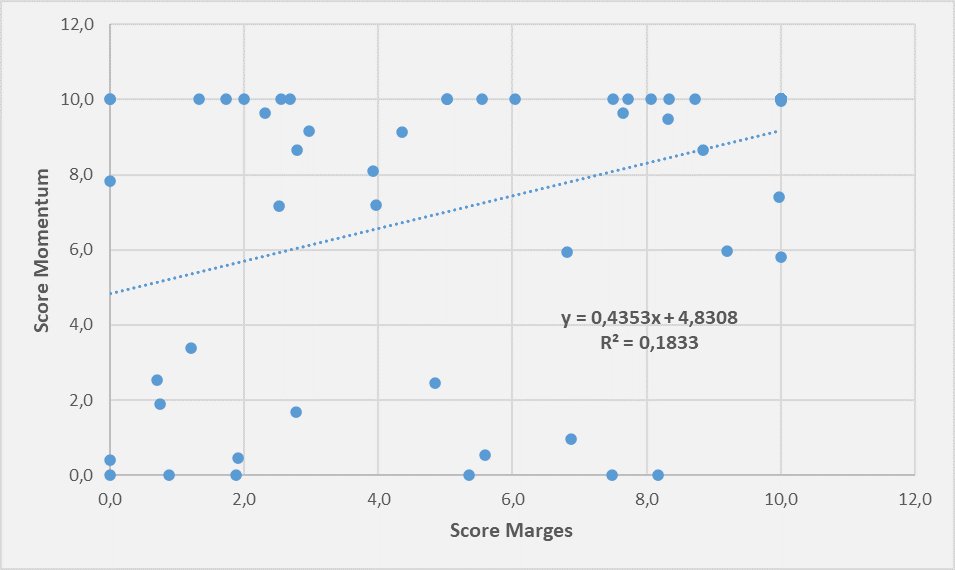

Ce score n’étudie pas le niveau des marges contrairement à la rentabilité, mais juge l’évolution de celles-ci. Il analyse l’évolution de la marge d’exploitation (EBIT) sur la période étudiée. Plus les marges sont en hausse, plus le score est élevé. Une entreprise qui arrive à augmenter ses marges dans le temps a généralement un moat solide, et cela peut signifier que la demande est supérieure à l’offre, ce qui est un très bon signe.

La corrélation à la performance est correcte mais sans plus.

Momentum

Le score Momentum note l’évolution de la performance boursière de l’action en Total return (variation du prix de l’action + dividendes) par rapport à son indice de référence (MSCI World pour l’Europe et S&P500 pour les US) sur des périodes de 2 ans et 5 ans. L’objectif est ici d’éviter les entreprises en déclin qui sous performent nettement les indices sur de longues periodes de temps.

Aucune corrélation n’est à tracer ici puisqu’elle est de 1 : la performance est totalement corrélée à la performance.

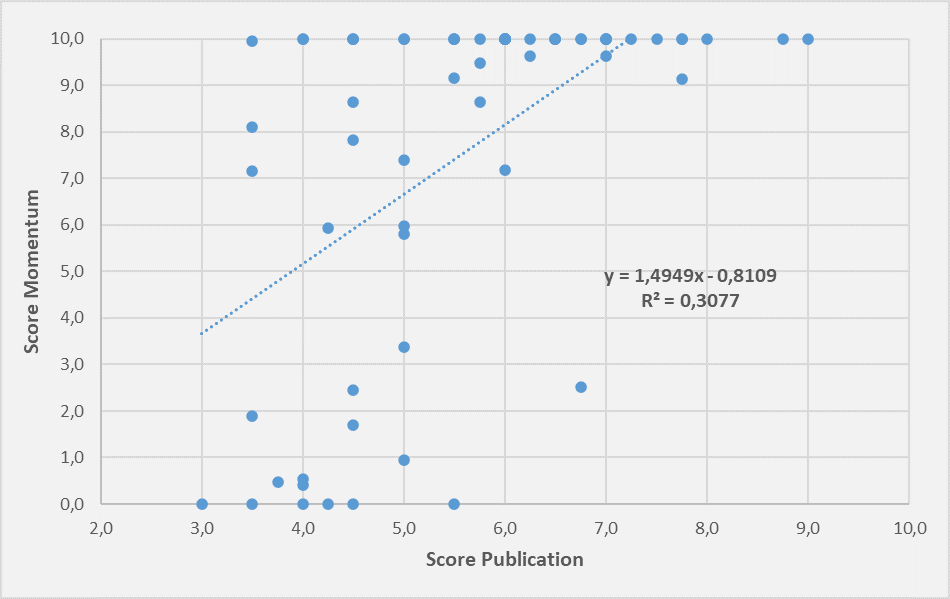

Publication

Le score publication est la combinaison de deux facteurs. Le premier est la qualité des publications, c’est à dire la capacité d’une entreprise à surprendre régulièrement et à publier mieux que prévu en dépassant les prévisions des analystes. Le second critère est la révision à la hausse du consensus des analystes sur la dernière année. Plus les analystes revoient régulièrement et fortement à la hausse leurs attentes, plus le score est élevé.

La combinaison de ces deux facteurs est très important pour une entreprise de croissance car il est fréquent que quand une entreprise dépasse les attentes un trimestre, elle risque de le faire aussi les suivants. Les analystes révisent donc leurs prévisions à la hausse, ce qui généralement entraîne une hausse du prix. Les bonnes valeurs de croissance arrivent souvent à surprendre positivement, ce qui est un signe majeur de leur bonne santé.

On voit que la corrélation entre ce score est la performance est relativement élevée avec une pente très positive. C’est donc un critère à bien surveiller. C’est le deuxième critère le plus efficace avec la croissance.

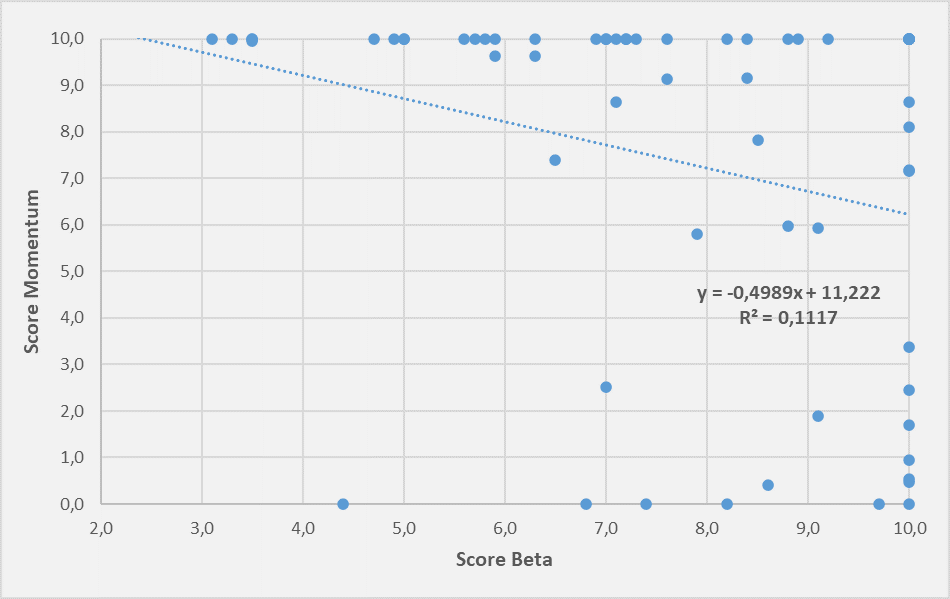

Beta

Ce score note la volatilité de l’entreprise et sa corrélation avec les mouvements de son indice de référence. Plus le beta est élevé, plus l’entreprise est volatile et corrélée à son indice, et donc plus le score est faible. L’objectif est d’avoir des actions les moins corrélées possibles à leurs indices, ce qui permet lorsqu’une est en baisse d’être rattrapée par une qui est en hausse.

Ce score n’est pas particulièrement corrélé à la performance, mais sert simplement à optimiser le ratio performance/risque du portefeuille.

J’ai donc totalement retiré du screener les scores Value et Rendement du dividende dont les corrélations étaient négatives avec la performance. Autrement dit, plus ces scores étaient élevés et plus la performance était mauvaise !

J’ai également retiré le score Confiance car jugé trop subjectif, lié aux émotions et non factuel.

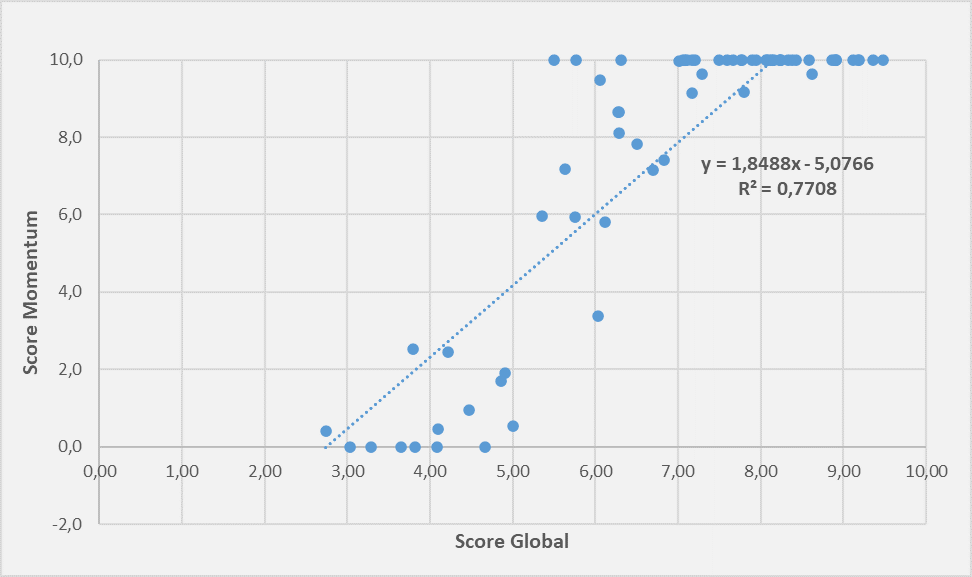

Score global

Le score global est la moyenne de tous les scores décrits précédemment, avec des pondérations propres à chacun (mais que je ne dévoilerai pas). Il note donc de manière totalement factuelle et objective la qualité de l’entreprise en question. Plus le score est élevé, plus l’entreprise en question a de bons fondamentaux et est un « champion » de la croissance.

On peut voir que lorsque l’on combine tous les critères, la corrélation entre le score global est la performance est plutôt bonne avec une pente positive élevée, ce qui est intéressant. La combinaison donne donc globalement un meilleur résultat que tous les scores pris unitairement. Le score global représente donc un excellent critère pour classer les entreprises de croissance.

Suppression des étoiles et ajout de la force acheteuse

L’intérêt d’utiliser un screener est d’être factuel et de se baser uniquement sur les chiffres et non sur les aspects émotionnels. On le voit bien d’ailleurs avec les entreprises « piliers » qui sont malheureusement quasiment toutes dans le bas du tableau alors que factuellement tous les calculs indiquent que leur score est mauvais. Comme le disent de nombreux sages de la finance, il ne faut jamais tomber amoureux d’une entreprise. La bourse ne vous le rend clairement pas. Il faut toujours être factuel, et justement l’automatisation des décisions permettent d’éviter tout biais humain.

Les étoiles étaient la définition même d’un attachement émotionnel, preuve de subjectivité. J’ai donc décidé de les enlever et de les remplacer par un indicateur bien plus intéressant : la force acheteuse.

![]()

Celle-ci correspond à un Momentum court terme (durée de 2 ans) en relation avec un indice de référence. L’indicateur correspond à une jauge de 4 barres qui va de 0 à 4. Plus la performance de l’entreprise est élevée par rapport à son indice de référence, plus la jauge est remplie.

Pour l’Europe, l’indice sélectionné est le MSCI World. Pour les US, c’est le S&P500.

Il est régulièrement observé que lorsque le Momentum court terme d’une entreprise est mauvais, elle continue de sous performer pendant un moment alors qu’à l’inverse, lorsque son Momentum est bon, il continue de durer.

L’idée est donc d’éviter d’acheter des entreprises qui ont une force vendeuse temporaire (moins de 2 barres) et de privilégier les actions avec une force acheteuse élevée (3 barres ou plus). 2 barres étant proche du neutre, à savoir la performance de l’indice.

Calcul du faire price

Le calcul du fair price à l’instant T n’a pas changé. Il reste basé sur la comparaison de la valorisation actuelle à des ratios historiques comme le PER, le PSR, l’utilisation du min/max 52s… tout en les combinant avec la quantité de trésorerie/dette disponible.

Calcul du fair price 5 ans

C’est là qu’il y a eu un changement dans la formule de calcul. L’ancienne formule était :

Fair price 5 ans = Fair Price actuel + 5 ans de croissance

La nouvelle formule est :

Fair price 5 ans = prix actuel + 5 ans de croissance

Ce calcul considère donc à 5 ans un prix ne tenant pas compte de la valorisation actuelle en supposant que l’entreprise est au juste prix. Il ne tient donc plus compte de la valorisation (hypothèse de marché efficient) et n’utilise que la croissance de l’entreprise.

Calcul du potentiel

Le potentiel reste inchangé dans sa formule :

Potentiel = gain occasionné par 5 ans de croissance + 5 ans de dividendes

Il se calcule par l’écart entre prix actuel et fair price 5 ans. Les résultats ont donc changé puisqu’ils ne tiennent plus compte de la valorisation dans le fair price 5 ans.

Conclusion

Voilà pour les modifications. Je trouve le nouveau screener bien plus performant avec un score global qui donne des résultats largement meilleurs qu’auparavant. On pourrait ensuite imaginer pour la sélection de se fixer un score minimum, en dessous duquel l’entreprise ne devrait factuellement pas être conservée. On pourrait par exemple mettre ce seuil à la note de 5/10.

Je pense que c’est la meilleure façon d’utiliser le scoring de manière objective, sans tomber dans des erreurs liées aux émotions.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Encore un nouvel et très bon article ! Encore merci Matthieu pour le partage de votre vue de la bourse et de votre travail.

Bonjour Mathieu

Merci d’abord pour tout ce que vous partagez et le travail produit, par contre là je n’ai pas tou5 compris .

N’auriez vous pas oublier de publier votre tableau 😏

Bonjour Sébastien,

Je n’ai publié qu’une ligne du screener à titre d’exemple. Le screener complet sera publié dans le prochain reporting comme habituellement. Cela devrait arriver ce weekend.

Bonjour Matthieu,

Encore un article très intéressant, merci ! Pour le calcul du fair price cinq ans, quand vous dites que la formule est « prix actuel + 5 ans de croissance », que signifie 5 ans de croissance ? S’agit-il d’une extrapolation des prévisions des analystes ? Si oui, ces hypothèses ne sont-elles pas déjà grandement intégrées dans le cours actuel du titre (à l’effet de l’extrapolation près) ?

Au plaisir de vous lire !

Bonjour Marin,

Je calcule une croissance moyenne annuelle basée sur les trois dernières années publiées et les prévisions pour les trois prochaines. Je fais ça pour le CA et BNA, que je moyenne ensuite. Je projette ensuite cette valeur 5 ans dans le futur en mettant un coefficient de sévérisation (je ne prends pas 100% de la croissance pour rester conservatif).

Merci Matthieu

Je n osé imaginer le temps passé pour arriver à cet « algorithme ». Merci pour cette altruisme et cette bienveillance.

Un point principal m interpelle avec l abandon de la « juste » valeur économique et financière, au profit de la « juste » valeur donnée par le marché.

Concrètement, c est justement cet ecart positif ou négatif que je trouvais vraiment adéquate pour aider à une prise de décision d investissement, ce qui m amenait par exemple à ne pas prendre des positions à ce jour sur Sartorius, aussi belle soit cette entreprise.

Est ce que avec ce nouveau screener, Sartorius n apparaîtra pas à priori comme surcote, ce que le marché pourra corriger à moyen ou long terme, au malheur de l investisseur rentré à un point trop haut ( dont tu attirais l attention pour moi à juste titre avec le screener précédent).

Salutations

Cédric

Bonsoir Cédric,

Le Fair Price à l’instant T ne change pas et reste calculé avec les ratios de valorisation. Il sera donc toujours possible de voir si une action est chère ou non selon son historique.

C’est uniquement dans le calcul du potentiel que je n’en tiens plus compte. Donc pour reprendre votre exemple, Sartorius sera toujours notée comme sur-évaluée, mais avec un potentiel élevé (car beaucoup de croissance). À voir ou pas si ce potentiel se réalisera à cause de la valorisation. Mais je trouve cela plus parlant.

Bonjour Matthieu,

Tout d’abord merci pour cet article détaillé et ludique. Ca démontre bien que la bourse ne doit pas être mise dans le même panier que les jeux de hasard et que ca demande un minimum de travail. Loin des clichés des revenus passifs.

J’ai tout de même quelques questions à vous poser car je suis toujours en phase d’apprentissage.

Pour votre indicateur de rentabilité, vous avez dit que vous vous appuyer sur la rentabilité et le ROE. Or ce dernier n’est il pas faussé par les dettes de l’entreprise?

Autre point, sans indiscrétions sur quels sites trouvez-vous vos données pour construire votre screener? Avez-vous automatiser l’export de ces données?

Merci

Bonsoir Larbi,

Les données sont tirées principalement de ZoneBourse avec certaines récupérations automatisées, d’autres non (et c’est mon souhait car je veux maitriser les chiffres utilisés).

Le ROE est en effet biaisé par les notions de dette/trésorerie. Je le combine avec la marge nette car le mélange donne de meilleurs résultats. Le problème de la marge nette est qu’elle avantage certains secteurs (comme les banques par exemple) et en pénalise d’autres (industrie notamment), le ROE est plus neutre la dessus.

Merci pour ta réponse rapide.

Par contre j’ai du mal à voir comment le ROE est dans le bon sens? Avec mes faibles connaissances (qui sont peut être erronées) :

les capitaux propres = Actifs – Dettes, si les dettes augmentent alors les Capitaux propres diminuent.

le ROE = Résultat net/Capitaux propres. Si le dénominateur diminue alors le ROE augmente et dépasse facilement les seuils non?

Oui désolé j’ai écrit l’inverse de ma pensée. Votre définition est correcte le ROE favorise les entreprises endettées car cela diminue les capitaux propres et donc maximise le ratio. À l’inverse les entreprises qui ont de la trésorerie ont des capitaux qui ne travaillent pas et ne produisent pas de richesse donc cela pénalise leur ROE.

Super c’est plus clair maintenant merci.

je me pose du coup la question si le ROA ne serait pas mieux? (avec éventuellement une pondération selon les secteurs, un secteur industriel ou immobilier a beaucoup plus d’actifs qu’un secteur financier par exemple)

Bonjour Larbi,

J’aime bien le ROE tout de même, de toute façon il est combiné avec un score sur le bilan financier. Donc si l’entreprise a un bon ROE tout en ayant beaucoup de trésorerie, c’est jackpot 😉

Matthieu

Autant pour moi, j ai lu trop vite votre note, avec une confusion à la clé et une mauvaise compréhension de ma part.

Cédric

On attend avec impatience le screener 🙂

Merci Matthieu pour ton travail, j’ai de plus en plus d’amis qui suivent tes publications.

C’est vraiment un superbe travail et un formidable outil pour les gens qui ne comprennent pas tous les ratios financiers.

J’adore en particulier les deux valeurs du mois.

A très vite,

JM

Bonjour Jean-Marie,

Merci pour votre retour !

Normalement je devrais publier le screener dimanche, avec beaucoup d’ajouts d’entreprises scandinaves avec d’excellents fondamentaux.

Franchement …bravo pour le travail effectué

C’est du solide

Merci Julio !

Le screener final sera publié dimanche normalement.

Bonjour Matthieu

As tu pensé à comparer les screener d’une période à une autre, et de d’indiquer au cas par cas en commentaire le motif d’un mouvement significatif de valeur d’une société entre deux périodes. Par exemple, la baisse significative du Fairprace ou la baisse du Fairprace 5 ans. J’insiste bien sur des variations significatives (+15-20%), est ce du boulot trop important ? Je trouve que ca donnerait aussi une tendance d’évolution capitalistique pour la société en question …

Salutations,

Est ce vraiment significatif ? Finalement à part un évènement majeur tel que le covid (confinement en mars) ou un Krach, je ne suis pas sur qu’on voit apparaitre de tel modification à la baisse des differents fair price.

Bonjour Rémi

Toute variation significative d une valeur n à pas forcément une cause collective externe à la société en question.

Prenons l exemple d Eurofins dont le faireprace baisse de 15% entre octobre et novembre, cette évolution importante pourrait être commentée sur son origine si elle est connue.

Et une variation significative de 15-20 ou même 30% sur une période plus longue (trimestre, semestre…) mériterait d en connaitre ses origines si elles peuvent être déterminées.

Cordialement

Bonjour Cedric,

Chaque mois il y a maintenant des petites fleches qui indiquent de combien de positions l’entreprise est montée ou descendue dans le screener. C’est le mieux que je puisse faire car avec plus de 100 entreprises suivies, ça deviendrait trop compliqué.

On pourrait imaginer de changer le classement par trimestre au lieu de mois pour que les changements soient plus marquants mais bon.

Merci Matthieu

Au contraire, le classement mensuel est très bien, et je me doute du temps potentiel a passer pour analyser l évolution de ces classements, qui me semble pourtant opportun d être effectué. Je me propose de faire ce travail sur les 6 prochains mois avec (probablement) peu de variation significative, mais dont tu auras peut être une explication de par ton expérience ou ta veille informationnelle.

Salutations

Cédric,

Normalement en maille mensuelle il n’y a que le prix de l’action qui change. Cela impacte donc simplement le score momentum. Tous les autres restent figés. Il y aura donc en maille mensuelle peu de variation de classement (mais potentiellement la valorisation bougera avec le prix).

Là où il y a de grosses variations, c’est quand je remets à jour les fondamentaux au sens global, environ chaque trimestre. Là tout peut bouger (scores, valorisations…).

Avec la remise a jour des fondamentaux chaque trimestre, on peut effectivement comprendre les mouvements de valeur.

Une autre question me vient suite a ta remarque precedente de suivre une centaine d entreprises. Dans une optique de selectionner les entreprises a forte croissance, est ce que tes outils actuels permet de detecter dans le temps de nouvelles sociétés, dont la croissance s annonce prometteuse ? Ca revient à la methode de mise a jour de la WL.

Cordialement.

Mon screener ne suit que les entreprises de la liste. Lorsque je découvre des entreprises prometteuses je les ajoute, mais il faut déjà les découvrir. Je passe pour cela par des sites comme ZoneBourse, Investing etc.. et j’analyse les entreprises que je ne connais pas. Il faut le faire régulièrement car on rate souvent des entreprises à la première, deuxième…et xieme passe

Bonjour à vous (toutes mes excuses, dans la précipitation, j’ai oublié la politesse).

Merci pour vos réponses, elles sont toutes intéressantes. La qualité des débats ici est remarquable, merci à tous.

Bonjour Matthieu,

Suite à vos nouvelles publications je souhaite vous demander ce ci :

– Dans la partie [Bilan] : vous utilisez le leverage pour noté l’entreprise vous combiné les 3 critère présenté lors d’un de vos articles sur » la situation bilancière » d’une entreprise en le combinant avec le calcul que vous utilisez pour le modus/ malus du faire price des entreprises comme les GAFAM ?

-Dans la partie [Momentum] :

-Le calcul du Total Return c’est bien le (prix à une date – (le prix à la même date du (d-1 à Y-2 ou 5))) ? ex on est le 04/11/2020 le prix est de 100€ et à la même date d-1; Y-2 il été de 25 le Total return est (100 – 25) = 75 (75/ 25) = 3 (3*100) = 300% = Total Return qui est à comparé à l’indice de référence ?

-Et du coup vous avez enlever le score défense de ce que je peux voir et ma question été la suivante pouvez vous aussi comparer le Total Return à l’indice de référence de son secteur d’activité et inclure un bonus/ malus au score défensif par exemple qui se basé sur le secteur de l’entreprise ?

Dans la partie [Publication] :

-Les 2 critères ne sont il pas similaire dans la finalité, critère surprendre par sa performance des résultats aux analyses et l’autre critère c’est les analyste qui revois à la hausse leurs analyses ?

-Ce qui aussi n’est t-il pas un point un peu problématique ou vous vous basé sur des chiffres qui peuvent être fortement erronés car ce ne sont que des prévisions d’analyses et qui sont revu les chiffres ne sont-il pas justement modifiable au bonne vouloir de l’entreprise pour plus ou moins s’avantager, sachant que la crise actuel nous à bien montré que l’on peux faire des analyses mais l’analyses critique est toujours mit de côté mais avec ce genre de crise cette indice et particulièrement intéressant car on vois que 1er trimestre de l’année Sanofi à dépasser ces résultats d’analyse de 2 Milliard grâce à la vente massive de Doliprane mais aujourd’hui elle est revenu à ces valeurs d’avant crise comme Netflix aussi ou les société de livraison à domicile … ?

Bonjour Jean,

Le leverage est utilisé pour calculer le score bilan. Ensuite il est utilisé et lié à la croissance de l’entreprise pour donner ûe bonus malus dans le calcul du fair price. Si une entreprise a de la trésorerie, elle peut l’utiliser pour croitre plus vite -> bonus.

Le total return c’est la performance boursière + les dividendes. Si une entreprise monte de 10% avec 2% de rendement, le total return est 12%. Vous pouvez le trouver sir certains sites boursiers. Mais de toute façon sur des périodes de 2 ou 5 ans la performance est principalement faite par l’évolution du prix seulement.

J’ai également enlevé le score défensif qui n’apportait pas grand chose. Il est d’ailleurs lié au beta en général.

Pour le score publication non ce n’est pas similaire.

La partie révision note le fait que les analystes revoient souvent à la hausse leurs prévisions dans le temps. En général ils sont toujours conservatifs et préfèrent régulièrement monter leur consensus plutôt que de viser trop large au début. On parle ici de révisions avant la publication.

La partie qualité des publications juge quant à elle le fait que malgré les révisions l’entreprise publie encore mieux, c’est différent.

Je vous remercie pour les réponses apportées.

Pour ce qui est des révisions je ne vois pas sur Zone Bourse ou accéder à ce genre d’information, utilisez vous investing.com pour cela ?

Pour la bêta et le score défensif c’est vrai que cela corrèle ensemble, mais je trouver le fait de distingué les 2 été une bonne méthode, car avec le défensif on va plus dans la précision de l’entreprise même si son secteur est faible elle peut quand à elle tiré son épingle du jeu en étant spécialisé ou encore mieux leader de son secteur/industrie, la notion de moat aurait un apport important dans ce score je trouve et qui pourrait apporté un plus à la bêta.

Confirmez vous que la Bêta doit être inférieur à 1 pour être bonne mais jusqu’à qu’elle niveau d’infériorité à 1 doit-être sa valeur pour qu’elle soit bonne, car 1 = égalité avec l’indice (moyen / juste ce qu’il faut ) et 0 = excellent ? ou il faut qu’il y est une marge quand même entre 0 et 1 ? je me pose la même question pour la situation bilancière des ratios :

-dividende / cash flow = <65% ( 0 = excellent et 64% = moyen / juste ce qu'il faut ) ?

-dettes / fond propres = <1 ( 0 = excellent et 0.99 = moyen / juste ce qu'il faut ) ?

-dettes / EBITDA = <3 ( 0 = excellent et 2.99 = moyen / juste ce qu'il faut ) ?

Pour les révisions, il y a un onglet spécifique sur ZB, pour la qualité des publications il faut aller dans Agenda et voir le taux de surprise. Tout est récapitulé dans l’onglet « notation ».

Pour le beta, <0,8 (par exemple) veut dire que l’entreprise est défensive et peu volatile, entre 0,8 et 1,2 c’est intermédiaire (elle bouge comme le marché) et au dela c’est plus spéculatif.

Pour tous les scores il faut calculer des régressions linéaire et ne pas faire du tout ou rien. Si vous souhaitez noter le payout, on peut par exemple fixer des seuils : si <20% 10/10 si 30% 8/10 etc..

D’accord merci pour l’indication, je regarderai cela.

Oui c’est ce qui me manque le raisonnement de l’évaluation des échelles de notations par mon manque d’expérience boursière, et des formules dans Excel que je maitrise pas très bien….

Effectivement le Payout m’a donné du fils à retordre car bon nombre de définition vous disent que inférieur à 1 c’est bon, ok mais jusqu’au c’est bon et est ce que le Zéro est synonyme d’Excellence ou au contraire il faut une marge de 0.1 ou 0.2 après le zéro…J’ai beau chercher sur internet des fourchette de ratio comme vous venez de me le décrire pour la bêta mais je n’arrive pas à trouver….

En tous cas merci pour toutes vos réponses apportés à nos questions.

Enorme cette idée de force acheteuse.

Par contre il faut la mettre à jour assez régulièrement non ?

Si je comprends bien c’est un indicateur qui correspond un peu au timing d’achat CT.

A partir de quelles données comptez vous le mettre à jour ? (MM, bandes de bohlinger, etc…).

Donc vous faites entrer l’analyse technique en complément de l’analyse fondamentale dans votre screener ce qui le rend bien plus complet.

Félicitations.

Bonsoir David,

Non ce n’est pas de l’AT (enfin pas completement), c’est simplement un calcul basé sur la force relative d’une action vs un indice à 2 ans. Je calcule la performance 2 ans de l’indice, de l’action, et je compare les deux (tout est automatisé). Si l’action sous performe sur 2 ans, elle a une mauvaise force acheteuse (moins de 2 barres). En général une action qui sous performe continue jusqu’à ce qu’elle se réveille. Ce fameux réveil se verra lorsqu’elle dépassera les 2 barres. À l’inverse si le Momentum CT de l’action est bon (elle surperforme l’indice, 3 barres ou plus) c’est un bon signal d’achat.

Donc si vous avez une action en WL et qu’elle est vendeuse, il vaut mieux attendre. Ça permet d’éviter de s’acharner à renforcer un couteau qui tombe.

« Ça permet d’éviter de s’acharner à renforcer un couteau qui tombe. » Je ne connaissais pas cette expression et je ne comprend pas le but de renforcer un couteau qui tombe ni même le rattraper 😀

Expression classique en bourse 😉

Beaucoup de gens s’acharnent à renforcer à la baisse en croyant faire une bonne affaire et que ca va forcément remonter. En réalité, c’est rarement le cas.

Bonjour Matthieu

J’ai comme d’habitude hâte de lire le screener définitif, pour les personnes comme moi, non initiés, il est très important de choisir les actions à mettre en portefeuille, à ce jour je fais un ratio entre le score (droite du tableau) le fairprice et le potentiel.

J’ai acheté mes premières valeurs début novembre et j’ai bénéficié en gros de +11% sur l’Europe et 0% sur le CTA USA.

Par excès de précipitation peut être, j’ai acheté des valeurs comme abbott à 109$ au lieu de 85$ et qui a sous-performé ou S&P acheté à +25% du fairprice (est-ce grave docteur?) LOL, mais côté Europe j’ai aussi acheté cher des valeurs comme Hermès LVMH ou l’Oréal au dessus du fairprice qui ont performé.

Aussi je me disais que le screener priorisant le tri par le score qui ne prend pas en compte le fairprice, le potentiel et la force acheteuse ne conduit t il pas involontairement à nous diriger vers en priorité les valeurs suivant ce classement, alors que s’il le faut ce n’est pas le moment opportun, bien sur il y a les couleurs mais elles ne nous donnent qu’un raisonnement basé sur le fairprice.

Je crois que tout cela est peut être un peu confus, en un mot existerait il une possibilité pour un classement global (droite du tableau) qui tiendrait aussi compte du fairprice, du potentiel et de la force acheteuse en plus de ses paramètres déjà définis.

Merci pour ton excellent travail

Bonne journée

bien sur c’est mon cerveau qui est confus et non ton raisonnement

Bonjour Gérard,

Il est impossible de comparer un score (ensemble des fondamentaux) avec un prix (valorisation sans lien avec les fondamentaux). Ce sont vraiment deux aspects différents. Il faut également rajouter que 1 ou 2 mois de « mésaventures » ne peuvent pas faire des généralité. Ces derniers mois ont été anormaux avec un rebond value et un délaissement des valeurs de qualité. Mais cela ne durera pas à long terme.

Pour moi le plus important à mettre en valeur est la qualité des fondamentaux. C’est pour cela que je classe par score. C’est globalement ce qui traduira la performance LT de l’action. La valorisation est surtout liée à des aspects CT. Ensuite il faut faire des recoupements avec les autres critères qui vous intéressent pour prendre une décision.

Merci Matthieu pour votre éclaircissement, donc en gros ce n’est pas si grave si l’on achète une action un peu chère, et donc un peu top tard, à condition que le score global soit très bon, à long terme cela devrait payer, en revanche, plus la valeur est au bas du tableau, plus il est préférable de l’acheter au fairprice

Dans l’idée c’est ça. Avec les actions de croissance, le temps joue en notre faveur car les profits augmentent. Donc même si on a acheté un peu trop cher, les profits rattrapent vite le prix.

Il vaut mieux payer 1 an de prix en avance et après avoir une croissance exceptionnelle, plutôt que d’acheter une action au fair price mais qui n’a pas de croissance.

Bonjour,

Je vous est fais parvenir un mail pour la deuxième fois qui est resté sans réponse, est ce voulu ?

Pour la nouvelle partie de vos calculs vous avez omis de donner les coefficient de chaque pour le calcul du score global serait-il possible d’avoir cette information ?

Vous calculez le potentiel, je sui tombé sur un article qui montre le calcul d’un momentum futur pourquoi vous ne l’intégrer pas ? ( même si celui-ci reste a titre informatif car il ne prend pas en compte certains facteur comme pandémie ou krach, mais sur 2 années future de prévision combiné avec la réévaluation des résultats peut être un indicateur de bonne santé de l’entreprise ?

Bonjour Jean,

Je vous ai répondu Samedi par email, vérifiez dans vos spams.

Pour les coefficients de chaque score, j’ai précisé dans l’article qu’ils resteraient à ma discrétion (et c’est bien normal). Par ailleurs, il convient à chacun de les modifier en fonction des critères qu’il veut mettre en valeur par rapport aux autres. Il n’y a pas de bon ou de mauvais chiffres, juste ceux qui correspondent à ce que vous recherchez.

Pour ce que vous appelez du Momentum futur, c’est justement la définition même de « potentiel » qui correspond à l’espérance de gain à 5 ans.

Justement je vous demande ici car j’avais déjà vérifié mes spams…. je n’ai pas eu de retour de votre part sur mon tableur.

D’accord, est pour le potentiel c’est ce que je pensais mais il manque des relation alors dans votre calcul enfin de la formule que j’ai pu en trouver…

Merci pour votre travail

Je vous renvoie le mail dans ce cas, il apparait pourtant bien dans mes messages envoyés.

Si vous l’envoyé d’un téléphone portable, personnellement cela bloque défois, j’ai regarder à 2 reprises car je vous avait déjà envoyé un mail en début octobre sans réponse et samedi pareil sans réponses mais je vous demandais pas curiosité.

Oui c’est envoyé d’un téléphone portable, vous avez reçu cette fois?

Malheureusement non toujours pas …

Je vous renverrai ça ce soir via un pc alors

Oui ce n’est pas pressé à la minute, c’était vraiment pour échanger et avoir un avis sachant que tout n’est pas finalisé c’était juste la structure de mon suivi.

Merci, Matthieu !

Encore un article très intéressant, qui nous pousse à nous questionner et à pousser nos réflexions 😀

Bonjour Matthieu,

Comme toujours, ton travail est excellent !

Je me demandais, sur quoi te base tu pour montrer que la croissance d’une entreprise (CA et BNA), joue pour 53% dans la performance de l’action ?

Après je n’ai peut-être pas bien compris les graphiques, pour la note croissance, je comprends que ton R2 = 0.5391 signifie que la croissance de la société a un poids de 53,91% dans la performance d’une action.

Admettons l’action Apple a fait 100% de hausse du 1er janvier 2020 au 31 décembre 2020. Sur le même laps de temps, son BNA et CA a augmenté de 150%. Si je comprends bien, 80.86% (150%xR2 = 0.5391) de la hausse du cours d’Apple est dû à la croissance CA et BNA?

Si mon raisonnement est bon, sans forcément dévoiler de formule, sur quoi tu t’es basé pour estimer que la croissance jouait pour 53% de la performance d’une action?

Bonjour David,

Non ce n’est pas du tout cela. Le R2 est un coefficient statistique indiquant la qualité de la corrélation entre l’équation de droite et les facteurs étudiés. Plus cela se rapproche de 1, plus la corrélation est bonne. C’est plutôt la pente de la droite qui caractérise ensuite la force d’un facteur.

Bonjour Matthieu,

J’ai une question au sujet de la méthode de calcul des croissance tu as pu voir mon travail sur mon tableur excel et je me pose une question aujourd’hui je souhaite calculer l’évolution des marge net, roe, ebit etc…. de 2017 ou 2018 à 2022 sauf que je n’arrive pas a savoir quelle est la formule est mieux adaptée afin de voir l’évolution des chiffres obtenus et leur évolution sur 3/5 ans :

– ( valeur finale (2022) – valeur antérieur (2017 ou 2018) ) / valeur antérieur

ou

– ( ( valeur n-3 – valeur n-2 ) / valeur n-2 ) + ( ( valeur n-2 – valeur n-1 ) / valeur n – 1 ) ) …etc

J’ai l’impression que la 2ème a l’air plus précise car elle prend en compte l’écart entre chaque année et l’additionne pour une valeur finale plus précise.

Pour la croissance annualisé j’utilise la deuxième que je divise ensuite par le nombre d’année pour obtenir une croissance annualisé, hors la je souhaite voir l’évolution de celle-ci.

par avance merci de ton aide

Bonjour Jean,

Ta formule de croissance annualisée est fausse, la bonne est la suivante : ((val2022/val2017)^(1/5) – 1) x100

C’est ce que j’utilise dans mon screener, je ne regarde que des croissances moyennes annualisées.

D’accord merci, mince j’ai tout fait et j’ai déjà supprimer pas mal d’entreprise qui été négative avant j’espère ne pas avoir foiré mon tableur….

quand je fais =((val2022/val2017)^(1/5) – 1) x100 ( en remplaçant vall2022 par la valeur du CA de 2022 et pareil pour 2017) dans une cellule de excel il me dit qu’il a rencontrer une erreur dans cette formule…. comprend pas

Sûrement une erreur de parenthèse

Par contre , quand je regarde les formules pour le taux de croissance annualisé, j’aurais mis la valeur ((2022/2017)^ (1/6) et non ^(1/5). C’est une erreur?

Je lis partout qu’il faut faire puissance 1 divisé par le nombre d’années. De 2017 à 2022 ça fait 6 ans non?

Bonsoir,

Il y a 6 années mais 5 intervalles donc 5 variations de croissance.

Essai à nouveau concluant, par contre le « *100 » à la fin me bascule la cellule en pourcentage direct et me donne des résultats rocambolesque pour certain pour ex :

Just Eat Takeway : CA 2017 = 166 ; CA 2022 = 3196 donc ((3196/166)^(1/5)-1)*100 = 8067.57% je pense que c’est plutôt 80,67% le résultat correct ??? car 8067.57% de croissance annuel c’est vraiment gros …. surtout au vue des chiffres que l’on utilise

Oui le x100 c’est pour afficher le résultat directement en %. Sinon pas la peine de le faire. Mais 80% est biaisé car ils ont fait une grosse acquisition ce qui a doppé le CA.

D’accord je vous remercie.

Ok mais alors combien, je veux dire on utilise les même source ( zone bourse ) la même formule est on à pas le même résultats, il y a un truc qui tourne pas rond alors ?!….

Bonjour Matthieu,

Après plusieurs analyses, je me pose la question vu que vous y utilisez beaucoup de leurs données, sur le site ZoneBourse dans l’onglet « notation » on peux voir leurs niveaux d’évaluation ( croissance, rendement, rentabilité, potentiel….etc) via des petit rectangle rouge à vert avec un pourcentage. Ma question est la suivante, savez vous comment ils calculent leurs indices d’évaluation car des fois c’est à ce demander si on vie sur la même planète ou si ils ont des infos que l’ont à pas ??? seriez vous m’aiguillez si leurs site tout comme votre forum démontre leur bases de calcul ???

merci

Bonsoir Jean,

Je ne sais pas exactement comment ZB calcule ses critères. Normalement si vous cliquez dessus ils expliquent un minimum. Par exemple pour « croissance » ils ne prennent que le CA sur les dernières années.

Ensuite, les barres sont un classement si j’ai bien compris parmi leur univers de valeurs. Par exemple 7/10 signifie que l’entreprise est dans les 30% les mieux notées sur un critère.

D’accord, j’essaierai de me pencher sur leur optique qui m’a l’air par moment vraiment pas équitable ou cohérent à mon sens

Bonjour Matthieu,

Pourriez-vous éclaircir la formule du fair price 5 ans et potentiel car je trouve des résultats faramineux pour certaines actions…

Quand vous dite 5 ans de croissance vous faite allusion a quelles données ( prix, ca, ebitda, ebit, resultat net) ?

merci

Bonjour Jean,

J’avais détaillé le calcul en prenant l’exemple d’Hermes à l’époque, je copie colle le message (attention les chiffres ne sont plus d’actualité) :

Je vous propose un exemple concret de calcul sur la valeur Hermès :

Voici les données d’entrées :

PER moyen ZoneBourse : 37

PSR moyen ZoneBourse : 9.80

Min/Max 52s : 525-786

Calcul du Fair Price selon chaque méthode

* PER : je prends les BNA des années N (déjà passée), N+1 et N+2 et les multiplie par le PER moyen.

Cela donne 14.6 – 12.5 – 16 (moyenne de ces valeurs pour lisser les variations de BNA facilement « erronées » et permet de se tourner vers le futur) x 37 -> p1 = 532€.

* PSR : je prends les CA N, N+1 et N+2 et le nombre d’action actuel (potentiellement modulable dans le futur via rachat d’actions ou dilution) pour avoir les CA/action et les multiplie par le PSR moyen. Cela donne un PSR actuel de 11.44 (vs moyenne à 9.80). -> p2 = 632€.

* Min/Max 52s : je moyenne les deux, cela donne p3 = 656€.

Je moyenne ensuite ces 3 Fair Price.

Fair Price « simple » = 606€.

Ensuite, je regarde le leverage de l’entreprise pour appliquer un bonus (entreprise avec de la trésorerie) ou un malus (entreprise endettée). En effet, une entreprise qui a de la tréso peut racheter une autre entreprise ou investir pour booster ses bénéfices dans le futur. A l’inverse, une entreprise endettée ne pourra plus le faire.

Je considère qu’une entreprise qui gère bien sa dette peut monter jusqu’à un leverage de 2. Je compare ensuite son leverage à la valeur de 2 et dit qu’à tout moment elle peut investir 50% de la différence. Je regarde ensuite qu’elle est sa croissance moyenne pour savoir de combien ça la boosterait. A noter que les utilities et REITS n’ont pas de malus car leur dette est « normale ».

Par exemple, Hermès a un leverage de -2 (2 années d’EBITDA de tréso). Elle a donc 4 EBITDA de marge pour arriver à un leverage de +2. Je considère qu’elle peut à tout moment en utiliser la moitié (donc ici 2).

Sa croissance annuelle moyenne sur les dernières années est de 8.50%. Le Fair Price avec bonus va donc être gonflé de 1.085^2.

Cela donne donc Fair Price « bonus » = 713€.

-> c’est ce qu’on retrouve dans mon fichier

Ensuite pour le potentiel, je reprends le Fair Price (sans bonus cette fois pour rester conservatif à horizon 5 ans) et j’ajoute 5 années de croissance à 80% (marge de sécurité) de la croissance actuelle. J’ajoute également 5 années de dividendes (en considérant le montant actuel constant).

on a donc 606*(1+8.5%*0,8)^5

Fair Price 5 ans = 843€

Pour le potentiel, je calcule l’écart entre le prix actuel et ce price 5 ans et je rajoute les 5 années de dividendes.

Je ne me rappelais pas de ce post effectivement, merci pour le retour rapide pas de soucis pour les valeurs, c’est surtout pour me donner un exemple afin de l’inclure dans mon screener et voir un peu le rendu.

Merci en tous cas

Comment faite vous pour une entreprise donc le BNA est négatif ou de 0 ? car bon nombre d’entreprise présente cette problématique pour calculer le fair price n°1

Après utilisation étape par étape de vos calculs j’ai malheureusement beaucoup d’entreprise qui présente un potentiel négatif à l’inverse de vous je trouve ça étonnant j’ai du faire une erreur quelque part malgré les plusieurs tentative…..

De base j’avais fait ceci :

P1 : moyenne (BNA N * PER moyen, BNA N * PER 2021, BNA N * PERgooglefinance, BNA N * EV/EBITDA )

P2 : P1 * l’endettement ( selon votre méthode )

P3 : P1 * PSR

P4 : moyenne 52wk H/L

FAIR Price final moyenne de P1+P2+P3+P4

Bonsoir,

Il est inutile de chercher à recopier, il faut créer votre propre outil et surtout comprendre ce qui se cache dedans. Quand le BNA est négatif, je ne le prends tout simplement pas en compte dans le calcul du prix

Je ne cherche pas a recopier d’autant plus que je vous ai déjà envoyer mon tableur excel….

Je demande votre approche et j’essaie votre méthode afin de faciliter mon travail de compréhension et compare avec la méthode que j’ai appliqué de mon coté, dont je vous est parlé mais que vous n’avez même pas tenu rigueur de me dire votre avis…

Bonjour Jean,

Je pense que je donne déjà beaucoup d’explications sur les critères que j’utilise, peu de gens sont probablement aussi transparents. Je vous ai déjà fait de nombreux retour par email sur votre fichier.

Concernant vos calculs, il y a selon moi des incohérences :

– il n’y a pas vraiment d’intérêt à multiplier le BNA N+1 par le PER N+1 (en fait le PER N+1 correspond tout simplement au prix actuel avec l’année suivante de bénéfices)

– cela n’a pas beaucoup de sens du multiplier un BNA par un EV/EBITDA, le calcul donnera forcément un résultat illogique

– PER google x BNa ne donnera rien d’autre que le prix actuel par définition, à quelques pourcents pret selon le mode de calcul de googlefinance.

– P1 x l’endettement donnera des chiffres potentiellement extrêmes du style x 2 sur la valorisation, c’est sûrement trop agressif

– P1 x PSR n’a pas de sens, pourquoi corréler le résultat d’une valorisation par PER et celui d’un PSR qui représente quelque chose de totalement différent ?. Cela veut dire que si une entreprise a un PSR de 10, le prix sera 5x plus élevé qu’une entreprise avec un PSR de 2. Cela n’a rien à voir puisque le niveau de rentabilité peut être totalement différent entre les deux entreprises donc l’évaluation par le chiffre d’affaires peut donner lieu à des ratios totalement différents.

Ce que je voulais dire c’est qu’il faut trouver votre méthode personnelle, que vous comprenez et dont vous avez confiance. Il n’est pas utile de complexifier et d’utiliser beaucoup de ratios différents si vous n’êtes pas suffisamment à l’aise avec eux. Je précise également que toutes mes méthodes ont des failles et des faiblesses, et donc que les résultats que j’obtiens sont loin d’être précis et parfait. Il n’existe de toute façon pas de modélisation idéale en finance, et parfois faire simple donne 90% du résultat.

Pas de problème je demanderai plus d’explication à l’avenir 😉

Merci pour vos retour sur mes calcules voila pourquoi je demande car apparemment il sont pas du tout exact voir ne servent a rien…

Je suis d’accord mais pour cela faut t-il déjà comprendre certain ratio ou leur définition même ou ce qu’ils représente réellement et arrivé a les corréler avec ce que l’on cherche.

Je n’ai absolument pas dit de ne plus rien demander 😉

Pour mieux comprendre les ratios, il y a un lexique sur ZoneBourse qui explique (un peu trop brièvement mais c’est toujours ça) le vocabulaire avec le détail de chaque ratio et du calcul. Ça peut toujours aider : https://www.zonebourse.com/formation/espace_pedagogique/La-terminologie-et-les-ratios-boursiers-133/

Bonjour,

Vous parlez souvent de la valeur EBITDA, je constate que pour la progression de marge vous utilisez EBIT, donc vous calculer la croissance ou évolution de la marge d’exploitation et non la marge de profit, pourquoi ? n’est ce pas mieux de regarder la croissance / évolution de la marge EBITDA/CA

Bonjour,

Oui la marge d’EBITDA est plus pertinente, mais elle n’est pas directement calculée sur ZoneBourse et je n’ai pas eu le courage de le faire. Néanmoins cela a peu d’importance puisqu’on ne regarde pas son niveau en absolu mais uniquement son évolution en relatif. Et globalement elle va suivre la marge d’ EBIT dans la plupart des cas

D’accord merci pour le retour