Cet article concerne le suivi de mon portefeuille boursier. La stratégie d’investissement du portefeuille repose sur un ensemble d’actions de qualité avec d’excellents fondamentaux et en pleine croissance.

L’objectif principal du portefeuille est de faire croitre le plus efficacement possible mon patrimoine dans le temps et de réaliser une performance supérieure à celle du MSCI World sur le long terme.

Le second objectif (un fois le patrimoine atteint) sera de construire un flux régulier de cash-flow avec les dividendes croissants perçus chaque année. Cela me permettra à long terme d’atteindre l’indépendance financière en couvrant mes dépenses avec ces revenus passifs.

Voici le reporting du mois de Novembre 2020.

Actions détenues et bilan

Le reporting de ce mois va être assez long car j’ai beaucoup travaillé sur mon portefeuille, sur le screener et sur des analyses et réflexions.

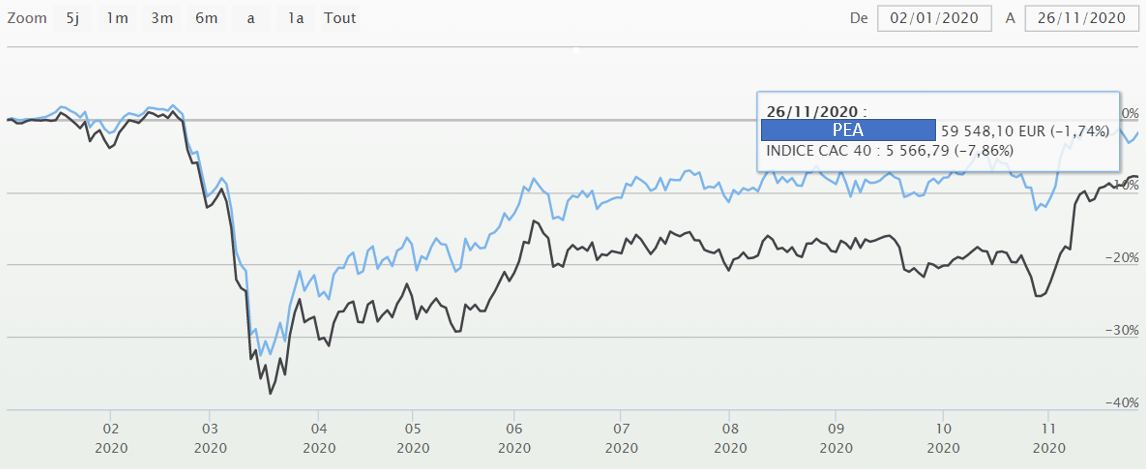

J’ai pris du temps à analyser en détail la performance de mes deux portefeuilles depuis le début de l’année, en comparaison à leurs indices respectifs. Je constate que sur le PEA, mon approche de stock picking orientée croissance et qualité a été relativement efficace et performante par rapport aux indices.

Mon PEA surperforme en effet le CAC40 de plus de 6% depuis le début de l’année (et cela même malgré le rebond value des derniers jour, avant celui-ci le portefeuille avait plus de 10% d’avance). Il semble donc pertinent et rentable en Europe de sélectionner soi-même des titres de qualité et de délaisser l’approche indicielle classique.

En revanche, en analysant les performances de mon CTO axé sur les US, les conclusions semblent différentes pour le moment. Degiro ne permet pas comme Investore de tracer l’évolution de la performance dans le temps, mais mes calculs personnels donnent une performance de mon CTO en ligne avec le S&P500. Autrement dit, mon stock picking n’a rien rapporté de plus qu’un simple ETF S&P500.

J’applique pourtant une approche totalement similaire de stock picking entre les US et l’Europe. Pourquoi les résultats sont donc inégaux ?

En réalité, il y a un vrai différentiel au niveau sectoriel entre les US et l’Europe. Les indices Américains sont déjà très tournés vers la croissance et les secteurs d’avenir (technologie et santé). Il n’y a donc finalement pas tant besoin que cela de chercher à faire des optimisations. Les frais de courtage combinés aux retenues à la source et taxes sur les dividendes finissent au final par faire basculer la rentabilité du côté négatif.

Ce n’est absolument pas le cas pour l’Europe car les indices ne sont pas efficaces et trop portés sur des valeurs du passé, cycliques et sans avenir.

J’ai donc décidé d’introduire dans le portefeuille une partie ETF et de les mixer avec des titres vifs.

L’idée est de garantir une performance minimum via les ETF tout en optimisant la diversification et la fiscalité (capitaliser les dividendes) et les frais de courtage. Pour ne pas faire de doublons ou d’achats inutiles, les lignes qui seront prises en direct en supplément des ETF seront soit des entreprises de qualité sous pondérées dans les indices, soit des lignes pour renforcer les pondérations sectorielles désirées par rapport à l’indice, soit des lignes dont le potentiel dépasse largement la moyenne du panier et donc qui méritent d’être doublement représentées.

Cela me permettra ainsi de me concentrer et de donner plus d’importance aux valeurs de croissance qui ont des fondamentaux exceptionnels, et de moins m’occuper des autres valeurs puisqu’elles seront détenues dans les ETF.

Cela signifie par exemple que des grosses entreprises comme PepsiCo, Procter & Gamble, Johnson & Johnson (qui payent des dividendes élevés) sortiront des titres vifs puisqu’elles sont déjà très présentes dans le S&P500. Le portefeuille gagnera même en diversification puisque l’ETF détient toutes les entreprises comme Abbvie, Merck, Pfizer, Johnson & Johnson, Eli Lilly… mais aussi PepsiCo, General Mills, Coco-Cola, Procter & Gamble, Clorox, Colgate…

Je détiendrai toutes ces entreprises sans même avoir à payer la retenue à la source sur les dividendes. C’est donc doublement gagnant et permet de se concentrer sur les entreprises à mettre davantage en valeur car peu présentes dans l’indice ou qui se détachent réellement par leur croissance et fondamentaux.

Pour la partie Européenne, je compte également appliquer la même démarche. Mais comme je l’ai dit précédemment, les indices Européens « classiques » ont peu d’intérêt car très tournés vers les secteurs du passé. Je compte donc introduire dans une partie du portefeuille le MSCI Europe Momentum (ETF Ishares CEMR).

Les entreprises de cet indice sont globalement très proches de mon mode de sélection, c’est donc idéal. L’avantage de mixer mes titres vifs Européens avec cet ETF est également l’ouverture sur le marché Suisse et UK qui sont pour le moment totalement absents du portefeuille.

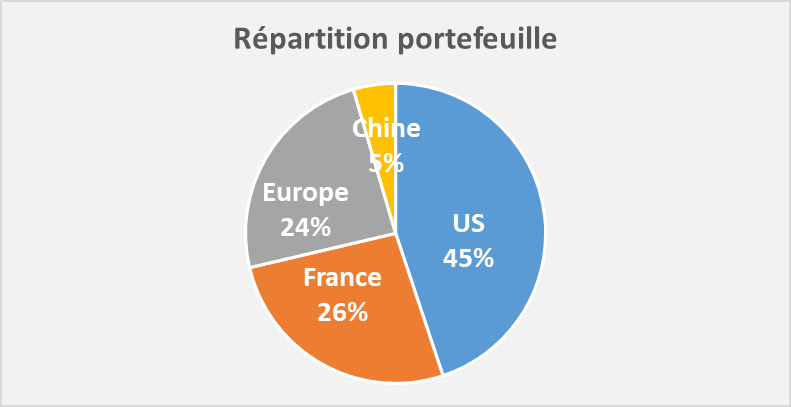

Ma répartition cible finale sera d’être à 50% ETF – 50% titres vifs avec le découpage géographique suivant :

55% US

35% Europe (dont 17,5% France et 17,5% hors France)

10% Chine

Ma répartition actuelle est la suivante :

La partie ETF aura pour objectif de garantir le gain du marché. Les actions en direct auront quant à elles pour objectif la surperformance à long terme, en donnant encore plus de poids à l’investissement qualité/croissance qui a déjà été initié depuis plusieurs mois dans le portefeuille. Cela amplifie forcément le niveau de risque du portefeuille (d’où également l’intérêt des ETF en parallèle) mais il n’y a pas de performance sans prise d’un minimum de risque.

Néanmoins, je tiens à préciser que toutes les valeurs que je conserverais uniquement via ETF (et non en direct) resteront en Watchlist et présentes dans le screener pour continuer d’aider ceux qui les suivent de près. Je continuerai de les suivre également car si jamais une de ces entreprises me semble à un moment sous-évaluée et à un niveau de prix jugé intéressant, je pourrais saisir l’opportunité de la reprendre temporairement en portefeuille.

J’ai également apporté de nombreuses améliorations au screener (qui apparaîtront dans le reporting dans les prochains jours).

L’objectif est que le résultat (principalement le score) mette davantage en avant les « champions » dont les fondamentaux sont exceptionnels et dont le potentiel de croissance (et donc de performance boursière) sont les plus élevées possibles.

J’ai donc supprimé des scores que je juge non nécessaires et non corrélés aux fondamentaux et à la performance d’une action. À l’inverse, j’ai intégré de nouveaux scores permettant de mieux mettre en valeur les entreprises de croissance, comme par exemple les révisions à la hausse des résultats estimés par les analystes sur la dernière année, l’augmentation de la rentabilité sur les dernières années (signifiant souvent une augmentation du moat ou une demande qui dépasse l’offre).

Pour cela, j’ai tracé des corrélations entre chaque paramètre pris individuellement et la performance de l’action. Il s’avère que certains critères sont beaucoup plus efficaces que d’autres.

Les critères les plus pertinents sont la croissance, les révisions à la hausse des résultats, la qualité du bilan, la profitabilité. À l’inverse, les critères value et de rendement du dividende sont même inversement corrélés à la performance (plus ces scores sont élevés, plus la performance est faible !). J’ai donc décidé de ne plus en tenir compte dans le score.

Les nouveaux résultats sont assez impressionnants et permettent également de ne plus faire apparaître que des entreprises technologiques en tête de classement (même si elles restent forcément bien représentées). L’utilisation de ma base de données de plus d’une centaine d’entreprises permet comme décrit plus haut d’étudier l’influence de chaque facteur, je trouve cela intéressant. Je pourrais d’ailleurs dans le futur y consacrer un article entier si cela intéresse des gens. On pourrait ensuite imaginer dans son utilisation se fixer un score minimum (par exemple 5/10 qui représente la moyenne) au-delà duquel on ne doit pas conserver l’entreprise.

Je pense que ma performance passée aurait été bien meilleure si j’avais directement adopté cette ligne de conduite en suivant le classement du screener sans trop m’attacher aux critères de valorisation et aux entreprises que j’affectionnais. Après tout, le but d’utiliser un screener est d’être factuel et de se baser uniquement sur les chiffres et non sur les aspects émotionnels. On le voit bien d’ailleurs avec les entreprises « piliers » qui sont malheureusement quasiment toutes dans le bas du tableau alors que factuellement tous les calculs indiquent que leur score est mauvais. Comme le disent de nombreux sages de la finance, il ne faut jamais tomber amoureux d’une entreprise. La bourse ne vous le rend clairement pas. Il faut toujours être factuel, et justement l’automatisation des décisions permettent d’éviter tout biais humain.

L’autre réflexion du mois concerne la Chine, je pense désormais y investir progressivement comme expliqué dans l’article sur les Pays Emergents.

Je m’intéresse de plus en plus à l’investissement en Chine dans une optique de diversification géographique supplémentaire, et de potentiel de croissance. Évidemment, la Chine regroupe de nombreux risques, notamment politique, avec un gouvernement communiste qui prend beaucoup de place. Néanmoins, le potentiel de croissance est réellement présent et j’envisage donc d’investir progressivement 10% de mon portefeuille en Chine.

Pour investir en Chine, je vais partir sur la même logique en mixant :

– Les ETF avec par exemple Ishares MSCI China (ICHN)

– Le stock picking avec les actions qui me semblent sortir du lot

J’ai donc commencé à analyser rapidement le MSCI China. J’aime beaucoup le site de Blackrock car il est possible de télécharger un fichier Excel qui liste toutes les positions.

J’ai donc fait une analyse fondamentale partielle des principales lignes par secteur et les entreprises suivantes ont retenues mon attention. Je me propose donc de vous les partager. Avant tout listing, je précise pour ceux qui ne le savent pas que les entreprises Chinoises sont soit listées aux US (NYSE, Nasdaq), soit à Hong Kong, soit à Shangai et Shenzhen.

Uniquement les entreprises aux US et Hong Kong sont disponibles à l’achat.

Voici la liste

1) Alibaba : Plateformes diversifiées de commerce en ligne pour les particuliers mais aussi les professionnels. L’intérêt spécifique est que le service de paiement (Alipay) appartient également à Alibaba. C’est actuellement le n°1 en terme de ventes. Elle a également de nombreuses filiales dans le cloud, la santé… Elle se distingue donc vraiment des autres par sa diversification et ses autres activités.

2) Tencent : inévitable également, présente dans le secteur des jeux vidéo, de la publicité en ligne, des paiements électroniques et de la diffusion de contenus.

3) Meituan Dianping : la plateforme est spécialisée dans la livraison de nourriture et de repas à domicile. Elle se positionne également sur les réservations d’hôtel et de voyage comme Booking. C’est donc vraiment différent du e-commerce « classique ».

4) Pinduoduo : plateforme e-commerce où l’on peut vraiment tout acheter (nourriture, vêtements, objets…) mais dont la spécificité se fait par la vente unique de produits à bas prix en visant l’achat de groupe. La plateforme est principalement destinée aux habitants des campagnes, moins riches qu’en ville. Le but est de trouver un produit et de chercher à regrouper des gens (connaissances, amis, acheteurs en ligne…) afin de bénéficier de prix réduits. C’est donc un savant mélange de e-commerce, de réseau social et de discount à la Costco.

5) Jd.com : Plateforme d’e-commerce n°2 en terme de ventes derrière Alibaba. J’avoue que j’ai du mal à comprendre la spécificité de JD par rapport à Alibaba.

6) Nio Limited : le Tesla Chinois. Elle commercialise des voitures électriques, met à disposition des bornes de stockage, et s’occupe également des assurances automobiles.

7) Wuxi Biologics : l’une des plus grosses entreprises de santé en Chine, spécialisée dans la production d’anticorps. Elle propose également des prestations d’analyses et d’essais. Les fondamentaux sont vraiment exceptionnels, tout comme la valorisation.

8) New Oriental Education : entreprise qui fournit des programmes éducatifs aux étudiants Chinois (en physique ou en ligne) et qui aide à la préparation aux examens dans de nombreuses disciplines.

9) Anta Sports : entreprise spécialisée dans la conception d’équipements et de vêtements sportifs. Elle détient les marques Anta et Fila (pour le moment quasiment exclusivement présentes en Chine). C’est la 3ème marque mondiale derrière Nike et Adidas.

10) Longfor Group : entreprise diversifiée dans l’immobilier en Chine avec du résidentiel, du commercial, des bureaux, des parkings… La croissance est incroyable, la valorisation ridiculement faible.

11) GDS Holding : entreprise spécialisée dans le cloud et les centres de données en Chine. Relativement chère mais croissance exceptionnelle.

Le gros problème de l’investissement à Hong Kong est qu’il faut obligatoirement investir sur un paquet minimum d’actions (de 100 à 1000) ce qui rend le ticket d’entrée assez élevé. Je vais donc dans un premier temps me concentrer sur les valeurs Chinoises disponibles au NYSE/Nasdaq ainsi que celles disponibles à Francfort. C’est l’astuce pour éviter Hong Kong (mais attention la liquidité est parfois mauvaise !). Pour la suite, j’investirai sur l’ETF ICHN.

Pour terminer, voici un point rapide sur mon impression de marché.

Les vaccins arrivent (Pfizer, Moderna, Astra…) et le marché s’enflamme avec les cycliques qui prennent pour certaines plus de 50% sur le mois. À l’inverse, toutes les valeurs de croissance chutent fortement. Le marché va à mon sens beaucoup trop vite dans l’anticipation, et les algorithmes amplifient certainement le phénomène.

Certes le vaccin arrivera, mais les bilans financiers des entreprises cycliques en difficulté se sont fortement dégradés avec beaucoup de dette. On peut également se dire qu’avant ou après la crise, les business qui étaient en déclin le resteront et à l’inverse les domaines en croissance et d’avenir le resteront aussi. La rotation sectorielle sera donc certainement de courte durée et ne se maintiendra pas dans le temps. Il faut donc profiter de ce trou d’air sur les valeurs de croissance et de qualité pour faire des renforcements à bon prix.

Il faut bien se rappeler qu’à long terme le cours des actions suit les fondamentaux. Les rebonds et chutes court terme ne viennent pas des fondamentaux mais uniquement de spéculation sur les ratios de valorisation (on juge d’un coup qu’une entreprise pas chère doit valoir un peu plus et qu’une entreprise chère doit valoir un peu moins). Pour que le cours de bourse monte réellement à long terme, il faut nécessairement que l’entreprise arrive à croitre (hausse du CA, des bénéfices…). Le rebond cyclique est donc actuellement impressionnant, mais je pense qu’il faut continuer sa route sans s’en occuper. Air France, Renault, Unibail, BNP etc… ne seront jamais des valeurs d’avenir. Une fois que le rebond sera passé, les fondamentaux reprendront leurs droits et ces entreprises ne progresseront plus pendant de nombreuses années, si ce n’est pas des décennies.

Transaction du mois

Ventes

Johnson & Johnson, Procter & Gamble, Mondelez, Pepsico, McDonald’s, Blackrock : déjà largement présentes dans l’indice et dont la croissance n’a rien de particulier. Le dividende élevé coute cher en fiscalité et donc la détention en capitalisant sera plus performante.

Becton Dickinson, Medtronic, Accenture, ADP, Comcast, Atmos Energy : valeurs de qualités mais dans la moyenne de leurs secteurs, donc pas nécessaire de les sur-représenter.

Digital Realty, Crown Castle : je leur préfère Equinix et American Tower qui font exactement le même business mais dont je préfère les fondamentaux et qui sont les leaders.

Sanofi : actuellement présente dans le MSCI Europe Momentum. L’entreprise est de qualité mais n’a pas d’avantage particulier face à ses concurrents Européens (Roche, Astra, Novartis, GlaxoSmithKline…). Je préfère donc toutes les détenir via ETF ce qui me permet d’améliorer la diversification.

Robertet : je préfère CHr Hansen et Symrise qui sont plus diversifiées et qui ont une meilleure croissance. De plus, l’entreprise est assez compliquée à renforcer avec un cours avoisinant les 1000€.

Veolia : le court végète depuis un moment contrairement à ses concurrents (Tomra Systems et Waste Management). Les problèmes de gouvernance avec Suez m’inquiètent et ce genre d’événement ne finit pas souvent bien.

Elia Group : présente dans l’indice MSCI Europe Momentum. L’entreprise est de qualité mais n’a pas d’avantage particulier sur ses concurrents Enel, Iberdrola, Orsted… qui sont aussi dans l’indice. Cela permet également d’éviter la retenue fiscale belge qui coute chère.

Achats

Cellnex Telecom, GN Store Nord, Alfen, Tesla, Pool Corp, Alibaba, Tencent, Pinduodo, Jd.com, Meituan Dianping, New Oriental Education, Nio Limited, Anta Sports, LongFor Group, GDS Holdings

Renforcements : Adyen, Sartorius Stedim, Biomerieux, Euronext, Sofina,

J’ai profité de la baisse des valeurs de croissance ce mois-ci pour renforcer des dossiers d’excellente qualité qui ont chuté de manière exagérée à mon sens.

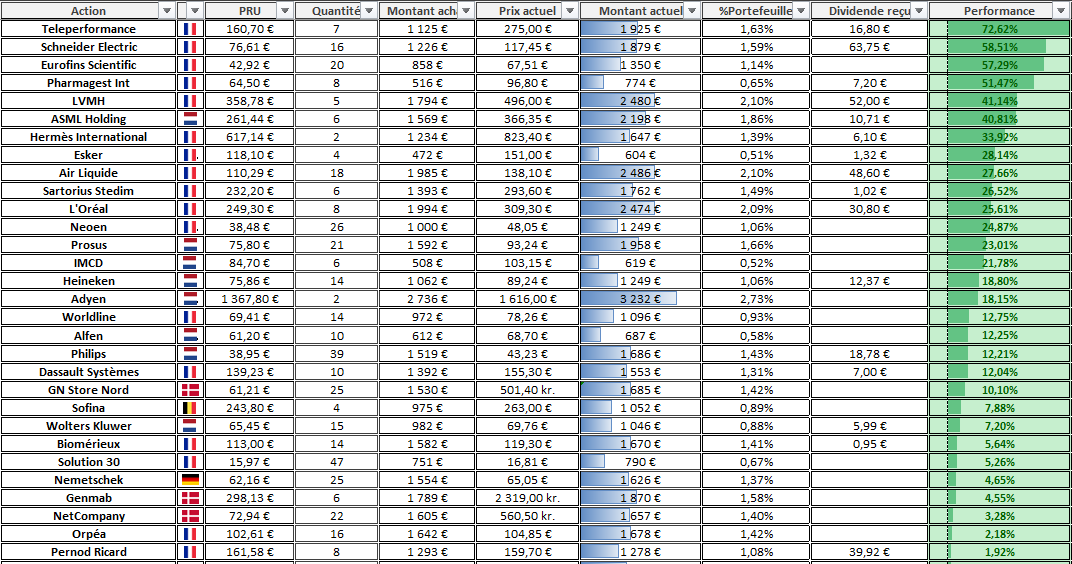

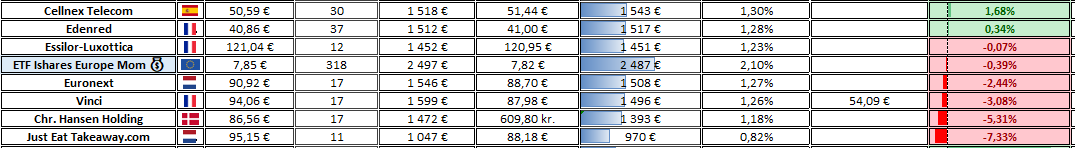

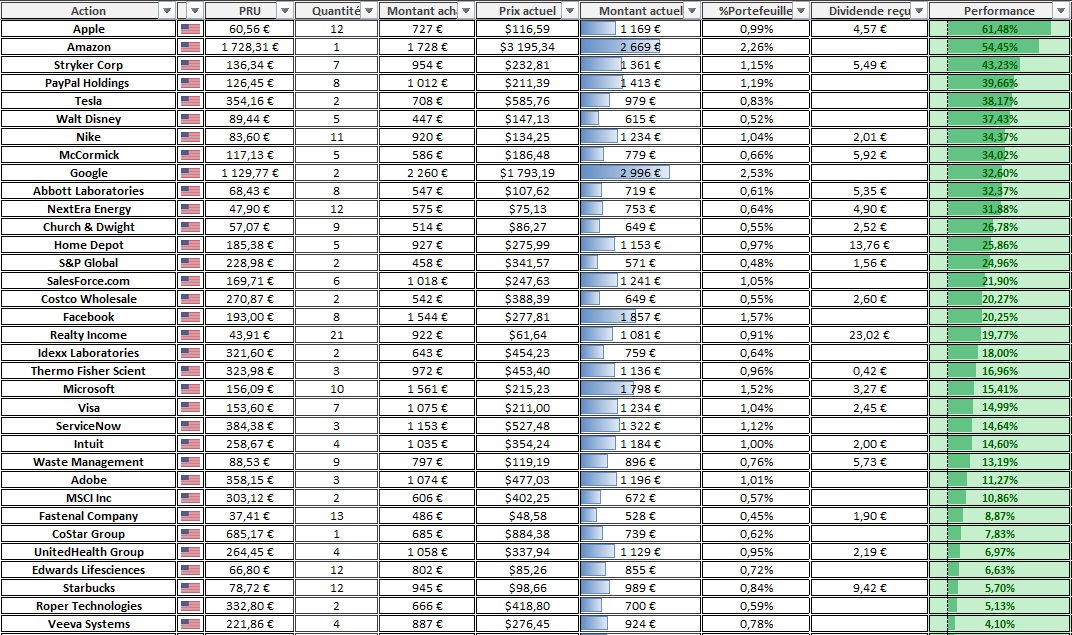

Sans plus tarder, voici le détail du portefeuille :

Portefeuille

Les actions détenues sont les suivantes :

Santé

🇫🇷 Essilor, Sartorius Stedim, Eurofins Scientific, Biomérieux

🇪🇺 Philips, Genmab, GN Store Nord

🇺🇸 Stryker Corp, Abbott Laboratories, ThermoFisher Scientific, Edwards LifeSciences, Idexx Laboratories

Finance

🇫🇷 Worldine, Euronext, Edenred

🇪🇺 Adyen, Sofina

🇺🇸 Visa, S&P Global, Intercontinental Exchange, Paypal Holdings, UnitedHealth Group, MSCI

Industrie

🇫🇷 Vinci, Air Liquide, Schneider Electric

🇪🇺 Wolters Kluwer, IMCD

🇺🇸 Roper Technologies, Fastenal Company

Technologie

🇫🇷 Dassault Systèmes, Teleperformance, Pharmagest Interactive, Esker, Solution30

🇪🇺 ASML Holding, Prosus, JustEat Takeaway.com, Nemetschek, NetCompany

🇺🇸 Intuit, SalesForce, Adobe, Veeva Systems, ServiceNow, Google, Apple, Microsoft, Amazon, Facebook

🇨🇳 Alibaba, Tencent, Pinduoduo, JD.com, GDS Holding, Meituan Dianping

Consommation non cyclique

🇫🇷 L’Oréal, Pernod Ricard

🇪🇺 Heineken, Chr. Hansen

🇺🇸 McCormick, Church & Dwight, Costco Wholesale

🇨🇳 New Oriental Education

Consommation discrétionnaire

🇫🇷 LVMH, Hermès,

🇺🇸 Starbucks, Domino’s Pizza, Home Depot, Nike, Pool Corporation

🇨🇳 Anta Sports

Energie

🇪🇺 Alfen

🇺🇸 Tesla

🇨🇳 Nio Limited

Utilities

🇫🇷 Neoen

🇺🇸 NextEra Energy, Waste Management

Telecom

🇺🇸 Walt Disney, Netflix.

Immobilier

🇫🇷 Orpéa

🇪🇺 Cellnex Telecom

🇺🇸 Realty Income, American Tower, Equinix, CoStar Group

🇨🇳 Longfor Group.

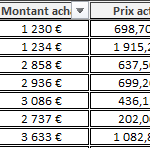

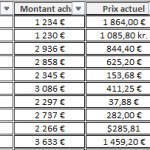

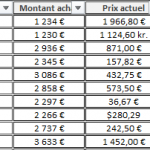

PEA

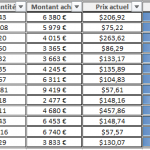

CTO

La valorisation totale du Portefeuille est à ce jour de 118 274€.

Remarque : les valeurs US affichées plus haut sont toutes en euro, elles sont converties avec la parité euro/dollar du jour.

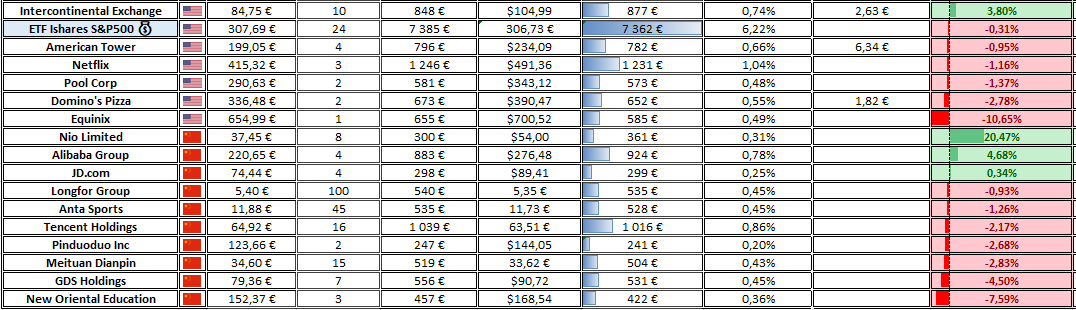

Voici également l’évolution du portefeuille depuis Janvier 2019 VS MSCI World :

Performance du Portefeuille depuis Janvier 2020 : -1.23%.

Performance du MSCI World depuis Janvier 2020 : +4.32%.

Performance du CAC40 GR depuis Janvier 2020 : -5.35%.

Performance du S&P500 depuis Janvier 2020 : +11.68%.

Comme initié et expliqué dans le reporting du mois dernier, voici l’évolution de l’écart relatif entre mon portefeuille et le MSCI World. Si la courbe monte, cela signifie que mon portefeuille fait mieux sur la période. Si elle baisse, c’est que je sous performe. Cela permet donc de voir facilement comment le portefeuille se comporte en relatif à un indice (ici le MSCI World).

Le portefeuille a donc fait moins bien que le MSCI World sur le mois dernier car n’a pas profité du rebond des valeurs cycliques (d’où l’intérêt d’en détenir quelques-unes via des ETF). Mais je reste confiant quant à son évolution future.

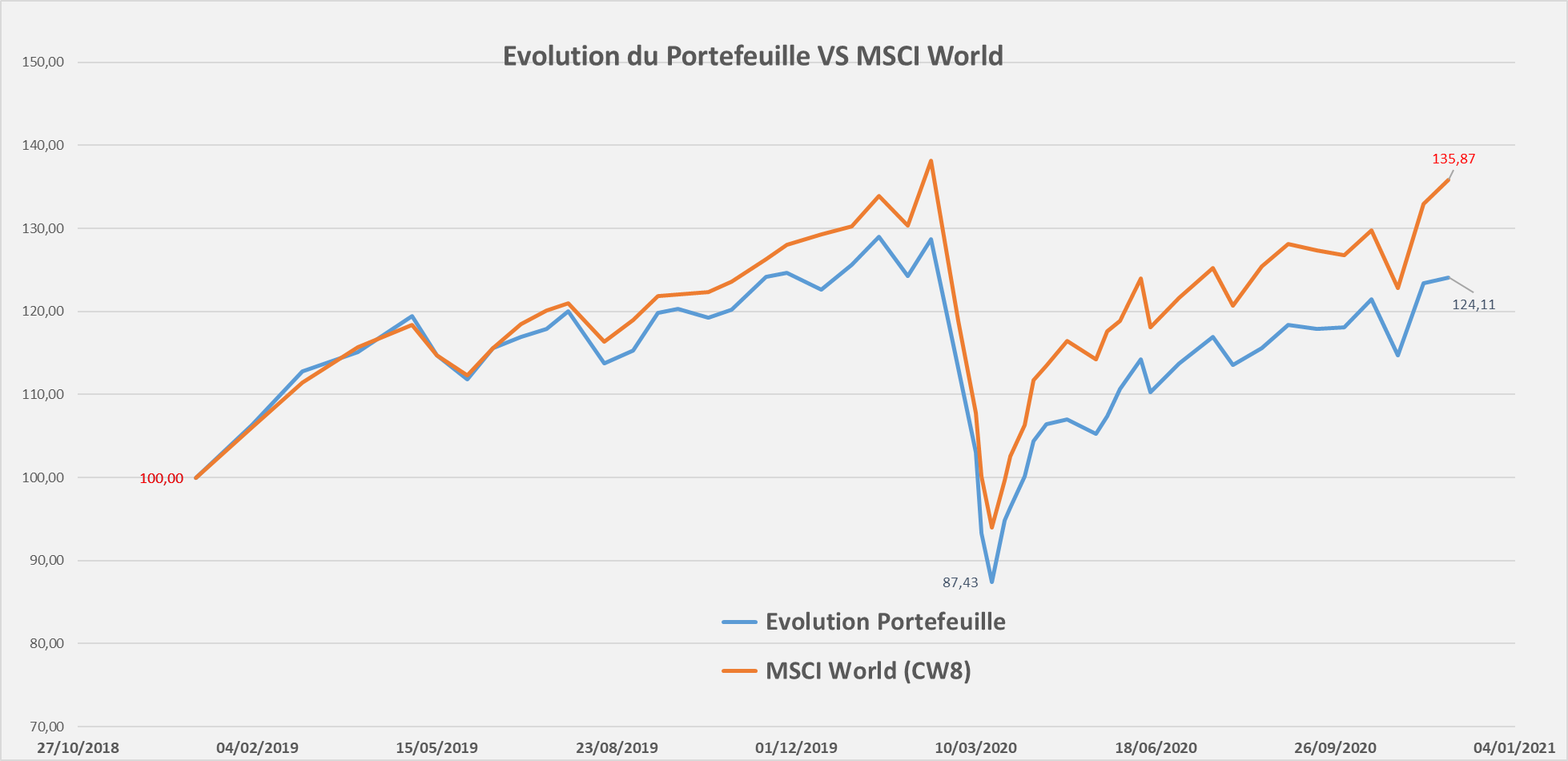

Revenus passifs et perspectives annuelles futures

Je rappelle que la nouvelle façon de calculer la rente mensuelle est via la règle des 3.5% (règle des 4% sévérisée) de la valeur de mon portefeuille. J’ai effectué pour le tracé et le calcul une moyenne glissante de 3 mois afin de lisser légèrement la volatilité.

De ce fait, je ne regarde plus le rendement des dividendes avant d’acheter/renforcer afin de me concentrer 100% sur les fondamentaux.

Les 3.5% correspondront donc au montant global que je pourrais toucher avec des valeurs de rendement si je choisissais d’arbitrer une partie de mes valeurs de croissance actuelles contre elles.

J’ai pu reconstituer ce que cela donnerait sur mon portefeuille depuis le 01/05/2018 :

La rente mensuelle moyenne actuelle (fictive) serait de 326€.

Remarque : les dividendes Américains et le suivi sont calculés en euro et sont net d’impôts (déduction de la flat tax à 30%). Dans le cas du PEA, ils ne tiennent pas compte des prélèvements sociaux car je ne compte pas retirer avant très longtemps !

Pour terminer, voici les entreprises qui sont dans ma watchlist pour finir la constitution de mon portefeuille :

Europe : Novo Nordisk, Coloplast, SimCorp, Hexagon, Adidas, Iberdrola, Symrise, Tomra Systems, Sweco.

Us : Copart, Estée Lauder.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Matt

Super reporting et grosse évolution depuis le début, qui va dans le bon sens d après moi.

Petites questions :

Pour la part eft us tu fers 100% sp 500 ou un mix avec nasdaq ou msci momentum/quality?

Pourquoi conserver en direct de l apple, microsoft et amazon qui sont largement présent dans l etf sp 500 ou nasdaq?

Merci

Bonjour Seb,

Pour les ETF US, je ne prends pour le moment que du S&P500 et ensuite j’ai pour objectif de faire 50-50 avec S&P500 et MSCI USA Momentum.

Pour les GAFAM, leurs fondamentaux sont tellement exceptionnels qu’il convient à mon sens pour le moment de les prendre en direct également (bien qu’en effet elles soient déjà ultra présentes dans les indices). Mais c’est sur que l’effet est beaucoup moins intéressant et visible qu’avec des midcaps ou des secteurs sous représentés.

Bonjour,

j’ai fait le même revirement après qqs années en stock picking pour des ETF,

J’ai 2 questions :

Arrives tu à trouver le détail complet des entreprises ds l’ETF momentum? on retrouve que les 10 premières sur le pdf ? dans ton graphique/tableau tu le mets comme éligible au PEA alors qu’il me semble qu’il ne l’est pas dans la description iShares

Pourquoi utlises tu le SP500 sur le CTO et non sur le PEA? la diff sur les frais se perdra sur l’imposition.

Dans la meme optique, l’ETF PAASI eligible au PEA me semble un bon compromis PEA/perforcmance

Merci

Bonjour Florent,

Pour les composants de l’ETF Europe Momentum, je vous invite à cliquer sur le lien de l’ETF Ishares que j’ai donné. Il faut le faire via un PC et vous pourrez télécharger le fichier Excel sur le site de Blackrock qui donne toutes les positions. Cet ETF n’est pas éligible sur PEA. La fiscalité du CTO est mensongère : tant qu’on ne vend pas on ne paye pas d’impôts. Donc l’argument en faveur du PEA est faux. De toute façon je compte largement dépasser les 150k€ d’investissement (c’est d’ailleurs bientôt fait) il faudra donc de toute façon passer par le CTO. Au moins je peux dissocier plus facilement mes performances Europe et US. L’ETf Ishares est physique ce qui est préférable, et c’est un émetteur bien plus solide qu’Amundi.

Pour PAASI, mon dernier article prouve qu’il vaut mieux acheter uniquement la Chine et donc obligation d’aller vers CTO.

Oui dans cet optique long terme la difference est faible entre un ETF capitalisant sur pea vs cto. ( la csg pouvant augmenter d ici le retrait…)

Apres pour la strategie momentum, je préfère celle de votre article pea ( tech food good/personal health ) à celle du momentum, plus facilement modulable dans la repartition. Mais les différences sont me semblent minimes sur l ensemble du PF ou j ai 30% d europe. Quand j aurai rempli mon PEA, je pense que pour simplifier encore plus ma strategie, votre ETF momentum est excellent! Bravo

Il y a également les frais de gestion de l’ETF à prendre en compte : Amundi 0,15% et Ishares 0,05%. 0,1% d’écart chaque année sur tout le capital investi pèse relativement lourd à terme. Par exemple sur 100k€ ça fait 100€ par an de perdus via l’écart en frais de gestion.

Le Momentum est intéressant car s’adapte à tous les cycliques et les secteurs peuvent vite changer. Si par exemple (même si c’est très peu probable) les banques et le pétrole flambent dans 5 ans, l’indice Momentum les mettra dedans.

Bonjour Matthieu,

J’ai découvert votre site récemment, il y a plein de chose intéressante.

Concernant l’ETF Europe Momentum, vous dites qu’il n’est pas éligible alors que vous le mettez dans le tableau PEA. Je suppose que c’est juste parce que vous vouliez le mettre dans la partie « Europe ».

Je pense que je vais ouvrir un CTO chez DeGiro, les frais y sont vraiment faibles (je suis chez Saxo, ex-Binck suite à son rachat, c’est raisonnable mais il n’y a pas photo)

Bonsoir Bruno,

Je vous confirme que l’ETF n’est pas éligible au PEA. Je l’ai mis dans cette partie du tableau uniquement parce qu’il investit en Europe en effet.

Bonjour Matthieu,

Le cheminement de votre raisonnement est très intéressant.

Sur le CTO pourquoi ne pas choisir l’ETF World Momentum ?

Merci

Bonjour Amélie,

Le World Momentum s’auto-suffit en effet dans le sens où il reste globalement neutre sur les pondérations géographiques. Néanmoins, j’ai pour le moment du retard sur ma cible US (45% actuel vs cible à 55%) et de l’avance sur l’Europe (actuel environ 50% avec cible à 35%). La seule solution pour équilibrer est donc d’acheter uniquement des US pour le moment. Mais ensuite en effet, au lieu d’avoir US momentum + Europe Momentum on pourrait imaginer prendre uniquement du World Momentum. Ça facilitera les équilibrages donc c’est une bonne remarque.

Pouvez-vous supprimer mon nom de famille dans mon commentaire ? Merci

Pas de soucis c’est fait.

Bonjour Matthieu

Pouvez vous m’indiquer pour les ETF europe et ETF S&P500, quelle place boursière pour l’Europe et le code de l’ETF pour USA

Merci

bonne journée

PS: je suis sur DEGIRO

Bonjour Gérard,

Je suis aussi sur Degiro. Pour l’ETF S&P500 j’ai pris SXR8 sur Xetra, pour l’ETF Europe Momentum j’ai pris CEMR sur Xetra. Les tickers peuvent parfois changer en fonction de la place de cotation ou de la devise, mais les codes ISIN sont toujours les mêmes.

Bonjour Matthieu,

Il y a-t-il une différence entre votre ETF S&P500 et le PE500 ? Si ce n’est que l’un est éligible au PEA et l’autre non.

Bonjour Marc,

Comme je le disais à Florent dans un message précédent, il y a quelques différences :

– frais de gestion de 0,05% pour SXR8 et de 0,15% pour PE500

– SXR8 est physique et alors que PE500 est synthétique

– SXR8 est géré par Blackrock qui est le numéro 1 mondial de la gestion d’actif

Merci pour cette analyse du mois. Titulaire d un seul CTO chez Fortuneo lequel ne propose pas tous les ETF cités plus haut. Quel courtier en ligne serait conseillé pour ouvrir un CTO offrant plus de ETF dont ceux cités ci dessus? Digère? Autre..

Salutations

Bonjour Cédric,

Degiro est à mon sens le meilleur courtier pour un CTO que cela soit en terme de tarifs ainsi que de nombre de supports disponibles.

Merci pour votre réponse.

Je me pose une question relative à votre réflexion sur les dividendes, je vous cite:(Johnson & Johnson, Procter & Gamble, Mondelez, Pepsico, McDonald’s, Blackrock : déjà largement présentes dans l’indice et dont la croissance n’a rien de particulier. Le dividende élevé coute cher en fiscalité et donc la détention en capitalisant sera plus performante).

Pourquoi la détention sera plus performante? N’est il pas justement plus intéressant de prendre le dividende quand on le peut, sachant que le cours baisse puis reprend son cours sur quelques semaines etvcompense le versement du dividende, l’ETF qui suit le cours baissera donc et remontera, malgré l’imposition on aura car même goûté au dividende alors que l’ETF ne le permet pas.

Cela dit, je préfère les entreprises qui n’en verse pas afin de ne pas subir la baisse du cours, qui sous-performe forcément et l’on croit gagner alors que l’on perd 30% de taxe tous les ans, en gros si j’ai bien compris le cours, donc l’action perd 1€ quand on nous verse 1€ de dividende qui sont en fait 70 cents, bilan on sous performe de 30cents.

Bonne journée

Ces valeurs sont présentes dans les ETF, qui réinvestissent automatiquement le dividende. Donc vous bénéficiez bien de ce facteur. Sauf que l’ETF le réinvestit automatiquement et sans fiscalité. Il y a donc un gain de performance assez important puisqu’aucune taxe n’est à payer. Pour un rendement de 3% par an, détenir l’action en direct fait payer (30% de 3%) environ 1% de taxe chaque année, ce qui est énorme. La performance moyenne de la bourse étant proche de 8% par an, on perd ainsi quasiment 15% de ce gain en taxe.

Merci Matthieu,

question de débutant:

Donc finalement nous pourrions abandonner le PEA pour un CTO et faire 100% World momentum?

merci bien

Bonjour JB,

La performance du World Momentum (lien : https://www.msci.com/documents/10199/904e031c-94e4-4dbc-a314-7c373446dffa) est en effet largement supérieure à celle du World à LT. La surperformance est intéressante, même après déduction de l’écart de fiscalité entre PEA et CTO. Cependant, je pense qu’il serait dangereux de miser 100% de son portefeuille sur uniquement un facteur. Donc à mon avis il vaudrait mieux mixer 50% World classique avec 50% World Momentum. Il faut bien se dire que les performances passées ne font en théorie pas les performances futures.

Merci Matthieu

Client également du Crédit agricole, est ce que Investire intégral est accessible sans trop de frais, au delà de 24 ordres par an? J ai du mal à comprendre si des frais de garde sont prélevés en sus des frais d ordres? Quelle est la qualité de service par rapport a Degiro? Est ce plus sur que Degiro?

Salutations

Investore Integral est bien pour un PEA mais les frais sont exorbitants pour un CTO et les actions Us. Mais sinon niveau liste de supports c’est globalement pareil. Le service client est bon pour les deux courtiers (ils s’y connaissent mieux en question technique chez Degiro parcontre. Il n’y a pas de droit de garde avec Investore Integral.

J ai investor intégral pour mon CTO et PEA, sur CTO si vous êtes 100% ETF meme us, les frais sont très faibles (effectivement chers sur titres vifs)

Mon objectif est de garder des titres vifs aux Us, et également en Chine (mais uniquement ceux qui seront les mieux classés dans le screener). CA n’est donc pas intéressant pour cela. L’autre avantage de Degiro est la possibilité d’investir sur marge, ce qui est très intéressant.

Vincent, Matthieu

Pour revenir a Investore intégral, est ce que les ETF cités sont accessibles depuis le CTO de la banque ( I shares Momentum World – Us – Europe + ETF china) et sont ils décomptés des 24 ordres minimum permettant l exonération des des droits de garde annuel? En utilisant que des ETF, y a t il d autres frais possibles que les frais d ordres? Cordialement

Bonjour Cédric,

Oui a priori ces ETF sont disponibles au CA. Mais comme ils sont cotés sur des places étrangères la facturation va être lourde. Ils sont décomptés des 24 transactions, mais attention celles-ci sont valables par compte (24 pea + 24 cto et non pas en cumulé).

Les ETf ont des frais de gestion, généralement inférieurs à 0,5% à l’année. Ils sont directement prélevés sur la valeur de part et non en courtage, c’est donc invisible pour nous.

Et pour être complet, est ce que le nombre de supports accessibles sur Investore est aussi important que sur Degiro?

Cordialement

Bonjour Mat,

Depuis que je vous suis, je vois votre réflexion évoluer dans le bon sens. Vous vous êtes rendu compte du potentiel du marché chinois, que vous préfériez éviter par le passé.

Idem pour le choix des valeurs, vous avez eu raison de vous séparer des canards boiteux (Rubis, Veolia, Thalès, Total, Danone).

Ce que je trouve dommage, et ce n’est que mon avis, c’est que vous nous présentez d’excellentes valeurs depuis plusieurs mois, mais vous n’avez pas optimisé (ou pas assez) votre portefeuille en conséquence. Pourquoi sous-pondérer par exemple des valeurs comme Pharmagest, Esker, et surtout Alfen et Solutions 30 au vu des résultats de vos screeners ?

Bonne soirée.

David

Bonjour David,

Je suis entièrement d’accord avec votre réflexion. Le screener identifie d’excellentes valeurs et si j’avais investi uniquement sur le top20 par exemple, les performances auraient été exceptionnelles. Votre réflexion a en fait été répondu dans ma phrase : « Après tout, le but d’utiliser un screener est d’être factuel et de se baser uniquement sur les chiffres et non sur les aspects émotionnels »

Il n’y a donc aucune raison pour surpondérer un « pilier » déclinant plutôt qu’une entreprise dont tous les scores sont au top. Comme quoi la psychologie est le pire enemie de l’investisseur.

Bonjour Matthieu,

C’est intéressant ce changement sur votre portefeuille.

Pour une personne visant une retraite anticipée, et comptant sur les dividendes pour se créer une rente, comment feriez vous, avec ce type de portefeuille comprenant des ETFs, pour vous créer cette rente une fois que vous avez atteint votre objectif de capital?

Faudrait il revendre tout les mois une partie des ETFs? Ou bien vendre la totalité des ETFs pour racheter des actions à dividendes ?

Bonjour David,

Les dividendes seront à mon sens le moyen le plus simple à terme. Mais pour le moment je ne m’en occupe pas et vise la croissance maximale de mon patrimoine. Mais on pourrait imaginer être 100% ETF et vendre chaque mois un certain pourcentage défini pour en tirer des revenus. C’est moins confortable psychologiquement que de recevoir des dividendes mais ça évite aussi le biais d’investir uniquement sur des entreprises matures.

Bonsoir Matthieu

je suis régulièrement et m’inspire complètement de vos portefeuilles, ainsi grâce à vous j’ai constitué un portefeuille de valeurs prises dans le portefeuille rendement à 40% et 60% dans le portefeuille croissance, j’ai 57 ans donc si je suis votre raisonnement je suis en age d’être à 100% rendement.

Oui mais voilà, les valeurs de votre portefeuille perso ne sont pas à mettre de côté pour autant et je suis satisfait de posséder des valeurs comme Adyen, Biomerieux etc.., valeurs que je n’aurais jamais trouvé sans vous.

Enfin voiçi ma question, ne craignez vous pas qu’en restant figé sur les valeurs croissances, vous pouvez passer à côté de la performance des cycliques par exemple qui se trouvent dans le portefeuille rendement.

Je me pose cette question car grâce au mélange des deux portefeuilles j’ai réussi à obtenir une performance supérieure, je prend l’exemple d’Axa ou Total, ces 2 valeurs m’ont fait gagner un maximum en un mois, je savais que même en étant pas des valeurs d’avenir elles ne pouvaient rester à un niveau inhabituel.

Vu le temps que vous devez passer à prospecter ou surveiller les valeurs, je me dis que vous pourriez peut être sans être infidèle au buy&hold, de temps en temps, apprivoiser sur du moyen terme (2 à 6 mois) ces valeurs qui feront la différence pour la performance de votre portefeuille et bien sur dans votre cas les revendre ensuite. Sans cela je me rend compte depuis des années qu’il est difficile de battre les ETF.

Ce qui est rangeant c’est que vous allez vous rendre compte que le portefeuille rendement que vous ne possédez pas risque de battre le votre sur une courte période mais qui ferait sur-performer le portefeuille.

Je parle bien sur d’une entrée en mars 2020 sur les cycliques et pour ma part une revente en partie now, l’autre partie m’assurant des dividendes futurs.

Bonne soirée

Bonsoir Gérard,

Peter Lynch décrit très bien l’investissement dans les cycliques dans son livre One Up on Wall Street. Je suis d’accord que les mouvements courts terme peuvent être impressionnants sur ces valeurs. Mais cela reste de la spéculation et il faut un excellent sens du timing pour en profiter. Or c’est quasiment impossible d’avoir bon de manière récurrente à ce jeu. À l’inverse, les valeurs de croissance sont régulièrement haussières et finalement le timing a beaucoup moins d’impact puisque le temps joue en notre faveur (même si on achète un peu trop cher les bénéfices rattrapent vite le prix).

Donc oui le rebond cyclique a fait « mal » à mon portefeuille, mais ces valeurs n’iront nulle part maintenant qu’elles ont toutes en partie rebondis. À l’inverse les valeurs de croissance continueront de monter. Mais comme évoqué dans le reporting, en possédant à 50% d’ETF je serai exposé à quelques cycliques donc j’en profiterai un peu.

Bonjour Matthieu,

Je vous suis depuis plusieurs mois, j’apprends au fil de vos articles, c’est un régal de vous lire !

Merci beaucoup pour votre travail et surtout le partage.

Quelques questions qui me sont venues au cours de la lecture de l’article :

– Vous semblez vouloir laisser de côté le critère de valorisation en ce qui concerne les titres vifs. Est-ce vraiment le cas ? N’y voyez-vous pas un risque ? Et en ce qui concerne les ETF, intégrez-vous une composante volatilité ou êtes vous plus sur un investissement régulier indépendamment du prix des marchés ?

– Vous expliquez dans votre début d’analyse avoir surperformé le CAC40 pour votre partie EU et en être satisfait. Pourquoi changer de stratégie alors ? Vous êtes vous comparé à un ETF Europe momentum pour justifier ce choix ?

– Fiscalité PEA vs. CTO: j’ai du mal à vous suivre lorsque vous mentionnez que sur le long terme la fiscalité est plus ou moins similaire. Je vois un 17.2% vs. un 30%, pas tout à fait la même chose. J’ai loupé un truc ?

Bonsoir,

Je n’ai pas dit que la fiscalité CTO et PEA était identique, mais que la fiscalité sur CTo n’est à payer qu’à la fin. Et certains supports sont vraiment largement plus performants (comme le Momentum) donc compensent la fiscalité. Et puis rien ne dit que la csg ne va pas encore augmenter. De toute façon au delà de 150k€ il faut passer par le CTO donc la question ne se pose pas. Je vise un portefeuille à terme d’un million d’euro, donc le PEA ne sera qu’une toute petite partie de celui-ci.

Pour la valorisation, non je vais continuer de la regarder. Mais disons que je vais moins lui donner d’importance devant la qualité des fondamentaux. Il est très difficile d’évaluer un niveau de juste prix dans les conditions actuelles du marché (QE à répétition ad vitam…) donc il faut potentiellement faire confiance au prix du marché et se concentrer sur les fondamentaux.

Pour ma performance Européenne, j’en suis satisfait (elle est du même ordre de grandeur que le MSCI Europe Momentum sur l’année) mais le fait de prendre un ETF Europe Momentum m’aidera à accéder à certaines valeurs (Suisse, UK qui ne sont pas présentes en portefeuille) sans payer d’impôts tout en réduisant les frais de courtage. Il est encore assez complexe chez mon courtier de multiplier l’achat de valeurs étrangères (courtage élevé, minimum de 1500€ par transaction…) donc l’ETF m’aide à me simplifier la vie.

Bonjour Matthieu,

Toujours un plaisir de te lire et de te voir apprendre. C’est très instructif. J’ai une petite question sur la stratégie que tu comptes adopter, je penser rater qqchse.

Tu dis vouloir te rapprocher de :

-55% US

-35% Europe (dont 15% France et 15% hors France)

-10% Chine

Donc je suppose que cela combine PEA & CTO. Le PEA pour la partie 35% Europe et le CTO pour US et Chine. Jusque la j’ai bien compris ?

Par ailleurs tu dis que sur ton PEA, tu arrives à surperformer les indices avec un stock picking de qualité, alors pourquoi vouloir introduire un ETF Europe momentum ? Je comprends que cela puisse te permettre de t’ouvrir au marché suisse et UK, je me suis d’ailleurs renseigné dessus. Mais si tu surperformes les indices, pourquoi vouloir faire du 50% ETF – 50% titres vifs sur la partie Europe ? Ne serait-il pas mieux de faire du 20% ETF pour comme tu le dis « assurer un rentabilité minimum » en cas de grosse erreur et 80% titres vifs en continuant sur ton excellent sélection qui surperforme les indices ?

Merci beaucoup et bonne soirée !

Erwan

D’ailleurs je suis étonné de voir l’ETF Europe Momentum dans votre PEA, n’est-ce pas un ETF non-eligible ?

Bonsoir Erwan,

L’ETF Europe Momentum n’est disponible que sur CTO (même si je l’ai classé maladroitement dans « PEA » car il investit sur des valeurs Européennes).

Donc sur PEA c’est actions Européennes en direct et tout le reste sur CTO. L’avantage de l’ETF est la diversification dans de nombreuses entreprises pour lesquelles j’aurais trop difficilement accès avec mon courtier : cf mon commentaire au message de Nedthem. Cela évite trop de frais de courtage , les retenues à la source des dividendes et la limite minimum de 1500€ chez mon courtier.

C’est assez contraignant donc je n’investis chez mon courtier en Europe uniquement sur quelques valeurs en direct. L’ETF m’ouvre donc d’autres choix (notamment quelques belles small de croissance Européennes).

Quand vous parlez du minimum de 1500€, c’est chez DEGIRO ou INVESTORE ? Ou aucun des deux ?

Cédric

Bonjour Cédric,

La limite des 1500€ est chez Investore. Elle est uniquement valable pour les entreprises Européennes hors Euronext (donc hors Pays Bas et Belgique).

Bonjour,

Les Etf capitalisant subissent une retenue à la source de leurs dividendes même s’ils sont réinvestis. Vous ne payez pas de retenue à la source mais l’etf si. Dis-je une bêtise?

Bonjour Olivier,

Cela dépend car les émetteurs ont des moyens d’optimiser cela. Ils diminuent ces prélèvements via leur pays qui est souvent un mini paradis fiscal (Irlande, Luxembourg) et ils appliquent également certaines techniques pour réduire au maximum l’imposition. On peut facilement le voir sur leur site car le tracking error vs l’indice est quasi nul, preuve qu’ils arrivent à optimiser la fiscalité.

Bonjour Matthieu,

J’ai adopté la meme stratégie, mix ETF / titres vifs, me rendant compte que je sous performer en titres vifs surtout sur les US.

En revanche j’ai choisi l’ETF CSPX pour le SP500, quelle est la différence avec celui que vous avez sélectionné le SXR8 ?

bien à vous,

Vincent

Bonjour Vincent,

C’est exactement le même ETF (le code ISIN est le même), mais le mien est coté sur Xetra et le votre à Amsterdam.

C’est bien ce qui me semblait !

d’autre part, votre ETF Europe est momentum ? quel est l’intérêt sachant qu’un ETF redistribue tous les X mois les titres en fonction de l’indice ?

Vincent

L’ETF Momentum est globalement construit par capitalisation x score Momentum. Il contient donc à tout moment (avec quelques mois de retard) les entreprises qui ont le mieux performé. Il est prouvé par de nombreux backtest que c’est un facteur très fort, donnant de manière très régulière une excellente performance. En Europe lorsqu’on regarde sa composition en détail (en téléchargeant le fichier excel sur le site de Blackrock), il est composé très majoritairement d’entreprises de croissance, ce qui correspond totalement à ce que je souhaite.

Oui je vois mais ces ETF momentum sont donc intrinsèquement plus risqués de part cette exposition majoritairement « growth »

donc pour ma part je mix avec un ETF Europe classique de chez share (IMAE)

Bonjour,

Tout d’abord, merci pour le contenu que vous mettez à disposition. Voilà plusieurs mois que je vous suis et vous influencer ma stratégie d’investissement.

Comme vous le souligner dans ce post, effectivement avoir une vue sur vos critères de sélection d’une entreprise pourrait être intéressant pour nourrir la réflexion.

Voilà 7/8 mois que je m’intéresse à l’univers de l’investissement à travers lecture livres, forums, blog mais c’est toujours délicat l’analyse fondamentale d’une société. Je commence à lire les rapports trimestriels, semestriels et annuels. En anglais, c’est plus délicat.

Ma problématique c’est la valorisation des sociétés, c’est à dire connaître la valeur de l’entreprise et déterminer où se situe le cours de l’action. Visiblement pour avoir une réelle vision, il faut mettre cela en perspective avec d’autres sociétés du même secteur. Mais c’est passionnant et stimulant intellectuellement.

Concernant Thalès ( que j’ai en PTF) pourquoi est-ce un canard boiteux ?

Les perspectives me semblent bonne que ce soit la branche aérospatial, cybersécurité avec la digitalisation de la société. Le carnet de commande est bien remplis.

Le secteur défense/armement est un secteur en croissance. Le principal risque c’est d’être dépassé niveau technologie donc des R&D élevés ?

Il y a une volonté européenne de construire une industrie de la défense européenne et sortir un peu du joug OTAN, E-U même si cela semble difficile.

Je me trompe peut-être mais l’Europe souhaite construire des géants pour faire face à Chine, E-U (gaia-x, alstom etc…) et sortir du bilatéralisme bloc chine – E-U.

Bonjour Nico,

Il est très délicat de valoriser une entreprise surtout dans la période économique actuelle (QE à répétition et taux négatifs). Il faut donc je pense faire un minimum confiance à la valorisation de marché.

Thalès n’est absolument pas une mauvaise entreprise. Je l’ai juste vendu pour des raisons personnelles de diversification car je travaille dans le secteur aéronautique donc ne souhaite pas y être exposé via mes investissements. Mais les fondamentaux restenr très bons et résilients malgré la crise.

Bonjour Matthieu, encore merci pour votre article du mois qui est intéressant par votre remise en question et vos réflexions de stratégie.

J’aime beaucoup votre partie « scoring maison » que l’on ne vois plus depuis avril du moins remplacer par le score global…. de ce fait puisque vous avez fais une remise à jour de ce scoring pourriez vous en parler un peux plus dans le détail à votre prochain report du milieu de mois afin de comprendre votre nouvelle approche de votre émargement des entreprises du fait d’avoir enlevé les scores rendement et value ( qui d’ailleurs je ne comprend pas pourquoi l’avoir enlever avec la value vous pouvez avoir le PER, PSR, PCF, PBR qui ne sont pas négligeable sur un bilan ou profitabilité ? ) et les avoir remplacés par la « révision à la hausse des résultats » si j’ai bien compris ?

Ou du moins pourriez vous refaire une parenthèse des calculs via un article ?

Vous dite : « L’utilisation de ma base de données de plus d’une centaine d’entreprises permet comme décrit plus haut d’étudier l’influence de chaque facteur, je trouve cela intéressant. Je pourrais d’ailleurs dans le futur y consacrer un article entier si cela intéresse des gens. »

Je suis intéressé 🙂

Ensuite toujours sur ce même sujet depuis que je vous lis, le score « confiance » personnellement pas toujours interpelé dans le sens ou celui-ci n’a l’air de ce fondée sur aucune réelle valeur ci ce n’est la votre dans lequel vous apportez dans une entreprise, cela ne reviens t-il pas simplement à scorer une valeur selon la confiance que vous lui apporter et donc à la cofinance que vous vous apportez a vous même et donc deviens un score factuel car émotionnel et que l’on sais etc comme vous l’avez dis dans un paragraphe de cet article dans la bourse même comme le business il n’y a pas de place aux sentiments mais seulement au réel aux valeurs ? sachant que le coefficient du score confiance est de 4, ne seriez t-il pas plus judicieux de valoriser de score par le moat ou shiplead d’une entreprise via le score défensif et de ce fait réévaluer son coefficient ?

Bonjour Jean,

J’enlève le score value qui joue sur le score global, et qui était élevé quand une entreprise avait par exemple un faible PER. Cela n’a rien à voir avec le calcul du Fair Price qui lui restera bien présent et important et qui combine plusieurs critères en relatif. Mais la value en absolue (chercher des entreprises à faible ratio) est à mon sens contreproductif aujourd’hui, et c’est d’ailleurs ce que montre la corrélation négative.

Pour le score confiance tout à fait, c’est pour cela que j’ai énormément baissé son poids également (mais pas supprimé) puisqu’il est en partie subjectif. Je dis bien en partie car il note tout de même le track record et la régularité d’une entreprise.

Je ferais dans le prochain reporting un petit bilan sur tous les changements du screener. Il y en a également un qui est intéressant qui traque de manière visuelle la force acheteuse court terme vs un indice (et qui remplacera les étoiles), mais je n’en dis pas plus pour le moment 😉

Effectivement la value est un indicateur d’achat mais pas vraiment fiable comme vous l’avez démontré en plusieurs reprises avec les GAFAMS a moins d ele calculer avec les bon chiffres….

Le score confiance vous l’établissez sur quels critères, chiffre, ou relation du fondamental de l’entreprise, moat, spécialités ?

Ah hâte du prochain article alors !

Le score confiance n’est pas calculé de manière formelle. Je juge la régularité dans le temps des publications (par exemple une jeune entreprise qui est cotée depuis quelques années seulement n’aura pas une bonne note) et également aux aspects liés à la spéculation. Air Liquide est par exemple solide avec un track record exemplaire. Il est quasiment certain qu’elle continuera sur sa lancée pendant de nombreuses années car le secteur est porteur et qu’elle occupe une place de leader. Une valeur comme Sartorius à l’inverse est ultra chère, et il est difficile de savoir si la croissance va durer à ce rythme. Elle n’a donc pas tous les points non plus. Mais comme je vais utiliser des ETF qui pondèrent assez fortement les grandes entreprises, pourquoi pas enlever totalement ce score en effet, car il y a quandmeme une part subjective qui a mon sens doit totalement disparaître. Vous faites donc bien de le remarquer.

Bonjour, Mathieu

Merci pour ces articles très intéressants mais je me pose une question sur votre choix de passer par un ETF sur la zone US. Pour quelle raison ne pas choisir un fond actif comme par exemple MSIF US Advantage Fund A – LU0225737302, qui montre une bonne perfo (avec certes des frais supérieurs aux ETF) ?

En vous remerciant

Jerome

Bonjour Jérôme,

Si vous comparez votre fond Growth au MSCI USA Growth : https://www.msci.com/documents/10199/d1ec1190-4b2a-49d0-bd61-faabdafc3dbc

La performance n’a rien d’exceptionnelle vs un simple ETF US growth. Si on prend les frais d’entrée (5%), les frais de gestion, de surperformance… il ne reste plus grand chose. Les OPCVM/SiCAV sont vraiment à proscrire pour les indices larges des pays développés, c’est prouvé dans de nombreuses études.

OK je comprends la logique, mais si je compare (sur quatalys) les 2 courbes sur 10 ans (en enlevant volontairement l’année 2020 qui est sans précédent) je trouve environ 40% de mieux pour MSIF US Advantage Fund A. Les frais sont certes bien supérieurs mais pas d’autant ? j’ai fais une erreur selon vous ?

merci

Les frais d’entrées sont de 5%, ce qui est vraiment énorme. C’est difficile de faire des calculs de performance en les intégrant sur le long terme mais je vous assure que cela pèse lourd. Sans compter les frais de courtage qui sont généralement élevés sur les fonds. Et si vous les logez en AV c’est encore pire puisque vous payez sur tout le capital des frais de gestion d’UC de 0,5% par an. Et très rares sont les fonds qui arrivent à battre les indices à long terme de manière régulière (moins de 10% y arrivent). Les ETF ont vraiment beaucoup plus de chances de vous enrichir.

Bonjour,

Merci pour cet article très intéressant à lire comme d’habitude 🙂

J’ai du mal à choisir un etf world momentum, sur DEGIRO le IWMO est coté sur 3 places différentes,

Le choix porte sur le dollar ou euros ? Ou uniquement le volume ?

Merci

Bonsoir Arnaud,

Je préfère à titre personnel IS3R. Globalement ce sont tous les mêmes (le code isin est d’ailleurs identique). La seule chose qui change est la place de cotation ou la devise. La performance sera exactement la même en euro ou en dollar car soit c’est l’ETF qui est converti soit c’est le courtier qui vous convertit. Prendre la version en euro a juste l’avantage d’éviter les 0,1% de frais de change en devise étrangères. Ensuite pour éviter de payer trop de frais de place boursière différentes j’essaye de tout rassembler au même endroit : xetra.

Encore un article de qualité, merci bcp.

Puis je peux savoir si on mixte les 2 ETF que vous avez réellement dans votre Portefeuille avec ceux dans votre autre article sur le PEA passif (fictif) de ces ETF:

30% ETF S&P500 (PE500 Amundi)

30% ETF Nasdaq-100 (PUST Lyxor)

10% ETF Europe MSCI Technologie (TNO Lyxor)

10% ETF Europe MSCI Santé (HLT Lyxor)

10% ETF Europe Personal & Household Goods (PHG Lyxor)10% ETF Europe Food & Beverage (FOO Lyxor)

Quel sera le meilleur choix?

Si on les mixtes avec ces 2iShares ETF , est ce qu’il y a des doublons et malgré ces doublons, on pourra avoir un surperformant que si on ne prenne que les 5 ETF au dessus?

Merci

Bonsoir,

On pourrait faire à la place :

30% ETF S&P500 (SXR8)

30% ETF USA Momentum (QDVA)

40% ETF Europe Momentum (CEMR)

Je pense que les performances seraient même légèrement meilleures. Mais ces ETF ne sont éligibles qu’au CTO.

Merci, Quand c’est légèrement meilleur, on peut ciblé sur un >=2%/an? L’avantage fiscal de PEA ne pourra pas le rattraper? (Bon sur 10ans, si 2% composé, sera meilleur que les 12% D’avantage réduits par PEA)

Ces ETF sur CTO contiennent déjà Health et Food beverage?

Cdt,

Il est impossible de prévoir à l’avance combien une stratégie peut rapporter par rapport aux indices. Les ETf Momentum n’ont rien à voir avec les ETF sectoriels, c’est une autre stratégie d’investissement. Certaines actions sont en commun, d’autres non. Je vous invite à consulter les fiches de tous ces ETF sur les sites de l’émetteur pour comparer les compositions.

Bonsoir Matthieu,

Pourquoi ne peut on pas acheter des titres a Shenzen et Shanghaï , le marché Chinois est fermé aux particuliers européens ?

Finalement le marché chinois serait peu engagent pour le particulier moyen d’après ce que je comprends.

Cordialement

Bonsoir Steeve,

Les places de Shanghai et Shenzhen ne sont pas accessibles aux investisseurs non professionnels d’après ce que j’ai compris. Seules les actions Chinoises cotées à Hong Kong et aux Us le sont. Mais cela changera peut-être dans le futur.

Bonjour Matthieu,

Que pensez-vous de Xiaomi pour le stock picking Chine ?

Bonne journée

Bonjour Jérémy,

Les fondamentaux de Xiaomi me semblent bons, mais les marges ne sont clairement pas au niveau de Apple par exemple. Uniquement 10% du CA est lié à des services, les 90% restants sont uniquement sur des appareils électroniques ce qui ne m’enchante pas trop.

2 entreprises qui m’intéressent sont ZTO Express (n°1 de la livraison de colis) et Netease (n°1-2 du jeux video en Chine avec Tencent).

Bonjour Mathieu. Tout d’abord merci pour ce que tu fais et tout ce que tu partages. Je te suis avec attention depuis plusieurs mois. J’ai regardé les etf momentum que tu mentionnes et je les ai recherché sur degiro ou j’ai mon CTO. Je ne trouve pas les etf momentum sur xetra (ni Europe ni World). D’ailleurs sur le site de blackrock cette place n’apparait pas dans les places de cotation mentionnées. Aussi ma question, par quelle place penses tu passer ?

Merci. Thomas

Bonjour Thomas,

Si si les trois ETF Momentum : CEMR pour l’Europe et QDVA pour les US et IS3R pour World sont disponibles sur Degiro, cotation à Xetra. Je vous invite à taper les tickers dans la barre de recherche et vous allez trouver.

Exact, autant pour moi ! Merci !

Bonjour,

Merci pour votre travail et le partage. Comme vous ma réflexion m’a porté sur le choix des ETF pour investir en dehors de l’Europe et particulièrement dans le PEA n’ayant pas encore dépassé le plafond. Pour l’instant principalement aux USA (Nasdaq et S&P 500). Suite à votre article j’envisage aussi d’investir dans les pays émergents et particulièrement en Chine via les ETF.

Pourquoi préférer le MSCI china (très exposé à la finance) plutôt que sur le MSCI emerging market qui me parait plus diversifié à la fois géographique et sectorielle ?

Tous deux existant au PEA chez Amundi ou Lyxor pour ceux que ça intéresse.

Merci. Fred

Bonjour Fred,

J’ai justement expliqué en détail dans cet article : https://etre-riche-et-independant.com/investir-etf-pays-emergent-bourse pourquoi il vallait mieux éviter d’investir dans les émergents au sens large (donc PAEEM par exemple) et qu’au final le seul pays intéressant du panier est la Chine. Uniquement le CtO permet d’isoler ce pays des autres.

Les grosses lignes du MSCI China sont très tournées sur la Tech avec beaucoup de e-commerce notamment.

Comme indiqué précédemment par Matthieu, sur le PEA l’ETF PAASI en émergent Asie peut-être une bonne option si l’on veut à tout prix rester dans le cadre du PEA (51% de Chine)

Merci beaucoup, puis, est ce que vous avez investit dans Moderna ou comptez vous d’aller investir?

Non pas spécialement, je ne suis pas fan des Pharma car leurs résultats sont imprévisibles.

Bonjour Matthieu,

ta remarque ici est intéressante concernant la vente de tes actions américaines : « Le dividende élevé coute cher en fiscalité et donc la détention en capitalisant sera plus performante. »

Si nous ne sommes pas dans un but de consommation, il est donc plus intéressant de détenir les actions américaines versant des dividendes par l’intermédiaire d’un ETF plutôt qu’en direct non ?

Salut Seb,

C’est exactement cela. En phase de capitalisation il vaut mieux réduire au max la fiscalité donc privilégier les supports qui ne versent pas ou peu de dividendes sur CTO.

Bonjour,

Merci une fois de plus pour ce suivi et toutes ces belles découvertes et explications 🙂 !

En parallèle de votre précision sur les valeurs « intégrées » à l’ETF mais restant en Watch List dans vos prochains Screeners pour nous lecteurs, souhaitez-vous quand même investir les prochains mois dans les entreprises citées en fin d’article (Novo Nordisk, Coloplast, SimCorp…) pour la constitution de votre portefeuille et ainsi leur donner plus de poids ?

Merci,

Cordialement

Bonjour Laurent,

Je parlais principalement des valeurs en gris dans le screener, c’est à dire celles qui ne sont pas en watchlist. Pour les valeurs en jaune (en watchlist) je compte en effet les acheter à terme. Pas forcément toutes parcontre. Novo Nordisk par exemple est une grosse cap, avec une meilleure croissance qu’en moyenne dans le secteur pharma, mais qui n’est pas exceptionnelle non plus. Elle est déjà fortement représentée dans les indices donc à voir. Par contre SimCorp a de beaux fondamentaux et est une midcap (peu présente dans les ETf) donc m’intéresse plus à court terme.

Bonjour,

Tout d’abord, merci pour ces articles très intéressants, qui permettent à de nombreuses personnes d’appréhender la bourse de manière claire et compréhensible.

Je me pose cependant une question sur un principe fondamental en terme d’investissement : construire une stratégie et s’y tenir, peu importe les tendances et la conjoncture.

Comment expliqueriez-vous ces nombreux changements de stratégies au niveau de votre portefeuille (entreprises à dividendes, puis investissement uniquement sur les fondamentaux, puis ouverture à la chine / stratégie momentum / etf) en seulement quelques mois, qui d’ailleurs nous ont apporté pas mal de volatilité ?

Au plaisir de vous lire !

Bien à vous,

Jean-Luc

Bonjour Jean Luc,

Je comprends totalement votre remarque, mais à aucun moment je n’ai affirmé détenir « la vérité ». Je ne fais que partager mes réflexions et ce que je fais. Je rappelle d’ailleurs que cela ne représente en aucun cas des conseils d’achat ou de marche à suivre.

Néanmoins, je suis constamment en réflexion, en analyse et en apprentissage. Lorsque l’on part sur une stratégie et que l’on voit qu’elle va dans le mur (via des analyses concrètes de performance par exemple), il me semble important d’agir en conséquence. Je suis jeune et appliquer une mauvaise stratégie sur des décennies coûtera très très cher. Je vois déjà que de passer de « Dividende France » à « Croissance/Qualité International » améliore beaucoup les résultats. C’était donc une première bonne décision.

Ensuite le fait d’analyser mon portefeuille prouve que je ne prends pas encore assez de risque dans ma démarche croissance. Elle est initiée depuis plusieurs mois mais encore avec des restes d’anciennes lignes. La meilleure option est donc de mixer des ETF pour rester diversifié et éviter les taxes, à compléter par les actions qui me semblent vraiment sortir du lot. Comme je l’ai dit dans un autre message, si j’avais suivi les résultats de mon screener à la lettre, la performance aurait été bien meilleure (et j’espère que beaucoup de lecteurs l’ont fait). Mais les émotions et l’attachement à certaines entreprises m’ont fait commettre des erreurs. Comme quoi on progresse et on apprend tous les jours.

Pour la Chine, cela vient de nouvelles analyses effectuées. Je pense que j’ai atteint une valeur minimale (100k€) suffisante pour pouvoir m’y intéresser. Je n’en ressentais pas le besoin avant. Mais avec un capital qui augmentera dans le futur et les perspectives de croissance en Chine, il serait regrettable de passer à côté (à nouveau si l’on est jeune et à horizon LT).

Pour conclure, il n’existe pas une manière d’investir. Il en faut pour tout le monde, tous les âges, tous les objectifs/ambitions patrimoniaux. C’est d’ailleurs pour cela que je propose plusieurs portefeuilles libres d’accès sur le site : mid&Small, rendement, ETF, et le mien. Le but est que chaque personne trouve ce qui lui corresponde et ne rate pas l’aventure de l’investissement en bourse.

Bonjour Matthieu,

Super reporting ! Il me tarde de voir les nouveaux score du screener.

Alors TSLA entre dans le protefeuille finalement ? ^^ Sur le long terme une croissance vous parait donc tout à fait possible malgré la capitalisation actuelle ?

PM

Bonjour Pierre-Marie,

Oui Tesla est rentrée en portefeuille et l’annonce de son arrivée dans le S&P500 l’a bien fait monter d’ailleurs ! Pour une fois mon timing était chanceux ! Tesla va devenir profitable à partir de l’année prochaine, ce qui est un vrai signal LT à mon avis. Le potentiel de croissance me semble énorme, surtout lorsqu’on sait que certaines technologies de SpaceX peuvent être utilisées.

Bonjour Matthieu,

L’ETF sur ton CTO est-il celui-ci : CSPX ?

SXR8 plutôt je pense

Bonjour Sébastien,

CSPX et SXR8 sont exactement la même chose (même code IsIN). La seule différence est la place de cotation et la devise. J’ai choisi celui coté sur Xetra car fort volume, pas de frais de change, et c’est aussi pour rassembler tous mes ETF sur la même place afin d’éviter de payer les frais annuels de place chez Degiro.

Merci 🙂

Enfin du coup oui 🙂 Mais coté au Xetra

Bonjour Matthieu,

J’ai trouvé un site https://www.mindfullyinvesting.com/articles/6-what-to-invest-in/6-2-expected-future-returns-and-risks/

Dessus il a mis un tableau excel ou il a synthétisé les prévisions sur 7/10 ans de tous les grands groupes : GMO, Research Affiliates, JP Morgan, AQR, Star Capital Research, Morgan Stanley, Morning Star, Charles Schwab, Vanguard, Blackrock, Buckingham SW, David Merkel, Last Years Robeco.

J’ai fais une moyenne de toutes les prévisions sur excel, je trouve 4.6% de rendement annuel pour les grandes entreprises américaines, 5.4% pour les petites entreprises américaines, 6.9% pour les entreprises non américaines, 7.8% pour les actions émergentes.

En cherchant plus en détails sur Asset Allocation Interactive de Research Affiliates, j’ai trouvé que les prévisions sur 10 ans étaient favorables au marché européen/australie/extreme orient ( MSCI EAFE ) avec 5.2% et émergent avec 7.2% ( MSCI EM ) selon eux et peu sur les grandes entreprises américaines avec 0.1%.

Après je ne savais pas trop quoi faire, je ne voulais pas non plus partir sur du 50/50 europe, pays émergents.

Alors j’ai cherché ce que les robots advisors proposaient. J’aimais bien Nalo au vu de ses performances par rapport aux autres. Alors j’ai tenté de recopier leur allocation sur PEA.

Leur allocation :

Pays émergents 17

Etats Unis – petites capitalisations 5

Asie-Pacifique 12

Japon 12

Etats-Unis 10

Europe 24

Immobilier 20

Mon PEA ( je n’ai pas trouvé tous les trackers ) :

Etats Unis – petites capitalisations 10.9

Pays émergents 24.0

Japon 17.0

Etats-Unis 14.1

Europe 33.9

Pour Asie Pacifique, je ne suis pas satisfait du tracker de Lyxor, il n’a quasiment pas d’actions d’Australie contrairement à celui sur Nalo et il a quand meme 0.60% de frais et un faible encours. L’immobilier monde, je n’ai pas trouvé en PEA.

Que pensez-vous de cette démarche et de cette allocation ? C’est un peu différent de votre portefeuille j’ai vu alors je voudrais savoir si je ne suis pas en train de me tromper.

Je vous remercie d’avance,

Cordialement,

Adrien

Bonjour Adrien,

Il faut fuir ce genre d’avis d’économistes, ils passent leur temps à se tromper. Pour info sur les 5 dernières années ils prognostiquaient une surperformance de l’Europe sur les US. On a vu ce que ça a donné…

Il faut faire attention également aux chiffres qui sont des moyennes. 5% en moyenne veut dire simplement que certains secteurs feront mieux, d’autre moins… il faut donc chercher les bon secteurs et éviter les mauvais.

Pour Nalo, Yomoni etc… c’est vraiment à éviter. Ils prennent des frais exorbitants et tout cela pour rien, pour faire moins bien qu’un ETF World. On n’est jamais mieux servi que par soi même.

Ps : j’ai enlevé les liens internet des ETF car ils s’affichaient mal et fesaient buguer la mise en page.

Bonjour,

Je reviens vers vous au sujet des Trackers avec 4 questions.

En effet, je pense depuis quelques temps investir sur des valeurs US avec Degiro : Microsoft, Paypal, Facebook…

Votre dernier suivi me fait bien réfléchir à l’achat d’actions individuelles constatant que les frais de connexion pour les marchés US sont de 5€ ET par mois ET par place boursière.

Ces frais sont donc extrêmement chers pour ma « petite » somme prévue de 2000€ d’investissement pour les Us.

A titre de comparaison, les 2,5€ maximum annuel sont bien plus raisonnables pour la plupart des places d’Europe.

1) Donc par exemple, le montant des frais US serait donc même de 10€ par mois si possession de valeurs sur les places NDQ et NYSE. Pouvez-vous confirmer étant sur Degiro ?

Aussi et pour synthétiser, vous avez choisi les ETF « iShares » car :

– l’émetteur Blackrock est numéro 1 mondial,

– faibles frais : 0,05% contre 0,15% pour Lyxor ou Amundi,

– dividendes réinvestis sans fiscalité,

– ETF Physiques : les sociétés pèsent la même proportion que dans l’indice de référence,

– vous allez bientôt atteindre la limite du PEA.

Cependant, en n’étant pas concerné par le point 5, que pensez-vous de ces 2 Trackers SP&500 éligible PEA : :

– https://www.lyxoretf.fr/fr/retail/produits/etf-actions/lyxor-pea-sp-500-ucits-etf-capi/fr0011871128/eur

– https://www.lyxoretf.fr/fr/retail/produits/etf-actions/lyxor-pea-sp-500-ucits-etf-couverte-en-eur-capi/fr0011871136/eur

Certes, leurs frais sont de 0,15%.

Certes, ils sont synthétiques car il est indiqué « réplication indirecte » sur leurs fiches.

2) Pouvez-vous donc développer pourquoi il est préférable de prendre des Etf physiques ?

De plus, le second est « hedgé » et permet de se couvrir contre les risques de change.

Cela paraît un bon avantage au vu de la faiblesse du dollar face à l’euro ces derniers mois.

3) Qu’en pensez-vous ? L’Etf iShares SP&500 est-il « hedgé » ?

4) De façon générale sur Degiro, n’y a t-il pas d’autres frais (mensuel ou annuel) que les 2€ par ordre pour les Etf ?

Merci par avance pour vos éclaircissements,

Bien cordialement

Bonjour Laurent,

Vous faites erreur, les frais Degiro sont de 2,50€ par place boursière mais par an, pas par mois. Donc ça va largement.

Pour le PEA, il y a en effet PE500 d’Amundi qui est très bien, cela suffit largement. Dans mon cas je split les investissements pour mieux séparer et analyser les performances des portefeuilles Europe et US. Et que si je réunissais tout, le seuil du PEA serait presque atteint donc je devrais bientôt passer au CTO.

Pour les ETF synthétiques j’ai écrit un article complet ici : https://etre-riche-et-independant.com/comment-fonctionnent-etf-synthetiques

Ce n’est pas un gros risque, mais quand les montants deviennent élevés et que c’est possible d’éviter les intermédiaires, autant le faire. Mais comme dit plus haut, pas de gros risques donc aucune crainte dessus.

Pour le hedge c’est totalement inutile à mon sens. Déjà le hedge a un coût supplémentaire dans les frais. Ensuite, l’intérêt d’investir aux Us est de s’exposer au dollar qui est une devise forte. Certes il y a une faiblesse à CT, mais globalement la tendance LT du dollar est bien plus forte que celle de l’euro. À vous de voir.

Bonjour Matthieu,

Merci pour vos explications :).

Oui pour les actions Européennes, j’ai été prélevé de 2,50€ pour la place OMX Copenhagen et 2,50€ pour la place Xetra.

Cependant concernant les valeurs US, le site officiel affiche :

« Pour les marchés options aux Etats-Unis, ces frais s’élèvent à 5,00€ par mois calendaire. Cette facturation s’applique si vous réalisez une transaction ou détenez une position durant l’année calendaire ».

(https://www.degiro.fr/tarifs/courtier-degiro)

Je dois confondre « marchés option » et le fait simplement de posséder des actions « classiques » US.

D’où mon interrogation, pouvez-vous préciser ? Merci

Merci, désolé du dérangement. Je n’étais pas tombé sur votre article de comparaison des trackers Synthétiques et Physiques.

Enfin suite à votre réponse, faut-il préférer Lyxor ou Amundi que vous citez ?

Cordialement,

Laurent

Oui le marché des options n’a rien à voir. Ce sont des produits dérivés pour faire simple. Les actions classiques fonctionnent comme le reste : 2,5€ par an.

Pour l’émetteur, aucune différence. Il vaut mieux prendre Amundi car Lyxor est en train de se faire racheter et potentiellement les ETF devront être vendus.

Matthieu

Concernant l’éventuel rachat de Lyxor, est ce que tu as connaissance d’un précédent pour savoir s’il est fort probable ou non que les ETF correspondants devront être cédés ? Il est possible que la marque sera conservée et qu’il s’agira seulement d’un changement d’actionnaire.

Cédric

Bonjour Cédric,

Non aucune info, potentiellement (et je pense que ça sera le cas) la marque Lyxor continuera d’exister et donc les ETF conservés.

Un grand Merci pour ces 2 précisions 😊.

En effet, n’avais pas vu passer l’information au sujet de Lyxor.

Bonne fin de journée

Bonjour Matthieu

Bonne performance de SOLUTION 30 aujourd’hui, la ligne va prendre du poids !! 😉

Bonjour Cédric,

En effet acquise en Octobre pour ma part à un Pru de 17€, sa bonne performance des derniers jours fait bien plaisir 🤑.

Bonne soirée

Bonjour Matthieu, plutôt en ligne avec ta stratégie de recentrage sur les ETF. As tu exploré les ETF orientés ISR/ESG? Je pense notamment à LYXOR ETF NEW ENER (FR0010524777).

Quel site conseilles tu pour obtenir la composition des ETF?

Merci

Bonjour Laurent,

C’est justement ce que je n’aime pas chez Amundi et Lyxor : ils ne donnent que les 10 premieres lignes.

Sur le site de Blackrock (Ishares) on peut télécharger un fichier excel de tous leurs ETF avec toutes les positions, le poid des lignes…

Globalement sur le ESG/ISR je suis mitigé. D’ailleurs regardez les performances : https://www.msci.com/documents/10199/db88cb95-3bf3-424c-b776-bfdcca67d460

Rien de plus qu’un world ! C’est surtout un effet de mode, je pense juste qu’il faut éviter d’investir dans des actions qui ont des scores mauvais dans ces domaines (comme le pétrole) mais ça s’arrête là.

Merci, du coup tu conseilles un ETF MSCI WORLD de chez qui (meilleure liquidité, frais)?

Tu as sûrement dû déjà répondre à cette question.

Le choix de l’ETF world donnera toujours le même résultat. Sur PEA il y a CW8 de Amundi, EWLD de Lyxor. Sur CTO il y a IWDA de Ishares.

Bonjour Matthieu,

Je te suis depuis cet été et je m’inspire de ton screener pour sélectionner des titres de qualités encore une fois merci pour le partage de tes connaissances et tes découvertes. Petite question il ne me semble pas l’avoir vu dans les com, pourquoi ne pas avoir retenu l’action Xiaomi ?

Au niveau image et produit elle arrive à se faire une part de marché malgré la présence des ogres Apple et Samsung.

Merci.

Bonjour Tobi,

Xiaomi n’a pas vraiment de moat pour le moment. On entend dans la rue des gens dire : « j’adore les Iphones » ou encore « je veux que mon prochain téléphone soit un Apple ». On n’entend jamais cela pour Xiaomi. Au mieux on dit que c’est pas trop cher donc un compromis. On voit vite cela en comparant les marges de ces deux entreprises.

Ensuite, Xiaomi ne fait que des appareils électroniques, ce qui est la partie cyclique et peu intéressante de la technologie. Apple s’est redirigé vers les services (santé, streaming, paiement…) et est donc beaucoup plus intéressante pour cela.

Et ça ?

50 % iShares Edge MSCI World Momentum Factor UCITS ETF ( en CTO )

50% de votre portefeuille PEA qui essaie de superformer le world ( en PEA )

Comme on a pas de recul à long terme, ça permet de diversifier le risque tout en assurant de bon rendements et profiter a 50% de la fiscalité réduite du PEA.

Oui World Momentum est une très bonne option.

Pardon je ne suis pas très clair, quand je parle de votre portefeuille PEA je veux parler de votre portefeuille passif ETF PEA.

Bonjour MATHIEU

Quel travail complet et je vous félicite pour cela. A priori vous détenez qu’un seul CTO, chez Degiro? Que pensez vous de la solidité de ce Brocker? Avez vous fait un article sur le sujet? Mais qu’en est il de votre PEA, chez quel Brocker vous êtes vous placé pour du long terme? car je suis Chez BINCK devenu SAXO mais cela prend un peu l’eau depuis (Service AV en anglais , pas de réponse aux mails etc) donc j’envisage de changer. Pouvez vous me dire quels sont vos Brockers et pourquoi? Merci

Bonjour,

Degiro est à mon sens l’un des broker les plus solides en Europe. J’ai écrit un articlr complet sur ce courtier : https://etre-riche-et-independant.com/avis-courtier-degiro-bourse

C’est de loin le meilleur en terme de tarif, service client, liste des supports dispo…

Je rappelle qu’en cas de faillite du courtier, vos actions sont détenues au réel donc vous ne perdez rien.

Mon PEA est chez ma banque CA avec l’offre Investore Integral qui est l’une des meilleures du marché.

Je n’arrive pas à trouver sur bourse direct le iShares Edge MSCI World Momentum Factor UCITS ETF ou un équivalent, ca existe ?

Bourse direct ne donne pas accès à beaucoup de places ou de produits…

Si vous ne trouvez pas IS3R essayez IWMO.

J’en ai cherché plusieurs et un a retenu mon attention :

Le ISIV-E.MSCI WMF U.ETF DLA. Il est sur la bourse allemande XETRA. Il a l’air d’avoir beaucoup de transactions.

Il est en euro donc je suppose que je peux éviter la commission de change. Frais de courtage à 0,15% ce qui est vraiment peu cher. Frais de conservation 0,036%, ca va aussi. Je ne sais pas si j’ai oublié d’autre chose en frais.

Est-ce qu’il y a quelque chose en plus que je devrais savoir si je suis sur la bourse allemande et pas sur la bourse française ?

Merci

FRANCFORT

(Xetra) 0,15%

min. 15 €*

En fait j’ai mal lu, j’ecris que ca voulait dire un ordre de minimum 15 euro, mais en fait il faut plutot le lire que l’ordre coute 15 euro et ensuite il faut faire 0,15% fois le montant qu’on transfere ou peut etre que c’est inclus dans les 15 euros.

Non rien de particulier, à part la tarification qui est plus chère.

D’accord je viens de comprendre que vous utilisez Degiro et effectivement sur Xetra vous devez avoir moins de frais que moi. Ce serait bien que j’ouvre un compte.

Je voulais savoir est-ce que le momentum des emetteurs amundi et ishare est le même ?