Le Portefeuille Passif CTO est délibérément agressif en privilégiant les zones géographiques en croissance et les thématiques d’avenir, uniquement accessibles via des ETF sur CTO. Il devrait être complété par un portefeuille plus défensif comme le Portefeuille Passif ETF PEA.

L’objectif de ce portefeuille est de réaliser la performance la plus élevée possible à horizon long terme et du sur-performer nettement le MSCI World sur la durée. Ce portefeuille est donc destiné aux investisseurs souhaitant faire croître leur capital d’une manière agressive et rapide, lorsqu’ils sont en phase de construction d’un patrimoine financier.

Il est à noter que je propose ce portefeuille pour que les lecteurs du site intéressés puissent s’en inspirer, mais il n’est pas détenu en réel pour ma part. Mon portefeuille réel se trouve dans cette partie.

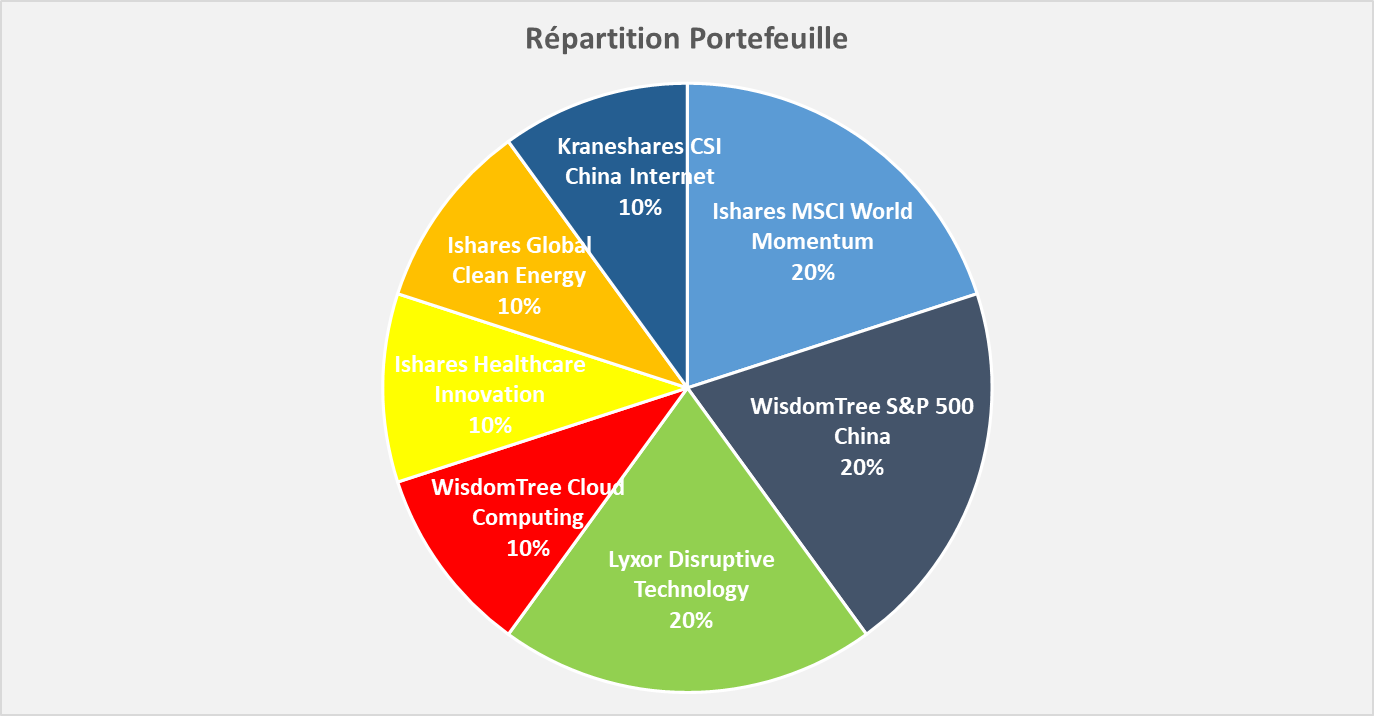

Composition du Portefeuille Passif ETF CTO

Le portefeuille Passif ETF CTO est constitué de 7 ETF distincts couvrant la partie Américaine, Européenne et Asiatique de manière à ne pas trop s’éloigner de la répartition du MSCI World.

Voici les ETF qui composent le portefeuille ainsi que leur répartition :

20% ETF MSCI World Momentum (IS3R Ishares) : cet ETF permet de s’exposer à l’indice MSCI World des pays développés (US, Europe, Japon, Canada, Australie…) tout en y ajoutant un filtre sur le momentum. Cette méthodologie consiste à surpondérer les actions qui ont le mieux performé sur les derniers mois et de sous pondérer les actions moins performantes. Le biais momentum est une stratégie historiquement très performante sur la durée.

20% ETF S&P China 500 (ICW5 WisdomTree) : cet ETF est le plus complet permettant d’investir de manière large sur la Chine. Contrairement au MSCI China classique, cet ETF investi également sur la Chine continentale (Shanghai, Shenzhen) et présente donc une excellente solution pour profiter de la croissance Chinoise tout en ayant une bonne diversification sectorielle. La Chine est aujourd’hui la première puissance mondiale en terme de PIB et a une croissance supérieure aux Etats-Unis. Il est donc pertinent d’y avoir une exposition.

20% ETF Disruptive Technology (UNIC Lyxor) : cet ETF permet d’investir de manière large dans la majorité des mégatrend actuelles. Il contient notamment des domaines comme l’impression 3D, l’Internet des objets, le cloud computing, les technologies financières, le paiement numérique, la santé, la robotique, l’énergie propre, les réseaux intelligents et la cybersécurité.

10% ETF WisdomTree Cloud Computing (WCLD WisdomTree) : cet ETF permet d’investir dans les entreprises Américaines tirant la majorité de leurs revenus avec des services provenant du cloud. La plupart des constituants de l’ETF sont des entreprises d’ultra croissance, pas toutes rentables pour le moment, mais pouvant potentiellement être les GAFAM de demain. On y retrouve des domaines comme le e-commerce, le streaming, les paiements électroniques, les logiciels sous forme de services…

10% ETF Healthcare Innovation (2B78 Ishares) : L’objectif de cet ETF est d’investir dans des entreprises innovantes dans le secteur de la santé qui tirent une majorité de leurs revenus dans des domaines spécifiques comme la biotechnologie, les équipements technologiques de pointe, les traitements innovants contre certaines maladies… La santé est l’une des thématiques principales du siècle (vieillissement de la population, accroissement des maladies liées à l’obésité, aux problèmes auditifs, oculaires…) et sur-performera probablement le marché.

10% ETF Global Clean Energy (IQQH Ishares) : Cet ETF investit dans des entreprises tirant des revenus dans les secteurs liés aux énergies renouvelables (solaire, éolien, hydraulique, hydrogène, biomasse…). Les énergies renouvelables est un secteur qui en est encore à son tout début mais qui a un potentiel de croissance incroyable, notamment grâce à tous les plans économiques prévus par les Etats avec pour objectif de prendre en compte les enjeux climatiques.

10% ETF CSI China Internet (KWEB Kraneshares) : cet ETF permet d’investir sur toutes les entreprises Chinoises exerçant une activité touchant de près ou de loin à internet. On y trouve des domaines comme le e-commerce, les jeux video, la publicité en ligne, les paiements électroniques, les services de streaming… Cet ETF est donc en quelque sorte un petit Nasdaq Chinois.

En résumé, l’objectif de ce portefeuille d’ETF est de se concentrer de manière agressive sur des thématiques en croissance et porteuses sur les décennies à venir, tout en évitant les secteurs trop cycliques qui créent peu de valeur à LT.

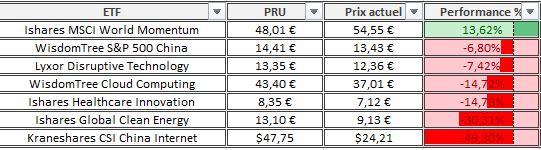

Performance du portefeuille Passif ETF CTO

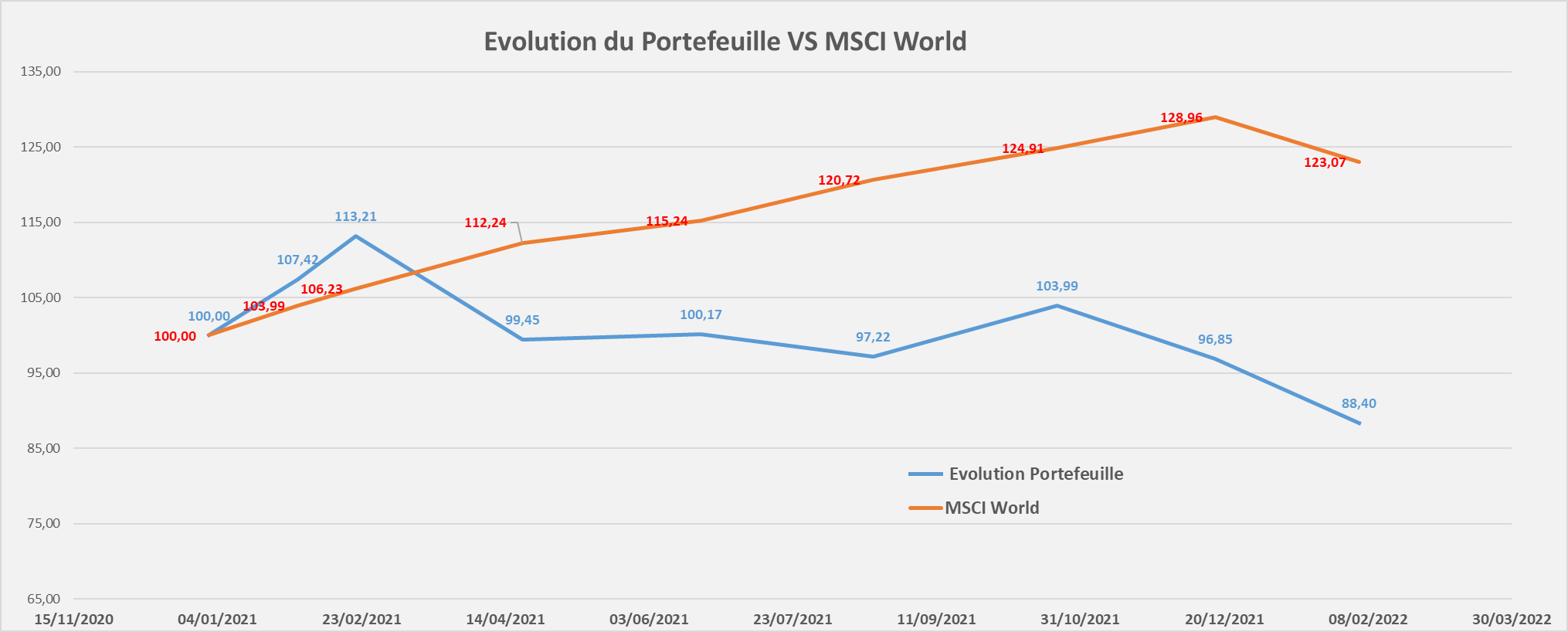

Le suivi de performance démarre le 01/01/2021.

Voici l’évolution du portefeuille (en bleu) VS MSCI World CW8 (en rouge) :

Performance Portefeuille Passif ETF CTO en 2022 : -8.7%

Performance MSCI World en 2022 : -4.6%

Le portefeuille commence l’année en retard vs MSCI World, avec environ 4 pts de performance sous l’indice. Il a donc évidemment moins bien résisté que le portefeuille passif ETF PEA de par sa composante agressive et croissance qui est encore fortement pénalisée sur ce début d’année.

2022 commence comme 2021 s’est terminée, à savoir avec une grosse crainte du marché sur la remontée des taux actuellement en cours. Les valeurs de croissance sont fortement pénalisées, même celles qui ne sont pas très chères. Cette baisse générale vient de la forte volatilité et des flux sortants de la croissance pour aller vers de la value.

Les algorithmes amplifient ces phénomènes avec les ventes automatiques des robots, ce qui explique aussi le carnage sur certaines valeurs.

On peut voir également que les résultats des valeurs tech aux US sont très dispersés. Des grosses boites comme Facebook, Netflix, PayPal ont payé cash leurs résultats décevants avec des baisses de 20% dans la journée (alors que leurs cours de bourse étaient déjà baissiers depuis un moment). Cette baisse s’arrêtera bien un jour, lorsqu’on aura une meilleure vision de jusqu’où les taux iront. Ce mouvement de panique (exagéré comme souvent) pourra ensuite repartir dans l’autre sens et le rebond sera certainement fort et rapide.

On s’aperçoit également que la Chine n’a pas baissé depuis le début de l’année. Etant donnée la baisse constatée l’année dernière, il est possible qu’un point bas soit atteint sur la Chine. Si 2022 est une année « value », les indices Chinois pourraient fortement profiter du rebond car la décote sur ce marché est très élevée.

Le suivi de ce portefeuille est pour le moment très mauvais sur cette dernière année. C’est évidemment une période trop courte pour juger (on investit ici sur des tendances de très long terme). Cela prouve pour le moment que vouloir prendre des raccourcis avec des thématiques à la mode et parfois spéculatives peut être très risqué et n’apporte pas nécessairement des retours immédiats sur investissement de par le niveau de valorisation de certains secteurs qui était trop élevé.

Sentiment de marché et renforcements

Afin d’automatiser la démarche de renforcements mensuels dans ce portefeuille ETF, je propose une simple analyse graphique qui permettra de voir dans quelle tendance évolue le marché.

Si la tendance LT est haussière (prix hebdomadaires au-dessus de la moyenne mobile à 50S), alors le renforcement doit être agressif. En effet, il faut profiter des moments de hausse du marché pour renforcer les segments les plus haussiers à LT (donc principalement les valeurs de croissance).

Si la tendance LT est baissière (prix hebdomadaires en-dessous de la moyenne mobile à 50S), alors le renforcement doit être défensif. En effet, dans ce genre de cas il faut renforcer les valeurs les plus solides et les moins volatiles afin de stabiliser le portefeuille et éviter que la baisse ne fasse trop chuter sa valeur.

Cas Agressif : renforcer UNIC, WCLD, 2B78, IQQH, KWEB.

Cas Défensif : renforcer IS3R, ICW5.

Analyse graphique (ZoneBourse) :

Actuellement le MSCI World (CW8) est en tendance haussière, on peut donc renforcer ce mois-ci suivant la phase agressive. Je conseille néanmoins exceptionnellement pour le moment renforcer suivant la phase défensive en raison des risques qui planent sur les marchés.

Je rappelle également que d’appliquer ce genre de méthodologie de renforcement « technique » peut conduire à déséquilibre le portefeuille tout le long de l’année. Il est donc conseillé en fin d’année de faire un ré-équilibrage pour retrouver la pondération cible sur chaque ETF.

Date Publication : 06/02/2022

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Salut Matthieu !

Merci encore pour ces analyses, impatient de vous lire chaque mois.

Vous évoquez la baisse de grosses entreprises US, notamment la chute de Meta. Ayant un peu de coté, je souhaiterais profiter de cette baisse pour renforcer justement Meta (et Microsoft par la meme occasion qui a bien chuté également).

Est-ce raisonnable actuellement selon vous ?

Merci encore !

Bonjour,

La baisse de FB est totalement exagérée selon moi. Oui la croissance ralentit temporairement (on a quandmême un comparatif défavorable avec 2020 qui était exceptionnellement bon). Qu’on croit ou non a la métaverse, les profits et la croissance est encore là et prévus pour les années à venir. L’entreprise est valorisée comme si elle n’aura plus de croissance (PER de 18 et moins de 10x l’EBITDA). C’est ridicule pour une entreprise comme FB. Pour donner un comparatif, c’est exactement la même valorisation que Danone qui n’a aucune croissance et de la dette (alors que Meta a 50 milliards de cash).

Pour moi le risque est faible à ce prix. Le newsflow est négatif donc il faudra parcontre peut-être attendre avant de retrouver une tendance haussière.

Microsoft a un risque très faible à long terme de par la qualité de son bilan, ses revenus récurrents et sa diversification sur différentes activités. Parcontre forcément ça se paye plus cher, mais rien de bullesque non plus.

Merci pour votre réponse, cela me conforte dans l’idée que j’avais de renforcer ces valeurs !

Bonjour,

Je souhaite me constituer un premier capital boursier (à 32 ans) orienté moyen/long terme.

Mon capital initial est de 50 000 euros avec un apport d’environ 500 euros par mois.

Je m’interroge sur la pertinence d’un placement en 50/50 :

50% sur PEA : CW8 MSCI World Amundi

50% sur CTO : IWMO iShares Edge MSCI World Momentum Factor UCITS ETF

Les gains du IWMO (je ne trouve pas le IWME) rattrapant la fiscalité moins favorable du CTO.

Si vous avez un avis, ou si vous voyez une erreur dans mon raisonnement…

Merci beaucoup,

Florian,

Bonsoir,

Mixer ETF World et World Momentum a du sens si on souhaite tenter d’améliorer la performance de long terme. Peut-être que 50-50 est un peu risqué, tout dépend de vos objectifs et de la volatilité que vous êtes prêt à subir. Il faut bien comprendre les avantages et inconvénients (les risques) propres à chaque support d’investissement (par exemple comprendre comment fonctionne le Momentum et savoir qu’en période de volatilité cette approche se comporte généralement mal car en retard et à contre courant

En tout cas tant que vous faites des renforcements réguliers chaque mois, vous réduisez vraiment le risque du point d’entrée sur le long terme, et vous serez largement récompensé à horizon 10, 20 ou 30 ans

Bonjour,

Merci pour le contenu partagé ici. J’ai créé un portefeuille PEA avec la répartition suivante : PE500 : 30%; PUST; 30%; TNO 10%; HLT 10%; PHG 10%; PAASI 10 %. Tout le marché a dévissé suite aux évènements en ukraine qui viennent accentuer une baisse déjà engagée notamment sur TNO, PUST (Nasdaq), PHG et PAASI et HLT ( bref seul le S&P 500 résiste. Alors oui il s’agit bien d’un protefeuille LT, cependant nous n’avons pas tous les jours d’évévènement macro de ce type. Je pense ici liquider mes positions sauf sur le S&P quitte à investir dans les commodités typiquement de l’or via mon CTO. Est-ce ici une bonne approche ? Ne suis je pas en train de paniquer ou au contraire il faut à un moment savoir prendre ses pertes ?

Merci par avance pour votre retour et merci encore pour tout le contenu partagé.

Florent

Bonjour,

À vous de voir selon votre situation mais je pense personnellement que c’est une erreur. Toute tentative de timing est généralement un echec cuisant. Il y a toujours des raisons de paniquer et de vendre (covid, hausse des taux, inflation, guerre, et puis dans 2 ans ça sera autre chose etc…)

Et si le marché était déjà pricé pour ces événements, vous allez vendre au point bas et manquer le rebond (donc perte d’argent).

On investit sur le long terme, et il ne faut pas non plus mélanger les raisons des baisses. L’Europe chute principalement (au global) car dépendant de la Russie et en première ligne, ce qui n’est absolument pas le cas des US. En parallèle, les valeurs tech et de croissance chutent avec la hausse des taux. Ce sont 2 choses totalement indépendantes et différentes.

J’apprécie l’honnêteté de vos articles (vous ne cherchez pas à dire que vous avez la science infuse) et vous faites part de vos convictions. Pour ma part, après avoir vu des articles sérieux qui comprenait des backtests et des sources vérifiables. Je me suis orienté vers 9 ETF certains value weighted d’autres quality weighted en m’exposant aux US, à l’Europe et les pays émergents et à diverses tailles de capitalisation ! Les small cap surperforment sur le long terme, les ratios value et quality aussi mais ils peuvent sousperformer pendant plusieurs années (voire parfois plus de 10 ans) ! Pareil pour les places boursières (ex: les capitalisations japonaises qui ont eu à un moment un Shiller PE ratio de 70 avant d’avoir un énorme crash). J’ai beaucoup de mal avec les ETF growth et momentum même s’ils surperforment. Je veux être à l’aise avec mes investissements et j’ai déjà diversifier les styles d’investissement en leur allouant un pourcentage précis dans mon portefeuille etf (rééquilibrage annuel). Je crois très fortement aux portefeuilles ETF multi-facteurs (soit manuellement pour établir des allocations strictes soit des ETFs qui combinent directement plusieurs approches). J’ai hâte de lire vos prochains articles !

Merci pour votre retour Tristan

Je crois également fortement au facteur quality, qui surperforme également sur le long terme, mais je suis beaucoup plus réservé sur le value. Pour moi ça marchait dans le temps car il n’y avait pas l’accès an l’information, les sites internet et tous les ratios déjà calculés etc. On pouvait encore trouver des belles boites décotées à l’abris des regards. C’est aujourd’hui quasiment impossible, tant il y a d’intervenants et qu’il est très facile de screener les marchés avec des indicateurs de valorisation. Tout le monde voit la même chose, donc si des boites restent value il y a surement bonnes raisons.

En tout cas ce qui compte c’est d’investir, il y a de nombreuses manières de le faire, il faut que tout le monde y trouve son compte avec la stratégie qui lui plait le plus et qu’il est possible de maintenir coute que coute sur le ling terme.

Je comprends votre réticence par rapport au value, je suis d’accord tout le monde a accès aux mêmes ratios et pourtant malgré cela, peu sont capables d’être méthodiques. Tout le monde a également accès aux mêmes ratio de qualité (type ROA, ROE, ROIC, ratio de liquidité, ratio d’endettement, piotrovski F score etc.) Combien d’investisseurs qui font du stockpicking renient leurs critères d’investissement parce qu’une action leur plaît ou refuse d’acheter une action parce que les perspectives sur les trois prochaines années ne sont pas bonnes (alors que certaines ont la capacité de résister un nombre d’années supérieures et de fortement rebondir). En cherchant un peu on a accès aussi aux mêmes estimations d’analyste qui sont très souvent soit trop optimiste soit trop pessimiste ! Je suis d’accord c’est un style d’investissement où il est très rare de trouver des technologies disruptives mais combien d’elles font faillite pour laisser émerger seulement quelques leaders. Je suis d’accord il y a beaucoup d’entreprises qui ont un Price to Free Cash Flow, un PER, un PEG, Price to Book bas pour une bonne raison (peu de perspectives ou trop d’incertitudes, mauvais management…) mais il y a plus de bonnes surprises qu’on ne le croit malgré la présence de value trap. Il ne faut pas oublier que dans le lot des actions value, les actions qui ont une activité ennuyeuse ou mal-vue mais qui ont un business solide sont plus représentées qu’on ne le croit malgré le désintérêt des investisseurs mais non celui des consommateurs. Bref, pour moi cette manière d’investir ne me paraît pas morte même si elle peut s’avérer contrarian selon les places boursières et la taille de la capitalisation sur ces 10 dernières années. Après rien ne garantit que la surperformance passé se reproduira (tout comme tout autre style d’investissement qui cherche à surperformer les indices classiques). Mais au-moins mon argent travaillera plus que s’il reste sur un compte bancaire et j’ai plus de chance d’être gagnant en sélectionnant des paniers d’action qu’en sélectionnant moi-même mes actions (j’ai aussi moins de frais de courtage).