Le rôle principal de mon screener est d’attribuer une note globale sur 10 à chaque action afin de les classer de la « meilleure » (bon score) à la « moins bonne » (mauvais score) en combinant de nombreux critères de l’analyse fondamentale.

L’objectif est de mettre en lumière les actions dont les fondamentaux sont exceptionnels et dont le potentiel de croissance à long terme permettra d’obtenir la performance boursière la plus élevée possible.

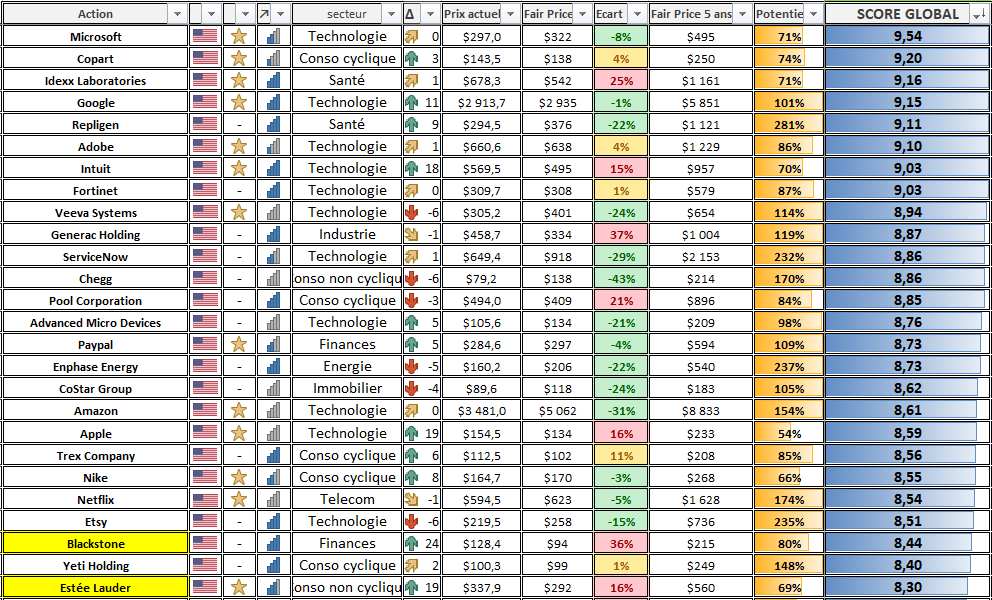

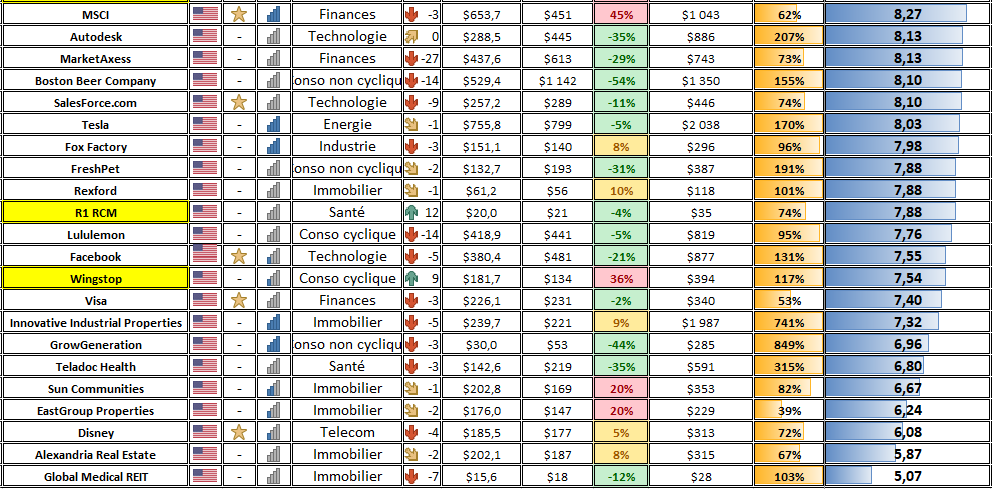

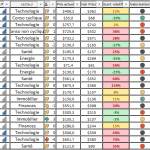

Screener action bourse CTO Septembre 2021

Calculs des scores du Screener

Pour comprendre quels critères sont utilisés afin d’arriver au score global, vous pouvez consulter cet article qui détaille la combinaison de tous les aspects analysés.

Calcul du Fair Price

Le Fair Price (ou juste prix) représente le prix que l’entreprise devrait valoir aujourd’hui en se basant sur plusieurs critères de valorisation. J’utilise notamment une combinaison du PER historique de l’entreprise, du PSR, de sa variation de prix sur la dernière année, de son levier financier, ainsi que quelques autres critères maison. Idéalement il faut donc chercher à acheter des actions dont le prix n’est pas trop supérieur au fair price, et de faire attention avant d’investir dans une action trop chère.

Calcul du Fair Price 5 ans et Potentiel

Le Fair Price à 5 ans correspond au prix que l’entreprise devrait avoir dans 5 ans à partir du prix actuel et en ajoutant 5 ans de croissance. C’est intéressant pour les entreprises de croissance car elles peuvent être sur-évaluées à l’instant T, mais peuvent croître de manière suffisamment forte pour avoir un bon potentiel dans quelques années. Le prix actuel qui serait donc sur-évalué à l’instant T pourrait ainsi être au final un bon prix d’entrée pour les années futures.

Un exemple : une entreprise qui est sur-évaluée de 20% mais qui croit de 15% par an mettrait un peu plus d’un an à retrouver un Fair Price. Un an n’est finalement pas grand-chose lorsqu’on a un horizon LT et qu’on détecte une belle action avec de la croissance.

Cela permet donc d’introduire la colonne « Potentiel » qui calcule l’écart entre le prix actuel et le Fair Price à 5 ans, tout en y ajoutant les dividendes. C’est donc le potentiel de gain qu’il reste à l’action à horizon 5 ans.

Force acheteuse

La force acheteuse correspond à un Momentum court terme (durée de 1 ans) de l’action en relation avec un indice de référence. L’indicateur correspond à une jauge de 4 barres qui va de 0 à 4. Plus la performance de l’entreprise est élevée par rapport à son indice de référence, plus la jauge est remplie.

![]()

Pour l’Europe, l’indice sélectionné est le MSCI World. Pour les US, c’est le S&P500.

Il est régulièrement observé que lorsque le Momentum court terme d’une entreprise est mauvais, elle continue de sous performer pendant un moment alors qu’à l’inverse, lorsque son Momentum est bon, il continue de durer.

L’idée est donc d’éviter d’acheter des entreprises qui ont une force vendeuse temporaire (moins de 2 barres) et de privilégier les actions avec une force acheteuse élevée (3 barres ou plus). 2 barres étant proche du neutre, à savoir la performance de l’indice.

Variation de classement

Le screener affiche pour chaque entreprise la variation de classement (en score global) par rapport au mois dernier. Les causes qui peuvent modifier le classement sont :

-la remise à jour des fondamentaux suite aux publications

-la variation de momentum d’un mois à l’autre (qui a un impact dans le screener)

Remarque Générale

D’une manière générale, il faut bien avoir en tête qu’une décote importante est souvent signe de risque. Il ne faut donc pas forcément sauter sur l’occasion tête baissée. Le marché n’est pas « aveugle » et s’il applique une décote persistante à une entreprise, il y a peut-être une raison fondamentale derrière. Si une action est très décotée (supérieure à 25%, hors cas de crise évidemment car ce n’est pas vrai si tout le marché est à -25) il faut donc se méfier ou avoir vraiment confiance pour renforcer.

L’indicateur le plus important est également à mon sens la qualité des fondamentaux (score global) et non la valorisation court terme d’une action (fair price). Il vaut parfois mieux surpayer une entreprise de qualité plutôt que de sous-payer une entreprise en déclin.

Rappel du code couleur valorisation

Action sur-évaluée -> rester à l’écart (éviter l’achat) = code couleur rouge.

Exemple : ![]()

Action relativement proche de son juste prix –> possibilité d’acheter uniquement pour les actions exceptionnelles (LVMH, Microsoft…), sinon patienter = code couleur orange.

Exemple : ![]()

Action sous-évaluée -> possibilité d’acheter car c’est une bonne affaire = code couleur vert.

Exemple : ![]()

Voici enfin ce que cela donne sur mon CTO DEGIRO (prix des actions au 10/09/2021) :

Dans l’utilisation du screener, on pourrait imaginer vendre toutes les entreprises en dessous d’un certain score car cela signifie que leurs fondamentaux ne sont pas suffisamment bons. On pourrait par exemple fixer cette limite à 6 ou 7/10 pour ne conserver que les meilleures entreprises. De cette manière, le screener serait utilisé de manière totalement factuelle sans aucun biais émotionnel.

Les étoiles correspondent à mes valeurs préférées, jugées les plus qualitatives et les moins spéculatives/volatiles (long historique de performance, bigcaps bien établies). Cela correspondrait aux valeurs que je privilégierais si je devais composer un portefeuille minimal en ne sélectionnant que quelques entreprises dans la liste. Ce sont également les valeurs que je compte renforcer en priorité dans ce contexte incertain de remontée des taux.

Changements du mois :

J’ai tout d’abord retiré les actions World (Chine, Australie, Canada) pour les raisons expliquées dans le reporting du mois précédent.

Ensuite, j’ai ajouté plusieurs entreprises au screener : Alexandria Real Estate, Estée Lauder, Blackstone, Wingstop, R1 RCM. D’autres entreprises viendront certainement s’ajouter dans le temps.

Pour terminer, j’ai remis à jour les fondamentaux de toutes les entreprises avec les dernières publications, ce qui a eu un impact dans les scores et les classements.

Si vous souhaitez ouvrir un CTO chez DEGIRO en utilisant mon lien de parrainage, contactez moi à etre.riche.et.independant@gmail.com ou passez directement par le premier lien présent sur cette page

2 Possibilités d’achat intéressantes (j’essaye de proposer chaque mois 2 actions différentes du mois dernier)

En croisant les critères suivants : score élevé, décote (mais pas trop importante) ou légère surcote, bon potentiel, on pourrait acheter ce mois-ci par exemple :

Amazon, Teladoc

Date Publication : 10/09/2021

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Matthieu et merci de nous partager ton travail.

J’ai commencé à m’intéresser à la bourse depuis mars environ et je peux t’assurer que ton blog est de loin l’endroit où j’ai le plus appris/compris sur internet.

Je l’ai souvent lu dans les commentaires et je ne peux qu’adhérer à cette vérité : c’est une vrai mine d’or.

Et ton approche pédagogique (car il n’y a pas que le contenu qui importe ; il y a aussi son auteur) des sujets traités est tout à fait agréable pour les ignorants de mon espèce. Tu ne nous perds pas dans des explications abracadabrantesques ou à l’inverse dans des propos trop évasifs.

Encore merci et bonne soirée

Tout est dit, je n’ai rien à rajouter, on attend impatiemment toutes les semaines le nouveau dossier, merci pour tout

Je rejoins Sim et Gerard. Un grand bravo et un grand merci.

Même remarque qu’à Gérard, merci surtout à vous tous de me lire régulièrement !

Merci surtout à vous tous d’être des lecteurs fidèles !

Bonsoir Sim,

Merci beaucoup pour tous ces compliments ! Peut-être que mon côté ingénieur/cartésien m’aide à expliquer les choses de manière claire.

Bravo, bravo …. BRAVO 😉

👍

Bonjour Matthieu,

Merçi beaucoup Mathieu pour tout votre travail et la patience a nous transmettre vos connaissances sur le monde de l’investissement et de la bourse.

Vous avez beaucoup de mérite.

BRAVO.

Bonjour Matt,

Quand je vois ton screen je me dis qu’on peut acheter un etf nasdaq actuellement malgré les plus haut…qu’en penses tu?

Bonjour Seb,

Je partage totalement cet avis. Les GAFAM composent environ 40% du Nasdaq et ne sont pas chères. Aucune des 5 ne se paye plus de 20 fois l’EBITDA ce qui est assez anormal étant donnée la qualité de leur fondamentaux et de leur croissance. À titre personnel je ne trouve absolument pas le Nasdaq en bulle donc il est tout à fait possible d’en acheter aujourd’hui.

Bonjour Matthieu

Je me demande parfois quel est ton PF en équivalent 100% indiciel.

A ce jour, j’aurais tendance à dire que, par simplification, ce serait :

– 30% GWT

– 20% d’un excellent OPCVM 100% nordique

– 10& PAASI

– 15% SP500

– 25% Nasdaq100

Avec une volonté d’approcher a terme une poche US a 55-60%.

Suis je loin de la réalité ? 😉

Bonjour Cédric,

Il faut que je vérifie mais il me semble maintenant que j’ai autant d’entreprises scandinaves que de zone Euro.

En terme de répartition j’ai toujours trop d’Europe, je dois être à 50% Europe, 40% US, 10% Chine + Canada + Australie.

Mais sinon oui c’est à peu près ça

Bonsoir Matthieu,

Décidément c’est vraiment un carnage pour Boston Beer, moins 60% depuis ses plus haut …

En effet, les perspectives sont encore revues à la baisse par les analystes. Néanmoins les fondamentaux mêmes après ces révisions successives restent encore très bonne, et la valorisation vraiment faible. Je ne comprends pas…

Bonjour Matthieu et Sébastien

Ne serait elle pas plutôt revenu à des multiples de valorisation en droite ligne de son histoire?

per de 30, moyenne 13 ans: 33 et ev/ebitda 16, moyenne 11 ans: 17. Ces ratios qui étaient bien plus conséquents récemment correspondaient à une croissance très forte qui a ralentit cette année (annoncé à +25% mais probablement pas atteignable) et en prévision les années suivantes à un petit 10%, là où elle faisait encore 35% l’année dernière. De plus le fcf va stagner, voir baisser. Elle me parait plutôt à un « juste » prix qui permet de rentrer dedans sereinement si le CA croit de 10 points tous les ans pendant plusieurs années.

Bonjour,

En réalité la croissance de Boston Beer n’a vraiment commencé qu’en 2017-2018, les résultats étaient globalement flat pendant plus de 5 ans avant cette date. Il est donc normal que les multiples de valorisation ont gonflé pendant cette période. La valorisation est toujours à mettre en regard des perspectives de croissance et il n’est pas toujours pertinent de regarder trop loin en arrière.

Ensuite, il ne faut pas regarder que le PER actuel. Par exemple, même avec les abaissements de perspectives, le PER dans 2 ans est estimé à 20. Comme l’entreprise croît les PER futurs diminuent vite. C’est donc une opportunité intéressante.

Pour terminer, il est normal que les ratios actuels soient plus élevés que dans le passé à cause de l’écart sur les taux d’intérêt. Les taux ont baissé vs il y a 5 ou 10 ans, les actions doivent donc structurellement s’échanger plus cher.

Bonjour Matthieu,

Donc si je te suis, tu es prêt à renforcer ta position sur Boston Beer ? Où alors dans l’attente d’une baisse encore plus forte sur le cour de l’action ? Et je parle hors contexte Evergrande en Chine et de la décision de la FED.

Cdt.

Bonjour Marvin,

Je ne renforce pas sur une baisse que je ne comprends pas et surtout dans un marché très haussier. C’est bête je passe peut-être à côté d’une belle opportunité mais ce n’est pas grave, il y a d’autres valeurs sur le marché

Bonjour Matthieu,

Afin d’investir dans les GAFA : connais tu un ETF Nasdaq 100 capitalisant sur De Giro ?

Celui disponible sans frais de courtage est distribuant …

Lequel prends tu ?

Merci !!

Bonjour Dominique,

Oui il y a SXRV de Ishares.

Bonsoir Matthieu

Petite question un peu hors sujet mais je ne sais ou la poster, d’une façon générale comment envisagez-vous de placer de argent dans l’attente d’un moment opportun.

Actuellement j’ai environ 150000€ de placé fifty/fifty PEA CTO, suite à une vente immobilière je rentre environ la même somme, dans l’état actuel du marché je garderai bien en sécurité une bonne partie pour servir de réinvestissement, je condamne directement les AV (trop de lenteur pour débloquer les fonds), existe il d’après vous un placement(pourquoi pas des valeurs refuges) qui serait le plus proche des fonds euros des AV, nous permettant dans l’attente d’un moment opportun de ne pas subir l’inflation plein pot.

Comment procéderiez-vous?

Bonne soirée

Bonjour Gérard,

Il y a plusieurs solutions mais vous pouvez par exemple envisager de placer l’argent sur des actions très défensives et peu volatiles comme Johnson & Johnson, Pepsico, Procter & Gamble…

Vous pouvez aussi mettre le cash sur des REIT en espérant obtenir quelques dividendes sans pertes de capital (Realty Income…)

Dernière solution, des ETF obligataires, mais là j’ai vraiment du mal car cela ne rapporte rien et la spéculation sur les prix peut facilement vous faire passer en négatif, idem pour les variations de changes qui sont supérieures au rendement…

Merci Matthieu