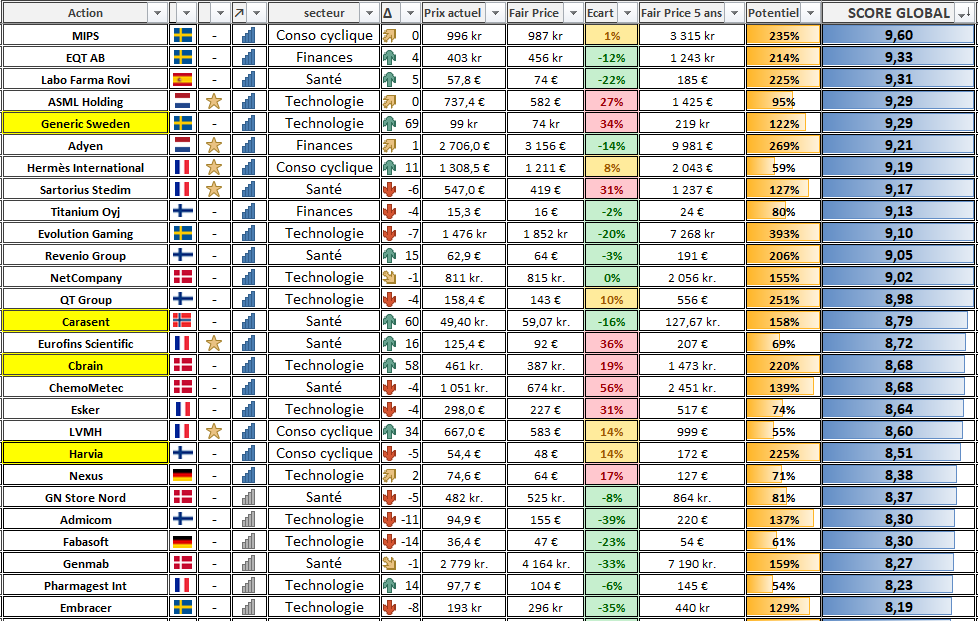

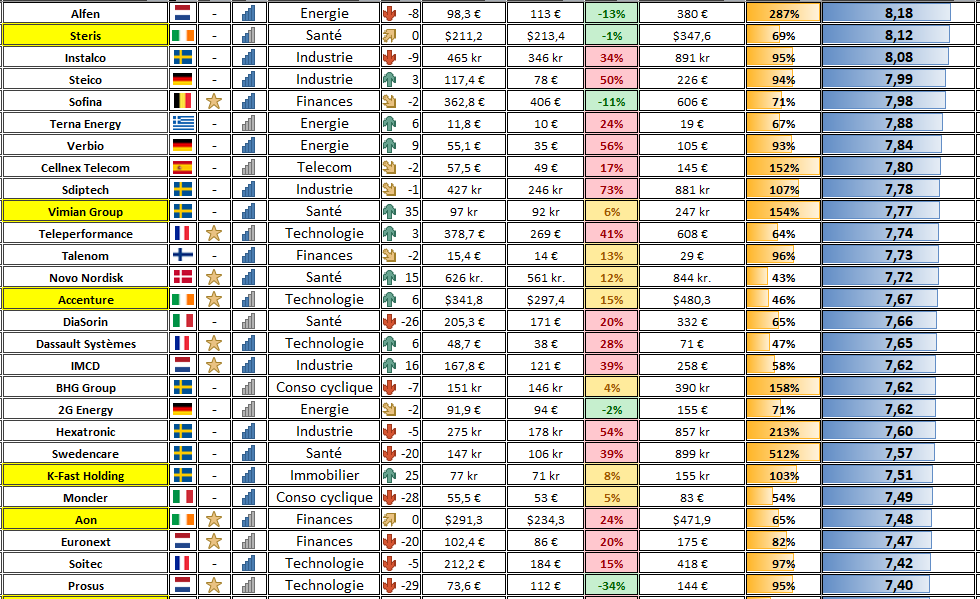

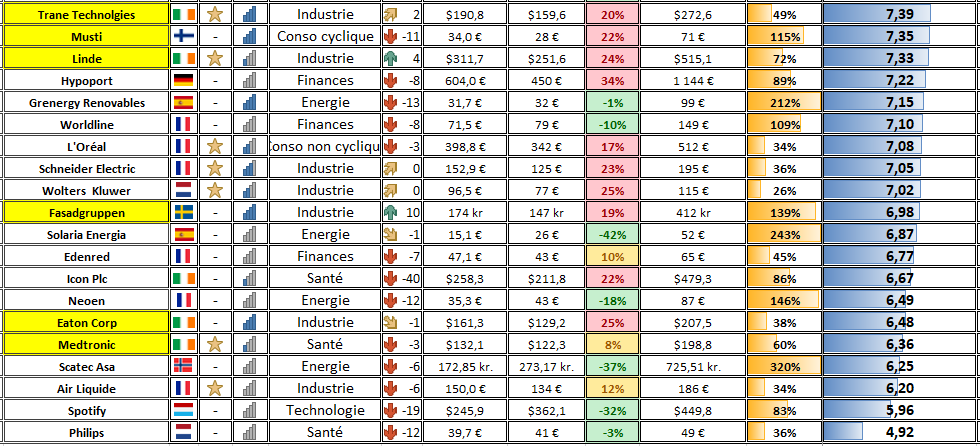

Le rôle principal de mon screener est d’attribuer une note globale sur 10 à chaque action afin de les classer de la « meilleure » (bon score) à la « moins bonne » (mauvais score) en combinant de nombreux critères de l’analyse fondamentale.

L’objectif est de mettre en lumière les actions dont les fondamentaux sont exceptionnels et dont le potentiel de croissance à long terme permettra d’obtenir la performance boursière la plus élevée possible.

Screener action bourse PEA Septembre 2021

Calculs des scores du Screener

Pour comprendre quels critères sont utilisés afin d’arriver au score global, vous pouvez consulter cet article qui détaille la combinaison de tous les aspects analysés.

Calcul du Fair Price

Le Fair Price (ou juste prix) représente le prix que l’entreprise devrait valoir aujourd’hui en se basant sur plusieurs critères de valorisation. J’utilise notamment une combinaison du PER historique de l’entreprise, du PSR, de sa variation de prix sur la dernière année, de son levier financier, ainsi que quelques autres critères maison. Idéalement il faut donc chercher à acheter des actions dont le prix n’est pas trop supérieur au fair price, et de faire attention avant d’investir dans une action trop chère.

Calcul du Fair Price 5 ans et Potentiel

Le Fair Price à 5 ans correspond au prix que l’entreprise devrait avoir dans 5 ans à partir du prix actuel et en ajoutant 5 ans de croissance. C’est intéressant pour les entreprises de croissance car elles peuvent être sur-évaluées à l’instant T, mais peuvent croître de manière suffisamment forte pour avoir un bon potentiel dans quelques années. Le prix actuel qui serait donc sur-évalué à l’instant T pourrait ainsi être au final un bon prix d’entrée pour les années futures.

Un exemple : une entreprise qui est sur-évaluée de 20% mais qui croit de 15% par an mettrait un peu plus d’un an à retrouver un Fair Price. Un an n’est finalement pas grand-chose lorsqu’on a un horizon LT et qu’on détecte une belle action avec de la croissance.

Cela permet donc d’introduire la colonne « Potentiel » qui calcule l’écart entre le prix actuel et le Fair Price à 5 ans, tout en y ajoutant les dividendes. C’est donc le potentiel de gain qu’il reste à l’action à horizon 5 ans.

Force acheteuse

La force acheteuse correspond à un Momentum court terme (durée de 1 ans) de l’action en relation avec un indice de référence. L’indicateur correspond à une jauge de 4 barres qui va de 0 à 4. Plus la performance de l’entreprise est élevée par rapport à son indice de référence, plus la jauge est remplie.

![]()

Pour l’Europe, l’indice sélectionné est le MSCI World. Pour les US, c’est le S&P500.

Il est régulièrement observé que lorsque le Momentum court terme d’une entreprise est mauvais, elle continue de sous performer pendant un moment alors qu’à l’inverse, lorsque son Momentum est bon, il continue de durer.

L’idée est donc d’éviter d’acheter des entreprises qui ont une force vendeuse temporaire (moins de 2 barres) et de privilégier les actions avec une force acheteuse élevée (3 barres ou plus). 2 barres étant proche du neutre, à savoir la performance de l’indice.

Variation de classement

Le screener affiche pour chaque entreprise la variation de classement (en score global) par rapport au mois dernier. Les causes qui peuvent modifier le classement sont :

-la remise à jour des fondamentaux suite aux publications

-la variation de momentum d’un mois à l’autre (qui a un impact dans le screener)

Remarque Générale

D’une manière générale, il faut bien avoir en tête qu’une décote importante est souvent signe de risque. Il ne faut donc pas forcément sauter sur l’occasion tête baissée. Le marché n’est pas « aveugle » et s’il applique une décote persistante à une entreprise, il y a peut-être une raison fondamentale derrière. Si une action est très décotée (supérieure à 25%, hors cas de crise évidemment car ce n’est pas vrai si tout le marché est à -25) il faut donc se méfier ou avoir vraiment confiance pour renforcer.

L’indicateur le plus important est également à mon sens la qualité des fondamentaux (score global) et non la valorisation court terme d’une action (fair price). Il vaut parfois mieux surpayer une entreprise de qualité plutôt que de sous-payer une entreprise en déclin.

Rappel du code couleur valorisation

Action sur-évaluée -> rester à l’écart (éviter l’achat) = code couleur rouge.

Exemple : ![]()

Action relativement proche de son juste prix –> possibilité d’acheter uniquement pour les actions exceptionnelles (LVMH, Microsoft…), sinon patienter = code couleur orange.

Exemple : ![]()

Action sous-évaluée -> possibilité d’acheter car c’est une bonne affaire = code couleur vert.

Exemple : ![]()

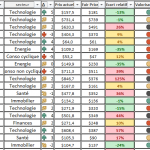

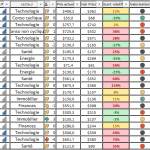

Voici enfin ce que cela donne sur mon PEA (prix des actions au 10/09/2021) :

Dans l’utilisation du screener, on pourrait imaginer vendre toutes les entreprises en dessous d’un certain score car cela signifie que leurs fondamentaux ne sont pas suffisamment bons. On pourrait par exemple fixer cette limite à 6 ou 7/10 pour ne conserver que les meilleures entreprises. De cette manière, le screener serait utilisé de manière totalement factuelle sans aucun biais émotionnel.

Les étoiles correspondent à mes valeurs préférées, jugées les plus qualitatives et les moins spéculatives/volatiles (long historique de performance, bigcaps bien établies). Cela correspondrait aux valeurs que je privilégierais si je devais composer un portefeuille minimal en ne sélectionnant que quelques entreprises dans la liste. Ce sont également les valeurs que je compte renforcer en priorité dans ce contexte incertain de remontée des taux.

Changements du mois :

J’ai ajouté plusieurs entreprises au screener (uniquement des Scandinaves pour le moment) : Generic Sweden, Cbrain, Carasent, Vimian Group, K-fast Holding, Fasadgruppen. D’autres entreprises viendront certainement s’ajouter dans le temps.

J’ai également remis à jour les fondamentaux de toutes les entreprises avec les dernières publications, ce qui a eu un impact dans les scores et les classements.

2 Possibilités d’achat intéressantes (j’essaye de proposer chaque mois 2 actions différentes du mois dernier)

En croisant les critères suivants : score élevé, décote (mais pas trop importante) ou légère surcote, bon potentiel, on pourrait acheter ce mois-ci par exemple :

Labo Rovi, Evolution Gaming Group.

Date Publication : 10/09/2021

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Merci pour le travail effectué!

Merci pour cette mise à Jour Matthieu 😉

Bonjour Matthieu,

Que penses tu de Sofina ? Quel serait un bon point d’entrée selon toi ?

Merci pour ce partage.

Bonjour Dominique,

J’aime beaucoup Sofina qui est probablement l’une des plus belles holding d’Europe. La baisse récente peut en faire un bon point d’entrée à ce prix.

Bonjour Matthieu,

Je te remercie pour le travail que tu accomplis et dont je profite allègrement. J’aurai aimé avoir ton opinion sur la disparition de Ecomiam du classement. Aurais tu un avis ou un intérêt sur Nordic Semiconductor ?

Encore merci.

Bonjour Marc,

Les fondamentaux d’Ecomiam m’intéressent mais les résultats sont 100% concentrés sur la France. Or comme expliqué dans mon dernier reporting de portefeuille : https://etre-riche-et-independant.com/suivi-portefeuille-boursier-reporting-aout-2021

c’est une zone que je souhaite fuir.

Pour Nordic Semiconductors j’étais intéressé à un moment mais je trouve la valorisation trop élevée et puis je suis déjà bien exposé au secteur (ASMl, Soitec, AMD, Taiwan Semiconductors…). Je n’ai donc pas souhaité ouvrir cette ligne.

Bonjour Matthieu

Je ne trouve pas (ou plus) forcément l’information sur le blog. Est ce que tu possèdes un PEA PME, et si oui peut-être juste pour l’activation « fiscale » ?

Au delà de ça, est ce que tu penses utiliser le PEA PME une fois le PEA plein, est ce compatible avec l’orientation LT de ton PF, peu de valeurs de ton PF actuel sont compatibles PEA PME et encore moins dans 15 ans avec le basculement vers un PF dividendes?

Bon dimanche,

Salut Cédric,

J’ai un PEA PME ouvert chez Bourso depuis un an, avec la somme de 10€ dessus ^^

Uniquement pour prendre date, a priori je n’investirai jamais un copec dessus. C’est un support que je trouve inutile, avec moins de 10 boites vraiment intéressantes qui se battent en duel et qui sont éligibles. Autant les prendre sur PEA. Il n’y a sinon aucun support d’investissement intéressant dessus.

L’intérêt fiscal ne suffit pas à compenser l’inutilité de ce support selon moi.

Salut Matthieu,

D’après ton Screen serait-il opportun d’ouvrir une position ADYEN au prix actuel ? Au vu de son potentiel et écart fairprice constaté?

Pour EQT AB et Sofina ne trouves tu pas risqué de miser sur des fonds qui potentiellement peuvent perdre toute leur valeur en cas d’annonces de forte inflations/multiples fermetures (contexte covid BCE ..) ? J’aurais tendance à préferer pour ma part des valeurs défensives qui résisteraient mieux à de futures corrections d’un marché en forte hausse (type Carasent qui par ailleurs me semble etre une très bonne opportunité en ce moment) > Pas dans tes exemples d’achat intéressant ?

Bon weekend et merci pour ton travail !

Stef

Bonjour Stef,

Je comprends mal les raisons pour lesquelles vous trouvez les entreprises d’investissement plus risquées. Elles sont au contraire plus diversifiées et presque comparables à des ETF. Évidemment cela dépend des secteurs d’activité des principales positions mais par exemple pour Sofina c’est tech, santé, bien de conso pour le bien être, éducation… pas très cyclique et plutôt defensif tous ces secteurs.

Pour Adyen je trouve que ça se paye relativement cher en absolu, donc le point d’entrée n’est pas forcément idéal. Après sur le long terme pourquoi pas. J’ai hésité à en reprendre quand elle était vers les 1600€, je regrette forcément maintenant !

Pour Carasent je pense bientôt en prendre, il y a certainement beaucoup de potentiel

Bonjour,

Pour commencer, un grand Merci pour vos Screeners réguliers.

Ces derniers temps, certaines valeurs tel que Philips ou Biomérieux essayent de se refaire une santé.

– Ecomiam : j’avais la même mais un lecteur a été plus rapide que moi.

– Fabasoft : quand je pense que j’avais revendu / échangé Nemetschek pour Fabasoft.

Etes-vous toujours positif ? Seriez-vous prêt à renforcer Fabasoft ?

Bien cordialement,

Bonne journée

Laurent

Bonjour Laurent,

Pour Ecomiam j’ai répondu. Les fondamentaux sont intéressants mais comme le business est 100% Français je préfère finalement m’abstenir car je souhaite vraiment minimiser les investissements que je fais dans notre pays…

Pour Fabasoft, j’en parlerai dans le prochain reporting mais non j’ai revendu. La croissance se tasse vraiment depuis 2 trimestre de suite. L’année 2021 sera quasiment flat par rapport à 2020. On peut donc difficilement la considérer encore comme en pleine croissance. Je l’ai donc remplacé par la Danoise Cbrain.

J’ai également profité du rebond de Philips ces derniers jours pour revendre. Les derniers résultats sont très déceuvants, la croissance est faible et contrairement à ce que je pensais le mouvement des cours n’est pas du tout résilient (perte de 25% en ligne droite dans un marché très haussier). Si je garde quelques entreprises à croissance moyenne c’est justement pour stabiliser le portefeuille, elles doivent avoir un comportement boursier exemplaire, ce qui n’est pas le cas ici.

Bonjour Matthieu,

J’ai également sorti Fabasoft pour les mêmes raisons.

Concernant Cbrain, je trouve la valorisation ultra-tendue. 1,2 milliards € de capi pour un CA de tout juste 20 millions, la marche me semble très haute. D’autant plus que la croissance était poussive jusqu’en 2020, et depuis le cours a fait x10 pour un CA en hausse de 30%.

Une publication sous les attentes et le cours peut dégringoler, un peu comme Ambu au mois de mai.

Une belle entreprise qui a l’air d’avoir trouvé un second souffle après le petit trou d’air de 2017-2018, mais je ne suis personnellement pas acheteur à ce prix.

Et toi, que penses-tu de sa valorisation actuelle ?

En tout cas merci pour les screeners !

Thomas

Bonsoir Thomas,

Je partage totalement ton avis sur la valorisation, je la trouve beaucoup trop élevée. Néanmoins, j’ai quandmême initié une petite ligne « au cas où ». Parfois on ne comprend pas tout et peut-être que le marché vois quelquechose que l’on ne voit pas. Les analystes pourraient potentiellement revoir régulièrement et fortement à la hausse les résultats pour les prochaines années…

Effectivement, j’aime bien aussi ouvrir des lignes pour prendre date, même si j’ai généralement un timing douteux quand je procède ainsi.

Concernant Cbrain, je n’ai trouvé des forecasts que sur ZB, et elle n’est couverte que par un seul analyste. J’espère qu’il sait ce qu’il fait !

Je partage une petite shortlist de scandinaves (+ Pologne) qui me semblent prometteuses :

– Lime technologies, sur un secteur qui recoupe en partie celui de Cbrain, avec une jolie croissance de 20%/an et une valorisation pas tant absurde,

– F-secure, sécurité informatique, un petit poucet du secteur qui fait du CA majoritairement en Europe. Bonne croissance jusqu’en 2020, a calé un peu cette dernière année ce qui a l’avantage de lui donner une valorisation assez contenue. Concurrence de tous les gros du secteur, mais le gâteau est assez grand pour plusieurs.

– WirTek, en gros c’est comme NetCompagny mais en plus petit, une croissance de 15/20% par an avec des ratios moins tendus.

– Asetek, fournit du matériel de refroidissement pour PC. Un trou d’air en 2019 qui s’est largement ressenti sur le cours. Elle a l’air de repartir de l’avant, et se trouve sur des niveaux intéressants.

– Livechat, du Saas qui fournit les petits chatbots permettant de discuter en direct avec l’entreprise sur leur site web, ainsi que des solutions pour suivre l’activité des clients sur le site. Ça croit, ça marge, il va vraiment falloir que je me décide à la rentrer en portefeuille.

– Latour, une jolie holding en majorité industrielle avec un beau trackrecord. Comme d’autres holdings de qualité (notamment Sofina et EQT), elle a explosé depuis janvier, mais commence à retracer une partie des gains.

Je n’avais pas vu qu’il n’y avait qu’un analyste sur Cbrain. Je vais refaire une analyse et réfléchir, peut-être que je ne vais pas conserver et la laisser en watchlist tant que la valorisation ne me parait pas plus saine.

Merci pour votre liste, j’irai jeter un oeil. Je connais une bonne partie de la liste mais pas tout, peut-être que des titres m’intéresseront.

Bonjour Matthieu

Quelle est ta position finale vis à vis de Cbrain ? Toujours investi ou es tu sorti illico ? – 32% en 12 jours, c’est une belle volatilité 😒

Nb : je ne suis pas actionnaire de la société.

Bonsoir Cédric,

Non je suis très vite sorti après la première journée à -10% (il y a un moment). J’ai refait une analyse de la valorisation que je trouvais vraiment très élevée. Et la forte baisse avec du volume sans news m’a alerté, c’est plutôt mauvais signe (sûrement des initiés). J’ai bien fait vu la baisse qui a eu lieu les jours suivants. J’y reviendrais certainement mais pas à ce prix

Merci pour votre réponse rapide et ces précieuses informations !

En effet, j’avais bien pris le temps de lire votre précédente réponse à Marc concernant Ecomiam.

Concernant Fabasoft, j’ai aussi bien mieux à faire avec le Nasdaq n’étant vraiment pas beaucoup positionné US…

Bonne journée,

Laurent

J’en rajoute une petite dernière à la liste :

– Vigo system, société polonaise qui fabrique des détecteurs infrarouges aux usages multiples. Bonne croissance et bonnes marges pour une valorisation raisonnable (Pologne oblige).

Bonne soirée,

Thomas

Bonjour et merci pour tes informations !

D’après Warren Buffet il faudrait penser à vendre ses actions lorsque elles ont un PE/Ratio > 40 . Or toi tu conseilles d’acheter Alfen qui est à P/E ratio à 132.75 !! ALfen semble hautement spéculatif ( peut être des ETF achète en masse cette action car l’écologie a le vent en poupe !

Alfen est une bonne entreprise ( les fondamentaux sont bons) mais j’ai l impression que c’est une action avec beaucoup de spéculations non ?

Certes c’est un secteur d’avenir les batteries électriques pour voiture donc peut être que c’est une action à conserver mais il me semble y avoir spéculation en ce moment.

Bonjour,

Comme je le répète souvent regarder un PER seul n’a aucun intérêt et est souvent piégeur.

La valorisation d’une action dépend de nombreux facteurs, notamment le niveau des taux d’intérêts. Avec des taux zéros, il est normal de payer plus cher les actions (donc par exemple PER plus élevé) que quand les taux étaient à 5% par exemple à l’époque de Benjamin Graham.

Ensuite, le PER est à mettre en relation à la croissance. Une entreprise qui a une forte croissance et qui double son bénéfice en 5 ans par exemple verra son PER divisé par 2. À l’inverse une action sans croissance aura toujours le même PER. À horizon long terme, les actions de croissance à PER élevé ne sont donc pas forcément les plus chères.

Pour finir, le PER n’est plus un indicateur pertinent car basé sur le résultat net. Il est biaisé par tous les artefacts comptables (provisions, amortissements, dépréciations…). L’EBITDA ou le Cash-flow sont bien plus pertinents puisque plus compliqués à manipuler et sont plus proche de ce que gagne vraiment l’entreprise.

Le meilleur ratio est EV/EBITDA OU EV/CASH-FLOW car ils prennent en plus le niveau de trésorerie ou de dette au bilan. Ensuite il faudrait l’adimensionner par la croissance de l’entreprise.

Alfen est probablement l’un des seuls acteurs Européens rentables dans ce secteur, et en forte croissance, sa valorisation me semble globalement justifiée. L’action est cependant assez volatile c’est certain.

Au passage, WB a des entreprises en portefeuille comme Amazon, Snowflake qui ont des PER supérieurs à 40.

Très intéressant ta réponse . Le résultat net est parfois biaisé , Warren Buffet dans son livre se base là dessus et bien sur d’autres infos. Il regarde le net margin . Alfen a doublé son net margin de 2019 à 2020 ce qui est très bien . Warren regarde la trésorerie dispo et les dettes à long terme . Est ce que pour toi sa méthode est « vieux jeu » ? J’avais compris que le net margin c’était bien car cela comptait toutes les dépenses. Donc cela semblait mieux comme info que EBITA ou Cash flow . EBITA et cash flow n’inclue pas toutes les dépenses.

Amazon a un PER a 59.60 mais c’est une entreprise exceptionnel peut être . Warren disait de commencer à réfléchir à vendre lorsque le PER est supérieur à 40 . D’ailleurs il a vendu 1 ou 2 % de ses actions Amazon il y a quelques mois . Il doit considérer que le risque est minime et donc conserve le reste.

Les critères au sens global sont toujours bons (faire attention à la valorisation, vérifier le bilan avec la dette…). C’est juste les ordres de grandeur qui ont changé. Autrefois une entreprise endettée pouvait vite faire faillite. Aujourd’hui les taux sont très bas donc c’est moins gênant surtout si elle utilise la dette pour croitre plus vite.

La net margin est résultat net / CA, c’est un indicateur de rentabilité (biaisé aussi vers le bas puisque RN sous estimé).

Bonjour Matthieu

Ton avis sur Worldline qui ne cesse de chuter (69€ actuellement) ? Faut garder car le potentiel est là ou faut-il prendre sa perte selon toi ?

Bonjour Ludovic,

Dans la continuité de mes transactions avec pour but de réduire mon exposition à l’Europe et d’éliminer les dernières valeurs déceuvantes, j’ai vendu Worldline cette semaine. C’est une bonne entreprise de croissance mais je préfère de loin Adyen sur les fondamentaux (ça se ressent de loin sur la performance d’ailleurs). Évidemment cela n’engage que mon avis personnel et cela ne signifie pas qu’il faut vendre de votre côté.

Après, le timing de vente n’est peut-être pas adapté, idéalement il aurait probablement fallu attendre un rebond…

Dans tous les cas je reste actionnaire via l’ETF GWT de Lyxor et DGTL d’Ishares.

Bonjour,

Auriez-vous une idée des baisses drastiques du jour des énergies Espagnoles notamment Grenergy et Solaria 🤔 ?

Cela commence à être inquiétant au fil des semaines et mois maintenant, surtout pour Solaria qui nous avait donné un faux espoir de reprise en août !

Pour positiver, Grenergy semble avoir plus de potentiel 👍,

Seriez-vous prêt à renforcer ET Solaria ET Grenergy ou pensez-vous que c’est trop risqué ? Ou alors au moins conserver ces valeurs…

Merci par avance,

Laurent

Bonjour Laurent,

Non absolument pas d’idée, elles dégringolent depuis le début de l’année de toute façon mais c’est globalement sectoriel (quand on regarde la performance de Neoen et de Scatec c’est pareil).

C’est un secteur que j’ai du mal à comprendre comme une grosse partie de leur revenus vient de subventions. Je ne connais pas suffisamment le domaine pour renforcer, surtout sur un couteau qui tombe vite.

Néanmoins comme ces entreprises ont beaucoup de potentiel (en tout cas sur le papier avec leurs fondamentaux) je les conserve car je pense qu’à long terme elles performeront bien. Mais ce ne sont clairement pas mes meilleures convictions, surtout qu’on a très peu de recul sur le secteur, c’est vraiment tout nouveau. Je pense que la volatilité se calmera dans les années à venir.

Bonjour Mathieu,

Je suppose que comme le mien, ton portefeuille est rouge sang ces derniers jours. Comme beaucoup d’observateurs, Je vois poindre des points d’entrée intéressants sur des pépites du style SARTORIUS, ESKER, ou ASML. Penses-tu que la correction des valeurs de qualité risque de se poursuivre longtemps ? Par ailleurs, je vois ce jour que SCATEC dévisse a près de -13% mais je n’arrive pas à en trouver la raison. Aurais-tu des infos de ton côté ?

Bonjour,

Les points d’entrée commencent progressivement à devenir intéressants en effet, mais le marché reste cher donc inutile de se précipiter pour le moment selon moi.

Néanmoins étant donné l’abondance de liquidité toujours présente sur le marché, je pense qu’on aura un nouveau « buy the dip » et donc que cette baisse sera de courte durée.

Pour Scatec, je ne sais pas vraiment, elle devrait pourtant profiter des problèmes énergétiques constatés partout dans le monde. De toute façon tout le secteur est en forte correction sur cette année, il ne faut pas trop chercher à comprendre c’edt un mouvement sectoriel qui arrêtera quand le marché l’aura décidé.

Bonjour,

J’hésite fortement entre Biomérieux et Eurofins pour du long terme. Je ne sais pas comment me décider. Quelques pistes pour m’éclairer ? Merci bcp.

Bonjour Pauline,

Il faut déjà choisir en fonction de ce que vous comprenez du business de ces entreprises et de ce que vous préférez. Biomérieux fait des tests de dépistage de maladie, alors qu’Eurofins fait des analyses d’échantillon d’eau, d’air et dans l’alimentation pour de la certification. Ce sont des activités vraiment différentes. Je préfère personnellement Eurofins qui est l’un des leaders mondiaux dans son domaine et qui historiquement sur la dernière décennie a eu une croissance de ses résultats bien supérieure à Biomérieux (par contre l’entreprise a fait beaucoup de croissance externe à coup d’acquisition et de dette donc la comparaison peut être biaisée).

Bonjour

Peut on toujours utiliser les Fair Prices de vos tableau lors de ce debut octobre Baissier ?

J’investirai bien dans Esker, ASML, Cbrain, Hermes, Sartorius, LVMH et l’oreal si les prix descendenr encore un peu. (Peur d’acheter au plus haut…)

Merci de votre site pationnant

H

Bonjour,

Oui les prix sont toujours exploitables, bien que si les prévisions de croissance mondiale sont rapidement revus à la baisse, les fair price le seront aussi.

Je déconseille personnellement Cbrain qui est beaucoup trop volatile, je pense la retirer du screener le mois prochain.

Bonjour Matthieu,

Dernièrement, en répondant à un commentaire d’un lecteur, tu affirmais regretter de ne pas avoir investi davantage sur Adyen quand le prix de l’action était bien plus bas et qu’il n’était pas envisageable que tu renforces au cours actuel (2400€). Pour autant tu indiques dans ton screener un fair price à 3156€. Même si j’ai bien compris que ce dernier était approximatif, si on ne se focalisait que sur le fair price, l’action serait une affaire au cours actuel. Or en regardant les niveaux de valorisation, on a un PER à 162 et un EV/EBITDA à 114. Je comprends dès lors que tu n’aies pas envie de renforcer surtout dans la conjoncture actuelle.

Le cas d’Adyen représente un contre exemple et tend à démontrer qu’il ne faut pas uniquement se fier au fair price que tu indiques. Tu confirmes ?

A quel cours selon toi, Adyen mériterait d’être achetée ou renforcée ?

Bonjour Ludovic,

Adyen est un peu un cas spécifiques. Tous les fondamentaux sont vraiment au maximum : croissance soutenue, activité avec beaucoup de visibilité et de l’avenir, marges très élevées et en croissance, montagne de cash au bilan, et surtout, ce n’est pas un smallcap, c’est le leader du secteur en Europe (et quasiment le seul acteur sérieux). Ça fait beaucoup de points positifs, donc probablement qu’Adyen mérite sa valorisation (même si dans l’absolu elle semble très élevé).

Je pense que j’y reviendrais autour de 2000€, donc disons après une baisse de 10-15% par exemple. Après à nouveau, si l’horizon est TLT, rentrer maintenant après une petite correction est déjà envisageable.

Merci Matthieu

Mon horizon étant plus LT (10/15 ans) que TLT je vais attendre les 2000€ 😉

Bonjour Matt

En PEA si tu devais choisir entre :

AL/linde

teleperformance/accenture

schneider/eaton?

merci

Bonjour Seb,

Entre Air Liquide et Linde qui font globalement le même business, je choisirais certainement Linde qui est mieux gérée et qui a légèrement plus de croissance.

Teleperformance et Accenture n’ont pas le même business : le premier est du conseil mais principalement orienté juridique, fiscalité. L’autre est surtout technologique. Les deux ont totalement leur place en portefeuille.

Entre Schneider et Eaton c’est plus sérré. Historiquement Eaton a eu une meilleure performance et croissance dans le passé. Mais en fesant une analyse fondamentale actuelle, Schneider me semble plus intéressante et d’avantage tournée vers les tendances futures (gestion de l’énergie, logiciels…)

Merci

Bonjour Matt,

Je vois que Prosus n’est plus dans ta liste ?

Est ce que tu as eu peur des différents problèmes de la Chine ?

En effet Prosus est lié au géant chinois Tencent .

Désolé j’ai envoyé un message trop vite car il est bien dans ta liste . Tu peux supprimé ce message si tu veux : ) .

Si Prosus reste en effet bien dans la liste, même si je suis méfiant actuellement à renforcer la Chine (Tencent reste tout de même très diversifiée en terme d’activités)