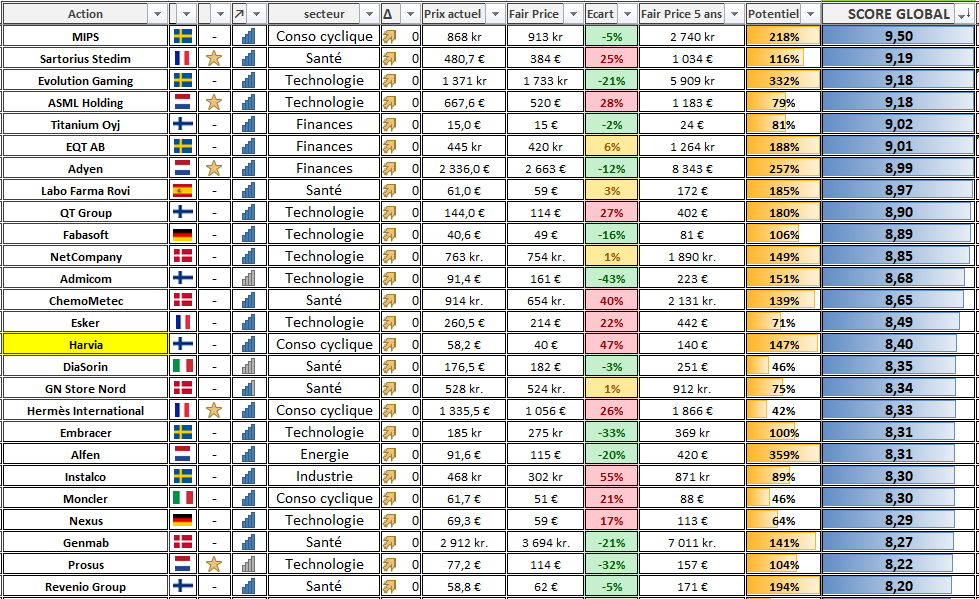

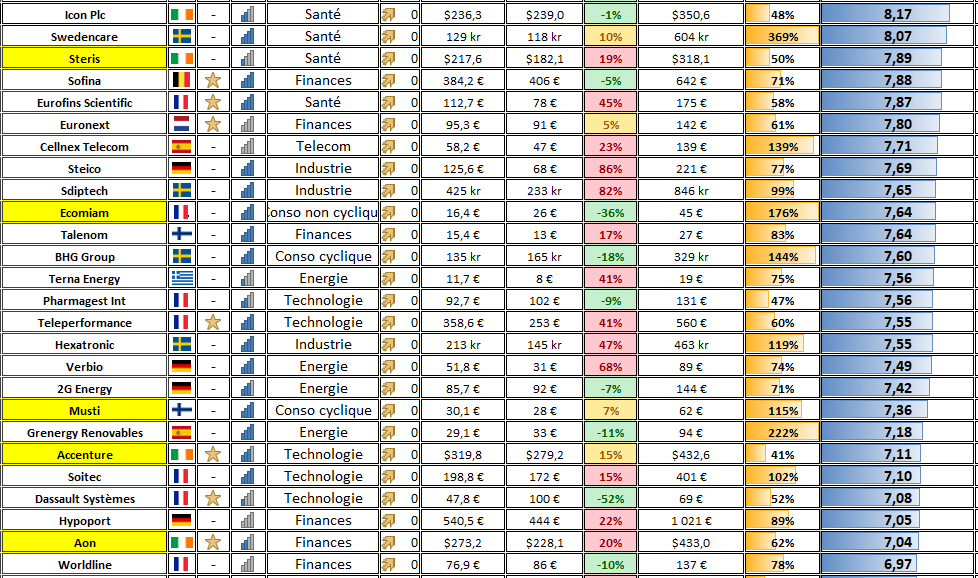

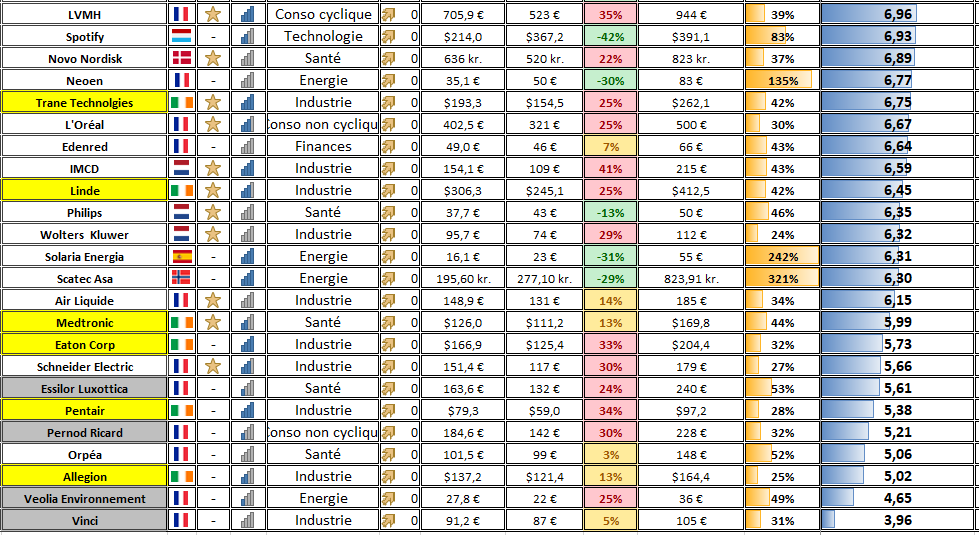

Le rôle principal de mon screener est d’attribuer une note globale sur 10 à chaque action afin de les classer de la « meilleure » (bon score) à la « moins bonne » (mauvais score) en combinant de nombreux critères de l’analyse fondamentale.

L’objectif est de mettre en lumière les actions dont les fondamentaux sont exceptionnels et dont le potentiel de croissance à long terme permettra d’obtenir la performance boursière la plus élevée possible.

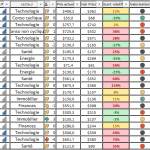

Screener action bourse PEA Aout 2021

Calculs des scores du Screener

Pour comprendre quels critères sont utilisés afin d’arriver au score global, vous pouvez consulter cet article qui détaille la combinaison de tous les aspects analysés.

Calcul du Fair Price

Le Fair Price (ou juste prix) représente le prix que l’entreprise devrait valoir aujourd’hui en se basant sur plusieurs critères de valorisation. J’utilise notamment une combinaison du PER historique de l’entreprise, du PSR, de sa variation de prix sur la dernière année, de son levier financier, ainsi que quelques autres critères maison. Idéalement il faut donc chercher à acheter des actions dont le prix n’est pas trop supérieur au fair price, et de faire attention avant d’investir dans une action trop chère.

Calcul du Fair Price 5 ans et Potentiel

Le Fair Price à 5 ans correspond au prix que l’entreprise devrait avoir dans 5 ans à partir du prix actuel et en ajoutant 5 ans de croissance. C’est intéressant pour les entreprises de croissance car elles peuvent être sur-évaluées à l’instant T, mais peuvent croître de manière suffisamment forte pour avoir un bon potentiel dans quelques années. Le prix actuel qui serait donc sur-évalué à l’instant T pourrait ainsi être au final un bon prix d’entrée pour les années futures.

Un exemple : une entreprise qui est sur-évaluée de 20% mais qui croit de 15% par an mettrait un peu plus d’un an à retrouver un Fair Price. Un an n’est finalement pas grand-chose lorsqu’on a un horizon LT et qu’on détecte une belle action avec de la croissance.

Cela permet donc d’introduire la colonne « Potentiel » qui calcule l’écart entre le prix actuel et le Fair Price à 5 ans, tout en y ajoutant les dividendes. C’est donc le potentiel de gain qu’il reste à l’action à horizon 5 ans.

Force acheteuse

La force acheteuse correspond à un Momentum court terme (durée de 1 ans) de l’action en relation avec un indice de référence. L’indicateur correspond à une jauge de 4 barres qui va de 0 à 4. Plus la performance de l’entreprise est élevée par rapport à son indice de référence, plus la jauge est remplie.

![]()

Pour l’Europe, l’indice sélectionné est le MSCI World. Pour les US, c’est le S&P500.

Il est régulièrement observé que lorsque le Momentum court terme d’une entreprise est mauvais, elle continue de sous performer pendant un moment alors qu’à l’inverse, lorsque son Momentum est bon, il continue de durer.

L’idée est donc d’éviter d’acheter des entreprises qui ont une force vendeuse temporaire (moins de 2 barres) et de privilégier les actions avec une force acheteuse élevée (3 barres ou plus). 2 barres étant proche du neutre, à savoir la performance de l’indice.

Variation de classement

Le screener affiche pour chaque entreprise la variation de classement (en score global) par rapport au mois dernier. Les causes qui peuvent modifier le classement sont :

-la remise à jour des fondamentaux suite aux publications

-la variation de momentum d’un mois à l’autre (qui a un impact dans le screener)

Remarque Générale

D’une manière générale, il faut bien avoir en tête qu’une décote importante est souvent signe de risque. Il ne faut donc pas forcément sauter sur l’occasion tête baissée. Le marché n’est pas « aveugle » et s’il applique une décote persistante à une entreprise, il y a peut-être une raison fondamentale derrière. Si une action est très décotée (supérieure à 25%, hors cas de crise évidemment car ce n’est pas vrai si tout le marché est à -25) il faut donc se méfier ou avoir vraiment confiance pour renforcer.

L’indicateur le plus important est également à mon sens la qualité des fondamentaux (score global) et non la valorisation court terme d’une action (fair price). Il vaut parfois mieux surpayer une entreprise de qualité plutôt que de sous-payer une entreprise en déclin.

Rappel du code couleur valorisation

Action sur-évaluée -> rester à l’écart (éviter l’achat) = code couleur rouge.

Exemple : ![]()

Action relativement proche de son juste prix –> possibilité d’acheter uniquement pour les actions exceptionnelles (LVMH, Microsoft…), sinon patienter = code couleur orange.

Exemple : ![]()

Action sous-évaluée -> possibilité d’acheter car c’est une bonne affaire = code couleur vert.

Exemple : ![]()

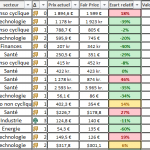

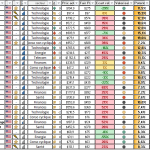

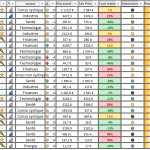

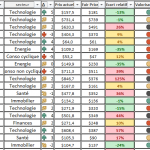

Voici enfin ce que cela donne sur mon PEA (prix des actions au 12/08/2021) :

Dans l’utilisation du screener, on pourrait imaginer vendre toutes les entreprises en dessous d’un certain score car cela signifie que leurs fondamentaux ne sont pas suffisamment bons. On pourrait par exemple fixer cette limite à 6 ou 7/10 pour ne conserver que les meilleures entreprises. De cette manière, le screener serait utilisé de manière totalement factuelle sans aucun biais émotionnel.

Les étoiles correspondent à mes valeurs préférées, jugées les plus qualitatives et les moins spéculatives/volatiles (long historique de performance, bigcaps bien établies). Cela correspondrait aux valeurs que je privilégierais si je devais composer un portefeuille minimal en ne sélectionnant que quelques entreprises dans la liste. Ce sont également les valeurs que je compte renforcer en priorité dans ce contexte incertain de remontée des taux.

Changements du mois :

Retrait de certaines entreprises en bas de screener. Ce sont majoritairement quelques entreprises de rendement qui apparaissaient en gris, donc que je ne détenais pas et qui n’étaient pas non plus en watchlist (vous pouvez toujours les retrouver dans le screener spécifique du Portefeuille International Rendement). On remarque également que beaucoup de décotes se sont réduites de par l’envolée récente des marchés sur le mois dernier.

Remarque : il y a une erreur sur Dassault Systemes car je n’ai pas remis à jour les fondamentaux après le split récent de l’action.

2 Possibilités d’achat intéressantes (j’essaye de proposer chaque mois 2 actions différentes du mois dernier)

En croisant les critères suivants : score élevé, décote (mais pas trop importante) ou légère surcote, bon potentiel, on pourrait acheter ce mois-ci par exemple :

Prosus, Fabasoft.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Merci!

Merci pour les screeners

Merci Matthieu pour ces nouvelles mises à jour. Je suis étonné des chiffres pour Dassault Système. Elle est sur la liste mais j’attendais car l’action est au plus haut et bat record sur record. Or selon toi, elle est à 50% de son faire price 😳

Tu confirmes ?

Bonjour Ludovic,

C’est bien vu, je n’ai pas actualisé les fondamentaux suite au split très récent de la valeur. Je corrigerai pour le mois prochain.

Merci d’avoir signalé l’erreur ! 👍

Bonjour Matthieu et encore merci pour tout le travail que tu fais.

Ça m’étonne qu’une belle entreprise comme flatexdegiro (qui a de bon fondamentaux selon moi, bonne croissance et relativement peu cher pour une entreprise de qualité) ne sois pas dans ta watch list ou ton screener.

Bonjour Nico,

En fait l’entreprise m’intéresse, les fondamentaux sont excellents. Je reste juste à l’écart comme mon courtier CTO est Degiro. Pour des notions de gestion du risque, je ne souhaite pas investir dans l’entreprise qui garde mes titres. Si jamais il devait y avoir un problème, je ne veux pas double peine. Évidemment ce n’est que ma façon personnelle de penser 🙂

Bonjour Matthieu,

« à la louche », vous la situeriez à quel niveau dans votre screener ?

Merci encore pour votre blog, toujours très pédagogue et de votre disponibilité pour répondre à chaque commentaire.

Bonjour Arthur,

Si vous parlez de FlatexDegiro, elle aurais surement un score autour de 7,5-8 je dirais

Bonjour Mathieu,

Merci beaucoup pour ton travail. C’est impressionnant. J’apprécie beaucoup ton approche très pragmatique.

A ce propos que penses tu de Stellantis ?

Bonjour Julien,

L’automobile a toujours été historiquement et statistiquement un très mauvais business. C’est un secteur d’investissement très cyclique, avec des marges relativement faibles, gourmand en capital, et dépendant des lois, des normes écologiques…

C’est donc vraiment à éviter sur le long terme (il n’y a qu’à regarder le cours de bourse sur 20 ans des constructeurs et vous aurez compris)

Bonjour, toujours intéressant ces screeners pour découvrir des nouvelles valeurs. La problèmatique du PEA étant que, beaucoup des valeurs que vous proposez ne sont pas disponible en PEA chez beaucoup de courtier (par exemple boursorama) : impossible de d’acheter des valeurs suédoises, finlandaises, irlandaises, norvégiennes par exemple.

Bonjour Victorien,

En effet, dans ce cas il faut changer de courtier 🙂

Malheuresement, on ne change pas de courtier comme de paire de chausettes, surtout pour un PEA. D’ailleurs, jamais compris pourquoi certains courtiers ne proposent toutes les actions pour PEA et font des limitations comme ça.

Certains courtiers ne souhaitent pas payer les redevances pour avoir accès à certaines places. C’est donc pour des raisons de reduction des couts.

Chez BD, il est possible d’accéder aux valeurs scandinaves en passant par téléphone à la salle de marché (frais de 1,2%). En tout cas, c’est ce qu’ils m’ont répondu, je n’ai pas encore testé.

J’ai testé plusieurs fois, cela fonctionne bien, par contre ils ont un décalage de 1/4h sur la cotation, du coup on ne peut pas acheter au prix marché, il faut se prendre une petite marge sur le prix souhaité si l on veut que son ordre passe. Dans une optique long terme ce n’est pas vraiment un souci, en tout cas même si les frais sont de 1.2 % c’est toujours mieux que le cto

Je confirme, je l’ai fait aussi. Par contre, le souci c’est que pour la revente tu seras obligés de passer aussi par la salle de vente (téléphone). Mais bon, si on a un objectif long terme et qu’on ne veut pas y toucher avant des années, c’est pas vraiment un problème.

Autre souci, tu ne vois pas l’affichage avant plusieurs jours sur ton PF donc ça peut perturber

J’ai aussi fait en CTO et la c’est 41 euros de frais, ça pique …

Bonjour Mathieu,

Merci pour votre blog, c’est vraiment un plaisir de vous lire !

J’aurai une question pourquoi privilégier Prosus à Embracer ce mois ci ?

Merci par avance 🙂

Bonsoir,

C’est une pure question de choix personnel, Prosus (Tencent) est bien plus qualitative et le point d’entrée est donc plus intéressant. Tencent est l’une des plus belles tech au monde et très diversifiée dans de nombreux secteurs dont les jeux video

Bonjour Mathieu

Un grand merci pour le partage et le travail fournit !

J’ai deux questions

– Aurais tu un avis sur l’entreprise HELLOFRESH ? (éligible au PEA) je suis actuellement en PV de 60% dessus et j’hésite à revendre

– J’aimerai me construire une partie ETF sur mon PEA, les ETF PE500 et PEHLT m’intéressent mais semblent être surévalués selon les indicateurs techniques. Même si c’est une stratégie LT, est ce qu’il est intéressant d’attendre une légère correction sur ces positions ou faire du DCA tous les mois ?

Passe une bonne journée

Bonsoir Dylan,

Personnellement je ne suis pas fan du business d’Hellofresh : les marges sont relativement faibles et l’activité a été boostée par le covid sans que l’on sache vraiment si c’est pérenne dans le futur ou non. C’est donc relativement incertain (sans parler du fait que l’entreprise n’a pas vraiment de moat et que la concurrence est forte.

Concernant les indicateurs techniques, ils n’ont aucun intérêt dans l’investissement à long terme. Ils ne peuvent aucunement évaluer le niveau de valorisation du marché (contrairement à l’analyse fondamentale mais qui est de toute manière biaisée avec l’action des banques centrales).

Bonjour, il y a eu un achat de 36 millions actions Prosus aujourd’hui en fin de séance. Vous auriez pu être plus discret

😂

Bonjour Matthieu,

Et merci pour la qualité de votre blog.

Que pensez vous de Vivendi et surtout de la distribution à venir des actions UMG? UMG est elle une action de croissance sur laquelle investir?

Merci et bonne continuation

Cyrille

Bonjour Cyrille,

Le problème de Vivendi est surtout que la gestion est relativement désastreuse ce qui fait que l’entreprise a un très mauvais track record ce qui est fort rebutant à l’achat selon moi. Le business est également fort concurrentiel donc ne m’intéresse pas particulièrement (ni celui de UMG pour lequel les analystes n’ont pas encore fait de prévisions fiables pour les années à venir).

Dans le domaine du media je préfère de très loin Netflix qui fait maintenant du Free cash flow et peut donc se financer par elle même sur ses propres productions (qui n’ont vraiment rien à envier aux autres studios).

Bonjour Matthieu,

Que penses tu du groupe LDLC?

Merci et bonne continuation

Stéphane

Bonjour Stéphane,

LDLC n’a aucun intérêt selon moi : marges quasi nulles, une croissance anémique, aucun moat, des concurrents (Amazon et bien d’autres) bien plus sérieux et gros. C’est peine perdue à mon avis.

Certes ça ne se paye pas cher, mais généralement quand une boite a des ratios de valorisation aussi faibles c’est qu’il y a une bonne raison derrière.

Merci pour ton retour !

Bonjour,

Suite au -10% du jour sur Gn Store Nord,

Je ne suis pas du tout expert mais les résultats apparaissant sur les actualités de Degiro ne paraissent pas si mauvais…

Plus globalement, avez-vous toujours un avis positif à Long Terme sur cette valeur ?

Concernant les attaques Chinoises, je suis déjà bien dans le rouge avec Alibaba étant pourtant rentré très tard autour des 200$. J’ai aussi lu dans votre dernier Screener que vous comptiez la conserver unitairement avec quelques autres rares valeurs Chinoises.

Est-ce toujours le cas ?

Avez-vous prévu ou non de la renforcer dans les mois à venir au vu des risques ? SI oui, vous attendriez quel point bas : 150$, 130$… ?

Merci par avance,

Cordialement

Laurent

Bonjour Laurent,

Je suis toujours très positif sur GN Store Nord qui est l’une de mes valeurs préférées en Europe dans le domaine de la santé. Le secteur est porteur, la croissance LT est plutôt bonne (~10%/an), marges élevées et en hausse, situation financière saine…

Globalement tout est au vert, même la valorisation autour de 17x l’EBITDA 2021 après cette baisse. Si j’avais du cash je pourrais renforcer sans soucis (mais compliqué à acheter chez mon courtier avec les ordres mini á 1500€ pour les valeurs étrangères…

Concernant Alibaba, je suis toujours positif à long terme sur le dossier qui est de grande qualité (c’est tout de même l’une des plus belles tech mondiales et très diversifiée). Certes il y a des risques mais justement la forte diversification sur de nombreux secteurs limite selon moi le risque et donc ne justifie absolument pas l’ampleur de cette baisse. Je ne sais pas si je renforcerais Alibaba en direct ou alors simplement à travers l’ETF China où elle représente tout de même une belle pondération (avec Tencent également).

Merci pour votre réponse rapide ! Cela permet d’être rassuré 👍.

Merci pour votre analyse de Gn Store Nord 🤩.

Concernant Alibaba, je vais finalement attendre que la situation avec la Chine s’éclaircisse pour renforcer 🇨🇳.

En effet, rien ne sert de trop insister tant que les « attaques » sont répétées. L’important est déjà de s’être positionner il y a 15 jours. Comme vous dites, impossible de te tomber sur le Timing idéal.

Cordialement

Bonjour Matthieu,

Sais tu pourquoi il n’y a pas de prévisions (meme pojr 2021) en termes de BNA pour pouvoir calculer le PER avec le cours actuel sur ZoneBourse ? Est ce due à la nature de la société (Holdings) ou autre ?

Avec la respiration actuelle, j’envisage d’en prendre si le cours est interessant. Ses thèmes d’investissement m’interessent.

Merci !

Bonjour Dominique,

Je ne sais pas de quelle entreprise vous parlez donc c’est difficile à dire. Mais parfois quand des entreprises sont très peu suivies par les analystes il n’y a pas de prévisions d’affichées

Oups je parlais de Sofina!

En effet pour Sofina ce n’est pas renseigné. Mais c’est très compliqué à prédire car c’esr une holding qui fait du private equity donc ça nécessiterait de faire des prévisions sur toutes ses participations ce qui me semble presque impossible

Merci pour ta réponse. Du coup appliques tu une regle differente pour calculer un fair price dans ton screener ?

Selon toi est ce que le cours actuel representerait une bonne opportunité d’achat ou attendrais tu davantage ?

Merci encore.

J’utilise les 3 dernières années et je les projette dans le futur en appliquant une tendance similaire. Selon moi ce n’est pas le meilleur point d’entrée actuellement rt il vaut mieux attendre une correction plus forte.

Bonjour Mathieu,

A mon tour, je souhaitais te féliciter pour la qualité de ton travail et te remercier pour ce partage que je suis depuis plus d’un an maintenant.

Voici deux valeurs dans l’industrie qui me paraissent intéressantes et pour lesquelles je souhaiterais ton avis :

SANDVIK AB en Suède. Fabrication de machines outils. Etonnamment peu chère alors même que les résultats sont bons, les marges a priori excellentes pour le secteur et la situation financière saine (quasi pas de dette).

MAREL HF en Islande. Fabriquant de machines pour l’industrie agroalimentaire. Bonne croissance, cours à la hausse depuis de nombreuses années, bonne rentabilité et situation financière également saine. Accessoirement et cela pourrait intéresser de nombreux lecteurs de ton blog, la société est également cotée sur Euronext avec une bonne liquidité, donc facilement accessible en PEA via des courtiers tels Boursedirect etc. Pas encore positionné sur SANDVIK mais heureux actionnaire de MAREL depuis de nombreux mois.

Une remarque pour finir, mais je pense que cela correspond in fine à ton système d’étoiles, ton tableau screener mériterait l’ajout d’une colonne indiquant la taille de chaque entreprise (BIG CAP, MID CAP, SMALL etc.).

Au plaisir d’échanger avec toi. Cordialement.

Bonjour,

Sandvik est une belle entreprise mais je préfère personnellement Atlas Copco qui est le leader du domaine, relativement diversifié, et qui a une croissance bien supérieure.

Dans le domaine industriel il y a énormément d’entreprises de qualité en Suède comme Instalco, Sdiptech (les 2 en portefeuille) mais aussi Nibe (vraiment une entreprise magnifique mais que je trouve trop chère) et Indutrade. Les 4 entreprises citées sont selon moi les plus intéressantes.

Pour Marel je ne connaissais pas. Les prévisions semblent selon moi probablement trop optimistes car lorsqu’on regarde les résultats concrets sur les 3 dernières années, on a globalement une stagnation/baisse de CA et de l’EBITDA. Il n’y a que 2 analystes qui suivent la valeur donc les prévisions sont à prendre avec des pincettes.

Concernant la taille d’entreprises c’est en effet une possibilité d’ajout car je trouve cela important dans la sélection. Cela recoupe en partie les étoiles (je préfère les mid & big caps) mais pas totalement car toutes les grosses capitalisations en portefeuille ne sont pas considérées comme des valeurs exceptionnelles.

Bonjour Mathieu, je te remercie pour tes remarques qui sont, comme toujours, très pertinentes. Il est clair que la Suède regorge de pépites, ATLAS COPCO est également dans mon viseur et je t’avoue que SANDVIK avait retenu mon attention sur sa faible valorisation par rapport aux autres. Mais comme tu l’as déjà fait remarquer, si le Marché valorise moins une boîtes par rapport à ses concurrentes, c’est qu’il y a une raison !

Bonsoir Matt, un commentaire après la forte baisse de LVMH cette semaine et la forte hausse de ayden après les résultats?

Bonsoir Seb,

Je n’ai pas eu le temps de regarder en détail les résultats d’Adyen. Pour LVMH je pense simplement que la baisse fait un point d’entrée intéressant. Autant Hermès reste très chèrement valorisée après cette baisse, mais la valorisation de LVMH n’est pas aberrante (PER de 32 et EV/EBITDA de 16).

Bonjour,

Ce qui me fait penser que la performance de Worldline est décevante en la comparant à Ayden.

Bien sûr, j’avais acheté la 1ère plutôt que la seconde pour son prix unitaire accessible.

Impression que chaque forte poussée suite à une bonne annonce ou actualité est de suite vendue.

D’ailleurs, toujours positif à Long Terme sur Worldline ?

Impression qu’elle est dans un gros « range » 70€ /85€. Avec de la patience, peut-être qu’elle en sortira par le haut… ou le bas…

Cordialement,

Laurent

Bonjour Laurent,

Je suis aussi clairement déçu de Worldline et j’avoue qu’elle est en ballotage si je devais supprimer quelques valeurs du portif. Sur le papier les fondamentaux sont bons et la valorisation correcte (c’est franchement pas très cher en regard de la croissance espérée). J’avoue que les récentes transactions avec Ingenico troublent l’analyse.

Ce qui me gêne surtout c’est que l’Europe représente 80% de son chiffre d’affaires. Or je suis très négatif sur l’Europe dans les prochaines années…

Idem Worldline très grosse déception.

je ne comprend pas par contre vos enthousiasme pour Scatec il y a quelque mois en épluchant les fondamentaux celle-ci baisse aux vues de prévisions elle n’a pas une bonne volatilité, c’est marge chute en prévision et une rentabilité pas super ….

Bonjour Matthieu

Peux-tu me dire ce que tu penses d’Amundi ? L’action se paye raisonnablement vu son PER et les recommandations des analystes sont plutôt positives.

Amicalement

Ludovic

Bonjour Ludovic,

Les fondamentaux d’Amundi sont plutôt bons (rentabilité élevée, bilan sain, croissance correcte). Néanmoins, le comportement de l’action depuis l’introduction est très loin d’être satisfaisant (forte volatilité, jamais de vrai période de hausse…). L’action n’est donc pas considérée « premium » par le marché. Et le marché a globalement toujours raison sur d’aussi longues périodes de temps. Il faut donc rester méfiant.

Je pense que le principal risque vient du fait de son exposition quasi exclusive à l’Europe (elle gère principalement les actifs en France, Italie, Espagne puis marginalement Allemagne, Pays-Bas…). Or l’Europe du Sud va très mal économiquement, politiquement et d’un point de vue social.

Quand on regarde le parcours de Blackrock aux US cela n’a vraiment rien à voir.

Merci pour ton retour. BLK est sur ma w. Liste mais j’attends une belle correction et c’est sur CTO donc comme tu le dis toi même le dividende me sera imposé chaque année. Amundi verse un dividende proportionnellement élevé par rapport au cours de l’action (3,8€ /80€) vs BLK. Donc sur PEA, l’option intérêts composés avec Amundi me tentait…

Certes mais l’évolution du cours de l’action Blackrock sur le long terme surpasse de loin celle d’Amundi. C’est à prendre en compte.

Bonjour Matt,

peux tu nous parler un peu plus des actions us qui sont dispos en PEA, tes préférés etc

merci

Bonjour Seb,

J’avais écrit un article sur le sujet à l’époque avec le listing (pas forcément 100% à jour) : https://etre-riche-et-independant.com/entreprises-americaines-eligibles-pea

Bonjour matt, je viens de relire l article merci.

Quelles sont tes favoris actuellement (us) ? les valeurs étoilées?

Salut Seb,

Globalement ce sont les mêmes que les étoilés du screener US. Mais si je devais faire une liste très exhaustive avec 1-2 valeurs par secteur : Idexx Lab, Visa, MSCI, Trex Company, Amazon, Google, Microsoft, Nike, Disney…

Et en moins growth mais très solide des valeurs comme Abbott Lab, Blackrock, Air Product, Costco, Home Depot, Starbucks, Nextera, Realty Income…

Bonsoir Matt je reviens vers toi concernant ton système d’étoile.

Je pense que tu prends en compte la taille et la « solidité » de l’entreprise pour les définir, c’est pour cela que les entreprises les mieux classées ne sont pas forcement étoilées c’est bien ça?

Je vois que tu as mis une étoile à schneider et pas à eaton son concurrent us qui est éligible au pea…j’ai par nature tendance à choisir l entreprise us si j’ai le choix, peux tu expliquer ce choix précis si c’est possible?

merci pour ce super site!

seb

Bonsoir Seb,

Oui la taille et la solidité, mais aussi la volatilité et régularité des résultats sont pris en compte. Il y a beaucoup de small growth qui sont jeunes donc n’ont pas la régularité et pas forcément la solidité.

Mais les entreprises étoilées ne sont pas forcément en bas (c’est surtout vrai en Europe mais pas aux US). Le problème en Europe c’est qu’il y a très peu de boites de croissance et donc on est obligé de taper sur les smalls. Les big sont généralement plus matures (d’où la position). Aux Us c’est plus homogène, Microsoft est par exemple dans le top et pèsent plus de 1000 milliards !

Entre Schneider et Eaton c’est assez proche honnêtement donc en effet Eaton serait peut-être plus performant (c’est frappant quand on regarde la performance très long terme sur 20 ans + Eaton performe mieux et avec moins de volatilité). J’aime cependant chez Schneider sa forte exposition à l’Asie et le fait qu’elle se tourne de plus en plus vers le logiciel et vers la gestion de l’énergie et laisse progressivement de côté les automatismes donc la partie plus industrielle.

Bonjour Matt

« je vais encore enlever quelques entreprises en Europe qui ont trop peu de potentiel pour les remplacer par des ETF S&P500. J’ai en viseur Philips et Edenred notamment actuellement (sûrement d’autres à venir). »

tu penses enlever Philips qui est une valeur avec une étoile, penses tu revoir la liste de tes valeurs eu préférées du coup?

seb

Bonjour Seb,

Oui Philips est la seule qui va sauter de la liste. Je m’intéresse à quelques entreprises avec peu de croissance à condition qu’elles se comportent de manière exemplaire, notamment une volatilité très faible. PHilips perd 30% en ligne droite dans un marché très haussier après des abaissements de perspectives. Elle ne respecte donc clairement pas son rôle -> elle sort

Ce n’est pas à Air Liquide par exemple que ce genre a des chances d’arriver.

Bonjour Matthieu,

J’espère que çà va bien pour toi. En recherchant des valeurs, je voulais partager avec toi et les autres lecteurs une valeur en tech avec une croissance qui semble intéressante HMS network. Secteur porteur dans l’automatisation avec une part de marché en internationale (US).

Bonne journée à toi

Luc

Bonjour Luc,

Valeur très intéressante en effet que j’ai repérée la semaine dernière en re faisant un screening du marché 😉

Je compte justement l’ajouter au screener dans la prochaine MAJ avec d’autres belles actions Scandinaves que j’ai trouvé

Bonne journée

Matthieu

Bonjour Matthieu,

Que pensez-vous de livechat ? Pourrait-elle avoir une place dans votre screener?

Jean

Bonjour Jean,

Si vous parlez de l’entreprise Polonaise LiveChat Software, les fondamentaux sont en effet très bons et elle aurait sa place dans mon portefeuille. Ce que je n’apprécie pas c’est le comportement du cours de bourse (notamment perte de 60% de la valeur en 2018 sans trop de raison) qui est assez volatile. J’avoue aussi qu’à l’époque elle n’était pas dispo chez mon courtier donc j’avais laissé tomber. Je constate aujourdhui qu’elle est disponible, donc pourquoi pas (je vais y réfléchir, merci pour l’idée !)

Bonjour Matthieu,

Encore merci pour ce partage qui m’a ouvert de nouveaux horizons d’investissement avec les valeurs scandinaves.

Je viens de découvrir la société CRAYON group holding, norvégienne basée sur les technologies de l’information.

As-tu repéré cette valeur ou celle-ci ne t’intéresse pas ?

Merci.

Bonjour Erwan,

J’avais déjà repéré l’entreprise mais elle ne m’intéresse pas du tout. La première raison est que sa rentabilité est très faible avec des marges quasi nulles. La seconde est que le business a peu d’intérêt, ils ne font que proposer des licences venant d’autres entreprises (Microsoft, Adobe…). C’est donc concurrentiel et avec peu de valeur ajoutée (d’où les faibles marges) et qu’à tout moment les partenariats peuvent se stopper, ce qui casserait tout le business model.