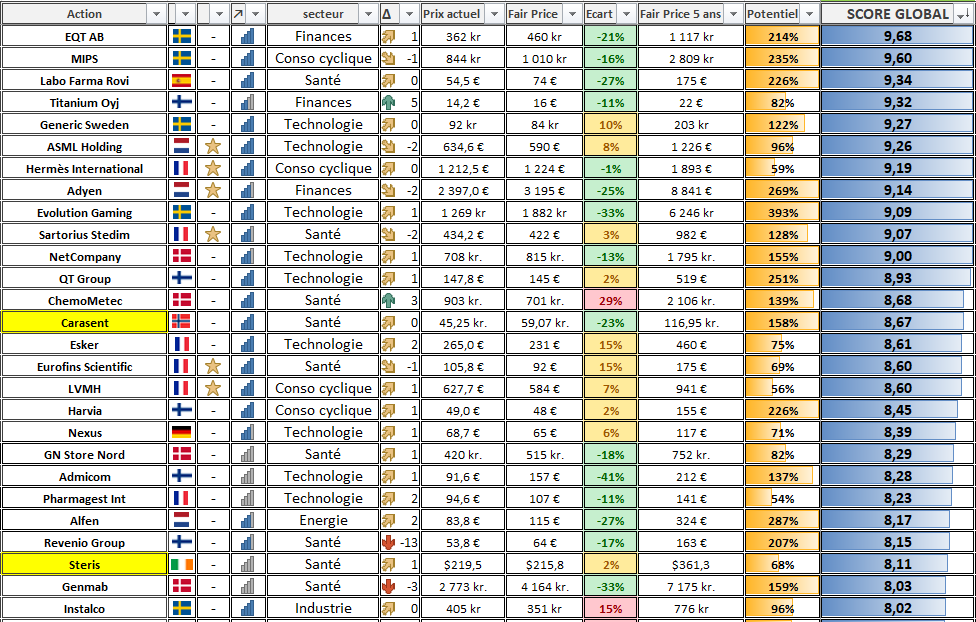

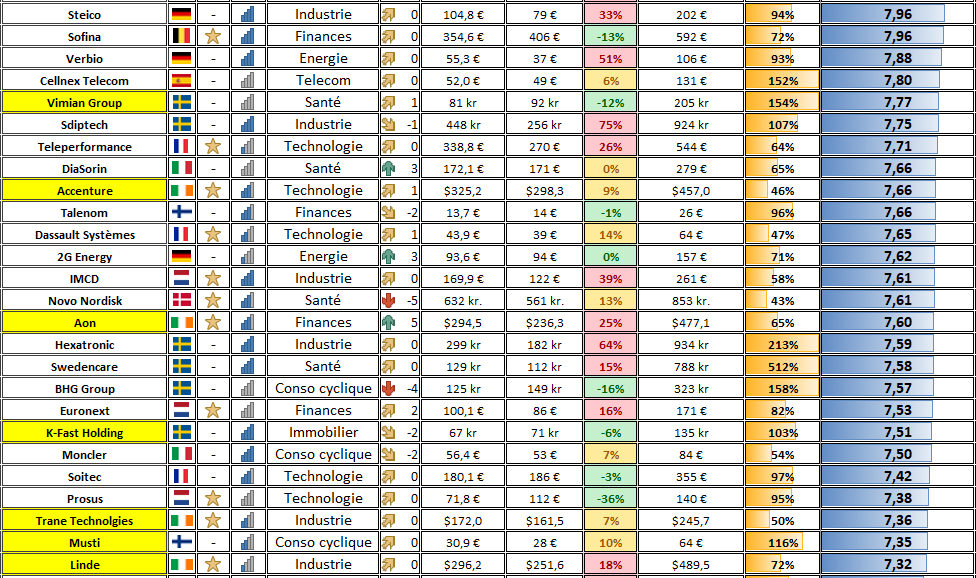

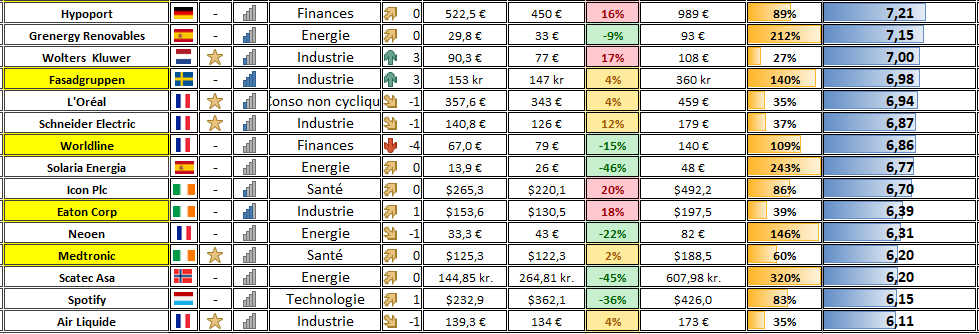

Le rôle principal de mon screener est d’attribuer une note globale sur 10 à chaque action afin de les classer de la « meilleure » (bon score) à la « moins bonne » (mauvais score) en combinant de nombreux critères de l’analyse fondamentale.

L’objectif est de mettre en lumière les actions dont les fondamentaux sont exceptionnels et dont le potentiel de croissance à long terme permettra d’obtenir la performance boursière la plus élevée possible.

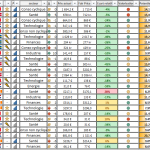

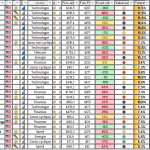

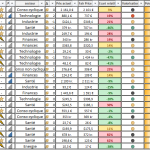

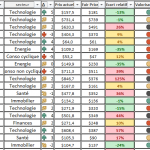

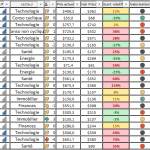

Screener action bourse PEA Octobre 2021

Calculs des scores du Screener

Pour comprendre quels critères sont utilisés afin d’arriver au score global, vous pouvez consulter cet article qui détaille la combinaison de tous les aspects analysés.

Calcul du Fair Price

Le Fair Price (ou juste prix) représente le prix que l’entreprise devrait valoir aujourd’hui en se basant sur plusieurs critères de valorisation. J’utilise notamment une combinaison du PER historique de l’entreprise, du PSR, de sa variation de prix sur la dernière année, de son levier financier, ainsi que quelques autres critères maison. Idéalement il faut donc chercher à acheter des actions dont le prix n’est pas trop supérieur au fair price, et de faire attention avant d’investir dans une action trop chère.

Calcul du Fair Price 5 ans et Potentiel

Le Fair Price à 5 ans correspond au prix que l’entreprise devrait avoir dans 5 ans à partir du prix actuel et en ajoutant 5 ans de croissance. C’est intéressant pour les entreprises de croissance car elles peuvent être sur-évaluées à l’instant T, mais peuvent croître de manière suffisamment forte pour avoir un bon potentiel dans quelques années. Le prix actuel qui serait donc sur-évalué à l’instant T pourrait ainsi être au final un bon prix d’entrée pour les années futures.

Un exemple : une entreprise qui est sur-évaluée de 20% mais qui croit de 15% par an mettrait un peu plus d’un an à retrouver un Fair Price. Un an n’est finalement pas grand-chose lorsqu’on a un horizon LT et qu’on détecte une belle action avec de la croissance.

Cela permet donc d’introduire la colonne « Potentiel » qui calcule l’écart entre le prix actuel et le Fair Price à 5 ans, tout en y ajoutant les dividendes. C’est donc le potentiel de gain qu’il reste à l’action à horizon 5 ans.

Force acheteuse

La force acheteuse correspond à un Momentum court terme (durée de 1 ans) de l’action en relation avec un indice de référence. L’indicateur correspond à une jauge de 4 barres qui va de 0 à 4. Plus la performance de l’entreprise est élevée par rapport à son indice de référence, plus la jauge est remplie.

![]()

Pour l’Europe, l’indice sélectionné est le MSCI World. Pour les US, c’est le S&P500.

Il est régulièrement observé que lorsque le Momentum court terme d’une entreprise est mauvais, elle continue de sous performer pendant un moment alors qu’à l’inverse, lorsque son Momentum est bon, il continue de durer.

L’idée est donc d’éviter d’acheter des entreprises qui ont une force vendeuse temporaire (moins de 2 barres) et de privilégier les actions avec une force acheteuse élevée (3 barres ou plus). 2 barres étant proche du neutre, à savoir la performance de l’indice.

Variation de classement

Le screener affiche pour chaque entreprise la variation de classement (en score global) par rapport au mois dernier. Les causes qui peuvent modifier le classement sont :

-la remise à jour des fondamentaux suite aux publications

-la variation de momentum d’un mois à l’autre (qui a un impact dans le screener)

Remarque Générale

D’une manière générale, il faut bien avoir en tête qu’une décote importante est souvent signe de risque. Il ne faut donc pas forcément sauter sur l’occasion tête baissée. Le marché n’est pas « aveugle » et s’il applique une décote persistante à une entreprise, il y a peut-être une raison fondamentale derrière. Si une action est très décotée (supérieure à 25%, hors cas de crise évidemment car ce n’est pas vrai si tout le marché est à -25) il faut donc se méfier ou avoir vraiment confiance pour renforcer.

L’indicateur le plus important est également à mon sens la qualité des fondamentaux (score global) et non la valorisation court terme d’une action (fair price). Il vaut parfois mieux surpayer une entreprise de qualité plutôt que de sous-payer une entreprise en déclin.

Rappel du code couleur valorisation

Action sur-évaluée -> rester à l’écart (éviter l’achat) = code couleur rouge.

Exemple : ![]()

Action relativement proche de son juste prix –> possibilité d’acheter uniquement pour les actions exceptionnelles (LVMH, Microsoft…), sinon patienter = code couleur orange.

Exemple : ![]()

Action sous-évaluée -> possibilité d’acheter car c’est une bonne affaire = code couleur vert.

Exemple : ![]()

Voici enfin ce que cela donne sur mon PEA (prix des actions au 11/10/2021) :

Dans l’utilisation du screener, on pourrait imaginer vendre toutes les entreprises en dessous d’un certain score car cela signifie que leurs fondamentaux ne sont pas suffisamment bons. On pourrait par exemple fixer cette limite à 6 ou 7/10 pour ne conserver que les meilleures entreprises. De cette manière, le screener serait utilisé de manière totalement factuelle sans aucun biais émotionnel.

Les étoiles correspondent à mes valeurs préférées, jugées les plus qualitatives et les moins spéculatives/volatiles (long historique de performance, bigcaps bien établies). Cela correspondrait aux valeurs que je privilégierais si je devais composer un portefeuille minimal en ne sélectionnant que quelques entreprises dans la liste. Ce sont également les valeurs que je compte renforcer en priorité dans ce contexte incertain de remontée des taux.

Changements du mois : RAS

2 Possibilités d’achat intéressantes (j’essaye de proposer chaque mois 2 actions différentes du mois dernier)

En croisant les critères suivants : score élevé, décote (mais pas trop importante) ou légère surcote, bon potentiel, on pourrait acheter ce mois-ci par exemple :

Sartorius, Adyen.

Date Publication : 11/10/2021

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Matthieu,

Merci pour cette mise à jour et pour les deux propositions d’achat. Pour Adyen, nous en avons déjà parlé et je vais encore patienter. Pour Sartorius j’envisage de renforcer donc ça tombe bien 😁 mais j’ai encore des doutes car c’est une boîte du secteur Santé donc plutôt défensif mais on peut aussi la catégoriser parmi les tech. Du coup, si l’inflation et la remontée des taux se poursuivent, quid du cours de l’action ? Dit autrement, n’est-il pas encore trop tôt pour acheter ?

Bonne soirée

Sur le long terme il ne faut pas raisonner inflation, mouvements des taux etc… de toute façon c’est certain que cela ne va pas se dérouler comme prévu. Il vaut mieux se concentrer sur trouver et renforcer les actions de qualité qui nous intéressent, indépendamment de toutes ces gesticulations. Sartorius corrige rarement de cette ampleur, il ne le semble pas anormal de renforcer maintenant.

Bonjour Matthieu,

Je profite que vous évoquiez l’inflation (avec le sous entendu du tapering) pour te demander ce que tu penses que l’inflation pourrait avoir comme impact à court, moyen et encore long terme sur les actions de type value ou growth par exemple. J’ai beau chercher un peu partout, tout le monde semble être d’accord pour dire que le prix des actions pourrait chuter mais j’ai du mal à trouver le raisonnement derrière.

Saurais-tu me/nous l’expliquer ? Peut-être via un article sur le sujet ?

Personnellement je comprends que la hausse des taux impactera les entreprises les plus endettées, et que les entreprises les plus endettées seraient les entreprises de croissance. Donc à priori ce serait néfaste surtout pour elles. Sauf que si elles augmentent leurs prix (normalement c’est l’origine de l’inflation…), je me demande si elles ne peuvent pas rattraper l’écart facilement et donc réduire l’impact à 0. Suis-je loin du compte ? 😀

Et merci pour l’article !! 😉

Bonjour Julien,

Ce n’est pas vraiment cela.

Si on regarde la hausse des taux, il y a 2 impacts :

– les entreprises endettées devront faire rouler leur dette à des taux plus élevés, ce qui les pénalisera dans le futurs puisque la charge d’intérêts va augmenter. Néanmoins il n’y a pas de lien entre les entreprises endettées et les entreprises de croissance (c’est généralement l’inverse d’ailleurs, la plupart des entreprises de croissance qualitative ont de la trésorerie au bilan).

– les taux d’intérêts via la méthode de DCF (discounted cash flow) ont un impact direct sur la valorisation des entreprises. On actualise les cash flow futurs des entreprises en se basant sur les taux d’intérêt pour donner une valorisation. Plus les taux sont bas, plus les cash-flow futurs compteront dans la valorisation (donc favorise les entreprises de croissance qui ont peu de cash-flow présent et beaucoup de futurs). À l’inverse, quand les taux remontent, les cash-flow futurs comptent moins donc la valorisation des entreprises de croissance baisse.

Néanmoins il faut bien comprendre qu’on parle ici de valorisation instantannée, donc finalement d’un changement de paradigme court terme (on dit par exemple que ce qu’on achetait à un PER de 30 doit valoir maintenant 25 ce qui ferait chuter le marché de 15% dans cet exemple). Ensuite la croissance de l’entreprise est toujours là, donc le cours de bourse devrait suivre cette croissance après le recalage.

Pour l’inflation c’est différent, les entreprises de qualité avec du princing power (par exemple le luxe, ou certaines marques alimentaires etc…) peuvent minter leur prix plus fort que la hausse des matiere premiere et donc finalement gagner plus d’argent avec l’inflation. D’autres secteurs sans moat ne pourront pas répercuter les hausses de prix, leurs marges vont donc baisser. Ce sont ces entreprises qui subiront réellement l’inflation. Il n’est pas simple de distinguer exactement quels seront les secteurs touchés.

Salut Matthieu et merci beaucoup pour ton retour !

Cela me semble plus clair maintenant. Merci ! Le temps de me poser des questions, et peut-être te questionnerais-je à nouveau ensuite… 😀

Merci beaucoup pour tout le temps que tu consacres à partager tes connaissances et analyses avec nous !

Mais l’idée est bonne, je pense que j’écrirai un article sur le sujet car d’autres doivent se poser la question ! Donc merci 😉

Bonjour Matt

Quand tu parles des taux tu parles du taux us à 10 ans ou bien des taux réels?

Car aujourd’hui malgré tout ce que l on peut entendre les taux réels sont encore plus bas qu’il y a un an…

Je parle du 10 ans Us, qui essaye constamment d’anticiper les taux réels dans le futur (mais qui se trompe souvent). C’est l’anticipation sur les taux (donc 10 ans us par exemple) qui met de la volatilité sur le marché, pas nécessairement les taux réels actuels.

Salut Matt,

Est ce que tu comprend pourquoi Prosus passe d’une trésorerie de 4,5 Milliards de dollars a -3 Milliards de 2020 à 2021 d’après zonebourse?

Est qu’ils ont eu une amende ?Ou bien ont ils fait des achats gigantesques ?

En regardant le annual report j’y comprend pas grand chose à la page :

https://presspage-production-content.s3.amazonaws.com/uploads/2658/prosus2021-annual-report2.pdf?10000

Consolidated income statement :

Profit before taxation : 7 332 !!!!!

7,3 Milliards d’Euros de profit avant les taxes ?????

Arrives tu à déchiffrer tout ceci ?

Je n’ai pas regardé, ils se sont peut-être renforcé sur des nouvelles entreprises en utilisant la trésorerie.

Les holdings ne s’analysent pas comme les autres entreprises malheureusement, les résultats sont souvent difficile à comprendre. Pour analyser Prosus j’analyse surtout Tencent, éventuellement mail.ru. C’est suffisant.

Prosus a acheté stackoverflow pour 1,8 Milliards(Q&A informatique) et Billdesk pour 4,6 Milliards ( paiement en Inde).

Pour connaitre stackoverflow , je pense que ces des bons achats à priori.

Ces achats pourraient expliquer cette trésorerie.

Merci pour l’information, je ne connais pas les deux entreprises citées

Bonjour Matthieu

Concernant ton PEA au Crédit Agricole, est ce que tu paies des droits de garde et autres commissions proportionnelles chaque année ? Si non, est ce du fait de l option Investor Intégral et/ou par une rétrocession accordée par ton agence?

Cdlt

Cédric

Bonsoir Cédric,

Non pas de droit de garde ou autre car j’ai l’offre Integral (il y en a avec initial). Mais j’ai écho que cela dépend aussi des régions (certains ont des frais même en Integral). Je précise que je suis en IDF

Bonjour Matthieu

Sur le site bourse du Crédit Agricole, est qu’une information existe en temps réel sur le poids de chaque ligne par rapport au portefeuille total ?

Cdlt,

Bonjour Cédric,

Oui l’application permet de tracer des camemberts avec répartition par ligne, mais également par Pays, par secteur…

C’est assez complet la dessus

Bonjour Matthieu et merci pour votre analyse toujours pertinente .

Pourquoi AIR LIQUIDE se trouve en dernière position, malgré l’étoile et la longévité de l’entreprise réputée plutôt solide ??

Bonne journée Jluc

Bonjour Jean-Luc,

C’est simplement le rôle de la notation quantitative (et donc objective) sur les fondamentaux :

– la croissance est relativement faible (~5%/an)

– les marges sont correctes mais sans plus

– l’endettement est maîtrisé mais tout de même conséquent

– le momentum de moyen long terme (5-10 ans) n’est pas extraordinaire avec une sous performance d’un indice comme le MSCI World

Globalement la solidité n’est plus à démontrer et les fondamentaux sont corrects sur tous les aspects mais sans rien d’extraordinaire non plus.

Bonsoir

Pour ma part je trouve que la valeur est surtout une valeur rendement de qualité, dividende sans folie et croissance molle mais linéaire, en gros on dort bien

Bonne soirée

Bonjour,

C’était l’une de mes valeurs favorites quand j’ai débuté en bourse il y a un an et demi. Aujourd’hui c’est l’une de mes moins bonnes performances.

C’est une action bon père de famille, qui permet d’obtenir un rendement correct avec une progression de cours régulière et linéaire mais il ne faut pas en trop en attendre non plus.

Pas assez puissante pour concurrencer les valeurs de croissance donc logique qu’elle figure tout en bas du screener.

Encore merci pour le partage.

Bonjour Matthieu,

merci pour cette mise à jour.

petit question hors sujet, mais connaissez vous un site qui répertorie des ETFs qui possèdent tel ou tel titre avec la pondération? Par exemple, si je veux du Hermès, j’aimerai savoir quel ETF en possède avec la pondération la plus élevée.

Merci d’avance.

Bonjour Arthur,

Non cela n’existe pas (à ma connaissance en tout cas). J’aurais tendance à dire dans cet exemple qu’il faudrait viser un ETf sectoriel luxe par exemple (et raisonner ainsi pour les autres entreprises).

AMUNDI S&P GLOBAL LUXURY UCITS ETF – EUR : Hermes 5,4%

Ce qui est étonnant c’est qu’en prenant un ETF CAC 40 comme Amundi ou Lyxor, Hermes ne figure pas dans les 10 premières positions (la 10e est à 3%) alors que sa pondération dans le CAC est de 6,4%, or un ETF est censé être composé des valeurs pondérées d’un indice.

Pas exactement, le CAC40 utilise la capitalisation « flotante », autrement dit la partie qui peut être achetée sur le marché secondaire. Une grosse partie de la capitalisation d’Hermes n’est pas dans le flottant (à ma compréhension), d’où la faible pondération alors que la capitalisation est élevée.

De toute façon la construction du CAC40 est mauvaise. Je ne comprends pas depuis le temps que des boites comme Euronext, Edenred, Eurofins, Sartorius !, Biomérieux… etc ne soient pas intégrées dans l’indice, alors que des boites à plus faible capitalisation le sont… Ça doit être le conseil qui cherche à imposer des critères farfelus (la complexité à la Française), au détriment de la performance…

Bonjour,

Eurofins est rentré dans le cac40 depuis septembre je crois bien. Sartorius n’y est pas rentré car il y a trop peu d’échange sur cette action du fait de la faible proportion de flottant en bourse.

Oui c’est une histoire de flottant, pour ça qu’Hermes est rentrée si tard par exemple. Mais personnellement je trouve ça idiot, les Américains s’embrouillent beaucoup moins la tête : leur but est d’avoir des indices performants. Ça ne les a pas gêné de faire rentrer Tesla alors qu’elle n’était pas encore totalement profitable sur plusieurs trimestres consécutifs.

Nous on garde des boites comme Renault qui ne fait que chuter et qui a une capi bien plus petite que des entreprises en dehors de l’indice, et on fait rentrer des boulets comme Alstolm alors qu’on a déjà quasiment aucune entreprise technologique et de santé en croissance dans l’indice. Le comité s’enferme vraiment sur la vieille économie et c’est dommage

Matthieu

Ne serait il pas opportun de placer une petite ligne sur ADMICOM, encore chère la valeur s’est toutefois bien stabilisé à un niveau acceptable et le futur projeté n’est pas si mauvais même s’il n’est pas non plus flamboyant

@+

Les fondamentaux d’Admicom restent excellents, il n’y a donc aucune raison de vendre selon moi. La valorisation reste élevée mais s’est quandmême bien détendue depuis un moment. Si vous n’avez pas de position sur la valeur, pourquoi pas en initier une. À titre personnel je ne renforce pas car je n’ai pas bien compris pourquoi la baisse a été aussi vive dans le passé (hormis la valorisation)

Je vais en prendre un peu, n’ayant pas de ligne ouverte, la valeur a fortement baissé au regard d’un espoir de gain qui a été en deçà des attentes des investisseurs, néanmoins les fondamentaux effectivement demeurent excellents

Bonjour Matthieu,

Je profite de votre réponse en commentaire de Gérard pour vous remercier et pour vos Screener actualisés et pour votre analyse à jour concernant Admicom.

Belle journée à vous

Bonsoir Mathieu.

Encore merci pour ton site de grande qualité.

As-tu vu les derniers résultats de Aubay ? Je trouve que cette année 2021 lui réussi plutôt bien en ce moment !

Bonjour Henri,

J’avoue être peu intéressé par Aubay (croissance relativement faible sur les dernières années avec une rentabilité assez basse). Donc je ne regarde les résultats que des entreprises que je suis de près ou de loin

Bonjour Mathieu,

Que penses-tu de la suédoise Xvivo Perfusion AB ?

Santé financière et résultats boursiers intéressants je trouve !

Merci pour ton avis !

Bonjour Romain,

Pour moi c’est un dossier assez risqué, le secteur étant assez « politique ».

La volatilité du titre est élevée, les marges sont plutôt faibles, les résultats assez fluctuants (pertes en 2020) et la société ne dégage pas de free cash flow donc n’arrive pas à s’autofinancer. Pour terminer, avec une valorisation dépassant les 100x l’EBITDA, c’est un prix vraiment déraisonnable

Bonjour Matthieu,

Schneider est dans le screener, mais pas Legrand (une valeur qui est souvent en lien avec Schneider).

Legrand est elle une valeur intéressante dans une optique croissance?

Bonne journée,

Tristan

Bonjour Tristan,

Legrand est une belle entreprise, mais beaucoup moins internationale que Schneider Electric. Elle est également moins diversifiée et moins positionnée sur la transition énergétique. Elle est donc moins intéressante selon moi

Bonjour Mathieu,

Qu-est ce que vous pensez sur la dernière chute de worldline ? Selon moi, ça reste une belle entreprise et c’est bon moment pour renforcer.

Merci !

Bonsoir Arthur,

Plusieurs réponses à cette question sur le sujet qui a été discuté dans les commentaires ici (commentaires du bas) : https://etre-riche-et-independant.com/suivi-portefeuille-boursier-reporting-septembre-2021

Quelques réponses ici aussi (commentaires du bas) : https://etre-riche-et-independant.com/bilan-annuel-succes-echecs-avenir-portefeuille

Bonjour,

Merci beaucoup pour tes analyses et réponses aux questions, ta passion est contagieuse :).

quand on regarde le screener, on voit que les 3 premières actions apparaissent avec décote importante, pourquoi ne pas proposer celles ci dans les possibilités d’achat ?

Bonjour Matthieu,

Certaines étaient proposées les mois précédents, j’essaye de changer chaque mois. Je rappelle également que ce ne sont que des propositions mais qu’il y a potentiellement mieux à acheter.

En raison des tensions sur les marchés, j’essaye aussi de proposer celles qui me semblent les plus qualitatives et solides pour réduire les risques. Sartorius et Adyen corrigent rarement donc c’était potentiellement une bonne opportunité

Bonjour,

Merci pour le travail partagé, toujours un plaisir de vous lire

Pour quelles raisons avoir retiré Fabasoft et Ecomiam de votre liste ? Leurs fondamentaux ne sont plus aussi bons selon vous ?

Bonjour,

J’ai expliqué les raisons de la sortie de chacune de ces deux entreprises dans les récents reporting :

– pour Ecomiam ce n’est pas un problème de fondamentaux mais c’est que le coeur de son business est concentré uniquement sur la France, or je souhaite éviter au maximum de trop investir sur ce pays qui est en profond déclin selon moi (je préfère les entreprises qui réalisent des profits hors de France et idéalement hors Europe).

– pour Fabasoft, les 2 derniers trimestres sont très déceuvants avec une croissance en berne qui sera quasi nulle sur l’année. Ce n’est pas ce que j’attends d’une valeur de croissance, surtout dans le secteur technologique où des concurrents sont maintenant beaucoup mieux positionnés (je préfère par exemple Qt Group ou NetCompany ou encore Admicom même si son momentum est négatif actuellement.

Bonjour Matthieu,

Que penses-tu de la récente baisse de Eurofins ? Est-ce pour toi une bonne opportunité d’achat pour se positionner sur cette valeur à long terme ? Je reste sceptique sur sa capacité à maintenir une forte croissance. Ses résultats étaient jusque là portés par le COVID.

Merci pour ton blog qui est très enrichissant.

Erwan.

Bonjour Erwan,

ERF affiche une croissance de 10-15% par an depuis une décennie, je ne vois pas pourquoi ça s’arrêterait maintenant. Le covid n’a rien à voir dans sa croissance long terme. Elle a souffert comme toutes les entreprises de santé récemment des nouveaux médicaments qui remplaceraient les test et vaccins, ainsi que les contrecoups de l’effet covid. Mais cela ne remet aucunement en question les fondamentaux de long terme. Les analystes n’ont juste pas de visibilité des résultats dans les années à venir à cause du covid

Bonjour,

Je ne parviens pas à trouver dans mon pea via le code isin la valeur eqt ab. Est-ce normal? Merci

Bonjour,

Certains courtiers (BourseDirect, Boursorama…) ne donnent pas accès au marché scandinave donc ça peut être la raison.

bonjour,

que pensez vous de srp groupe je les suis depuis 1an mais j ai du mal a me fa

Bonjour Vincent,

Pour moi SRP n’a aucun intérêt (pas de croissance de CA et des bénéfices, plusieurs années en pertes, des marges ridicules, des concurrents US bien plus sérieux…).

Bref mieux vaut passer son chemin selon moi.

Bonjour Matthieu,

Tout d’abord merci beaucoup pour l’excellent travail que tu fournis, et ce en toute transparence!

Ça ne fait pas longtemps que je connais ton site.

Petite question, que penses-tu de Nordic Semiconductor? Pour toi quel est son fair price?

Entreprise norvégienne qui pourrait t’intéresser avec ta réflexion récente sur les entreprises dans le domaine des semi-conducteurs?

Merci par avance

Bonjour Mathieu,

C’est une belle entreprise que je voulais acheter à un moment. Je ne suis pas passer à l’acte car je la trouvais un peu cher et que ces résultats financiers n’étaient pas toujours réguliers dans le passé. Depuis elle a continué de monter…

Je ne souhaite pas rentrer à ce prix, surtout que je ne connais pas bien le domaine et je ne sais pas vraiment si l’entreprise a un avantage concurrentiel ou non face aux autres.

Ok merci pour ta réponse et ta réactivité! 😉

Bonjour,

je cherche à investir dans l’énergie (une ligne d’environ 1500€) mais je n’arrive pas à me décider à choisir une seule valeur parmi : Equinor, Verbund, Verbio, EDP Renováveis, Moulinvest, Waga Energy et Française de l’énergie. S’il y avait une ou deux entreprises pour le long terme à garder?… Merci !

Bonjour Dylan,

Personnellement, mes préférées en Europe étaient Neoen (France = solaire et Eolien) et Verbio (Allemagne = Biocarburants). Après c’est un secteur très spéculatif donc attention actuellement, beaucoup de volatilité. Ces entreprises font également peu de bénéfices en règle générale et se développent uniquement via des subventions des Etats, c’est le risque principal. Sans parler de la dette élevée qui peut devenir pénalisante en pleine période de remontée des taux