Comme expliqué dans l’article d’introduction des nouveaux portefeuilles du site, le Portefeuille International Rendement a pour objectif de dégager une rente élevée mais solide et fiable dans le temps à l’aide des dividendes.

Ce portefeuille est donc destiné aux investisseurs proches de la retraite ou à la retraite qui souhaitent obtenir dès demain un bon complément de revenus. Les reportings prouveront également via le suivi de la performance du portefeuille (dividendes exclus), qu’il est possible de recevoir chaque mois des dividendes tout en préservant son capital et même en le faisant grossir lentement dans le temps.

Il est à noter que je propose ce portefeuille pour que les lecteurs du site intéressés puissent s’en inspirer, mais il n’est pas détenu en réel pour ma part. Mon portefeuille réel se trouve dans cette partie.

Composition du Portefeuille International Rendement

Le portefeuille International Rendement est constitué de 20 entreprises Françaises et 20 entreprises Américaines de rendement (dividende stable ou croissant). De cette manière, cela permet d’éviter les effets de changes. Il est tout de même à noter qu’il est beaucoup plus complexe de trouver 20 entreprises Françaises de qualité dans cette catégorie que 20 entreprises Américaines. Chaque position est équipondérée à la création du portefeuille. Pour le suivi, le portefeuille initial a une valeur fictive de 100 000€. C’est donc ce montant de référence qui servira à calculer les dividendes reçus chaque mois. Vous pouvez ensuite facilement faire une règle de proportionnalité pour l’appliquer à votre montant.

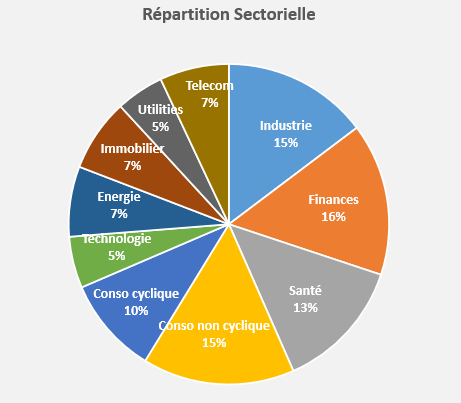

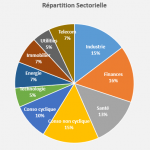

Voici la composition du portefeuille par secteur :

Santé : Sanofi, Abbvie, Johnson & Johnson, Pfizer, Merck & Co.

Finances : Scor, BNP Paribas, Axa, Amundi, Mainstreet Capital, Blackrock.

Industrie : Vinci, Sodexo, Bouygues, Schneider Electric, Air Liquide, 3M.

Technologie : IBM, Cisco Systems.

Consommation non cyclique : Danone, Procter & Gamble, PepsiCo, Kimberly-Clark, Sysco Corp, Altria.

Consommation cyclique : Saint-Gobain, Publicis, Michelin, McDonald’s.

Energie : Total, Rubis, Exxon Mobil.

Immobilier : Nexity, Realty Income, National Health Investors.

Utilities : Veolia, Dominion Energy.

Telecom : Orange, Metropole TV, Verizon.

Performance du portefeuille International Rendement

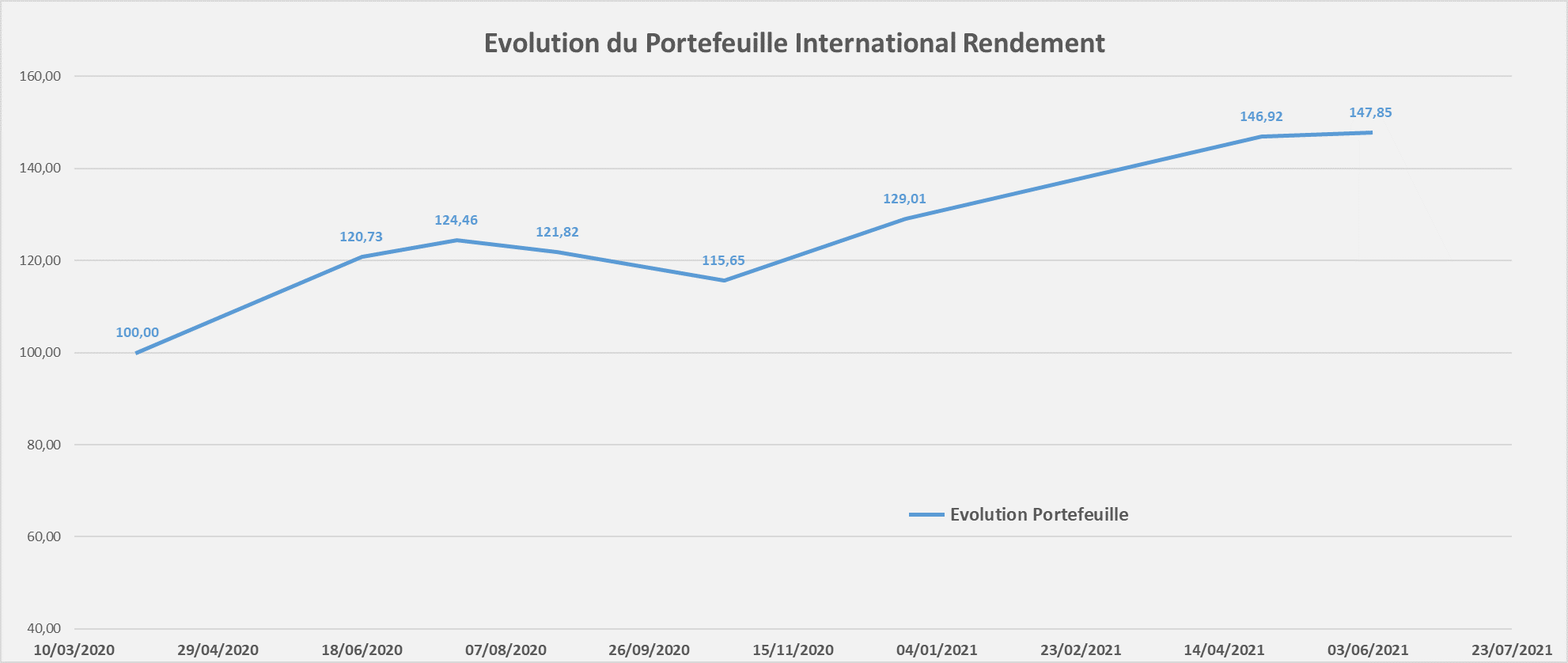

Le suivi de la performance de ce portefeuille démarre au 01/04/2020. Je rappelle que l’objectif n’est pas de réaliser une excellente performance dans le temps, mais de prouver qu’il est possible à la fois de vivre de ses dividendes tout en conservant un capital stable ou en croissance dans le temps.

Performance Portefeuille International Rendement depuis 01/04/2020 : +47.8%

Reporting et Mises à jour

Le dernier reporting date d’Octobre 2020. Cela fait donc plus de 6 mois que le portefeuille n’a pas été mis à jour. J’en avais parlé en Décembre dernier suite à la création du nouveau screener World ainsi qu’aux améliorations des versions Européennes et Américaines. Cela demande du temps, et je ne suis donc pas en mesure de mettre à jour trop régulièrement ce portefeuille. Comme évoqué, je compte l’actualiser tous les 6 mois. Ce n’est pas forcément gênant puisque son optique est de dégager des dividendes réguliers dans le temps. Il n’est donc pas nécessaire d’observer régulièrement sa performance et son comportement : son but est de dégager des revenus passifs, sans rien n’avoir à faire.

On constate que la performance depuis la création est tout de même très intéressante (presque +50% en un an et demi), ce qui prouve bien que lorsque les investissements sont faits sur un bon point d’entrée, il est possible à la fois de toucher des dividendes élevés et réguliers, tout en faisant progresser son capital. Evidemment le niveau actuel des marchés est plus haut, ce qui ne veut cependant pas dire qu’il ne faut plus faire des versements mensuels réguliers pour continuer d’alimenter ce portefeuille. Certaines valeurs sont encore à des valorisations très raisonnables.

J’ai également actualisé les niveaux de dividendes estimés pour 2021 (voir plus bas dans le détail de chaque ligne). La grande majorité des actions Françaises ont tout simplement coupé ou réduit leur dividende sur 2020, alors qu’au contraire, aucune entreprise Américaine de la liste ne l’a fait (sauf erreur de ma part). C’est une constatation que je répète régulièrement et qui ne m’a pas étonné : les entreprises Françaises ont une très mauvaise politique de retour à l’actionnaire qui est en plus de cela exacerbée par les pressions sociales et politiques. A l’inverse, les entreprises Américaines ont une culture du capitalisme sans faille. Le fait de verser des dividendes fait parti de leurs objectifs, notamment pour financer leur système de retraite. En France c’est mal vu de payer un dividende, alors qu’aux US c’est mal vu de ne pas en payer. Tout cela pour dire, si personnellement je devais construire un portefeuille à dividende pour moi-même (ce qui est mon objectif à très long terme pour dégager des revenus), il serait quasi totalement composé d’actions Américaines. Je préfère payer plus de taxes sur des actions plus fiables et qualitatives que l’inverse.

On constate cependant un retour du dividende pour la majorité des entreprises en 2021.

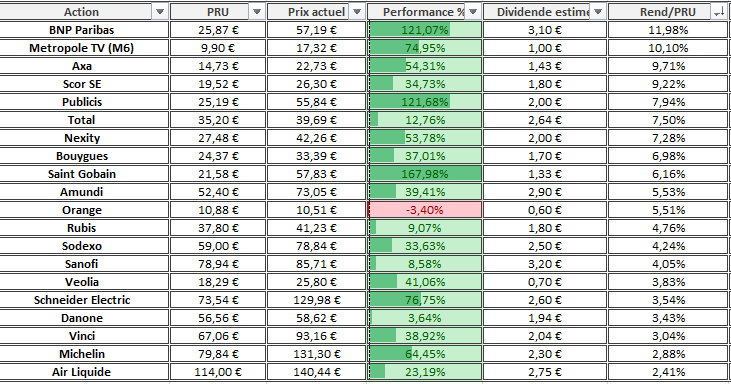

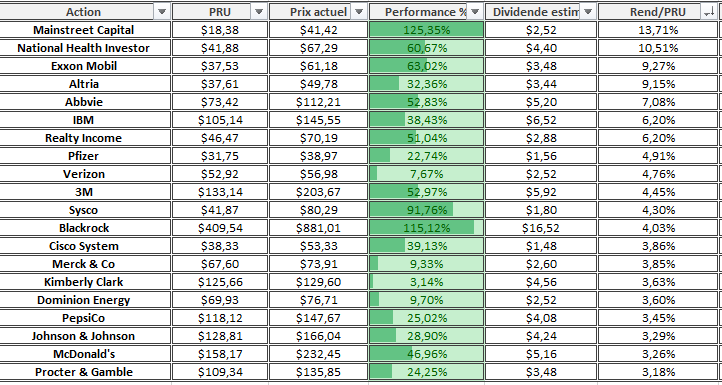

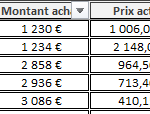

Voici maintenant la performance de chaque ligne du portefeuille ainsi que le classement par rendement du dividende :

Les entreprises sont classées ici par rendement sur PRU décroissant. Ce classement intègre les prévisions de dividendes pour 2021. On remarque que certains rendements sont très intéressants, frôlant ou dépassant les 10% parfois.

On note qu’une seule entreprise sur 40 est encore en légère MV, il s’agit de Orange. Sinon, tout est en vert. 5 entreprises ont même fait X2 depuis l’achat (BNP, Publicis, Saint-Gobain, MainStreet, Blackrock).

Dividendes du portefeuille International Rendement

Voici tout d’abord les statistiques du portefeuille :

Rendement brut moyen : 5.92%

Croissance annuelle moyenne du dividende (5 dernières années, hors covid) : 5.15%

Quelques précisions maintenant sur ces données : le rendement moyen du portefeuille est relativement élevé car le marché offrait des valorisations attractives au lancement du portefeuille.

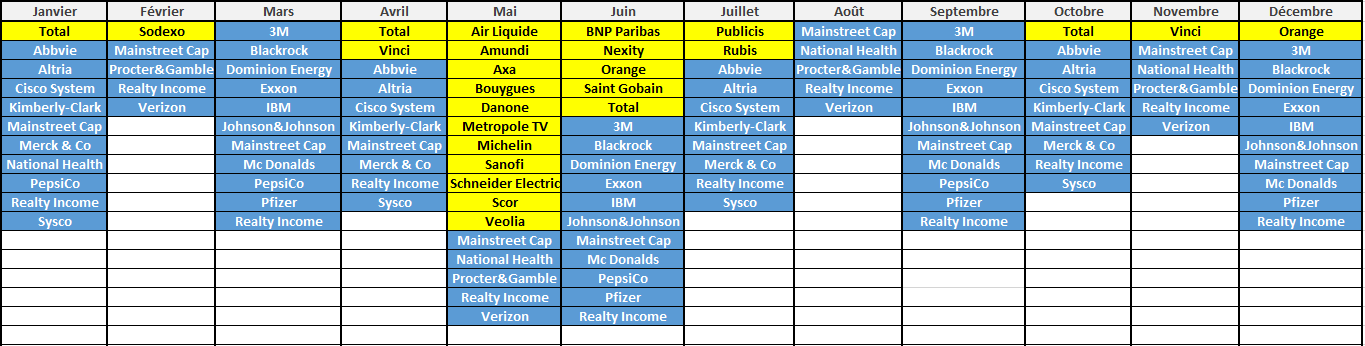

Voici maintenant le calendrier annuel des dividendes (en jaune les actions Françaises, en bleu les US) :

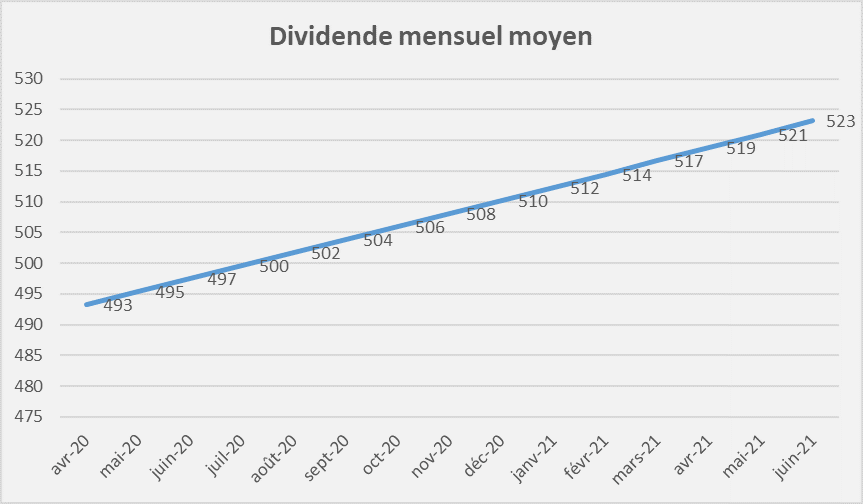

Le montant brut mensuel moyen des dividendes reçus serait de 523€.

Screener boursier du portefeuille International Rendement

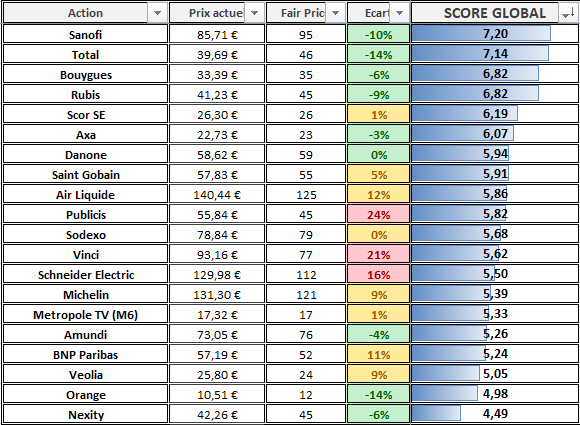

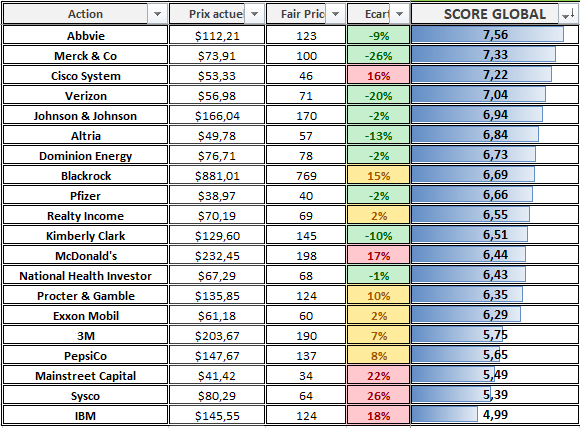

Pour ceux qui ne connaissent pas encore le principe, j’ai fabriqué un screener permettant d’attribuer un score global à chaque action selon plusieurs critères fondamentaux (croissance, value, momentum, rentabilité, bilan, volatilité, cyclicité du business).

Je l’ai légèrement modifié ici pour s’adapter à l’optique du portefeuille, notamment avec des coefficients mieux adaptés : 4 pour le rendement et la qualité du dividende (car c’est l’optique du portefeuille) et 1 pour les autres critères.

Le calcul du Fair Price aide également à choisir chaque mois qu’elle entreprise il serait intéressant de renforcer (sous-évaluation ou légère sur-évaluation).

Voici le résultat obtenu (classement par score global) :

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour et merci pour votre travaille énorme.

Alors que vous avez laissé tombé la stratégie dividende ( vu votre jeune âge )

Vous nous faites toujours profiter de vos analyses, et c’est un plaisir de vous suivre.

Les 6 mois suffisent parfaitement pour cette stratégie qui est normalement du buy and old.

Bonne soirée à vous.

Cordialement

Merci pour votre retour Sylvain.

Cette stratégie reste intéressante, je la mets juste de côté pour le moment le temps que je maximise mon patrimoine. J’y repasserai nécessairement dans le futur lorsque le temps sera venu pour réellement chercher des revenus complémentaires.

Content en tout cas d’avoir un premier retour sur cette mise à jour, merci !

Bonsoir Matthieu

MERCI pour ce formidable travail et ta bienveillance.

Comment vois tu le timing du passage d un PF de croissance a un portefeuille de dividendes? Tout vendre en une seule fois et tout acheté a un instant T ? Transformer son PF de façon progressive en fonction de l année défini de détention 100% d un PF a dividendes ? As tu des idées précises sur le sujet, et des conseils a transmettre?

Dernière question : est ce que ce portefeuille est figé et/ ou des entreprises sont elles référencées en « liste complémentaire » pour modifier si besoin le PF de base de 40 lignes?

Bien a toi, et encore un grand Merci pour la qualité de tes articles, que tu rends accessibles au plus grane nombre.

Bonsoir Cédric,

Je suis généralement partisan de tout faire d’un coup. C’est à dire que lorsque j’aurais décidé que j’ai accumulé suffisament de capital, je vendrais d’un coup toutes les entreprises de croissance pour transformer mon portefeuille en dividendes.

Je pense que j’en garderais quandmême quelques unes (les plus belles et les moins risquées, notamment les actions étoilées du screener) histoire de continuer de capitaliser malgré la phase de consommation.

En parallèle, je recommencerais au moment opportun à investir progressivement en actions à dividendes. Mais tout ceci est loin devant !

Le portefeuille type proposé ici est figé (je n’ai pas le temps de simuler des arbitrages) mais un portefeuille réel ne doit pas l’être et doit évoluer selon les circonstances. Ce portefeuille est essentiellement constitué d’entreprises à high yield. Cela doit varier selon le montant de rente cherché : sur un très gros portefeuille, il vaut mieux diminuer un peu le yield pour privilégier la qualité. Sur un petit portefeuille il n’y a pas trop le choix malheureusement ! Il faut donc s’adapter car chaque situation/besoin est unique.

Bonsoir Matthieu,

La stratégie dividende est souvent critiqué, surtout si composé d’actions françaises. Pour ma part, j’ai commencé tard à investir en bourse, à 49 ans, mais massivement en y passsant une bonne partie de mes économies vers mai 2020. De plus la partie Pea est presque identique (exception faite pour les bancaires) à celle que tu propose. Inutile de dire que je suis pleinement satisfait de mon investissement, même si j’ai commencé un rééquilibrage du portfolio avec un Etf sp500 et un Etf nasdaq. Avant de me lancer j’ai pris le temps de me former, ce qui m’as fait rater le point le plus bas du covid 😂😂, ton blog a , en partie, contribué à ma formation et c’est toujours avec plaisir que j’y reviens régulièrement. Bravo et merci

Bonjour Matthieu,

en réaction à cet article, je souhaiterais t’inviter à jouer au petit jeu du « et si…? » … ^^

1) SI tu devais passer toi, personnellement, dès cette année à une stratégie dividende (parce que capital-cible atteint), pivoterais-tu directement sur ces 20 titres-là ? Ou sur 20 titres US, finalement ?

2) SI ce devaient être 20 valeurs (nord-)américaines, lesquelles seraient-ce ?

Merci d’avance, j’ai hâte de comparer avec ma propre liste… qui est a priori « arrêtée » et correspond déjà peu ou prou à mon propre ptf « rendement » (le capital en moins, mais « j’y travaille »…), le second portefeuille étant destiné à mon fils, pour fêter sa majorité, et orienté croissance / GARP…

Yvo, Belgique

Bonjour Cigale repentie,

Voici une liste en vrac (non exhaustive) d’entreprises que je sélectionnerais. Cette liste est 100% US, car comme évoqué je ne fais plus confiance dans les entreprises Françaises pour les dividendes (et puis le dividende annuel n’est pas pratique).

Santé:

Johnson&Johnson, Merck, Abbott, Stryker, Pfizer

Finance :

Visa, Intercontinental Exch, S&P, Blackrock

Industrie:

Air Product, Fastenal, 3M,

Tech:

Microsoft, Google, Amazon, Apple, Facebook

Conso non cyclique:

Procter & Gamble, Pepsico, Cotsco, Kimberly Clark, General Mills, Mondelez, Philip Morris, Colgate

Conso cyclique:

Home Depot, Starbucks, Mcdo, Nike

Energie:

Nextera, Waste management, Atmos Energy, Southern Company

Telecom :

Disney, Comcast, Verizon

Fonciere :

Realty Income, NHI, Agree realty, American Tower, Equinix, Duke Realty, Extraspace Storage, Sun Communities, Alexandria Real Estate

Il y a sûrement des oublis mais voici globalement ma liste, composée d’entreprises de qualité avec un yield moyen (donc rente faible)

On n’avait pas dit « 20 valeurs » ? lol

Plus sérieusement, je constate que tu as opté pour un rendement relativement faible, ce qui suppose donc un capital élevé, voire très élevé. Est-ce à dire que tu n’es pas si pressé que ça de passer « early retired » ?

Tu sais bien que j’ai du mal à être très sélectif, je préfère avoir le choix et un portefeuille plus diversifié 😉

Pour une approche dividende c’est encore plus important que pour un portefeuille « performance » car une action représente 5% de tes revenus avec 20 valeurs. En cas de coupe ça fait mal !

En effet de mon côté je suis jeune et préfère partir sur un portefeuille plus conservatif (donc rendement faible mais moins de risque). Cela nécessite forcément de déployer un capital plus élevé… C’est en tout cas ma vision actuelle, mais qui pourra peut-être changer un jour en cas d’usure prématurée avec le travail. Ce genre de chose ne se passe généralement jamais comme prévu je suppose ^^

… et tant pis pour mon « Top 20″… J’aurais dû y penser !! ^^

Sorry aussi pour cette méprise, je pensais vraiment que tu étais dans une optique « FIRE », genre « la retraite avant 42 ans ou la mort (bore out, etc.) »

Dernière question : les ETF distributifs, pour une stratégie dividende, je suppose que c’est bof, pour toi ?

Merci encore pour ta disponibilité et ta transparence, uniques dans la blogosphère européenne !

Il ne faut jamais me demander un top 20, sinon je donne un top 40. Du coup tu aurais du me demander un top 10 !

Je suis bien dans cette optique, mais j’ai encore pasmal d’années devant moi avant d’atteindre 40-45 ans 😉

Pour les ETf distributifs je n’aime vraiment pas ça : on ne contrôle pas le contenu, le rendement, les dates de distribution (en général 2 par an…). C’est souvent chargé de high yield, ou parfois d’entreprises sans intérêt. Il vaut mieux cibler soi même les entreprises intéressantes selon notre situation (avec la plage de rendement qui va avec) et ne sélectionner que le meilleur. L’aspect taxe est également plus complexe il me semble car l’ETF subit un précompte à la source non récupérable, il y a donc une perte sur le rendement (double imposition)

Merci pour le boulot fourni et ce portefeuille.

Le rendement actuel est de 5.9% avec les taxes et l’inflation (Mai et Juin > à 4% aux US) c’est un bon portefeuille défensif. Ca redémontre l’importance d’inclure de la croissance car sur le long terme ca fera augmenteur le rendement/PRU.

En effet, la plupart des entreprises US de ce portefeuille ont augmenté leur dividende (sauf Mainstreet il me semble qui l’a figé).

Bonsoir Matthieu

Juste une petite précision, est ce que vous calculez pour air liquide dans le fair price ou note générale, un facteur rendement à 2.41% comme indiqué dans le tableau ou incluez vous, ce qui serait plus juste les 5% par an, soit 10% tous les 2 ans lors d’octroi d’une action pour 10 détenues.

Car je trouve que air liquide n’est pas si bien classé en tant que valeur rendement, hors la détenant, je prends personnellement en compte un rendement de 7% par lissé sur 2 années, ce qui n’est pas négligeable, car on parle souvent des dividendes de Total, BNP, mais pour ma part AL est tout aussi intéressant.

Bonne soirée et bon week end

Bonsoir Gérard,

Je l’ai expliqué à de nombreuses reprises, les actions gratuites de AL sont un gros piège à débutants et de la com mensongères.

Ce ne sont pas des actions gratuites, c’est simplement un split 1/10. 10% d’actions en plus sont introduites tous les 2 ans ce qui implique une dilution. Vous ne gagnez donc rien car le dividende baisse de 10% sauf que vous le touchez sur 11 actions au lieu de 10. C’est du pareil au même et ça embrouille beaucoup les gens pour rien. De la com…

AL est surtout intéressante pour sa croissance correcte pour son secteur ainsi que la résilience de ses activités. Elle arrive donc à croitre de manière stable et pérenne sur le LT. Néanmoins (même si on en parle peu), ses deux concurrents Us sont selon moi beaucoup mieux gérés et avec une meilleure croissance LT. Je parle de Air Product & Chemical et de Linde.

Bonjour Matthieu

N étant pas associé d’ A.L, j’ai une interrogation purement technique, et désintéressée.

Autant je comprends la dilution du dividendes, mais est ce que cette attribution d’actions supplémentaires n’est pas réellement avantageuse sous l’angle de la valorisation du PF ?

Avec 10% d’actions supplémentaires, la valorisation du PF A.L possédée par un actionnaire n’augmente t- il pas mécaniquement? Sauf si cette dilution fait baisser le cours de bourse de 10% (ce qui ne serait pas illogique, la valorisation globale d’A.L n’a pas de raison d’évoluer a la hausse).

Merci d’avance pour tes éclaircissements 😉

Je viens de répondre en détail à Gérard, je te laisse regarder la réponse.

Merci pour l’explication. 😉

Bonjour Matthieu

Je suis désolé mais j’ai du mal à capter avec ces histoires d’action gratuites, je m’explique:

quand on a un dividende de x%, la valeur de l’action est amputée du pourcentage de versement du dividende, donc en gros, on a un gain si l’on est actionnaire mais la valeur de l’action s’en trouve diminuée, le temps qu’elle retrouve une valeur avant versement du dividende, dans le cas d’AL on a un gain de 2% brut.

Quand on obtient le 1/10 d’AL tous les deux ans, c’est pour moi presque la même chose, bien sur on a pas de rentrée d’argent sur son compte comme pour le dividende, mais cela permet pour les actionnaires fidèle depuis 2 ans et seulement ceux-là, d’obtenir une action gratuite pour 10, et au final quand l’action retrouve son niveau de valorisation, on a un gain de 10% non?

En fait ce que je constate sur mon compte au final c’est qu’avec par exemple 10 actions AL le 1er janvier à par exemple 100€, après le split maquillé comme vous l’indiquez, au 31 décembre si l’action vaut 100€, j’aurai un gain de 100€, donc je serai gagnant comme pour le dividende mais différemment, la seule différence est qu’il faut détenir au moins 10 actions depuis 2 ans.

Pour moi c’est exactement la même chose, dans les deux cas la valeur se trouve diluée, mais dans l’objectif d’un portefeuille rendement c’est tout de même appréciable.

Bonne journée

Bonjour Gérard,

Non ce n’est absolument pas la même chose. Dans le cas d’un dividende les fondamentaux restent les mêmes : le nombre d’actions ne change pas, le BNA ne change pas…

C’est la raison pour laquelle le prix a tendance à remonter à la valeur d’origine.

Avec les actions « gratuites », AL introduit 10% d’actions supplémentaires. Par conséquent, le BNA (et toutes les quantités par action) chutent de 10%. Il n’y a donc aucune création de valeur et aucune raison que le cours remonte directement.

C’est comme quand Apple a fait un split /2 : avez vous fait X2 sur votre mise ? Bien évidemment que non : toutes les quantités sont divisées par deux, vous avez donc 2 fois plus d’actions qui valent 2 fois moins. C’est évident dans ce cas car le split est entier. Pour AL c’est tendancieux car le split est décimal (0,1).

La seule utilité des actions gratuites (et c’est pour cela que AL le fait même si la com est mensongere), c’est que cela fait naturellement baisser le cours de 10% tous les deux ans, ce qui facilite les futurs achats pour les petits porteurs. Peut-être que si AL n’avait jamais fait ça le cours serait aujourd’hui vers les 300€ (par exemple) donc beaucoup moins liquide.

Bonjour Matthieu,

Tout d’abord je tiens à vous remercier pour votre travail et surtout la transparence de votre démarche. J’ai découvert votre site il y a quelques semaines et depuis je me rends dessus régulièrement!

Je lisais cette file et j’ai vu vos réponses concernant la distribution d’actions gratuites Air Liquide. Je partage avec vous l’idée que ces splits d’actions / distributions d’actions gratuites sont assez trompeurs et ont tendance à pousser les cours vers le haut (comme cela s’est passé avec DSY cet été par exemple).

Néanmoins, il me semble que pour Air Liquide, bien que la communication soit trompeuse, il existe toutefois un double intérêt à ces distributions d’actions:

– celui qui possède des actions AI au nominatif administré (ou pur) depuis +5 ans reçoit, en plus d’un dividende majoré de 10%, 10% d’actions gratuites en plus. Une personne possédant 100 actions aurait donc 11 actions supplémentaires, et donc 1 action « vraiment » gratuite cette fois ci.

– le montant du BNA / action est le même avant et après distribution d’actions gratuites, mais le montant du dividende lui n’est pas diminué de 10%. Autrement dit, à chaque distribution d’actions « gratuites », AI augmente le ratio dividende / BNA et en année N+1 de la division, le rendement de l’action est donc mécaniquement augmenté. C’est d’ailleurs pour cela qu’AI espace généralement ses divisions d’actions de 3 ans en moyenne, le temps d’augmenter suffisamment le BNA pour ne pas se retrouver avec un taux de distribution trop élevé.

Alors certes la communication est trompeuse, mais si je ne me trompe pas il y a quand même un intérêt pour le particulier à ces distributions d’actions !

Excellente soirée

Bonsoir Thibaud,

En effet, le seul gain se cache dans les avantages au nominatif avec ancienneté (+d’actions gratuites et dividendes majorés).

Par contre je maintiens que le montant du BNA diminue après l’attribution, forcément puisqu’il y a 10% d’actions de plus pour le même résultat net. Cela force en effet l’entreprise à augmenter son bénéfice l’année d’après pour maintenir le dividende à iso payout ratio. Mais bon, presque une centaine d’entreprises aux US augmentent leur dividende chaque année depuis plusieurs décennies, elles ne sont pas obligées d’augmenter leur nombres d’actions et d’embrouiller les calculs pour autant, comme Air Liquide le fait. Notamment ses 2 concurrents US bien mieux gérés (Air Product & Chemicals et Linde).

Merci, j’ai enfin tout compris

Bonne soirée

Bonjour Matthieu

Ce portefeuille ayant été créé juste après la crise, ne serait il pas judicieux de présenter le rendement actuel annuel des sociétés, car quelqu’un qui rentre actuellement peut se fourvoyer en regardant le tableau des rendements, car corrélé à la virtualité du portefeuille

Si l’on regarde de près le rendement actuel, et que l’on suppose une inflation annuelle moyenne d’environ 2%, certaine valeurs ne figureraient même pas dans la liste en matière de rendement.

C’est d’ailleurs mon grand problème, ayant 57 ans, si je souhaite ne pas perdre d’argent, et en gagner un peu, je dois obligatoirement trouver un rendement (par croissance annuelle ou dividende) supérieure à 2% que je considère perdus au regard de l’inflation.

Si je suis le tableau rendement actuel, le rendement le plus important serait en gros de 6 à 7% (Total National health) mais les autres ont drastiquement fondu, pour être pour certain au niveau de l’inflation, enfin j’exagère un peu, mais dans ce tableau je ne prendrai aujourd’hui qu’environ 5 à 10 valeurs.

En conséquence, si je veux gagner un peu d’argent, je suis obligé de me tourner vers les valeurs aristocrats de croissance, faible en rendement mais régulièrement augmenté, et avec une croissance linéaire en dehors des trous d’air classiques.

Donc ce n’est que mon avis, mais arrivé à l’échéance ultime avant le grand repos, si l’on a réussi à se constituer un bon capital, les valeurs avec dividende dits aristocrats sont le meilleur moyen de prendre un peu de dividende (qui va couvrir en gros l’inflation) tout en obtenant une croissance non négligeable, et en s’octroyant une rente issue des dividendes annuels mais aussi de prise de bénéfice sur la croissance, puisque le but n’est plus de capitaliser dans ce cas mais de vivre de ses revenus.

Qu’en penses-tu?

J’ajoute que quand je parle de l’inflation c’est une chose, il faudrait aussi retirer pour être plus juste les 30% de flat tax, même chose au USA et là il ne reste plus beaucoup de sociétés capables sur les seules valeurs de rendement de nous assurer une rente, il faut donc se tourner vers la croissance, un petit peu, même vieillissant LOL

Bonne journée

Il faut aussi retirer les 17,2% de CSG sur le PEA, ce qui n’est pas si éloigné que ça de la flat tax 😉

Bonjour Gérard

Je vais forcément être taquin et moqueur en disant que les gens n’avaient qu’à m’écouter lorsque je n’arrêtais pas de bassiner sur mon site que la baisse était éxagérée et que c’était l’opportunité de la décennie d’investir au plus vite en bourse…

Blague à part je ne suis pas forcément d’accord car la plupart des boites présentées (je parle des boites Américaines, pour la France c’est différent) augmentent leur dividendes de + de 2% par an, donc plus vite que l’inflation. C’est la croissance du dividende qu’il faut comparer à l’inflation et non le rendement pour savoir si on perd ou gagne en pouvoir d’achat. Ensuite, les entreprises de qualité sont justement le meilleur moyen de se protéger de l’inflation (contrairement à l’immobilier, les obligations…) car c’est le seul actif qui a de la croissance d’une année sur l’autre et qui permet une croissance des revenus.

Là où vous avez raison c’est qu’avec la hausse élevée du marché, les rendements ont forcément baissé. C’est logique puisque c’est lié à la politique monétaire des banques centrales : les taux ne rapportent rien donc les rendements doivent s’ajuster par une hausse des prix. Cela devient donc problématique pour un investisseur qui démarre maintenant et qui souhaite toucher une rente puisque le capital nécessaire sera plus élevé qu’auparavant…

Il faut aussi en effet éviter les entreprises qui payent un rendement plus élevé mais qui ne réhausse pas la dividende car là l’inflation grignotte en pouvoir d’achat. Après entre un dividend à 5% sans hausse et 2% avec hausse, si vous avez 70 ans ou plus les courbes n’auront pas vraiment le temps de se croiser donc c’est aussi un problème qui dépend de l’horizon de temps.

Bonjour Matthieu, et merci pour cette sélection. Un avis sur l’augmentation de capital Veolia ? Le journal Investir conseille de la suivre. J’étais plutôt partisan de me débarrasser de cette action « sous les feux de la rampe » en ce moment (et en PV) au profit d’etf world ou sp500; J’étais favorable à cette prise de contrôle pour grossir à l’international, mais elle restera endettée, l’Etat possède 10 pour 100 du capital me semble t il (et des intérêts divergents de l’actionnaire ordinaire). Le graphe morningstar montre un cours de 60 en 2008 et 29 en 2021…

Bonjour Christian,

L’AK est certainement pour financer le rachat de Suez sans trop utiliser de dette. L’endettement est élevé mais c’est quelque chose d’usuel pour le secteur des utilities.

Par contre historiquement la boite a toujours été mal gérée (d’où l’évolution du cours de bourse à long terme) et fortement dépendante des Etats ou des collectivités locales/territoriales. Personnellement je préfère éviter tout ce qui touche de près ou de loin à l’Etat Français.

Bonjour Matthieu,

Bravo pour ce travail colossal, merci de partager 😉

Félicitations pour avoir garder autant de valeurs françaises qu’américaines. J’en suis tout bonnement aujourd’hui incapable.

Deux questions :

– Pourquoi pas plus de REIT ? (7% d’exposition sur ce secteur pour un portefeuille dividendes cela reste peu)

– Comment investis-tu en général ? Tu as une liste d’entreprises que tu suis et tu te positionnes en fonction, tu souhaites acheter une action très intéressante et tu attends le bon moment et fait all-in ?

Merci de tes précieux conseils 😉

Bonjour Corto,

Ce portefeuille n’est pas mon portefeuille personnel mais juste un exemple de portefeuille orienté dividendes pour donner des idées à ceux qui pourraient s’en intéressé. J’ai donc essayé de faire 50-50 avec la France comle beaucoup ont un PEA et ne souhaitent pas avoir de CTO. J’ai également essayé de représenter tous les secteurs, mais je suis d’accord que les REITs Us de qualité sont intéressantes dans une optique dividende. À titre personnel, je privilégierais majoritairement les entreprises Us qui sont plus solides et qui ont une politique bien plus fiable de versement.

Pour investir il faut en effet avoir une watchlist et renforcer régulièrement quand les valorisations semblent intéressantes.

Bonjour matt,

Que penses tu de la descente aux « enfers » de rubis?

merci

Salut Seb,

Les fondamentaux de Rubis sont normalement globalement inversement corrélés au prix du pétrole (pétrole bas -> ils stockent donc gagnent de l’argent, pétrole haut comme maintenant -> les stocks partent donc moins de revenus). Il est donc logique que ça baisse actuellement. Néanmoins la baisse sur Rubis qui dure maintenant depuis plusieurs années est difficile à expliqué, à part bien sur que la majorité des investissements dans le pétrole sont stoppés et que les grouoe d’investissement ont des pénalités à placer de l’argent sur le secteur. Ça explique la fuite des capitaux depuis un moment…

Bonjour Sébastien,

Je suis confronté a une problématique, toutes les « meilleures sociétés » que je trouve en entreprise à « Dividendes » mais capable de tout de même emporter de la croissance, etc. sont dans deux secteurs définis : la santé au sens large et les REITs.

Santé : GSK, Roche, Novartis, Sanofi, Merck & Co, Bristol Myers Squibb, Abbvie, Johnson & Johson, Pzifer, Gilead, Eli Lilly, Amgen, Aztrazeneca sont à peu près tous des entreprises intéressantes (plus ou moins on est d’accord).

REITs : Iron Mountain, W.P. Carey, STORE Capital, Realty Income, Simon Property Group, Digital Realty Trust, Welltower, Alexandria Real Estate, American Tower, Prologis, Seritage Growth Properties, Ventas, National Health Investors, …

Je me retrouve à être sur-investi dans certains secteurs … mais je ne me résous pas à acheter des entreprises dans lesquelles je n’ai pas confiance (type Orange, voir même Veolia dans tes différents tableaux).

Penses-ru que cela soit problématique ? Contreproductif ? Dangereux ?

Bonsoir,

Toutes les sociétés cités ne sont clairement pas de bonnes entreprises à dividendes, vous visez peut-être trop le high yield.

Il est par ailleurs inutile de détenir 10 labo Pharma différents. Ce n’est pas de la vraie diversification. Idem pour les REITs, certains noms seraient à enlever de la liste et toutes ces entreprises sont dépendantes des taux d’intérêts

Il faut essayer de diversifier dans différents secteurs decorellés, il y a quand même de nombreuses belles boites aux Us dans tous les secteurs (Pepsico, 3M, Procter & Gamble, Philip Morris, Blackrock, Home Depot, McDonald’s…) il y a de quoi faire dans tous les secteurs

Bonsoir Matthieu,

Comme évoqué, j’aimerai recentrer mes investissements en dividendes sur les deux secteurs que j’ai définis plus haut soit la santé au sens large et les REITs.

Concernant la santé j’aimerai « remplacer » Sanofi dans mon P.E.A. actuel aurais-tu d’autres idées ?

Bonjour Corto,

En bigPharma intéressantes il n’y a pas grand chose en Europe. La meilleure est de loin la Danoise Novo Nordisk. Mais plusieurs courtier ne proposent pas le Danemark à l’achat et le rendement du dividende est bien plus faible avec un précompte à la source élevé. Après c’est à vous de voir ce que vous recherchez car l’évolution du cours de bourse sur 10 ou 20 ans n’a pas photo

C’est noté,

J’aurai parié que tu m’aurais dis Roche. Je me suis bien trompé ^^

(Dans l’absolu si j’avais 4 valeurs pharma à choisir je crois que je prendrais Abbvie, J&J, Merck et Roche)

Et toi ? (peut importe ou dans le monde)

Pas de soucis coté dividendes, dans l’absolu je ne suis pas libre financièrement demain, je cherche à l’être dans 14/15 ans.

Je préfère donc une entreprise solide avec un dividende faible qu’un gros qui plonge en bourse dans 4 ans.

Je me renseigne plus en détail sur Novo Nordisk du coup 😉

Encore merci pour tes précieux conseils.

Je dirais J&J, Merck, Novo Nordisk et Roche. Nous ne sommes pas si loin que ça 😉

Je précise également que Roche n’est pas éligible au PEA car c’est une entreprise Suisse.

Bonjour matt

que penses tu des actions :

CBO territoria

et ABC arbitrage qui sont de belles valeurs de rendement méconnues selon moi.

Ce sont deux valeurs intéressantes car elles proposent un rendement élevé et sont relativement peu corrélées au marché (ABCA est même censée monter lors des phases de volatilité baissière). Néanmoins ce sont deux très petites entreprises donc cela implique un risque.

Pour CBO j’ai du mal à voir comment elle pourra continuer de se développer car le territoire maritime de la Reunion est petit et fermé. Le dividende a été figé pour la première fois cette année

bonjour matt

Pour cbo il y a un recul depuis 2007, et son bna à progressé en 2020…et elle s attaque à Mayotte en parallèle.

pour abc recul depuis 2007 également…

alors certes comme tu le dis justement ce sont des petites valeurs mais on peut les mettre en pea pme et ça permet de se décorreler pour abc et de mettre une foncière en pea pour cbo.

Dans un diversification je trouve que ça peut avoir du sens.

bonne journée

seb

Bonsoir Matthieu

Je souhaite investir une ligne en immobilier, j’ai déjà realty income, NHI a bien baissé ces derniers temps, si tu devais rentrer une ligne d’une valeur rendement, la considérerais tu toujours ou y a t il un problème avec cette boîte, faut il attendre?.

Bonne soirée

Bonjour Gérard,

Je ne vois aucun problème chez NHI à part évidemment le covid qui impacte encore les revenus immobiliers chez les personnes agées.

En commercial il y a Store Capital ou Agree Realty.

En « autre » il y a Vici Properties (casinos)

Je précise que je ne cite ici que des foncières de qualité high yield > 4%

merci Matthieu

Bonjour matt

Est ce que tu sais qu’ABC distribue un div mais également un remboursements pris sur le capital et qui viennent en déduction de notre PRU.

La fiscalité est différente.

Je ne suis pas sur d avoir tout compris, si tu peux l expliquer je pense que ça peut intéresser ceux qui recherchent un revenue complémentaire.

merci

Bonjour Seb,

Globalement lors du versement l’entreprise peut choisir le statut : soit dividende soit remboursement de capital.

Dans cette seconde option, c’est un peu différent. Le PRU baisse d’autant que le versement du dividende. Ce n’est pas très intéressant parceque du coup en cas de vente la plus value aura tendance à être plus élevée (car le PRU plus faible) et donc entraîne plus de taxe sur les PV.

En revanche, lors du remboursement de capital, le versement n’est pas taxé. Mais sur le PEA en s’en fout puisqu’il n’y a pas de taxe…

C’est utile uniquement sur CTO car ça permet de recevoir des dividendes avec 0 impôts. Mais sur PeA ça n’a pas d’intérêt particulier (on peut Parcontre éviter les précomptes à la source d’entreprises étrangères de cette manière, à condition bien sur que le courtier traite bien l’opération, ce qui n’est pas gagné).

Effectivement c’est intéressant sur un CTO d autant plus pour une personne âgée qui souhaite avoir des revenus et transmettre son capital en succession car sur un cto pas taxation des + values en cas de succession 🙂

Bonjour Matthieu

Bientôt le nouveau reporting de 6 mois, ne pourrait on pas envisager à l’image de votre portefeuille que vous puissiez arbitrer certaines valeurs pour lesquelles vous ne mettriez pas 1 euro et en rentrer d’autres peut-être moins rémunératrices, mais moins risquées en perte de capital, par exemple est ce que Rubis ou orange méritent elles de rester dans un portefeuille rendement au regard de la perte régulière ou au mieux de la stagnation donc perte de capital au final.

Ceci afin de faire vivre ce portefeuille comme vous le faites sur les autres mais évidemment tous les six mois. car nous sommes beaucoup je crois, d’un age certain à suivre les recommandations ou suggestions de ce portefeuille

Merci encore

Bonne journée

oups, 2ème petite question, à partir de quel pourcentage de rendement d’une valeur considérez-vous l’appartenance à une valeur de rendement ou dans un portefeuille de rendement, souvent je vous lis « la règle des 3.5% (règle des 4% sévérisée) », cela voudrait-il dire qu’il faut en gros qu’une valeur donne un rendement de 3.5% brut pour être considérée comme valeur de rendement.

Bien entendu je ne rentre pas dans la philosophie « mieux vaut 1 millions placé à 1% que placé à 10% avec le risque que cela comporte », je parle de ce que vous considérez comme seuil d’une valeur rendement

Gérard,

En général autour de 3% maintenant comme le marché est plus cher. Après on trouve des REITs US qui donnent plus de 3% et avec une belle croissance il y a toujours des cas isolés. Mais c’est un ordre de grandeur. Aujourd’hui une valeur classique qui donne plus de 4% (hors secteur reit, utilities etc…) est une valeur de pure rendement mais probablement trop risquée (risque de coupe, de déclin etc…).

Bonjour Gérard,

C’est possible mais risque de prendre du temps et de complexifier le suivi, surtout sur le cumul du dividende annuel (il peut baisser et les lecteurs ne comprendront pas forcément).

Le portefeuille présente par exemple 50% d’entreprises Françaises mais personnellement si je devais demain toucher des dividendes pour avoir un complément de revenus je serais sans hésiter 100% entreprise US. Les dividendes sont biens plus fiables et les entreprises mieux gérées (donc je ne garderais clairement pas Orange, le dossier Rubis est un peu plus complexe).

merci pour ces réponses, maintenant je crois que les lecteurs sont formés et seraient plus enclins à investir dans des valeurs dont le dividende est en adéquation avec tes dires au dessus et de qualité que des valeurs pour lesquelles ils prennent un risque évident de perte de capital

Bonne soirée et bon week-end

Bonjour matt

« le dossier Rubis est un peu plus complexe »

peux tu développer? merci

Je voulais simplement dire que dans le cas d’Orange cela n’a jamais été une bonne entreprise (depuis 20 ans) qui n’a jamais eu de croissance et mal gérée quand l’Etat était fortement actionnaire. Pour Rubis c’est l’inverse, le track record de croissance et excellent, les fondamentaux étaient bons dans le passé et le management excellent. Elle souffre d’un problème conjoncturel depuis quelques années et il n’est pas certain qu’elle pourra s’en sortir à long terme.

Bonjour Matt?

J’ai bien regardé les chiffres de rubis et je ne suis pas sur qu’on puisse trouve une société rentable sans dette autant sous cotée!!!! Alors oui ça fait « pétrole » mais les banques il y a 18 mois ne valaient rien et maintenant elle ont fait +100%….c’est peut être juste une mode…

Le problème c’est que maintenant de nombreux fonds n’ont plus le droit légal d’acheter des domaines non esg, donc pas sur que le cours remonte si vite que ça. Sur les fondamentaux je suis d’accord pour le moment le dividende n’est pas à risque et les fondamentaux restent corrects. Néanmoins on voit bien quandmême que dans le passé c’était une entreprise de croissance alors que là ça fait 3-4 ans que les résultats ne progressent plus vraiment (à part via rachat d’actions)

Re,

Dans un autre style de valeur de rendement atypique (comme abc arbitrage), peux tu nous donner ton avis sur Flow Traders merci.

Bonjour Seb,

Je connais moins Flow Traders mais globalement c’est comme ABCA. Elle profite de la volatilité du marché pour saisir des opportunités de trading sur le spread, avec des algorithmes d’achat/vente automatique. Bien noter qu’il y à 15% de prélèvement à la source des pays-bas sur le dividende. Le dividende est également bien plus variable que celui d’ABCA : elle choisit de reverser le résultat réel (donc beaucoup certaines années et moins d’autres). ABCA préfere verser un montant fixe mais ce qui lui force de piocher dans sa tréso les mauvaises années…

Bonjour matt,

Peux tu m expliquer pourquoi nexity à une aussi mauvaise note?

merci

Salut Seb,

Parce que elle a de la dette élevée et que le payout ratio est aussi très élevé. Je n’ai pas le tableau sous les yeux mais ça doit surtout être ça (le payout ratio)

D’âpres ce que je trouve c’est 80%/71%/68% en 2018/19/20.

tu trouves que c’est trop pour ce genre de business?

Bonsoir Matthieu

J’ai vu un peu plus haut votre liste de valeurs (une quarantaine) si vous aviez atteint l’âge pour ce portefeuille.

Ma question est la suivante, ne préféreriez-vous pas Digital realty à Equinix?

Bonne soirée

Bonjour Gérard,

C’est globalement du pareil au même entre ces deux entreprises. Equinix a légèrement plus de croissance et l’action se comporte mieux boursièrement parlant. DLR a cependant un rendement plus élevé, donc serait à privilégier dans ce type de portefeuille rendement.

Bonjour matt

peux tu rajouter une case rendement actuel? pour se donner une idée?

merci

Salut Seb,

Oui je le ferai, normalement le prochain reporting arrivera ce mois.

bonjour matt

je cite »

Bonjour Cigale repentie,

Voici une liste en vrac (non exhaustive) d’entreprises que je sélectionnerais. Cette liste est 100% US, car comme évoqué je ne fais plus confiance dans les entreprises Françaises pour les dividendes (et puis le dividende annuel n’est pas pratique).

Santé:

Johnson&Johnson, Merck, Abbott, Stryker, Pfizer

Finance :

Visa, Intercontinental Exch, S&P, Blackrock

Industrie:

Air Product, Fastenal, 3M,

Tech:

Microsoft, Google, Amazon, Apple, Facebook

Conso non cyclique:

Procter & Gamble, Pepsico, Cotsco, Kimberly Clark, General Mills, Mondelez, Philip Morris, Colgate

Conso cyclique:

Home Depot, Starbucks, Mcdo, Nike

Energie:

Nextera, Waste management, Atmos Energy, Southern Company

Telecom :

Disney, Comcast, Verizon

Fonciere :

Realty Income, NHI, Agree realty, American Tower, Equinix, Duke Realty, Extraspace Storage, Sun Communities, Alexandria Real Estate

Il y a sûrement des oublis mais voici globalement ma liste, composée d’entreprises de qualité avec un yield moyen (donc rente faible) »

il n y a pas abbvie dans ta liste alors qu’elle est en première place de ton screen il y a une raison particulière?

merci

Bonjour Sébastien,

Comme expliqué l’objectif de la liste était de donner des noms d’entreprises qualitatives sans trop faire attention au yield. A mon sens Abbvie est beaucoup plus risquée et moins diversifiée que JnJ, Merck et Pfizer. Plus de 50% de ses revenus ne viennent que d’un seul médicament, l’Humira, qui est récemment tombé dans le domaine public (fin du brevet) et qui aura bientôt des conséquences financières (génériques etc…). Après je ne suis clairement pas spécialiste en pharma donc je peux me tromper. Je vois plutôt Abbvie comme un booster de dividendes mais à détenir en petite quantité à cause des risques cités plus haut (en plus de ça le domaine pharma au Us est très politique et des médicaments peuvent être interdits du jour au lendemain donc c’est un secteur où il faut diversifier).