Comme expliqué dans l’article d’introduction des nouveaux portefeuilles du site, le Portefeuille International Rendement a pour objectif de dégager une rente élevée mais solide et fiable dans le temps à l’aide des dividendes.

Ce portefeuille est donc destiné aux investisseurs proches de la retraite ou à la retraite qui souhaitent obtenir dès demain un bon complément de revenus. Les reportings prouveront également via le suivi de la performance du portefeuille (dividendes exclus), qu’il est possible de recevoir chaque mois des dividendes tout en préservant son capital et même en le faisant grossir lentement dans le temps.

Il est à noter que je propose ce portefeuille pour que les lecteurs du site intéressés puissent s’en inspirer, mais il n’est pas détenu en réel pour ma part. Mon portefeuille réel se trouve dans cette partie.

Composition du Portefeuille International Rendement

Le portefeuille International Rendement est constitué de 20 entreprises Françaises et 20 entreprises Américaines de rendement (dividende stable ou croissant). De cette manière, cela permet d’éviter les effets de changes. Il est tout de même à noter qu’il est beaucoup plus complexe de trouver 20 entreprises Françaises de qualité dans cette catégorie que 20 entreprises Américaines. Chaque position est équipondérée à la création du portefeuille. Pour le suivi, le portefeuille initial a une valeur fictive de 100 000€. C’est donc ce montant de référence qui servira à calculer les dividendes reçus chaque mois. Vous pouvez ensuite facilement faire une règle de proportionnalité pour l’appliquer à votre montant.

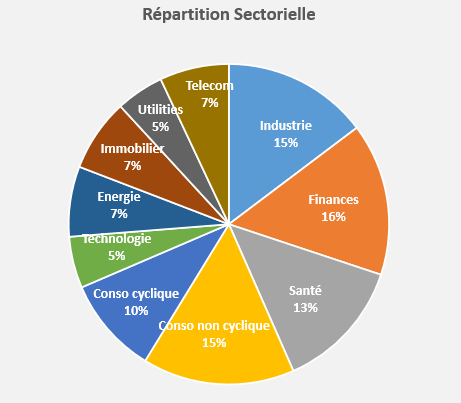

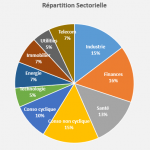

Voici la composition du portefeuille par secteur :

Santé : Sanofi, Abbvie, Johnson & Johnson, Pfizer, Merck & Co.

Finances : Scor, BNP Paribas, Axa, Amundi, Mainstreet Capital, Blackrock.

Industrie : Vinci, Sodexo, Bouygues, Schneider Electric, Air Liquide, 3M.

Technologie : IBM, Cisco Systems.

Consommation non cyclique : Danone, Procter & Gamble, PepsiCo, Kimberly-Clark, Sysco Corp, Altria.

Consommation cyclique : Saint-Gobain, Publicis, Michelin, McDonald’s.

Energie : Total, Rubis, Exxon Mobil.

Immobilier : Nexity, Realty Income, National Health Investors.

Utilities : Veolia, Dominion Energy.

Telecom : Orange, Metropole TV, Verizon.

Performance du portefeuille International Rendement

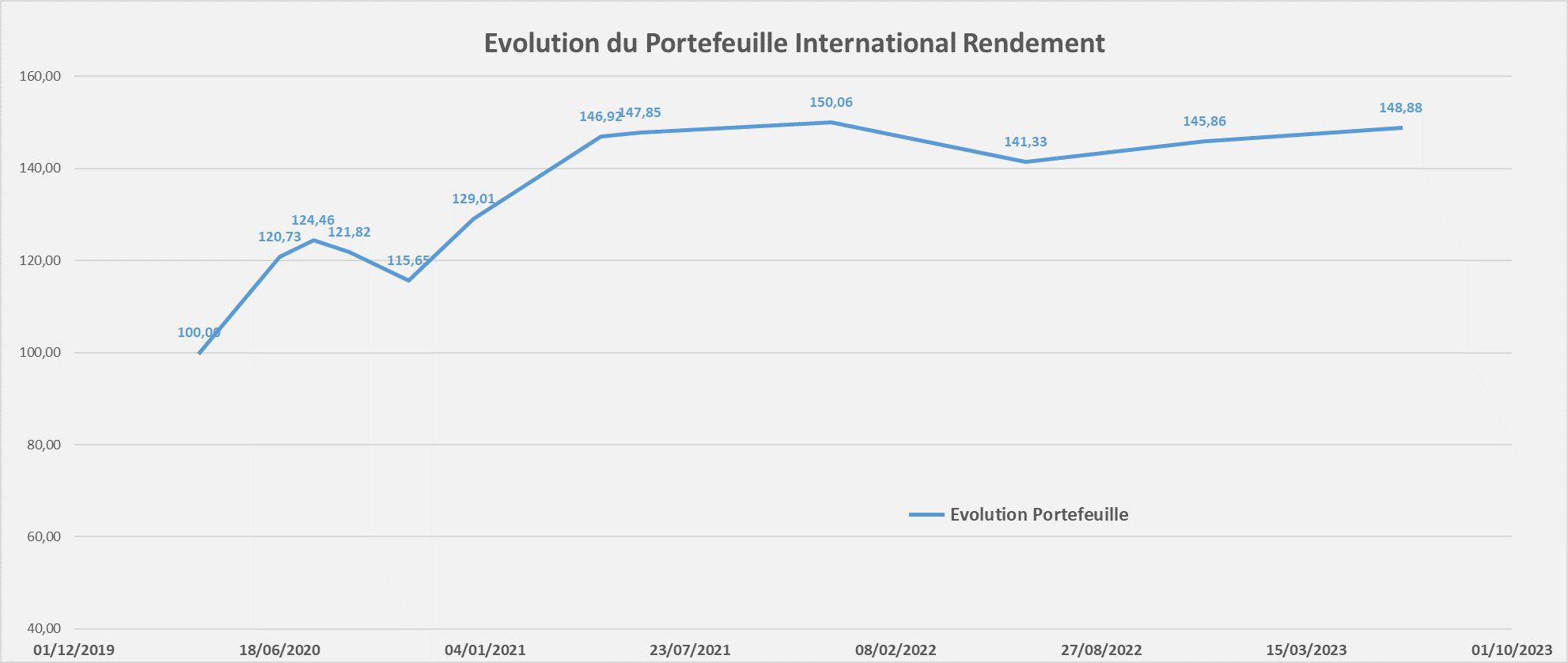

Le suivi de la performance de ce portefeuille démarre au 01/04/2020. Je rappelle que l’objectif n’est pas de réaliser une excellente performance dans le temps, mais de prouver qu’il est possible à la fois de vivre de ses dividendes tout en conservant un capital stable ou en croissance dans le temps.

Performance Portefeuille International Rendement depuis 01/04/2020 : +48.8%

Reporting et Mises à jour

Le dernier reporting date de Décembre 2022. Cela fait donc plus de 6 mois que le portefeuille n’a pas été mis à jour. Je rappelle que j’actualise maintenant ce portefeuille tous les 6 mois. Ce n’est pas forcément gênant puisque son optique est de dégager des dividendes réguliers dans le temps. Il n’est donc pas nécessaire d’observer régulièrement sa performance et son comportement : son but est de dégager des revenus passifs, sans rien n’avoir à faire.

La performance depuis la création est très honorable (+49% en trois ans), ce qui prouve bien que lorsque les investissements sont faits sur un bon point d’entrée, il est possible à la fois de toucher des dividendes élevés et réguliers, tout en faisant progresser son capital.

Depuis le dernier reporting, les marchés boursiers sont quasiment retournés sur leurs plus hauts historiques. C’est difficile à comprendre, puisque la majorité des phénomènes qui a fait baisser les marchés en 2022 est toujours là (nous sommes toujours en forte période d’inflation la guerre en Ukraine n’est pas terminée, les taux d’intérêts ont poursuivi leur hausse, une récession économique peut arriver à tout moment).

Malgré tous ces évènements, le marché est actuellement haussier. Comme quoi, il n’est jamais bon de chercher à faire du timing et d’essayer d’anticiper les mouvements boursiers.

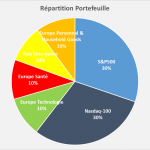

Le portefeuille sous performe nettement le MSCI World depuis le début de l’année (mais avait fait mieux l’année dernière).

En effet, les entreprises matures à dividendes se comportent d’une manière générale relativement mieux que le marché dans les phases baissières, mais moins bien à la hausse en contrecoup.

J’ai également actualisé depuis le dernier reporting les augmentations de dividendes pour 2023 (voir plus bas dans le détail de chaque ligne). Au global, la quasi-totalité des entreprises ont augmenté leurs dividendes. Les entreprises Françaises qui avaient coupé pendant le covid ont pour la grande majorité repris les versements à des niveaux pré-covid, d’où les rendements relativement élevés (attention au yield trap tout de même !).

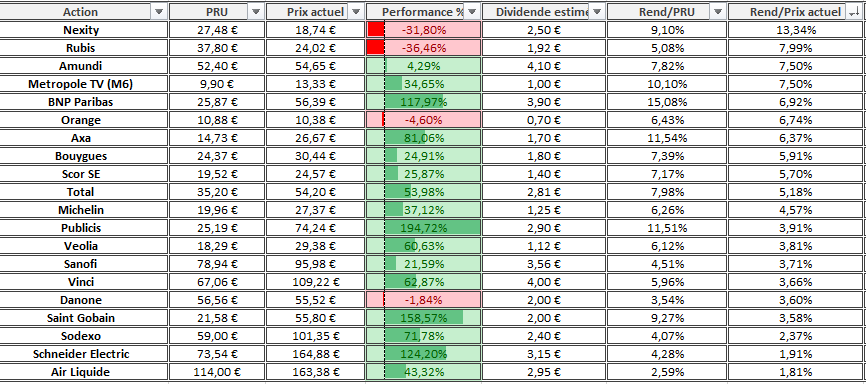

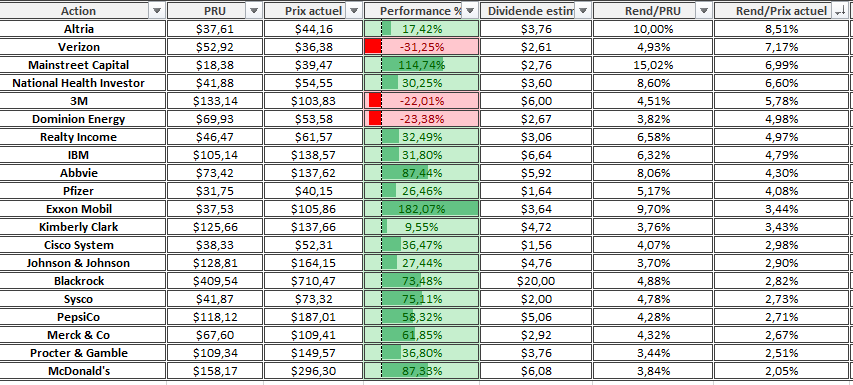

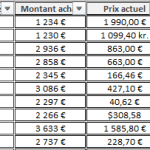

Voici maintenant la performance de chaque ligne du portefeuille ainsi que le classement par rendement du dividende :

Dividendes du portefeuille International Rendement

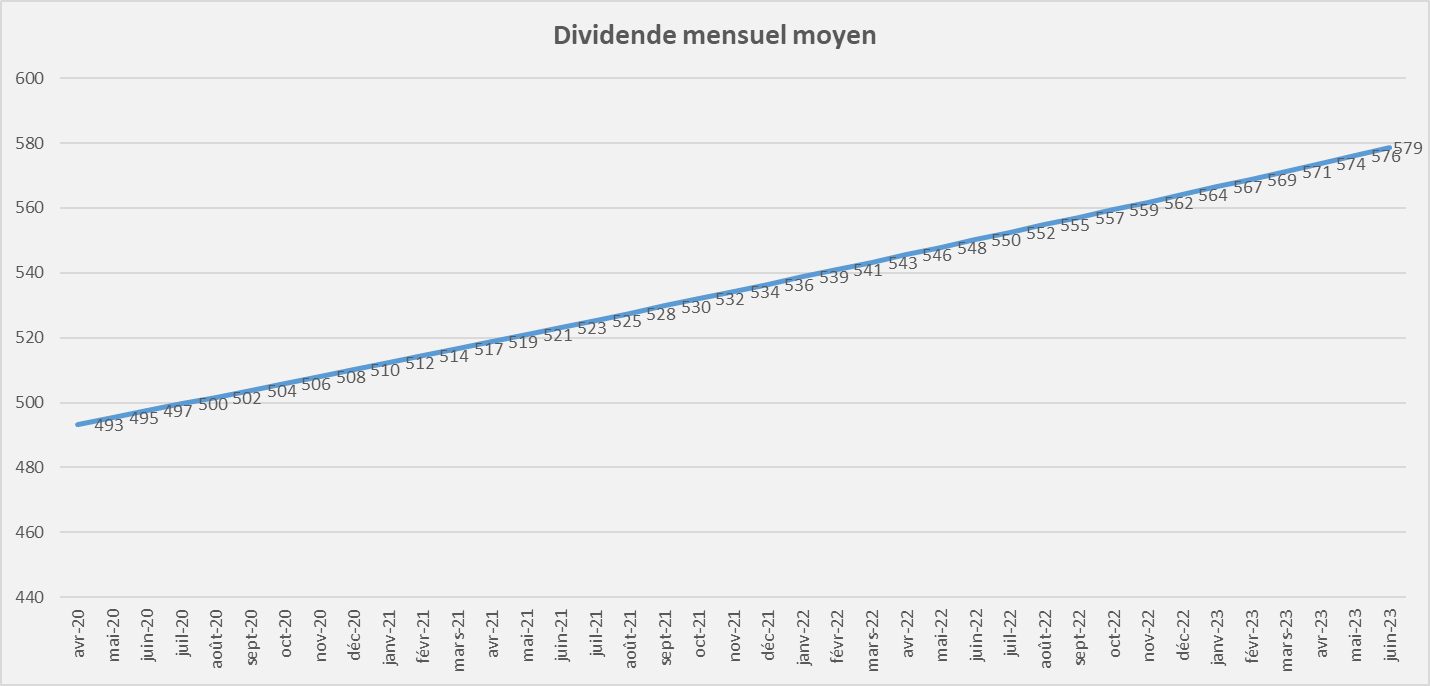

Voici tout d’abord les statistiques du portefeuille :

Rendement brut moyen sur PRU : 6.6%

Rendement brut moyen sur prix actuel : 4.8%

Croissance annuelle moyenne du dividende (5 dernières années, hors covid) : 5.0%

Quelques précisions maintenant sur ces données : le rendement moyen du portefeuille est relativement élevé car le marché offrait des valorisations attractives au lancement du portefeuille.

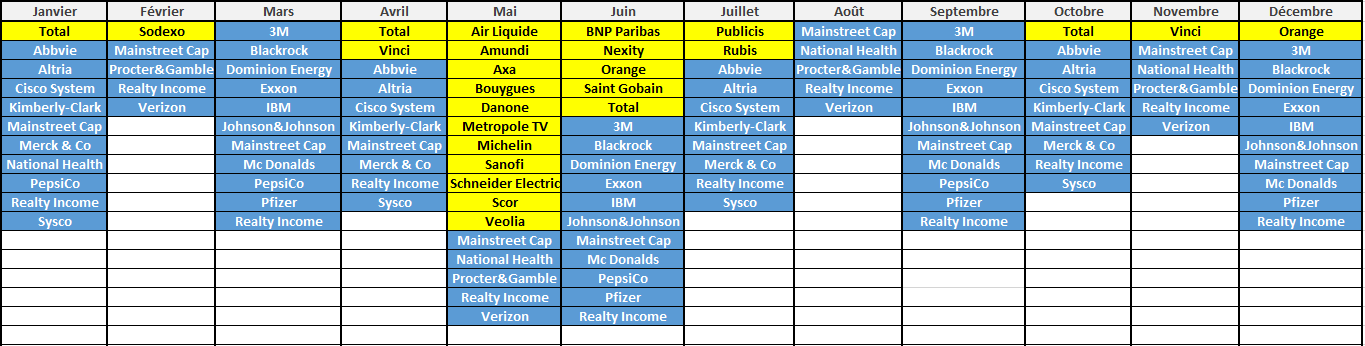

Voici maintenant le calendrier annuel des dividendes (en jaune les actions Françaises, en bleu les US) :

Le montant brut mensuel moyen des dividendes reçus serait de 579€.

Depuis la création du portefeuille, intégrant la crise covid et la reprise de l’inflation, le portefeuille a pendant ce temps augmenté ses dividendes de plus de 15%.

Screener boursier du portefeuille International Rendement

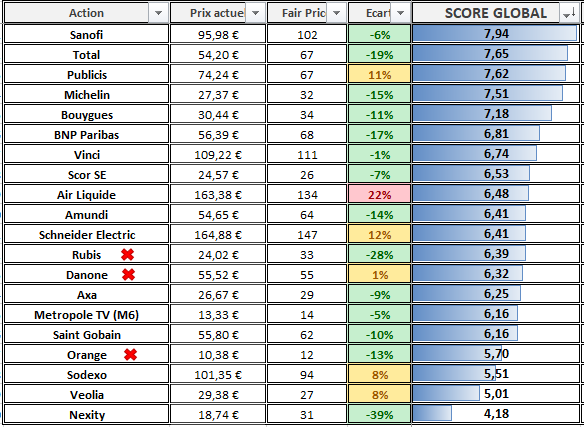

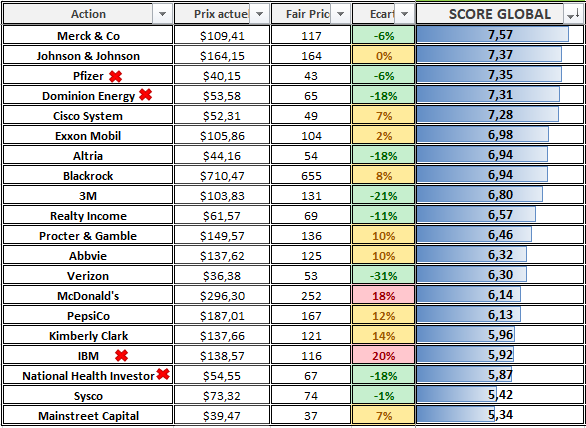

Pour ceux qui ne connaissent pas encore le principe, j’ai fabriqué un screener permettant d’attribuer un score global à chaque action selon plusieurs critères fondamentaux (croissance, value, momentum, rentabilité, bilan, volatilité, cyclicité du business).

Je l’ai légèrement modifié ici pour s’adapter à l’optique du portefeuille, notamment avec des coefficients mieux adaptés : 4 pour le rendement et la qualité du dividende (car c’est l’optique du portefeuille) et 1 pour les autres critères.

Le calcul du Fair Price aide également à choisir chaque mois qu’elle entreprise il serait intéressant de renforcer (sous-évaluation ou légère sur-évaluation).

Voici le résultat obtenu (classement par score global) :

Si vous souhaitez ouvrir un CTO chez DEGIRO en utilisant mon lien de parrainage, contactez moi à etre.riche.et.independant@gmail.com ou passez directement par le premier lien présent sur cette page. Vous ne gagnerez rien mais je toucherais une petite commission à l’ouverture de votre compte, c’est un bon moyen de me remercier si le site ou l’article a pu vous aider.

Date Publication : 16/06/2023

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Matthieu,

Encore merci.

Il serait intéressant de comparer la performance de ce portefeuille à un ETF world.

Les dividendes sont ils inclus dans la performance de 148,88 K€ ?

Merci

Cyril

Bonjour Cyril

Vous pouvez si vous le souhaitez comparer les performances avec les valeurs de parts qui sont affichées. Le portefeuille fait moins bien que le world cette année, mais a fait mieux l’année dernière.

Sachant que la performance affichée est du price return seulement (donc elle ne réinvestit pas les dividendes puisque l’objectif du portefeuille est de les consommer). La comparaison n’a donc pas trop de sens puisque d’un côté on a un portefeuille sans dividendes alors que l’indice les réinvestit.

L’objectif est surtout de montrer que même avec un objectif de rente via les dividendes il est possible de créer de la valeur à long terme

Bonjour,

Pour commencer, Merci pour cet article 🙏.

Ensuite, je suis bien d’accord sur votre idée en général 👍 : dégager ET des revenus passifs ET des dividendes.

Cependant, je me permets de relever plusieurs problèmes avec ce portefeuille fictif :

Voilà, vous comprendrez que cela fait beaucoup de conditions pour que le particulier lambda se retrouve dans le cadre de ce portefeuille affichant +50% en 3 ans donc.

Et pour l’exemple, hormis ceux ayant tout investi en 2020 ou pour les plus anciens d’entre nous, on peut supposer que la majorité n’a pas des Pru excellents tel que du Total à 35, Air Liquid à 114 ou Schneider à 74 pour les valeurs Françaises.

Pour les valeurs US, je serais curieux de savoir quel pourcentage d’actionnaires a du Reality à 47, Pepsi à 118, McDo à 158, Procter à 109…

Que pouvez-vous répondre à cela ? Merci 🙏

Cordialement,

Laurent

Bonjour Laurent

Ce que vous faites remarquer, c’est LE problème général de tous les back tests, qui par définition sont faits à posteriori. Il y a tellement de paramètres (période, point d’entrée, composition, poids relatifs etc …) que, à l’image de n’importe quelle statistique, vous pouvez leur faire dire ce que vous voulez.

Pour ma part, je fuis les back tests comme la peste car ils représentent un scénario virtuel qui n’avait strictement aucune chance de se réaliser dans la vraie vie (sinon, pourquoi diable je ne l’ai pas fait ?). Je n’en tient pas compte dans ma stratégie d’investissement, qui reste basée sur l’ignorance du futur et donc sur une diversification maximale, que seuls les fonds indiciels larges peuvent procurer.

Sur la période, le MSCI World en euros à fait environ 75%. La performance et la rente potentielle (en vendant environ 5% par an) était bien supérieure à l’exemple présenté ici. Mais ça c’était le passé, ça ne nous dit rien du futur (même si j’ai ma petite idée sur ce qui a me plus de probabilité de se produire).

Bonjour Laurent

Contrairement à ce que vous pensez, beaucoup de gens seraient dans la capacité d’investir une grosse somme d’un coup. En effet, 80% des français (si ce n’est pas plus) ont tout leur argent sur des supports comme les livrets, fond en euros, voir même sur leur compte bancaire !

Donc en cas de grosse baisse des marchés, ils pourraient totalement en profiter pour investir massivement à ce genre de prix. S’ils ne le font pas, c’est leur problème…

Personnellement j’ai investi massivement pendant la période covid, donc oui c’est possible. Alors ensuite biensur vous allez faire vos apports mensuels, mais à tout moment sur un portefeuille diversifié vous avez quelques titres à la ramasse donc une opportunité.

Bonjour

Que penses tu de la chute de verizon? avec un rendement de 8% est ce une opportunité ou une value trap?

bonne journée

Bonjour Seb,

C’est très difficile à dire. Verizon a plusieurs problèmes spécifiques :

– business nécessitant énormément d’investissement pour fonctionner. Cela laisse donc peu de marge de manœuvre et force l’entreprise à mettre une grosse partie de son cash flow dedans

– croissance anémique depuis 5-10 ans

– endettement très élevé : en gros 150 milliards de dettes pour 20 milliards de cash flow (quand tout va bien sans dépenses spécifiques à la 5G). Cela fait entre 5 et 10X le cash flow annuel selon la manière de compter, c’est vraiment inquiétant, surtout si les taux continuent de monter et si le cash flow ne reprend pas une trajectoire haussière.

Je dirais que le problème de la dette est le plus alarmant, et qui contrairement à la baisse de cash flow liée aux investissements 5G, n’est pas temporaire et risque de durer. Donc pour moi, il faur être très méfiant. Je ne dirais pas forcément à ce stade que c’est value trap, mais on en est pas loin.

Je préfère American Tower pour investir sur le secteur telecom. Évidemment ce n’est pas le même rendement, mais le business model est plus solide qu’un opérateur telecom (à mon sens)

bonsoir matt

je viens de voir le cours de nexity….gros gadin…qu’en penses tu?

Salut Seb, aucune idée franchement, maos dans ces situations, il y a quandmême rarement de fumée sans feux… Je resterai à l’écart, surtout que les résultats sont 100% en France

Bonjour Matt,

je vois une croix rouge devant rubis, ça signifie que tu ne la conseille plus? que penses tu d ‘ALD comme action de rendement?

merci

Salut Seb

Ald est dans un business qui est catastrophique et voué à l’échec (il n’y a qu’à voir comment finissent les Hertz, Europcar etc…). La rentabilité est quasinulle (voir négative comme le free cash flow de l’entreprise est en négatif depuis plusieurs années, même les années 2018-2019 où tout allait bien économiquement), l’endettement est colossal donc la boîte peut très vite faire faillite surtout avec la hausse des taux. Mon avis : à fuir.

Concernant Rubis c’est beaucoup plus qualitatif que ALd. J’avoue ne pas comprendre le niveau de valorisation surtout qu’une reconversion dans le stockage/transport de gaz ou d’hydrogène etc… est totalement possible. Néanmoins quand une valeur baisse autant et sur plusieurs années de suite, il y a souvent des problèmes que l’on ne voit pas en surface… je pense donc qu’il faut être méfiant, même si je trouve les derniers résultats très loins d’être catastrophique…

Re

Je te conseille de lire la file ALD sur le fofo de l’investisseur H, intéressant.

Pour rubis je me demande simplement si la valuer n’est juste pas « sexy » et non ESG…. un peu comme l armement avant la guerre ou TOTAL avant le gros rebond.

que penses tu également de M6?

C’est plutôt solide financièrement (bilan sain sans dette, des marges correctes, une bonne rentabilité etc…). Ce n’est clairement pas cher. Parcontre zéro croissance depuis minimum 10 ans. Pour moi on peut (hors volatilité) considérer le titre comme une sorte d’obligation qui crache du cash. Il faut juste faire attention car le business est en déclin avec les plateformes de streaming à abonnement et les annonceurs de pub qui privilégient le digital (internet) aux pubs TV

Bonjour matt,

que penses tu d altria qui vient encore une fois d augmenter son dividende? (4.3%)

Salut Seb

Tu connais mon avis : je préfère Philip Morris. Altria ne vend qu’aux US, donc les problèmes de législation peuvent être nombreux et compliqués. PM vends dans le monde entier (hors Us), dont l’Afrique et les pays émergents, zone où le tabac est peu réglementé et n’a pas spécialement mauvaise image. Cela permet d’avoir une action US qui ne dépend pas du marché Américain, donc offre une meilleure diversification.

Altria est plus risquée, donc plus décotée..

Mais BATS (ou BTI c’est pareil) est encore plus décotée qu’Altria avec moins de risque géographique donc je trouve que c’esr un meilleur compromis.

salut Matt,

j’ai bien regardé les 3 actions, PM est 2 fois plus cher que les 2 autres et si on pense que le tabac est sur le declin ça arrivera pm subira une forte décroissance et une réglementation plus dure prochainement.

Le futur des cigarettiers est peut être dans le cannabis, mais diversifier dans Bti pour en plus diversifier la devise ça a du sens.

merci