DEGIRO est l’un des rares courtiers Européens permettant d’investir sur marge et donc d’utiliser l’effet de levier en bourse.

Je précise avant tout que l’utilisation du levier augmente le niveau de risque du portefeuille puisque sa volatilité sera décuplée selon les mouvements de marché. Il y a donc un risque supérieur et l’utilisation du levier doit se faire avec précaution, en toute connaissance de cause, et est selon moi à éviter chez les débutants.

Néanmoins, une fois cette pratique maîtrisée chez les investisseurs plus aguerris, le levier est un excellent outil de construction patrimoniale.

Nous allons voir dans cet article son fonctionnement (appliqué à DEGIRO), ses risques, et ses avantages.

Investir sur marge en bourse

L’investissement sur marge est relativement simple à comprendre dans les grandes lignes, mais demande un peu plus d’attention lorsqu’on rentre dans les détails.

Tout d’abord, nous allons voir grossièrement comment cela fonctionne.

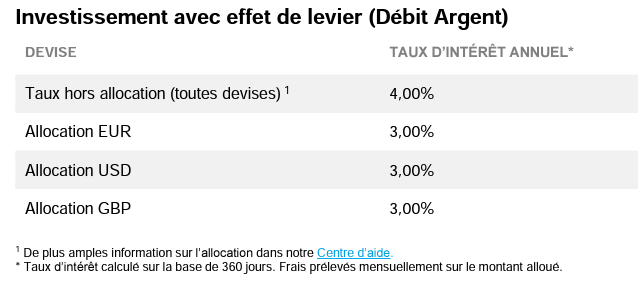

L’utilisation du levier correspond simplement à un crédit In Fine, avec une date de fin perpétuellement reconductible, où le courtier vous prête de l’argent en mettant en hypothèque votre cash et vos titres en portefeuille. Le taux d’intérêt est contractuel mais peut évoluer selon les fonds monétaires Eonia. Il est actuellement fixé à 3,9% annuel dans le cas où une allocation a été demandée.

Vous pouvez consulter les tarifs ici.

Les intérêts doivent se payer chaque mois. Comme le prêt est In Fine mais reconductible, vous pouvez le conserver éternellement tant que vous payez les intérêts. Vous n’avez donc pas d’échéance pour rembourser le capital, ce qui est très avantageux.

Le montant que l’on peut emprunter dépend de plusieurs paramètres :

- Le niveau de risque maximal qu’autorise le courtier avant l’appel de marge

- Le montant total de votre portefeuille (titres + espèces)

- La classification en risque des titres détenus (attention elle est sujette à changer régulièrement).

Pour faire simple, votre courtier (ici DEGIRO) va tout d’abord regarder la valeur de votre portefeuille (cash et titres). Il va ensuite rentrer dans le détail des titres détenus.

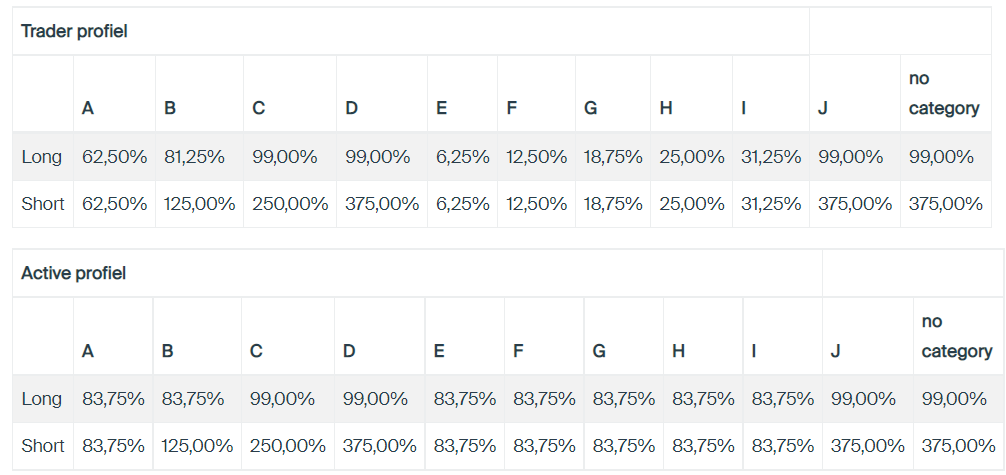

Chaque valeur va avoir une notation selon plusieurs critères (solidité financière de l’entreprise, volatilité du titre, capitalisation boursière, devise de cotation du titre, paramètres propres au courtier et non divulgués…). Cette notation cumulée sur l’ensemble des entreprises va ensuite caractériser le niveau de risque de votre portefeuille.

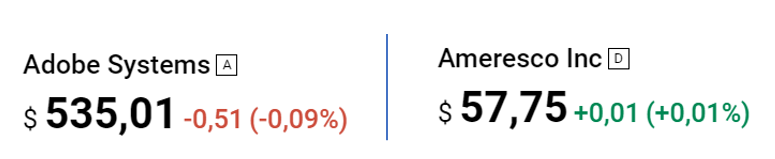

Cette notation se traduit visuellement par une petite lettre à côté du nom de l’entreprise ou de l’ETF :

Voici la classification DEGIRO. Les pourcents affichés sont les risques d’incidents par catégorie, donc plus la note est mauvaise et plus le risque est élevé. Les notations A à D sont pour les actions et E à I pour les ETF (on voit tout de suite que les ETF accordent plus de marge que les actions individuelles).

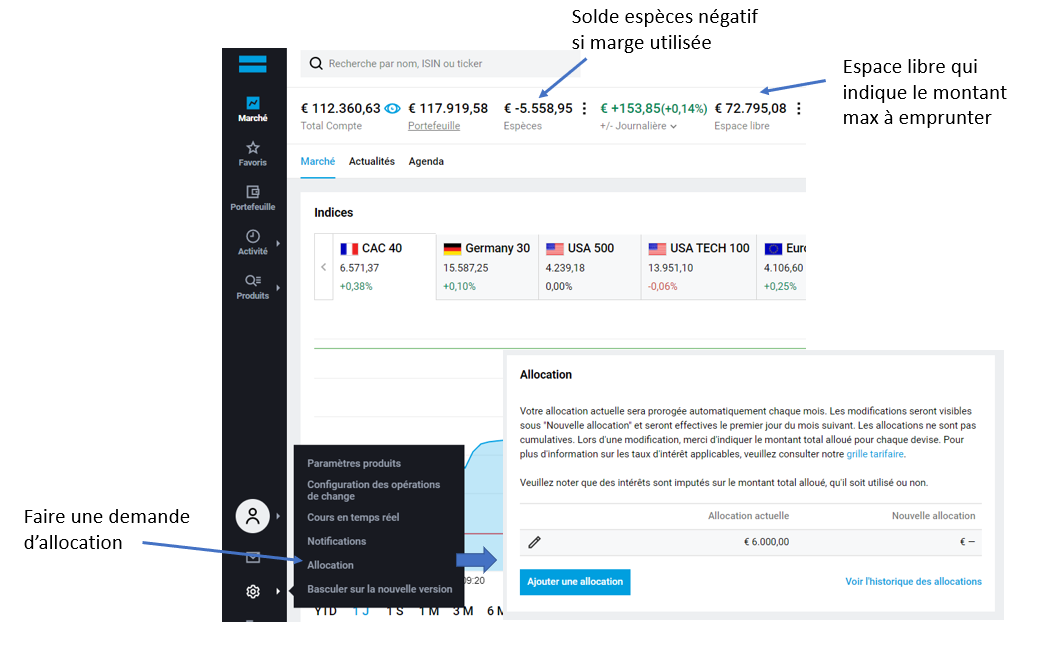

C’est ensuite ce niveau de risque global du portefeuille complet qui va déterminer le montant que le courtier vous propose d’emprunter (ce montant s’appelle l’espace libre chez DEGIRO).

Plus la note des entreprises est fiable, plus le courtier vous proposera un espace libre élevé en proportion de votre portefeuille global (l’espace libre se calcule toujours en pourcentage du portefeuille, il ne peut donc pas dépasser son montant).

Un portefeuille noté A vous proposera donc par exemple (montants pris au hasard) d’emprunter jusqu’à 50% de son montant alors qu’une notation B vous permettra d’aller au maximum à 30%.

Plus votre portefeuille est diversifié et composé d’ETF ou de valeurs solides, plus le courtier vous permettra d’emprunter un montant élevé.

L’idée n’est pas d’emprunter forcément la totalité (je déconseille fortement d’utiliser toute la marge car à la moindre baisse votre espace libre risque de passer en négatif et vous subirez un appel de marge vous forçant à vendre vos titres, généralement au plus mauvais moment = en perte).

J’ai personnellement calculé que pour réduire les chances d’appel de marge à quasiment zéro, il vaut mieux éviter de dépasser un levier de 1,3. Par exemple pour 10 000€ investis, évitez d’avoir plus de 3000€ de crédit. Pour 100 000€, 30 000€ max etc…

Utilisation pratique du levier DEGIRO

Pour commencer, il faut tout d’abord faire une demande d’allocation. Vous fixez ensuite le montant à emprunter, qui doit être couvert par votre espace libre. Une demande faite le jour J d’un mois ne sera prise en compte que le dernier jour de ce mois. À partir du mois suivant, vous pourrez donc utiliser le montant alloué. Attention car si vous ne l’utilisez pas, vous payez tout de même les intérêts.

Si jamais vous utilisez la marge sans faire d’allocation ou que vous dépassez le montant demandé, le taux d’intérêt annuel ne sera plus 3,9% mais 4,9% sur ce qui dépasse.

Cela arrive généralement quand une grosse baisse des marchés se présente (elle ne prévient pas un mois avant son arrivée). Dans ce cas, ce n’est vraiment pas gênant et vous pouvez acheter directement le montant souhaité. Demandez ensuite une allocation équivalente. Vous payerez au pire le malus pendant 1 mois au maximum (c’est un taux annuel donc à diviser par 12, ce n’est pas bien grave).

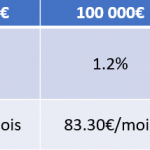

Vous pouvez ensuite acheter des actions et votre espace libre diminuera (et la partie monétaire sera négative). Vous serez prélevé à chaque début de mois des intérêts. Si vous empruntez par exemple 10 000€, vous payerez 3,9%x 10 000/12 ~ 32€ d’intérêts chaque mois. Il n’y a pas de durée de crédit, donc tant que la politique de Degiro ne change pas, vous pouvez ad vitam ne rembourser que les intérêts.

Pour arrêter totalement ou réduire votre levier (par exemple pour baisser son risque ou prendre ses PV si les marchés sont montés), c’est très simple. Vous avez 2 possibilités :

- Faire des versements jusqu’à ce que le compte monétaire retourne en positif, ou à la marge souhaitée (si vous êtes à -10 000€ et que vous voulez passer à -5000, faites 5000€ de versement).

- Vendre vos titres (en PV par exemple) pour rembourser le crédit.

Une fois un levier plus faible au seuil souhaité (ou nul), vous pouvez réduire votre demande d’allocation (à zéro si vous stoppez le levier ou sinon au montant recherché). C’est important de penser à modifier l’allocation car sinon vous allez continuer de payer des intérêts inutilement. A noter également que même si votre solde espèces est en négatif, vous pouvez toujours retirer de l’argent.

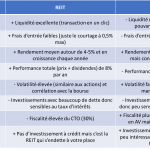

Pourquoi l’investissement avec levier est très intéressant

Aspect performance long terme

Les marchés boursiers sont structurellement haussiers sur le long terme, avec un gain moyen de 7-8% par an. En appliquant un levier constant de 1,3 (par exemple) sur vos positions, vous passerez d’un gain moyen de 8% par an à environ 10%, et cela de manière totalement passive. Certes la volatilité sera plus élevée, mais la performance sur le long terme le sera aussi. C’est donc un excellent moyen de décupler la croissance de son patrimoine.

Aspect rendement

Le fait que le crédit soit In Fine est très intéressant pour quelqu’un recherchant une rente avec un portefeuille d’actions à dividendes. En effet, si le rendement de vos actions est supérieur au coût du crédit, vous pouvez très facilement augmenter vos revenus chaque mois.

Gain ponctuel sur un marché baissier

L’investissement sur marge est également un excellent outil pour gagner de l’argent lors de phases baissières de la bourse. Il arrive parfois lors d’un krach boursier que nous n’ayons pas de liquidités pour en profiter. C’est très dommage, mais cela arrive.

En investissant sur marge, vous pouvez justement déployer instantanément une force de frappe supplémentaire pour profiter d’une opportunité. Si par exemple vous avez un portefeuille de 100k€ et que le marché corrige (comme en mars-avril 2020), vous pouvez injecter d’un coup 30k€.

De fin mars 2020 à fin décembre, le S&P500 a progressé de près de 50%. C’est le gain que vous auriez pu faire en moins d’un an sur de l’argent qui ne vous appartient pas grâce au levier en achetant simplement des parts d’ETF S&P500 ! Cela donnerait avec nos montants 15k€ de gains grâce au levier. Vous pouvez ensuite revendre vos ETF pour rembourser votre marge et garder votre PV.

Attention à l’appel de marge

Nous allons maintenant voir le fonctionnement de l’appel de marge, qui est le principal risque de l’investissement avec levier. Cela arrive généralement lors d’une baisse des marchés, lorsque votre levier devient trop élevé (le montant emprunté est fixe mais le collatéral baisse avec les marchés).

Dans cette situation, le levier explose et l’espace libre passe en négatif. Le courtier vous demande alors de très vite régulariser la situation (généralement 48h). Vous pouvez soit vendre quelques titres, soit faire un apport d’argent. Le but étant de diminuer le levier.

Sinon, c’est l’appel de marge. Dans cette situation, le courtier va vendre vos titres (de manière aléatoire) pour se rembourser. Généralement, comme cette situation arrive en marché baissier, cela signifie une vente forcée sur les plus bas. Pas forcément génial financièrement, il vaut donc mieux tout faire pour l’éviter.

Pourquoi le levier explose sur une baisse ?

Imaginez que la valeur initiale de votre portefeuille soit de 100k€. Vous empruntez 50k€ car votre espace libre est de 60k€ (par exemple). Vous avez donc un levier de 1,5 (150k€ dont 100 de capital et 50 de crédit).

Si le marché perd 30%, vous vous retrouvez avec un portefeuille de 105k€. Il représente 50k de crédit et par conséquent 55k de capital. Le levier augmente donc mécaniquement et passe presque à 2.

Votre espace libre était de 60k€ pour un capital de 100k€, il passe donc maintenant à un peu plus de 30k€ avec un capital de 55k€. Or vous avez déjà emprunté 50k€, soit plus que l’espace libre autorisé -> vous subissez donc l’appel de marge (théoriquement avant même une baisse de 30% puisqu’ici on dépasse le seuil).

Évidemment dans la situation inverse (hausse du marché), le levier a naturellement tendance à baisser tout seul puisque les gains viennent s’ajouter au capital alors que le crédit ne varie pas.

Si vous souhaitez ouvrir un compte-titre chez DEGIRO, voici un lien de parrainage qui vous permettra de le faire rapidement.

Je suis maintenant affilié à DEGIRO. En ouvrant un compte via le lien ci-dessus, DEGIRO me reversera une commission à l’issue de votre ouverture de compte. Vous ne gagnez rien, mais c’est un bon moyen de me remercier si le site ou l’article a pu vous aider. Je précise également que je suis utilisateur de longue date et donne ici un avis personnel, honnête et basé sur ma propre expérience de ce courtier.

Conclusion

L’investissement sur marge est très intéressant lorsqu’il est bien compris et maîtrisé. Il permet notamment d’augmenter ses gains de manière régulière sur le long terme, d’augmenter ses revenus de dividendes, et surtout de profiter de belles opportunités des marchés sur les phases baissières.

Néanmoins, il n’est pas conseillé à tout le monde, surtout aux débutants. Il amplifie les mouvements du portefeuille, il faut donc savoir faire abstraction des sentiments pour ne pas prendre de décision avec ses émotions et vendre à perte au mauvais moment.

Pour terminer, je rappelle qu’investir comporte des risques et qu’il est possible de perdre tout ou partie de son capital. Je ne suis pas un conseiller financier accrédité par l’AMF.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Matthieu,

Article très intéressant malheureusement mon profil Degiro ne me permet pas d’investir sur marge. Comment puis-je faire ?

Sebastien

Bonjour Sébastien,

C’est très simple, il suffit d’aller dans les paramètres du compte et passer en profil actif ou trader. De mémoire il faut répondre à quelques questions sur la gestion du risque. Vous pouvez ensuite passer instantanément d’un profil à un autre.

Bonjour Matthieu,

Article très instructif.

Un grand Merci !

Bonjour Matthieu,

Est- ce que l’effet levier bénéficie seulement aux actions ou ETF acquis avec cette allocation ou profite -t- elle à tout le portefeuille?

Cordialement

Valérie

Bonjour Valérie,

L’effet de levier se comporte comme expliqué à la manière d’un crédit in fine. Vous pouvez utiliser cette somme de n’importe quelle manière (ETF, actions, obligations, garder en cash etc…).

Merci pour cet article fort intéressant comme toujours 😉 j y penserai en cas de forte correction.

Est ce que tu t intéresses au titre UMG? dont les actionnaires de vivendi vont recevoir 1 action/1 action?

seb

Bonjour Sébastien,

Je ne m’y suis pas vraiment intéressé pour être honnête mais personnellement je ne suis pas fan des gros groupes de media, notamment dans le domaine de la musique. Il existe tellement de moyens plus ou moins gratuit aujourd’hui que le business model ne me semble pas très solide.

Je n’ai pas encore trouvé les comptes de UMG à analyser donc fondamentalement parlant c’est compliqué de se prononcer.

Bonjour,

super intéressant comme toujours, néanmoins je n’ai pas très bien compris dans quelle situation nous payons les 4% de taux à la place de 1.25%. ?

comment savoir et éviter cette situation ?

Bonjour Axel,

Vous pouvez emprunter de l’argent à tout moment dans votre espace libre.

La bonne façon de le faire (si la situation le permet) est de faire une demande d’allocation avec la valeur souhaitée, avant la fin du mois, puis utiliser (ou pas) cette allocation validée à partir du mois suivant. Vous aller payer à partir du mois suivant le taux annuel de 1,25% sur ce qui est demandé en allocation (qu’il soit utilisé ou non).

Si jamais vous empruntez plus que la somme allouée, la différence sera au taux annuel de 4% (par exemple si vous demandez 5000€ mais empruntez 7000€, il y aura 1,25% sur 5000 et 4% sur 2000€). Si jamais vous dépassez, pensez à corriger l’allocation à 7000€ pour revenir sur 1,25%. Vous payerez ainsi les 4% sur un seul mois, donc 4/12 = 0,33%

Idem si jamais vous débloquez de l’argent sans avoir fait la demande le mois précédent (par exemple si un krach arrive demain), vous payerez 4% pour le premier mois. Vous aurez ensuite tout le mois pour corriger et demander l’allocation souhaitée. C’est très simple et au final comme le 4% est un taux annuel (et non mensuel) cela ne coute quasiment rien quand on rétablit la bonne demande le mois suivant.

Salut Matthieu,

Merci pour toutes ces informations très instructives. Pour le long terme une stratégie avec un levier à 1.3 sur un ETF diversifié comme le SP500 te semble donc être une excellente stratégie si je te suis. C’est celle que je songe à réaliser depuis quelque temps.

Avec cette stratégie il n’y pas de phénomène de beta-slippage ?

Je t’en remercie par avance.

Bien à toi,

Quentin

Bonjour Quentin

Oui investir sur le long terme avec levier est en effet intéressant. Je conseille cependant de rester entre 10 et 20% maximum de manière à pouvoir aller jusqu’à 1,3 voir un peu plus si un grosse baisse devait arriver (ça serait dommage d’être proche du max et de ne plus avoir de cartouche sur un krach).

Il s’agit ici d’un vrai levier (puisqu’un pret d’argent) et donc en effet aucun beta slippage contrairement aux ETF daily leveraged qui sont à éviter sur des périodes longues (et même courtes d’ailleurs sauf pour spéculer…)

Bonjour,

Tout d’abord bravo pour ton site! Je viens de le découvrir et c’est très bien fait!

Je suis d’accord sur 1/3 de marge. Il reste 1/3 en force de frappe comme tu dis et je laisse 1/3 à ne pas toucher eviter de se faire taper en appel de marge (à calculer si le portefeuille peut encaisser -15%).

Je ne sais pas si Degiro mais Interactive Broker oui, le prêt des titres est aussi une bonne façon de booster le rendement. Les intérêts perçues paient les intérêts payés sur la marge.

Bonjour Constantin,

Degiro n’autorise pas le pret de titre malheureusement donc il n’est pas possible d’en profiter pour grappiller quelques points de rendement.

Salut Matthieu,

merci pour cet article, donc si l’espace libre est quasiment à zéro, cela signifie que mon portefeuille est à risque selon Dégiro ?

Bonne journée.

Bonjour Laurent

Si l’espace libre est presque nul cela veut dire que vous ne pouvez quasiment rien emprunter : soit parce que la valeur de votre portefeuille esr faible (je rappelle que la marge donc le montant empruntable fonctionne en proportion de ce que vous avez), soit parce que vous avez déjà trop emprunté et que vous êtes déjà à la limite.

Merci pour ton retour, enfaite le montant dans mon espace libre vient de se mettre à jour. Je pense qu’il y a eu un petit délai après l’activation de mon compte trader.

Bonne journée.

Bonjour,

Si mon solde en espèce est positif (et donc que je n’utilise pas la marge) comment puis-je faire pour rembourser la marge et ainsi revenir comme avant et que mon solde espèce corresponde à mon espace libre ? Le but est d’annuler la manœuvre pour recommencer plus tard mais pendant la période ou je n’utilise pas la marge je ne souhaite pas payer d’intérêts.

Bonjour Axel,

Si votre compte especes est positif c’est que vous n’utilisez pas de marge. Il n’y a donc rien à rembourser. Il faut cependant stopper la demande de marge en allant dans Allocation et faire une demande à 0€. Le mois suivant il n’y aura plus d’intérêts à payer.

Merci je comprend mieux, je peux donc utiliser la marge sans faire une demande d’allocation mais donc je paye 4% dans ce cas de figure.

Ainsi si je fait une demande d’allocation équivalente à ma marge je peux utiliser cette même marge mais au taux de 1.25% (et 4% pour la partie qui dépasse l’allocation) si j’ai bien compris. Et si ma marge (l’espace libre) passe en négatif Degiro va carrément solder des positions ou demander un virement pour combler.

Et donc si je souhaite ne plus utiliser de crédit Degiro je n’ai qu’a passer mon solde espèce en positif et faire une demande d’allocation à 0 euros qui sera pris en compte le mois suivant.

et si je demande une allocation de 2000 euros par exemple, elle est renouveler automatiquement chaque mois ? je n’ai pas besoin de la demander tout les mois ?

Oui c’est exactement ça. Et en effet quand une demande d’allocation est faite, elle est constamment reconduite sans demande d’arrêt de votre part. C’est pour ça qu’il faut bien penser à la couper si vous ne l’utilisez plus pour arreter de payer les intérêts inutilement.

Bonjour,

Super article!

Une chose que je n’ai pas comprises: comment sont payés les 1.24% d’intérêts? (Je ne laisse rien sur le compte espèce)

Maxime

Bonjour Maxime,

Les intérêts sont prélevés sur le compte espèces. Si vous n’avez rien dessus, cela augmentera l’exposition en négatif et augmentera donc votre dette.

Ooook, merci.

C’est plutôt une bonne chose non? Ça veut dire qu’on peut solder les intérêts tout à la fin lorsqu’on rêvant l’actif.

Oui Biensur c’est justement l’intérêt de l’investissement sur marge qui se comporte comme un prêt in fine.

Bonjour Matthieu,

J’étais plutôt partisan d’avoir un pourcentage de cash disponible (10/20%) plutôt que de réinvestir à crédit.

Votre article fait réfléchir même si honnêtement, lorsque il y a une crise, on ne sais jamais quand le fond va être touché et il faut être courageux (pour pas dire autre chose 🙂 ) d’investir à crédit à ce moment là.

Je vais tout de même creuser la question.

Je ne suis pas sur Degiro mais Bourse Direct et Trade Républic.

Bourse direct m’indique proposer le SRD avec diffèrent levier (1 à 5) et 0,023% de frais par jour (à la fin de chaque mois, à nous de dire si on souhaite solder ou renouvelever). On soulignera l’approche marketing > cela semble dérisoire par jour mais si mes calcul sont bons > (0,23*30)*12 , cela fait quand même du 8,28% à l’année :/

Est-ce vraiment comparable à Degiro ? Que pensez vous de ce système SRD ?

Bonne journée

Aurélien

Bonjour Aurélien,

Le SRD (service de règlement différé) est vraiment inintéressant et n’a rien à voir avec l’investissement sur marge qui est la seule façon de faire réellement du levier en bourse.

Le SRD consiste à acheter en avance une action en bourse lorsqu’on pense qu’elle va monter. On achète aujourd’hui (sans l’argent) avec pour obligation de rembourser à une certaine échéance (généralement relativement proche étant donné le coût énorme du SRD).

Le tarif est très élevé et très peu d’actions sont éligibles au SRD. Bref l’intérêt est assez faible contrairement au levier proposé par Degiro qui correspond à un vrai crédit in fine avec un taux avantageux et la possibilité d’acheter n’importe quoi avec l’argent débloqué.

Bonjour Serre,

Lors des crises ou des krachs, seules les mathématiques doivent servir de guides, jamais les émotions. Si cette condition est respectée, l’investissement sur marge peut être envisagé. Les conséquences d’une crise majeure sur un portefeuille se prévoient toujours dans une stratégie. L’investisseur doit se préparer, en amont, en définissant des objectifs chiffrés, bien avant que la crise ne survienne.

Les interventions sur le portefeuille (achats ou ventes), lorsque des objectifs chiffrés sont atteints, évitent à la psychologie de perturber la prise de décision dans les moments de stress sur les marchés actions.

Je suis investi sur marge, chez Degiro, tous les mois depuis juin 2018 et le krach de mars 2020 s’est très bien passé. Pourquoi ? Parce que j’avais défini des seuils d’intervention et que je me suis adapté à la marge (de plus en plus réduite chaque jour) mise à disposition par Degiro.

Je n’ai jamais mis en œuvre d’investissement sur marge 100% « actions » mais c’est probablement possible.

Pour l’avis du blogueur sur le SRD, je le rejoins totalement : le SRD est cher et ne présente aucun intérêt visible pour l’investisseur de long terme (pour moi, long terme = positions conservées de 1 à 8 ans). Et je remercie également le blogueur pour ce billet très intéressant et complet. Connaître la façon dont Degiro calcule le risque permet de s’adapter au courtier. Ce billet est donc vraiment très utile pour les investisseurs intéressés par l’utilisation du levier chez Degiro.

Bonjour Pif,

Vous avez parfaitement bien résumé les choses quant à la gestion de la marge au fil du temps ainsi qu’aux prévisions (avant les crises) des démarches qui seront mises en place.

Merci pour votre retour positif sur l’article

À bientôt

Matthieu

C’est bien ce qui me semblait, tant pis 😅

Merci une fois de plus pour ces précisions

Bonsoir Matthieu,

A ton avis, est-il judicieux d’utiliser l’investissement sur marge pour acheter des actions Google et Amazon ? Et pourquoi pas des actions REIT (Realty Income et Agree Realty Corp) ?

Cdt

Bonsoir Marvin,

L’investissement sur marge est par nature judicieux si vous pensez que la ligne achetée avec aura une croissance supérieure à 1,25% par an. Donc en effet dans le cas d’entreprises exceptionnelles comme Google ou Amazon, le risque me parait faible compte tenu de la qualité de ces entreprises et de leur valorisation raisonnable. Par ailleurs, cela aide leur achat comme on n’a pas tous les mois 3000 € à sortir pour acheter une action Amazon. Ça permet par exemple de l’acheter en avance et de la rembourser progressivement.

Merci pour ta réponse rapide 🙂

Et penses-tu que c’est une bonne stratégie d’utiliser les dividendes mensuels ou trimestriels perçus par les actions classées REIT ? Je pense en particulier à Realty Income, Agree Realty Corp et Vici Properties.

Te remerciant par avance.

N’importe quels dividendes > 1,25% suffisent à rembourser la marge. On gagne surtout sur la plue value il n’est donc pas nécessaire de se concentrer sur le secteur immobilier. Vous pouvez le faire, mais ce n’est pas forcément le secteur le plus intéressant sur le long terme.

Bonjour et Merci Matthieu pour cet excellent article. J’ai cherché longtemps à quoi pouvait bien servir cet ESPACE LIBRE chez DEGIRO (même si j’en avais une certaine idée). Excellent article car synthétique, va à l’essentiel et accessible : cela fait du bien !

Merci

Merci Bruno pour ce retour. C’est en effet l’objectif du site : faire des articles synthétiques, clairs et didactiques. De manière à ce que chacun puisse ensuite facilement les appliquer ou se renseigner d’avantage sur le sujet

Bonjour Matthieu. J’aurais 3 questions concernant la modification de l’allocation et taux d’intérêt :

– Si j’ai bien compris, en créant une allocation, celle-ci ne peut être effective qu’au 1er jour du mois suivant sinon on paye 4% sur le mois en cours même si notre allocation apparait ?

– on attend le mois suivant, on investit et si je souhaite augmentation mon allocation. je modifie celle-ci mais (genre je passe de 3000 à 5000 euros) mais alors, les 2000 de plus, je dois aussi attendre le mois suivant ?

– j’ai créé une allocation de 900 augmentée à 1500 puis 3000 le mois dernier. j’ai eu un taux d’intérêt prélevé le 5 de ce mois de 1.71 euros. ce n’est pas 1.25% ??

Je te remercie

Bonsoir Bruno,

C’est globalement ça. L’allocation est validée le mois suivant. Si vous faites 2 modifications sur le même mois, c’est la dernière qui est prise en compte (celle valable au 30-31 du mois précédent). Les intérêts sont à payer que la marge soit utilisée ou non. Ce qui compte c’est le montant demandé.

Si vous dépassez l’allocation c’est en pro rata du dépassement et aussi de la date (si vous dépassez le 20 du mois vous allez payer un surplus uniquement sur 10/30 et pas le mois complet).

Bonjour,

Je lisais les articles sur votre site et j’avais une question au sujet des allocations et des leviers sur le site degiro : Dans le cas où je prend une allocation ou un levier de 10 000 euros et qu’il y a un crash de -200% pendant 1 semaine et que nous ne pouvons absolument pas rembourser. Quels sont les conséquences ? Mon compte degiro se fermera tout simplement ou j’aurais des dettes envers eux ?

Bien à vous.

Bonjour,

Une baisse de 200% n’existe pas (au pire on perd 100% et de toute façon l’appel de marge arrivera avant).

Si votre espace libre devient négatif, l’appel de marge se lance. Vous avez quelques jours pour vendre des positions ou faire un apport d’argent. Le cas échéant, Degiro vend aléatoirement des positions à votre place pour récupérer l’argent prété, ce qui vous force à vendre au plus bas.

Si le levier utilisé n’est pas trop fort (par exemple 10-20 ou 30%) le risque d’appel de marge est quasi nul.

Merci de votre réponse.

donc imaginons dans un scénario ou l’appel de marge se lance et que je dois 3 000 euros mais en vendant mes titres j’arrive qu’a remboursé 1 000 euros : Mon compte va alors se clôturer mais je ne devrais pas payer les 2 000 euros restant ?

Ce n’est pas possible, c’est le principe de l’appel de marge qui se déclenche juste au seuil pour s’assurer qu’il vous restera a minima de quoi rembourser le courtier

Bonjour

Merci Matthieu pour cet article

Je viens d’investir sur marge. Sur une valeur liquidative de portefeuille de 12 000 €, cela me fait un risque de 7000€ pour environ 5000€ de marge disponible. Soit une valeur de gage de 5800€.

Pour toi en pourcentage ça donne quoi je suis curieux 🙂

Je trouve plutôt rassurant qu’un grand broker me calcule ma perte maximale. J’ai renforcé Alphabet, Microsoft, un peu de Meta , et rentrer chez Nvidia et PayPal💪

Bonjour Pipoche

Je conseille généralement de ne pas dépasser 30% de ses actifs. Donc pour 12k€ à vous je dirais 3-4k€ maxi à emprunter pour limiter le risque d’appel de marge en cas de baisse

Merci Matthieu , je me suis trompé. J’ai 18 000 en valeur de titre et 12 000 en valeur liquidative. Donc je respecte les 30%.

Je suis passé en Mode trader donc mon espace libre vient de doubler.

Si Alphabet prend encore une claque , comment faire pour ne pas craquer ? 🤣

Bonjour,

Merci pour la qualité de votre article !

Dans le cas d’une allocation, des fois vous parlez de 1,25% et des fois de 3%. quel est la bonne valeur s’il vous plait?

Si dans le même mois, j’ai investit 1000€ en début de mois et 2000€ à partir du 15 du meme mois, ils vont me prélever 3% ou 1.25% sur la totalité du montant (3000€) ou bien ca va être au prorata du nombre de jours ?

Merci,

Cordialement,

Bonjour

Le taux était de 1,25% mais est passé à 3% récemment (taux annuel donc divisez par 12 pour avoir le taux mensuel). Tout est fait au pro rata du nombre de jour, les intérêts sont prélevés à chaque début de mois

Je vois que vous avez un lien de parrainage vers Boursorama, avez vous déjà eu des retours sur leur crédit Lombard (ex-avance sur titres) ? Cela ressemble beaucoup à un investissement sur marge (avec la possibilité d’utiliser aussi l’argent pour autre chose, voiture ou autre), non ?

J’envisage cela pour mon portefeuille 100% TSLA achetées en 2019, qui pourrait ainsi continuer à faire des petits (j’espère encore un petit x8 d’ici 2030)…

Bonjour

Le crédit lombard a une date de fin, contrairement à l’investissement sur marge. C’est la principale différence, en faveur de la marge.

Par ailleurs avec le lombard tous vos retraits sont gelés, ce qui est pénalisant, alors qu’avec de la marge vous pouvez toujours retirer de l’argent.

Concernant votre stratégie, c’est clairement de la spéculation et non de l’investissement. Quelle que soit l’entreprise, elle ne devrait pas dépasser 10% de la taille d’un portefeuille. Le cas de Tesla est encore pire puisque très spéculatif…

On ne rappelera jamais suffisamment ce point..

Merci Matthieu, pour votre réponse rapide.

Pour prolonger, je prévois de faire un roulement d’un Lombard à l’autre, sur 2 CTO différents.

A priori, les retraits du Lombard sont toujours possibles :

« Vous pouvez continuer d’arbitrer, d’acheter, de vendre sur vos comptes, et de disposer de vos fonds sous réserve de respecter le ratio déterminant votre capacité d’emprunt. » d’après Boursorama.

Et avec la marge aussi, d’après vous : je ne pensais pas, ca m’intéresse bien !

PS : pour diversifier, j’aimerais bien trouver d’autres entreprises avec des perspectives aussi bonnes et « relativement sûres » que Tesla, mais je n’en ai pas trouvé 🙂

IMO aucune méga-cap ne prévoit ~50% par an de croissance jusqu’en ~2030, avec ces marges et avec une politique assez stable, long terme et que je cautionne (transition vers 1 énergie + durable).

Le vrai gros coup dur, hormis une WW3, serait la mort du chef d’orchestre, E. Musk. Et encore, Apple a bien survécu au décés de S. Jobs…

Mais c’est vrai qu’au début, ca a été assez dur pour les nerfs, ces hauts et ces bas (en général liés à la FUD :()

Il est très improbable que Tesla ait une croissance de 50%/an pendant les 10 prochaines années. À mon avis cela ne durera même pas 5 ans. Les analystes sont souvent trop optimistes sur ce genre de dossiers.

Quand on regarde la qualité de Google par exemple à côté et sa faible valorisation, cela me semble un bien meilleur investissement au prix actuel.

Pour info, un analyste professionnel et très au fait de TSLA : https://twitter.com/garyblack00/status/1554427819010162689

1600$ PT dans 6-12 mois, calculé en DCF depuis 2026, et ne prenant en compte que les voitures (rien pour le FSD, l’IA + robots, …) Rien que Tesla énergie pourrait doubler cette valeur…

Conclusion : E. Musk transforme l’impossible en « en retard », et ce depuis des années : fusée, VE, tunnel, … 😉

A+

Je ne dis pas que c’est impossible, personne ne le sait, je dis surtout que c’est improbable.

Il faut également bien savoir que c’est déjà ce que le marché price, au vue de la valorisation très élevé. Le marché price donc déjà l’action pour une croissance autour de 50% pendant à minima 3-5ans.

Si cela n’arrive pas comme prévu, le cours dévissera fortement.

Je rappelle que la bourse doit être vu comme un investissement et non comme un pari casino. Même si vous avez de fortes convictions sur une valeur, faire du all in est fortement déconseillé.

Maintenant tout dépend aussi de la taille du portefeuille. Si vous avez moins de 5000€ investi, une perte totale ne vous empêchera pas de rebondir plus tard…

En parlant des données de Gary : Pour moi, la probabilité que, d’ici fin 2026 (donc ~4 ans), Tesla produise +6M de voitures (et TSLA ~ 2500$) est supérieure à 80% ! On est bien loin du casino 🙂

Le marché price seulement ~ la moitié de 1600$ soit 3M de voitures en 2026, nous saurons rapidement si Tesla arrive à maintenir sa croissance, et ce malgré la crise Covid en Chine et l’inflation et …

La capacité actuelle est > à 1M et sera > à 3M d’ici fin 2023 max. Et la demande est > à 6 mois actuellement : le risque est plutôt faible, je dirais.

Jusqu’à maintenant, ils ont quasiment fait des miracles, par rapport aux autres constructeurs 😉

Après, un investissement est toujours lié à des probabilités, il n’est jamais sûr à 100%. Et chacun estime ses probabilités et j’ai déjà quasi récupéré ma mise de départ…

Bonne soirée

Petit retour concernant le Lombard Boursorama à 1.75% : pour l’instant, TSLA n’est pas retenu dans les valeurs éligibles, au contraire d’AAPL et MS (4e + grande valeur en poids du SP500, contre 1ere et 2nd respectivement) 🙁

J’ai fait une demande pour qu’elle soit retenu dans mon calcul (on ne sait jamais…) et si ce n’est pas validé, je transfererais chez Degiro/IBKR…

Bon ben voilà, bascule vers IBKR effectuée (Degiro ne permet quasi pas de marge sur TSLA :() : je dispose maintenant de +50% de capital dispo (mais je pense utiliser 20% max, pour oublier le margin call) !

Je vais pouvoir ré-investir dans TSLA (cool car à -50% depuis 10 mois, principalement par cette macro pourrie) mais aussi retirer une part en cash pour mes dépenses (achat d’une Model3 SR+ !), sans vendre une seule action 🙂

Si j’avais connu ca depuis le départ, ca m’aurais éviter de vendre 25% de mes TSLA…

Merci Matthieu : les infos, ici et sur le web en général, sont précieuses ! 🙂

Bonjour

Attention tout de même car je ne sais pas si ca a changé maintenant mais :

– Degiro permet le retrait de cash même si on utilise de la marge (l’espace libre diminue d’autant)

– IBKR n’autorisait pas à faire le moindre retrait si votre espèce est en négatif

À voir si ca a changé..

Oui, tout a fait Matthieu, chez IBKR, il faut une petite « astuce » pour générer du cash : short temporaire d’une action puis retrait et rachat de l’action qq minutes aprés. J’aurais bien voulu testé chez Degiro mais slt 1% de marge possible avec mes TSLA 🙁

Une chose que l’article ne prend pas en compte: les impôts.

Merci d’avoir mis à jour l’article suite à l’augmentation de Degiro de l’allocation de 1,25% à 3%.

Quand on prend une action à 4% de rendement en 100% marge (admettons), le gain n’est pas de 4%-3%=1% de la somme empruntée. Car les impôts sur CTO nous prélève de 30% (flat tax) du total du dividende et ne déduit pas les intérêts d’emprunts contrairement à l’immobilier par exemple.

Donc on aurait impôts = 30% de 4% = 1,2%.

Soit dividende de 4% -1,2%(impôts) – 3% (coût de l’emprunt) = -0,2%.

Donc on perd de l’argent en supposant qu’il n’y ait pas de PV potentiel.

Donc pour en rajouter à ce que tu dis déjà, à manipuler avec précaution. Dans une stratégie à dividende, la marge est intéressante pour des valeurs à plus fort dividende (donc par définition plus risquées sauf car particulier type REIT).

Pour info IB est resté à 1,5% de coût pour ma marge. Je suis donc chez eux pour faire ça.

Bonjour

Oui pour l’aspect dividende c’était plus intéressant quand le coût de la marge était plus faible. Mais le gain total est dividende + PV qui doit être supérieur au cout de la marge après impôts, il ne faut pas prendre en compte que les dividendes.

On oeut aussi utiliser la marge pour acheter des ETf après un krach ce qui permet de débloquer de l’argent rapidement pour profiter des opportunités

Bonjour,

Le taux demandé par degiro pour utiliser la marge a fortement augmenté.

La performance nécessaire pour atteindre la rentabilité est beaucoup moins évidente.

Qu’en pensez-vous à date?

Bonjour

En effet avec un coût de la marge élevé comme actuellement (autour de 5%€), il n’est pas intéressant d’utiliser du levier constamment sur une longue durée. Néanmoins sur une baisse de marché de 20-30% par exemple, peu importe le coût c’est intéressant surtout si le marché rebondit vite