Je reçois très régulièrement par message des demandes de comparaison de portefeuille (surtout en ETF), avec pour objectif une tentative de surperformance vs les indices.

Vaut-il mieux par exemple le portefeuille avec X% de l’ETF A et Y% de l’ETF B ou alors celui avec M% de l’ETF C et N% de l’ETF D.

Ce genre de question revient très souvent. Nous allons donc aborder ce sujet dans cet article pour essayer d’être clair sur ce point.

Le meilleur portefeuille en bourse n’existe pas

Pour rentrer dans le vif du sujet et répondre directement et simplement : le meilleur portefeuille en bourse (ou le portefeuille parfait) n’existe pas, malheureusement.

Comme tout le monde (ou tout cartésien passionné en tout cas), j’ai passé des heures et des heures (dans mon cas plusieurs dizaines ou même centaines d’heures) à chercher à optimiser mon portefeuille pour faire mieux que les indices. Pour être honnête, le résultat est très mitigé puisqu’au final, je sous performe les indices.

Mon objectif actuel n’est plus la recherche « pure » de performance, mais un compromis performance/risque qui me convient maintenant (il est donc logique que je sous performe légèrement dans le futur si j’introduis par exemple des valeurs défensives à dividendes).

Mais là n’est pas la question, puisque c’est un choix personnel. En tout cas, sur les dernières années passées où mon objectif était bien la performance, cette recherche « d’optimisation » n’a pas abouti, malgré le temps et les efforts alloués.

La suite de l’argumentation dans cet article sera principalement axée sur la composition d’un portefeuille en ETF (on met donc ici de côté le choix ETF ou Stock picking déjà étudié dans cet article).

Il est souvent tentant de se dire qu’en sélectionnant un savant mélange d’ETF (les indices ou secteurs les plus « performants » sur le papier), on peut facilement faire mieux que les indices. C’est d’ailleurs le sujet de tout une suite de posts sur le site (Portefeuille Passif ETF PEA).

Néanmoins, dans les faits, il n’est pas prouvé et certain (il est même peu probable…) que cela fonctionne et vous permette de faire mieux que les grands indices diversifiés comme le MSCI World ou le S&P500 sur le long terme.

En effet, vous pourrez faire tous les backtests que vous voudrez, ils reposent sur le passé. Et par définition, l’avenir est incertain et ne reproduira pas nécessairement le passé. Il est donc statistiquement impossible de savoir à l’avance ce qui va bien performer (et donc en possédant un indice large et diversifié, on est au moins certain d’avoir ces secteurs et entreprises).

En revanche, cette tentative d’optimisation coûte généralement cher en temps, en frais, et potentiellement en performance.

Avec par exemple 10 ETF à suivre au lieu de 2, votre portefeuille est beaucoup plus complexe à gérer et manipuler. Vous allez chaque mois passer du temps à vous demander :

Quel ETF renforcer, quelle pondération appliquer pour chacune de vos lignes (faut-il augmenter le poids de tel secteur, le diminuer ?)

Faut-il acheter de nouveaux ETF ou vendre certains déjà en portefeuille ?

Etc ….

Plus le nombre de ligne est important, plus les frais de courtage risquent de vous coûter. Il faut être honnête, on fait avec ses propres moyens. Si vous ne pouvez investir par exemple que 200€ par mois (ce qui est déjà bien), vos lignes auront des petites tailles, et vous ne pourrez pas chaque mois multiplier les arbitrages (10 lignes avec 200€ revient à des ordres de 20€ donc multiplier les frais par 10 !). Au-delà de certains seuil les ordres sont d’avantage en % qu’en €, donc cet effet est moins visible, mais il faut tout de même y penser, surtout pour les petits portefeuilles.

La bourse est l’un des rares domaines dans la vie où faire simple est souvent synonyme de faire bien.

Comment améliorer sa performance boursière réelle dans ce cas ?

Après tout ce qui est écrit au-dessus, on peut se dire : oui mais si malgré tout cela j’arrive quand même à faire mieux que les indices ?

Très bien, maintenant analysons cela en rapport gain / temps.

La grande majorité des gens (peut-être 90% des lecteurs du site par exemple, et encore si vous lisez un site sur l’investissement vous êtes vraisemblablement au-dessus de la moyenne) n’ont pas et n’auront peut-être jamais un portefeuille dépassant par exemple les 100 000€. Ce n’est clairement pas un drame en soi, comme je le dis régulièrement, l’important est d’investir et chacun fait selon ses moyens.

Néanmoins, l’injustice des marchés financiers est que le même gain en pourcent ne représente absolument pas le même gain en euro, même si l’effort d’investissement est le même. 1% de 10 000€ représente 100€ quand 1% d’un million équivaut à 10 000€. On comprendra par là que le même effort n’aura pas les mêmes conséquences selon la taille de son portefeuille.

Beaucoup de gens qui démarrent de zéro ou avec 10 000€ (par exemple) me demandent s’il vaut mieux avoir un portefeuille avec X% de l’ETF A et Y% de l’ETF B ou alors avec M% de l’ETF C et N% de l’ETF D (l’exemple ici est gentil car il n’y a que 2 ETF, mais dans les questions réelles c’est plutôt 4 ou 5 et parfois plus).

Imaginez donc que votre composition du portefeuille « parfait » arrive à faire en moyenne chaque année 1% de mieux qu’un ETF comme le World ou le S&P500. Très bien, sachez déjà que vous êtes dans l’exception. Mais admettons (1% par an de surperformance sur le long terme est déjà très compliqué).

Si votre portefeuille est de 10 000€, cette surperformance de 1% vous rapportera la modique somme de 8.30€ par mois (bruts). Si l’on retire la fiscalité à la sortie, les frais de courtage supplémentaire etc… est-ce que cela vaut la peine de se compliquer la vie ? NON.

Si votre portefeuille est de 100 000€ (on perd déjà 90% des gens ici), le gain mensuel sera de 83.30€. Ce gain se voit un peu plus que le cas précédent, mais est-ce que cela vous changera la vie ? NON. Surtout mis en regard du temps consacré et de la complexité de gestion.

Si votre portefeuille est de 500 000€, le gain mensuel est de 417€. On peut commencer enfin à se poser la question. Mais je pense que vous voyez où je veux en venir….

Plutôt que de passer des heures carrées à s’arracher les cheveux sur la composition idéale de votre portefeuille, il vaut mieux chercher des moyens efficaces pour le faire grossir le plus vite possible. Ce qui compte à ce stade n’est pas tant la performance mais l’effort d’épargne. Plus la taille du portefeuille augmentera et plus le moindre pourcentage de performance aura un impact.

Tant que celui-ci ne fait pas plusieurs centaines de milliers d’euros, l’optimisation a une importance secondaire, ce qui compte réellement est de déployer tous ses efforts à épargner davantage.

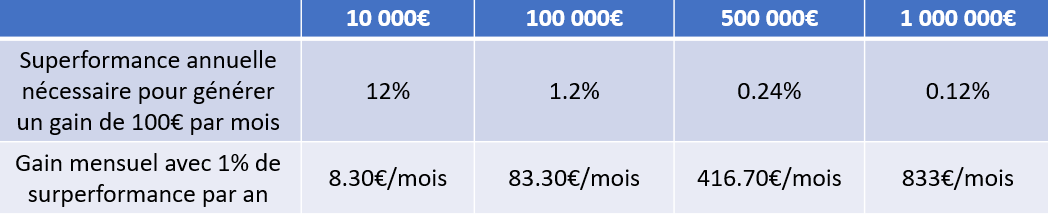

Voici un tableau relativement simple à 2 entrées indiquant :

D’une part la surperformance nécessaire pour obtenir un revenu de 100€/mois. On voit bien évidemment que plus le portefeuille a une taille importante, et moins le gain nécessaire est élevé. Autrement dit, avec un petit portefeuille, il est totalement impossible que le gain financier réel soit impactant (à moins de prendre des risques stupides, et qui ne seront de toute façon pas tenables sur le long terme). En revanche, sur un portefeuille élevé (1M€ par exemple), la moindre optimisation permet d’arriver à de bons résultats, par exemple réduire les frais de certains ETF etc…

D’autre part, le gain mensuel obtenu avec une surperformance annuelle de 1%. Imaginons que vous pouvez gagner par exemple 500€ par mois avec une activité secondaire (voir chapitre qui suit), cela revient par exemple à un gain supérieur à ce que vous offrirait un portefeuille de 500 000€ !

Voici maintenant plusieurs moyens permettant d’arriver à faire grossir son portefeuille et dont l’impact sera supérieur à la recherche d’optimisation et de performance. Ils devraient tous permettre au bout de quelques années de gagner quelques centaines d’euros supplémentaires par mois (et donc de les investir et de faire grandir votre portefeuille).

Surveiller ses dépenses et tenir un budget

Je ne parle bien évidemment pas ici de se la jouer radin, mais de limiter toute dépense inutile et d’éviter les achats compulsifs. Vous pouvez également analyser vos factures et abonnements et trouver des intermédiaires moins chers (assurance, banque, internet, électricité, téléphone…).

Comme le montre le calcul précédent, réduire ses dépenses de 100€ par mois (ce qui est largement faisable la première fois quand on se met enfin à y réfléchir et à chercher à tenir un budget) revient à surperformer le MSCI World (par exemple) de 1% par an chaque année sur un portefeuille de 120 000€ !

Vous voyez que le simple fait d’épargner plus (100€ par mois) a le même effet qu’une surperformance de 1% sur un portefeuille de 120 000€ !

Travailler plus et/ou obtenir des augmentations de salaire

Une autre manière de gagner assez facilement plusieurs centaines d’euros par mois est de travailler sérieusement dans votre entreprise et d’obtenir des promotions et des augmentations de salaire. Vous n’en aurez peut-être pas tous les ans (il faut parfois négocier) mais si vous travaillez bien et efficacement c’est tout à fait réalisable. Il ne faut pas oublier qu’un salaire est l’image de la valeur ajoutée que l’on apporte pendant une certaine quantité de temps. Il s’agit donc ici simplement d’augmenter sa valeur ajoutée (en travaillant mieux, en se formant etc…).

Vous pouvez également demander lorsque c’est possible de faire des heures supplémentaires. Cela vous permettra de gagner plus d’argent, non pas en augmentant votre valeur par unité de temps mais en augmentant le temps de travail.

Faire une activité / business secondaire

Une autre solution pour gagner plus d’argent est d’exercer une activité secondaire. Vous pouvez monter un petit business, ou simplement utiliser un savoir que vous avez et le faire rémunérer.

Vous êtes doués dans une matière ? Pourquoi ne pas donner des cours de soutien scolaire ?

Vous bricolez bien ? Pourquoi ne pas faire quelques travaux dans votre entourage ?

Vous avez des voisins âgés ou fatigués ? Pourquoi ne pas tondre leur pelouse, faire leurs courses ou faire le ménage chez eux contre une rémunération ?

Vous aimez un sujet spécifique ? Pourquoi ne pas créer un site internet sur ce sujet ? Ou vous lancer en free-lance ?

Il existe de nombreux moyens de dégager quelques centaines d’euros chaque mois (ou bien plus) quand on se donne la peine de travailler. Souvenez-vous du calcul plus haut, gagner 500€ par mois avec une activité secondaire (ce qui est facile et réaliste) est équivalent à battre le marché de 1% par an avec un portefeuille de 600 000€ !

Pour conclure, le message important ici est qu’il vaut mieux avoir un portefeuille simple et consacrer son temps à trouver des moyens plus rémunérateurs, plutôt que de chercher à tout optimiser pour des résultats finalement pas forcément conséquents. Une journée étant limitée à 24h, cibler ce qui aura le plus d’impact est ce qui permettra d’arriver à ses objectifs plus facilement.

Date Publication : 06/10/2023

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

Si vous souhaitez ouvrir un CTO chez DEGIRO en utilisant mon lien de parrainage, contactez moi à etre.riche.et.independant@gmail.com ou passez directement par le premier lien présent sur cette page. Vous ne gagnerez rien mais je toucherais une petite commission à l’ouverture de votre compte, c’est un bon moyen de me remercier si le site ou l’article a pu vous aider.

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Top Matthieu comme article avec des exemples concrets. Ça fait réfléchir quand le portefeuille est encore jeune.

Merci, en effet ça fait réfléchir, et je me sens bien évidemment concerné également par ce qui est écrit !

Bonjour Matthieu pour ce bel article, qui fait un peu synthèse de l’évolution mentale et idéologique des 5 dernières années d’investissement boursier.

Je pense que dans quelques années, au gré des cessions de titres suite à des scandales, des nouveaux risques, des OPA, des cessions d’actifs …, tu te diriges doucement mais irrémédiablement vers un PF a 80% d’ETF sur indices larges et quelques big cap (surtout US) dont le moat et la confiance perdureront dans le temps : 10-15 comme Gérard, il s’en porte bien ! 😉

Bonne continuation !

Bonjour Gilles et merci pour ton commentaire. Ce qui est certain, c’est que j’ai bien compris que mon portefeuille ne fera pas mieux que les indices. Donc sur PEA notamment je vais continuer de réduire le nombre de lignes pour me rapprocher de plus en plus d’un portefeuille indiciel.

Bravo Matthieu pour le changement de cap : abandonner la quête de surperformance du marché. Le meilleur portefeuille d’actions existe bel et bien : c’est le marché lui-même (S&P 500, MSCI World ou bien MSCI ACWI) !

Une fois le « meilleur » portefeuille d’actions réglé, c’est l’allocation d’actifs (immobilier, actions, obligations, cash, salaires, pension, santé, âge,…) qui va décider notre patrimoine financière voire notre vie !

Je ne suis pas trop au point niveau obligation… on en entend parler tous les jours et partout en ce moment, si on veut en mettre un peu en portefeuille le plus intéressant serait de passer par l assurance vie plutôt que le cto non?

L’iShares Core Global Aggregate Bond UCITS ETF (IE00BZ043R46) pour les obligations est comme MSCI ACWI pour les actions. Vous pouvez très bien le loger dans un CTO. Encore une fois c’est l’allocation globale qui compte ! Moi, je suis plutôt agressif 🙂 1% en fonds euros, 15% en obligations, 2% en cash, 1% en crypto.

Merci de votre réponse. Les stratégies agressives me plaisent 🙂 j’ai du temps devant moi.

bonjour,

le reste de l’allocation en action?

cordialement

Oui, c’est 80/20 car j’ai un job stable 😀

Pour moi il y a 3 manière de détenir les obligations :

– soit en direct, mais c’est assez complexe à acheter. Il faut nécessairement passer par un CTO. L’avantage c’est que si on est certain de pouvoir attendre la maturité, on esr sûr de ne pas perdre d’argent.

– soit via un fond € sur AV. Option totalement valable et sans risque de perte en capital, avec un gain légèrement réduit.

– soit via ETF sur CTO ou AV. Personnellement je recommande le CTO dans ce cas où le choix sera bien plus grand, et également pour éviter les frais d’UC. Les obligations étant un support à performance moyenne, 0.5-1% de frais d’UC par an pèse relativement lourd sur le résultat.

Merci pour les infos, en gros si on prend en direct cela serait davantage pour aller à la maturité et en etf plutôt pour timer le marché non?

Disons que l’ETf rachète constamment de nouvelles obligations en relation avec sa cible de maturation. Donc la perte en capital est possible même au dela de la durée théorique, et l’évolution de ces obligations est sensible avec la variation des taux d’intérêt.

Le rôle des obligations est

Pour les traders amateurs (comme nous 🙂 ) c’est ETF dans le CTO

Bonjour matthieu, pour me diversifier je voulais prendre un Etf sur la suisse et il est disponible en € ou CHF, dans qu’elle monnaie est il plus interessant de le prendre si l’€ se casse la figure par exemple ? et sans m’étaller içi là dessus je pense qu’il va le faire.

Bonjour

Cela revient au même, dans les deux cas vous achetez du CHF. Soit c’est l’ETF qui est automatiquement converti en euro, soit c’est votre courtier qui convertit le montant en euro sur votre compte. Cela n’a donc aucune influence, prenez celui qui a la meilleure liquidité et sans frais de courtage supplémentaire (généralement la version en euros).

Attention, l’indice suisse SMI ne contient que 20 sociétés et donc pas diversifié du tout. La meilleure solution pour avoir une exposition au franc suisse est via les ETFs larges (World, S&P 500) hedgés en CHF.

Les ETf hedgés en CHF n’existent pas en France, seulement en Suisse à ma connaissance. À moins peut-être d’avoir un courtier Suisse…

Mais en effet je vous rejoins le SMi est peu diversifié, surtout que Nestlé + roche/novartis fait déjà quasiment tout l’indice.

ETF UBS MSCI ACWI CHF hedged (IE00BYM11L64) est disponible chez Degiro

Un ETF World hedgé en CHF et côté en euro. Il doit y avoir un sacré paquet de dérivé la dedans, et par conséquent un tracking error monstrueux à long terme

Non, l’ETF est coté en CHF

ACWIS 156,28 CHF (▲1,19 %) UBS(Irl)FdSltnsplc MSCI ACWI SF UCITS ETF HCHF Aa | Google Finance

Ok je voyais l’ETf en EUR sur le site que j’avais regardé.

C’est de celui ci que je parlais et il contient apparemment 44 lignes, il faut que je regarde les doublons qu’il y aurait par rapport à un stoxx600 mais comme ils ne montrent que les 10 premières ce n’est pas évident.

LU1681044720

Attention : le franc suisse et le marché boursier suisse sont 2 entités différentes. On parle ici la diversification des devises.

Bonjour Matthieu

très bon exposé relatif aux différentes façon de bonifier son mois, je l’ai adapté depuis toujours et c’est évident que cela fonctionne très bien.

Je négocie tous les trois ans tous mes contrats en assurance diverses mais aussi téléphone etc… pas grand monde ne prend le temps de le faire et pourtant on arrive à gagner beaucoup en mettant régulièrement en concurrence les prestataires.

En ce qui concerne les obligations, j’en détiens en AV en direct, si toutefois vous connaissez la façon d’en détenir en direct sur CTO avec Degiro, je suis intéressé d’en connaître la procédure.

Belle journée

Bonjour Gérard, bonjour à tous.

Quand vous parlez de « négocier tous les 3 ans » vos contrats : comment vous y prenez-vous, svp ? Vous leur dites « telle société facture tel prix pour telle offre donc alignez-vous ou je pars? ». Avez-vius des conseils ? Merci, cordialement.

Bonjour, chaque année sfr (j’ai cable coaxial intégré aux murs, donc fausse fibre, mais ça me suffit pour tel, TV, internet) me contacte pour me proposer des abonnements à des plateformes, et à la vraie fibre optique. Je refuse et baratine un peu pour avoir l’abonnement le moins cher, parle de la concurrence pas chère qui m’interesse et ça marche chaque année. « attendez, je vais demander une autorisation à ma direction » me dit on. Au lieu de plus de 33 euros je suis autour de 20 euros depuis des années; 18,90 e cette année. Ca m’évite de changer de fournisseur chaque année. Pour les assurances, je ne le fais pas, mais ça parait judicieux de faire faire des devis pour comparer et bien évaluer ses besoins : la valeur des bien diminue chaque année même si on a la facture. Je ne le conseille pas mais pour la santé j’ai supprimé la complémentaire (plus de 100 e par mois à 70 ans pour les moins chèrres) alors que je vois un médecin généraliste et un ophtalmo tous les 2 ans et possède un patrimoine très largement suffisant pour faire face au pire. Quelques études ont montré que sur longues périodes les assurances santé sont discutables…(j’étais pharmacien et ai vu l’usage immodéré des français pour ces professionnels qui souvent ne peuvent pas faire de miracles, surtout face au vieillissement naturel…).

Bonjour,

L’assurance de santé n’est pas très importante dans le modèle actuel (santé et éducation « gratuite »). Par contre c’est inverse dans l’avenir quand on adoptera sans doute le système anglo-saxon (comme l’investissement boursier) !

Je ne maîtrise pas l’importance ou pas d’avoir une mutuelle, mais je sais que mes grands parents qui n’en avaient pas, ont du payer pas mal lors de leur hospitalisation et chirurgie, quelque chose a-t-elle changé?

Personnellement je ne miserais pas sur le fait de ne pas prendre de mutuelle santé. Statistiquement vous êtes perdant, mais à ce stade la vie n’est pas que statistique. S’il vous arrive un accident grave et que vous n’êtes pas couverts, les frais d’hospitalisation ou de traitement peuvent vous coûter très cher, voire même vous ruiner. Pas sûr donc que cela vaille le coup de prendre ce risque…

C’est bien d’ «être riche» mais le plus important est de le rester, et donc d’éviter les risques de ruines, même si statistiquement faibles.

Bonjour Dylan

Je fais exactement ce que vous dites, je mets les sociétés en concurrence et montre que je n’ai pas d’état d’âme à les quitter si c’est moins cher ailleurs, pour la box c’est comme Christian, tous les ans à la date anniversaire.

Belle journée

Bonjour, merci pour cet article qui aide à remettre les pendules à l’heure et à éviter de se perdre dans des détails qui n’auront que très peu d’impact.

Il y a un autre sujet qui revient dans l’optimisation supposé du rendement, ce sont les zones d’accumulation rationnelle et j’aimerais avoir vos avis sur un petit calcul que j’ai fait.

Je me fais souvent avoir en achetant mes parts d’etf à attendre que ca baisse encore un peu, que ca touche un support par exemple. Et bien sûr ca remonte juste avant que j’achète. Donc j’attends que ca rebaisse et j’achète finalement plus cher que ce que j’avais prévu.

Le PSP5 par exemple est autour de 35 € : avec 500 € je peux acheter 14,29 parts. Une baisse de 1 % l’amenant à 34 € me permet d’en acheter 14,71 parts.

Dans 20 ans, avec une croissance espérée de 8 % par an, la part vaudrait environ 163 €.

Je pourrais revendre mes parts achetés 35 € pour 2330 € contre 2400 € si je les avais achetées 34 €.

soit 70 € d’écart.

Bonjour

Personnellement je n’utilise pas l’analyse technique car cela ne sert franchement à rien. J’ai commencé par là (il y a 6-7 ans) et objectivement cela n’apporte rien, que du bruit de marché. Par définition il est impossible d’anticiper les mouvements courts terme, donc à partir de ce constat il vaut mieux acheter sans réfléchir à chaque début de mois plutôt que de tenter de faire du timing et se planter dans 90% des cas. De toute façon sur 20 ans par exemple si vous achetez tous les mois, votre point d’entrée n’aura aucun impact sur la performance.

Bonjour à tous,

encore un changement sur un etf.

https://www.fortuneo.fr/files/bnpparibaseasystoxxeurope600ucitsetf10102023.pdf

Pouvez-vous m’indiquer ce que vous en pensez ?

J’ai un peu de mal à saisir ce qu’implique ce changement.

Cordialement

Cyril

Bonjour,

ce n’est qu’un changement documentaire, il n’y a aucun changement dans la politique du fonds

Bonjour Cyril

Je confirme, c’est juste une mise à jour des documents investisseurs, rien ne change dans le fond

Bonjour Matthieu,

Lecteur depuis plusieurs années de votre blog, je tiens à vous remercier pour cet article de grande qualité. Fervent défenseur du all-in sur un ETF World pour sa simplicité, c’est la première fois que je lis un article avec une approche aussi intelligente et pertinente sur le sujet. C’est le type d’article que l’on peut partager à ses amis pour leur faire comprendre facilement que les approches les plus simples sont les plus efficaces en finance.

Merci !

Bonsoir JeanLeBon

Merci beaucoup pour le retour positif. Dans ce cas, n’hésitez pas également à partager l’article ou le site autour de vous 😉