Le portefeuille Passif ETF PEA est portefeuille passif composé uniquement d’ETF, tous éligibles au PEA. Son objectif sera de montrer qu’une approche totalement passive en sélectionnant les bons secteurs et une répartition géographique pertinente peut sur-performer un indice comme le MSCI World sur la durée.

Il est à noter que je propose ce portefeuille pour que les lecteurs du site intéressés puissent s’en inspirer, mais il n’est pas détenu en réel pour ma part. Mon portefeuille réel se trouve dans cette partie.

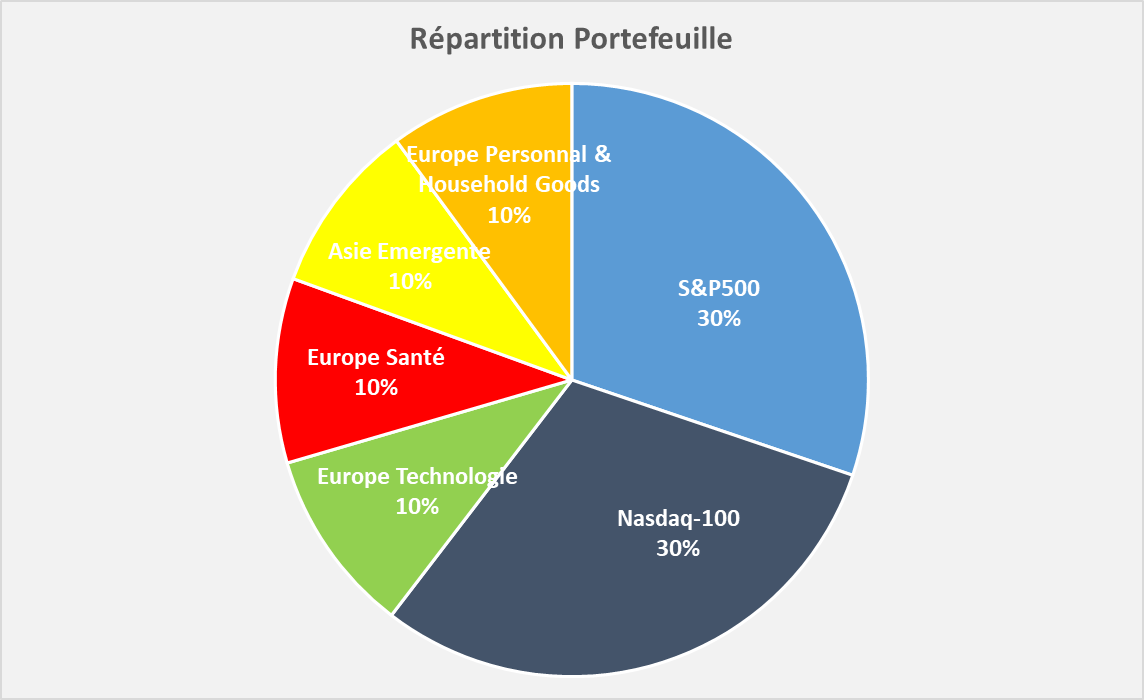

Composition du Portefeuille Passif ETF PEA

Le portefeuille Passif ETF PEA est constitué de 6 ETF distincts couvrant la partie Américaine, Européenne et l’Asie.

Le portefeuille sera réparti à 60% US, 30% Europe et 10% Asie afin de ne pas trop s’éloigner de la répartition du MSCI World.

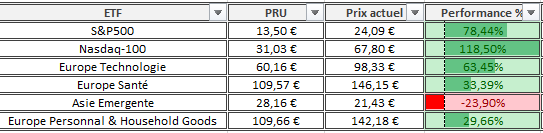

Voici les ETF qui composent le portefeuille ainsi que leur répartition :

30% ETF S&P500 (ESE BNP) : cet ETF est un classique et permet de s’exposer de manière neutre à travers l’indice large Américain qui contient les plus grosses entreprises des US.

30% ETF Nasdaq-100 (PUST Lyxor) : les entreprises du Nasdaq sont incluses dans le S&P500. Le fait d’intégrer du Nasdaq a pour objectif de booster les performances de la partie US en surpondérant la thématique de croissance ainsi que les valeurs technologiques. On a ainsi des chances de faire mieux que le S&P500 sans non plus prendre le risque d’être en totalité investi sur le Nasdaq.

10% ETF Europe MSCI Technologie (TNO Lyxor) : cet ETF sectoriel couvre la partie technologique en Europe qui est l’un des secteurs les plus performants à long terme. Je pense que la technologie est l’un des thèmes principaux du 21ème siècle avec la croissance de la digitalisation, du e-commerce, du télétravail… et qui sur-performera le marché. Ce secteur est également devenu relativement défensif car la technologie est devenue un besoin naturel, presque comparable à l’alimentation.

10% ETF Europe MSCI Santé (HLT Lyxor) : cet ETF sectoriel couvre la partie santé en Europe qui est un secteur à la fois en croissance mais aussi relativement défensif. Tout comme la technologie, je pense que ce secteur est l’une des thématiques principales du siècle (vieillissement de la population, accroissement des maladies liées à l’obésité, aux problèmes auditifs, oculaires…) et sur-performera le marché.

10% ETF Europe Personal & Household Goods (PHG Lyxor) : cet ETF sectoriel couvre la partie de consommation de base (hygiène corporelle, produits d’entretien et de nettoyage…) ainsi que du Luxe en Europe. La partie liée à l’hygiène est très défensive et celle liée au luxe permet de booster les performances. On ne recherchera pas ici la croissance pure mais principalement la solidité et la régularité de ces entreprises.

10% ETF Asie Emergente (PAASI Amundi) : cet ETF permet d’investir en Asie qui est un continent en pleine croissance. Il donne une exposition à la Chine, Taiwan, la Corée du Sud et L’Inde. La Chine est aujourd’hui la première puissance mondiale en terme de PIB et a une croissance supérieure aux Etats-Unis. Il est donc pertinent d’y avoir une petite exposition.

En résumé, l’objectif de ce portefeuille d’ETF est de se concentrer sur des thématiques en croissance et porteuses sur les décennies à venir, tout en évitant les secteurs trop cycliques qui créent peu de valeur à LT.

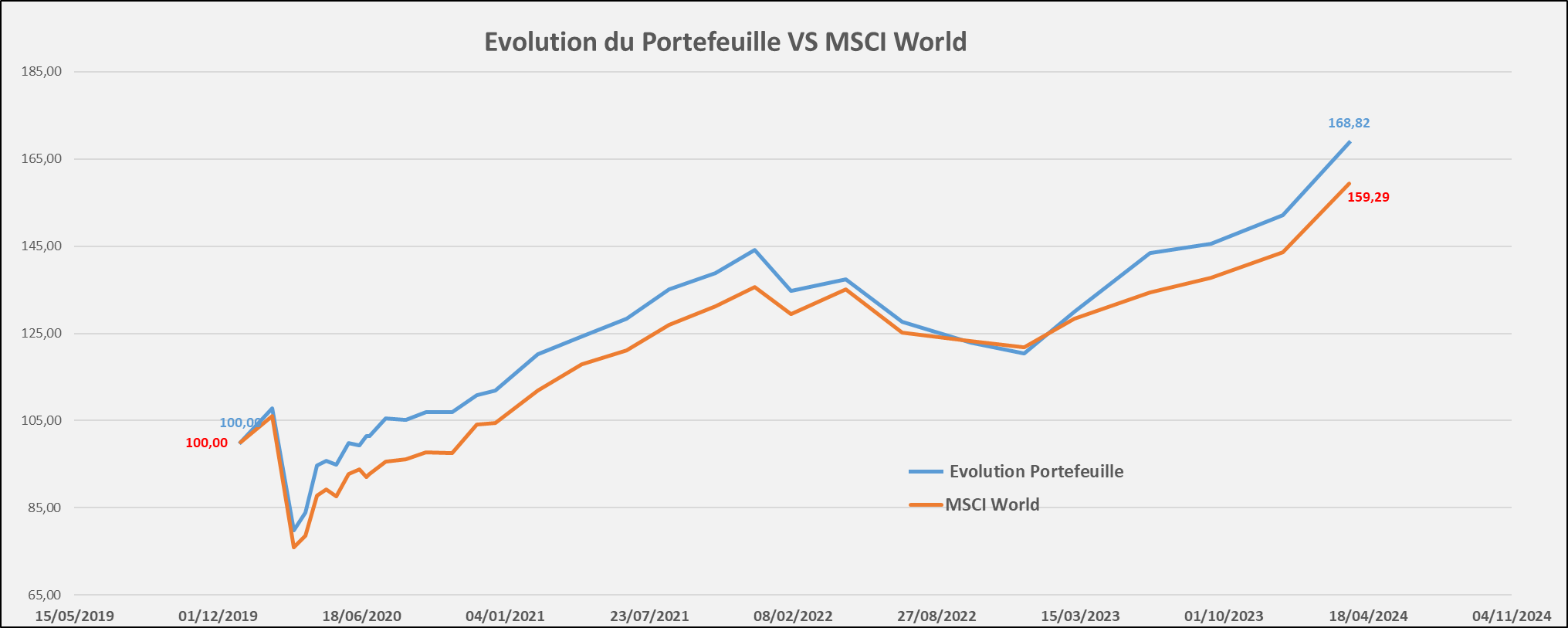

Performance du portefeuille Passif ETF PEA

Le suivi de performance démarre le 01/01/2020. C’est intéressant puisque cela permet de voir le comportement du portefeuille en prenant en compte la phase baissière de la bourse avec le Coronavirus.

Voici l’évolution du portefeuille (en bleu) VS MSCI World CW8 (en rouge) :

Performance Portefeuille Passif ETF PEA en 2024 : +11.1%

Performance MSCI World en 2024 : +10.8%

Le portefeuille commence 2024 sur une bonne lancée, avec une performance légèrement supérieure au MSCI World, malgré la nouvelle sous-performance de l’Asie qui continue de peser sur le portefeuille.

Les anticipations de baisse des taux cette année tire également les marchés vers le haut, notamment les secteurs de croissance comme la technologie. Attention cependant car les valorisations de certains secteurs sont déjà en surchauffe. Toute annonce décevante concernant les taux d’intérêt pourrait donc avoir des conséquences baissières importantes.

Je rappelle que les ETF S&P500 Amundi (PE500) ont été remplacés par les ETF S&P500 BNP (ESE).

D’un point de vue sectoriel en Europe, pendant que le Stoxx600 est à +7.4% depuis le début de l’année, le portefeuille sectoriel Européen est à +9.3%. Poussé par des valeurs comme ASML Holding, Novo Nordisk, Hermès et LVMH…

Les marchés Asiatiques sont à peine positifs depuis le début d’année, toujours un frein au portefeuille.

Sentiment de marché et renforcements

Afin d’automatiser la démarche de renforcements mensuels dans ce portefeuille ETF, je propose une simple analyse graphique qui permettra de voir dans quelle tendance évolue le marché.

Si la tendance LT est haussière (prix hebdomadaires au-dessus de la moyenne mobile à 50S), alors le renforcement doit être agressif. En effet, il faut profiter des moments de hausse du marché pour renforcer les segments les plus haussiers à LT (donc principalement les valeurs de croissance).

Si la tendance LT est baissière (prix hebdomadaires en-dessous de la moyenne mobile à 50S), alors le renforcement doit être défensif. En effet, dans ce genre de cas il faut renforcer les valeurs les plus solides et les moins volatiles afin de stabiliser le portefeuille et éviter que la baisse ne fasse trop chuter sa valeur.

Cas Agressif : renforcer le Nasdaq-100, TNO et PAASI.

Cas Défensif : renforcer le S&P500, HLT et PHG.

Analyse graphique (ZoneBourse) :

Actuellement le MSCI World (CW8) est en tendance haussière, on peut donc renforcer ce mois-ci suivant la phase agressive.

Je rappelle également que d’appliquer ce genre de méthodologie de renforcement « technique » peut conduire à déséquilibre le portefeuille tout le long de l’année. Il est donc conseillé en fin d’année de faire un ré-équilibrage (totalement sans impact fiscal sur PEA) pour retrouver la pondération cible de 30-30-10-10-10-10 sur chaque ETF.

Date Publication : 23/03/2024

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

Si vous souhaitez ouvrir un CTO chez DEGIRO en utilisant mon lien de parrainage, contactez moi à etre.riche.et.independant@gmail.com ou passez directement par le premier lien présent sur cette page. Vous ne gagnerez rien mais je toucherais une petite commission à l’ouverture de votre compte, c’est un bon moyen de me remercier si le site ou l’article a pu vous aider.

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Merci pour la mise à jour.

Pour l’Asie, Amundi a également changé d’indice. PAASI suit désormais MSCI EM ASIA ESG Leaders Select 5% Issuer Custom Capped Index

qui contient environ 1/4 des entreprises du MSCI Em Markets Asia.

Pour ma part je suis repassé sur du Emerging Markets sur mon PER car je ne trouvais plus d’équivalent sur PEA.

Bonne journée.

Bonjour

En effet il n’y a plus d’ETf sur PEA pour de l’émerging sans ESG. Néanmoins je pense que pour cette partie du marché, bien que pas fan du tout de l’ESG, permet peut-être d’éliminer quelques entreprises où l’Etat Chinois est trop présent, ainsi que quelques financières, ce qui peut potentiellement améliorer la performance.

Il existe sinon un ETf Asia Pacifique Ex Japon. On a toute l’asie (et l’Australie) sauf le Japon. Celui-ci n’est pas ESG.

Attention Diogène et Matthieu, Asie Pacifique ex Japon = HK, Singapore, Australie, et New Zealand. Ce sont les marchés développés, pas EM !

Bonjour Nasdaq, vous vous trompez. Il n’y a en effet pas la Chine continentale (MSCI China A) mais il y a les autres actions classiques comme Tencent, Alibaba etc… Il y a aussi l’Inde. Lisez les prospectus et composition des indices au lieu d’affirmer des choses incorrectes.

Ok, le nom est trompeuse ! Celui de ishares est pour les marchés développés.

Vous avez raison Nasdaq, je modère donc mon propos précédent désolé ! L’ETF d’Ishares est pays développés uniquement, contrairement à celui de Lyxor et Amundi. Très étonnant ! Mais du coup sur PEA ca marche, on récupère juste Australie et New Zeland en bonus

Bonjour Matthieu

Je sais pas si c’est le bon endroit pour poster cette video? Mais Il y a une citation en finance qui dit que les premiers 100 000 euros (ou dollars) sont les plus difficiles… et qu’ensuite les choses deviennent plus simples. Est-ce vrai? (et pourquoi?) C’est ce que je vous propose de voir ici.

https://www.youtube.com/watch?v=xqLCtXY08-M

Toujours d’après cette video l’éffort le plus important avant d’atteindre les 100k€ c’est le taux d’épargne qui contribue a 78% de la croissance de notre patrimoine.

Une fois atteint les 100 k€ l’éffort d’épargne est mois important et ne représente plus que 51%.

Cela voudrais dire si je comprends bien? les 100k€ obtenue je peux ensuite diminuer mon éffort d’épargne de 27% (78% – 51%)?

Cordialement

Greg.

Bonjour Greg

Oui c’est exact mais pas la peine de s’arracher les cheveux avec des calculs complexes. Tout s’explique de manière simple et claire.

La base vient des intérêts composés et du fait que gagner 10% (par exemple) d’une petite ou d’une grande somme représente exactement le même effort mais pour un gain totalement différent.

10% de 10000€ vous rapporteront 1000€ quand 10% de 1M€ rapporteront 100 000€. C’est donc pourquoi on parle de croissance exponentielle du patrimoine en bourse.

Idem pour les apports. Si vous épargnez 500€/mois, cela représente à l’année 6000€. Sur un portefeuille de 10000€ c’est 60%. Sur le gain de 1000€ vu plus haut, on voit clairement que c’est l’apport qui joue beaucoup plus sur le résultat (6000€ vs 1000€). À l’inverse sur 500€/mois d’un portefeuille de 1M€, les apports représentent 0.6% donc quasi rien. À l’inverse les intérêts (100k€) représentent un montant largement supérieur, les apports sont négligeables devant ce gain.

Cela ne veut évidemment pas dire qu’il ne faut plus faire d’apport au bout d’un certain temps, mais simplement que leur impact diminue de manière exponentielle avec la taille du portefeuille.

Merci beaucoup Matthieu pour votre réponse.

Cordialement

Greg.

Bonjour Greg,

Le même raisonnement pour les premiers 10, 100, 1000, 10000 euros (presque 100% d’épargne).

Les fruits d’investissements (intérêts composés) commencent à partir du capital de 100000 euros.

Bonjour

Pour être un peu plus exact, les intérêts composés ne commencent pas à fonctionner à partir de 100 000 euros, mais à partir du premier euro investi.

Ce que vous exprimez, un peu maladroitement, est le concept des « tipping points » qui est largement expliqué sur les blogs US (comme toujours, côté francophone, à de rares exceptions près, c’est le néant).

1/ Premier point de bascule, c’est quand le rendement moyen brut de votre PF (on va simplifier, on va dire 10% annualisé) est supérieur à votre épargne. Pour quelqu’un qui épargne 500e par mois, soit 6000 par an, cela arrive quand votre PF vaut environ 60ke. Pour arriver à ce capital, il faut environ 7 ans d’apports et de composition à 10%. Pendant cette période, vos apports ont une importance capitale sur la croissance du PF car votre PF vous rapporte « peu » en montant en comparaison de vos apports.

2/ Deuxième point de bascule, c’est quand le rendement moyen brut de votre PF devient supérieur à votre salaire. Pour quelqu’un qui épargnerait 500e égal à 20% de son salaire, soit un salaire annuel 30ke, il faut que le PF soit égal à 300ke. Pour arriver à ce capital, il vous faut au total 18 ans. Pendant cette période, votre apport à moins d’importance que pour le premier point (mais il est toujours significatif) dans la mesure où votre PF vous rapporte déjà plus que votre épargne.

3/ Dernier point de bascule, c’est quand un retrait brut « raisonnable » (on va prendre 5%) de votre PF est supérieur à votre salaire. Pour générer 30ke bruts (je ne compte pas la fiscalité pour simplifier) avec un retrait de 5%, il faut que votre PF en action soit égal à 600ke (je simplifie énormément et n’aborde pas la problématique du « sequence of return risk » qui peut impacter la phase de consommation). Vous atteignez ce montant au bout de 25 ans. A ce moment là, que vous investissiez ou pas vos 500e mensuels n’a plus vraiment d’importance étant donné le rendement en « valeur » de votre PF qui est bien supérieur à votre épargne.

Moralité : n’importe qui épargnant 20% de son salaire et l’investissant en indiciel actions peut devenir libre financièrement à 50 ans s’il commence à 25 ans (encore une fois, je simplifie). A l’heure de la fin de l’Etat Providence et de la mort programmée de la retraite par répartition (qui ne peut plus fonctionner avec notre pyramide des âges), cette simple réalité mathématique devrait être largement diffusée … mais y a du boulot !

Bonjour,

Tous ces chiffres sont bons et expriment une possibilité de cheminement, mais la trajectoire d’une vie n’est jamais aussi linéaire et les objectifs que l’on a à 25ans sont souvent complètement déconnectés du réel ou de nos nouvelles aspirations 25 ou 30ans plus tard. Cela reste évidemment une excellente ligne de conduite pour se faire un patrimoine.

En outre pour qu’un patrimoine fonctionne (c’est à dire qu’il puisse donner des rentes ou donner une capacité de consommation relativement constante), il faut que la société dans laquelle il se trouve ne s’écroule pas.

Sur le sujet des retraites dont la trajectoire entre actifs et retraités va se dégrader jusque vers 2050 (après c’est juste des supputations puisque le renouvellement démographique sera essentiellement dû à des gens qui ne sont pas encore nées) mais cette trajectoire devrait permettre d’allouer encore des pensions pendant très longtemps même si celles-ci seront certainement moins généreuses au fil du temps (ils joueront probablement sur le taux de remplacement ainsi que sur les revalorisations inferieures à l’inflation). Il reste que les dépenses de retraites sont aujourd’hui de 400 milliards/an (dont les 2/3 cotisés par les actifs et répartis ensuite, mais le reste comme il n’est jamais dit dans les médias prélevés par de grosses surcotes sur les charges patronales des militaires, des fonctionnaires et assimilés, mais aussi des dépenses de l’état pour financer les régimes spéciaux, et pour le cas du privé, des allègements de cotisations vieillesse (remplacé par l’état) notamment sur les petits revenus qui font que l’état au global paie environ 130 milliard de la facture des retraites).

Nous avons un déficit des comptes (état+ collectivités+ dépenses sociales) d’environ 150 milliard d’euros par an en ce moment (ce qui est effectivement abyssal) mais ce qui laisse de la place en dernier recours pour une répartition de 250 milliards d’euros pour les retraités.

Je voulais juste illustrer, en simplifiant, que pour beaucoup de personne, « financer » sa retraite par ses investissements était loin d’être quelque chose d’impossible. Et de toute façon, les pensions vont forcément aller en diminuant net d’inflation, donc beaucoup n’auront pas le choix, ils vont devoir s’y mettre.

Pour ceux qui gagnent trop peu (même si in fine, ce n’est pas le salaire qui compte, c’est sa capacité à épargner), c’est vers eux que la solidarité nationale doit s’exercer en priorité.

Pour ma part, si j’arrive à me sortir 10ke de rente mensuelle à la « retraite » (et ça devrait être de cet ordre là grâce à mon PF), cela ne me choquerait pas que l’on me supprime mes 2ke de retraite par répartition pour les donner à qqn qui en a vraiment besoin (des agriculteurs dans ma famille par exemple).

C’était juste pour répondre à ceux qui pensent qu’il n’y aura plus de pensions distribuées à moyen terme. Il n’y aura plus de pension que si notre société s’effondre et dans ce cas-là, on aura de vrais problèmes à gérer…

Pour les 10kf de rente mensuel avant impôts sur PV, si l’on part sur une répartition 75% actions et 25% fonds euros (répartition prise au pif) avec un taux de croissance de 8% pour les actions et de 3% pour les fonds euros (rendement surement discutable) cela fait un rendement moyen de portefeuille à 6.75% donc un patrimoine en première approximation de 1.8MF.

Pour ma part, je pense que je n’arriverais pas à supporter un bear market digne de ce nom (-50 -60% notamment s’il s’étire dans le temps) si je n’avais pas d’autres revenus que le patrimoine mentionné plus haut. Je n’ai donc pas ce courage et mes revenus de patrimoine sont bien plus faible (je pense de l’ordre de 4%) car j’ai un RP qui évidemment ne donne pas de rente, un PERentreprise à peu près pourri et une surcomplémentaire qui doit donner 2% environ…

La question que je me pose; Seriez vous prêt à endurer un bear market de 4 à 5 ans type 1929 avec une perte de 80% de valorisation? Si c’est le cas alors chapeau!

Bonjour Matthieu

J’ai ETF SP 500 Lyxor à hauteur de 35% et ETF Nasdaq Lyxor 15% .

Est-ce que c’est opportun de faire un rééquilibrage ??

Merci pour votre réponse

Cordialement Jluc

Bonjour Jean-Luc

Cela dépend, quelle est votre cible de répartition ? Comment sont répartis les 50 autres %

Bonjour Matthieu

Merci pour votre réponse.

La répartition des 50% restants de mon PEA est la suivante :

15 % Cw8

35 % d’actions en proportions à peu près égales ( LVMH , NovoNordisq , Asml holding , évolution gaming , Alfen, Essilor , Alfen , Air liquide.

Cordialement Jluc

Avec 35% de sp500, 15% de Nasdaq, 15% de world, votre pondération US est en gros de 60%, soit un petit peu moins que dans le World (70% actuellement). Pas nécessairement besoin de ré équilibrer du coup, mais il faut garder en tête que vous surpondérez l’Europe et sous pondérez les US au global. Pour ré-équilibrer, vous pouvez par exemple diminuer la part d’actions Européennes de 10% et à la place réinvestir dans le World ou le S&P500.

À vous de voir, l’impact ne sera de toute façon pas énorme

Merci encore pour votre message et vos conseils toujours très utiles que je m’efforce de suivre.

Bien cordialement Jluc

Bonjour,

ma situation : 69 ans un petit pactole à faire gentiment fructifier sans horizon précis…

je pensais à :

1/3 S&P 500

1/3 STOXX 600

1/3 obligations d’états en euro (3/5 ans)

c’est jouable ? raisonnable ?

cordialement,

Eric

Bonjour Eric

Il n’y a pas de réponse universelle, surtout avec si peu d’informations sur votre situation personnelle, vos objectifs etc…

Il est donc impossible de vous répondre clairement.

Que recherchez vous avec les actions, avec les obligations ?

Pourquoi vouloir par exemple du SP500 et de l’Europe plutôt que du World. Pourquoi des obligations plutôt que du fond en euro. Etc..

Juste faire fructifier un petit capital sans objectif précis mais une somme dont je ne pense pas avoir besoin dans les 5 années qui viennent. Fonds en euro j’en possède déjà beaucoup sur plusieurs assurances vie…

5 ans n’est clairement pas suffisant pour un investissement boursier, 8-10 ans me semble le minimum. Sachez également que les fonds en euros sont composés d’obligations, et que vous avez en plus la régularité et garantie du capital vs les obligations qui sont volatiles et qui peuvent fortement fluctuer.

La pondération dépend également de vos objectifs de performance, aversion au risque, tolérance de la volatilité etc..

Bonjour Eric,

En générale l’âge = % en obligations (dans votre cas c’est les fonds en euro), donc la part des actions = 30%.

Si vous n’avez jamais investi dans les actions, à mon avis, il faut commencer par mettre 20% de ce « petit capital » dans l’ETF World CW8 (idéalement dans un PEA pour optimisation fiscale) tous les 3 mois…

Je reviens avec des idées plus claires et après discussion avec mon épouse.

notre situation : propriétaire de notre maison (estimation notaire 120 000€)

2 livrets A et 2 LDDS pleins

assurance vie en euro : un peu plus de 130 000€ sur 4 contrats.

bourse 10 000€ (etf) mais pas top

nous nous fixons comme objectif un dca mensuel de 500€ (retraites 4000€/mois)

objectif le plus long possible (dernier vivant) pour nous la bourse est un investissement « plaisir ». Nous avons ouvert notre premier cto en 1986…

cordialement,

Eric

Bonjour Eric,

Vous avez presque 200k euros en épargnes sécurisées. Votre part des actions n’est que 5% du patrimoine financier. Vous avez la place pour des actions (minimum 50k).

Je rejoins complètement l’avis de Nasdaq sur ce point. Vous avez beaucoup trop de cash, même à 69 ans. Surtout qu’avec une retraite correcte, vous avez déjà a minima une partie « non risquée » qui couvre vos dépenses, ce qui devrait vous permettre de prendre plus de risques sur vos investissements.

Mais quels trackers ? les actions en direct j’ai donné… pas perdu mais pas gagné beaucoup…

Privilégiez les grands indices mondiaux comme le MSCI World ou le S&P500 qui rapportent en moyenne 8% par an depuis plus d’un siècle. Vous avez beaucoup d’ETF disponibles.

Sur PEA par exemple ESE (BNP) ou PSP5 (Lyxor) pour le S&P500. CW8 (Amundi) pour le MSCI World.

Sur CTO vous pouvez regarder du coté de Ishares qui est le leader mondial avec IWDA (World) ou CSPX (S&P500).

merci !

Hello Matthieu,

Désolé car la question a déjà été posée mais je n’arrive plus à retrouver la réponse.

Dans le choix d’un ETF, est ce que la Devise du Fond (EUR vs Dollars) a une importance ou pas ?

De mémoire il y avait un élément à prendre en compte pour éviter d’avoir à payer des coûts de conversion mais j’ai un doute.

Merci beaucoup !

Dominique

Bonsoir dominique

Non aucun impact c’est pareil, dans tous les cas vous achetez du dollar. Les 2 éléments à regarder :

– le courtier impose t’il des frais de change (cas de Degiro par exemple) -> privilégier les ETf en euro si oui

– regardez les écarts de frais sur les différentes places de cotation chez votre courtier, cela peut fortement varier

Bonjour Matthieu, que pense tu des stratégies à adopter concernant une possible bulle sur la tech concernant l’IA ainsi que le fait de peut être s’orienter sur des matières premières par les temps qui courent?

Bonne journée

Bonsoir Arnaud, rien de particulier, vous avez certainement déjà 3 trains de retards en pensant avoir des informations ou des raisonnements qui en sont pas déjà inclus dans les cours de bourse !

Bonjour

J’avais le TNO et ils me l’ont basculé sur un Amundi eurostox 600 (que je n’ai pas gardé) sans rien me dire… pas terrible tout ça… Bref le TNO n’existe plus. Savez-vous si ça va être pareil pour le PUST ? Que faire si ça arrive ?

Bonjour,

c’est juste le nom qui a changé suite au rachat de Lyxor par Amundi…

Pas sûr qu’il n’y ait que ça malheureusement, ça serait trop simple Y a pas de l’esg à présent dedans ?

Pust est le seul etf nasdaq non esg dispo sur le pea pour le moment

Bonjour romain,

TNO (Amundi STOXX Europe 600 Technology UCITS ETF Acc)existe et toujours éligible au PEA

Bonjour, bonne info je n’étais pas au courant. L’encours était faible donc…

Pour PUST c’est différent, l’encours est plus élevé et c’est maintenant (à ma connaissance) le seul et dernier ETF Nasdaq dispo sur PEA donc ça m’étonnerait

Bonjour, si on considère que l’ETF TNO est » l’équivalent » européen de l’ ETF N100 (sans parler des performances), quel est l’ ETF européen « équivalent » à l’ ETF SP 500 que l’on peut mettre dans un PEA ? Merci.

Bonjour,

un stoxx 600

Bonjour, oui mais lequel ? ils sont tous segmentés (banque, automobile, …)

Je souhaite un stoxx 600 « généralisre » .

généraliste

Ticker ETZ

Tout simplement l’Europe Stoxx 600

Sur un PEA ?

Bonjour,

Vraie dilemme que je n’arrive pas à résoudre : j’ai actuellement environ 4k€ sur l’ETF S&P 500 Amundi (passé ESG). Est-il vraiment intéressant de tout revendre pour passer sur le S&P 500 BNP (ESE) ou faut-il garder l’Amundi et juste à partir de maintenant investir sur le BNP ?

Pour info la part de l’ETF S&P 500 représente 50% de mon portefeuille total. PEA ouvert en 2022.

Bonjour

C’est tout sauf un dilemme.

Soit l’indice ESG vous convient et dans ce cas vous conservez l’ETF.

Soit cela ne vous convient pas, et vous vendez.

J’ai choisi de vendre car le passage en ESG a augmenté les frais, le nombre de ligne passe de 500 à 300 ce qui réduit la diversification (on ne trouve par exemple ni Tesla, ni Facebook) et que les critères esg sont du vent.

Peut-être que la performance in fine sera la même, mais en tout cas j’ai fait mon choix.

Ok merci ! Mais en vendant l’entièreté d’un ETF pour remettre directement 4000€ sur un nouveau c’est pas un risque ? On part le bénéfice d’investir une somme fixe durant plusieurs mois afin de lisser le risque nan ?

Cette somme est déjà investie donc le risque est exactement similaire. Avoir 4000€ sur le sp500 ou sp500 esg revient au même (le sp500 étant d’ailleurs un indice plus large donc moins risqué). Bref ne vous prenez pas la tête, ce n’est ni un dilemme ni quelque chose de complexe. Investissez dans l’indice que vius voulez suivre. Un changement d’etf ne vous coûtera que quelques euros de frais de courtage

Bonjour Matthieu, l’ETF « Lyxor MSCI EMU Growth (DR) UCITS ETF » n’est plus éligible au PEA. Aurais tu une préconnisation pourle remplacer ?

Bonjour Stéphane

En effet, c’est car il est passé de EMU (zone Euro) à MSCI Europe donc ne respecte plus les critères (suisse, UK…).

La seule alternative étant les ETf sectoriels que je présente souvent (HLT, TNO, PHG etc..)

Merci Matthieu pour la réponse rapide 🙂

Bonsoir,

Je remercie encore mon ex-compagne de m’avoir fait ouvrir un PEA et d’avoir déposé 50K€ en ETF CW8 pendant le COVID19. Vu l’envolé de la bourse, j’ai pris peur: trop c’est trop d’argent trop vite gagné! Quoique rien n’est gagné tant que non vendu. Reste qu’étant mono produit, je lisais vos propos et orientation de diversification. Bien vu! Mais à la sortie vous gérer comment ceux en $, ceux en € voir demain en Yen (Ok des frais de conversions supplémentaires). Il est souvent cité des termes d’habitué comme: PF , CTO signifiants? Héritier de 100k€ actuellement sur des comptes boostés, il serait temps que j’injecte ses liquidités sur le PEA puisque la limite est de 150K€ si je ne m’abuse… Je pense que votre site est une mine d’information et vous en remercie.

Bonjour romuald,

L’indice MSCI World est en USD; tous les actions (européennes, japonaises, australiennes…) sont converties automatiquement en USD. L’etf World CW8 est en euros, donc l’émetteur va convertir l’indice World (USD) en EUR. Nous n’avons rien à faire 🙂

PF : portefeuille

CTO : compte titre ordinaire

Vous trouvez les notions de base ici Comment investir en Bourse ? Guide complet 2024 pour réussir ! (avenuedesinvestisseurs.fr)

Bonjour Matthieu, merci beaucoup de partager toutes ces ressources !

J’ai commencé à investir dans un ETF World sur Degiro il y a un an : VWCE | IE00BK5BQT80.

J’achète un ETF par moi car si je ne me trompe pas on ne peut pas acheter des moitiés d’actions ou ETF sur Degiro (je trouve ça d’ailleurs un peu contraignant).

Depuis que je suis tombé sur votre article je réfléchis à me créer un portefeuille d’ETF sur Degiro plus « réfléchis ».

Je serai ravi si vous pouvez me donner votre avis sur ce portefeuille.

ETF S&P 500 (25%) : IE00B5BMR087ETF Nasdaq-100 (25%) : IE0032077012ETF Europe MSCI Technologie (10%) : FR0010527260ETF Europe MSCI Santé (10%) : IE00BJ5JNZ06ETF Europe Personal & Household Goods (10%) : FR0010527278ETF Asie Emergente (10%) : IE00B5L8K969ETF Or (10%) : IE00B4ND3602

Etant donné que l’on peut acheter uniquement des ETF « entier » sur Degiro et que je ne peux investir que 300€ chaque mois je me demandais quelle stratégie je devais suivre.

Merci d’avance pour votre aide !

Bonsoir Baptiste

Désolé pour la réponse tardive.

Je confirme qu’il est impossible d’acheter des fractions d’actions ou d’ETF chez Degiro, idem chez la quasi-totalité des courtiers. À ma connaissance en Europe, seul trade republic le propose (mais je ne recommande pas ce courtier).

Lorsque votre allocation est définie (pas de problème particulier avec celle que vous proposez, à part qu’elle contient peut-être trop d’ETF surtout avec un petit capital), il faut que les % s’y tiennent sur une longue durée mais ce n’est pas grave si à court terme cela n’est pas respecté. Donc pas besoin de splitter vos 300€/mois en x etf. Prenez le temps, faites le en plusieurs fois. Pzr exemple mois 1 sp500, mois 2 Nasdaq, mois 3 europe secteur 1 + secteur 2, mois 4 asie + or, et puis on recommence etc

Bonjour Matthieu,

Merci pour votre réponse.

Quand vous dites que j’ai trop d’etf dans mon allocation, vous voulez dire qu’il faudrait que j’en supprime 1 et que je le remplace par une liste d’actions par exemple ?

Cordialement

Non simplement Qu’avec un petit portefeuille un seul ETF suffit (World par exemple). Je l’explique dans de nombreux articles. Tant que la taille du portefeuille est faible, l’effort de surperformance ne rapporte quasiment rien mais prend beaucoup de temps et d’énergie

Bonjour,

le phg sera absorbé le 21 juin par : Amundi STOXX Europe 600 Consumer Discretionary

que conseillez-vous de faire ?

cordialement,

Eric

Bonjour Matthieu,

Juste pour dire que le Lyxor PHG a été absorbé le 21.06 par l’ETF Amundi TRV, sans avis au préalable par Bourse Directe pour ma part. Fortuneo également. Generali avait apparemment avisé ces clients. C’est franchement embêtant si l’on veut en vendre maintenant, il faut passer par téléphone avec BD et du coup des frais supplémentaire.

Les 2 ETF ont les mêmes frais 0.3%.

Voila pour l’info et voir ce que tu préconises à la prochaine publication du suivi PEA Passif