Mes dernières réflexions m’ont fait me pencher sur le sujet des choix d’entreprises pour percevoir des dividendes.

Pour obtenir un maximum de revenus passifs à long terme, on a le choix entre des actions à dividendes croissants (les Dividend Aristocrats) ou alors des actions à dividendes stables et élevés (je ne parle pas non plus ici d’actions pièges à dividende ultra élevé mais très risqué).

En faisant quelques calculs, j’en ai tiré plusieurs conclusions que je vais partager dans cet article.

Dividende à forte croissance ou dividende à fort rendement

Dans une optique de rente à très long terme, ce qui est mon cas, on a le temps de réinvestir ses dividendes en nouvelles actions. Cela permet de laisser jouer les intérêts composés et d’obtenir davantage de dividende chaque année.

Ainsi, même un dividende sans croissance pourra être réinvesti et donc ramener plus de dividende l’année suivante.

Il est donc possible d’obtenir de la croissance des dividendes même sans augmentation du dividende par action (vous obtenez plus d’actions chaque année).

Cependant, le jour où vous souhaitez vivre de ces revenus et les consommer, il ne sera plus possible de les réinvestir.

Ainsi, si vous avez en portefeuille des aristocrates du dividende vos revenus continueront d’augmenter chaque année. Dans le cas d’entreprises à dividende élevé mais stable, votre rente stagnera.

Choisir entre dividende croissant et dividende élevé pour optimiser sa rente

Tout est une question d’horizon de temps pour faire son choix. En effet, en fonction de votre âge et du temps que vous avez devant vous avant la phase de consommation, les choix pourront être différents.

Il faut bien comprendre que des entreprises à dividendes faibles mais en forte croissance ne payeront pas vos factures de demain. Il faudra en effet de nombreuses années afin que la rente dégagée permette de vivre.

C’est tout l’inverse dans les actions à fort dividende. Vous pouvez dès demain consommer avec un montant élevé de dividende ce qui procure une sécurité rapide.

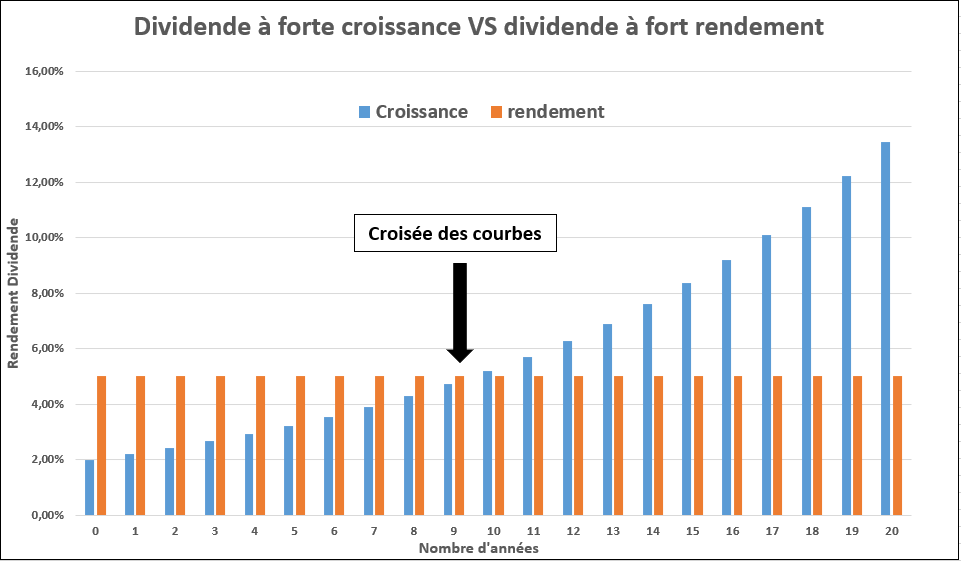

La réponse principale à la question plus haut est : quand est-ce que les courbes se croiseront ?

Voici un exemple basé sur 2 entreprises différentes.

Dans le premier cas on imagine que l’on achète une action qui versera un dividende avec un rendement de 5% mais sans aucune croissance.

Dans le second cas, le rendement à l’achat sera de 2% avec une croissance annuelle de 10%.

On fait donc en quelque sorte un match Total VS L’Oréal !

On suppose également que pendant une période donnée, tous les dividendes seront réinvestis à un taux moyen de 3% (taux représentant la moyenne d’un portefeuille d’actions classique).

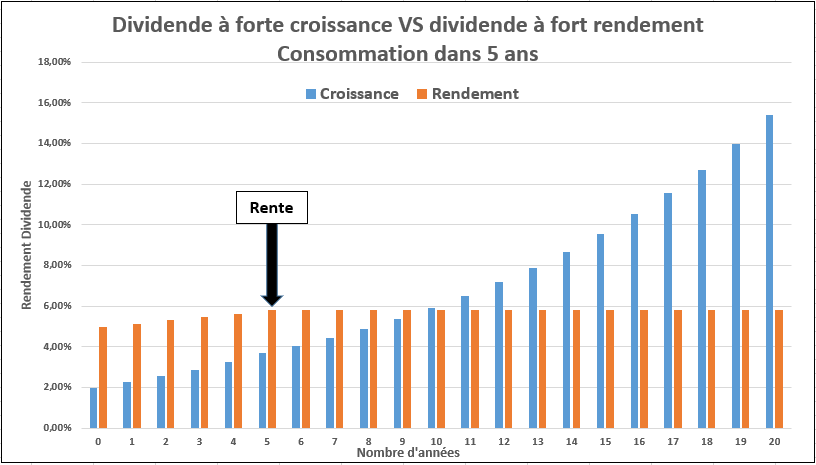

Situation 1 vous consommerez les dividendes dans 5 ans :

On constate qu’au bout des 5 ans, c’est l’action à fort rendement qui l’emporte. Les effets de réinvestissement ont permis de faire croître la rente à un rendement de 5,8%. Ensuite, les dividendes sont consommés donc les montant reçus n’augmenteront plus.

On remarque cependant que 5 ans après la rente (10ème année), l’entreprise de croissance dépasse celle de rendement (car le dividende continue d’augmenter même si on le consomme entièrement).

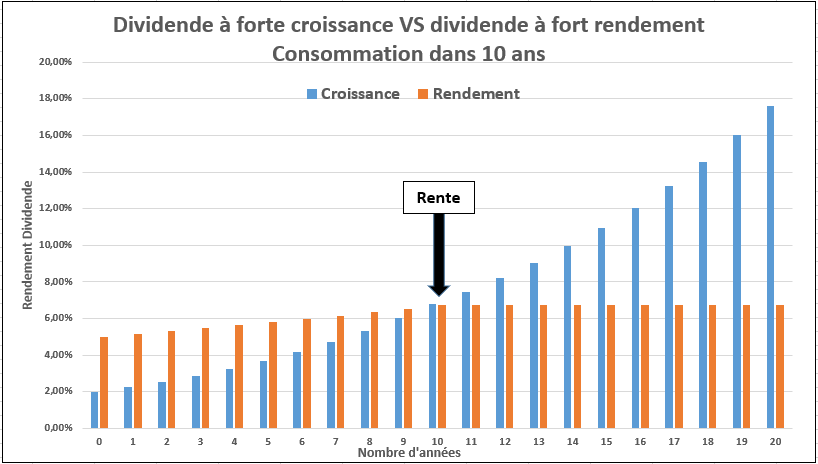

Situation 2 consommation des dividendes dans 10 ans :

On remarque cette fois qu’au bout de 10 ans la situation vient tout juste de s’inverser. Les rendements des deux méthodes d’investissement sont globalement équivalents (6,7%) à la 10ème année. Cependant, l’écart se creuse fortement par la suite dès la 11ème année. C’est donc la croissance qui l’emporte.

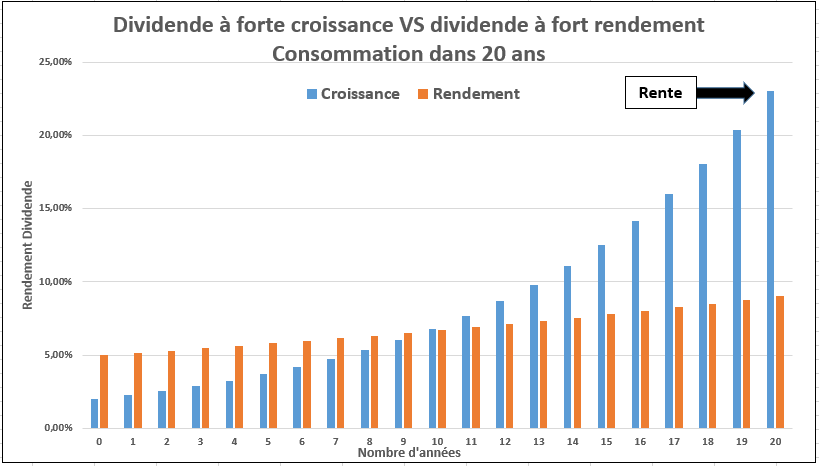

Situation 3 consommation des dividendes dans 20 ans :

Le graphique parle de lui-même : La croissance l’emporte largement.

Les conclusions que nous pouvons en tirer :

- Plus la croissance du dividende est élevée, plus il rattrapera rapidement le dividende à fort rendement.

- Il faut de nombreuses années avant que le dividende de croissance rattrape le dividende de rendement.

- Au court d’une longue période, la puissance des intérêts composés est extrêmement profitable.

Pour choisir le type de dividende, il vaut mieux :

- Si vous êtes loin de la phase de consommation, privilégier les dividendes à faible rendement mais forte croissance.

- Si vous êtes proche de la phase de rente, acheter en priorité des actions à plus fort rendement pour booster vos revenus (les dividendes croissants n’auront probablement pas le temps de surpasser les rendements élevés).

Cependant, comme l’illustre le premier cas (rente dans 5 ans), nous avons vu qu’au bout de 10 ans la situation s’inversait.

On peut alors se demander : en privilégiant les dividendes croissants, est-il possible de vivre les X premières années de rente en se « serrant la ceinture » (donc moins de revenus que les dividendes élevés) si c’est pour profiter ensuite de toutes les années de rentes au-delà de Y ans avec des revenus supérieurs ?

En effet, imaginons un investisseur prenant une retraite anticipée à 55 ans. Il décide de commencer à épargner à l’âge de 50 ans en dividende. Les dividendes élevés sont intéressants jusqu’à ce que l’investisseur arrive à 60 ans. Ensuite, la situation s’inverse et notre jeune retraité a encore de belles années devant lui pour profiter des gains des dividendes croissants de 60 ans jusqu’à sa mort. Evidemment, il faut donc avoir au moins 10 ans devant soi pour en profiter.

Etant jeune, je préfère donc privilégier les dividendes à forte croissance plutôt qu’élevés car cette stratégie s’avère gagnante sur une longue période.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Je dirais que si vous investissez chaque mois une partie de votre salaire il faut viser les dividendes croissant, je me méfie des trop gros dividendes si l’action fait du yoyo ce n’est pas bon signe.

En revanche si vous gagnez au loto ou un héritage et que vous désirez vous sortir un revenu passif en investissant une partie dans les dividendes, bah choisissez des entreprises solides avec un passif qui à fait ses preuves même si le dividendes n’est pas très élevé, l’action peut toujours progresser.

C’est une stratégie comme un autre et il faut être prudent maintenant la bourse est un excellent investissent à long terme mais ça reste un revenu passif, c’est pourquoi un investisseur dans l’immobilier est une bonne chose, par exemple deux logements construit avec garages ça peut rapporter 1600€ par mois et s’auto-financier, même si l’on est pas à l’abri d’impayé ou de dégâts des eaux etc.

Tout à fait, mais avec 2 logements seulement, en cas d’impayés ou de vacances locatives, vous pouvez aussi vous retrouver avec 800€ pour le mois.

Le tout est de diversifier dans différentes classes d’actifs lorsque le patrimoine global devient suffisamment élevé.

La bourse ou l’immobilier ne doivent pas être en remplacement l’un de l’autre mais complémentaires. Il y a également d’autres moyens d’investir en immobilier via SCPI par exemple si l’on souhaite des revenus « sûrs » et sans fluctuations à contrario des foncières côtées en bourse.

Cordialement,

Matthieu.

Vous avez raison, en revanche les tickets d’entrée en SCPI ça coûte cher, mais les meilleurs SCPI rapporte jusqu’a 4% net. Diversifier les classes d’actifs comme vous dites.

En parlant de ça, je viens d’acheter « Père riche, père pauvre » de Robert Kiyosaki, de quoi m’éduquer un peu plus à l’argent.

Je l’ai lu, un excellent livre que je recommande à tous !

Il ne laisse pas indifférent et nous fait réfléchir.

Dans la même veine vous pouvez lire « l’homme le plus riche de Babylone » également.

Merci de la suggestion.

Un excellent livre en effet !

Excellent article avec des exemples simples et concrets. Je compare justement ces 2 types de dividendes. Après cela reste assez spéculatif car un dividende croissant peut stagner , il n’y a hélas pas de garantie. Après si on prend du LVMH ou l’OREAL, par exemple, ce sont des sociétés qui ont une politique de croissance de dividende bien établi.

– Qu’entendez vous par « On suppose également que pendant une période donnée, tous les dividendes seront réinvestis à un taux moyen de 3% » si on a du total à 5% on réinvesti 5% dés le départ contrairement à un l’Oréal à 2% (1,5% actuellement)

– La question du total return est aussi posé car un rendement faible au départ est synonyme en général d’une meilleure croissance de l’action comparé à fort rendement. Mais c’est encore plus difficile à estimer.

– Il serait intéressant de comparer sous forme de courbe les différentes (quasi) aristocrates pour pouvoir se fixer une échelle de temps en fonction du rendement de départ et du pourcentage de croissance. Ainsi par exemple on pourrait savoir quelle société serait la plus rentable à 10 -15 – 20 ans.

– Afin on pourrait aussi imaginer une méthode favorisant les actions fort rendement au départ pour générer plus de dividende que l’on pourrait réinvestir dans des sociétés à dividende croissant par la suite.

Bonjour Gandolfi,

Je suis en train justement de préparer un article sur les 3 catégories d’actions à dividendes croissants : haut rendement faible croissance (exemple Total) / rendement moyen croissance moyenne (exemple Air Liquide) / rendement faible forte croissance (exemple LVMH). Le haut rendement favorise les dividendes de la prochaine décennie, mais son inconvénient est l’incertitude de pouvoir être maintenu « pour toujours » (risque de coupe). Le bas rendement à forte croissance favorise les dividendes d’un futur lointain, mais son risque est de savoir si une telle croissance pourra durer dans le temps. Pour terminer, il y a les actions « pilier », ce sont les moins risquées car elles ont toutes les chances de poursuivre leur croissance à ce rythme. Néanmoins, elles ne seront ni à court terme ni à long terme la meilleure option. Il est donc bien idéalement d’avoir les trois.

– « On suppose également que pendant une période donnée, tous les dividendes seront réinvestis à un taux moyen de 3% » -> je faisais l’hypothèse ici que l’on réinvestissait tout les dividendes sur un portefeuille moyen (donc rendement à 3%). Cela laissait juste supposer qu’il n’y avait pas que Total et L’Oréal dans le portefeuille.

– « La question du total return est aussi posé car un rendement faible au départ est synonyme en général d’une meilleure croissance de l’action comparé à fort rendement. Mais c’est encore plus difficile à estimer. » -> Je ne parlais que de l’aspect dividende, je ne prenais pas en compte le total return ici. On pourrait penser que la croissance gagnerait sur cet aspect.

– « Il serait intéressant de comparer sous forme de courbe les différentes (quasi) aristocrates pour pouvoir se fixer une échelle de temps en fonction du rendement de départ et du pourcentage de croissance. Ainsi par exemple on pourrait savoir quelle société serait la plus rentable à 10 -15 – 20 ans. » -> j’ai un fichier excel qui fait ce calcul (voir la dernière image de cet article) : http://etre-riche-et-independant.com/revenus-passifs-bourse-portefeuille-rentier

Il suffit de rentrer pour 2 actions différentes le rendement initial et la croissance moyenne annuelle, et ça calcule le rendement sur PRU pour les années à venir (tout en superposant les courbes comme dans cet article).

A bientôt,

Matthieu.

Merci pour votre réponse détaillée et le fichier. Je vais également chercher de mon coté et essayerai d’en faire un retour.

Au plaisir d’avoir votre retour.

Il serait intéressant d’avoir de telles comparaisons mais ça risque d’être complexe graphiquement de superposer plusieurs dizaines de courbes !

À bientôt.

Matthieu.