Je retrouve dans les commentaires et sur les réseaux beaucoup de panique venant des investisseurs.

En effet, beaucoup de jeunes et nouveaux investisseurs ont commencé juste après la crise du covid, profitant d’un point d’entrée intéressant. C’est aujourd’hui la première baisse des marchés qu’ils connaissent, et ne savent donc pas comment réagir.

Nous allons voir ici que tout cela n’a aucune importance à horizon long terme, et que c’est même une opportunité très profitable.

Pourquoi les marchés baissent

Beaucoup d’articles expliquent les diverses raisons de la baisse actuelle des marchés. Je vais donc résumer cela de manière très succincte ici.

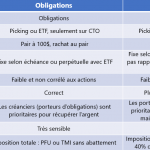

- La première raison de la baisse des marchés est la remontée des taux d’intérêts long terme. Le taux US est par exemple passé en moins d’un an de 1,5% à 3%. Cela pousse donc certains investisseurs à sortir du marché d’actions car les obligations sont plus compétitives.

Par ailleurs, le calcul de la valorisation du marché action (le fameux ratio PER) est basé sur les taux d’intérêt. Plus les taux sont faibles, plus on est prêt à payer cher la croissance des entreprises. Plus les taux sont hauts, et moins le marché est prêt à payer des ratios élevés.

On passe actuellement d’une période de taux bas à des taux « moyens », ce qui implique donc une remise en cause à la baisse des valorisations des actions (surtout celles qui se payaient cher avec de fortes prévisions de croissance).

Néanmoins attention, la remontée des taux est forte, mais en terme de rendement on se retrouve aujourd’hui à 3% (aux US) ce qui nous fait revenir à des niveaux d’il y a environ 5 ans, donc rien d’extrême. Cette remontée est probablement bientôt terminée, car des taux plus élevés entraîneraient des difficultés pour les Etats fortement endettées à rembourser leur dette. Les banques centrales l’ont affirmé, elles ne souhaitent pas ce scénario.

- Une autre raison du mouvement baissier est la forte hausse de l’inflation. Toutes les matières premières coûtent plus cher, cela a donc tendance à impacter la consommation (et donc la croissance économique) ainsi que les marges des entreprises qui ne peuvent pas répercuter ces hausses de coûts chez le client.

Les entreprises ont donc des révisions à la baisse de leurs profits, ce qui impacte directement les cours de bourse.

La guerre en Ukraine n’aide évidemment pas l’inflation à descendre, qui tourne autour de 6% en Europe maintenant.

Les effets du covid ont initié ce phénomène (la guerre n’est que sa poursuite en réalité) car les divers confinements ont stoppé les chaines d’approvisionnement, les usines en Chine. Il y a donc un gros trou dans la production, ce qui implique des hausses de prix (demande > offre) et des délais de livraison plus lent.

Par ailleurs, les conflits géopolitiques ont tendance à pousser à la méfiance, les entreprises diminuent donc leurs investissements, ce qui a également pour conséquence de faire baisser la croissance économique mondiale.

Les actions, les seules à pouvoir battre l’inflation

Tous les événements évoqués au-dessus peuvent faire peur. Néanmoins, des périodes d’inflation, de variations de taux, et de récession sont inévitables dans l’économie.

Cela est déjà arrivé de nombreuses fois dans l’histoire, mais cela n’a qu’un effet très mineur sur la performance des marchés financiers sur le long terme.

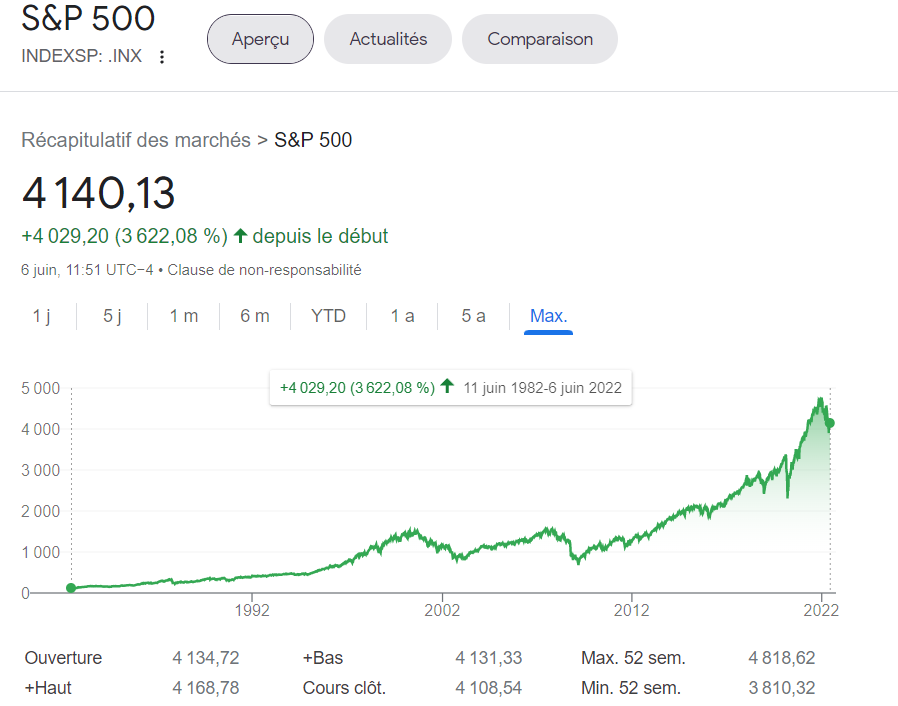

Regardez la tendance du S&P500 sur plusieurs décennies…

Sur le long terme, les cours de bourse suivent la croissance des bénéfices des entreprises.

Tous les autres facteurs comme les taux, l’inflation etc… n’ont qu’un impact ponctuel et mineur sur le long terme. Beaucoup d’études le montrent sur des durées longues (10-20-30 ans et +).

À partir de là, nul besoin de se soucier de l’économie, des actualités. Il faut investir de manière mécanique, il est de toute manière impossible de timer le marché et d’anticiper le point bas.

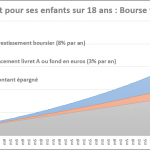

La croissance moyenne des bénéfices des entreprises est estimée autour de 8% pour les années à venir. C’est donc la seule classe d’actif ayant actuellement un potentiel supérieur à l’inflation. C’est donc aujourd’hui l’une des seules possibilités réelle pour protéger votre argent : trouver des entreprises de qualité avec des valorisations correctes, du pricing power, et une croissance supérieure à l’inflation.

Un indice comme le S&P500 est chargé d’entreprises de ce type.

Le marché offre actuellement des opportunités de valorisation très intéressantes. Des valeurs de qualité comme les GAFAM (mais bien d’autres entreprises également !) sont clairement sous leur niveau de valorisation historique, certaines se payent moins de 20 fois les profits.

Pourquoi donc vouloir tenter de timer le point bas quand on peut déjà investir sur des niveaux intéressants. En général, toute tentative de timing échoue, les plus grands investisseurs (Lynch, Buffett…) n’arrêtent pas de le répéter. Quand on voit une opportunité, il faut la saisir maintenant, au risque de rater un rebond massif.

Il faut évidemment garder du cash de manière à renforcer progressivement, mais il serait fort dommage de rater les opportunités actuelles tout ça pour essayer de gratter hypothétiquement 5% sur un prix qui n’arrivera peut-être jamais.

Il faut se comporter en investisseur, et non en spéculateur. Garder en tête que l’horizon d’investissement est long terme.

On n’achète pas des tickers électroniques mais des parts de business d’entreprises, qui fabriquent des produits, produisent des services, ont des usines, des entrepôts, des brevets, des salariés, fournissent des solutions réelles aux problèmes de la vie.

Une fois que l’on comprend cela, nul besoin de regarder les cours de bourse chaque jour. Regarder la publication annuelle suffit. Il y a parfois un écart notable entre « prix » et « valeur ». Nul besoin de vendre quand le prix ne correle pas avec la valeur. C’est à l’inverse une excellente opportunité pour acheter.

Pour terminer, je pense qu’il faut toujours avoir une vision optimiste sur le monde et la capacité des entreprises à se sortir de situations difficiles.

Pendant le covid, je répétais régulièrement que l’opportunité était exceptionnelle. Beaucoup de sceptiques sont passés à côté du rebond, et ont eu des regrets de ne pas avoir profité de cette opportunité.

Il y en a une nouvelle aujourd’hui, qu’il ne faut probablement pas rater…

Date Publication : 06/06/2022

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonsoir Matthieu

Effectivement il ne faut pas paniquer, il y a eu plusieurs fois des situations compliquées et le marché fini toujours par rattraper son retard comme réguler une trop forte poussée, au final en investissant régulièrement et sur le TLT il n’y a aucun problème, pour les personnes comme moi qui sont entre 50 et 60 ans, je préconiserais un portefeuille d’aristocrats USA+ quelques top Europe, à équivalence avec un ETF S&P500 pour profiter encore un peu de la croissance.

Sachant qu’un ETF MSCI World même quand on est jeune c’est sur le TLT environ 7% net, pas négligeable non? et on dort tranquille, pour les joueurs et les passionnés, rien de tel qu’essayer de le battre, quel pied.

Bonne soirée

Bonsoir à tous

C’est bien calme ici …

Pour remonter le moral à certains, je vais citer de tête quelques phrases célèbres :

– B. Graham : votre pire ennemi en tant qu’investisseur, c’est l’homme dans le mirroir.

– W. Buffet ; réussir en bourse, c’est 10% d’intellect et 90% de tempérament

– W. Bernstein : des investisseurs en phase d’accumulation doivent célébrer les marchés baissier.

A noter depuis quelques semaines le joli rebond des techs chinoises (j’ai les ETF HSTE et UIC2), comme quoi la diversification est parfois une bonne chose 🙂

En effet il y a bien de monde lorsque ça se passe mal sur les marchés !

Merci à Fred pour ces petites citations, c’est toujours sympa de les lire, et même certaines d’entre elles sont écrites sur les murs de notre bureau ahah 😉

Bon courage à tous dans ces moments de volatilité, et n’oubliez pas que la patience paye 💪

bien moins* de monde

Personnellement je suis moins la bourse dans ce genre de période, moins de presse financiere et de forum car ce n’est pas le moment de laisser le doute s’installer à mon sens. Je laisse passer l’orage en faisans un point une fois par mois pour me renforcer (poursuivre mon DCA).

La question du moment va-t-on continuer de rester dans un range ou la baisse va-t-elle se poursuivre sur les croissances, la réponse rapidement !

Bonjour , en ce qui me concerne et vu les risques identifiés ( chine/ taiwan/usa , récession que même Yellen n’exclue pas, risque de famine dans de nombreux pays , inflation/ stagflation , etc…) je trouve ( je ne parle que des indices ) qu’on est encore un peu perché , si un ou plusieurs de ces risques se matérialise ça sera du rouge vif et pas de l’orange comme actuellement , après chacun agira selon son aversion au risque et son horizon de temps ,

moi à l’approche de la soixantaine je vais attendre un peu ( exemple du Japon) , une baisse supplémentaire de 10 pour cent me semblerait justifiée au regard des risques énumérés ( ce n’est bien sur que mon avis ).

Pour Taiwan c’est encore trop tôt. Avec la guerre en Ukraine, la Chine se rend bien compte qu’elle n’est pas prête actuellement pour une prise rapide de Taiwan. Il lui manque du matériel pour débarquer sur l’île et l’envahir rapidement. Ça nous laisse quelques années (3-4 ans ?). Mais il est clair que ça sera du rouge très très vif à ce moment là. Il y a en plus une vraie volonté de récupérer la production de semi conducteur. J’espère que l’Europe sera prête à ce moment là sinon les conséquences vont être terrible en terme d’inflation.

Bonjour à tous,

Comme vous évoquez des citations de mon côté hier j’ai appliqué celle de Buffett à savoir être cupide quand les autres sont craintifs. J’ai pas mal acheté et renforcé (ASML, BlackRock, Amundi, Realty, Agree et d’autres actions rendement). Même si la baisse se poursuit, ça remontera un jour que ce soit dans 6 mois ou dans 6 ans.

Bon WE

Adyen à 1170 euros 😱, on vient gommer plus de 2 ans de cotation, les marchés sont fous

Est ce que les marchés sont fous à la baisse … ou bien est ce qu’ils l’étaient à la hausse ?

Les hausses de cours de 2020/2021 étaient certes associés à des profits en hausse, mais les multiples de valorisations se sont envolés dans le même temps (le fameux « spéculative return » si cher à Bogle).

Comme toujours, les excès à la baisse actuelle ne sont que le miroir des excès à la hausse du passé.

Bonjour à tous,

Je n’oublie pas ton blog Matthieu, et la communauté.

Louables propos… Personnellement , la question (sans réponse) qui me taraude est de savoir si le marché mondial sera toujours capable de générer dans les 30 ans a venir un rendement moyen annuel de 7-8%. Je reste convaincu dans le bien-fondé d’un investissement LT en actions, mais plus la date butoire approche, plus l’inquiétude liee a la volatilité me paraîtra grandissante sur ma part d’investissement en actions. Actuellement j’en suis à 90-10, avec un horizon de 15-20 ans.

Je garde ma confiance à l’adaptation du capitalisme pour surmonter les crises, et maintenir notre indépendance financière individuelle et collective.

Bien a tous 😉

Vous posez LA question qui hante tous les investisseurs…

Dans son excellente BD « Le Monde sans fin » Jancovici dit : « la seule chose prévisible avec un pétrole devenu rare : son prix va se mettre à convulser de manière imprévisible. »

Je crois qu’il en va de même des marchés actions, dont la croissance ne repose finalement que sur une chose, la disponibilité de l’énergie. Que le marché retrouve des ATH, sans doute. Mais la régularité de la croissance, et, partant, le bien-fondé des méthodes DCA, de la règle des 4%, des fameux « 7% de croissance moyenne du World », personnellement, j’ai de sérieux, sérieux doutes. Cela a fonctionné pendant deux siècles, mais comme toute martingale, je crois que cela touche à sa fin.

J’admire le moral de Matthieu, mais je le trouve bien optimiste. Dire que la baisse (toute relative en plus, lorsqu’on considère le SP500 ou le World sous sa forme ETF CW8 en euros…) est actuellement une opportunité, je ne m’y risquerais pas. Pas impossible qu’on mette des années et des années avant de retrouver les niveaux de 2021.

Je ne vois pas pourquoi le capitalisme ne pourrait pas continuer dans le futur.

Et si cela n’arrive pas, et que les marchés ne remontent pas, nous aurions tous bien d’autres problèmes pous grave. Cela signifierait en effet que nous aurions tous perdu notre emploi, que la banque n’est plus en capacité d’héberger notre argent etc…

Maintenant, je ne vois pas en quoi la baisse des marchés est grave à long terme. Par principe, on a pas besoin de cet argent. On peut donc acheter aujourd’hui moins cher qu’avant, donc quel est le problème ?

« donc quel est le problème ? »

Matthieu, vous le savez très bien quel est le problème.

Ce « problème » explique pourquoi les particuliers en général sont de piètres investisseurs.

Car comme dit Buffet, ce n’est pas un problème d’intellect, c’est un problème de tempérament.

L’homme étant, par nature, un animal qui fuit le risque identifié à court terme, le « marché » actions est le seul marché où les gens partent en courant quand c’est les soldes.

Tout le monde sait qu’il faut acheter bas, et vendre haut.

Et pourtant, « pratiquement » tout le monde fait l’inverse : on vend en panique quand ça a déjà bien baissé, et on rachète, trop tard, quand ça a déjà bien remonté.

« Tout le monde » attend des périodes de baisse pour acheter, et quand la baisse est là, « plus personne » ne veut acheter car quand les marchés sont en baisse, toutes les « news » ne sont pas bonne …

En pratique, ce n’est « jamais » le bon moment d’acheter, il y a toujours des incertitudes ou des inquiétudes.

C’est pourquoi, la seule façon d’y arriver, selon moi, c’est d’automatiser de façon mathématique le process : une allocation d’actifs entre actions et poche « sécurisée », une règle d’équilibrage, et l’appliquer, quoi qu’il arrive.

Sur le long terme, je ne vois pas comment on peut faire autrement.

Il y a tellement de tentation de « market timing », de vente panique, d’euphorie etc …

Les règles que tous les « vieux » répètent à longueur d’articles et de livres ne sont pas sorties de nulle part …

Bon courage à tous

Bonjour Fred,

Je suis d’accord, c’est un problème de tempérament. Mais ce qui est le plus grave, c’est que ça ne s’apprend pas. On peut apprendre à investir, analyse les entreprises, trouver une stratégie etc…

Mais quand on est fragile psychologiquement, il n’y a rien à faire (à part bien sur minimiser fortement son exposition aux actions, car ce n’est pas fait pour ces personnes). De mon côté la baisse ne m’empêche ni de dormir, ni de continuer à investir. Plus ça baisse, plus j’achète bas et plus j’attendrai vite mes objectifs de capital quand ça remontera. C’est donc in fine tres favorable quand on a un horizon long. Mais ça évidemment il faut le comprendre…

Bonsoir à tous, je suis bien d’accord avec les 2 derniers commentaires sur la façon d’appréhender l’investissement, c’est d’ailleurs peu ou prou ce que je tente de faire d’une façon plus désinvolte car je ne tiens ni mathématiquement mon allocation, et mes choix d’investissements se font plus à l’instinct sur les quelques chiffres sortis de ZB. Bref, mes résultats sont surement moins bons que beaucoup ici, mais ça ne m’empêche pas non plus de dormir, alors que je « perds » souvent en ce moment bien plus d’un salaire mensuel en 1 journée!!!

Pourtant, ce qui m’intéresse ce sont les 2 commentaires de Cedric et FPZ, car en effet la question est bien là. Le capitalisme arrive à un carrefour qui va soit le transformer durablement ou soit le pousser à la renverse de son piédestal. Les problématiques évoquées par FPZ que Jancovici développe ( j’encourage d’ailleurs les gens a écouter ses conférences enregistrées à l’école centrale de Nantes et visible sur Youtube comme éléments de réflexions) posent des limites dont nous ne saurons visiblement pas faire face. Le point nodal étant comme l’évoque FPZ que sachant que la croissance est en corrélation étroite avec l’augmentation de production d’énergie, nous avons un sérieux problème quand celle-ci est issue à 80% mondialement d’énergies fossiles, alors qu’il va falloir restreindre drastiquement les émissions de CO2 si l’on souhaite avoir une planète vivable. Ce qui est charmant c’est que même si l’on arrivait à résoudre cette équation dans le demi-siècle à venir, les conséquences de ce que l’on a déjà émis dureront probablement plusieurs siècles.

Socialement nous allons avoir quelques heures chaudes ( je ne parle pas du climat) et pas seulement en France ou en Europe. Si mondialement, il y a des problèmes d’approvisionnement de qualité ou de quantités de céréales dû au réchauffement climatique, alors on risque bien d’avoir des mouvements de population ou des conflits importants qui auront des répercutions sur le dynamisme économique.

Ensuite contrairement à Matthieu, je ne suis pas sûr que les États-Unis reste à long terme le meilleur marché pour les actions (je précise que dans mon cas l’allocation américaine doit être de 50%). Ils partent de plus loin que tout le monde quant à la représentation qu’il se font du monde, du coup la réalité qu’il vont devoir se prendre comme les autres en pleine face sera d’autant plus cinglante. Ils se sont fondés sur l’idée que le max de production et de consommation était le gage de l’accès au bonheur et il me semble que la tentative de prise du capitole par les « trumpistes » ou les démissions en masse des cadres sont des signes de pertes de repères de cette société qui devra rebondir pour trouver de nouvelles lumières.

Je précise que je reste optimiste, en tout cas curieux de la tournure à venir des évènements , car cela reste la vie que je traverse, et comme a priori je n’aurai que celle-là comme expérience, autant que ce soit chaotique…

J’en profite pour remercier Matthieu une fois de plus pour le travail qu’il partage avec tous.

Bonjour Matthieu,

Penses tu qu’il est judicieux de renforcer Adobe au cours et valorisation actuelle quand bien même le marché continuerait à baisser dans les prochaines semaines ?. Impossible de deviner le point bas et je trouve qu’Adobe a un fort MOAT donc le moment venu ça va repartir à la hausse.

Amicalement

Bonsoir Ludovic

Je n’ai pas de boules de cristal mais pour moi la décote est très forte, et quand le marché aura arrêté sa baisse irrationnelle elle remontera rapidement et fortement, les fondamentaux sont excellents et le moat est bon.

Bonjour,

J’ai voulu diversifier mon PEA mais avec la bourse qui baisse où j’ai perdu une part de mes gains, j’aimerais vendre mes actions pour me concentrer sur un seul ETF world (CW8). Est-ce le bon moment pour transférer ces actions?

Egalement je suis assez inquiet de la perte de valeur de l’euro et de son futur au vu des politiques monétaires engagées depuis quelques années. Pensez vous qu’il serait judicieux d’avoir un portefeuille de 85% CW8 et 15% métaux précieux avec 70% or et 30% argent, toujours dans une idée de diversification ou l’achat de pièces d’argent suffit si on est un petit investisseur? (comme je suis étudiant je n’ai pas beaucoup de revenus)

Bonjour

En période de baisse, il faut clairement surtout ne pas vendre ses actions dans la panique pour rester cash, c’est même le moment de renforcer. Néanmoins, si vous faites juste un arbitrage (vendre une action Y pour en acheter une X ou un ETF( ce b’est pas genant. Car si le marché remonte, votre nouvelle position montera aussi. C’est cependant valable uniquement si vos actions ont baissé dans les mêmes proportions que les indices, sinon il y aura toujours un manque à gagner. Évidemment si les actions n’étaient pas de qualité, rien ne dit qu’elles remonteront.

Concernant la baisse de l’euro, le meilleur moyen est à mon sens de détenir des devises solides, comme du dollar. Dans un ETF monde vous avez 60% de dollar (un peu de yen, de CHF) donc cela suffit probablement.

Je ne suis clairement pas convaincu sur le role de l’or en période de forte inflation. Mais à mon sens le meilleur moyen de détention pour un petit investisseur est via des pièces d’or ou d’argent, donc en physique et pas via des ETF.

Absolument ravi de ma formation concernant l’analyse fondamentale , le discours est structuré, clair et j’ai appris énormément. Un conseil tout de même, il est bon de lire sur le sujet avant de s’inscrire afin de profiter un maximum de la formation. Foncez !!!

Bonjour David,

Merci pour votre retour positif sur mon travail.

À très vite pour la deuxième partie de la formation

Complètement d’accord !

Personnellement, j’investis ma réserve d’opportunités lors des crises ! Je vois les crises comme des soldes qui nous permettent d’avoir de bonnes entreprises a un prix attractif ^^

Ce qui est intéressant c’est d’investir la réserve d’opportunité graduellement genre mettre 20% de la réserve a une chute de -15%, 15% chute de -20% et ça jusqu’à mettre la totalité jusqu’à une chute de -45% (qui arrive rarement) ^^

Bonjour Alexandre

En effet un investissement par palier en période de baisse est profitable. Le seul risque des seuils fixes c’est qu’il ne soient pas totalement atteints. Aucune méthode n’est parfaite malheureusement 😉

Bonsoir Matthieu,

Merci pour cet article qui « remet un peu les choses en place » dans le sens où c’est normal de connaître des baisses quand on investit, et que ça fait partie du jeu.

Je suis également d’accord avec toi sur le fait que la bourse est pour moi l’un des seuls placements qui permet de surperformer l’inflation.

Comme tu le dis aussi, l’homme arrive toujours à s’adapter à se sortir de la situation, comme avec le covid par exemple et fait également preuve d’une grande résilience. Après la seconde guerre mondiale, il n’y avait pratiquement plus rien dans les pays européens et au Japon, pourtant en 80 ans, l’humanité a bien remonté la pente !

Excellente soirée et merci pour ton blog et tes articles 🙂