Comme expliqué dans l’article d’introduction des nouveaux portefeuilles du site, le Portefeuille Mid&Small Croissance a pour objectif de réaliser la performance la plus élevée possible à horizon long terme et du sur-performer nettement l’indice CAC40.

Ce portefeuille est donc destiné aux investisseurs souhaitant faire croître leur capital d’une manière agressive et rapide, lorsqu’ils sont en phase de construction d’un patrimoine financier.

Il est à noter que je propose ce portefeuille pour que les lecteurs du site intéressés puissent s’en inspirer, mais il n’est pas détenu en réel pour ma part. Mon portefeuille réel se trouve dans cette partie.

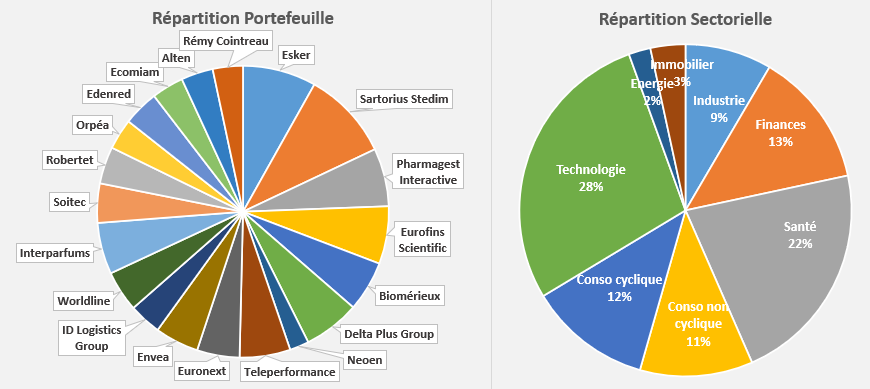

Composition du Portefeuille Mid&Small Croissance

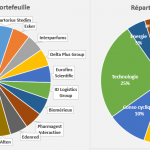

Le portefeuille Mid&Small Croissance est constitué de 20 Mid&Small Françaises de qualité, orientées croissance et sur des secteurs d’avenir pour la majorité d’entre elles. Chaque position est équipondérée à la création du portefeuille.

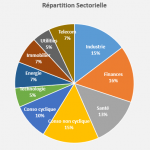

Voici la composition du portefeuille par secteur :

Santé : Sartorius Stedim, Eurofins Scientific, Biomérieux

Finances : Worldline, Euronext, Edenred

Industrie : Envea, ID Logistic Group

Technologie : Teleperformance, Alten, Esker, Pharmagest Interactive, Soitec

Consommation non cyclique : Rémy Cointreau, Ecomiam, Robertet

Consommation cyclique : Delta Plus Group, Interparfums

Energie : Neoen

Immobilier : Orpéa

Performance du portefeuille Mid&Small Croissance

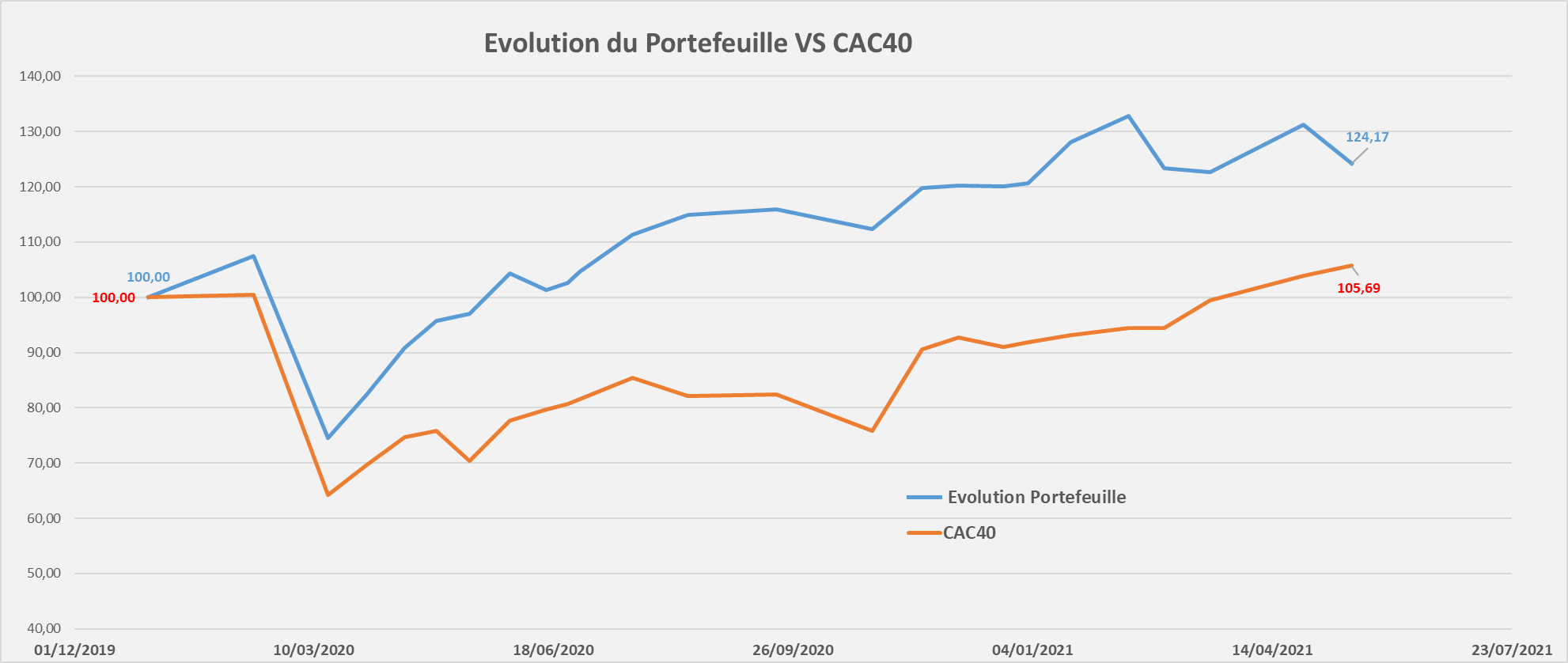

Le suivi de performance démarre le 01/01/2020. C’est intéressant puisque cela permet de voir comment ce portefeuille se serait comporté en prenant en compte la phase baissière de la bourse avec le Coronavirus.

Voici l’évolution du portefeuille (en bleu) depuis 2020 VS CAC40 (en rouge) :

Performance Portefeuille Mid&Small Croissance en 2020 : +20.60%

Performance CAC40 en 2020 : -8.10%

Performance Portefeuille Mid&Small Croissance en 2021 : +3.0%

Performance CAC40 en 2021 : +15.0%

Le portefeuille étant fortement pondéré en valeurs de croissance, il continue de subir de plein fouet depuis mi-février la rotation vers les cycliques et la chute des valeurs de croissance.

Je rappelle que cette baisse vient principalement de la remontée des taux US (le bon du trésor à 10 ans) ce qui a pour conséquence directe la remise en cause des valorisations des entreprises pour lesquelles le prix était surtout basé sur les bénéfices futurs (très lointains).

Cela part du principe qu’un euro d’aujourd’hui vaut plus qu’un euro de demain (il est grignoté par l’inflation et pourrait prendre en valeur sans risque avec un placement obligataire).

On part donc du taux sans risque (rendement obligataire) qui sert à actualiser les cash-flow futurs. Si ce taux augmente, les cash-flow futurs ont moins de poids dans la valorisation d’une entreprise. Or pour les valeurs de croissance, on achète justement les cash-flow futurs (puisqu’il y en a très peu actuellement).

Les principales variables sont donc (1) la croissance et (2) le rendement obligataire.

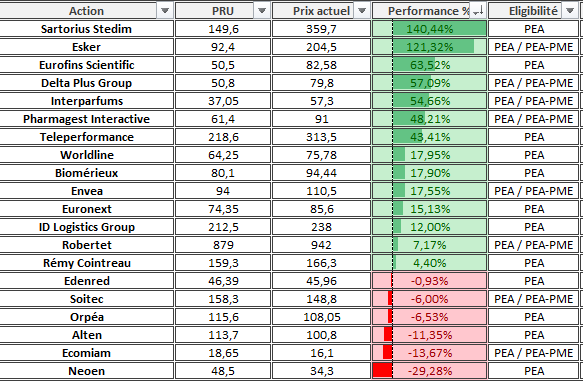

Voici maintenant la performance de chaque ligne du portefeuille :

Ce mois-ci, c’est Euronext qui a fait une augmentation de capital (à laquelle j’ai personnellement souscrit), ayant pour objectif principal le financement du rachat de la bourse Italienne. Euronext devient donc maintenant avec ce rachat le plus gros intervenant Européen. Elle détient les places de Paris, Amsterdam, Bruxelles, Lisbonne, Oslo et maintenant de Milan. Cela permet également de se positionner sur le plus gros marché obligataire d’Europe (l’Italie) ce qui permet donc de diversifier les sources de revenus hors action. Comme les taux restent toujours bas, la poursuite des nombreuses émissions obligataires devrait continuer.

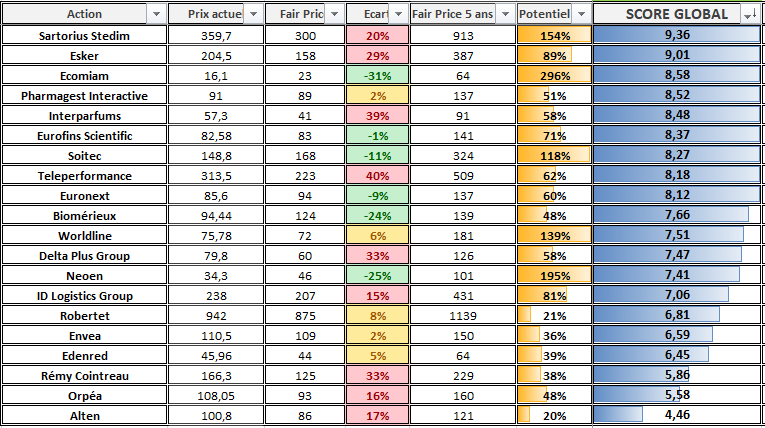

Screener boursier du portefeuille Mid & Small Croissance

Pour ceux qui ne connaissent pas encore le principe, j’ai fabriqué un screener permettant d’attribuer un score global à chaque action selon plusieurs critères fondamentaux (croissance, value, momentum, rentabilité, bilan, volatilité, cyclicité du business).

Je l’ai légèrement modifié ici pour s’adapter à l’optique du portefeuille, notamment avec la suppression des scores liés aux dividendes, et des coefficients mieux adaptés : 4 pour la croissance et le momentum (car c’est l’optique du portefeuille) et 1 pour les autres critères.

Le calcul du Fair Price aide également à choisir chaque mois qu’elle entreprise il serait intéressant de renforcer (sous-évaluation ou légère sur-évaluation).

Le potentiel donne l’espérance de gain à horizon 5 ans en utilisant le Fair Price actuel et la croissance future.

Voici le résultat obtenu (classement par score global) :

Remarque : Je précise que j’ai remis à jour les fondamentaux de toutes les entreprises avec les dernières publications annuelles.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Attention, il faut comparer les indices dividendes réinvestis. En effet, le CAC 40 distribue plus de dividendes que les mid et small. Sur le long terme, ça peut faire une grosse différence.

Bonjour Julien,

Je ne compte pas les dividendes du portefeuille mid&small dans la performance (price only) donc ça fait sens de le comparer au CAC40 classique. Certes les dividendes versés par le CAC40 sont en moyenne plus élevés, mais l’écart n’est pas énorme non plus (sans parler qu’en 2020 une grande majorité des entreprises n’ont même pas payé de dividendes).

Bonjour

Je rejoins l’avis de Julien : la seule comparaison « juste » entre deux indices, c’est en NR et non pas en Price Only. Si vous faites une comparaison en Price Only, il faut s’assurer que le niveau de dividendes versés est comparable entre les deux indices, or il y a quasiment un rapport de 3 entre les dividendes du CAC et CAC MS (qui n’en distribue quasiment pas). Sur la durée, la différence est énorme (il n’y a qu’à comparer CAC MS et CAC MS NR vs. CAC et CAC NR, cela saute au yeux).

Bonsoir Matthieu

Ecomiam semble très intéressant sur le papier et pourtant vous n’avez pas investi dans cette action. Est ce qu’il y a une raison ?

Encore merci pour votre excellent travail. C’est un régal à lire et à suivre.

Bonjour Rémi,

J’attendais que le prix baisse un peu, ce qui est le cas maintenant. Je ne devrais pas tarder à passer à l’achat 🙂

Merci pour la réponse.

C’est extrêmement intéressant de vous suivre parce que non seulement vous parlez de vos analyses, mais en plus vous montrez l’ensemble de vos achats et de votre portefeuille en toute transparence. C’est très rare voir quasi unique.

D’habitude les gens ne mettent en avant que leur réussite et du coup on a du mal à voir une réelle objectivité ou a réellement croire qu’il s’agit de leur portefeuille.

Vous n’hésitez pas à parler de vos erreurs et des périodes qui sont moins prolifique pour votre portefeuille. C’est ça qui donne du crédit à votre travail à mon sens.

Encore un gros merci pour tous ce que vous faites.

Merci pour le retour Rémi.

La transparence est en effet très rare, mais selon moi primordiale puisque c’est gage de confiance. Sur la plupart des site les gens ne parlent que de leur réussite mais étonnament jamais de leurs échecs…

Il faut toujours rester humble et je ne prétends à aucun moment détenir « la vérité ». Je rappelle par ailleurs que je ne suis pas un professionnel de la finance, mais simplement un passionné autodidacte qui ne fait que partager sa propre compréhension et aventure personnelle de la bourse !

Bonjour Matthieu, savez vous si la structure de l’actionnariat joue sur la performance boursière d’un titre ?

Par exemple, une super entreprise, avec de bonnes marges, une bonne rentabilité ect. Mais dont les actions sont détenues à 70% par une autre entreprise beaucoup moins bonne.

Je me demandais si l’entreprise moins bonne qui détient les 70% ne va pas être tenté de revendre petit a petit ses titres de la bonne entreprise chaque fois que le titre monte ?

En savez vous plus à ce sujet ? Faites vous attention à cela lorsque vous investissez ou cela ne vous semble il pas important ?

Bonjour,

Je ne fais personnellement pas vraiment attention à cela car ce n’est pas selon moi un critère important. Certaines entreprises sont détenues par des fonds d’investissement orientés long terme (comme Sofina) ce qui généralement est bénéfique car l’expertise du gestionnaire peut pousser l’entreprise à mieux performer. À l’inverse, les fonds activistes qui prennent des positions sur le court terme n’entraînent pas toujours des choses positives, c’est vraiment cas par cas. Par exemple récemment la gestion de Danone était très mauvaise, peut-être que la participation des activistes va les pousser à changer rapidement ce qui peut avoir du bon.

Certaines études montrent aussi que les entreprises détenues par des familles performent mieux que la moyenne.

De mon côté je regarde l’évolution des fondamentaux mais ne m’intéresse pas vraiment à l’actionnariat.