Le portefeuille Passif ETF PEA est portefeuille passif composé uniquement d’ETF, tous éligibles au PEA. Son objectif sera de montrer qu’une approche totalement passive en sélectionnant les bons secteurs et une répartition géographique pertinente peut sur-performer un indice comme le MSCI World sur la durée.

Il est à noter que je propose ce portefeuille pour que les lecteurs du site intéressés puissent s’en inspirer, mais il n’est pas détenu en réel pour ma part. Mon portefeuille réel se trouve dans cette partie.

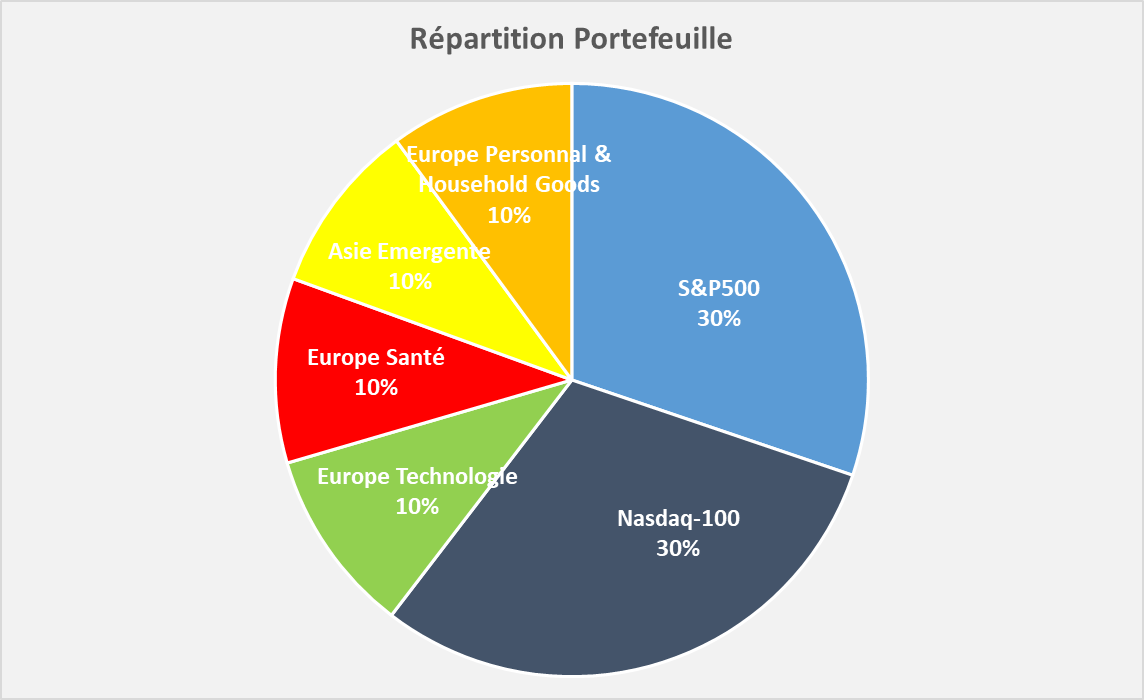

Composition du Portefeuille Passif ETF PEA

Le portefeuille Passif ETF PEA est constitué de 6 ETF distincts couvrant la partie Américaine, Européenne et l’Asie.

Le portefeuille sera réparti à 60% US, 30% Europe et 10% Asie afin de ne pas trop s’éloigner de la répartition du MSCI World.

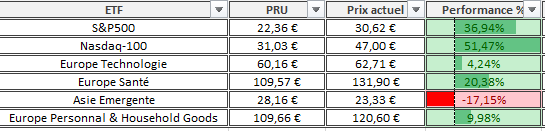

Voici les ETF qui composent le portefeuille ainsi que leur répartition :

30% ETF S&P500 (PE500 Amundi) : cet ETF est un classique et permet de s’exposer de manière neutre à travers l’indice large Américain qui contient les plus grosses entreprises des US.

30% ETF Nasdaq-100 (PUST Lyxor) : les entreprises du Nasdaq sont incluses dans le S&P500. Le fait d’intégrer du Nasdaq a pour objectif de booster les performances de la partie US en surpondérant la thématique de croissance ainsi que les valeurs technologiques. On a ainsi des chances de faire mieux que le S&P500 sans non plus prendre le risque d’être en totalité investi sur le Nasdaq.

10% ETF Europe MSCI Technologie (TNO Lyxor) : cet ETF sectoriel couvre la partie technologique en Europe qui est l’un des secteurs les plus performants à long terme. Je pense que la technologie est l’un des thèmes principaux du 21ème siècle avec la croissance de la digitalisation, du e-commerce, du télétravail… et qui sur-performera le marché. Ce secteur est également devenu relativement défensif car la technologie est devenue un besoin naturel, presque comparable à l’alimentation.

10% ETF Europe MSCI Santé (HLT Lyxor) : cet ETF sectoriel couvre la partie santé en Europe qui est un secteur à la fois en croissance mais aussi relativement défensif. Tout comme la technologie, je pense que ce secteur est l’une des thématiques principales du siècle (vieillissement de la population, accroissement des maladies liées à l’obésité, aux problèmes auditifs, oculaires…) et sur-performera le marché.

10% ETF Europe Personal & Household Goods (PHG Lyxor) : cet ETF sectoriel couvre la partie de consommation de base (hygiène corporelle, produits d’entretien et de nettoyage…) ainsi que du Luxe en Europe. La partie liée à l’hygiène est très défensive et celle liée au luxe permet de booster les performances. On ne recherchera pas ici la croissance pure mais principalement la solidité et la régularité de ces entreprises.

10% ETF Asie Emergente (PAASI Amundi) : cet ETF permet d’investir en Asie qui est un continent en pleine croissance. Il donne une exposition à la Chine, Taiwan, la Corée du Sud et L’Inde. La Chine est aujourd’hui la première puissance mondiale en terme de PIB et a une croissance supérieure aux Etats-Unis. Il est donc pertinent d’y avoir une petite exposition.

En résumé, l’objectif de ce portefeuille d’ETF est de se concentrer sur des thématiques en croissance et porteuses sur les décennies à venir, tout en évitant les secteurs trop cycliques qui créent peu de valeur à LT.

Performance du portefeuille Passif ETF PEA

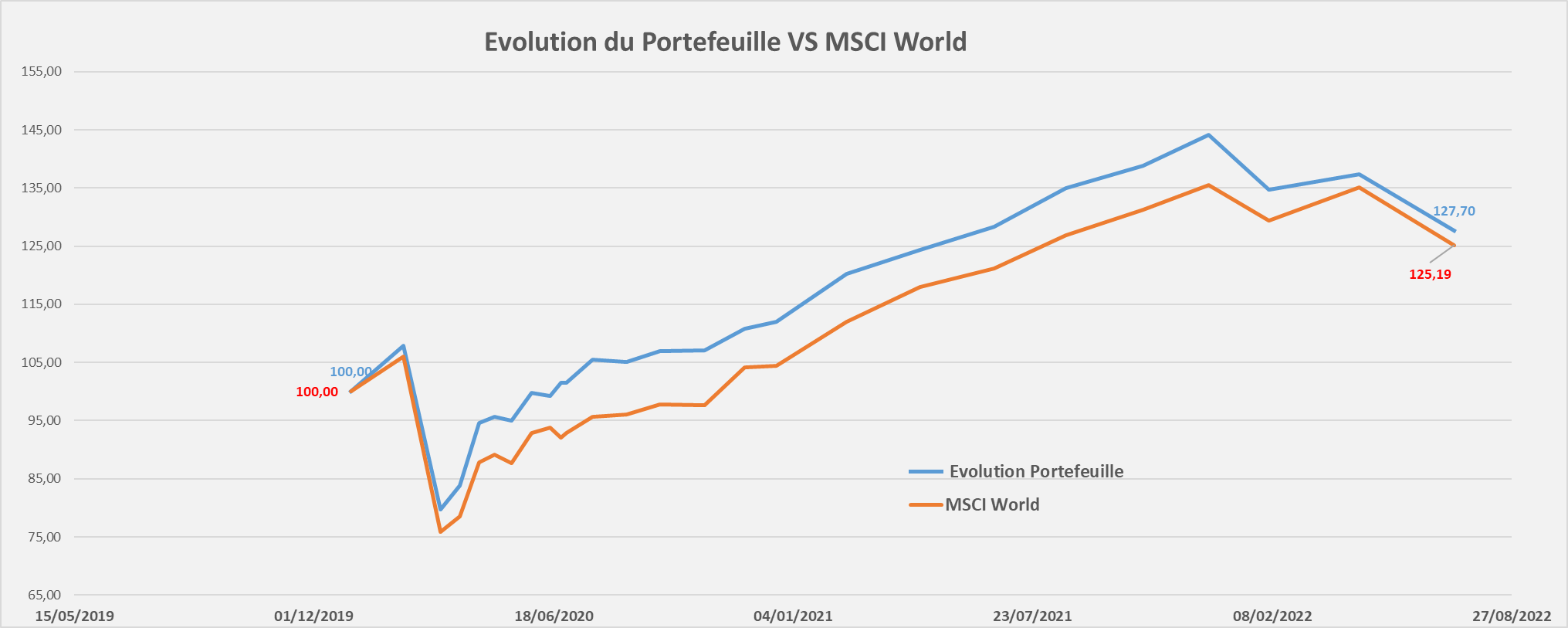

Le suivi de performance démarre le 01/01/2020. C’est intéressant puisque cela permet de voir le comportement du portefeuille en prenant en compte la phase baissière de la bourse avec le Coronavirus.

Voici l’évolution du portefeuille (en bleu) VS MSCI World CW8 (en rouge) :

Performance Portefeuille Passif ETF PEA en 2022 : -11.4%

Performance MSCI World en 2022 : -7.7%

Le portefeuille continue toujours l’année un retard vs MSCI World de 4% de sous performance. L’écart n’a pas bougé sur les 3 derniers mois, donc le portefeuille a bien encaissé les derniers évènements.

La remontée des taux aux US commence progressivement à plafonner autour des 3%, ce qui peut être un signe positif de reprise pour les marchés boursiers. La dynamique haussière des taux s’estompe donc, ce qui a permis aux indices contenant des valeurs de croissance (comme le Nasdaq) de rebondir sur le mois dernier. Evidemment personne ne sait si ce mouvement touche ou non à sa fin.

Je pense personnellement que l’on a atteint un point haut, mais je peux bien sûr me tromper. Ces niveaux de taux restent cependant en négatif une fois l’inflation retirée.

En parallèle, la Chine a enfin commencé son rebond, timide pour le moment, mais c’est la seule zone haussière ou stable sur les derniers mois, contrairement à l’Europe, les US et le Japon.

Les marchés Asiatiques sont fortement sous valorisés, et avec la politique très changeante du PCC il est difficile de prédire si les prochains mois seront porteurs ou non pour cette zone. Je pense personnellement qu’elle ira à contre-courant des mouvements baissiers que l’on constate ailleurs, car les valorisations sont vraiment très basses. Mais il faut rester très méfiant tout de même.

Pour terminer, je souhaiterais faire une remarque très importante sur la parité euro dollar, au plus bas depuis la création de l’euro. En effet, l’euro a perdu récemment plus de 15% en ligne droite face au dollar, faisant comme souvent office de monnaie refuge lors des crises. C’est clairement le dollar qui sauve ici les performances des grands indices comme le MSCI World, constitué à plus de 60% de celui-ci.

Je rappelle donc qu’il ne faut surtout pas négliger la diversification en devise, surtout sur les devises majeures comme le dollar. Un particulier Européen se fait clairement tondre d’un point de vue patrimonial sur 2022, car s’il reste en cash, il perd 6% d’inflation +15% de parité mondiale, soit une baisse patrimoniale de plus de 20%.

Sentiment de marché et renforcements

Afin d’automatiser la démarche de renforcements mensuels dans ce portefeuille ETF, je propose une simple analyse graphique qui permettra de voir dans quelle tendance évolue le marché.

Si la tendance LT est haussière (prix hebdomadaires au-dessus de la moyenne mobile à 50S), alors le renforcement doit être agressif. En effet, il faut profiter des moments de hausse du marché pour renforcer les segments les plus haussiers à LT (donc principalement les valeurs de croissance).

Si la tendance LT est baissière (prix hebdomadaires en-dessous de la moyenne mobile à 50S), alors le renforcement doit être défensif. En effet, dans ce genre de cas il faut renforcer les valeurs les plus solides et les moins volatiles afin de stabiliser le portefeuille et éviter que la baisse ne fasse trop chuter sa valeur.

Cas Agressif : renforcer le Nasdaq-100, TNO et PAASI.

Cas Défensif : renforcer le S&P500, HLT et PHG.

Analyse graphique (ZoneBourse) :

Actuellement le MSCI World (CW8) est en tendance baissière, on peut donc renforcer ce mois-ci suivant la phase défensive.

Je rappelle également que d’appliquer ce genre de méthodologie de renforcement « technique » peut conduire à déséquilibre le portefeuille tout le long de l’année. Il est donc conseillé en fin d’année de faire un ré-équilibrage (totalement sans impact fiscal sur PEA) pour retrouver la pondération cible de 30-30-10-10-10-10 sur chaque ETF.

Date Publication : 10/07/2022

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Matthieu,

Encore une fois, merci pour ce contenu de qualité !

Une question concernant l’exposition au dollar notamment : « Je rappelle donc qu’il ne faut surtout pas négliger la diversification en devise, surtout sur les devises majeures comme le dollar. »

=> Hormis acheter des Indices US, comment faire pour s’exposer au dollar (ou à d’autres devises) ? Par quel intermédiaire/courtier et quels actifs ? J’avais en tête Revolut pour convertir ses Euros en une autre devise par exemple mais je ne suis pas fan…

Merci beaucoup.

Bonjour Mathieu

Le mieux est d’acheter des valeurs US pour avoir du dollar, on joue comme ça sur les deux tableaux. Une autre possibilité est d’acheter des obligations US, si on ne souhaite pas s’exposer aux actions (via des ETF obligataires par exemple).

La dernière option reste simplement d’ouvrir un compte bancaire en dollar, mais en effet attention aux plateformes en ligne pas toujours très sures et où l’argent n’est pas toujours simple à retirer

ok merci. C’est plus clair.

Cependant, j’essaie d’éviter maintenant de prendre des actions (le côté individuel vs un Indice large ne me permet pas une bonne gestion du risque) et de favoriser des ETF.

Donc si je prends un ETF SP500 côté en euros, ça ne résoud que partiellement le problème… ?

En revanche, si je prends un ETF en dollar (ex : RUSG), c’est tout bon ?

Non rien à voir. Ce n’est pas parce qu’un ETf est coté en euros qu’il est en euros. Un S&P500 classique sera en euro mais tiendra en réalité compte de eur/usd (c’est du dollar converti en euro chasue jour).

Il faut prendre un ETf en euro et hedgé, pour qu’il ne tienne pas compte du change, mais ce n’est pas ce qui vous intéresse ici

Bonjour,

Quel courtier conseillez-vous pour ouvrir un PEA qui contiennent ces ETF ?

Bonjour Fabien

Pour les ETF, plusieurs courtiers sont possibles et se valent. Par exemple BourseDirect, Boursorama, Fortuneo etc…

C’est surtout sur les titres en direct sur les marchés étrangers que cela peut vraiment varier en terme de frais, ou même d’accès.

Merci Matthieu pour ta réponse,

J’aime ce portefeuille de 6 ETF que tu proposes.

seulement, J’ai moins de 500Euros a placer par mois dans le PEA. Les ordres de bourse sont à 2,5Euros chez BFORBANK par exemple. Les frais d’ordre sont à multipliés par 6 du coup, Ne serait-ce pas mieux d’investir dans un seul ETF MSCI WORD par exemple ? Sinon dois-je j’allouer mes 500euros sur un ETF le premier mois, puis 500 sur un autre le mois suivant etc ?

Quel ETF te parais le plus complémentaire au MSCI WORD ?

Merci par avance,

Bonjour Fabien,

Souvent Mathieu indique que si le portefeuille fait moins de 10 000€ d encours, on reste sur une seule ligne de World (type cw8) et passer la barre de 10 000€ on peut dispatcher sur différéntes lignes comme l’ex ci dessus. Le tout est pour une histoire de frais.

Bonjour Fabien

En effet, avec 500€ par mois, le plus simple pour le moment est de se concentrer sur un ETF World (EWLD de Lyxor par exemple qui a une faible valeur de part et qui facilite les renforcements). Au dela d’un certain montant, tu pourras si tu le souhaites splitter en plusieurs ETF. Mais au démarrage ce n’est pas forcément nécessaire, l’important est surtout de se construire progressivement un portefeuille.

Merci Vincent et merci Matthieu,

J ai bcp appris grâce à votre site!!

Je viens d’ouvrir mon PEA chez bforbank 🙂

Je vais commencer en effet par un msci world.

Selon vous, une fois les 10000 euro atteint(ce qui devrais arriver vite car je vais commencer avec un capital de 8000euro, si je constitue un portefeuille long-terme (8, 10, 15ans voir plus) sur uniquement les 4 Etf suivant de façon passive :

70% msci Word

15% nasdaq 100

10% eurostoxx600

5% amundi EM

Cela vous paraît-t il un choix solide ?

Merci par avance

Bonjour,

Merci pour ce reporting du mois de juillet, et pour le contenu publié de manière générale.

Je me suis beaucoup renseigné ces deux derniers mois, et après avoir établi ma stratégie à la fois géographique et sectorielle, assez semblable à celle que vous exposez d’ailleurs, j’ai soudainement commencé à m’intéresser aux ETF factoriels éligibles au PEA. Un exemple : le MCEU, autrement dit MSCI EUROPE MOMENTUM FACTOR UCITS ETF – EUR (C) de chez Amundi.

Qu’en pensez-vous ? Ce genre d’ETF pourrait-il « remplacer » les ETF sectoriels Europe dans un portefeuille, ou bien pensez-vous qu’il pâtit lui aussi des secteurs cycliques, au même titre qu’un ETF Europe classique ?

Dernière question, certainement naïve à première vue, pensez-vous que c’est une erreur de se lancer avec plus de 3 lignes dans un portefeuille ETF, en mettant disons 500 €/mois et sans avoir de « capital initial » à investir ? Je suis conscient des frais de courtage (qui demeurent néanmoins contenus), des risques et de l’éventuelle difficulté de gestion par rapport plus simple tel que World + EM, mais j’accorde davantage d’importance aux frais courants ainsi qu’à la stratégie qui a fait l’objet de mes recherches et que j’aimerais appliquer. Seulement, peut-être qu’un détail m’échappe et que les frais de courtage pourraient avoir un impact non-négligeable sur ma performance.

En vous remerciant.

Bonjour Max

Malheureusement MCEU n’est plus éligible au PEA, donc pas vraiment de choix. Le seul ETF factoriel intéressant sur l’Europe est GWT de Lyxor (MSCI EMU Growth). Les ETf type Momentum peuvent très vite changer de composition (et donc d’exposition sectorielle) ce qui peut en faire un avantage comme un inconvénient.

Pour moi avec des sommes < 500€ par mois je pense qu’il faut se concentrer sur une ligne d’ETF World ou S&P500, sinon vous aurez des difficultés à renforcer chaque mois selon le prix des différentes parts, et allez payer beaucoup de frais de courtage. Quand le portefeuille est gros ça joue moins, mais au début en pourcentage cela représente des sommes non négligeables. Une fois une certaine somme atteinte vous pourrez éventuellement splitter sur plusieurs ETF. Pas besoin d’investir sur les pays émergents à mon humble avis : beaucoup de volatilité et peu de performance. Le ratio gain risque n’est clairement pas intéressant. Vous investissez en plus de cela sur des devises « junk » qui perdent constamment en valeur, ce qui n’aide pas.

Bonjour Matthieu,

Merci beaucoup pour votre réponse.

J’ai plutôt tendance à privilégier l’Asie émergente plutôt que les marchés émergents en général. Je pense qu’il s’agit d’un pari sur l’avenir, tout en faisant fi de certaines régions du monde dans lesquelles je ne crois pas, bien que la performance ne soit pas tout à fait au rendez-vous pour l’instant. C’est aussi, je pense, la meilleure manière de s’exposer raisonnablement à la Chine via PEA.

De plus, cela me fait penser à un détail que vous avez exprimé en réponse à certains commentaires dans vos reporting précédents : le fait que la Chine, en devenant un pays développé, pourrait éventuellement rejoindre un ETF World et quitter le PAEEM par exemple. Mais le PAASI ne subirait-il pas le même sort ? Par le passé, j’ai pu lire que la Chine était considérée comme un pays « développé » au sein du PAASI, mais ne pouvant ni retrouver cette information ni sa source, je doute fortement de sa fiabilité…

En vous remerciant à nouveau.

Bonjour Max,

Non la Chine est considérée comme un pays émergent, quelle que soit l’ETF. Quand ça ne sera plus le cas elle intégrera le World et donc les PAASI/PAEEM n’auront plus d’intérêt. Ca ne viendra pas tout de suite car un critère est l’accès facile aux bourses du pays, hors le MSCI China A n’est pas dispo aux investisseurs donc le critère n’est pas respecté

C’est la Corée du Sud qui est considéré comme un Pays développé mais qui de par sa trop petite taille et PIB mondial reste dans les ETF Asie Emergente.

Bonjour Mathieu,

Pour rebondir sur la question de Fabien plus haut, je pense qu’une allocation serait mieux?

70% msci world

10% nasqaq100

10% eurostoxx600

10% asia emerging markets

D après toi, y a t il plus de chance de surperformer un msci Word seul avec ce portefeuille ?

Bonjour Stéphane

En faisant cela vous surpondérez l’Europe, zone qui n’a aucun intérêt et dont les performances indicielles sont catastrophiques. Le Stoxx 600 est donc clairement à enlever (car déjà présent Dans le World, pas besoin de rajouter une double peine).

En ce qui concerne l’Asie, c’est un vaste débat. Personnellement je n’y crois pas et préfère le Nasdaq, il n’y a pas photo, donc je partirais plutôt sur quelque chose comme 80% World 20% Nasdaq.

Bonjour Mathieu,

On peut imagier donc un 80%world 20%nasdac en périodes agressives et un 100% world pour les périodes défensives ?

Bonjour Fabien

Oui par exemple, on peut aussi le faire sans chercher à timer et donc avoir cette pondération quel que soit le marché

Super merci Mathieu!!

Bonjour Matthieu, je profite de ce message pour vous remercier pour l’ensemble de vos partages et connaissances! Vous indiquez que pour des sommes < 500€ par mois il est préférable de se concentrer sur un ETF World ou S&P500. J'ai 100€/ mois à investir et je comptais dans le cadre d'un DCA (donc pas besoin de mon coté de renforcer des positions) monter le portefeuille que vous présentez sur cette page tout au long de l'année. Concernant les frais, les frais courant des fournisseurs d'ETF concernés sont autour des 0,30% et les frais de courtage de mon coté sont de 0.50% à chaque opération. Qu'est ce qui fait que les frais de courtages seraient plus important si j'opte pour ma stratégie au lieu de me focuser sur un ETF World?

En comparant la performance de votre portefeuille depuis les 10 dernières années avec un ETF World, je me disais que la stratégie que je vous présentais ici serait plus performante sur le long terme que uniquement sur le world. Qu'en pensez-vous?

Merci encore pour vos éclairages!

Pierre

Bonsoir Pierre

Ca dépend si les frais de courtage sont fixes (en €/transaction) ou en pourcents. Si c’est 0,5% peu importe le montant (même 100€) ça revient au même. Néanmoins avec 100€ vous ne pourrez pas forcément acheter chaque mois des parts entières, ce qui n’est clairement pas pratique. Mais après c’est à vous de voir

Bonjour Matthieu,

Que pensez-vous d’un ETF MSCI World Healthcare sur CTO, plutôt qu’un MSCI World sur PEA sur le long voire très long-terme ? À vrai dire, je m’étonne de voir à quel point le premier surperforme le second de manière assez exceptionnelle. Rien qu’à en voir la courbe sur ces 5, 10, même 20 dernières années, on pourrait légitimement croire à MSCI World avec effet de levier x2, à la différence près qu’il n’y a en réalité aucun effet de levier, que l’ETF semble tenir bon en période de crise (positif chaque années sur les 5 dernières par exemple), et qu’il s’agit d’un secteur (en l’occurrence santé) relativement défensif et qui, je pense, a de très beaux jours devant lui. À lui seul, cet ETF pourrait aisément compenser l’avantage fiscal du PEA, en plus d’avoir de sérieux arguments. C’est même presque trop beau pour être vrai. Est-ce que quelque chose m’échappe ?

Merci encore pour le travail fourni et le temps accordé.

Bonjour Max

Cela part du principe que ce qui a fonctionné dans le passé fonctionnera encore. Cependant rien n’est jamais certain. Historiquement les secteurs de la santé et de la tech surperforment le marché. Je crois également fortement en ces deux secteurs. Mais on ne sait jamais de quoi l’avenir est fait, peut-être que dans le futur les Etats feront des lois qui diminueront les profits du secteur (interdiction de faire du profit sur des médicaments etc…).

Vous pouvez prendre une position en « pari » mais il faudra à côté garder un portefeuille bien diversifié

Bonjour,

Merci pour ton partage d’expérience et tout le contenu de qualité que vous proposez.

J’ai un Pea ouvert récemment avec un capital de 2 500 € et des petites mensualités de 150 € avec comme objectif de répartition pour du très long terme.

30% SP500

3% STOXX 600 SANTE

3%STOXX 600 Luxe/Textile

3% STOXX 600 FOOD

30% Nasdaq

11% TNO

20% WORLD

Chaque mois, je vérifie donc la moyennes mobile (50) de l’ETF monde cw8

TEND basse SP 500, STOXX 600 SANTE, STOXX 600 LuxeTextile, STOXX 600 FOOD

TENDANCE HAUSSIERE NASDAQ, TNO

Pensez-vous que cela soit assez diversifie voir peut être trop ?

En vous remerciant d’avance.

Bonjour

Avec en effet uniquement 2500€ puis des mensualités de 150€, cela fait trop d’ETf, de petits ordres et de frais à payer.

Vous devriez plutôt dans un premier temos acheter uniquement un ETF World comme EWLD de Lyxor qui a une valeur de part dans les 20€, ce qui vous facilitera la vie.

L’important au début n’est pas tant le choix des supports, mais surtout de faire vite grossir votre épargne et vos versements. Le résultat sera bien plus important que de chercher à optimiser de la performance sur un faible montant

Bonjour,

Merci pour votre réponse.

Du coup, faut-il que je revende les etf comme le SP500 (quantité 27), Nasdaq (6) , TNO (5) et les autres (1) ?

Je me concentre donc tous les mois à prendre pour 150 € de world Lyxor jusqu avoir 10 000 € d’investi et une plus grosse mensualité. Où partager 70 world et 30 SP500 ou Nasdaq?

Merci en tout cas pour vos réponses

Vous pouvez conserver ce que vous détenez déjà pour éviter de payer des frais en revente. Mais pour vos prochains achats effectivement le mieux est de faire simple.

Sur la répartition c’est à vous de voir, mais il faut bien comprendre que tant que le portefeuille a une faible valorisation, gagner une surperformance de 1% sur un petit montant rapporte un très petit montant. Donc autant faire simple au début

Bonjour Matthieu,

J’espère que vous allez bien!

Je me suis intéressé aux Fintech, dont on parle beaucoup et qui je crois sont très développés aux USA, et en particulier à Nalo et Yomoni.

Pour les investisseurs plutôt « passifs », que pensez de la gestion pilotée des Fintech et de leurs frais de l’ordre de 1.6%?

Nalo propose un portefeuille éco-responsable qui a fait de belles performances ces dernières années, et Yomoni se développe dans ce domaine. Que pensez vous de l’avenir des investissements éco-responsables? Certains disent que c’est du marketing, et d’autres que c’est un placement d’avenir.

Merci et belle journée,

Olivier

Bonjour Olivier

Nalo et Yomoni, c’est de l’arnaque totale. Vous les payez très cher pour qu’ils achètent simplement des ETF à votre place, c’est totalement inutile.

1,6% par an de frais de gestion, c’est la sous performance annuelle que leur placement fera vs un simple ETF World.

Sur 100k€ autrement dit, ils vous prendront chaque année 1600€ de frais, sans réelle raison, juste pour vous acheter des ETF souvent très redondant les uns avec les autres. Ils multiplient les lignes pour se donner l’air professionnel et de mériter leur frais, mais ce n’est clairement pas le cas. Quand ils prennent oar exemple du MSCI world, du S&P500, du MSCI Europe, du stoxx50, on peut clairement se demander s’ils comprennent ce qu’est des ETF et de quoi sont composés les grands indices…

Bref, à fuir