Cet article concerne le suivi de mon portefeuille boursier. La stratégie d’investissement du portefeuille repose sur une combinaison d’une poche de capitalisation (action de croissance et ETF) de manière à faire croitre mon capital dans le temps, et d’une poche distributive (dividendes) consacrée à des secteurs défensifs, résilients, peu cycliques, peu corrélés aux indices, dont l’objectif est de diversifier le portefeuille et de réduire son risque notamment lors des crises.

L’objectif principal du portefeuille est de faire croitre mon patrimoine dans le temps et de réaliser une performance proche à celle du MSCI World sur le long terme.

Le second objectif (un fois le patrimoine atteint) sera de construire un flux régulier de cash-flow avec les dividendes croissants perçus chaque année. Cela me permettra à long terme d’atteindre l’indépendance financière en couvrant mes dépenses avec ces revenus passifs.

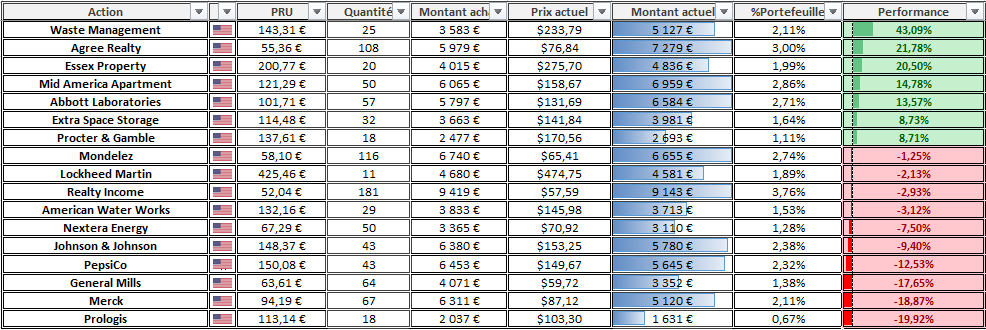

Actions détenues et bilan

Le mois d’Avril a été baissier sur les marchés, avec une volatilité importante.

Le S&P500 a par exemple perdu 4%, après une baisse maximale de 14% sur le mois (donc suivi d’un rebond).

En parallèle, le dollar a perdu 5% face à l’euro, ce qui amplifie la baisse. Néanmoins, cela offre également une bonne opportunité d’investissement en transformant ses euros en dollar à bas prix actuellement. Je suis toujours (personnellement) convaincu que le dollar est une devise bien plus solide que l’euro, et qu’elle devrait s’apprécier à long terme. Maintenant, on entend souvent parler de la baisse du dollar vs les devises émergentes, de la baisse des transactions internationales dans cette devise etc… certes, mais qu’en serait-il de l’euro ? À mon avis, ça serait bien pire. L’objectif n’est donc pas pour moi de trouver « la meilleure devise », celle-ci n’existe pas et il est de toute façon impossible de le prévoir. Pour moi il faut donc avoir une devise plus forte que sa devise principale, ce qui est suffisant (même si à nouveau rien n’est garanti à 100%, mais quand on voit l’état économique de la zone euro et de tous ses problèmes divers, je n’imagine pas comment un retournement pourrait être possible).

Concernant les renforcements, je reste sur ma lancée avec de l’investissement indiciel.

Lorsque les marchés baissent dans leur globalité, je trouve plus intéressant (et beaucoup moins risqué) de renforcer le marché plutôt que de sélectionner des positions individuelles. L’avantage de l’investissement indiciel est la certitude d’un rebond, même s’il est impossible de savoir quand. À l’inverse sur des entreprises individuelles, elles peuvent très bien ne pas remonter. Lorsqu’on fait donc le choix de renforcer telle ou telle entreprise, on peut donc se tromper (et ça serait dommage de voir son portefeuille stagner ou baisser quand tout le marché monte).

Pourquoi donc aller contre les statistiques en renforçant quelque chose d’incertain vs quelque chose de certain ?

Pour moi le stock picking est à privilégier quand le marché est particulièrement cher (donc qu’une correction est statistiquement plus probable qu’une envolée), et qu’il est possible de trouver des entreprises de qualité avec des valorisations attractives.

Niveau professionnel, prise de responsabilité, donc hausse de la charge de travail. J’ai donc moins de temps libre.

Niveau personnel, nous attendons avec ma femme un second enfant pour la fin d’année ! Très bonne nouvelle (c’était prévu). Mais cela n’ira pas non plus dans le sens d’économie financière et de temps dispo 🙂

Transaction du mois

Ventes

rien

Achats

rien

Renforcements :

ETF S&P500 PSP5

Sans plus tarder, voici le détail du portefeuille :

Portefeuille

Les actions détenues sont les suivantes :

Santé

🇪🇺 Novo Nordisk

🇺🇸 Abbott Laboratories, Johnson & Johnson, Merck

Finance

Industrie

🇺🇸 Lockheed Martin

Technologie

🇪🇺 ASML Holding

Consommation non cyclique

🇫🇷 L’Oréal

🇺🇸 Procter & Gamble, General Mills, PepsiCo, Mondelez

Consommation discrétionnaire

🇫🇷 LVMH, Hermès

Energie – Utilities

🇺🇸 Nextera Energy, Waste Management, American Water Works

Telecom

Immobilier

🇺🇸 Realty Income, Agree Realty, Prologis, Mid-America Apartment, Essex Property, Extra Space Storage, Alexandria Real Estate

PEA (Crédit Agricole Investore Integrale)

CTO (DEGIRO & Crédit Agricole Investore Integrale)

ETF

La valorisation totale du Portefeuille est à ce jour de 228 000€.

Remarque : les valeurs étrangères affichées plus haut sont toutes en euro, elles sont converties avec la parité du jour.

Voici également l’évolution du portefeuille depuis Janvier 2019 VS MSCI World :

Performance du Portefeuille en 2025 : -10.3%.

Performance du MSCI World en 2025 : -10.5%.

Revenus passifs et perspectives annuelles futures

Je rappelle que la nouvelle façon de calculer la rente mensuelle est via la règle des 3.5% (règle des 4% sévérisée) de la valeur de mon portefeuille. J’ai effectué pour le tracé et le calcul une moyenne glissante de 3 mois afin de lisser légèrement la volatilité.

De ce fait, je ne regarde plus le rendement de mes Dividend Aristocrats avant de les acheter/renforcer afin de me concentrer 100% sur les fondamentaux.

Les 3.5% correspondront donc au montant global que je pourrais toucher avec des valeurs de rendement si je choisissais d’arbitrer une partie de mes valeurs de croissance actuelles contre elles.

J’ai pu reconstituer ce que cela donnerait sur mon portefeuille depuis le 01/05/2018 :

La rente mensuelle moyenne actuelle (fictive) serait de 711€.

Date Publication : 28/04/2025

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Matthieu,

Félicitations pour toutes les bonnes choses qui vous arrivent.

Dans une réalité alternative si vous rencontriez votre double qui débuterait en bourse avec les mêmes objectifs et contraintes pro et perso mais avec le cash que vous avez investi jusqu’à présent, Que lui diriez-vous de faire?

Bonjour Jean Christophe

C’est difficile à dire car il y a plein d’axes différents sur lesquels prendre des décisions. Sur l’investissement, c’est bien évidemment de commencer jeune, d’y aller progressivement et surtout de se former constamment.

Je dirais certainement (mais avec le recul et l’expérience que j’ai maintenant, aussi grâce à mes erreurs passées) que l’investissement indiciel est clairement à privilégier. Avec des contraintes pro et perso, on n’a clairement pas le temps de faire du stock picking, d’analyser des entreprises (d’ailleurs meme quand on a le temps cela ne garanti absolument aucun résultat). Quand on rentre tard le soir, fatigué par la journée de travail, avec des enfants à s’occuper, on a clairement mieux à faire.

Maintenant, le gros problème de l’investissement indiciel est que c’est simple, donc que la plupart des gens ne comprendront pas ce qu’ils font (raison des hausses et des baisses, volatilités classique, fonctionnement de l’économie…) car c’est un produit peu intuitif contrairement à une action d’une entreprise.

De mon coté, je me suis formé via l’analyse d’entreprises, le fonctionnement des business, la cyclicité des différents secteurs économiques, les raisons de la volatilité des marchés… une fois que l’on a toutes ces bases, c’est beaucoup plus simple de comprendre le fonctionnement des marchés boursiers (et donc de comprendre la puissance de l’investissement indiciel) et d’éviter les erreurs communes.

Bref si je n’étais pas passé par là, pas sur que j’en sois à ce stade aujourd’hui.

Mais évidemment, si j’avais commencé par l’investissement indiciel des le début, j’aurais certainement un peu plus d’argent aujourd’hui, bien que l’écart est loin d’être énorme et dramatique.

Tout ce temps économisé permet notamment de se lancer dans des aventures entreprenariales, bien plus passionnantes, permettant de grandir personnellement et professionnellement, et aussi économiquement. Je ne regrette donc pas du tout cela et le conseille vivement.

Bonjour,

pour ma part ce serait :

GO « ALL-IN » ON #BITCOIN « ASAP »

😉

Felicitation pour tous ce qui se passe de bons pour vous !

Bonjour Matthieu,

Avez-vous vendu la position sur CL2?

Perso je trouve que c est un peu tot… le sp500 a repris la moitié de ce qu’il a perdu par rapport au plus haut.

Bonjour Lucas, non la position est conservée. Comme c’est dur court terme je ne l’affiche pas ici. Mais il ne s’agit pas d’une grosse somme (un peu moins de 5% du portefeuille).

Perso avec la remontée d’aujourd’hui, je pense alléger un peu mon levier..

Un peu tôt à mon avis, le mien est à 1,66

A 3/4 % près, on est au plus haut sur le SP500, j’étais monté à 40% de mon portefeuille en levier. Avoir prix 17% en quelques jours me va bien. Je vais revenir sur du plus classique. Je sors la majorité de mon levier des qu’on arrive sur les plus hauts. Et je charge quand ca corrige

Bonjour à tous,

je viens de tomber sur cet article : https://www.qwarks.fr/la-cryptomonnaie-est-la-meilleure-classe-dactif-sur-les-10-dernieres-annees-et-devrait-le-rester-sur-les-10-prochaines/

Bitcoin a le meilleur ratio de sharpe sur 10 ans….

Bonjour Matthieu,

Toutes mes félicitations pour cette promotion et ce second bébé 😉

Félicitation Matthieu pour votre nouvel enfant 🙂

Je trouve ton résumé d’expérience très pertinent !

Pour ma part, le plus simple serait effectivement de conseiller un investissement sur indice, mais je trouve ça bien de se casser un peu les dents avant pour bien comprendre la sagesse des ETFs

Bonjour Mathieu, bravo encore pour tout le travail fourni et vos projets. J ai une question concernant deux actions que. Ils avez en portefeuille et pour lesquelles j aimerais avoir votre analyse : Alexandria Real Estate et Pepsico. Qu est ce qui explique leur contre-performance actuelle ? Pensez vous qu il faille renforcer ? Je vous remercie.

Bonjour Arnaud

Pour Alexandria, je ne l’ai plus en portefeuille et ne l’a conseillerais pas à l’achat aujourd’hui. C’est l’une des seules REITs qui est toujours au plus bas meme apres le rebond, il doit y avoir des raisons. J’avoue cependant ne pas les comprendre (au dela des taux élevés mais c’est valable pour toutes les REITs). Les fondamentaux (publiés) sont bons, les taux d’occupation élevés, le business est résilient sur un secteur stable et défensif. La dette n’a pas explosée par rapport à avant, bref je ne comprends pas. Dans le doute (il y a rarement de le fumée sans feu) mieux vaut rester à l’écart car c’est peut etre la partie cachée de l’iceberg.

Pour Pepsi c’est différent, et c’est globalement tout le secteur qui baisse (donc le cas n’est pas isolé). Entre l’inflation qui baisse, certains pays (comme la France) qui ont retirés quelques produits, les lobbies qui poussent à de la nourriture plus saine, la concurrence avec les marques distributeurs… ce sont des challenges, mais la boite est bien gérée et historiquement pas chère, et a des produits avec des marques fortes. Pour le coup ici je pense que c’est temporaire et éphémère donc il faut en profiter. J’ai renforcé il y a quelques mois.

Félicitations Matthieu pour la prise de responsabilités et surtout pour le second enfant.

Merci de prendre toujours un peu de temps pour nous ici 😀

Félicitation pour le 2ème bébé ! Moi j’ai peur que ça soit un peu compliqué un deuxième même si tout se passe bien avec le premier.. ^^

Combien d’écart entre les 2 ?

Ils auront en gros 2 ans et demi d’écart