Cet article concerne le suivi de mon portefeuille boursier. La stratégie d’investissement du portefeuille repose sur une combinaison d’une poche de capitalisation (action de croissance et ETF) de manière à faire croitre mon capital dans le temps, et d’une poche distributive (dividendes) consacrée à des secteurs défensifs, résilients, peu cycliques, peu corrélés aux indices, dont l’objectif est de diversifier le portefeuille et de réduire son risque notamment lors des crises.

L’objectif principal du portefeuille est de faire croitre mon patrimoine dans le temps et de réaliser une performance proche à celle du MSCI World sur le long terme.

Le second objectif (un fois le patrimoine atteint) sera de construire un flux régulier de cash-flow avec les dividendes croissants perçus chaque année. Cela me permettra à long terme d’atteindre l’indépendance financière en couvrant mes dépenses avec ces revenus passifs.

Actions détenues et bilan

Les marchés sont une nouvelle fois en hausse sur le mois de Mai, avec des performances annuelles tournant déjà autour de 10% à ce stade de l’année. Cette hausse est impressionnante, et prouve bien que, même contre toute attente, il ne faut jamais sortir complètement du marché, au risque de rater des gains substantiels.

Au niveau de mon portefeuille, je n’ai pas encore fait de ré-équilibrage sur PEA. Cependant, je vais certainement rebalayer ma répartition d’ETF pour intégrer un peu de leverage comme expliqué dans cet article.

Même si les marchés sont hauts (et que ce n’est pas le meilleur moment sur le papier), une allocation doit être définie puis appliquée, sans se poser de questions sur le timing. Le market timing échoue statistiquement dans la quasi-totalité des cas.

Historiquement, le levier permet de surperformer sur le long terme, quel que soit le moment. Il faut simplement définir une cible de levier max (sans se mettre à risque et être sûr de le supporter), puis s’y tenir.

Sur PEA, je vise environ 20% de levier. A noter que je ne parle ici de levier que sur le PEA, donc le levier global (PEA+CTO) sera plus faible.

Je compte partir sur une répartition de cet ordre (puis qui sera peaufinée dans le temps) :

70% S&P500 (PSP5)

10% Nasdaq (PUST)

15% MSCI USA x2 (CL2)

5% Nasdaq x2 (LQQ)

Concernant le CTO, les REIT remontent lentement mais sûrement. Je continue ma stratégie d’achat d’ETF World (uniquement, pas de levier ou d’autres ETF).

Côté personnel, je relance une activité plaisir (chaîne YouTube) liée à l’une de mes grandes passions : les montres. C’est fait de façon complètement amateur (pour le moment), mais cette activité pourra potentiellement rapporter à terme quelques revenus (mais ce n’est pas l’objectif immédiat).

Pour les plus curieux, voici le lien de la chaîne YouTube (MisterWatch)

Pas de moqueries svp 😂, mais n’hésitez pas à vous abonner si le sujet vous intéresse.

Côté professionnel, j’ai énormément de travail actuellement (déplacement en mission, pilotage de projet…). Je vais donc avoir peu de temps les prochaines semaines /mois pour rédiger des articles de fond.

Transaction du mois

Ventes

rien

Achats

rien

Renforcements :

ETF Ishares Core MSCI World (IWDA), ETF Lyxor S&P500 (PSP5)

Sans plus tarder, voici le détail du portefeuille :

Portefeuille

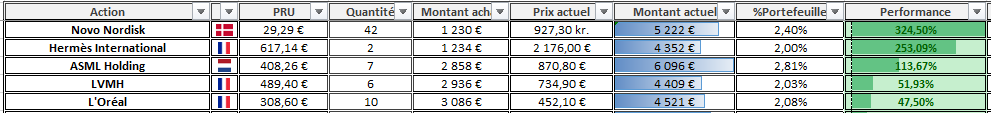

Les actions détenues sont les suivantes :

Santé

🇪🇺 Novo Nordisk

🇺🇸 Abbott Laboratories, Johnson & Johnson

Finance

Industrie

🇺🇸 Lockheed Martin

Technologie

🇪🇺 ASML Holding

Consommation non cyclique

🇫🇷 L’Oréal

🇪🇺 Nestlé

🇺🇸 Procter & Gamble, General Mills, PepsiCo

Consommation discrétionnaire

🇫🇷 LVMH, Hermès

Energie – Utilities

🇺🇸 Nextera Energy, Waste Management, American Water Works

Telecom

Immobilier

🇺🇸 Realty Income, Agree Realty, Prologis, Mid-America Apartment, Essex Property, Extra Space Storage, Alexandria Real Estate

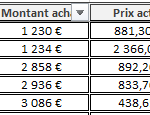

PEA (Crédit Agricole Investore Integrale)

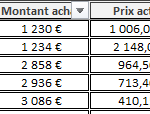

CTO (DEGIRO & Crédit Agricole Investore Integrale)

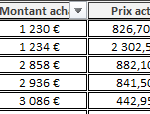

ETF

La valorisation totale du Portefeuille est à ce jour de 217 300€.

Remarque : les valeurs étrangères affichées plus haut sont toutes en euro, elles sont converties avec la parité du jour.

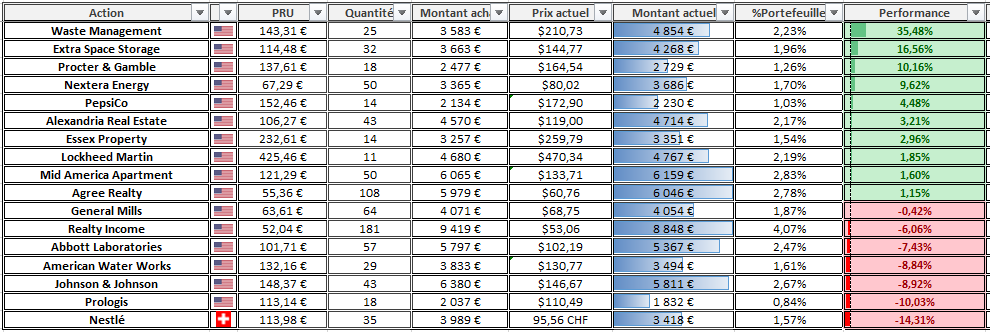

Voici également l’évolution du portefeuille depuis Janvier 2019 VS MSCI World :

Performance du Portefeuille en 2024 : +11.3%.

Performance du MSCI World en 2024 : +11.0%.

Revenus passifs et perspectives annuelles futures

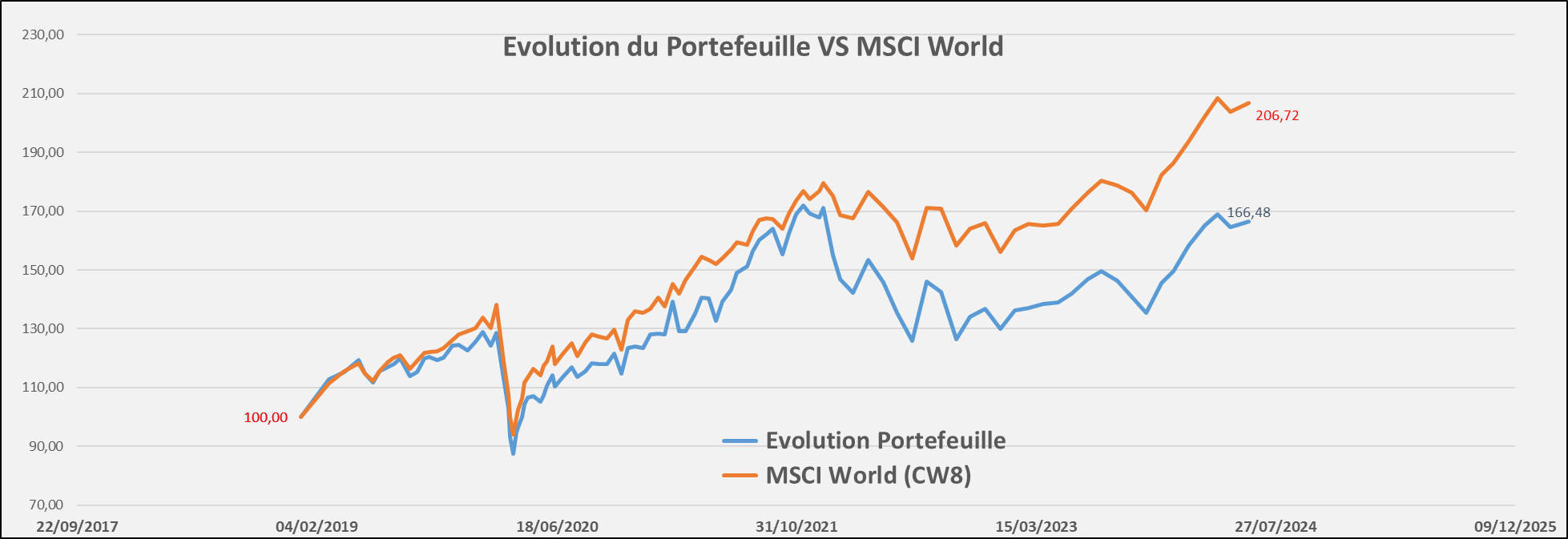

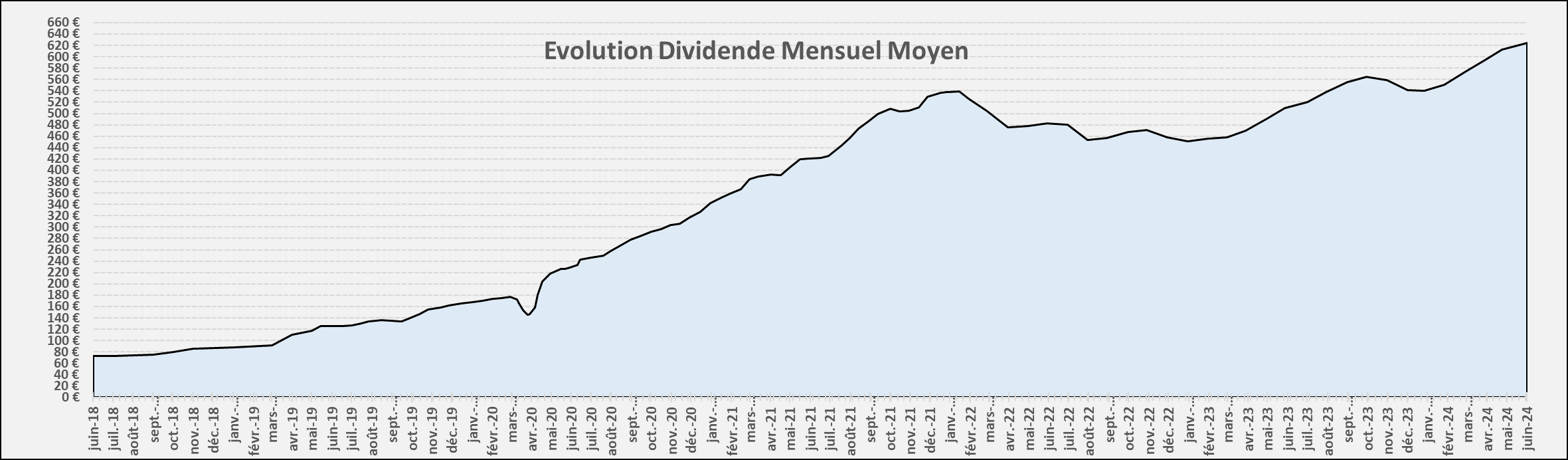

Je rappelle que la nouvelle façon de calculer la rente mensuelle est via la règle des 3.5% (règle des 4% sévérisée) de la valeur de mon portefeuille. J’ai effectué pour le tracé et le calcul une moyenne glissante de 3 mois afin de lisser légèrement la volatilité.

De ce fait, je ne regarde plus le rendement de mes Dividend Aristocrats avant de les acheter/renforcer afin de me concentrer 100% sur les fondamentaux.

Les 3.5% correspondront donc au montant global que je pourrais toucher avec des valeurs de rendement si je choisissais d’arbitrer une partie de mes valeurs de croissance actuelles contre elles.

J’ai pu reconstituer ce que cela donnerait sur mon portefeuille depuis le 01/05/2018 :

La rente mensuelle moyenne actuelle (fictive) serait de 631€.

Date Publication :01/06/2024

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour le toqué du tic-tac.

Un secteur de plus en plus concurrentiel les montres sur YT, et qui semble avoir le vent en poupe ces dernières années (mais toujours moins pire que la finance/l’investissement ^^).

En tout cas je te souhaite le même succès que TGV (The Urban Gentry) 😉

Merci.

Bonjour Adrien, ahah j’ai la ref 😉

Je fais vraiment ça sans me prendre au sérieux mais je me dis qu’il faudra sérieusement améliorer la qualité des vidéos dans le futur pour avoir plus d’audience. The Urban Gentry est de loin ma chaîne préférée dans le domaine. Pour être honnête, je suis actuellement en train de regarder toutes ses vieilles vidéos sur YT. Il a le même type de mindset que PPCIAN que j’adore en bourse (que l’on aime ou pas les dividendes, on ne peut qu’apprécier cette personne).

Pourquoi ? Et bien car il applique à ce sujet ce que j’essaye d’appliquer ici sur le site : aller vraiment dans le fond des choses lorsqu’il parle d’un sujet. Il existe tellement de vidéos et d’articles creux, qui ne font que répéter ce que disent tous les autres et afficher des infos superficielles. Il y a malheureusement trop peu de gens dans la vie qui creusent les sujets jusqu’au bout, les gens deviennent fainéants et préfèrent la quantité à la qualité…

Merci en tout cas pour ton message !

Bonjour Matthieu,

Bonne chance pour vos nouveaux challenge pro et perso.

A vue d’oeil déjà je me permet de me permettre une critique constructive pour vos vidéos, « le décor » … Vous nous présentez une belle boite de montre sur du carrelage devant une armoire si je ne m’abuse. Je pense qu’un cadre dans la mesure du possible chez vous dans un recoin d’une pièce avec des matières qui mettent en valeur ce que vous présentez.

Bonjour Jean et merci pour la remarque.

Oui j’y songe, mais la maison est petite et comme nous avons transformé mon bureau en chambre d’enfant, je n’ai pas encore trouvé de meilleur endroit. Je vais y réfléchir pour voir si je peux trouver mieux en attendant (avec suffisamment d’éclairage)

Bonjour Matthieu,

Je ne comprends pas votre raisonnement concernant le calcul de levier

Prenons un exemple chiffré

J1 Capital 100€, 2 méthodes pour avoir un levier 10%

Bull market : supposons le S&P500 a pris +10% à la fin du J1 (juste pour le calcul :-))

Bear market : supposons le S&P500 a perdu -10% à la fin du J1 (juste pour le calcul :-))

Le levier ne change pas la même façon pour 2 méthodes. Comme j’ai déjà parlé, les etfs à levier nous « protègent » dans la chute car le levier est automatiquement diminué.

Bonjour Nasdaq

Vous avez raison, je viens de corriger, cela revient en réalité au même. Merci pour la remarque !

Bonjour Matthieu

Merci pour vos analyses et vos commentaires toujours très intéressants.

Le journal « le monde » prévoit un avenir proche plutôt sombre pour l’économie américaine, ( article paru hier, ref Arnaud Leparmentier )notamment en raison d’une inflation forte et des taux d’intérêt élevés .

Faut-il en déduire que nous sommes à l’aube d’une importante crise financière aux Us ??

Cordialement

Bon week-end Jluc

Bonjour Jean luc

Ne vous préoccupez pas de ces nouvelles alarmantes qui tombent tous les jours depuis des décennies. Forcément ça sera vrai un jour, mais en attendant les marchés montent. Et qui dit crise aux Us dit crise 2x plus grave en Europe.

Bonjour Matthieu

Vous avez raison , il faut garder sa ligne de conduite et ne pas se laisser influencer par la presse, sachant que sur le long terme la bourse reste toujours bénéficiaire

Bon Dimanche

Jluc

Tout les jours, sans parler de bourse, vous voyez aussi que le monde prend un contre pied pour battre les US, avec l’alliance Russie+Chine+Iran+Brésil+Argentine+Inde et peut être bientôt Arabie Saoudite

Bonjour,

merci pour ce contenu fort intéressant. J’ai une question qui peu paraitre naive, mais pourquoi ne pas simplement investir dans le MSCI world puisqu’il perform mieux que votre propre portefeuille ?

merci d’avance

Bonjour

C’est ce que je fais maintenant avec une grande partie d’ETF dans mon portefeuille, qui continue d’augmenter avec mes apports mensuels.

Bonsoir Matthieu, du coup vous voulez vous diriger vers 100% ETF sur PEA? Vous allez donc vendre à terme les actions qui vous restent en direct?

Bonjour Flow

Non pas du tout je conserve, mais cette poche est de faible taille donc je ne la prends pas en compte dans le calcul.

Bonjour Matthieu,

Ça tombe bien, les montres sont aussi sur ma liste des passions avec la finance (à croire qu’on est tous les même), je m’abonne pour ne pas perdre la chaîne et j’irai regarder à l’occasion avec plaisir 😁

Concernant la thématique nous intéressant ici, je suis surpris par ce 5% nasdaq X2.

Le portefeuille ne gagnerait il pas en simplicité (et frais) juste en mettant 20/25% sur le USA X2 plutôt que de se traîner cette ligne à 5% à renforcer/équilibrer etc. ?

Bonjour Vincent

Merci pour le message 🙂

La pondération est à peaufiner, je suis parti comme cela pour le moment mais je n’ai rien investi, en effet ça serait plus simple, mais comme j’ai déjà Nasdaq + S&P500 il serait logique d’investir à levier dans les mêmes proportions. 5% sur mon PEA représente quandmême environ 7000€ donc ça va la ligne n’est pas de taille trop ridicule non plus, à voir

Bonjour,

Quelle baisse considéreriez vous comme raisonnable pour investir dans un etf à levier?

Bonsoir, c’est propre à chacun, on peut même investir à levier de manière continue sans chercher une baisse.

Mais historiquement, une baisse des marchés de 30% ou + est assez rare et signe d’une belle opportunité

Bonjour Matthieu et Florin,

Il faut distinguer 2 situations dans un bear market

1. Vous avez déjà eu une grosse position de LETFs (ETFs à levier) : il faut vendre pour éviter une grosse perte. C’est la gestion de risques.

2. Au contraire il faut acheter si vous n’en avez pas/ou juste une petite position.

Bonsoir,

que pensez vous d une stratégie qui investit sur Cl2 (ou lqq) quand la tendance est positive et bascule vers du psp5 (ou pust) quand elle s inverse (par exemple passage sous la mm50 ou 200) afin de n être jamais hors du marché et profiter du levier dans les bonnes périodes ?

Bonsoir, c’est un peu dans l’idée de ce que je propose dans le portefeuille passif ETF PEA sur le site. C’est une possibilité, mais cela rajoute tout de même de la volatilité au portefeuille, donc bien maîtriser ce que l’on fait. Tout est toujours simple en théorie, mais en pratique…

Bonjour Diogène,

C’est du trend following. A mon avis, c’est la gestion de risque (de ruine !). L’inconvénient principal est l’impôt des plus-values, donc à utiliser dans les enveloppes comme le PEA ou les AV. Personnellement, je surveille le SMA200.

Bonjour Mathieu

Pourquoi investir en ETF levier sur PEA plutôt que CTO ? Le CL2 est capitalisant donc pas d’intérêt fiscal non ?

Merci pour ton retour

Bonjour

Le levier doit se monitorer de (très) près et donc subir des équilibrages (ventes). Cela nécessite des transactions, donc enclenche de la fiscalité inutile si sur CTO.

Bonjour Mathieu

Sur une stratégie long terme, y a t’il un risque de ne pas monitorer un ETF lqq ou lc2 ?

Merci

Bonjour

Qu’appelez vous monitorer ? Une gestion saine pencherait pour définir un montant max de levier dans le portefeuille, si la bourse monte, il faut donc alléger la position qui sinon augmentera en proportion pour déséquilibrer le portefeuille.

Si vous entendez faire du market timing (acheter quand c’est bas, vendre quand c’est haut), c’est relativement utopique (c’est impossible dans la réalité) donc non ce n’est pas recommandé vs du buy & hold.

Merci pour votre retour.

J’ai mal formulé ma question. En cas de marche fortement en baisse, faut il forcément vendre un ETF leverage ? (Si on arrive à tenir cette position) dans une stratégie de long terme > 10 ans

Merci

Au contraire, il ne faut surtout pas vendre. Pourquoi vouloir vendre et encaisser une perte définitive alors que le marché est haussier sur le long terme et que vous dites vous même avoir un horizon supérieur à 10 ans. Cette remarque est valable avec ou sans levier d’ailleurs. Si vous n’êtes pas confortable lors d’une baisse (avec du levier ou pas), c’est que votre proportion investie en actions est tout simplement trop grande par rapport à ce que vous êtes capable d’accepter.

Maintenant je maintiens : le levier est à éviter dans la majorité des cas et pour la majorité des personnes, il faut être expérimenté, et bien maîtriser ses émotions. Et surtout, rester limité (à mon sens) dans son utilisation.

Bonjour à tous,

On dit régulièrement qu’il est impossible de « timer » le marché et par conséquent qu’il est plus rentable de rester en permanence investis.

Pourtant concernant le levier lorsque que je lis les commentaires j’ai l’impression que vous pensez savoir quand vendre et quand racheter… pouvez-vous expliquer car je ne comprends pas pourquoi cela fonctionnerait plus avec du levier que pour des etf classiques

Bonjour Cyril,

Vous pouvez appeler cela « market timing ». Pour moi, c’est plutôt « risk management » car le risque est amplifié en utilisant du levier.

Si l’investissement boursier sans levier nécessite en général un horizon de 8-10 ans, c’est encore plus long en cas de Buy and Hold avec levier. Il me faut diminuer le levier dans un bear market pour raccourcir cet horizon défavorable.

J’utilise le levier car pour moi 1) la bourse est structurellement haussier, et 2) le taux d’intérêts devrait être plus bas que le rendement réel espéré.

Bonjour Nasdaq,

merci de votre réponse, et concrètement quels signaux déclenchent pour vous la vente et inversement quels signaux déclenchent l’achat. Que faire du cash en attendant que le marché baissier passe ?

En version courte : Le SMA de 200 jours pour déterminer la tendance générale

En plus l’allocation d’actifs elle-même (qui détermine votre risque); le niveau de levier; l’horizon d’investissement; la situation professionnelle,…

Cash is King pendant le bear market 🙂

Comment vous y prenez vous pour rééquilibrer vos ETF ? Tous les mois ? tous les ans ? La question se pose d’autant plus que les positions en levier peuvent vite sortir de l’allocation cible. Mais d’un autre côté en cas de hausse, il peut être intéressant de laisser trainer un peu la position pour profiter de l’effet momentum.