Cet article concerne le suivi de mon portefeuille boursier. La stratégie d’investissement du portefeuille repose sur une combinaison d’une poche de capitalisation (action de croissance et ETF) de manière à faire croitre mon capital dans le temps, et d’une poche distributive (dividendes) consacrée à des secteurs défensifs, résilients, peu cycliques, peu corrélés aux indices, dont l’objectif est de diversifier le portefeuille et de réduire son risque notamment lors des crises.

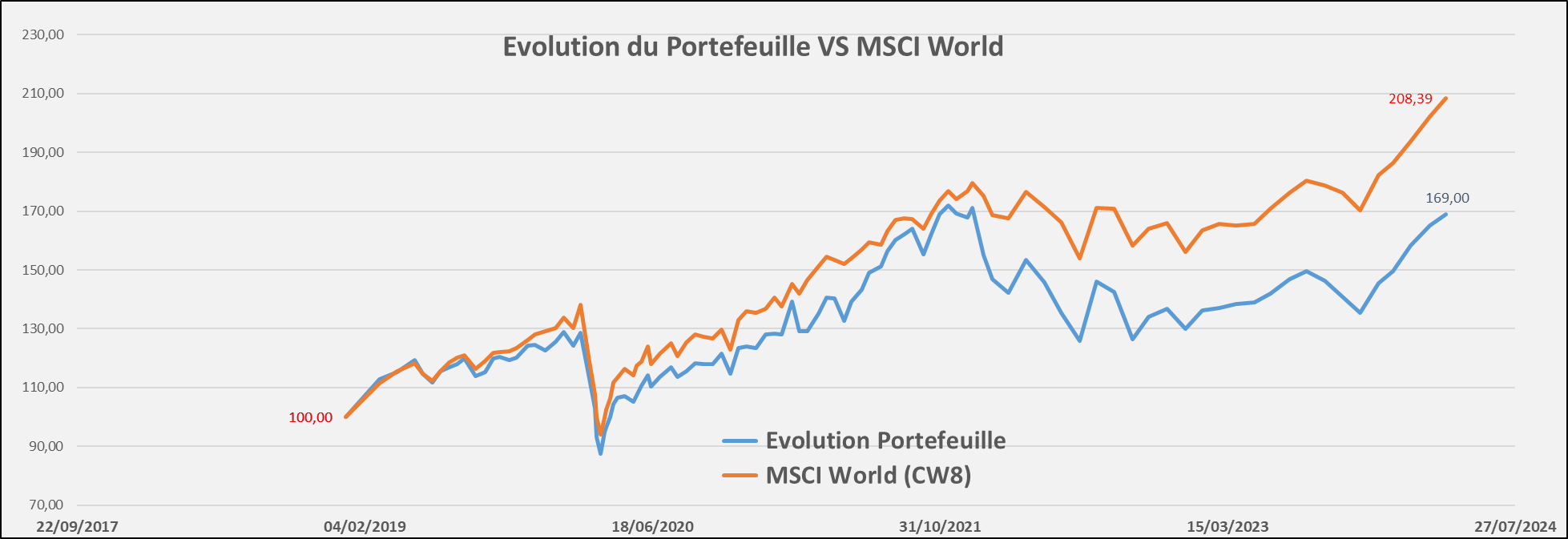

L’objectif principal du portefeuille est de faire croitre mon patrimoine dans le temps et de réaliser une performance proche à celle du MSCI World sur le long terme.

Le second objectif (un fois le patrimoine atteint) sera de construire un flux régulier de cash-flow avec les dividendes croissants perçus chaque année. Cela me permettra à long terme d’atteindre l’indépendance financière en couvrant mes dépenses avec ces revenus passifs.

Actions détenues et bilan

Le mois de mars a été à nouveau haussier sur les marchés, les indices battent de nouveaux records.

La bonne tenue de l’économie Américaine, et donc le risque de repousser à plus tard le début de la baisse des taux, ne semble visiblement pas gêner le marché. Après tout, c’est que l’économie va bien, et donc que l’on peut potentiellement s’attendre à de meilleurs résultats que prévus pour les entreprises.

Sur mes investissements personnels, plusieurs mouvements sont à noter.

Tout d’abord, j’ai clôturé quelques dernières lignes orientées qualité / croissance sur mon CTO, que je considère trop corrélées aux marchés et correctement valorisées. Cela n’enlève rien à la qualité de ces entreprises (je les considère exceptionnelles), mais il est préférable (dans ma situation personnelle) de les arbitrer pour les deux options que je vais évoquer maintenant.

Avec l’argent récupéré, j’ai donc fait les investissements suivants :

- Renforcement des REIT (immobillier coté US)

Cela fait déjà plusieurs mois que je fais grossir mes positions sur les REIT, dont la valorisation est extrêmement attractive à l’heure actuelle à cause de la hausse des taux. Pour moi, c’est une opportunité qui ne reviendra probablement pas avant longtemps. J’en ai donc profité pour renforcer une dernière fois mes positions. Je pense que je n’y reviendrai pas avant un bon moment (car les tailles de lignes deviennent conséquentes), mais au moins je n’aurais pas de regret.

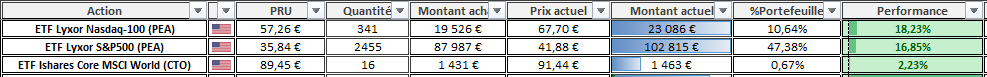

- Initiation d’une première position indicielle (ETF) sur CTO

Mon PEA n’est pas totalement plein, je pourrais donc y investir encore un peu d’argent. Néanmoins, comme expliqué ces derniers mois, je préfère dorénavant placer mes futurs investissements vers un ETF Ishares sur CTO plutôt que sur PEA. Les nombreuses modifications récentes d’Amundi m’ont confirmé cette décision. Entre les changements d’indices (avec passage en force de l’ESG), les hausses de frais, les clôtures d’ETF comme EWLD…

Bref je considère qu’avec un peu plus de 120k€ à l’heure actuelle en ETF synthétique Amundi sur PEA, cela est bien suffisant (et ce montant continuera de toute façon de grimper mécaniquement à terme avec la hausse des indices, même sans faire d’apport).

Les nouveaux apports iront donc sur le CTO, chez Ishares, en réplication physique, sur un ETF World (j’ai choisi IWDA).

Comme expliqué dans cet article (ETF World vs ETF S&P500) le choix d’un ETF World sur CTO est structurellement plus favorable que sur PEA.

En effet, CW8 fait en moyenne chaque année -0.15% vs son indice de référence, alors qu’à l’inverse IWDA fait +0.1%. Il y a donc chaque année un gap de +0.25% en faveur d’Ishares (sans même parler de l’avantage de la réplication physique, de la transparence et solidité de l’émetteur etc…).

J’aurais pu continuer sur la lancée 100% US. J’y ai longtemps songé. C’est d’ailleurs l’option que j’ai choisie sur PEA. Mais je me dis qu’entre ça et le fait que mes titres en direct sur CTO sont tous US, ma proportion de patrimoine en USD est relativement élevée.

Cela me permettra donc d’avoir une plus grande diversification (Japon, Suisse, Australie…) même si d’un point de vue performance je m’attends à ce que le world fasse moins que les US. Disons que j’accepte ce compromis via réduction du risque de concentration, mais seulement car j’ai déjà une grosse poche US de conviction sur PEA.

Transaction du mois

Ventes

Starbucks, Home Depot, Air Product : raisons expliquées au-dessus, même si j’apprécie vraiment ces entreprises et qu’elles ont historiquement eu des fondamentaux exceptionnels.

Achats

ETF Ishares Core MSCI World (IWDA)

Renforcements :

Agree Realty, Mid America Apartment, Realty Income

Sans plus tarder, voici le détail du portefeuille :

Portefeuille

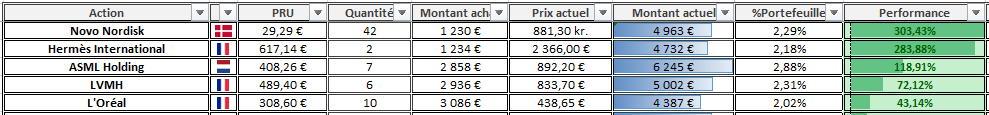

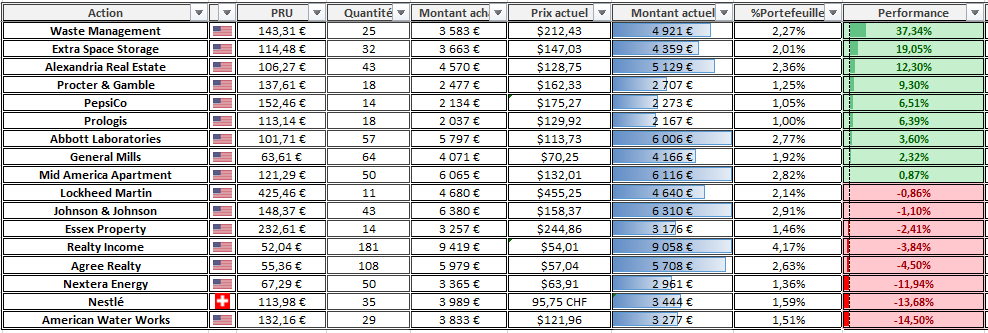

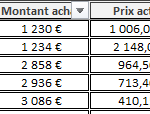

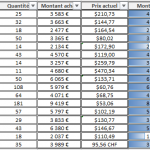

Les actions détenues sont les suivantes :

Santé

🇪🇺 Novo Nordisk

🇺🇸 Abbott Laboratories, Johnson & Johnson

Finance

Industrie

🇺🇸 Lockheed Martin

Technologie

🇪🇺 ASML Holding

Consommation non cyclique

🇫🇷 L’Oréal

🇪🇺 Nestlé

🇺🇸 Procter & Gamble, General Mills, PepsiCo

Consommation discrétionnaire

🇫🇷 LVMH, Hermès

Energie – Utilities

🇺🇸 Nextera Energy, Waste Management, American Water Works

Telecom

Immobilier

🇺🇸 Realty Income, Agree Realty, Prologis, Mid-America Apartment, Essex Property, Extra Space Storage, Alexandria Real Estate

PEA (Crédit Agricole Investore Integrale)

CTO DEGIRO

Si vous souhaitez ouvrir un CTO chez DEGIRO en utilisant mon lien de parrainage, contactez moi à etre.riche.et.independant@gmail.com ou passez directement par le premier lien présent sur cette page. Vous ne gagnerez rien mais je toucherais une petite commission à l’ouverture de votre compte, c’est un bon moyen de me remercier si le site ou l’article a pu vous aider.

ETF

La valorisation totale du Portefeuille est à ce jour de 217 000€.

Remarque : les valeurs étrangères affichées plus haut sont toutes en euro, elles sont converties avec la parité du jour.

Voici également l’évolution du portefeuille depuis Janvier 2019 VS MSCI World :

Performance du Portefeuille en 2024 : +13.0%.

Performance du MSCI World en 2024 : +11.9%.

Revenus passifs et perspectives annuelles futures

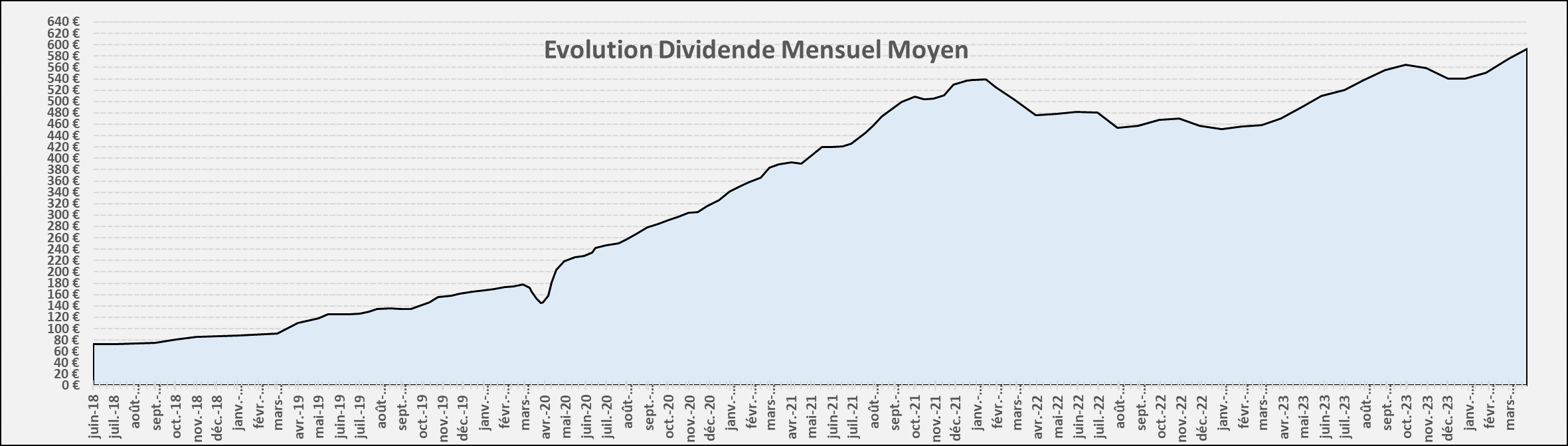

Je rappelle que la nouvelle façon de calculer la rente mensuelle est via la règle des 3.5% (règle des 4% sévérisée) de la valeur de mon portefeuille. J’ai effectué pour le tracé et le calcul une moyenne glissante de 3 mois afin de lisser légèrement la volatilité.

De ce fait, je ne regarde plus le rendement de mes Dividend Aristocrats avant de les acheter/renforcer afin de me concentrer 100% sur les fondamentaux.

Les 3.5% correspondront donc au montant global que je pourrais toucher avec des valeurs de rendement si je choisissais d’arbitrer une partie de mes valeurs de croissance actuelles contre elles.

J’ai pu reconstituer ce que cela donnerait sur mon portefeuille depuis le 01/05/2018 :

La rente mensuelle moyenne actuelle (fictive) serait de 613€.

Date Publication : 29/03/2024

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonsoir Matthieu

Merci pour ce retour, j’ai moi aussi désormais un investissement régulier en ETF World sur CTO, je garde mais je ne renforce plus mon CW8 sur PEA.

Maintenant que la plupart de votre investissement se réalise sur ETF, la comparaison World vs portefeuille est-elle encore justifiée, pour ma part quand je fais la comparaison de mon portefeuille vs World, je prends en compte uniquement mes valeurs en direct, sinon c’est biaisé, car si je prends en compte la partie ETF de mon portefeuille, cela dilue la performance réelle de mon investissement actif, en mieux ou en moins bon.

J’ai donc 2 indicateurs:

Performance de mon portefeuille en général

Performance de mes choix en direct vs World

C’est de cette façon que j’ai pu m’apercevoir que sur 5 ans, mes valeurs en direct ont été bien meilleures que le World, alors que si j’avais inclus mon ETF CW8, la performance aurait été encore supérieure au world, mais diluée.

Belle soirée

Bonsoir Gérard

Mon PEA est S&P500 + Nasdaq avec quelques titres de croissance donc je pense que cela a encore du sens. Cela permet justement de voir si j’ai raison ou non de miser sur les US

Bonjour,

La performance est plus que correcte dans l’absolu.

Le paradoxe, c’est que la meilleure part, c’est la plus petite et c’est l’européenne et non l’américaine. N’avez-vous des regrets d’avoir seulement quelques L’Oréal et deux Hermès ou d’avoir viré Air liquide ?

Cordialement,

Louis

Bonjour

Je ne comprends pas votre message ?

Au contraire l’Europe sous performe. Vous comparez des performances sur des positions prises à des moments différents (et vous vous concentrez également que sur les valeurs Européennes qui ont bien fonctionné et pas les autres, c’est toujours facile à postériori). Et justement si les actions Européennes du portefeuille semblent bien performer, c’est justement car je n’ai gardé que les plus belles entreprises et que les autres ne sont plus dans le portefeuille.

Vous ne pouvez pas comparer la performance d’une position prise il y a 3-4 ans en phase haussière (comme ASML etc…) vs une REIT que j’ai prise il y a moins d’un an en phase baissière avec la hausse des taux, où j’espère justement un rebond avec la future baisse des taux.

Bonjour Louis et Matthieu,

C’est le biais de l’ancrage (lié sans doute au PRU). Je vous propose de supprimer les colonnes PRU, montant investi, performance.

C’est pas bête : Le portefeuille l’oréal au nominatif pur ne l’indique pas. Mais ce sera gênant pour calculer la plus-value le jour où je vendrai mes titres.

Autre inconvénient: comment calculez-vous dans ce cas le rendement du dividende ? Mais cette donnée ne vous intéresse peut-être pas.

cordialement,

Louis

Effectivement, je n’aime pas les dividendes…

Pour moi l’allocation d’actifs, la valeur totale de portefeuille, et le niveau de levier sont les paramètres à surveiller.

Idem, d’ailleurs je n’ai jamais compris pourquoi tant de personnes parlait de « rendement » en ce qui concerne le dividende. C’est un terme tout à fait inapproprié étant donné que le dividende est comptablement une vente qui vient se « détacher » (c’est le terme exacte) du prix de l’action, qui avant détachement représente donc le total return.

De la même manière que le biais de comptabilité fait considérer différemment le capital venant de ses versements de celui de ses plus values ou dividendes (alors qu’il n’y a aucune différence entre les deux qui vont être exposés de la même manière aux variations du PF), la « fascination » pour les dividendes est vraiment LA chose que je n’arrive pas à comprendre chez les investisseurs particuliers. C’est simplement un exercice comptable, qui impacte négativement le PF de part la fiscalité, et qui n’a aucune pertinence rationnelle (tout au plus il permet d’identifier de façon indirecte et imparfaite certains titres exposés au « five factor model » de Fama & French).

la « fascination » pour les dividendes est vraiment LA chose que je n’arrive pas à comprendre chez les investisseurs particuliers.

Éventuellement un intérêt d avoir une poche d actions à dividendes croissants du style aristos qui versent depuis des décennies. Ça peut apporter une rente en phase de conso quelque soit l état du marché (fonds euros et aristos en marché baissier, une solution hybride à la vôtre) Si le dividende n est pas croissant mais fluctue c est différent

Quel que soit l’état du marché, haussier ou baissier, en phase de consommation, que votre rente de xx euros vienne d’un dividende ou d’une vente, cela revient strictement au même. Vous impactez votre PF de la même façon que vous fassiez diminuer le prix de vos parts ou le nombre de vos parts, que le marché soit en hausse ou en baisse. C’est des maths de cours moyen, je ne comprends pas que ça soit si difficile à conceptualiser pour certains. Et après fiscalité, c’est en défaveur du dividende. Tout ceci a été étudié et démontré depuis des décennies. Il n’y aucune rationalité à vouloir profiter de son portefeuille en détachant des dividendes du prix de parts plutôt qu’en vendant une fraction des parts, aucune. Toucher 5% d’un PF qui croit de 10% par an avec des dividendes ou en vendant des parts revient au même avant fiscalité. Vous aurez la même rente et la même progression globale du PF dans le temps. Et vous n’aurez jamais zéro part restante dans votre PF au bout de l’éternité si vous vendez des parts, c’est juste mathématique.

Quant à l’argument des dividendes croissants, ce n’est pas propre au dividende, c’est juste l’illustration mathématique du rendement des intérêts composés, que vous pouvez capter exactement de la même façon avec des instruments capitalisant qui vont composer et dont vous vendrez chaque année un pourcentage inférieur au total return et dont le montant en euros va croitre. C’est strictement la même chose.

Et pour finir, au sujet de l’argument du dividende qui serait plus stable que la vente de x% du portefeuille si le marché baisse, c’est pour résoudre ce problème qu’ont été mises au point des stratégies de consommation à pouvoir d’achat constant, l’exemple le plus connu étant la fameuse « règle » des 4% qui n’est PAS une règle de retrait à pourcentage constant et qui donc permet d’obtenir une rente tout aussi stable que des dividendes stables.

Il n’y aucune rationalité à vouloir profiter de son portefeuille en détachant des dividendes du prix de parts plutôt qu’en vendant une fraction des parts, aucune

Donc vous pensez que la partie action et reits de Matthieu pour des revenus futurs n est pas rationnelle ?

Tout à fait, et je l’ai déjà dit à plusieurs reprises. Mais ce n’est pas mon capital, chacun gère ses finances comme il l’entend. A la rigueur, il vaut mieux avoir une stratégie dividende (qui in fine revient à faire du stock picking avec tous les problèmes liés) et s’y tenir sur le long terme si l’aspect psychologique du dividende vous y aide, que de viser une stratégie indicielle capitalisante avec retrait partiel sans être capable de la respecter au premier bear market. Mais là seconde est bien plus rationnelle, efficace, simple et optimale. Et ça, ce n’est pas une invention de ma part, mais un constat largement partagé et démontré par les chercheurs et academiques qui ont étudié la chose (consultez la chaîne youtube de Ben Félix en filtrant sur les dividendes, vous aurez toutes les sources et références).

Nous ne serons jamais d’accord sur ce point donc je ne vais pas continuer à sur enchérir. Certaines boites matures n’ont presque plus de croissance. Si elles ne payaient pas de dividendes, tout le cash serait cramé sur des projets non rentables et dilutifs sur les marges et résultats. Par conséquent, le cours de bourse ne monterait pas. Il n’y aurait donc zéro création de valeur. En versant un dividende, elle permettent justement d’éviter cela. Même si les bénéfices ne montent pas (et le cours fe bourse aussi), le dividende représente bien un gain réel. Personne ne peut affirmer que si la boite ne payait pas le dividende de X% son cours monterait de X% à la place.

« Personne ne peut affirmer que si la boite ne payait pas le dividende de X% son cours monterait de X% à la place. »

Plus exactement, si elle ne payait pas son dividende de x%, son cours ne diminuerait pas de x%.

Et bien si tout le monde peut le dire, c’est incontestable, et ça a été démontré il y a plus de 60 ans. Voir les travaux de « the dividend irrelevance hypothesis [Modigliani and Miller (1961) ». Et personne n’a pu prouver le contraire depuis.

https://www.pwlcapital.com/the-irrelevance-of-dividends-still-a-non-starter/

Il existe tout un tas d’études qui vont dans l’autre sens Fred…

Et la baisse lors du dividende est totalement effacée et bruitée par la volatilité quotidienne des marchés.

1- Lorsque vous dites que l’Europe sous-performe vous parler, vous parlez des indices généraux, ce qui est tout à fait exact. Mais dans ce cas, pourquoi ne pas basculer entièrement et totalement votre portefeuille vers un fonds américain ou mondial ? Pourquoi se diversifier dans les REIT alors qu’il est plus simple de choisir des fonds ?

2- Bien évidemment que la partie que vous conservez superforme et son ancienneté relative l’a bien aidé mais ma remarque porte précisément sur le fait que vous auriez pu continuer à renforcer ces titres qui gagnent et, dont l’historique magnifique suggère qu’elles continueront à gagner dans les prochaines années. Il faut creuser ses dossiers. Maintenant, je sais qu’elles sont chères. C’est le prix de la qualité.

Air liquide, c’est environ 11% par an depuis vingt ans et plus (hors dividende, notez bien).Quand quelqu’un les vend pour acquérir des parts de fonds, rien à dire. Mais quand cette personne prend des actions en direct en échange ou ultérieurement, il faut qu’elle soit bien sûre d’elle. Pour dire le fond de ma pensée, c’était probablement une erreur car vos choix postérieurs sont assez moyens. Ceci dit, l’avenir n’est pas encore complètement écrit. Il vous reste beaucoup d’années à investir. Votre portefeuille est en construction.

j’ajoute car beaucoup semblent l’ignorer : il y a plein de belles sociétés, de belles actions européennes. Vous en détenez quelques-unes. Il y en a d’autres: Hannover Rueck, Ferrari, Lifco, Dassault Systèmes… réinvestissez leurs dividendes et en une vingtaine d’années, vous vous enrichirez. Croyez-moi. Je n’ai jamais eu de fonds, d’Etf etc et pourtant mon portefeuille est considérable.

Bonjour Louis.

Vous refaites le match a posteriori, tout le monde peut le faire.

Le biais du survivant et le biais de rétrospection sont les principales fautes de raisonnement qui poussent les investisseurs vers le stock picking, à leur dépens.

Vous raisonnez en connaissance du passé, facile.

La vraie question est : quand ce passé était le futur à venir, aviez vous ces conclusions pour prendre vos décisions ? Bien évidemment non. Et c’est pourquoi l’investissement indiciel pondéré de la capitalisation boursière est le choix optimal car il captera obligatoirement les tendances, les secteurs et les titres qui vont performer dans le futur.

EDIT: puisque l’on parle de finance comportementale, je signale l’excellent article de Robin Powell suite au décès de Daniel Kahneman.

https://www.evidenceinvestor.com/six-lessons-for-investors-from-daniel-kahneman/

Il y a tout de même des actions dont la performance est très prévisible. Je ne dis pas au mois près mais on va dire que sur cinq ans ou dix ans, Air liquide, Hermès ou LVMH ont des risques très faibles de vous décevoir. C’est assez étrange de faire comme si le futur n’était absolument pas prévisible. Pourtant en recommandant des ETF américains vous présupposez bien que le futur favorisera la bourse et précisément les Usa, non ? Les postulats et les biais ont en a tous. Il faut simplement en avoir conscience. Si ça se trouve dans dix ans, ce sera l’or qui sera au firmament et les actions au tapis.

« Il y a tout de même des actions dont la performance est très prévisible », vous savez donc prévoir le futur, vous êtes quelqu’un d’unique (je vous provoque volontairement).

« C’est assez étrange de faire comme si le futur n’était absolument pas prévisible », c’est effectivement le cas, il n’est pas prévisible. C’est donc pourquoi il est impossible de prévoir l’infime minorité de titres qui sur le long terme vont battre de façon consistante un indice large pondéré de la capitalisation boursière. Et c’est ce qui explique le fait que les « probabilités » de battre le marché sur le long terme sont infimes, appuyé et prouvé par tous ceux qui ont étudié sérieusement la chose.

« en recommandant des ETF américains vous présupposez bien que le futur favorisera la bourse et précisément les Usa, non ? » alors effectivement je recommande les fonds indiciels large et diversifié pour ses investissement. Je ne fais ainsi que suivre les conclusions de personnes très compétentes qui ont passé leur vie à étudier les marchés financiers et qui ont été récompensé pour leurs travaux et conclusions. Je me suis largement exprimé sur le sujet en détaillant le pourquoi (asymétrie des rendements boursiers, mécanique « momentum » d’un indice pondéré de la capitalisation boursière, important des frais, biais comportementaux etc …). Quant à favoriser les actions par rapport aux obligations, c’est vrai que c’est par rapport aux performances passées, mais c’est logique, vous ne pouvez pas avoir un placement moins risqué qui rapporte plus, c’est impossible. En ce qui concerne les US, pour ma part je n’ai jamais dit qu’il fallait faire 100% dessus, j’ai toujours défendu une allocation égale à celle du marché, c’est à dire 60% à 70% US, Europe (dont le CAC) et Asie (d’ailleurs je me suis largement fait critiquer sur ce dernier point, mais j’assume totalement).

« Les postulats et les biais ont en a tous. Il faut simplement en avoir conscience. » C’est justement toute la difficulté de l’investissement, à savoir que l’on se croit meilleur que les autres (ce qui amène à vouloir faire du stock picking) et l’on voit mieux les biais comportementaux chez les autres plutôt que chez soi. Et à ce niveau là, il n’y rien de plus efficace que l’investissement indiciel passif pour justement n’avoir plus aucune action « active » sur son PF qui va immanquablement faire intervenir des biais comportementaux, même chez ceux qui pensent ne pas en avoir (moi compris).

« Si ça se trouve dans dix ans, ce sera l’or qui sera au firmament et les actions au tapis. » Vu les rendements de l’or depuis des décennies (loin derrière les actions), c’est peu probable. Mais admettons : faites donc all in sur l’or ! 🙂

Fred, personne ne sais ce que sera le futur, c’est une évidence, mais si l’on regarde de plus près, et si bien sûr on est intéressé par l’investissement en direct, il n’est pas insurmontable de battre un ETF, il suffit d’ailleurs généralement de prendre en direct les premières valeurs d’un ETF pour le faire, ce qui augmente la performance du portefeuille, mais aussi bien sûr de travailler un peu ses fondamentaux, alors on va dire que les personnes qui tentent de battre le marché se plantent neuf fois sur dix, mais à y regarder de plus près et notamment en parcourant les forums, on s’aperçoit que ce sont des personnes qui prennent énormément de risques sur des mid ou small pour devenir riches très vite, avec en plus un cognitif qui n’est pas rodé et une patience famélique.

Même un banquier qui est un proche, qui exerce au Luxembourg me disait en sourdine que Atos était la valeur sur laquelle ils allaient investir dans le portefeuille de leurs clients, ceci avant la chute, la question que je me posais alors et après avoir étudié le dossier dans les grandes lignes, c’était: pourquoi Atos? cela me semblait alors évident que cette valeur ne représentait rien de purement exceptionnel, même si je n’aurai pas prédis une chute de ce niveau.

Je pense qu’aussi bien les banquiers que les gestionnaires de fonds prennent des risques pour leur client avec l’argent qui n’est pas le leurs.

Pour ma part je pense toujours que l’on peut battre le marché, à condition toutefois de travailler beaucoup sur un minimum de valeur en portefeuille, de ne jamais céder à la tentation de l’intuition ou du paris, et de n’avoir aussi que cela à faire, car sinon il est plus facile de prendre ces 10% en moyenne par an, sans passer une heure par mois en bourse.

Pour finir, rien ne dit non plus, à par prévoir l’avenir, qu’un ETF va continuer à nous offrir le meilleur au regard de belles valeurs qui continuent de le porter, il y a au moins 80 valeurs dans le S&P500 qui ont un total return depuis 10 ans au moins, qui battent un ETF S&P500.

Personnellement je conserve ma stratégie 30% ETF (afin de détenir les meilleures actions mais aussi celles que je n’ai pas en direct, les Staples notamment ou les Utilities), 20% REIT (je le prends comme un placement immobilier) et 50% en direct (10 à 15 valeurs maximum) avec en gros les premières lignes des ETF afin de rendre la performance de mon portefeuille encore meilleure, mais aussi quelques top Europe style LVMH, depuis 5 ans cela fonctionne bien mais rien ne dit que cela continuera bien sûr.

Ma seule certitude avec du recul, c’est de ne jamais faire de spéculation mais de l’investissement, ne jamais prendre de small ou mid, et surtout ne jamais prendre une valeur qui ne produit pas de cash.

Je suis rentré assez fortement sur les reits à leurs plus bas niveaux ou presque. Cela représente maintenant plus de 20 % de mon portefeuille. Je me suis lancé car je les trouvais trés décotées, je n’ai pas d’immobilier locatif et historiquement elles surperforforment les SP500.

Pour autant c est une entorse à ma stratégie car je n’ai que des ETF en portefeuille…

Bonjour Flow,

C’est un trade ou un investissement, that is the question ? 🙂

🤷

C’est un moment historique pour détenir des REIT, il faut cela dit choisir les bonnes, il y a aussi des cadavres.

Personnellement je ne prends pas les REIT comme un stock-picking classique, c’est ma poche d’immobilier point barre, et cela m’assure un dividende mensuel non négligeable, comme des loyers imposés à 30%, sans le travail chronophage que l’on a sur l’immo en physique.

Je raisonne comme vous Gérard,

Maintenant ma poche stock picking se résume grosso modo aux REITs, utilities et aux staples non cycliques essentiellement. Avec certaines valorisations actuelles je considère que le risque est relativement faible (à condition de choisir les bonnes entreprises )

Je suis du même avis sur les REIT, en revanche mais cela n’en fait pas une règle, je considère que les Staples ou Utilities feraient baisser ma performance et je les détiens indirectement avec les ETF, je faisais aussi cela au début, maintenant je me rends compte que pour booster le portefeuille, j’accentue au contraire les premières lignes des ETF, et pour le moment j’en suis plutôt satisfait avec un retour sur 5 ans, Microsoft Alphabet Visa et United health que j’avais choisi, boostent le portefeuille, encore faut-il les acheter au bon moment, sur un creux injustifié, comme Alphabet l’an dernier et comme vous sur Hermes par exemple.

Et je n’ai pas par exemple encore Nvidia, pas encore de point d’entrée, ni Tesla car je n’y crois tout simplement pas et trop chère à mon goût.

Bonjour Matthieu,

Pourquoi avez vous choisi d’investir dans les Reit’s avec votre épargne qui sont plutôt corrélés aux marchés actions à la place des SCPI avec le levier du crédit, pour augmenter votre capital?

Autres question c’est quoi les Staples non cycliques.

Merci.

Bonjour Greg

Je vous invite à lire cet article piur comprendre : https://etre-riche-et-independant.com/investissement-immobilier-reit-ou-scpi

Les SCPI ne m’intéressent pas personnellement : trop de frais, rendement faible, biens immobiliers de qualité très moyenne, structure et valorisation beaucoup trop opaque etc…

Concernant le crédit, les taux sont beaucoup trop élevés pour que cela soit intéressant (et même avant c’était très limite).

Consumer Staples = consommation de base non cyclique (alimentaire, hygiène etc…)

Bonsoir Gérard,

Pourriez-vous partager la liste de vos REITs favorites? Merci

j’ai pour habitude de n’avoir que peu de lignes, donc pour les REIT, c’est pareil, j’ai Realty income et VICI

Bonjour Matthieu, Gérard entre autre

Que pensez vous de PROLOGIS actuellement ? Matthieu, au vue de ta faible position, à quel prix serais tu intéressé pour renforcer ? ( personnellement, je me fixe un C/AFFO de 18 soit 96e et 4% min de rendement pour renforcer)

Gérard, adepte des plus belles valeurs ? Pourquoi PROLOGIS n’est ou serait pas ta 3eme REIT ?

Bien a vous

Bonjour Gilles, de mon côté le prix actuel me semble suffisant pour Prologis. A vouloir trop attendre et gratter quelques %, on rate souvent l’occasion.

Prologis est l’une des REIT les mieux notées financièrement (parmi les 3 seules REIT en A) et avec le plus gros monopole au monde (de mémoire elle représente environ 50% du secteur à elle seule en terme de surface immobilière). Elle se paye cher mais aussi car sa croissance est largement supérieure aux autres REIT (en gros le double de croissance vs le secteur immo)

J’ai commencé la bourse à la fin des années 90. Pas d’ETF mais des fonds – bien chargés en frais existaient déjà. J’ai gardé l’habitude de ne prendre que des actions en direct. J’ai vendu, acheté, conservé, sélectionné des titres…qui ont pour certains disparu de la cote. je connais très bien les actions que j’ai encore en portefeuille. Ça, c’est ma force. Il m’en reste peu du reste : Hermès, L’oréal, Air liquide…etc je sais aussi que je pourrais sans effort avoir théoriquement une meilleure performance avec un etf sp500 et pourtant, mes pru sont si bas et les rendements du dividende si élevés que je ne me vois pas basculer vers un vulgaire fonds indiciel.. Non. Je suis trop bien. Que l’indice américain fasse 15% alors que je n’en ferais que 11% une année, peu m’en chaut. J’ai une marge confortable et en réinvestissant chaque année dans mon PEA, je grossis le rendement global. Si je débutais, peut-être que je le ferais. Mais à cinquante ans bientôt, je suis dans la dernière ligne droite.

Concernant l’or, c’était une boutade. Mais qui sait ? Dans un contexte de guerre, il serait plus précieux que des actions. Un cygne noir, c’est toujours possible. C’est ce que nous a appris la Covid.

Bonjour Matthieu

Merci pour cet article

J’ai aussi l’IWDA depuis un an, je cherche une nouvelle AV pour équilibrer mon portefeuille, ayant déjà Spirica et LC. Linxéa Vie propose le world SUSW d’Ishares. Le connaissez-vous est-il intéressant ?

Comment faites vous pour équilibrer votre portefeuille ? à moins que vous ne soyez 100% actions

@Fred bonjour, quand vous équilibrez votre PF vous piochez un peu dans chaque AV pour garder un certain équilibre au sein de celles-ci ?

Bonne journée

Cdlt

J’ai une allocation cible pour mon PF, et en fonction du poids de chaque enveloppes qui constituent le PF, j’en déduis ou choisis l’allocation de chaque enveloppe. C’est juste des mathématiques avec un petit Excel, rien de sorcier.

Actuellement, mes AV sont chacune à 75/25, et j’ai surtout versé en fonds euros ces derniers mois et « vendu » un peu d’actions dans ces enveloppes pour compléter.

Bonsoir Fred.

Pourquoi avoir vendu et versé en fonds € depuis 4 mois ? Car l’allocation cible avait dévié de plus de 5 % Une autre raison ?

En ce qui me concerne, je suis ce mois à 63/37 au lieu de 60/40.

Bien à vous.

Bonjour Fred, regardez-vous la valorisation des marchés et leurs multiples lorsque vous investissez ? J’ai une approche similaire à la vôtre et depuis 3 mois mes flux vont vers du fonds euro pour réduire en pourcentage la partie actions et garder mon allocation souhaitée. Ce qui m’arrange bien car j’avoue que lorsque je vois les valorisations des principales positions des etf us ou europe, je n’achèterai jamais à ce prix-là des titres vifs qui les composent. Il y a de plus factuellement un sentiment de complaisance sur les marchés actions et cryptos. C’est peut être une erreur de ma part, je souhaiterais avoir votre avis expérimenté et rationnel comme toujours.

Bonjour Matthieu,

Je ne comprends pas bien votre arbitrage PEA vers CTO. Même s’il y a un écart de performance de 0,25% entre les deux ETF cités, vous avez quand même près de 12% d’écart de fiscalité en défaveur du CTO.

Bonjour Alaric

Je n’ai pas basculé PEA vers CTO. Mon PEA ne bouge pas. Je parle juste de faire mes prochains apports sur CTO.

L’écart annuel entre CW8 et IWDA est de 0.25% de par leur construction. Donc par exemple sur 200k€ (taille actuel de mon portefeuille en gros) ça ferait 500€ par an qui s’envolent en frais + tracking error. Sans parler de l’écart de confort entre réplication physique vs synthétique et de la qualité de Ishares vs Amundi. Les frais on les paye chaque année. L’impôt à la sortie on le paye dans très longtemps, donc les calculs ne sont pas si simples (et personne ne connaît la fiscalité qui sera en place dans 20 ans)

Bonjour Matthieu et Alaric,

Le tracking difference moyen depuis 2010 (le site Tracking Difference) est de +0.12% pour CW8 et +0.04% pour IWDA, donc la différence moyenne des « coûts » est plutôt 0.08%.

Si l’impôts ne changera pas, c’est quand même 160 ans de différence des coûts (=12.8/0.08) économisé par CW8.

Si suppression de flat tax , c’est quelques siècles… 🙂

Si Amundi baisse le TER de CW8 à 0.20% (pour s’aligner à celui du Ishares) ou même 0.12% (comme sa petite sœur Lyxor Core), c’est aussi quelques siècles… 🙂

Je ne comprends pas votre raisonnement « par construction » ?

Je n’ai pas du tout les mêmes chiffres que vous Nasdaq. Regardez le site d’Amundi sur les 10 dernières années CW8 fait en gros -0.15 vs msci world et iwda + 0.1 d’où les 0.25.

Ensuite votre calcul est incorrect puisque les frais se payent chaque année alors que la fiscalité uniquement à la sortie, le calcul n’est donc pas linéaire du tout. -0.25% par an sur 20 ans ne fait pas -0.25 x 20. En plus les frais se payent sur tout le capital alors que la fiscalité uniquement sur la PV. Bref le calcul est faux

Par construction = frais + tracking error historique

C’est un calcul approximatif. Vous savez bien que sur 20 ans, la valeur de l’investissement se composera en majorité des plus-values.

Par exemple, pour 200k investis sur CW8 vous auriez 1.6 M dont 1.4 M sont les PV. Votre 500€ d’économie de frais annuel est tout petit à coté du 180000€ d’impôts économisés.

Au delà des chiffres, c’est aussi une façon de ne pas être uniquement sur Amundi et de se diversifier un peu, on ne sais pas. en plus ce que sera la fiscalité d’un PEA dans 20 ans, quand on voit l’instabilité d’Amundi autant que celle du gouvernement français, ce n’est pas complètement idiot d’aller un petit peu voir du côté d’Ishares.

Exactement

Oui sauf que par exemple 500€ économisés aujourd’hui et placés à 10% pendant 20 ans deviendront un peu plus de 3000€. Si vous multipliez ça par le nombre d’années (puisque 500€ est uniquement l’économie d’un an), l’écart est énorme. Au passage 500€ représente les 0,25% sur la première année à 200 000€. Mais au bout de 20 ans les 0.25% sur le nouveau capital on n’est plus à 500€/an.

Pour information, une petite vidéo de Xavier Delmas (ZoneBourse) expliquant le fonctionnement et les risques des ETF synthétiques :

Faillite d’un émetteur d’ETF : https://www.dailymotion.com/video/x8ux3ek

Bonjour Bruno A,

Je suis depuis toujours un défenseur des ETF synthétiques (LQQ, CL2) 🙂

Gros coup de tonnerre aujourd’hui….

https://www.blackrock.com/ae/intermediaries/products/335178/ishares-msci-world-swap-pea-ucits-etf

la fin du CW8? 🙂

Bonjour Sébastien

Vous avez été plus rapide que moi, j’allais justement poster cette information.

Troisième ETF synthétique lancé récemment par IShares (après SP500 et MSCI USA), un ETF World (à l’origine IWDS listé en dollars sur Euronext Amsterdam) dont ils ont pensé à faire une version PEA (WPEA listé en euros sur Euronext Paris).

C’est effectivement un gros coup de pied dans le petit monde des fonds éligibles PEA. Avec sa valeur liquidative à 5.00 euros (une constante chez IShares à chaque lancement de nouvel ETF), nul doute que Amundi a du souci à se faire pour son CW8, surtout s’ils ne veulent pas le splitter (ce qui est incompréhensible). Une VL plus faible amène une bien meilleure « granularité » lors de la phase de capitalisation et de consommation, il n’y a que des avantages.

A voir maintenant sur la durée comment l’encours va grossir.

PS : pendant des années, IShares a critiqué les ETF synthétiques qui étaient la chasse gardée des émetteurs européens, mais maintenant face aux avantages réels de cette méthode de réplication (tracking plus efficace et traitement optimisés des dividendes) et aux succès grandissants des ETF en Europe, ils s’y mettent enfin, et avec une éligibilité PEA pour le World. C’est vraiment une avancée importante pour les « petits » investisseurs français.

Pour l’instant pas disponible sur Bourse Direct…

Bonsoir,

Quelqu’un de 35ans avec un PEA rempli au max de versement d’ETF EWLD (désormais distribuant) aurait-il intérêt à tout vendre pour racheter cet iShares? Combien de temps attendre (pour voir la perf/indice) et d’encours avant de le faire ? Ou bien non pertinent ?

Merci.

Bonne soirée.

Avec un expanse ratio à 0.25% (que l’on peut lire sur le site Ishares), si on considère que le tracking error sera identique (seul l’avenir le dira), l’écart avec le CW8 devrait être d’environ 0.13% par an. En général une transaction coute 0.1%. Donc il vous faudra un peu plus d’un an pour rentabiliser l’opération (l’achat vente coute donc 0.2%). C’est donc très rentable à long terme, sans même parler de la solidité d’ishares vs Amundi.

Et sans compter les « pratiques » de Amundi avec l’ESG forcé, les hausses de frais, les changements d’indices, le changement de EWLD …

Si WPEA rencontre le succès (et je n’en doute pas), ça ne sera qu’un juste retour de bâton dans les dents.

Amundi (et Lyxor) ont trop longtemps profité de leur position de « monopole » sur le PEA.

Bonsoir Fred

J’ai vu que c’était WPEA pour World Ishares mais avez vous la ref du S&P500 svp (éligible pea?) ?

Je me suis mal exprimé, ou mal compris.

IShares a lancé il y a 3 ans environ un ETF synthétique SP500, ticker i500 sous Xetra. Mais il n’y a pas de variante éligible PEA.

Mais peut être que si WPEA rencontre du succès, cela les motivera pour lancer un ETF SP500 éligible PEA …

Ah ok dommage j’avais mal compris en effet. Mais si Ishares lance une gamme PEA S&P500 je n’hésiterais pas une seconde !

Perso je ne me poserais pas la question 🙂

Et si Amundi diminue le TER de CW8 à 0.12% ? 🙂

Amundi a perdu toute crédibilité pour moi avec leur ESG à toute les sauces, je passe sur ishare des que possible.

Ce qui quand même hallucinant, c’est que sur le site Amundi ETF, il y a maintenant un énorme avertissement pour tous les ETF « non ESG » qui dit:

Veuillez noter que ce fonds est géré de manière passive et réplique un indice sous-jacent dont la méthodologie vise à fournir une large exposition au marché sans appliquer d’exclusions ou d’intégration ESG. Par conséquent, vous pouvez être exposé à des titres susceptibles d’être impliqués dans de sérieuses controverses , comportant des risques ou ayant un impact négatif sur les facteurs de durabilité.

On est limite sur un message comparable à ceux figurant sur les paquets de cigarettes ! Je ne comprends vraiment pas cette posture. A un moment, il va falloir jouer carte sur table : un ETF se négocie sur le marché secondaire, les actions de l’ETF (qu’il soit direct ou synthétique) n’apportent donc plus aucun financement aux entreprises.

Amundi a beaucoup perdu en crédibilité en ce qui me concerne avec ce passage en force. Dommage que ce soit un acteur incontournable dans le cadre des AV et PER.

Il est disponible à l achat au crédit agricole.

Chez fortunéo il manque un document pour passer l’ordre

Je me sens le FOMO ici 🙂

sur le site crédit agricole, les frais du CW8 sont noté ce matin à 0,28% mais pas encore de changement sur la page de l’ETF CW8 qui reste à 0,38%, à suivre, dans tous les cas cette nouvelle concurrence est bénéfique.

Le site du Crédit Agricole indique depuis des années un taux à tort de 0.28% pour le CW8, rien à voir avec l’actualité WPEA.

Bonsoir

Beaucoup l’auront compris avec mes prises de positions, je suis un adepte du « evidence based investing », qui s’appuie sur la recherche, les études académiques, les statistiques et les prix Nobel d’économie, plutôt que sur le dernier youtubeur qui s’est découvert une vocation financière lors du Covid.

A ce sujet, tout ce que produit Ben Felix, par le biais de sa chaine YT, de son pordcast Rational Reminder et de PWL capital, fait partie du top10 en matière de qualité et de pertinence, probablement dans le top 5.

Ainsi je ne peux que conseiller l’excellent dernier épisode de Rational Reminder dont le titre est : « The Most Important Lessons in Investing »

https://www.youtube.com/watch?v=GlmzhT6Xblw

Ça dure 1h30 mais franchement, c’est un temps bien utilisé (plutôt que de regarder la dernière émission TV débile) : le contenu est juste une admirable synthèse de tout ce qu’un investisseur particulier devrait savoir. Brillant !

Bonsoir Fred,

Quelqu’un de 35ans avec un PEA rempli au max de versement d’ETF EWLD (désormais distribuant) et 50k de IWDA sur CTO aurait-il intérêt à vendre toute sa ligne EWLD pour racheter cet iShares? Combien de temps attendre (pour voir la perf/indice) et d’encours avant de le faire ? Ou bien non pertinent ?

Merci.

Bonne soirée.

Zak je vous ai répondu hier…

Les maths sont plutôt simple pourtant.

Si un ordre coute 0.1% comme chez la plupart des courtiers, l’aller retour coute donc 0.2%.

Le gain annuel de frais est de 0.13%. Il faut donc (0.2/0.13 = 1.54 ans) un an et demi pour amortir les frais. Refaites le même calcul avec vos frais si ce n’est pas 0.1%.

Votre gain annuel serait ensuite de 0.13% de 150 000€ soit 195€.

N’oubliez pas de spreads importants pour WPEA au début. A mon avis, il faut attendre quelques années pour avoir une idée.

Vous avez raison Nasdaq, le spread risque d’être élevé au début tant la liquidité n’est pas suffisante. Mais bon ça peut aller très vite quand même

Concernant le tracking error, pour moi ça sera kif kif, il faudra en effet plusieurs années pour le constater, mais il n’y a pas de raison.

Bonjour Matthieu,

En achetant IWDA chez DEGIRO, tu as le choix entre Londres et Amsterdam (je suppose que tu as choisi la seconde place). Pourquoi pas la version EUNL qui donne accès au multilatéral TDG (et à Francfort)?

Merci et bonne journée.

Mathieu

Bonjour

Je l’ai acheté au CA sur mon CTO et non chez Degiro (0.1% de frais avec investore integral sur Amsterdam). Au final cela revient au même mais sur Degiro il faut privilégier la version en euro pour éviter les frais de change.

Bonjour Matthieu,

En lisant ce commentaire je rebondi sur le fait que récemment vous aviez mentionné aussi sous votre contrôle qu’il fallait privilégié sur la place Xetra dans la mesure du possible sur CTO Degiro et sur XAMS sur PEA

Confirmez vous cela ?

Il faut choisir le plus avantageux selon le courtier. Chez Degiro, comme ils prélèvent des frais de change, il faut privilégier les ETF cotés en euro.

Sur PEA, privilégiez la place de cotation avec la meilleure liquidité et le moins de frais, cela peut être Paris, Amsterdam… cela dépend du courtier. Au CA (là où est mon PEA) tout Euronext a les mêmes tarifs

Bonjour

Pour en remettre une couche sur la non pertinence des stratégies dividendes, je me permet de partager ce récent article de Larry Swedroe (dont les livres valent la lecture) sur le site Morningstar.

https://www.morningstar.com/portfolios/there-is-nothing-special-about-dividends

L’article est court, mais il résume parfaitement tous les points qui devraient amener, je l’espère, les investisseurs « dividendes » à se poser les bonnes questions quant à leur stratégie.

Fred arrêtez de remettre 50 couches sur le sujet en affirmant catégoriquement que vous avez raison.

Il y a dans la vie différentes manières de voir les choses. Nous avons déjà discuté longtemps sur le sujet.

Si les dividendes étaient du vent, pensez qu’autant d’investisseurs célèbres et à succès en chercherait ? Pensez vous également que les plus grosses entreprises du monde, gouvernées par les PDG les plus talentueux, s’amuseraient à jeter de l’argent par les fenêtres sans raison ?

Vous êtes trop obtu, et ce n’est pas une preuve d’intelligence.

Par ailleurs, pouvez-vous affirmer catégoriquement que si une entreprise ne versait pas de dividendes, son cours de bourse monterait du même montant ? Évidemment que non, c’est noyé dans la volatilité quotidienne, et des centaines d’études, d’articles etc contradictoire existent sur le sujet.

Le cours de bourse suit la croissance des bénéfices à long terme. Si le fait de verser un dividende n’impacte pas la croissance d’une entreprise, le dividende est donc profitable à l’actionnaire. Cela évite que l’entreprise crame du cash à racheter des sociétés trop chères dont les profits sont dilutifs, à investir dans des projets non rentables etc..

Vous avez le droit de penser d’une certaine manière, de donner des arguments. Mais vous n’avez pas le droit d’affirmer des choses catégoriques, et que vous seul avez raison (surtout sur des sujets où il n’y a jamais de consensu). On peut sinon se mettre ici à discuter de l’existence de Dieu ou tout autre sujet aussi polémique où tout le monde donne son avis.

Matthieu

Je n’affirme pas catégoriquement que j’ai raison. Dans ce domaine, et dans les autres en ce qui concerne l’investissement, je m’en remets à des gens qui font autorité en la matière et qui ont « bossé » le sujet pendant des décennies.

Nuance.

« Pensez vous également que les plus grosses entreprises du monde, gouvernées par les PDG les plus talentueux, s’amuseraient à jeter de l’argent par les fenêtres sans raison ? »

Non, ils ne le jettent pas par les fenêtres, car ils sont bien au courant des biais psychologiques quant à les détentions des titres et qui font que beaucoup de gens « aiment » les dividendes, même si ce n’est pas rationnel. Distribuer du dividendes attire les investisseurs comme la confiture attire les mouches, pour reprendre une expression imagée …

« Par ailleurs, pouvez-vous affirmer catégoriquement que si une entreprise ne versait pas de dividendes, son cours de bourse monterait du même montant ? »

Si une entreprise ne versait pas de dividendes, son cours ne baisserait pas du montant du dividende à l’ouverture le jour du détachement.

Ca, c’est une vérité comptable et mathématique aussi vrai que 1-1=0.

Affirmer le contraire, c’est ne pas croire en la simple loi de l’arithmétique.

Pour illustrer, à regarder à partir de la 5ème minute:

https://www.youtube.com/watch?v=uODZ-IhXHag

« le dividende est donc profitable à l’actionnaire ».

Non, c’est neutre, c’est là où vous faites erreur (enfin, je vais nuancer, là où je « pense » que vous faites erreur, si j’en crois les esprits brillants et reconnus internationalement qui ont étudié la chose en long, en large et en travers).

Et promis, c’était mon dernier message sur le sujet.

Mais l’article de Swedroe me semblait tellement bien écrit et synthétique que je me suis permis de donner le lien.

Et donc j’arrête sur le sujet qui définitivement est le plus « épidermique » dans le domaine de l’investissement en actions par les particuliers, alors que ça devrait être un non sujet. Je pense que c’est le seul domaine où les gens s’écharpent pour agréer à la fin qu’ils sont en désaccord … alors qu’il en y a obligatoirement un des deux qui a tort !

« le dividende est donc profitable à l’actionnaire ».

Non, c’est neutre, c’est là où vous faites erreur -> MERCI DE NE PAS COUPER MES PHRASES LÀ OÙ ÇA VOUS ARRANGE.

J’ai écrit : Si le fait de verser un dividende n’impacte pas la croissance d’une entreprise, le dividende est donc profitable à l’actionnaire

« Si une entreprise ne versait pas de dividendes, son cours ne baisserait pas du montant du dividende à l’ouverture le jour du détachement.

Ca, c’est une vérité comptable et mathématique aussi vrai que 1-1=0.«

-> Ce n’était pas du tout le sens de mon message. Ce que je dis c’est qu’une entreprise est valorisée par sa capacité à produire du bénéfice et le faire croître. La baisse du cours est un artefact lié à la cotation. Néanmoins, le cours de bourse remonte rapidement car il n’y a pas de raison réelle pour que la valorisation d’une entreprise baisse à terme après un versement.

Si une entreprise vaut 100€ et verse chaque année 10€ (admettons de manière certaine et permanente). Il n’y a aucune raison pour que l’année suivante l’entreprise cote à 90€. Elle sera certainement retournée dans les 100€. Si elle ne verse par contre pas de dividendes et qu’elle n’a zéro croissance (cas de l’exemple), elle cotera très certainement également à 100€. Sauf qu’on aura entre temps pas touché le dividende.

Bref je n’ai ni le temps ni l’envie d’épiloguer. Mais n’affirmez rien de catégorique, la vie n’est pas blanche ou noire.