Je reçois très régulièrement la question suivante : Où placer de l’argent à court-moyen terme, notamment lorsque la plupart des livrets sont pleins (comme le livret A, le LDD etc…) ?

On a régulièrement tendance à penser aux fonds en euros, mais il existe également une autre alternative que nous allons étudier ici : les fonds monétaires.

Nous aborderons dans cet article leur fonctionnement, les différents moyens d’y investir et à quel niveau de performance s’attendre.

Qu’est-ce que les fonds monétaires

Après le dernier article sur les actions préférentielles qui sont une bonne alternative aux obligations, nous allons étudier ici les fonds monétaires qui sont une excellente alternative aux livrets bancaires.

Les fonds monétaires sont tout simplement des obligations (donc de la dette) à échéance très court terme. On peut y trouver de la dette d’Etat ou d’entreprises.

Dans la majorité des fonds monétaires qui nous intéressent ici, il s’agit principalement de dette d’Etats de la zone Euro à courte échéance. C’est également le taux auquel les banques se prêtent de l’argent entre elles à horizon quelques jours.

L’indice principal des fonds monétaires Européens était dans le passé EONIA, et a maintenant été remplacé par l’Euro short term rate (€STR ou ESTER) qui est publié par la BCE (Banque Centrale Européenne).

Nous verrons plus bas à quelle performance s’attendre actuellement.

Investir dans des fonds monétaires vous permet donc de placer de l’argent à court terme, à un taux garanti, qui est égal au taux d’échange inter bancaire.

Les fonds monétaires ont les avantages suivants :

- Peu sensibles aux variations des taux d’intérêts longs contrairement aux obligations

- Très faible volatilité et risque de perte de capital ultra limitée

- Liquidité totale du placement (on achète et on vend en un clic)

- Possibilité d’y investir via de nombreux supports (Plan d’épargne d’entreprise, Compte Titres Ordinaire, Assurance Vie et même au sein d’un PEA).

Fonctionnement et performance historique des fonds monétaires

Comme évoqué plus haut, l’indice monétaire utilisé sera l’€STR.

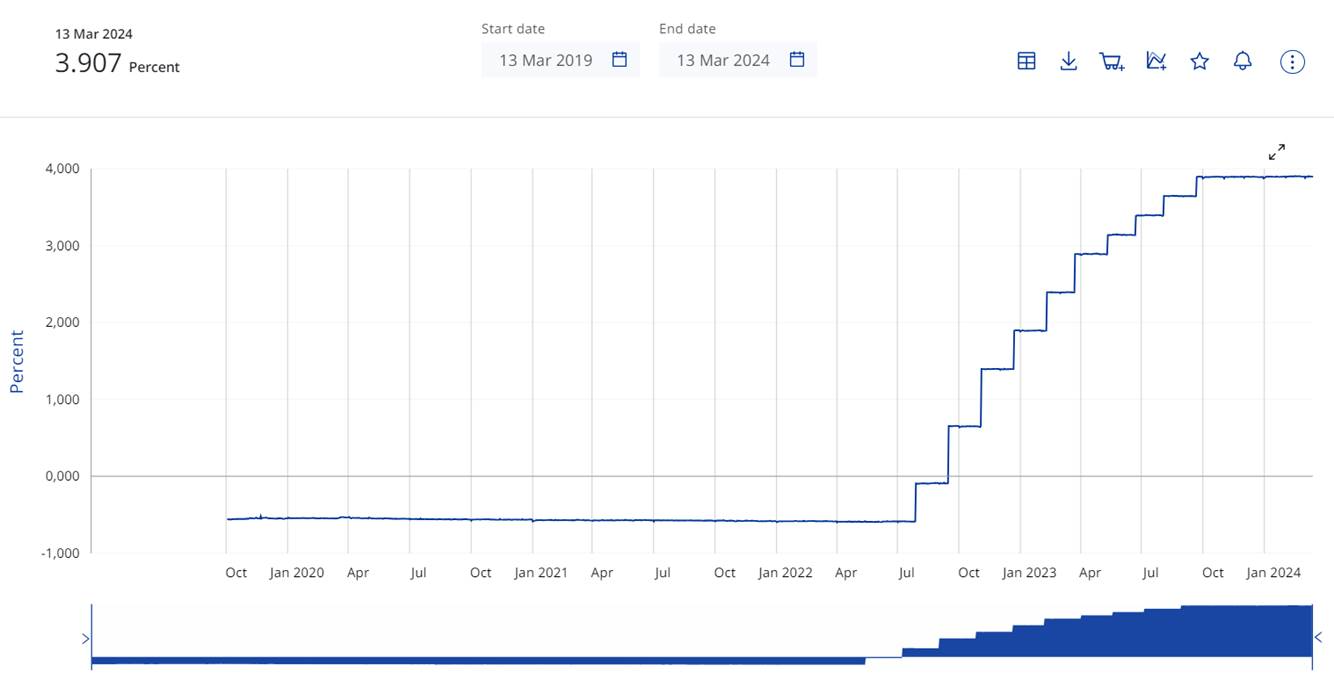

Sa valeur actuelle est de 3.9%, figé à ce niveau depuis octobre 2023. Voici son évolution sur les dernières années :

La performance à obtenir lorsque l’on investit sur un fond monétaire est donc connue en avance et est régulière. Un fond monétaire progresse chaque jour du rendement de l’indice monétaire, moins les frais de gestion (généralement entre 0.1% et 0.5% sur ce type de fond), divisé par le nombre de jours d’une année.

À 3.9% annuel, votre fond va donc progresser chaque jour de (3.9% – frais)/365 = 0.01% par jour dans le cas d’un fond sans frais. C’est très simple à comprendre.

Ainsi, en investissant sur un fond monétaire, vous profitez de ce taux tant qu’il reste à ce niveau. C’est donc une excellente alternative aux livrets, avec un niveau de risque très faible.

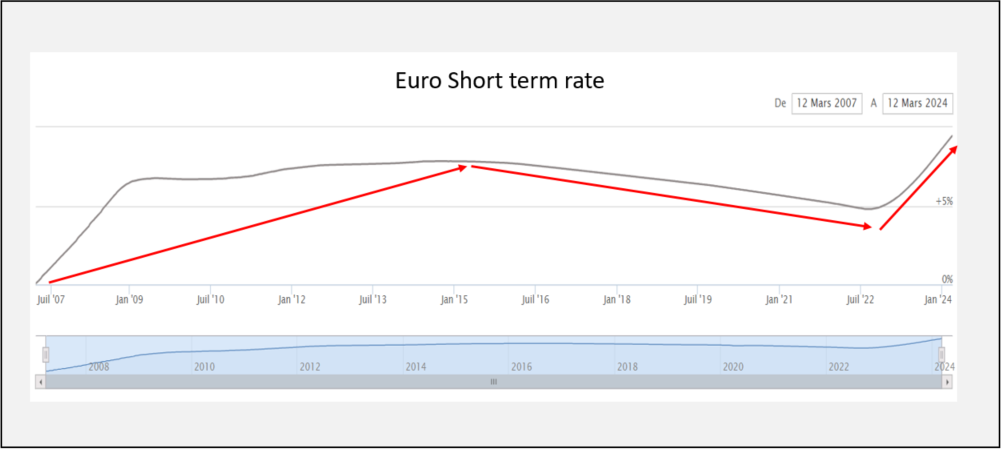

Voici l’évolution de €STR reconstitué depuis 2007 :

On voit que la période 2007 – 2015 était haussière (autrement dit les taux étaient positifs sur cette période), puis la période 2015 – 2022 était baissière (taux négatifs). Enfin, la récente hausse des taux depuis 2023 a fait passer à nouveau les rendements dans le vert.

À savoir que la période à taux négatif 2015-2022 est considérée par la plupart des économistes comme une anomalie de marché.

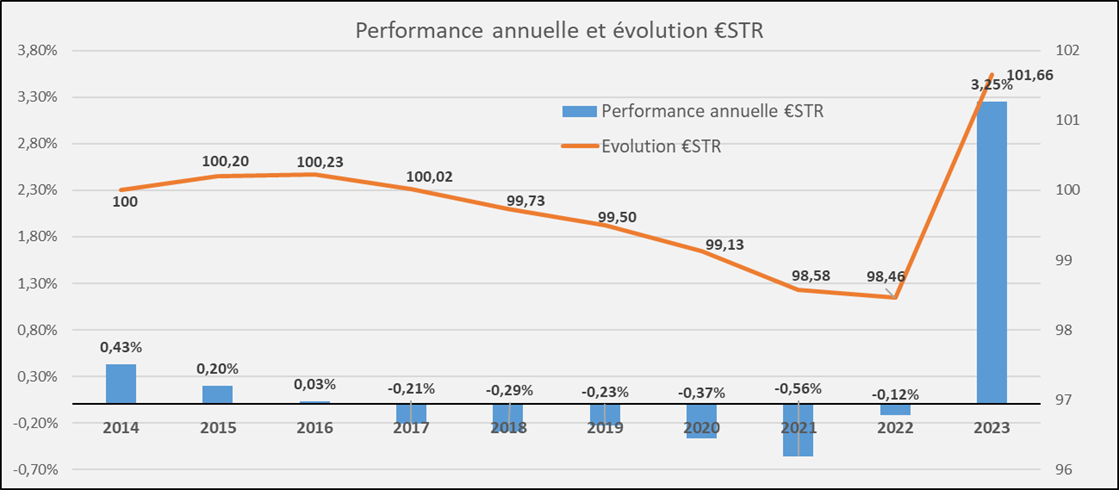

Voici maintenant un graphique sur 10 ans présentant d’une par les rendements annuels de €STR et d’autre par l’évolution en base 100 :

Les mouvements des fonds monétaires sont très lents et à très faible amplitude. À l’heure actuelle, comme expliqué plus haut, le rendement annuel est de 3.9%. Le risque est donc très faible à investir sur ce genre de support, surtout qu’une baisse prendrait plusieurs mois à s’installer. Il faut juste regarder de temps en temps où se situe l’€STR pour juger si le placement garde ou non de l’intérêt.

Si les banques recommencent à baisser les taux d’intérêt (une première baisse, suivie peut-être d’autres, est prévue cette année), le rendement de €STR devrait baisser.

Attention néanmoins à bien comprendre le fonctionnement. Ce n’est pas parce que les taux baissent que ce support va baisser. C’est simplement la vitesse de croissance du capital qui ralentira. Par exemple si la BCE baisse les taux et que l’€STR passe à 2%, les fonds monétaires ne rapporteront sur une base annuelle non plus 3.9% mais 2%. Il faut que le rendement passe négatif pour que le capital commence à décroître.

On voit sur 10 ans que la pire année a été en 2021 à -0.56% (en lien avec les impressions monétaires massives des banques centrales pour faire rebondir l’économie après le covid). Il s’agit bien d’une performance négative, mais la perte reste néanmoins très restreinte.

À l’heure actuelle, la rémunération des fonds monétaires est donc supérieure à celle des livrets et également à celle des fonds en euros.

Quelques exemples de fonds monétaires

Si investir dans des fonds monétaires peut vous intéresser, vous trouverez ici quelques exemples de ces fonds.

Je précise que la liste est non exhaustive, ne représente aucunement des conseils d’investissement. Il s’agit ici uniquement d’exemples.

Ce fond monétaire a l’avantage d’être éligible au PEA et permet donc de faire rémunérer ses espèces non investies en action. Le fond suit €STR et a des frais de gestion annuels de 0.4%.

Ce fond est distribué par exemple sur mon PEE (plan d’épargne entreprise). Ce n’est certainement pas le meilleur, mais c’est pour montrer que ce type de support est vraiment accessible partout. Le fond suit €STR et a des frais de gestion annuels de 0.07% (très faibles car négociés avec mon entreprise).

Ce fond est distribué sur de nombreux contrats d’AV (notamment une grande partie de la gamme de Linxea). Le fond suit €STR et a des frais de gestion annuels de 0.1%.

A bien noter que sur AV, vous allez payer les frais de gestion du fond plus ceux du contrat d’AV.

Conclusion

Vous savez maintenant tout sur les fonds monétaires !

Dans certaines situations, ils peuvent être un bon moyen d’investir de l’épargne à court terme tout en profitant d’un taux d’intérêt correct. En règle générale, leur rendement après frais et impôt est inférieur à celui des livrets. Ils sont donc surtout à privilégier lorsque vos livrets sont pleins, ou lorsque vous devez bloquer de l’argent pour une dépense à court terme (apport immobilier etc…).

Date Publication : 15/03/2024

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

Si vous souhaitez ouvrir un CTO chez DEGIRO en utilisant mon lien de parrainage, contactez moi à etre.riche.et.independant@gmail.com ou passez directement par le premier lien présent sur cette page. Vous ne gagnerez rien mais je toucherais une petite commission à l’ouverture de votre compte, c’est un bon moyen de me remercier si le site ou l’article a pu vous aider.

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonsoir Mathieu,

Merci pour cet article !

Connais-tu des fonds monétaires, ou obligataires, éligibles au PEA-PME?

Merci par avance

Bonne soirée

Bonsoir, Mathieu, j’ai cité un exemple sur PEA mais je ne sais pas pour le PEA PME, ça m’étonnerait. C’est basé sur du swap donc sur PEA aucun problème d’investir sur des actions Européennes liquides. Sur PEA PME il faudrait faire des fonds à swap sur des Small ce qui fonctionnerait mal à cause de la mauvaise liquidité.

Bonjour,

Il y a aussi l’etf lyxor smart overnignt avec frais de gestion à 0.05% que l’on retrouve sur plusieurs AV et aussi sur CTO.

Bonjour Bruno, merci pour ce partage 🙂

L’inconvénient de cet ETF est… que c’est un ETF, donc soumis au frais de courtage actions/ETF pour une détention en CTO/PEA. Alors que c’est facile de trouver des fonds monétaires sans frais d’entrée ni frais de courtage. Et lors de l’achat/revente, vous devez fournir un prix de transaction, ce que vous ne faites pas avec un fonds monétaire

Bonjour Bruno, comment faites-vous pour trouver les différents fonds monétaires sans frais d’entrée ni frais de courtage. De mon côté je n’ai trouvé que le AXA SERENITE PEA mais j’aimerais en trouver d’autres avec moins de frais.

Bonne journée

« En règle générale, leur rendement après frais et impôt est inférieur à celui des livrets ».

Mais il y a un avantage pour un placement sur des courtes durées : le rendement est journalier alors que les livrets subissent la règle des quinzaines (si vous faites un versement le 1er du mois puis un retrait le dernier jour du mois, un livret vous rapporte … 0)

En effet, même si cela joue relativement peu sur la performance finale.

Bonjour Matthieu,

Avec la belle performance de mon Portefeuille Passif ETF PEA qui suit plus ou moins vos recommandations, je suis tenté de vendre la plus-value et de la réinvestir dans un ETF fonds en euros type Amundi PEA Obligations d’État Euro UCITS ETF Acc. L’idée serait de me constituer une réserve pour réinvestir dans la bourse quand cette dernière chutera à moyen terme.

Est-ce une bonne idée selon vous ?

Merci par avance pour votre aide !

Charles

Bonjour Charles

Attention à ne pas confondre le comportement d’un fond euro, d’un fond monétaire (sujet de l’article) et d’un fond obligataire, cela n’a rien à voir.

Un fond en euro investit sur des obligations d’Etat Européen, garantie le capital, n’a pas de volatilité de performance.

Un fond obligataire comme celui que vous citez est coté sur les marchés donc fluctue chaque jour, n’a pas de garantie de capital, et est beaucoup plus risqué qu’un fond en euro. Si jamais les taux devaient par exemple continuer de monter (peu probable à ce stade mais pourquoi pas) les fonds obligataires pourraient encore perdre une dizaine de pourcents.

Ce n’est donc absolument pas recommandé d’y investir à court terme en pensant sécuriser son argent.

Ce sont justement les fonds monétaires (sujet de l’article) qui jouent ce rôle. Certains sont éligibles au PEA.

Maintenant attention à vouloir faire du timing. Personne ne sait si les marchés vont baisser ou monter. Si vous sortez du marché et que celui-ci continue de prendre 10%, ça fera un manque très difficile à rattraper. Pour faire du timing il faut avoir raison 2 fois de suite. Sortir au bon moment et rentrer à nouveau au bon moment, c’est impossible…

Bonjour Charles

Quelle coïncidence que votre message.

Souhaitant un peu « dé risquer » mon PF suite à la forte hausse de ces derniers mois, mais surtout vu le temps qui passe (je suis maintenant plus proche de la phase de consommation), j’ai passé début Mars mon PEA de 100% actions à 90/10 en utilisant OBLI.

Comme dit par Matthieu, attention un fonds obligataire peut baisser (on l’a vu en 2021/2022 avec ce krach historique), mais dans mon cas il vient en complément d’une allocation en fonds euros sur AV.

Vu le taux de l’€STR, utiliser un fonds monétaire éligible PEA peut s’envisager (pour ma part, je vois mal les taux encore augmenter en Europe, donc je préfère me positionner sur de l’obligataire intermédiaire comme Obli, la baisse des taux à venir le fera monter, si baisse des taux bien sûr).

Actuellement mon allocation globale est 85/15 et je vais la garder ainsi quelques temps.

Ensuite, plus proche de la phase de consommation, je le dé risquerai encore un peu plus, en raisonnant plus en montant sécurisé (représentant X années de consommation pour ne pas taper dans les actions en bear market) qu’en pourcentage.

Par contre, comme dit par Matthieu, si vous êtes en pleine phase de capitalisation, je vous déconseille de changer votre allocation d’actifs (par exemple passer de 100/0 à 60/40 puis de nouveau à 100/0) en fonction des marchés et de votre sentiment à pouvoir le « timer ». Seule l’évolution de votre situation personnelle et de vos objectifs doit intervenir à ce niveau là. Une allocation actions/non actions, ça ne se change pas en fonction du marché, car c’est justement une allocation fixe et les équilibrages à faire autour de cette allocation fixe qui permettent d’acheter bas et de vendre haut

Merci beaucoup messieurs pour vos retours !

In fine je souhaite retirer mon argent de Sci Capimmo qui représente 20% de mon PF afin de me constituer un matelas de sécurité / un fond dormant avec lequel je pourrais investir en cas de baisse brutal de la bourse. Sachant que j’ai déjà une assurance vie en fond en euros mais pas de livret A, devrais-je opter pour ce dernier ?

Encore merci par avance pour vos conseils.

Bien à vous,

Charles

Bonjour Matthieu,

Vous citez Amundi Serenité PEA. En y regardant de plus près, il s’agit d’un produit dérivé (Swap EONIA PEA), constitué en majorité, in fine, d’actions. Ai-je bien compris la documentation et si oui, qu’est-ce que cela vous inspire ?

Bonjour Romain,

Oui c’est bien ça, seules les actions peuvent être logées en PEA donc ça passe forcément par un swap. Comme sur la grande majorité des ETF dispo sur PEA. Cela ne pose pas de problème particulier.

Bonjour Matthieu,

sans trop m’éloigner du sujet, concernant des liquidités placées sur des fonds pas forcement risqués de base, as-tu vu les informations concernant la SCI Capimmo ? Une chute qui ne cesse de s’accentuer, -10% pour cette année,

je suis assez étonné de voir cela sur un profil de risque 2, même si bien sûr l’immobilier a clairement passé une mauvaise période !

Bonjour Benjamin

Oui j’ai malheureusement vu et subit cette nouvelle baisse. Pour moi on est à la limite de la fraude sur ce sujet assez complexe, et les assureurs sont d’ailleurs en partie responsable. Une baisse de 20% en moins d’un an glissant sur ce genre de supports est inacceptable. Autant on bourse on accepte ce risque, pas sur un support de ce type. Alors oui tout l’immobilier a baissé, ce qui est logique, mais Capimmo est de loin dans les plus fortes baisses. Plus vraiment confiance dans la direction qui a déjà menti plusieurs fois ces derniers mois.

Bref de mon côté je préfère nettement les REIT qui sont plus qualitatives et surtout beaucoup moins opaques !

La grande question : quid des SCPI qui n’ont pour le moment pas baissé depuis 2 ans. Est-ce logique ? Absolument pas. Je trouve que la valorisation de ces produits est tout de même très obscure et opaque.

Bonjour Benjamin et Matthieu,

Les supports (SCI, SCPI, REIT) ne changent pas la nature le sous-jacent (l’immobilier).

Le même raisonnement s’applique pour le fonds euros (sous-jacent = obligations, immobilier, et actions).

Donc rien est sans risque.

Bonjour- amis investisseur-

-j ai une ou 2 question:

ou placer l’argent qu’on a sur un compte cheque donc non rémunéré

si le Livret A et LEP son plein ou si on ne veux pas le placer dans ces livret.

-avec disponibilité immédiat ou qu’ il soit disponible dans la semaine.

-actuellement, j’ai un pea non plein

car j’ ai vue que plusieurs broker tell que :

inter actif broker- Freedom 24- Trade République-

ils rémunère les sommes qui ne sont pas investi encore sur ETF ou Action.

entre 4 a 6%brut sur compte titre avec paiement flat taxe a la sorti.

-votre avis

est-il intéressant de placer son argent non investi sur ce type de broker –

et si oui quel broker

ou faut-il ouvrir un compte titre et de le placer sur ETF Obligataire Court terme

et quel ETF court terme qui rémunère le plus sur CTO ou Pea aussi

vos avis merci

Bonjour

Vous avez cet article sur les fonds monétaires qui peut vous donner des idées : https://etre-riche-et-independant.com/investir-fond-monetaire-alternative-livrets

Merci Matthieu.

Qestion: si je prend les obligations que vous mentionnez ici. Dans un PEA.

_et que d’ici 15 jour à 1 mois j’ai besoin de retirer les montant placer dans ces obligations que vous mentionnez.

_ doc les vendre pour retirer les mentant placer.

Le PEA ne sera t il pas clôturer.

Merci

Bonjour Max Max

« Les retraits ou rachats partiels après le délai de 5 ans n’entraînent pas la clôture du plan. Le titulaire conserve la possibilité d’effectuer de nouveaux versements. En revanche, le retrait ou le rachat total entraînent une fermeture définitive du plan. »

https://www.impots.gouv.fr/particulier/questions/jai-un-plan-depargne-en-actions-pea-les-retraits-sont-ils-imposables

Bonjour

Combien rapporte le Amundi sérénité PEA ? Si par exemple j’ai 10000€ en espèces sur mon PEA, est-ce que ça vaut le coût de tous mettre dessus ? (Sanchant que j’utilise progressivement ces espèces pour lisser mes investissements en action sur environ 2000€ tous les mois, donc si je fais ça je serai obligé de revendre 2000€ par moi du fond monétaire, est-ce que ça vaut le coup d’après vous ?) merci !

ESTER est à 3.9% actuellement donc tous les fonds monétaires qui suivent cet indice rapportent autant en base annuelle, moins les frais.

Donc pourquoi pas dans votre exemple 3.9% de 10 000 rapportent 390€ par an.

Il y a en plus 0,5% de droit de souscription

Donc en gros + les frais (0,48%), il faut le garder 1 trimestre pour rentrer dans les frais, c’est ça ?

Un retour Matthieu ?

Vous êtes rentables dès que vous amortissez les frais d’entrée (s’il y en a, ce qui n’est pas toujours le cas). Les frais de gestion se payent quotidiennement sur une base annuelle mais vous gagnez de l’argent tant que le taux ester est supérieur aux frais