Cet article concerne le suivi de mon portefeuille boursier. La stratégie d’investissement du portefeuille repose sur une combinaison d’une poche de capitalisation (action de croissance et ETF) de manière à faire croitre mon capital dans le temps, et d’une poche distributive (dividendes) consacrée à des secteurs défensifs, résilients, peu cycliques, peu corrélés aux indices, dont l’objectif est de diversifier le portefeuille et de réduire son risque notamment lors des crises.

L’objectif principal du portefeuille est de faire croitre mon patrimoine dans le temps et de réaliser une performance proche à celle du MSCI World sur le long terme.

Le second objectif (un fois le patrimoine atteint) sera de construire un flux régulier de cash-flow avec les dividendes croissants perçus chaque année. Cela me permettra à long terme d’atteindre l’indépendance financière en couvrant mes dépenses avec ces revenus passifs.

Actions détenues et bilan

Le mois de Novembre a principalement été marqué par l’élection de Trump à la présidentielle Américaine. Les marchés Américains (ainsi que le dollar) ont accueilli la nouvelle favorablement avec une belle hausse.

À l’inverse, l’Europe est mise à mal avec la politique protectionniste US et les éventuelles barrières douanières.

Le S&P500 a pris plus de 3% alors que l’Europe Stoxx 600 a perdu 2% et le CAC40 encore pire (avec la situation Française catastrophique) avec une baisse de de près de 5%.

Sur l’année, le S&P500 est en hausse de 27% alors que le CAC40 baisse de 5%. C’est écart de performance est vraiment désastreux, raison pour laquelle je continue de penser qu’il faut privilégier de très loin les marchés Américains.

Au niveau de mon portefeuille, j’ai fait un arbitrage sur le PEA. J’ai vendu l’intégralité de mes ETF Nasdaq-100 pour passer temporairement en monétaire via l’ETF OBLI d’Amundi. Pour rappel, cet article explique le fonctionnement des fonds monétaires.

En effet, je considère que le marché US est bien valorisé, et encore plus sur la tech (portée par l’élection de Trump, la vague IA etc…). Je préfère donc prendre mes profits et temporiser (je suis d’une manière générale largement sous pondéré sur la partie cash dans mon patrimoine donc ce n’est pas un problème).

J’ai profité de la dernière modification d’Amundi (pour une fois profitable aux investisseurs !) qui a modifié son ETF OBLI. Celui-ci était précédemment indexé sur des obligations d’Etat Européennes, ce qui a mon sens a peu d’intérêt en portefeuille (volatilité, faible performance, risque de perte en capital…). À la place, Amundi vient de changer l’indice de référence avec ESTR (taux monétaire) rapportant aujourd’hui un rendement de 3.1%.

Ce placement permet donc maintenant sur PEA de stocker du cash à un rendement égal au livret A.

Transaction du mois

Ventes

ETF PUST

Achats

ETF OBLI

Renforcements :

rien

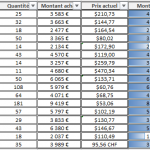

Sans plus tarder, voici le détail du portefeuille :

Portefeuille

Les actions détenues sont les suivantes :

Santé

🇪🇺 Novo Nordisk

🇺🇸 Abbott Laboratories, Johnson & Johnson, Merck

Finance

Industrie

🇺🇸 Lockheed Martin

Technologie

🇪🇺 ASML Holding

Consommation non cyclique

🇫🇷 L’Oréal

🇪🇺 Nestlé

🇺🇸 Procter & Gamble, General Mills, PepsiCo

Consommation discrétionnaire

🇫🇷 LVMH, Hermès

Energie – Utilities

🇺🇸 Nextera Energy, Waste Management, American Water Works

Telecom

Immobilier

🇺🇸 Realty Income, Agree Realty, Prologis, Mid-America Apartment, Essex Property, Extra Space Storage, Alexandria Real Estate

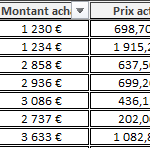

PEA (Crédit Agricole Investore Integrale)

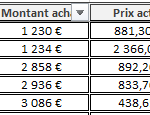

CTO (DEGIRO & Crédit Agricole Investore Integrale)

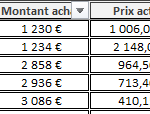

ETF

La valorisation totale du Portefeuille est à ce jour de 255 500€.

Remarque : les valeurs étrangères affichées plus haut sont toutes en euro, elles sont converties avec la parité du jour.

Voici également l’évolution du portefeuille depuis Janvier 2019 VS MSCI World :

Performance du Portefeuille en 2024 : +28.7%.

Performance du MSCI World en 2024 : +28.2%.

Revenus passifs et perspectives annuelles futures

Je rappelle que la nouvelle façon de calculer la rente mensuelle est via la règle des 3.5% (règle des 4% sévérisée) de la valeur de mon portefeuille. J’ai effectué pour le tracé et le calcul une moyenne glissante de 3 mois afin de lisser légèrement la volatilité.

De ce fait, je ne regarde plus le rendement de mes Dividend Aristocrats avant de les acheter/renforcer afin de me concentrer 100% sur les fondamentaux.

Les 3.5% correspondront donc au montant global que je pourrais toucher avec des valeurs de rendement si je choisissais d’arbitrer une partie de mes valeurs de croissance actuelles contre elles.

J’ai pu reconstituer ce que cela donnerait sur mon portefeuille depuis le 01/05/2018 :

La rente mensuelle moyenne actuelle (fictive) serait de 711€.

Date Publication : 30/11/2024

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Merci pour ce retour, j’ai moi aussi pas mal de cash au regard de la valorisation du marché, je reste persuadé que le marché trouvera une respiration après l’investiture de Trump, pas forcément une vraie correction mais un -15% me semble une option, en l’état actuel il n’y a pas de véritable opportunité, en dehors de valeurs françaises bien sûr, mais je me tiens définitivement à l’écart de l’UE, trop d’instabilité fiscale et personnellement je pense même que 2025 verra peut-être la fin de l’UE telle qu’on la connaît, ce n’est pas tenable en l’état.

Belle journée

Bonjour Gérard

Le plus dur en bourse c’est d’avoir raison au bon moment. Je partage ton avis mais rien ne dit que les marchés corrigent à court terme. Ça peut encore monter pendant quelques mois, années… donc ce genre de décision se fait globalement à l’aveugle. Étant sûr-exposé aux actions cela ne me gêne pas de prendre quelques bénéfices sur le Nasdaq, mais je déconseillerais à l’investisseur lambda de vendre ses actions pour passer cash !

Tout à fait, on ne peut rien prévoir, cela dit comme toi je suis exposé suffisamment en actions, je ne vends pas mes positions en direct mais je ne renforce pas, ce qui veut dire que le cash accumulé tous les mois est placé en monétaire dans l’attente, je ne suis tout simplement pas prêt à payer une valeur très au dessus de son P/FCF médian, donc j’attends, si le marché continue à monter je gagnerai de toute façon, mais j’attends une respiration, et plus le marché attend, plus la correction sera importante car les arbres ne montent pas jusqu’au ciel.

Bonjour

Et bien pour ma part, ce mois de novembre 2024, porté par la forte hausse des actions US (bis repetita exacte de novembre 2016), l’effondrement de l’euro et la hausse du BTC, est le mois record de mon PF toutes périodes confondues : plus de 11% de hausse en un mois, et une année qui va probablement se finir entre +45% et +50% (là encore un record).

Parfois on a de la chance, parfois on n’en a pas, et bien pour ma part depuis cet été tout m’a réussi. Tout ce que je pressentais s’est réalisé, facile de le dire a posteriori, mais l’alignement des planètes a été parfait.

1/ Dés l’annonce de la dissolution de l’assemblée nationale début juin, j’ai liquidé toutes mes positions CAC40, et par extension l’Europe entière. Pas besoin d’être un grand stratège géopolitique pour voir à quel point la France est en train de « crever » de son socialisme étatique, de son système de retraite par répartition qu’elle ne peut plus payer, de sa folie d’impôts et de taxes (alors qu’il faudrait faire tout l’inverse), et comment l’Europe s’affaiblie chaque année face aux US et à l’Asie.

2/ Sentant venir comme une évidence l’élection nette de Trump aux US face aux délires wokistes des démocrates, j’ai tout rebasculé mes ETF actions full US, à l’exception d’une petite part que je garde en Asie.

3/ Début août, j’en avais parlé sur ce blog, suite à la chute verticale des marchés que je jugeais complètement excessive et anormale, j’ai pris une position US en levier (CL2) et sur le BTC, pratiquement au bas de la mèche en intraday pour les 2 (coup de chance ? mais la chance ça se provoque…).

4/ J’ai sécurisé courant novembre une grande partie de la hausse éclair « post Trump » en équilibrant sur un 80/20 (le 20 étant fonds euros / OBLI / EUNA).

Bien entendu, cette hausse fait plaisir mais me désole pour l’Europe en général et la France en particulier (à la limite, je me dit qu’il faut en passer par une énorme crise et mise sous tutelle de notre pays pour qu’enfin on fasse les vraies réformes qui s’imposent et que les gens ouvrent enfin les yeux sur le déclassement qui est le notre). Quant aux US, la hausse peut encore continuer … combien de temps ? Cela devient franchement valorisé par rapport à l’histoire, même si les profits des entreprises sont très élevés.

Je ne serais pas étonné outre mesure qu’on ait encore 2025 franchement haussier, calé sur la M2 supply, dont le BTC va aussi profiter (la Réserve fédérale des États-Unis devrait augmenter la masse monétaire mondiale à plus de 127 000 milliards de dollars en 2025, contre 107 000 milliards aujourd’hui). Avec pourquoi pas une franche correction en 2026… ?

Une chose est probable, si les indices US continuent à ce rythme voire partent en parabolique en 2025, je vais sûrement me laisser tenter par un changement tactique d’allocation d’actif fin 2025 (par exemple passer de 80/20 à 30/70 en 2/3 mois) pour laisser passer un orage qui pourrait durer 12 à 18 mois. Même si je le fais trop tôt, avec tout ce que j’aurais engrangé d’ici là depuis fin 2022, ce ne sera pas bien grave ! Dans tous les cas, plus la hausse va être longue et forte, plus la correction qui suivra inévitablement sera sévère et brutale.

Bonjour Fred,

C’est bien ce que je disais, ici tout le monde est content, non?!

Oui mais alors, je réagis de suite en Candide et en parallèle à mon post d’avant sur le cash: pour les moins aguerris, on attend donc tranquille la baffe? Oui, c’est la réponse: pour le long terme, le biais cognitif, et tant qu’on a pas l’expérience, ou le matelas, une intuition assumée et réfléchie, un léger rééquilibrage? On joue pas. C’est la base…?

Olivier

Désolé, mais je ne comprends pas le sens de votre message … de quoi parlez vous exactement ?

Même avis et même résultats en gros, une année exceptionnelle, la seule différence est que j’ai 40% de cash au regard du portefeuille, actuellement placé en monétaire à 3% nets d’impôts si flat tax reste à 30%, c’est du cash accumulé mais je n’ai rien vendu pour l’obtenir, je vois personnellement une correction plus tôt, enfin j’espère car sinon plus dure sera la chute, ce serait sain d’avoir une respiration sur le marché dés 2025.

Mouais.. Au lieu d’un 30-70, je partirai sur 18-24 mois dès 2025 plutôt pour un 30-50-20 : 50 étant un World Small Cap.

Pas facile le timing 😉

J’ai dit 30/70 comme j’aurais pu dire 40/60 … il n’y aucun plan figé. C’était juste pour illustrer le fait que des années indicielles à 30% qui se succèdent ne sont pas la « normalité » et que même si changer d’allocation en fonction du marché n’est généralement pas une bonne pratique, il se trouve que Bogle lui même l’avait fait en 2000 au vu de l’évolution des marchés. A un moment, il faut garder les pieds sur terre : le rythme depuis 2 ans maintenant n’est pas tenable, et il va y avoir forcément une baisse forte. L’idée n’est pas de sortir totalement pour re rentrer totalement (ça c’est casse gueule) mais d’essayer de « smoother » un peu la transition entre 2 cycles de marchés.

Merci pour ce retex Fred et bravo pour la perf (j’avais également bon à plusieurs reprises mais avec la charge de travail je n’ai malheureusement pas pu faire tous les arbitrages souhaités). Amusant de lire tout de même que vous êtes bien plus actif également que vous le préconisez. Je suis d’accord avec vous, la chance se provoque clairement. Mais il faut garder en tête que cela peut aussi se passer moins bien et qu’in fine le résultat soit décevant

« Amusant de lire tout de même que vous êtes bien plus actif également que vous le préconisez. »

Je dois reconnaître avoir eu une gestion un peu plus « active » de mon allocation ces derniers mois. Ceci étant dit, passer de environ 65% US à 85% US sur la part actions, ça n’est pas non plus un « gros » changement radical.

Les seuls changement auront été l’introduction de CL2, à hauteur de 40% du PEA début août (là oui c’était un pari) et l’achat de WBIT au même moment pour environ 10% de mon allocation actions. Il se trouve que depuis, CL2 à fait 60% et WBIT +100%. Donc même si l’allocation n’a pas fondamentalement changé, il se trouve que les 2 choix ont été (très) payant.

Quant aux « préconisations », dans la mesure où les conseilleurs ne sont pas les payeurs, que l’on ne connait pas les situations personnelles de chacun, et surtout de leur mental, je ne vois pas d’alternative à « recommander » la gestion la plus passive possible à des inconnus sur le web, qui leur apportera déjà des rendements importants.

Si on se met à conseiller des choix « tactiques » et que ceux ci se révèlent mauvais (et ça arrive forcément un jour), la position face à ceux qui vous auraient suivi devient intenable.

Et c’est bien d’ailleurs pourquoi je ne dis jamais à l’avance ce que je vais faire …

everyone is a genius in a bull market 🙂

Tout à fait, c’est pour ça qu’il faut toujours avoir conscience qu’à l’euphorie succède bien souvent la déprime 🙂 !

Bonjour Matthieu,

Content de lire ce dernier bilan, positif, et pour qui a suivi vos conseils sur l’investissement passif en ETF, depuis un grand moment déjà les gains sont réguliers, et en fait la volatilité semble peu corrélée aux circonstances économiques géopolitiques, sociales que nous avons tous en tête.

Mis à part la règle de base du long terme: « on ne vend pas », d’autant plus avec de la qualité entre les mains, et en plus ce n’est pas conseillé aux moins aguerris, le sujet de la proportion de cash a t’il déjà été abordé sur le blog? De son utilité, selon les circonstances, l’expérience? Évidemment je veux dire hors cash qui va avoir besoin de partir pour un projet proche, l’autre. Celui qu’on choisi de garder en réserve pour réinvestir plus tard, et qu’on ne confond pas avec la réserve d’urgence. J’aime bien revenir pour moi sur les fondamentaux, basic to basic, et méa culpa, je dois dire que je n’ai pas lu les livres que vous et d’autres ont recommandé ici. Mais j’aime bien m’instruire ici chez vous avec tous. L’essence même de ce blog finalement. Encore merci 🙂

Ps: je n’arrive pas à voir comment vous avez trouvé 3,1% de rendement sur l’Etf monétaire Amundi.

Bonjour Olivier,

Oui le sujet a été abordé à travers de nombreux messages et commentaires. La gestion du cash est propre à chacun selon son aversion au risque. Pour certains c’est zéro cash (j’en étais proche hors un buffer de sécurité sur livret), pour d’autres c’est beaucoup etc.. existe la règle des 60-40 action / obligation ou le action = 100-age. Bref à chacun davoir son allocation.

Pour le rendement de l’ETF, il suit ESTR. En faisant une recherche sur internet on trouve facilement le taux qui est à 3.1%.

Re

« le sujet de la proportion de cash a t’il déjà été abordé sur le blog? De son utilité, selon les circonstances, l’expérience? »

Si vous parlez de « vrai » cash, c’est à dire non rémunéré, et bien pour ma part, c’est très simple, c’est zéro.

Ensuite, si vous parlez de livrets réglementés, de comptes à terme, de monétaire, d’obligations, de fonds euros etc … C’est impossible de donner une réponse.

Tout dépend si vous êtes en phase de capitalisation, de consommation, de vos besoins à court ou moyen terme, de la nécessité ou pas de stabiliser la volatilité de votre PF en fonction de vos émotions, de votre horizon de temps et de ce que vous pouvez investir dans les années à venir, de la « marge » que vous avez avec vos revenus, du nombre d’années de dépenses que vous voulez sécuriser en phase de consommation, etc …

C’est quelque chose de très personnel.

Bonjour à tous,

merci Matthieu pour ce nouveau suivi de portefeuille et ce blog très instructif et merci Fred pour le partage de ses connaissances, de sa performance et de sa stratégie, vous êtes toujours d’une grande inspiration pour moi.

Neanmoins Je suis surpris de vous voir ainsi que Gérard et Gilles chercher à « timer » le marché en modifiant l’allocation 30/70 ou 30/50/20 (la mienne est de 80/20) il me semble pourtant que les études démontrent que la réussite de ce genre de stratégie relève de de la chance.

Dans l’attente de votre point de vu sur la question.

Cyril

Bonsoir Cyril

Vous avez tout à fait raison, une allocation stratégique (c’est à dire fixe) est plus que recommandée face à une allocation tactique (c’est à dire qui bouge en fonction des cycles). Et donc si jamais je devais faire ceci, je ne le « recommande » à personne. Il se trouve simplement que les gains de mon PF sont énormes ces 2 dernières années, et que la pente du SPXNR est maintenant bien plus fortes que lors des 2 derniers cycles (2012/2015 et 2016/2018) et ressemblent à la hausse folle de mi2020/2021. Plus ça va continuer à ce rythme, plus ça va corriger sévère, l’histoire des marchés est ainsi faite. Donc peut être que je vais m’autoriser un changement tactique « léger » (passer de 80/20 à 40/60 par exemple n’est pas non plus radical) dès que la trendline qui soutient le SPXNR sera cassée … On verra bien. Et puis je n’ai plus 20 ans devant moi avant la consommation du capital, le dé risker n’est pas non plus une modification contre nature …

Merci Fred,

Moi non plus je n’ai plus 20 ans devant moi (meme pas 15 d’activité par contre de vie en bonne santé j’espère beaucoup plus 😅) je me suis intéressé aux placements boursier bien trop tard !

Cela devrait être enseigné au lycée, la France n’en serait pas où elle en est actuellement…

Comment repèrerez vous que « la trendline qui soutient le SPXNR sera cassée » ?

Très simple : vous allez, par exemple, sur Tradingview, vous affichez l’indice SPXTR ou NR (ça ne change pas grand chose, l’essentiel et de le faire dividendes inclus), affichez le en weekly et en log Y, et vous allez parfaitement repérer la droite imaginaire oblique qui soutient l’évolution du prix depuis 2 ans environ …

Ou d’autres moyens comme des ruptures à la baisse de moyenns mobiles ling terme, par exemple la 200j en daily ou la 50s en hebdo. Mais bon, tous ces indicateurs techniques sont très aléatoires, on y voit ce qu’on veut y voir dans la majorité des cas. Mais comme beaucoup les utilisent, il peut y avoir des prophéties auto réalisatrices

Bonjour Fred,

Pourriez vous détailler comment vous envisagez la phase de consommation ?

Si j’ai bien compris vous prévoyez 5 années de consommation en placements sécurisés mais comment comptez vous effectuer les retraits ?

Personnellement je définirais des paliers du type :

Comment reconstruire la partie sécurisée si celle-ci à été consommée totalement ou en partie ?

Bonjour Cyril

Je ne time pas vraiment le marché, je ne vends rien, c’est simplement que le cash mensuel qui est pour moi d’environ 3K, au lieu de l’investir je le place en monétaire dans l’attente d’une correction que je crois très proche (dans les 2 ans).

La seule chose ou l’on pourrait considérer que je time le marché c’est de ne pas systématiquement tous les mois réinvestir, mais si je choisi de rentrer à un certain moment sur une valeur, comme je le fais tout le temps en fait, n’est-ce-pas timer le marché?

Pour moi je m’en tiens à ma simple analyse quantitative et qualitative, quand une valeur m’apparais correcte au prix que je me suis fixé, je passe à l’achat.

J’ai par exemple acheté Fortinet lors de sa respiration cette année et j’en suis à +70%, est-ce que mécaniquement je renforce ma position? certainement pas, donc d’une certaine façon je time le moment ou la valeur me donnera un nouveau point d’entrée acceptable, dans l’attente la valeur pourrai prendre encore 50% et l’on me dira qu’en timant le marché j’ai perdu un éventuel gain non négligeable, ce qui est vrai mais je l’assume, en fait je time le marché en ne réinvestissant pas mais je ne time pas sur une baisse éventuelle, je ne vends rien.

Le principe n’est pas tout à fait le même sur les ETF, quoi que, pour les miens, je time un peu le marché en appliquant un DVA au lieu d’unDCA, ce qui veut dire qu’en ce moment l’allocation mensuelle est proche de 0 au regard de la valorisation.

Bonjour Mathieu et bonjour aux autres fidèles lecteurs 😉

Ayant du cash sur PEA à hauteur de 9000€ l’ETF Amundi que tu évoques m’intéresse. En revanche quand je regarde la courbe de ce dernier sur les 6 derniers mois, le cours de l’ETF fluctue à la hausse et à la baisse. Il y a donc risque de perte en capital vs les fonds euros ou livrets. Aujourd’hui si j’achète pour 9000€ à 9,42, cours actuel, et que dans 6 mois le cours a baissé, mathématiquement mon capital va suivre. J’ai mal compris ???

Merci pour ton éclairage

Ludovic

L’ETF existe depuis plusieurs années mais l’indice a changé il y a un mois (avant c’était des obligations Euro de moyen terme). Le passé n’est pas pertinent. Si vous regardez sur le mois dernier la hausse est linéaire

A noter que sur CTO (cotation Xetra), Ishares vient de lancer un ETF monétaire euro « actif » qui je pense pourrait être intéressant pour une position monétaire hedgée un poil optimisée.

https://www.etfstream.com/articles/blackrock-unveils-actively-managed-euro-cash-etf

Bonjour Fred

Vous avez vendu ttes vos positions Europe sur vos différents supports c’est bien ça ? Cela va à l’encontre de vos convictions sur la diversification non ? Quels sont les indicateurs qui vous feront revenir sur l’Europe et à quelle échéance ?

Bonjour Ludovic

Alors je vais redire ce que j’ai dit plus haut:

/ en début d’année, mon allocation actions (actions représentant 80% de mon PF) était environ 65% US / 20% Europe (dont près de la moitié en CAC40 / 15% Asie.

/ le fait de passer, toujours pour 80% du PF au global, à une allocation actions environ 85% US / 15% Asie n’est pas un changement « énorme ». Ce n’est pas comme si j’étais passé d’un PF actions 50% US à 100% US avec les actions passant de 80% du PF à 100% du PF, là oui cela aurait été un grand changement.

Changer son allocation actions par exemple de 60/40 à 80/20 n’a pas une incidence énorme sur le comportement du PF. De même, passer de 65% US à 85% US en actions n’est pas une révolution.

Mais il y a des choses qui m’énervent maintenant franchement (pour rester poli) dans la construction européenne et la politique française, l’effondrement de l’euro n’en est que le reflet. Les discours de taxation et d’impôts que l’on entend ces derniers mois en France sont ahurissants, les politiques sont nuls et les gens qui votent pour eux encore plus (ça c’est dit !). Et donc oui, je me suis autorisé cet été à faire ce changement dans mon PF (car pour moi la réélection quasi certaine de Trump allait faire exactement ce qui est en train de se passer, il fallait être un gauchiste français pour s’imaginer le contraire). Et tant qu’on aura des politiques françaises et européennes autant anti business et pro impôts, je resterai comme ça.

Il y a 20 ans, on disait les US innovent, la Chine copie, l’Europe régule.

Aujourd’hui on peut dire, les US innovent, la Chine innove, l’Europe régule et taxe.

Comment en vouloir à tous ces jeunes diplômes et entrepreneurs qui quittent le pays pour aller dans d’autres où le climat business et fiscal et bien plus clément.

Merci Fred

J’avais lu tous les commentaires ce matin dont les vôtres, donc merci pour la redite, mais comme ça c’est encore plus clair 😁

Je partage votre avis sur l’Europe et surtout la France.

« to be fearful when others are greedy and to be greedy only when others are fearful«

Justement il faut acheter Europe maintenant !

Attention Nasdaq, vous ne dites pas toute la citation de Buffet (mais je ne vous en veux pas, tout le monde ou presque fait pareil).

Buffet a déclaré qqch de la sorte : « je vous déconseille de faire du stock picking, faites de l’indiciel, mais si vous tenez absolument à faire du stock picking, soyez peureux quand les autres sont avides et avide quand les autres sont peureux. ».

Vous êtes de nouveau un trader depuis votre coup de chance du 5 août : utiliser le ETF de levier, entrer dans le crypto,…

Bref, Fred 2024 n’est plus le même…

Un investisseur, c’est plus facile à dire qu’à faire 🙂

Vous vous méprenez, les ajustements sont à la marge …

Fred en 06/2023

ou encore en 11/2023

Il dit aussi que les USA sont le pays ou il est chanceux d’investir, à mon humble avis, l’UE n’est pas sa tasse de thé

Effectivement je comprends mieux

Merci Matthieu

Bonjour Matthieu

Merci pour ton site qui est une mine d’informations, c’est toujours un plaisir de lire ton suivi de portefeuille.

Je souhaiterais savoir pourquoi tu conserves Nestle dans ton portefeuille, qui est le titre qui performe le moins bien, et dont les perspectives de croissance et d’amélioration des marges sont faibles ?

Bonjour, la performance court terme n’a pas beaucoup d’importance pour moi. L’idée était surtout d’avoir un peu de CHF en portefeuille. Maintenant à voir à l’avenir, la taille de la ligne est de toute façon anecdotique dans le portefeuille, on parle d’à peine 1%.

Bonjour Auteur et Lecteurs,

Je sollicite directement la communauté de EREI afin de m’aiguiller sur un éventuel arbitrage.

Lors de mes passages à mes anciennes entreprises, j’ai pu souscrire pour avoir les abondemments sur les somme : 1 Plan Epargne Retraite Entreprise, 1 Plan Epargne Retraite Obligatoire et 1 Plan Epargne pour la Retraite Collectif.

Les sommes ne sont pas grandes de 900 à 2200€.

Pensez vous qu’il serait idéal d’ouvrir un PER sur un support plus accessible, ex : ma banque ou autres, afin d’avoir une gestion plus libre et des frais bien mieux ?

Surtout est-il possible d’arbitrer c’est fond vers un PER ( j’avais cru lire que oui, mais PER a PER, la je sais pas pour PERO et PERCO… ) ?

Merci de vos conseils

Hello,

C’est ce que j’ai personnellement fait en 2023. J’avais également 3 anciens PER (qui avaient un status différents à l’origine mais transformés en PER entre temps) liés à des emplois en début de carrière lorsque je vivais encore en France que j’ai transféré dans un PER ouvert en mettant le minimum sur BoursoBank. C’est plus simple, l’info est clairement visible et pas de risque d’oublier lorsque on liquidera effectivement sa retraite. Je dis cela car j’avais en fait découvert le plus petit des trois…15 and plus tard (c’était lié à un job d’été :D) par un courrier arrivant chez mes parents qui par chance n’avaient pas encore déménagés à l’époque. Je n’avais même pas idée qu’il existait.

Sinon avec une loi récente qui oblige à avoir une allocation sur du private equity pour les profiles pilotés des PER je préfèrerais une gestion libre mais sur BoursoBank les ETF ne sont accessibles que sur la gestion pilotés donc je reste comme cela. Le montant global étant faible je n’ai pas d’intérêt à le transférer (à noter également que cela coute 1% de frais de transferer un PER avant l’anniversaire de 5 ans – c’est la limite légale).

Si je devais faire le choix aujourd’hui donc sur un PER avec gestion libre intéressant je regarderais plutot du côté de Linxea qui a des offres intéressantes (idem pour assurance vie d’ailleurs), à voir en détails le type de placement qui vous intéresse.

Cdlt,

Julien

Fred,

Est ce que comme vous aviez pu parler déjà de c’est support AGGH et EUNA fonctionne de la même façon que décris Matthieu pour les fond monétaire de son article ?

https://etre-riche-et-independant.com/investir-fond-monetaire-alternative-livrets

Si oui OBLI suis €STR que suivent c’est 2 fonds ?

Merci

Bonjour Jean

Si vous posez cette question, c’est que vous n’avez pas fait vos devoirs …

Je vous encourage vivement à chercher par vous même comment fonctionne une obligation et un fonds obligataire (comment coupon et valorisation changent en fonction de la variation des taux et de la duration des obligations).

Un fonds monétaire est un fonds obligataire qui se base sur les taux d’emprunt interbancaires à court terme. Il n’y donc pas de « risque de taux » (la valeur ne va pas baisser avec une hausse des taux, seul le coupon peut baisser avec une baisse des taux). Avec un fonds monétaire euro indexé sur l’ester, vous n’avez pas le risque de devise et vous avez l’indice de référence, calculé par la Banque centrale européenne, qui a remplacé définitivement l’Eonia, depuis le 3 janvier 2022.

EUNA est, sous forme d’ETF, un fonds indiciel obligataire international (développés et émergents), aggregate (obligations d’états et entreprises), investment grade (obligations de bonnes qualités), all maturities (donc en moyenne vous allez vous retrouver avec des durations intermédiaires, de type 7/10 ans), hedgé en euros. Avec ce fonds, vous pouvez obtenir potentiellement un rendement total (variation de la valeur des obligations + le coupon) bien supérieur à l’Ester, mais vous êtes soumis au risque de taux (vous pouvez facilement observer la période 2021/2022 qui correspond au krach obligataire historique que nous avez vécu suite à la forte hausse des taux).

Si si je vous rassure Fred j’ai cherché, mais c’est bête a dire même la je n’arrive pas a comprendre exactement le fonctionnement, cela reste abstrait 🙂 je vais approfondir le sujet, je vous remercie de votre réponse

La lecture de cet article devrait répondre à vos interrogations:

https://apprendre-a-investir.net/fonds-etf-monetaires/#:~:text=Ces%20diff%C3%A9rences%20nous%20montrent%20que,des%20obligations%20%C3%A0%20long%20terme.

et

https://apprendre-a-investir.net/role-obligations-portefeuille/

Bonjour,

Merci à tous pour vos échanges. Je pense qu’à l’instar de beaucoup d’entre nous, nous sommes des dizaines à lire sans forcément interagir.

Si je résume de manière simple (étant donné que j’investis en bourse depuis quelques années avec des montants mensuels entre 750 et 1250 €), je privilégie des ETF sur PEA, principalement avec un World, un Nasdaq et une ligne pays émergents Asie. Je ne m’occupe pas trop de mon portefeuille, c’est-à-dire que je ne le consulte pas fréquemment, mais j’aime bien lire les actualités financières, etc.

Ma question est la suivante : est-il judicieux d’arrêter mes versements pour conserver cette somme en cash sur livret et reprendre les investissements lorsque le marché aura ralenti ou marqué une pause dans son ascension ? J’ai bien pris en compte les réponses précédentes qui soulignent qu’il est difficile de prévoir l’avenir (personne n’a de boule de cristal, etc..). Néanmoins, cette idée a-t-elle du sens selon vous, ou est-elle totalement infondée ?

Merci encore pour vos réponses et bon courage à tous.

Bonjour

Pour quelqu’un ayant un petit portefeuille et qui a des années d’investissement devant lui, il n’est absolument pas judicieux de timer le marché en passant en cash dans ce genre de moment. Vous avez toutes les chances de vous planter et de perdre de l’argent in fine.

Dans le cas d’un portefeuille plus élevé ou d’un horizon de temps plus court, cela dépend de la situation. À chacun de définir son allocation à condition de comprendre ce que l’on fait.

Bonjour

Pour rebondir sur la réponse de Matthieu et pour répondre à « Ma question est la suivante : est-il judicieux d’arrêter mes versements pour conserver cette somme en cash sur livret et reprendre les investissements lorsque le marché aura ralenti ou marqué une pause dans son ascension ? », la problématique est très simple.

Si vous vous posez cette question, c’est que vous n’avez pas fait ce qui est le plus important dans la construction d’un PF, et je vais le répéter pour la centième (millième ?) fois, à savoir déterminer votre allocation d’actifs en fonction du risque que vous devez, pouvez, voulez prendre.

Vos X% d’actions et Y% de « sécurisé » sont à calculer en fonction:

/ du risque que vous devez prendre pour obtenir vos objectifs sur votre horizon de temps : si vous avez besoin de 2% par an, pas besoin d’avoir des actions, si vous avez besoin de 10%, il va vous falloir pas loin de 100% d’actions en PF.

/ du risque que vous pouvez prendre : si catastrophe long terme sur les marchés, est ce que vous pouvez revoir vos objectifs, est ce que votre emploi est solide, est ce que vous avez des réserves (pensions, retraites, etc …), est ce que vous avez un plan B ou autre qui font que même une grosse allocation actions qui baisse ne sera pas forcément un problème.

/ du risque que vous voulez prendre, à savoir que plus X% sera élevé (et donc l’espérance de gain le sera d’autant), plus votre PF sera volatile et donc émotionnellement plus difficile à maintenir.

Si vous avez fait ce travail indispensable et que vous en avez déduit que votre allocation c’est 100% actions parce que vous êtes jeune et que vous avez 40 ans devant vous avant de consommer votre PF, il n’y a aucune raison d’arrêter d’investir. Si vous avez déterminé que votre allocation c’était par exemple 50/50 parce que vous avez 50 ans et que vous pensez partir à la retraite à 55, et bien cela fait plusieurs semestres maintenant que vous équilibrez votre PF en versant vers la partie sécurisée et/ou que vous vendez une fraction de X pour acheter Y car les marchés ne font que monter (et c’est exactement ce que je fais pour ma part).

Il faut d’abord déterminer son plan, son allocation d’actif, puis appliquer mécaniquement son plan POUR NE PLUS AVOIR A SE POSER DE QUESTION selon ses émotions, le marché ou les médias à l’instant t.

Merci Fred et Mathieu pour vos réponses. J’avais posé la question pour ma propre information, ce qui ne signifiait pas que je n’avais pas de plan ni d’objectif préalablement établis. 🙂Cependant, en lisant vos réponses, je réalise que ma question était a mon sens pertinente. Pour vous donner plus de précisions, j’ai 33 ans et je travaille en tant que chef de chantier sur une plateforme pétrolière. Je dois donc anticiper, car je ne cotise actuellement à aucun régime de retraite.

Mon plan est de commencer par remplir mon PEA jusqu’à sa limite de versement. Une fois cela accompli, je réfléchirai à d’autres supports pour poursuivre mes investissements en bourse. Parallèlement, je possède également des biens immobiliers locatifs. Mon objectif ultime est de ne pas être salarié toute ma vie. Ce que j’investis, je n’en ai pas besoin à court terme, c’est pour ça que je le fais mécaniquement. J’ai par ailleurs constitué une épargne de précaution.

Mais rien n’est figé, et tous les conseils sont bons à prendre. 😊

Bonjour,

la seule chose dont je suis sûr depuis mes 10 ans d’expérience boursière (à très faible niveaux) , c’est que j’ai souvent investi trop tard et que maintenant j’investis tout le temps 🙂 . Les résultats sont bien meilleurs depuis et surtout j’investis désormais comme vous uniquement en ETF ce qui me libère du temps. Vouloir timer le marché avec des ETF me parait être un contre sens, c’est retomber dans les mêmes travers que le stock picking action par action.

Mon interprétation d’un ETF est la suivante: il n’y a pas de point haut ou de point bas, c’est le temps et la régularité qui crée de la valeur. C’est du moins ce que je crois comprendre , c’est assez simple comme raisonnement mais c’est celui qui me convient, les biais psychologiques eux sont complexes et propres à chacun. Bien sur , en cas de fort retournement de marché, il paraitrait judicieux d’augmenter les achats, mais on retombera dans l’éternelle question: et si j’attendais encore un peu avant de renforcer massivement ?

Bonjour à tous,

Étant sur boursobank (petit PF inf à 10k€/ je passerai sur saxobank ou IBKR plus tard) je n ai pas accès à EUNA , et je découvre grâce à Matthieu OBLI. Jusqu a présent jbutilise axa pea régularité qui me semble à pour objectif de sur perforer €Ster (l’EURSTR Capitalisé majoré de 8,5 bps, après déduction des frais de gestion réels, mesurée en Euro, sur un horizon de placement recommandé de 3 mois)…

Ma question lequel est le plus intéressant entre ETF OBLI et opcvm axa régularité ?

L indice AAII (sentiment investissement US) est il a prendre en compte par le passé dans l optique d extrême greed et crash survenu par la suite (subprime?)

Les médias européens se permettent de dire que des personnalités sont « folles » telles E.Musk, Trump, Poutine, Milei….mais ne serait ce pas par dépit de ne pas avoir ce type de personnage qui propose (à tort ou à raison) un objectif, une idée à mettre en application…L Europe est frileuse !

Bonne continuation

Nb : BTC 100k$ vous ne l auriez jamais cru mais c est arrivé…c est drole on entend plus dire que bukele a El Salvador est un fou…

Bonjour Jean Christophe

Si le fond performe autant que l’ETF malgré les frais, ne vous prenez pas la tête cela n’aura aucun impact. Pour la seconde remarque, je dirais plutôt pour ma part que les Fou sont ceux ayant voté LFI, ainsi que nos politiques communistes borderline faisant décliner le pays depuis des années..

Bonjour

EUNA (ou AGGH pour sa cotation Amsterdam) n’est pas éligible PEA.

Cependant, comprenez vous vraiment de quoi il s’agit ? Vu que vous ne semblez pas connaitre OBLI (seul ETF Obligataire, maintenant Monétaire, éligible PEA), j’ai comme un doute …

Et pourquoi voulez vous éventuellement investir dans un tel ETF obligataire (je parle de EUNA) ?

Une des règles de base en investissement est de n’investir que dans les choses que l’on comprend.

EDIT : si je pose cette question, c’est que j’ai l’impression, peut être fausse, que vous mentionnez EUNA « juste » parce que j’en ai parlé dans un post un peu plus haut … et s’il y a bien quelque chose à ne pas faire en investissement, c’est de « copier » le PF de quelqu’un d’autre qui n’a pas du tout la même situation, les mêmes objectifs ou la même expérience que soi.

Effectivement vous m avez démasqué !

C est stupide mais même si on me dit que le feu brule, je mets la main …pour me faire ma propre opinion !

Je suis à +100% en deux ans. Début 2024, j’ai vendu tout le secteur luxe car la croissance n’était plus dans les chiffres, et pourtant les prix des actions étaient au plus haut. J’ai renforcé par de la tech américaine à la place. Aujourd’hui mon patrimoine mobilier est à 85% investis en actions. Par contre depuis quelques temps j’ai du mal à trouver des prix intéressants pour faire mes emplettes tous les mois. J’en viens à espérer une petite baisse de 10-20% pour acheter le cœur léger.

Bonjour Nam,

Content de vous revoir ici. Votre projet d’expat est toujours d’actualité ?

Hello Nasdaq,

J’ai eu un petit coup de mou l’année dernière (physique et moral), mais finalement j’ai réglé l’affaire peu de temps après, et je suis bien ici. En plus je suis passionné par l’argent. Donc finalement je vais capitaliser quelques années de plus. 😉

Mes seules inquiétudes sont politiques et géo-politiques :

Bonne journée,

Tristan

Justement ils ne sont que les « bruits » 🙂

Soyons vigilants

bonsoir,

pourquoi choisir un ETF monétaire avec les frais de transaction qui vont avec plutôt qu’un sicav monétaire avec 0 frais ? (PEA compatible)

Bonsoir

Parce que, sauf erreur de ma part, les Fonds monétaire éligible PEA ont des frais de gestion annuels allant de 0.25% à 0.50%, soit plus que l’ETF en question.

Bonjour Matthieu,

Avec votre fort plus value sur Novo Nordisk, sa chute de presque 30% aujourd’hui pour l’insatisfaction des essais sur leur derniers produit et sur le bon respect en therme d’attente vous fait t-il pas méditer à prendre votre PV ? Car cette boîte à été dopé par c’est deux gammes de médicaments mais avec cette annonce et son concurrent Eli Lily plus diversifier ne serait-il pas le moment d’agir…

Bonjour Jean

Malheureusement vous raisonnez avec l’émotion et faites tout l’inverse de ce qu’il faudrait faire. En achetant quand c’est haut et en vendant quand c’est bas, vous avez toutes les chances de perdre de l’argent. Si les fondamentaux restent bons (ce qui est le cas), il faudrait plutôt renforcer et non vendre.

Concernant mon cas, j’ai déjà réalisé plusieurs ventes progressives sur le titre dans le passé pour prendre des PV car je jugeais la valorisation anormalement haute (sinon ma position actuelle aurait eu une taille trop importante avec la hausse). Maintenant la ligne représente environ 1.5% de mon portefeuille donc pas de quoi me faire réagir. Comme je le disais, c’edt plutôt un renforcement qu’il faudrait faire.

Personnellement je n’ai rien fais, je ne suis pas positionné dessus 🙂 c’étais pour avoir votre avis et savoir si vous aviez une bonne idée pour la suite au vue de la non satisfaction des attentes sur les essais clinique

J’ai oublié de vous demander aussi Matthieu, sachant que vous détenez votre PEA au Crédit Agricole, comment avez vous passez vos actions au nominatif administré ?

Bonsoir Jean, je ne détiens pas de titres au nominatif car je trouve le gain relativement faible à moins d’avoir une énorme position. Par exemple sur L’Oréal avec une majoration de 10% du dividende. Imaginez si vous avez 100 000€ de titres l’Oréal, avec un rendement du dividende de 2% vous touchez 2000€. Le nominatif vous fait gagner 200€/an pour 100k€ investis… ça fait du 0.2% par an.

Concernant la démarche, il faut aller sur le site de l’entreprise dans la partie investisseur et remplir un document de passage au nominatif. C’est un document du style « je passe mes X actions de l’entreprise Y au nominatif » puis on a le choix entre administré ou pur. Les formulaires sont tous assez similaires. Ensuite, il faut l’envoyer à son conseiller bancaire, qui ensuite le transmet à un intermédiaire qui le donnera à l’entreprise. La démarche est assez lourde…

Bonjour Matthieu, d’accord merci pour votre réponse complète, je me rappel que sur Bourso c’étais beaucoup plus simple, avec le CA cela me parait plus lourd oui comme vous le dite !

Merci

Bonjour Jean, oui sauf erreur de ma part tout se fait en ligne chez certain courtier 🙂 Mais certains se prennent des frais pour le passage au nominatif donc attention

Bonjour Matthieu,

J’ai déjà fait l’opération au Crédit Agricole Ile de France (Investstore Integral), ce n’est vraiment pas compliqué. C’était pour Air Liquide. J’ai reçu un mail d’Air Liquide pour rappeler qu’il fallait faire l’opération avant la fin de l’année, avec un lien direct pour récupérer le formulaire. Ça prend 5 min à remplir.

J’ai envoyé le formulaire rempli à mon conseiller via la messagerie de l’espace client. Prise en compte dès le lendemain.

A noter qu’il y a 17€ (et des poussières) de frais pour le passage au nominatif, donc il faut avoir un montant assez élevé pour que ça en vaille la peine.

Juste un retour d’expérience, pas une recommandation 😉.

Merci Bruno pour le retour