L’épidémie de Coronavirus a totalement chamboulé les marchés boursiers.

De nombreuses entreprises ont revu leurs résultats à la baisse et sont fortement impactées financièrement par la crise, alors que pendant ce temps, les marchés (principalement US) sont déjà retournés sur leurs plus hauts.

Sont-ils totalement déconnectés de l’économie ? Les indices sont-ils en bulle et largement sur-évalués ? C’est ce que nous allons voir dans cet article.

Quelques statistiques sur le S&P500 et le CAC40

Tout d’abord, commençons par donner quelques statistiques historiques sur l’indice Français et l’indice large Américain.

Le PER actuel du S&P500 est de 22 pour une moyenne historique à 18.

Pour le CAC40, son PER actuel est de 17 pour une moyenne historique à 15.

On peut donc constater deux choses ici :

1) En moyenne, l’indice Français est moins cher que le S&P500 (PER moyen de 15 vs 18)

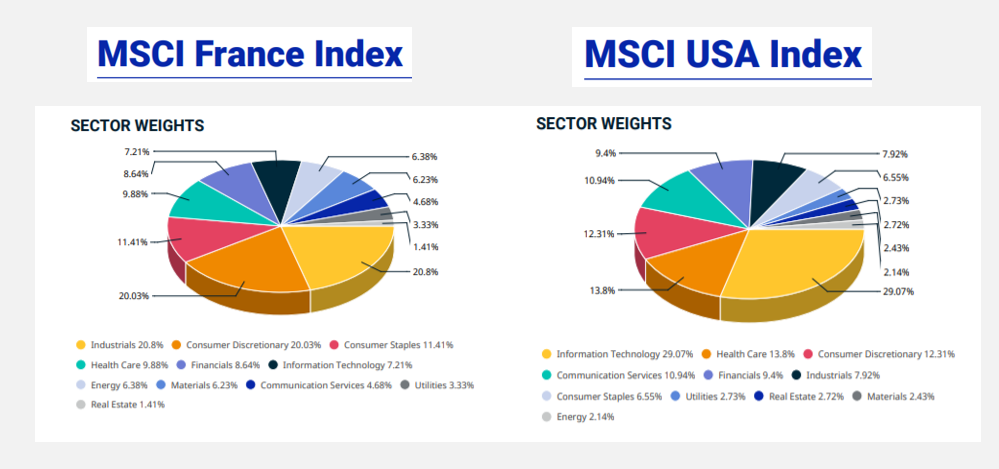

Cela peut s’expliquer principalement par la composition des indices qui est totalement différente. Aux US, on y retrouve beaucoup plus d’entreprises de croissance dans des secteurs peu cycliques (technologie, santé…).

En France la majeure partie des entreprises sont matures et cycliques.

Source : MSCI.com

Or le PER représente globalement le potentiel de croissance d’une entreprise dans le futur. Il est donc logique de constater cet écart via la différence sectorielle et de perspectives.

Cela explique également pourquoi les marchés US ont rebondi plus fort que l’Europe. Les technologies sont peu impactées par l’épidémie (au contraire elles en profitent). Leurs bénéfices ne sont ainsi pas revus à la baisse, ils sont même estimés en hausse. Il est donc possible, malgré une économie temporairement en déclin, d’avoir un marché haussier. Comme la part d’entreprises technologiques est élevée dans les indices Américains, cela biaise forcément la comparaison entre la bourse et l’économie mondiale. Il faut bien se dire que les 5 GAFAM (Google, Amazon, Facebook, Apple, Microsoft) pèsent à elles seules près de 30% du S&P500.

Néanmoins, tout n’est pas encore perdu pour l’Europe et pour la France. Le CAC40 se transforme (lentement mais est sur la bonne voie) avec les récentes nouvelles entrées de Dassault Systèmes, Hermès, Thalès, Téléperformance….

Viendront sûrement dans quelques années des entreprises comme Biomérieux, Sartorius Stedim, Eurofins Scientific, Edenred, Euronext, Neoen…

Il faudra donc du temps mais progressivement le CAC40 deviendra un indice avec plus de croissance et une plus forte pondération sur les thématiques d’avenir au sens large.

2) Les indices boursiers sont sur-évalués

En comparant rapidement les PER actuels des indices avec leur PER moyens historiques, on voit que les marchés sont plus chers qu’en moyenne.

On peut calculer approximativement une sur-évaluation de 13% pour le CAC40 et de 22% pour le S&P500 en se basant sur les écarts de PER.

Les marchés sont-ils réellement sur-évalués ?

En se basant sur le PER uniquement, oui les marchés sont chers.

Néanmoins, comprenons et rappelons bien comment le PER est calculé :

Il faut diviser le prix de l’action par le BNA (bénéfice net par action) estimé pour l’année en cours. Il y a donc deux moyens de faire évoluer le PER :

- une variation du cours de l’action

- une variation du BNA

Prenons l’exemple d’une entreprise qui cote 100€ avec un BNA de 5€. Elle a donc un PER de 100/5 = 20.

Si l’année suivante son BNA passe à 3€ (par exemple chute des des bénéfices avec le Covid) et que son prix reste à 100€, son PER estimé va passer à 100/3 = 33,3.

Cela signifie t’il que l’action est sur-évaluée parce que son PER est élevé ?

Pas forcément.

Il faut donc bien comprendre que le niveau actuel des marchés peut être causé d’une part par la hausse du prix des actions, mais aussi par la baisse globale des bénéfices des entreprises. Le calcul du PER pour cette année est donc biaisé.

Pour se faire une idée plus précise d’où le marché se situe, il faudrait donc prendre en compte le prix actuel ET les bénéfices de l’année dernière (ou alors des prévisions pour l’année prochaine).

Dans cette situation, les conclusions pourraient différer légèrement.

D’après mes calculs, les marchés resteraient chers (mais beaucoup moins qu’avec le biais précédent). Je pense qu’ils sont globalement sur-évalués d’une dizaine de pourcents, pas plus.

Cela représente approximativement une année de sur-évaluation.

C’est donc un léger risque à court terme de se positionner maintenant, mais absolument anodin à long terme.

Une autre remarque également sur la valorisation des GAFAM (qui tire forcément vu leurs pondérations la valorisation des indices). Le PER n’est pas du tout un indicateur représentatif de leur niveau de valorisation.

Le PER est calculé à partir du BNA (autrement dit du résultat net). Or celui-ci est facilement modulable via les amortissements et dépréciations. Ceux-ci sont des écritures comptables mais n’interviennent absolument pas dans le cash-flow dégagé par l’entreprise (très proche de l’EBITDA).

Les entreprises technologiques investissent énormément d’argent, ce qui fait que leur résultat net est souvent faible alors que leur EBITDA (donc cash-flow) est bien plus élevé.

Prenons l’exemple d’Amazon. D’après ZoneBourse, pour l’année 2020, le résultat net estimé est de 16 milliards$ pour un EBITDA à 53 milliards$. Elle gagne donc plus de 3 fois en cash ce qu’elle affiche d’un point de vue comptable. Rien qu’en se basant là-dessus, on pourrait déjà diviser son PER par 3.

Ensuite, le PER ne tient pas compte de la trésorerie de l’entreprise. Celle-ci peut lui permettre de continuer de croître via des investissements et des acquisitions.

Ainsi, un ratio plus indicatif du niveau de valorisation des entreprises technologiques (surtout des GAFAM qui sont des structures financières très complexes) est le ratio EV/EBITDA. Ce ratio utilise l’EBITDA et pas le résultat net, ainsi que l’enterprise value qui correspond à la capitalisation +/- dette/trésorerie.

Dans le cas d’Amazon on passerait d’un PER de 94 à un EV/EBITDA de 27. Cela n’a plus rien à voir ! Pour Google on passerait de 32 à 14, pour Facebook de 31 à 16, pour Microsoft de 32 à 20, pour Apple de 34 à 24….

Je pense que vous avez compris l’idée. Dans un marché incertain comme actuellement, ces niveaux de valorisation ne me semblent pas particulièrement excessifs étant données les perspectives de croissance de ces entreprises ainsi que la qualité de leurs fondamentaux et de leurs bilans financiers.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Mathieu,

Bravo pour ton travail, continue comme cela.

Je parcours le forum des investisseurs heureux sur lequel tu es actif et je suis tombé par hasard sur le portefeuille d’Alex qui a investi 300k sur Unibail en 06/2019. Je sais que tu as essayé de le raisonner plusieurs fois afin qu’il diversifie son portefeuille et qu’il est toujours entêté à rester sur cette valeur, avec aujourd’hui une moins value colossale. J’ai de la peine pour lui et j’imagine la détresse dans laquelle il doit se trouver. C’est quand même incroyable, jamais je n’aurai pensé qu’une telle situation puisse se produite, à savoir investir une somme énorme dans une même valeur, au pire moment, pour au final continuer de renforcer sur ce qui s’avère la valeur la plus décotée du CAC ! C’est tellement ironique que l’on pourrait croire à une blague…

Voilà c’était juste pour partager car j’avais envie d’en parler. Si jamais te viens l’envie de faire un article sur ce qu’il ne faut surtout pas faire…

A+

Bonjour David,

Ce genre de comportement est en effet totalement à éviter. On n’investit jamais sur une seule action, que ça soit Unibail ou même Microsoft…

J’ai déjà écrit plusieurs articles sur la diversification : https://etre-riche-et-independant.com/pourquoi-diversifier-bourse et https://etre-riche-et-independant.com/diversification-portefeuille-bourse.

Je pense qu’il est parfois important de se remettre en question. Lorsque l’on a tort il vaut mieux se couper la main que le bras !

Bonjour Matthieu,

J’en profite pour réagir à cette dernière phrase : mieux vaut se couper la main au lieu du bras si l’on s’est trompé.

Que faire alors des titres qui sont devenus des « trappes à valeur » ? Les revendre, même avec une moins-value de 60% ? Ou attendre que cela reparte pour elles (je pense ici à Rubis et Total, mais pas que) ?

Bon week-end quand même, merci d’avance !

Yvo from Belgium

Bonjour Yvo,

Pour moi il faut se séparer des value trap car : 1) ce n’est pas sûr qu’elles rebondissent, elles peuvent surtout continuer de baisser. 2) il y a un coût d’opportunité élevé à bloquer de l’argent dessus en attendant que ça remonte. Vous manquez pendant ce temps de belles actions qui montent et qui auraient pu être achetées avec le cash de la vente.

Bonjour Matthieu,

L’EBITDA ne me semble pas forcément beaucoup plus pertinent car il peut être manipulable, Buffet d’ailleurs n’apprécie pas cet indicateur. Quitte à vouloir utiliser un indicateur de cash flow, pourquoi ne pas utiliser le PCF ?

Bonjour Sébastien,

L’EBITDA n’est pas du tout manipulable puisque c’est l’une des premières lignes du compte de résultat. Elle est donc très fiable. Ce n’est pas pour rien que la plupart des ratios (dont le leverage) l’utilisent.

Je ne sais pas, quand le bras droit de Buffet parle de l’EBITDA, il indique qu’il faudrait le remplacer par l’expression “revenus bullshit ».

Quand des pointures de ce genre parle ainsi, on peut donc raisonnablement se méfier lol

Bonjour,

Déjà merci pour ce blog super instructif que je suis depuis pas mal de temps!

Pour participer un peu à ce débat, il me semble que l’EBITDA pourrait être pertinent principalement pour les sociétés de services (gérées correctement) car elles ont tendance à avoir un actif amortissable plus faible (comparé à une société industrielle). Ca me semble « logique » car ne pas prendre en compte l’amortissement d’un actif comme une usine me semble aberrant si on fait du stock picking. Et il me semble que Buffett accorde également une certaine importance au niveau d’imposition de la société (qui vient bouffer les dividendes/la valo).

Bonjour,

EBITDA = earnings before interest, taxes, depreciation & amortization.

C’est exactement la même chose que résultat net, sauf que l’on réintègre les amortissements et les dépréciations, le résultat exceptionnel et le résultat financier (intérêts de dette ou gain des placements). L’EBITDA est donc bien plus proche du cash réel que dégage l’entreprise puisque les amortissements et dépréciations sont des jeux d’écriture comptable mais absolument pas des flux de trésorerie.

Lorsqu’une entreprise achète un bien de manière ponctuelle, elle ne va pas amputer son bénéfice de manière directe. Elle va par exemple l’amortir sur 5 ans. D’un point de vue « cash-flow » elle dépense tout en N et les années suivantes ne sont pas impactées. D’un point de vue comptable, les 5 exercices suivants sous-estimeraient les bénéfices réels puisqu’on leur imputerait les amortissements (et pire encore car on déprécie même la valeur de l’actif).

L’EBITDA ne tient pas compte des résultats exceptionnels qui sont calculés après pour passer au résultat avant impôts. L’exceptionnel est bien réel puisque si une entreprise vend une filiale, c’est bien du cash qui rentre sur son compte. Le I prend aussi en compte les gains financiers liés aux placements de trésorerie ainsi que la dette à payer. Ce sont biens des flux de trésorerie qui ne sont pas pris en compte dans l’EBITDA.

Mais d’une manière générale, pour les secteurs comme les telecoms, l’immobilier, les utilities, et dans une moindre mesure l’industrie, le résultat net n’a aucun sens et il faut regarder l’EBITDA (ou le Cash-flow si disponible).

Bonjour Matthieu,

Merci des précisions, pour l’EBITDA tu indiques que non mais est ce que les résultats exceptionnels sont intégrés dans le free cash flow ?

Bonjour Sébastien,

Le Free-cash-flow (FCF) correspond au résultat d’exploitation (EBIT), auquel on soustrait les investissements liés au bon fonctionnement des activités ainsi que les impots.

Il sert donc à payer les actionnaires sous forme de dividende, à payer les intérêts de la dette ainsi que de faire quelques investissements supplémentaires si besoin.

Je ne pense pas qu’il contient le résultat exceptionnel mais je peux me tromper.

Bonjour Matthieu,

Ma question est simple comme vous j’analyse aux fondamentaux, mais j’aurai aimé savoir sur ZoneBourse l’abonnement est payant, j’ai cru comprendre que vous l’exploitez, quel abonnement avais-vous pris entre celui à 29€/mois ; 49€/mois et 249€/mois car j’hésite entre les 2 premiers mais je ne vois pas trop leur différence, sachant que j’utilise juste pour découvrir de nouvelle entreprise, et les éplucher afin de me faire un tableur de valeur nominative aux entreprises ?

De plus j’aimerais comprendre pourquoi toutes les valeur ( score, potentiel dans 5 ans…. ) évolue alors que les chiffres ne change pas tous les jours sur les bilan d’entreprise ?

Et souvent vous parler de PER selon secteur, ou trouvez vous ce genre d’information ex : le secteur de la santé est plus entre un PER de 15/30 ou la Tech 30/45 ?

Encore merci pour votre super travail de votre blog

Bonne journée,

Cordialement.

Jean

Bonjour Jean,

La version gratuite de ZB suffit largement (c’est celle que j’utilise). Elle permet de faire une dizaine d’analyses chaque jour avant le blocage. Et c’est par support donc si vous avez un pc fixe, un pc portable, un téléphone portable, une tablette… on multiplie les utilisations. Mais sinon l’abonnement le moins cher suffit (il permet d’avoir l’accès illimité). L’abonnement supérieur donne accès à leur screener (pas spécialement utile à mon sens) ainsi qu’à leurs portefeuilles.

Certains scores (pas tous) évoluent chaque jour puisqu’ils prennent en compte le momentum (la performance du titre varie chaque jour avec son prix), le score value qui bouge chaque jour avec le prix, le score rendement aussi. Ce qui ne bouge pas est le score croissance, bilan etc qui eux ne varient que lorsque les fondamentaux sont modifiés (publications, modification des prévisions des analystes…).

Pour le PER par secteur, on peut soit regarder le PER moyen d’un ETF sectoriel sur le secteur en question, soit on regarde soi même plusieurs entreprises en comparaison ce qui permet de située l’entreprise analysée par rapport à ses concurrents.

Je vous remercie pour vos réponses une fois de plus claires et précises.