Le CAC40, l’indice boursier phare Français contenant ses 40 plus grandes entreprises, est un indice souvent mécompris dans son fonctionnement et dans sa performance réelle.

Nous allons donc aborder dans cet article l’historique de la performance réelle du CAC40, puis la comparer à celle du S&P500, avec et sans prise en compte des dividendes.

Fonctionnement et composition du CAC40

Le CAC40 est l’indice boursier principal des entreprises Françaises (bien qu’il en existe d’autres, comme le SBF120, le MSCI France etc…). Les Français ayant généralement une grande méconnaissance de la bourse, ils connaissent cependant tous (ou en ont entendu parler) le CAC40.

L’indice a été créé en 1987, donc est relativement récent (37 ans à l’heure actuelle).

À titre de comparaison, si on regarde les principaux indices US, le S&P500 à été créé en 1957 et le DowJones en 1896. Cela montre déjà le désintérêt pour l’économie et les marchés financiers de notre pays. C’est malheureux, mais c’est un constat.

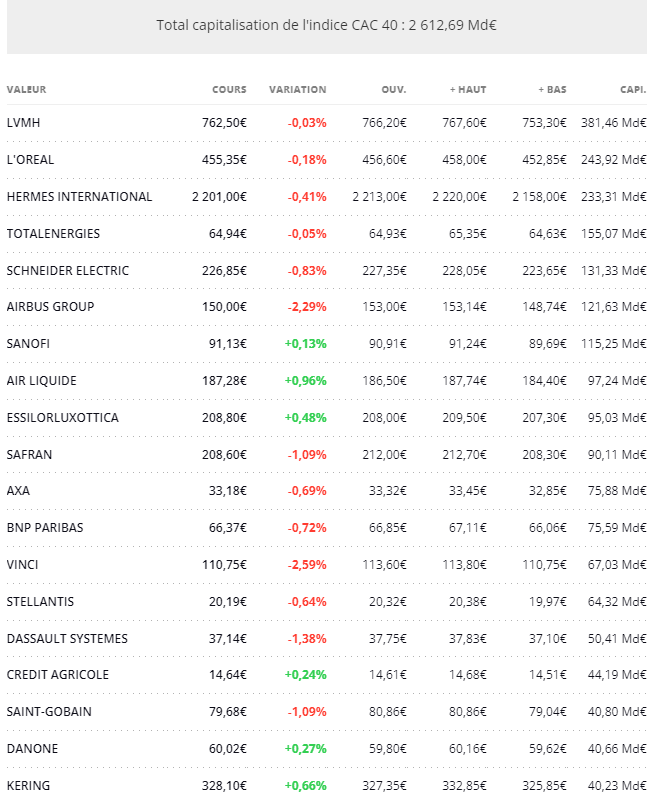

La composition actuelle du CAC40 est la suivante :

La capitalisation totale du CAC40 est de 2.6 milliards € soit environ égale à uniquement celle d’Apple. On comprend déjà que le facteur d’échelle est très loin de celui du marché US. À nouveau, c’est malheureux, mais c’est un constat.

Les principaux critères pris en compte dans la composition du CAC40 sont les suivants :

- Capitalisation boursière de l’entreprise

- Part du flottant (actions en circulation dans le capital de l’entreprise)

- Volume d’échange quotidien

- Représentation globale de tous les secteurs dans l’indice

C’est le conseil d’Euronext qui décide chaque année de la composition de l’indice (donc les entreprises sortantes et entrantes).

Cela signifie donc que le CAC40 ne contient en réalité pas nécessairement les 40 plus grandes entreprises en terme de capitalisation. Si un secteur est sur-représenté, le conseil d’Euronext peut décider de ne pas prendre toutes les valeurs. À l’inverse, si un secteur est sous représenté, il peut intégrer le CAC40 même si sa capitalisation ne devrait pas le permettre.

Je ne suis pas là pour juger, et ne dirais donc pas si je pense que c’est une bonne chose ou non, en tout cas c’est la règle.

Maintenant parlons de son fonctionnement.

Déjà, c’est un indice pondéré par les capitalisations boursières. Le poids de chaque entreprise dans le CAC40 est donc le rapport de sa capitalisation par la capitalisation totale de l’indice. Ainsi LVMH pèse environ 15% alors que Carrefour pèse 0.4%.

L’évolution quotidienne de l’indice est donc la moyenne pondérée des évolutions boursières de chaque valeur.

Ensuite, et là c’est le point d’attention où les erreurs sont les plus régulièrement commises, le CAC40 est un indice nu des dividendes. Cela signifie que lorsqu’une entreprise verse un dividende, le prix de son action (et donc du CAC40) baisse de la même valeur. Le rendement (des dividendes) moyen historique du CAC40 est d’environ 3%. L’indice CAC40 (celui qui est constamment présenté et qui cote environ 8000 actuellement) perd donc de par sa construction 3% par an.

Je rappelle que la performance totale d’un placement (Total Return) est composée de la variation du prix + des dividendes. Donc si la CAC40 monte de 5%, sa performance totale est en réalité de 8%.

Dire par exemple que le CAC40 cotait 5500 en 2007 et qu’il était au même niveau en 2019 (donc sans aucun gain) est faux. Il faut réintégrer les dividendes.

Maintenant que ceci est clarifié, nous allons voir la performance du CAC40, celle du CAC40 GR (gross return en réintégrant les dividendes) et la comparer au S&P500.

Performance historique du CAC40 et comparaison au S&P500

Avant même de parler de la performance des indices, cassons les mythes installés « pro-France » non argumentés. On entend souvent sur les différents forum « il ne faut pas comparer le CAC40 au S&P500 », « ce n’est pas juste car le CAC40 ne tient pas compte des dividendes » etc…

En réalité, le S&P500 fonctionne exactement comme le CAC40, il ne tient donc pas compte des dividendes. Par conséquent, les deux indices sont complètement comparables. Et si on veut regarder le CAC40 GR, il faut aussi regarder le S&P500 GR !

Certes les rendements des indices US sont plus faibles (un peu moins de 2% en moyenne pour le S&P500 vs 3% pour le CAC40), mais toujours est-il qu’il faut comparer des choses cohérentes entre-elles. Et quand on regarde les vrais chiffres, ça fait très mal. Certes la performance de l’indice Français est correcte comme nous allons le voir, mais arrêtons de se voiler la face.

Analysons maintenant la performance du CAC40 sans les dividendes

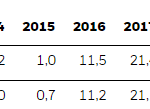

Valeur initiale : 1000 (1987) -> 8000 (aujourd’hui) soit x8 soit 5.8% /an

Sur 10 ans : +75% soit 5.7% par an

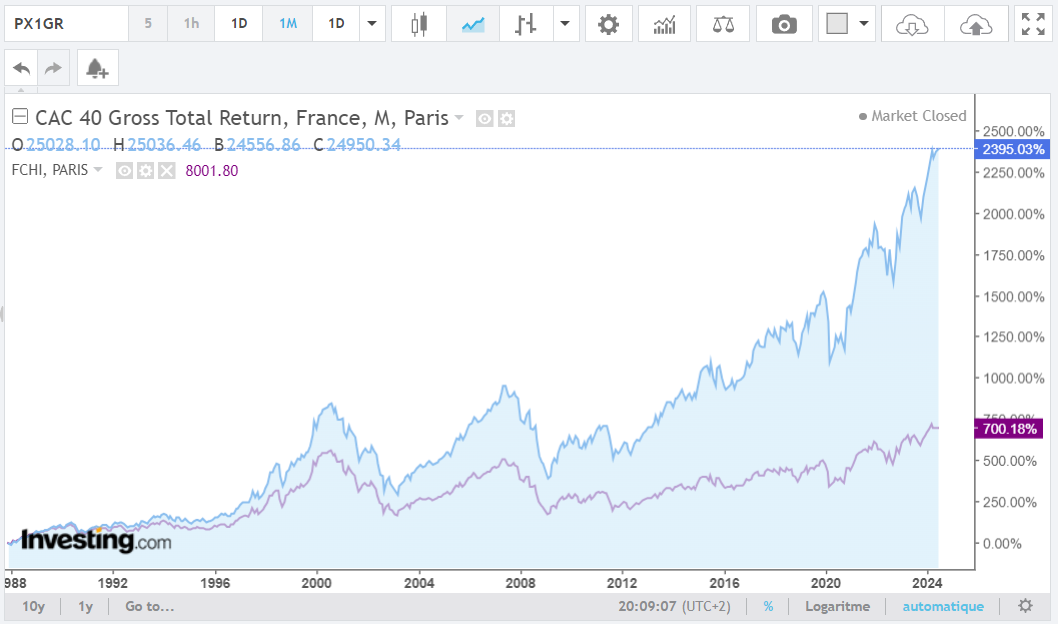

Regardons maintenant le CAC40 GR (PX1GR)

Valeur initiale : 1000 (1987) -> 25 000 (aujourd’hui) soit x25 soit 9.1% /an

Sur 10 ans : +137% soit 9.1% /an

Voici la courbe CAC40 (violet) + CAC40GR (bleu)

On peut déjà voir ici deux choses très intéressantes.

Premièrement, l’impact des dividendes sur la performance totale est très important. D’où la nécessité de regarder le CAC40 GR et non l’indice nu des dividendes lorsqu’on veut analyser la performance des marchés financiers.

Ensuite, on peut voir également que la performance sur les 10 dernières années est égale à celle depuis sur plus de 30 ans. Comme quoi, sur le long terme, la bourse n’est pas si imprévisible que ça…

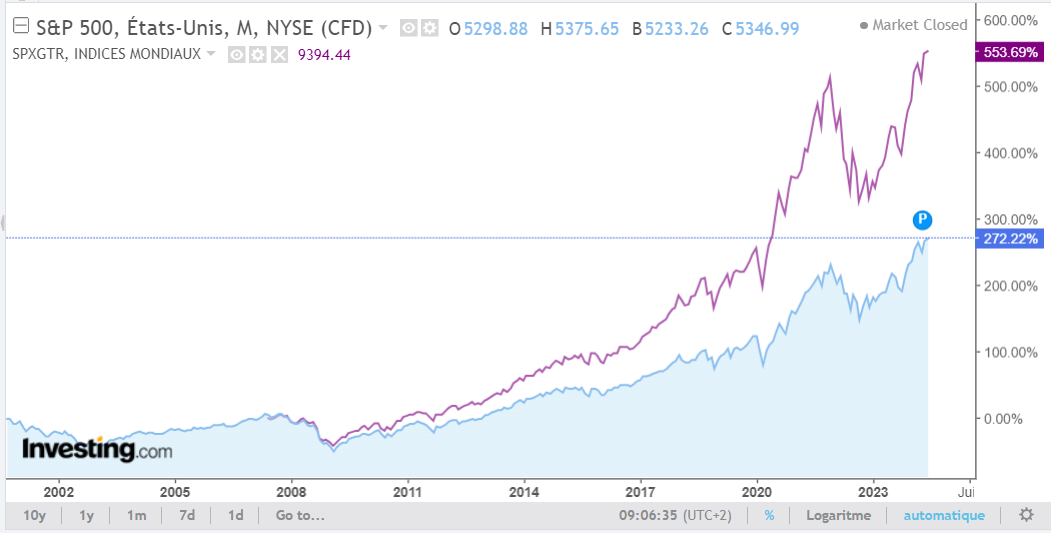

Analyons maintenant le S&P500 sur la même période

Valeur initiale : 250 (1987) -> 5350 (aujourd’hui) soit x21 soit 8.6% /an

Sur 10 ans : +175% soit 10.6% /an

Regardons maintenant le S&P500 GR

Valeur initiale : 1350 (2007, je n’ai pas pu trouver mieux) -> 9395 (aujourd’hui) soit 12.1% /an

Sur 10 ans : +275% soit 14.2% /an

Voici la courbe S&P500 (bleu) + S&P500 GTR (violet)

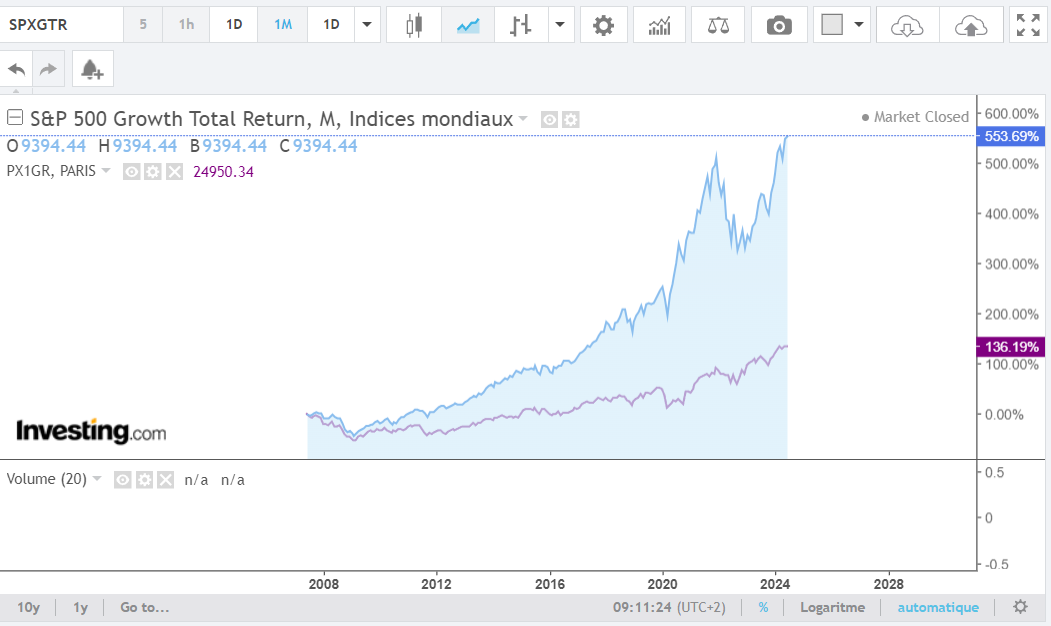

Superposons maintenant les performances des indices Français et US, c’est important de bien avoir cette image en tête…

Sans dividendes (je change un peu de source avec Yahoo Finance ici)

Avec dividendes

Les constats sont les suivants :

Sur les 37 dernières années, les performances du S&P500 avec et sans dividendes sont largement supérieures à celles du CAC40 (avec et sans dividendes).

J’ai dans ce cas comparé le S&P500 en dollar vs le CAC40 en €. On aurait pu sur l’historique faire la transposition CAC40 franc -> euro et pour le S&P500 faire les conversions EUR/USD. Cela signifie que les calculs présentés ne prennent pas en compte les effets de change (dévaluation d’une monnaie vs une autre). Néanmoins, cela va encore dans le sens de favoriser le CAC40 vs le S&P500 car sur la période étudiée, le Franc et l’euro se sont dévalués face au dollar.

Le marché Français a eu sur les 10 dernières années une performance proche de sa moyenne alors que les marchés US ont fait mieux.

Quel que soit l’indice étudié, les dividendes ont joué un rôle important sur la performance totale des marchés boursiers.

Remarque importante : selon la source utilisée, les données peuvent varier (date de démarrage, écarts sur le calcul des performances, horizon de temps utilisé etc…). L’important est de faire la comparaison entre les indices sur les mêmes sites, de cette manière le biais est conservé. On peut retourner le calcul dans tous les sens, le résultat final sera le même.

Conclusion

Vous savez maintenant bien comment fonctionnent les indices présentés et les subtilités à prendre en compte dans vos calculs. Les performances réelles du CAC40 sont plus que correctes dans le temps (surtout lorsqu’on réintègre les dividendes).

Cependant, ne faisons pas preuve de chauvinisme car ces performances, bien que correctes, sont très inférieures aux performances des marchés US. On peut le tourner dans tous les sens, c’est un fait.

Arrêtons donc de nous trouver des excuses, de se forcer à investir sur des actions Françaises et prenons les données telles qu’elles le sont, de manière cartésienne et objective.

Je rappelle que tout le raisonnement fait ici est uniquement basé sur les indices, je ne parle donc pas de valeurs individuelles (on peut toujours trouver des titres qui font mieux et d’autres qui font moins).

Date Publication : 08/06/2024

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Matthieu

C’est la raison pour laquelle je suis investit à plus de 80% sur le marché USA, 15% en Europe et 5% ailleurs dans le monde.

De plus j’ai récemment repositionné mes investissement sur IBKR, pour au final ne plus aller sur Degiro.

IBKR présente les mêmes inconvénients que Degiro (IFU…) mais a des frais drastiquement moins élevés, de plus n’ayant plus du tout confiance en l’€ et d’une manière générale en l’Europe (je crains que les gouvernements nous fasse payer cher la dette abyssale de façon indirecte), l’avantage d’IBKR c’est que les frais de change sont dérisoires, alors que Degiro nous prend pas mal de frais de change à chaque transactions, je dépose l’argent sur IBKR, je le converti en $, et si je n’achète rien dans l’immédiat, à partir de 10000$, automatiquement cet argent est rémunéré suivant les taux de la FED, actuellement près de 4%;

Je préfère d’une certaine façon détenir ma liquidité en $, je n’ai plus de frais de change à chaque transaction, si je vends l’argent reste en $ et je peux si je souhaite faire un retrait, attendre le meilleur moment au niveau du change.

Je me pose même la question de ne plus alimenter mon PEA pour mes ETF, mais les prendre en direct, Amundi nous a montré toute l’instabilité dont ils peuvent faire preuve et la fiscalité risque fort de changer sur le long terme.

Il est à mon humble avis très important de suivre la géopolitique, ces dernières décennies, nos dirigeants ne m’ont pas montré suffisamment de qualités adéquates pour faire de l’Europe un modèle relatif à l’investissement, c’est même plutôt l’inverse, et à qui profite le crime? souvent les USA sont aux commandes, partant de là autant orienter ses investissements vers l’oncle Sam.

Beau Week-end

Bonjour Gérard et merci Pour ton post.

En effet je partage complètement ton opinion. Il faudrait que je regarde plus en détail IB car ce que tu dis me semble intéressant.

L’objectif de cet article était surtout d’être clair sur la situation et de montrer les chiffres réels, chose que personne ne fait, car cela fait trop mal dans l’intellect Français de le constater. On pourra toujours critiquer les Américains (ils sont trop comme ci, ou comme ça) mais le bilan est tout de même ici.

https://www.youtube.com/watch?v=gc5t4S6RH00&ab_channel=RevenusetDividendes

une vidéo sympa, ensuite pour configurer IB, la chaîne d’Axel, l’intervenant est très bien, le seul et unique problème pour moi d’IB, c’est l’interface qui peut être gênante pour les débutants, mais IB c’est l’idéal, les frais sont négligeables en configuration progressive et le change est au top, il y a toutes les valeurs y compris les valeurs armements etc…, c’est américain, donc pas de problèmes de conscience, et pour moi le vrai plus, c’est qu’au lieu de m’embêter avec la question de: ou placer mon argent dans l’attente d’investissement? avec les 4% sur la liquidité au delà de 1OK$ cela évite les obligations et compagnie.

Petite question du coup, quand on prend par exemple un ETF S&P500 (sur un PEA par exemple). Cet ETF suit quoi exactement ? Le S&P500 sans dividende ? Ou avec ? Pour un capitalisant j’aurais tendance à dire avec, mais je préfère demander à des connaisseurs.

PS : cet article rassure pas mal en tout cas. Je vois tout le monde dire que la bourse ‘e fait que monter, mais c’est vrai que quand on regarde certains indices, comme le CAC 40 justement, ce n’est pas flagrant en tout temps. Avec les dividendes intégrés, cela prend en effet tout son sens. Merci.

Bonjour

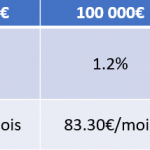

Lisez les fiches émetteurs, c’est toujours écrit. Normalement c’est le S&P500 NTR (net total return) donc avec dividendes mais un frottement fiscal généralement de 15%

Bonjour.

Certains ont-ils par le passé été concernés par l’ISF ou pensent l’être s’il était rétabli (dès le 04 août, dixit le programme de l’un des partis) ?

Il est annoncé comme « renforcé » : quel seuil et quel pourcentage, selon vous ? RP comprise, j’imagine ?

Suite à héritage, il est fort possible que j’en sois…

Bonne soirée.

Ce serait de l’ordre de 0.5à 1% pour la tranche de 1 à 10 millions. L’enlèvement de la flat tax aurait un impact très significatif, car vous passeriez de 30% à 47.2 ou 57.2%, et encore ils souhaitent passer à 14 tranches au lieu de 5… de plus vous parlez d’héritage, là encore ils souhaitent changer la donne…

Bref, vivons joyeusement et attendons au moins les résultats de ces élections pour savoir du quel coté des extrêmes nous allons basculer…

Bonjour

Ne pas oublier qu’un « retour » au barème ISR pour le CTO (je mets le mot entre guillemets car historiquement, il y a eu plus souvent un prélèvement forfaitaire qu’une application du barème, ce dernier ayant eu cours sous F. Hollande qui avait déclaré que la finance, et donc les épargnants et les investisseurs, était son « ennemi ») peut s’accompagner, comme c’était le cas de 2012 à 2017, d’abattement pour durée de détention (car ce que la gauche n’aime pas par idéologie, c’est le spéculateur tradeur de court terme). Pour rappel, voilà ce qui avait cours auparavant pour le calcul de l’impôt (pas des PS !):

Après 2 ans de détention, la base d’imposition est réduite de 50%.

Au-delà de 8 ans de détention, l’abattement passe à 65%.

Donc certes, on passe sur un taux énorme sur la PV (pratiquement 50% pour beaucoup de gens dont la TMI est supérieure ou égale à 30%), mais sur une base qui peut être fortement réduite si par exemple vous avez accumulé des fonds indiciels pendant plusieurs décennies sans les vendre. Dans le deuxième cas, avec une TMI à 30%, vous vous retrouvez légèrement sous le PFU (17.2% + 0.35*30% = 27.7%).

Encore une fois, la France se distingue par son instabilité fiscale qui rend les projets long terme compliqués (il n’y a qu’à voir le maquis fiscal inextricable qu’est devenu la fiscalité des AV depuis les années 80), les calculettes vont chauffer ! Mais ne faites pas trop de plan sur la comète, vu que peut être rien de ne changera, ou rechangera dans 5 ans !

En tout cas, je me souviens avoir souvent alerté ici (et ailleurs) que de ne compter que sur le CTO sous prétexte qu’il y avait des frais de gestion sur AV (mais bien d’autres avantages par ailleurs en matière de frais de courtage, d’enveloppe capitalisante, de fractionnement, d’accès à un fonds garanti etc …) n’était pas forcément un bon choix, et qu’en la matière, une fois encore, la diversification a du bon.

Mais bon, voyons voir à quelle sauce les méchants épargnants spéculateurs capitalistes que nous sommes vont être mangés (je dis ça par ironie, mais ce pays est désespérant d’idéologie envers ceux qui veulent juste prendre en main leur avenir).

c’est un peu tôt; la gauche française a toujours fait des annonces fracassantes pour financer ses dépenses, puis face au départ des capitaux et des personnes vers d’autres cieux, elle fait marche arrière quelques mois ou années plus tard. Je crois plutôt à un prélèvement raisonnable venant de la droite, ou de l’Europe. De plus, comme il y a très peu de fonctionnaires affectés aux impôts des particuliers, j’imagine mal un seuil bas qui obligerait à des embauches massives (perso je ne déclarerai que par papier pour garder une trace de la longue liste d’objets à valeur déclinante, auto, meubles, ordi, objets, etc…, c’était d’un ridicule sans nom ! pour la classe moyenne supérieure, et contre productif pour les grandes fortunes qui sont propriétaires d’entreprises exonérées. Comme Bruno je dirais qu’au minimum 5 pour 1000 était un ordre de grandeur. Par contre les qq avantages de l’AV sont régulièrement rognés, la somme colossale investie est une proie facile pour les députés du centre et de la droite pour financer le budget.

Quelques éléments de réflexions et des mathématiques en vue de préparer son allocation…

7.2 est le chiffre qui permet de tout appréhender sans se servir de calculette.

7.2% pendant 10 ans permet de doubler son capital, ou 10% pendant 7.2 années ou 72 ans à 1% ou 36 ans à 2% ou 3% pendant 24 ans ou encore 14.9% pendant 5ans (7.2 au carré) bref vous avez compris…

Quand on parle des intérêts composés, ils commencent à être vraiment prégnant après le 1er doublement au moment où on attaque le second. C’est à ce moment là que les d’intérêts issus des intérêts commencent à dépasser ceux issus du capital.

En prenant les etf capitalisants les plus emblématiques sur 30ans, on a le sp500 qui se rapproche de 10%/an, le nasdaq100 qui se rapproche des 14% /an et l’etf monde des 7.5%/an.

Sur une durée d’investissement d’une vie moyenne, on peut dire que les gens vont investir 40 ans avant de passer à autre chose (transmission, profiter, et préparer ses vieux jours sans être un poids pour les autres).

Du coup avec une ETF world sur cette durée vous pouvez multiplier par16 (vous doublez 4 fois)

Avec un sp500 vous pouvez faire fois 45 (vous doublez 5.5 fois)

Avec un nasdaq 100 vous pouvez faire fois 256 (vous doublez 8 fois). (En fait *188 car le nasdac100 fait 14% annualisé sur 29 ans et non 14.9 qu’il faudrait pour doubler en 5 ans). Ces multiples sont à diviser par 2 pour prendre en compte une inflation d’un peu plus de 2% (doublement des prix en 36 ans pour 2%)

Avec 10000 euros sur chaque etf en faisant abstraction de l’inflation, vous vous retrouveriez avec 160 000 sur votre etf world, 450 000 sur le sp 500, et 1 880 000 sur le nasdac100.

Comme on dit les rendements passés ne préjugent en rien des rendements futurs, c’est vrai, mais une tendance de 30 ans est une vraie tendance… Par exemple si le nasdaq100 était aujourd’hui à 10000 points, son rendement annuel serait tout de même de 11%.

Si les rendements passés ne préfigurent pas forcement l’avenir, notamment à cause des enjeux climatiques, de la demande explosive des matières premières dans un monde contraint, de la baisse drastique de la biodiversité, et bien sûr de la géopolitique, ces 3 etf portent des intérêts significatifs.

L’etf world avec ses plus de 1500 entreprises (et surement encore plus le all country dans un monde où le sud global aura son mot à dire) est drastiquement diversifié. Le 7% à 8 % annuel est une base sur laquelle de nombreuses entreprises peuvent tenir le rythme.

Le sp500 met en avant les entreprises américaines et aujourd’hui ce pays, avec ses réserves de matières premières (son pétrole 1er producteur mondial à ce jour), son initiative à l’entreprise qui lui donne un avantage technologique indéniable et son « Américan way of life » qui reste un moteur indélébile pour une majorité de personnes( dont celles issues de l’immigration), possède de sérieux atouts pour rester en haut de l’affiche, notamment si les tenants des « vérités alternatives » ne viennent pas gangréner les valeurs traditionnelles de ce pays . Tant qu’ils garderont cette avance, le 10% annuel est tenable. Cet indice est plus concentré par définition que le world (les valeurs américaines représentent tout de même 70% dans le world)

Le nasdaq 100 est très concentré sectoriellement mais aussi en quantité, c’est d’ailleurs ce qui fait sa force et son rendement astronomique depuis 30ans. Son rendement est dû à l’éclosion d’entreprises phénoménales (les 7 magnifiques dont au moins 5 sont nées pendant ces 30 dernières années et une autre y a vécu sa renaissance avant de devenir une énorme machine à cash) mais ne sera tenable que si les Etats-Unis sortent encore quelques boites de cette envergure. Si l’indice devait revenir vers la norme de 7 à 8%, il faudrait que l’indice soit encore à 20000 points dans 20 ans. Cependant de par sa construction cet indice donnera plus de poids à une entreprise qui explose aux yeux du monde. Une entreprise comme nvidia qui a pris en 1an plus de 2000 milliard de capitalisation boursière compte pour près de 6% de l’augmentation du sp500 et plus de 10% sur le nasdaq100 toutes chose égales par ailleurs.

Le nasdaq100 dans nos vies courtes d’investisseurs est un véritable accélérateur de valeur (imaginez un LQQ qui double tous les 2.5 ans à 3 ans !!) mais devra pour continuer à alimenter son fabuleux rendement trouver des entreprises aussi magnifiques que les 7 que l’on a aujourd’hui et cela ne sera pas une sinécure…

Bonjour Bruno,

La surperformance de S&P500 sur MSCI World et encore de Nasdaq100 sur S&P500 est due principalement au changement des multiples (Price-Earnings Ratio PER) qui dépendent à son tour les « sentiments » des marchés financiers. Vous savez que les sentiments peuvent changer. Don’t fight the market !

Bonjour Mathieu,

J’apprécie beaucoup vos articles et votre travail et j’aurai aimé avoir votre opinion sur la question suivante (peut-etre l’avez vous déjà traitée mais je n’ai pas trouvé et auquel cas je m’en excuse) : nasdaq vs sp500 ?

Dans le passé le Nasdaq a largement surperformé le SP500 sur de longues périodes et je pense qu’à l’avenir les valeurs technologiques vont jouer un rôle très important. Cela étant ce rôle très important et leur future croissance n’est elle déjà pas prise en considération dans la valorisation actuelle du Nasdaq ? Pour que le Nasdaq continue de surperformer le SP500, il faudrait encore des « bonnes surprises » de la part du secteur technologique, c’est à dire qu’elle performent encore mieux que le sommet où on les attend déjà.

Qu’en pensez vous ?

Merci d’avance

Bonsoir

Ce n’est pas comme cela que les performances boursières fonctionnent. Si l’on considère que le marché est efficient (a minima à long terme, pas forcément à court terme) ce qui est la théorie générale et admise par la plupart, tout est actuellement à son juste prix en considérant que le marché possède l’intégralité des informations à disposition. Donc ce qui fait la performance, c’est la croissance future (+ les dividendes). Donc tant que la tech a de la croissance, cela devrait monter. La question à se poser serait plutôt, est-ce que la croissance sera supérieure à la moyenne du marché, chose nécessaire pour surperformer un indice comme le S&P500. Et ça, personne ne le sait, même si c’est probable.

Maintenant, vous comparez deux indices incomparables en terme de diversification, volatilité et risque. Le Nasdaq est beaucoup plus concentré (100 vs 500 entreprises) et particulièrement sur un secteur (la tech). Le risque et la volatilité sont donc bien plus élevés. La question est surtout, serez-vous capable d’accepter la volatilité du Nasdaq sur 100% de votre portefeuille. Il est fort à parier que non. Rien que ces derniers jours quand le S&p500 a perdu un peu plus de 5% et le Nasdaq le double, on voit déjà des mouvements de panique sur les forums. Alors si les mouvements étaient d’amplitude supérieure…

Bref à chacun de faire ses analyses et ses choix, mais je pense personnellement que de faire all in sur le Nasdaq est une erreur. Cela rajoute du risque, de la volatilité. La tech représente déjà une forte proportion du S&P500, ce qui est suffisant. Maintenant faire par exemple un 80-20 entre S&P500 Nasdaq ou World Nasdaq est autre chose (je le fais), pour surpondérer un domaine sur lequel j’ai des croyances, sans prendre un risque démesuré.

100% d’accord avec toi, le s&p500 est une valeur sur offrant une diversité à travers ses 500 entreprises dans divers secteurs d’activité, avec une volatilité relativement faible. C’est l’un des indices à absolument avoir dans son portefeuille à + de 50%.

Le nasdaq100 offre certes un rendement supérieur grâce à sa forte volatilité, mais je déconseille fortement de l’attribuer à plus de 20%.

Me concernant voici l’un de mes portefeuilles:

S&P500 – 70% (la valeur sur)

EURO STOXX 600 – 20% (la diversification à travers 600 entreprises EU)

NASDAQ100 – 10% (permet d’ajouter un peu de perf à l’ensemble, sans prendre de risque lié à la volatilité)

Perf entre 10 et 13%/an