À l’heure actuelle, nous sommes touchés de plein fouet par une forte inflation, estimée entre 6% et 8% en France.

Cela implique généralement une baisse de pouvoir d’achat et surtout une baisse de la valeur monétaire de nos devises (en l’occurrence l’euro).

Nous allons voir dans cet article comment il est possible de se diversifier d’un point de vue monétaire et quelles sont les devises les plus solides.

Pourquoi acheter de la monnaie étrangère

Depuis le début de l’année, l’euro s’effondre complètement face aux devises majeures mondiales.

La paire EUR/USD perd par exemple plus de 15% sur un an glissant

La principale raison de cette dévalorisation de l’euro est la faiblesse générale de l’Europe à faire face à une situation majeure (covid, inflation, guerre en Ukraine, stratégie économique, écologique…). Cette faiblesse est exacerbée par les écarts stratégiques en terme d’économie et de politique des différents pays d’Europe.

En effet, nous avons une banque centrale unique, qui décide s’il faut monter ou non les taux d’intérêts. Elle l’impose pour tous les pays de la zone Euro. Or la France n’est pas dans la même situation financière que l’Allemagne, ni qui l’Italie, la Grèce ou l’Espagne.

Monter les taux serait par exemple sans gravité pour l’Allemagne (faiblement endettée) mais catastrophique pour des pays comme l’Italie ou la Grèce. Cette crainte majeure des investisseurs explique en partie la dévaluation de l’euro.

En effet, en période de forte inflation, il est nécessaire que la banque centrale Européenne augmente ses taux pour la contenir. Mais une augmentation trop forte pourrait remettre en question la capacité de remboursement de cette dette par un pays fragile de l’UE, et également créer une récession.

La BCE est donc coincée et doit faire des demi-mesures (on accumule déjà beaucoup de retard sur les US car la Fed a déjà commencé la remontée des taux depuis un bon moment et de manière beaucoup plus vive qu’en Europe).

En parallèle, la guerre en Ukraine en rajoute une couche, et met le doigt sur les nombreux désaccords des différents membres de l’Europe, notamment sur la stratégie Énergétique (l’écart entre l’Allemagne et la France est flagrant).

L’Europe et l’euro sont donc très fragilisés, il est donc bon de placer une partie de ses économies sur d’autres devises de manière à diminuer le risque.

Les meilleures devises en bourse

Nous allons maintenant voir quelles sont les devises les plus solides et qui se comportent généralement à la hausse lors des périodes de tensions.

Tout d’abord et sans trop rentrer dans le détail, je conseille généralement d’allier « le meilleur des deux mondes » et de détenir une devise via l’achat d’entreprises sur le marché action. C’est simple et sans coût, beaucoup plus pratique que d’aller à l’étranger ouvrir un compte bancaire ou que de passer par des comptes multi-devises chez des neo-banques parfois douteuses et fragiles (ce n’est que mon avis).

De cette manière, en un clic, on peut acheter des parts d’une belle entreprise (qui pourra avoir une croissance supérieure à l’inflation) et qui en plus nous permet de diversifier son patrimoine en terme de devises.

L’USD, la référence mondiale

S’il ne fallait détenir qu’une seule devise étrangère, ça serait à mon sens le dollar Américain. C’est la monnaie la plus échangée au monde, référence commerciale et en terme de dette. C’est l’un des seuls pays à pouvoir se permettre de faire tourner la planche à billets sans que les conséquences soient fatales pour sa monnaie.

Les taux US sont légèrement plus élevés qu’en Europe, ce qui est favorable puisque cela laisse toujours une certaine marge supplémentaire pour la régulation (en récession les US peuvent baisser les taux, alors qu’en Europe on passe vite à des taux zéro ou même négatifs, comme c’était constaté pendant le covid), ce qui est très défavorable.

Les US sont également relativement indépendants en matière première, en énergie (en tout cas beaucoup plus que l’Europe), ce qui joue favorablement sur le dollar, puisque c’est une monnaie avec un faible niveau de risque.

Je rappelle également que le dollar existe depuis maintenant plus de 200 ans, et que les Etats-Unis sont un pays. En contrepartie, l’Euro n’a que 20 ans d’histoire et l’Europe n’est pas un pays, mais une agglomération d’Etats qui n’ont pas tous grand chose en commun…

Il me semble donc nécessaire de détenir une bonne partie de son épargne en dollar, qui certes n’est pas une devise parfaite, mais qui demeure la monnaie nº1 et d’une qualité bien supérieure à l’euro.

Pour détenir du dollar, vous pouvez soit acheter des entreprises US en direct (sur CTO) ou acheter des ETF comme par exemple l’ETF Amundi PE500 qui est éligible au PEA et qui réplique le S&P500.

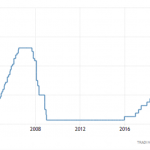

Pour terminer, un graphique vaut souvent plus qu’un long discours. Voici l’évolution de EUR USD depuis 20 ans :

Le Franc Suisse (CHF), l’or de l’Europe

Le Franc Suisse est à mon sens la deuxième monnaie la plus forte à l’échelle mondiale. Sa résilience vient de la stabilité du gouvernement Suisse et de la puissance de l’économie Helvète. Ce petit pays est l’un des plus riches au monde, où malgré sa petite taille elle possède quelques multinationales aux plus hauts standards internationaux. De par son positionnement généralement neutre dans les conflits et de sa bonne gestion monétaire, le CHF est la devise la plus solide de l’Europe.

On peut la considérer comme « l’or de l’Europe ».

Acheter des entreprises comme Nestlé ou Roche permet par exemple de détenir facilement du CHF, tout en étant positionné sur 2 des plus belles entreprises au monde.

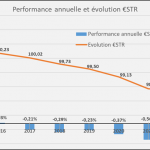

Voici l’évolution de EUR CHF sur 20 ans :

Le Yen Japonais (JPY), une monnaie décorrélée

Le Yen Japonais est souvent considéré comme une valeur refuge de par le côté isolé de l’économie Japonaise, peu influencée par ce qui se passe à l’international.

Le YEN a pour réputation de bien se comporter en période de tension. C’était vrai lors de la crise de 2008, mais c’est beaucoup moins flagrant sur les crises récentes (covid, guerre en Ukraine, inflation…).

C’est la raison pour laquelle je ne considère pas qu’il soit nécessaire de détenir du YEN.

Si vous souhaitez le faire, détenir des actions Japonaises en direct n’est pas simple (il faut souvent acheter des gros paquets de titres ce qui est couteux), les ETF sont plus adaptés.

Vous avez par exemple l’ETF PTPXE d’Amundi (éligible au PEA) qui suit l’indice Topix index

Voici l’évolution de EUR JPY sur 20 ans :

Le Yuan (CYN), une devise en devenir ?

Le Yuan ou Renminbi Chinois est une devise qui prend de plus en plus d’importance au niveau des transactions mondiales.

Historiquement, il se tient plutôt bien comparé au dollar et a une évolution très similaire. Cela peut donc en faire un placement intéressant, car sa place ne fera que grandir dans les transactions futures.

La Chine a également déclaré qu’elle souhaite que le Yuan concurrence le dollar en tant que monnaie internationale alternative, et fera donc tout pour que sa monnaie prenne en valeur.

Maintenant attention. Le Yuan est une monnaie plus ou moins régulée et controlée par le Partie Communiste Chinois. Il y a donc un risque non négligeable qui pèse sur cette devise.

Acheter un ETF comme PAASI (ETF Asie Emergente sur PEA) ou ICGA de Ishares (ETF MSCI China sur CTO) est une bonne manière de détenir de Yuan.

Voici l’évolution de EUR CYN sur 20 ans :

Date Publication : 22/09/2022

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonsoir Matthieu !

Article très intéressant, comme toujours.

Pour compléter ton analyse, la situation de l’Europe est vraiment compliqué entre d’un côté les dettes et de l’autre l’inflation qui est entrain de détruire l’économie européenne de bon nombre de pays. La chose la plus inquiétante pour moi c’est que l’économie allemande est entrain de complètement se disloquer. Le réseau d’entreprise moyen souffre beaucoup de la hausse du gaz et de l’électricité. On ne se rend pas compte de la chance qu’on a en France d’avoir les prix de l’énergie qui n’ont pas tant augmenté que ça par rapport aux autres pays d’Europe.

Bonsoir Rémi

Bof, le « bouclier » sur l’énergie est financé uniquement grâce à nos impôts. Donc au final on retrouve ce qu’on perd, mais il ne faut clairement pas croire que l’Etat joue une rôle de sauveur. Non seulement l’argent vient de nos impôts, mais en plus avec l’inflation et les divers taxes, l’Etat s’enrichit…

Je ne dis pas que ça n’a pas de prix, je dis juste que pour l’instant ça permet aux entreprises et aux particuliers de « survivre ». Il y a un coût à toute chose. Mais si l’état s’enrichit alors que son économie s’effondre et que les gens n’ont plus de quoi se nourrir, ça n’a pas de sens.

Si l’État ne fait rien : il voit ses entreprises s’effondrer et il faut payer le chômage des gens.

S’il intervient : il alourdi sa dette mais il maintient une partie de l’économie à flot.

Le plus gros problème c’est surtout la durée. Si l’inflation perdure, toute les solutions sont perdantes. Mais c’est sur qu’entre la guerre et nos réacteurs nucléaires qui sont à l’arrêt, on ne peut pas dire que les planètes sont alignées.

Bonjour Rémi

Je suis d’accord avec vous sur le fait que l’énergie à « bas coût » aide les entreprises.

Cependant

1) si nous dirigeants étaient compétents, notre énergie serait bien moins chère depuis longtemps grâce au nucléaire

2) les entreprises Françaises payent deux fois plus de taxes qu’en Allemagne, cet écart de taxe compense largement le coût de l’énergie et pénalise également notre économie

Les aides de l’Etat consistent toujours à vider une poche pour en remplir une autre.

Sur la situation politique de la gestion du conflit avec la Russie c’est ridicule. Je suis quasi certain que si l’Etat avait fait un référendum les gens auraient dit NON.

On s’attaque à quelque chose qu’on ne peut pas combattre, sans même avoir réfléchi aux conséquences pour le peuple français. On fait un bras de fer sans avoir aucune carte dans nos mains. Et contre toute attente, c’est la Russie qui s’enrichit. On a vraiment l’impression que nos gouvernements Européens ne comprennent rien à l’art de la guerre…

Je suis pas tout à fait d’accord avec vous. On a quand même un souci auquel on ne s’attendait pas avec nos centrales nucléaires. Il y en a une trentaine sur les 50 à l’arrêt a cause d’une corrosion notamment sur les plus récents et ça ça c’est une découverte qui date de cet hiver. Comment se passe de 60% de notre parc d’un coup ? Il me semble que le gouvernement n’y peut rien.

Concernant la Russie, je ne suis pas totalement d’accord avec vous. Je ne parlerai pas pour les autres mais de toute façon la Russie aurait elle coupé le gaz ou le pétrole à l’UE vu l’aide qu’on apporte à l’Ukraine. Pour ma part je suis pour l’aide qu’on apporte à l’Ukraine malgré les conséquences. Quand à l’économie Russie, elle souffre terriblement et c’est documenté. Le pays est obligé de vendre le gaz et le pétrole aux pays « alliés » en échange de remise de prix importante.

Bonsoir,

Je pense qu’il est possible de nuancer les propos. Vous dites que les politiques Français ne sont pas à la hauteur (ce qui reste à prouver, j’ai 50ans et je n’ai pas l’impression de vivre un décrochage insensé de notre pays par rapport à nos voisins ( le décrochage est plutôt global)) et quelques lignes plus tard, vous évoquez une consultation nationale pour conduire une décision vis à vis du conflit en Ukraine. L’avis du peuple surtout sur de telles décisions serait forcément biaisé par le court terme (nos factures d’énergies) et donc non responsable, alors que la décision à prendre doit porter sur la géopolitique à long terme (déterminer un environnement dans lequel vos enfants et petits-enfants vivront dans 50ans). J’y vois plutôt une éthique de responsabilité. Il n’y a pratiquement que les mouvements populistes pour évoquer un recroquevillement nationaliste et ne plus s’occuper de ce qui se passe ailleurs. Imaginez, si un jour on subissait un problème majeur de sécurité nucléaire, que dirait-on? Stopperions nous ces centrales sous prétexte que nos politiques ne sont pas à la hauteur? (pour info pour répondre à Remi, les microfissurations détectées le sont que parce les outils utilisés sont nouveaux pour répondre à des tolérances plus ambitieuses de ASN)

D’autre part, sur la réponse précédente vous parlez de l’état qui s’enrichit grâce aux taxes. Je pose cette question: il s’enrichit ou il s’endette? On est souvent en pleine confusion en ce qui concerne les finances de l’état… L’état c’est nous, ce sont nos finances communes. Si l’état s’endette ( ce qui est éminemment vrai) c’est pour nous protéger présentement car on ne sait plus supporter les contingences négatives de nos vies.

Je paie entre 13 et 20kf d’impôts sur le revenu chaque année depuis plus de 15 ans qui contribuent à la redistribution des richesses, et cela ne m’a jamais chagriné le moins du monde (j’ai bien conscience d’être un faible contributeur, c’est juste pour justifier le propos…). Je ne saurais vivre heureux et riche dans un monde où je ne côtoierais que des riches dans un pays de miséreux. Ce qui fait que je suis ce que je suis, je considère que c’est très peu issu de mes qualités intrinsèques, mais beaucoup issu des conditions dans lesquelles j’ai grandi. En un mot, moi en Erythrée aujourd’hui ou moi il y a 10000ans, c’est complètement différent!

Je voulais juste vous rassurer sur le fait que l’on peut vivre heureux dans ce pays.

Pour le reste, je suis en accord avec votre article notamment sur les difficultés de la BCE a développer une stratégie adéquate entre le niveau de taux pour juguler l’inflation et la soutenabilité de la dette des états. Il reste une carte que la BCE ne déploiera qu’en dernier recours et après moults négociations si la situation des dettes devenait insoutenable pour des états majeurs, et qui consisterait à annuler la dette des QE des 10 années passées contracté par ces états auprès de la BCE. Ce ne serait qu’un jeu d’écriture… qui aurait du mal à passer pour les états dits frugaux et qui serait catastrophique dans la vision que colporterait les populistes de tous bords en évoquant une possibilité de s’endetter à tout va, puis à annuler celle-ci.

Bonjour Bruno

Comme vous le dites, en cas de « reset » sur la dette Européenne, cela passerait clairement mal sur l’Europe du Nord. Cela pourrait très bien mener à un éclatement de l’Europe, ou a minima un chute énorme de la valeur de l’euro. Cela n’est donc certainement pas une bonne idée, à moins de vouloir perdre encore plusieurs dizaines de pourcents de pouvoir d’achat mondial.

Pour la suite, je maintiens bien que l’inflation est très favorable sur l’Etat. La hausse du pétrole par exemple (et les taxes qui vont avec) était bien supérieure au 0,18€ versés récemment. La hausse des prix entraine la hausse de la TVA. L’Etat gagne donc beaucoup d’argent. Après à lui de décider s’il ne ferait pas mieux de rembourser de la dette avec cet excès monétaire ou de continuer de maintenir le même ratio dette/pib. L’inflation augmente artificiellement le pib.

Si vous trouvez que la politique du gouvernement est bonne, je ne sais pas quoi vous dire. Le nucléaire et sa gestion depuis que Mr Hollande est au pouvoir (amplifié par Macron) est catastrophique. L’écologie (qui est un besoin bien réel pour la planète) se transforme en idéologie interdictive sans aucun sens. Pendant que la Chine, l’Inde, l’Afrique etc… polluent à l’échelle 1000, on enmerde les pauvres français qui sont à l’échelle 10 tout en les culpabilisant.

Sur la redistribution c’est aussi un vaste débat (je ne rentrerai pas dedans). Mais à ma connaissance, donner du poisson n’a jamais appris à pecher. Avez vous le sentiment que les nombreuses personnes dépendantes des aides cherchent vraiment toutes à se tirer d’affaire, sans de dire « pas grave le mois prochain je serai aidé aussi » ?

Malgré tous les impôts payés, plus rien ne fonctionne en France (l’éducation, la santé, la justice, les transports, la poste…). Certes je suis d’accord ce n’est pas beaucoup mieux ailleurs en Europe, mais quandmême. On est en plein déclassement.

Bonjour Matthieu

Je suis entièrement du même avis, à qui profite cette position sur l’Ukraine si ce n’est aux Russes et aux Américains, l’Europe est je crains comme d’habitude le dindon de la farce, de plus l’inflation aux USA n’est que conjoncturelle alors qu’en Europe elle est structurelle, car la BCE ne peut pas lutter de la même façon, si elle augmentait trop les taux, des pays comme l’Italie ou la Grèce ne pourraient rembourser leur dette.

Raison de plus pour moi de me maintenir le plus éloigné possible en terme d’investissement de l’Europe et de privilégier les USA, ce qui entre autre me donne raison depuis le début de l’année.

L’Europe a cette fâcheuse arrogance depuis toujours de se croire le justicier dans tous les domaines, conflits, écologie et j’en passe, d’un point de vue éthique c’est louable mais pour un investisseur c’est un cauchemar, en réagissant de façon bassement mathématique, les USA n’ont pas de pays équivalent dans ce monde en terme d’investissement, un jour peut-être, mais je n’y crois pas.

La seule question a se poser est de savoir si l’on peut passer outre l’éthique afin de gagner de l’argent, cette position est importante, par exemple suis-je prêt à investir dans l’armement pendant un conflit parce qu’il va booster mon capital? ma position est: oui, mais je comprends que l’on puisse réagir différemment.

Beau week-end

Bonjour Gérard

Je suis totalement d’accord avec vous. Et je vais également répondre à votre dernière question dans mon cas personnel : OUI.

Car quand on cherche des puces, on trouve de toute façon : rien n’est 100% éthique, parfait ni moral. La pharma ? Non, cela sauve des vies mais il y a de graves effets secondaires. Les vêtements et le luxe ? Non on exploite des gens à bas coût et on pousse à la surconsommation. L’alcool est mal. L’industrie pollue. Bref rien n’est jamais assez bien.

Personnellement on peut voir le domaine de l’armement comme mal, mais aussi comme ce qui peut nous protéger et défendre. Je suis donc prêt à investir dans de nombreux secteurs car tout a du bon et du mauvais. J’ai d’ailleurs acheté récemment des actions Lockheed Martin car je pense que la défense est devenue malheureusement un secteur incontournable. Je suis également passionné d’aéronautique et j’adore vraiment leurs avions, c’est une entreprise que j’apprécie donc détenir (pas éligible chez Degiro donc j’ai ouvert un CTO au Crédit Agricole en parallèle).

Bonjour,

Loin de moi l’idée de dire j’ai plus de 50 ans et vous moins de 30, vous apprendrez à mesurer vos propos à l’aune de l’expérience de votre parcours, car je me considère moi-même en éternel apprentissage sur une multitude de domaines.

Ce qui sera intéressant pour vous sur ce site si vous arrivez à vous y tenir même quand vos inclinations vous porteront vers d’autres domaines, ce sera justement de voir votre évolution de pensées. Cela marquera votre cheminement, et ce sera précisément cela le grand intérêt du truc.

A moins que vous ne finissiez réactionnaire ce qui est le propre des personnes qui considèrent avoir terminé leur apprentissage et qui voient partout des biais de confirmation de leurs convictions, ce que je ne crois pas, car vous faites preuve régulièrement d’une certaine ouverture d’esprit, mais ce que je ne peux affirmer car ce sera à votre parcours d’en décider.

Pour finir sur le sujet, je n’ai pas spécialement dit que la politique française était éminemment bonne, mais d’une part, je pense qu’il est bien trop facile de juger une politique à l’aune de la suite des évènements (intellectuellement c’est quand même assez limite de dire c’est pas ça qu’il fallait faire une fois qu’on est coincé de toutes parts…), d’autre part, je suis certain que la démocratie participative serait un naufrage car nous sommes incapable de nous projeter au-delà du bout de notre nez et le soi-disant bon sens est une escroquerie intellectuelle ( c’est le monde du règne de l’opinion)

Vous qui avez une formation de scientifique, demandez autour de vous au travers de simples expériences de pensées si le mouvement rectiligne uniforme ou le concept d’équivalence de chute des corps est intuitivement compris et vous aurez votre réponse sur le » bon sens ». Le bon sens c’est souvent être à côté de la plaque!

Les politiques en place sont à notre image, et se plaindre d’eux, c’est juste se lamenter de ce que nous sommes.

Merci pour votre avis Bruno, avoir les opinions de chacun est toujours intéressant

Merci Matthieu.

Petite question du coup concernant le paragraphe sur le franc Suisse, quel serait les possibilités de s’y exposer via le PEA ?

Les actions suisses en direct ne sont pas éligible, un etf et donc également nécessaire comme pour les autres.

Il y a le food&beverage qui contient presque 30% de Nestlé et 2% de Lindt, mais ce n’est probablement pas idéal.

Évidemment il y a le MSCI Europe avec Roche et Nestlé dans le top mais ça reste très peu concentré.

Voyez-vous des alternatives ?

Bonjour Vincent

Il n’y a à ma connaissance pas d’ETF sur le SMI Suisse éligible au PEA. Le mieux est selon moi la combinaison de 2 ETF : HLT (santé europe) avec Roche rt Novartis à 30%. Et FOO qui a Nestlé à 30%. Je ne vois pas d’autres solutions

Bonjour Matthieu et merci pour cet article. Je voulais te ajouter que Concernant le franc Suisse outre le fait que la Suisse prends un prélèvement à la source énorme pour les dividendes ces sociétés Suisse ont aussi le problème du prix de l énergie et ils vendent leurs produits en Europe ce sera dur pour leur ca et marge. Aussi je pense comme tu disais que l on peut s en passer pour le moment.

Bonjour Matthieu,

Merci pour l’article intéressant 😉

j’aurais une question également sur la couronne norvégienne, elle me semble être une monnaie forte et liée au pétrole dont elle a moulte réserve,

puis la couronne suédoise aussi qui selon Charles Gave serait également une des monnaies refuge.

Enfin, question « bonus » car moins liée à la bourse mais tout de même : est-il une bonne idée d’ouvrir un compte à l’étranger, pour justement avoir une autre monnaie/compte multi-devise mais aussi se protéger d’une éventuelle crise (blocage de compte comme à Chypre-2013 ou en Grèce-2015).

PS: je n’aime pas les fintechs donc je parle de « vrais grosses banques » type UBS en suisse ou HSBC filiale singapore.

(je recherche différente solution pour le faire mais ça ne semble pas évident, du moins sans avoir à se déplacer dans le pays concerné).

Un grand merci d’avance !

Bonjour Benjamin

J’avoue ne pas comprendre l’évolution du SEK et NOK. Ce sont des pays avec des politiques monétaires beaucoup plus solide que l’euro, un bon environnement économique, des ressources, peu de dette etc etc..

Et pourtant leurs devises ne montent pas face à l’euro… donc je ne sais pas quoi dire.

Et non comme évoqué dans l’article je trouve qu’ouvrir un compte à l’étranger ou des banques en ligne mult devise ne sert à rien. Autant acheter directement des entreprises dans la devise qui nous intéresse. Maintenant c’est aussi mon avis car j’aime investir en bourse. Pour quelqu’un qui ne le souhaite pas, c’est plus compliqué.

Pour le dollar, je lui conseillerais l’or ou l’argent. Peu de gens le comprennent, mais les métaux précieux sont pricés en USD. Donc si le dollar monte l’or monte eu euro (donc vos Napoléon or et vos franc Hercule argent aussi).

Merci pour les informations supplémentaires,

Juste concernant le compte bancaire c’est pour cela que je disais que c’était moins lié à la bourse,

car je sais que par exemple on peut tout acheter via Degiro par exemple,

Je pensais à ça plutôt sur le fait d’une diversification, si une banque pose trop de question sur nos virements ou prenons simplement l’exemple actuel des Russes,

Le fait d’avoir un compte dans un autre pays a du sauver la vie à certains d’entre eux et éviter le blocage qui a eu lieu dans leur pays. (Je ne débat sur certains monarques qui se sont vu bloquer leur comptes aussi à l’international etc..je prends l’exemple général).

Bonjour,

Un problème qui se pose selon moi, si j’ai bien saisi, pour des actions détenues en dollars, c’est que si tu as acquis ces actions quand l’euro était fort, ton portefeuille va perdre cet avantage quand l’euro va peu à peu reprendre des couleurs jusqu’à perdre tous le profit lié au change puisque tu continues à acheter (via DCA par exemple)

Bonjour

C’est en effet ne probleme actuellement. Si l’euro retourne vers 1,15 qui est sa valeur moyenne, la plupart des indices boursiers vont chuter d’autant. D’où l’idée de prendre un peu de Hedge actuellement pour se couvrir de cela.

Matthieu, je suis aussi preneur sur Lockheed Martin, j’ai un PEA sur CA investore, mais aussi des parts sociales qu’ils m’ont octroyé d’autorité, le compte sur lesquelles elles sont, est il un CTO? ou faut il ouvrir en parallèle un autre CTO, je n’ai pas de droit de garde sur mon PEA à partir de 24 achats ou ventes à l’année, est-ce les mêmes conditions sur le CTO?

Bonjour Gérard,

Je crois comprendre que votre PEA est en formule Investor Integral. Dans ce cas, vous n’avez jamais de droit de garde. Vous payez un forfait de 96 € par an (en Ile de France), qui vous est remboursé si vous faites minimum 24 ordres par an. Et les frais de transaction sont plus faibles qu’avec l’offre Investor Initial. A partir d’un certain montant sur un CTO ou un PEA (48 000 € max, ça diminue en fonction du nombre de lignes), Investor Integral vaut le coup même si vous ne passez aucun ordre car le forfait devient inférieur aux droits de garde de la formule Investor Initial.

Vos parts sociales sont bien sur un CTO. Pas besoin d’en ouvrir un autre pour acheter des actions ou autres.

Vous pouvez demander à votre agence de le « transformer » en formule Investor Integral pour avoir les mêmes conditions que sur votre PEA. Ça aura aussi pour conséquence de créer un compte espèce lié au CTO (sinon c’est votre compte courant qui sert de compte espèce, et personnellement je ne trouve pas ça terrible). Si vous débuter sur le CTO, ce n’est peut-être pas utile de l’avoir en Investor Integral, à vous de voir entre les droits de gardes et les surcoûts des frais de transaction si c’est rentable.

Attention, les 24 achats ou ventes à l’année sont comptées de manières indépendantes pour chaque compte.

Merci Bruno pour ces précisions

Beau Dimanche

Bonsoir Gérard

Les 24 ordres sont malheureusement par compte donc 24 sur pea et 24 sur CTO. Mais vous pouvez vous arranger avec votre banque pour vous faire rembourser ces frais.

Je n’ai pas de parts Sociales mais certains conseillers font parfois croire que c’est obligatoire pour cocher un bâton…

En ordre de grandeur au Ca investor integral sur CTo les frais US sont d’environ 20€ pour 2000€ de transaction

Merci Matthieu

Beau Dimanche

C’est très cher en Lorraine, aucune différence entre le CA Investor intégral et l’initial pour les frais pour un CTO, c’est 1% avec minimum 41€, seule différence, les droits de garde gratuit sur l’intégral mais 24 transactions à effectuer, c’est plutôt difficile quand le seul objectif est d’acheter Lockheed.

Au fait j’ai demandé à Degiro de lister American Tower sur NYE et pas uniquement sur leur Tradegate, il vont faire la demande, wait&see

Pourquoi voulez vous que l euro remonte ? Les 1.15 c est du passé et ne reviendra probablement jamais. L Europe est en tel déclin avec ses problèmes politiques et énergétiques insolubles . Je ne sais pas prédire le futur mais là il semble évident que le dollar est à toute léss chances de continuer à préformer le euro .

Bonjour et merci pour cet article.

Vous conseillez donc d’acheter des entreprises US 🇺🇸 mais elles n’ont pourtant jamais été aussi chère avec la baisse de l’Euro…. Donc achat quand même ? Je suis en plein dilemme car chaque achat d’action US n’a jamais couté aussi cher qu’en ce moment….si l’euro remonte on sera bien perdant non?

Merci. Loic

Bonjour Loïc

En effet mais l’article est général. Je ne dis pas que c’est aujourd’hui le meilleur moment d’acheter du dollar vs l’euro (je n’en sais rien d’ailleurs, personne n’a la réponse). L’euro peut continuer de chuter ou peut se rattraper.

Je suis positif sur le dollar depuis longtemps, je parlais déjà d’en acheter il y a presque 3-4 ans dans un article.

Le but de l’article est juste de bien mettre en valeur le fait de la diversification en devise. Quelqu’un qui l’était avant cette crise aurait gagné 20% sur le change. Maintenant il n’est jamais trop tard pour acheter de la devise étrangère

En fouillant sur le site justetf, et via la page du GWT (Lyxor EMU Growth découvert ici même, merci !), j’ai remarqué qu’il existait une rubrique « Autres ETF avec les mêmes objectifs d’investissement ».

Il y a des iShare et Amundi Europe Growth, intéressant sur le papier mais évidemment non dispo sur PEA, par contre j’ai découvert l’existence du BNP Easy ESG Growth Europe UCITS ETF Acc (ISIN LU2244387887, Ticker EGRO).

Composition disponible ici : https://www.zonebourse.com/cours/etf/BNP-PARIBAS-EASY-ESG-GROW-123915514/composition/

Celui semble avoir l’avantage d’être Capitalisant, orienté (à priori) croissance, et avec des entreprises de toute l’Europe, donc Suisse incluse.

La taille du fonds est encore faible et l’ETF pas très vieux, mais votre avis m’intéresse (celui de Matthieu comme celui de tout autre personne de ce fil de discussion, probablement bien plus calé que moi sur le sujet ^^).

Bonsoir Vincent

De mon analyse, ce qui aurait pu être génial sur le papier, est catastrophique dans les faits.

Le MSCI Europe Growth est ce que je recherche depuis longtemps en PEA. Malheureusement, la composition de cet ETF n’est pas celle de MSCI, mais d’un indice assez étrange calculé par BNP. Quand on regarde la composition de l’ETF (assez compliqué à trouver même sur le site de BNP…) c’est vraiment étrange : https://www.sicavonline.fr/index.cfm?action=fiche&code=0000X042834&onglet=3

On n’a ni la répartition sectorielle logique de l’Europe, ni une tendance growth. Alors peut-être que les actions présentées ici sont celles de l’actif et non celles de l’indice suivi, et que l’indice est les valeurs que ZoneBourse propose (à part ZB je n’ai trouvé aucun autre site avec la composition de l’indice). Ce n’est donc pas très clair…

Et même si c’est bien la composition de ZoneBourse, je suis assez dubitatif sur le contenu. Par exemple pas de Dassault Systemes ni de Sartorius mais du Vallourec ou du Air France : incompréhensible. L’indice contient également très peu de valeur, donc absolument pas reproductible de l’Europe…

J’étais donc très enthousiaste à la lecture de votre message, et plutôt pessimiste après ces premières recherches.

Edit : on retrouve ici une composition assez proche de celle évoquée sur ZB : https://www.justetf.com/fr/etf-profile.html?isin=LU2244387887#chart

Je trouve la construction de l’indice malheureusement très mal faite, c’est confirmé. Dommage, mais peut-être que cela changera si l’encours augmente.

Bonjour à tous,

Je profite de cet article concernant les devises pour vous poser une question.

On pourrait éventuellement anticiper à court terme, durant les 6 prochains mois, un rebond de l’euro vis à vis du dollar. Il me semble que c’est ce que Matthieu envisageait d’ailleurs.

Le dollar ayant surperformé, nous rentrons à bas prix sur un ETF hedgé ayant bien chuté en 2022 et nous participons au rebond de l’indice sans réduire notre performance avec cette éventuelle remontée de l’euro.

J’ai peur que si l’indice reprend 10% en même temps que l’euro ne remonte de 10%, alors la performance d’un ETF non hedgé ne soit de 0%. Je ne sais pas tellement comment cela fonctionne.

Au plaisir d’échanger avec vous sur la question,

Bonne journée.

Bonjour Simon

C’est exactement cela. Avec un ETF non Hedgé, si le sp500 monte de 10% mais que l’euro reprend 10% vs dollar, l’ETF n’affichera aucun gain. C’est la raison pour laquelle je me hedge actuellement. Maintenant il est possible que l’euro ne remonte jamais et donc que le hedge ne fasse que couter de l’argent (en moyenne ca coute 1% par an d’après mes calculs)

Merci beaucoup pour cette réponse !

Effectivement, personne ne peut prévenir l’attitude des marchés dans le futur. Néanmoins, il semble y avoir un lien entre la baisse des indices américains et la hausse du dollar considéré comme LA valeur refuge. Il me semble que la reprise des indices américains devraient s’accompagner d’une hausse de l’euro par rapport au dollar.

Le Forex est très dangereux. Si vous voulez jouer les devise, je conseillerais plutôt d’acheter des fonds ou des actions étrangers, comme les entreprise du S&P 500 par exemple, si on veut jouer l’ euro / dollars.

Personne ne parle de forex. Je dis justement dans l’article que le plus simple est de passer par le marché action..

Parmis vous certains utilisent ils Wise pour utiliser leurs balances de devises facilement ?

J’ai pris dernièrement 1000€ $ facilement, un peu de franc suisse, j’ai peur de mettre trop d’argent dans ces NeoBanque.

Si vous vouvez d’autres moyens faciles et d’autres devises assez sûres n’hésitez pas.

Niveau bourse Faut il se concentrer en priorité sur les secteurs d’énergie, d’alimentation, santé, Location emplacement data center, matières premières, telecom ? lesquelles ?

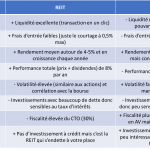

Les Reiit sont ils encore un bon investissement avec la montée des taux ?

Bonjour

Il n’y a pas de secteur particulier sur lequel se concentrer. Tous les secteurs ont leur intérêt, l’objectif étant d’avoir un portefeuille diversifié. Cela a l’avantage que lorsqu’un secteur va mal, d’autres peuvent aller bien pour compenser.

Concernant les REIT, c’est justement le moment pour renforcer. Il vaut mieux acheter une entreprise lorsqu’elle est pas cher plutôt que l’inverse. Tout le monde comprend cela avec les soldes pour les vêtements, mais étrangement ce n’est jamais bien appliqué en bourse

Bonjour Steven312,

Je me permet de donner un petit avis sur les fintech type Wise, Revolut et j’en passe,

je ne suis vraiment pas fan car il arrive parfois que ces banques posent trop de question et vous fasse patienter des semaines ou des mois lorsque vous faites un « gros virement » ou quelques choses de récurrents. Elles se braquent rapidement car elles disent que ce n’est pas conforme à la réglementation et le temps de vérifier cela peut prendre un certains temps. C’est pour cela que je me renseigne pour l’ouverture d’un compte à l’étranger.

Par exemple le plus facile serait la suisse, profitant d’une belle monnaie qu’est le CHF et aussi de la proximité du pays / bien que maintenant il semble être possible d’ouvrir un compte par visio plutôt que de ce déplacer mais je fais encore mes recherches.

(Bien sûr on parle de diversification pour un compte bancaire et non pas de bourse comme on l’a vu avec Matthieu, pour prendre des positions rien de tel que Degiro pour investir sur des monnaies, le compte étranger sert surtout à ne pas mettre les oeufs dans le même panier et se prémunir d’une crise (cf Chypre ou Grèce).

Enfin pour la dernière question sur les Reits elle tombe à pique je pense et j’ai hâte de lire la réponse de Matthieu, en tout cas pour moi les 3 plus belles que sont Alexandria Real Estate, Realty et Prologis sont sur de beaux points d’entrées.

Bonjour Benjamin et merci pour ton retours sur les Neo Banques

Personnellement je préfère la sécurité de mon argent plutôt que la simplicité. Je ne mettrai jamais 1 centime dans une neo banque.

Concernant les REITS, je ne placerais personnellement pas Alexandria Real Estate dans les REITS « premium ». Son activité est quandmême très concentrée sur un seul secteur d’activité (labo de santé).

Pour moi les plus belles sont Realty Income, Agree Realty, Prologis, American Tower, et je rajouterais également Essex Properties (immobillier résidentiel en Californie et à Seattle).

J’ai renforcé ce mois Realty Income, et acheté American Tower (ouverture d’un CTO au CA pour les boites non dispo sur Degiro). Mais il y a tellement d’opportunités actuellement que c’est difficile de choisir.

Pour le CHF, j’ai également acheté du Nestlé qui a pasmal corrigé récemment. Je regarde également Roche.

Bonjour,

J’ai acheté du SP500, Nasdaq ainsi que du PAASI, malheureusement je vois que ce dernier à les mêmes performances qu’affichées il y a un an et donc ne fait pas de bénéfices. Je souhaite garder mes positions US qui me semblent le marché le plus intéressant mais j’ai des doutes sur le PAASI comme diversification alternative au vu de ses résultats. Que conseilleriez vous comme ETF PEA hormis le marché US?

Bonjour Vincent

Deux observations si je peux me permettre:

– Un an, à l’échelle du marché boursier, c’est du « bruit », ça n’a aucune importance. La performance d’une classe d’actif comme les actions, ça se juge en décennies … et on considère généralement comme durée minimale de détention d’actions (au sens indiciel) entre 15 et 20 ans pour être « presque » sûr de ne pas perdre d’argent. Si vous prenez cette décision de virer l’Asie de votre PEA au bout d’un an de contre performance (alors que c’est justement dans ces moments là qu’il faut continuer d’investir, comme je l’ai fait ce matin sur les US et l’Asie, après l’avoir fait sur l’Europe la semaine dernière), vous n’investissez pas, vous spéculez. Certains me répondront qu’ils n’ont pas 20 ans devant eux … mais à ce moment là, ce n’est pas un problème de marché financier, c’est que l’on s’y prend trop tard (c’est brutal à dire, mais c’est ainsi). Trois mots clé en investissement : humilité, discipline et patience.

– A partir du moment où vous avez un portefeuille diversifié avec des composantes suffisamment diversifiées et non corrélées, vous aurez toujours une part du PF plutôt en vert et l’autre plutôt en rouge (en absolu ou en relatif). C’est le principe même de la diversification ! Si ce n’est pas le cas, c’est que vous n’êtes pas assez diversifié. Si chaque fois qu’une composante de votre PF fait moins bien qu’une autre vous commencez à douter et ajustez votre stratégie, vous tombez exactement dans le « behavior gap », qui fait que les investisseurs particuliers font moins bien que les fonds/indices dans lesquels ils sont investis, car ils passent leur temps à abandonner une allocation après une sous performance (ils concrétisent leurs pertes) et rentrent dans une allocation qui a mieux performé (ils achètent haut), alors qu’il faut faire exactement l’inverse. Aux personnes qui n’ont pas ce tempérament, je conseille toujours la même chose : utilisez un seul fonds, MSCI ACWI, et arrêtez de vous posez des questions. Certains le font, d’autres non, car ils considèrent que c’est n’est pas le « meilleur » choix. Sauf qu’en arbitrant constamment entre plusieurs fonds ou stratégie, ils font moins que le « simple d’esprit » qui rajoute au MSCI ACWI tous les mois, sans se poser de question, sans jamais vendre.

Bonjour Fred,

Je vous remercie pour votre réponse qui est claire et pragmatique. J’admets que parfois le marché asiatique m’inquiète car instable mais vous avez raison qu’il faut penser à long terme et que j’avais choisi d’investir dans cet ETF pour la Chine et surtout l’Inde qui montre un potentiel intéressant dans le futur (et permet d’investir en partie dans les BRICS, concurrent aux US). Je vais donc maintenir ma stratégie. Merci!

Vincent

A toutes époques, il y a toujours eu des motifs d’inquiétudes pour les marchés financiers.

Il n’y a jamais un feu qui passe au vert pour vous dire « ça y est c’est le bon moment ».

Combien de fois je vois sur des forums (pas plus tard que hier) des gens qui disent « j’attendrais que la tendance redevienne haussière pour me positionner » … mais personne ne sait quand la tendance deviendra haussière. Et c’est justement quand ça dégringole qu’il faut avoir la discipline d’investir !

Si vous attendez que la poussière se dissipe pour rentrer, vous rentrerez trop tard, trop haut. Il faut bien avoir en tête qu’il y a quelques séances dans l’année avec des hausses énormes (comme aujourd’hui), si vous les loupez, vous diminuez énormément votre performance annuelle. Et c’est en général juste après les périodes de fortes baisse que vous avez ces séances de fortes hausses qu’il ne fait pas manquer.

La seule façon de capter le rendement du marché, c’est d’être investi en permanence, à la hausse et à la baisse (et c’est là qu’il faut remettre au pot) car vous ne savez jamais quand sera le point bas.

Pour en revenir à l’Asie, la « seule » difficulté est de définir quel poids vous allez lui accorder (quelque part entre 15% et 25% probablement). Mais une fois que vous aurez choisi, il faut absolument garder cette allocation comme objectif, et ne pas en changer. Car sinon, ce qui va se passer, vous l’avez deviné : vous allez réduire votre allocation quand ça performe pas (donc vous vendez bas après la sous performance) et vous allez y revenir quand ça performe (vous rentrez après la hausse). Il faut absolument comprendre le « behavior gap » quand on est investisseur particulier, c’est fondamental. Si on ne comprend pas ça, c’est dévastateur pour sa performance long terme (car les erreurs empêchent la mécanique des intérêts composés de se développer).

Un célèbre auteur américain, William Bernstein, raconte à longueur d’articles que le % de personnes capables de faire de bon investisseur sur le LT (c’est à dire qui comprennent les biais cognitifs et le cerveau humain qui nous font faire l’inverse de ce qu’il faudrait faire) est très faible. Tout est une histoire de tempérament et de gestion des biais comportementaux qui nous font faire l’inverse de ce qu’il faut faire.

Juste un complément que j’ai oublié : quasiment le même jour, vous vous posez la question d’abandonner PAASI qui en baisse de 15% depuis 1 an tandis que de mon côté j’en achetais pour justement profiter de cette baisse … je vous laisse méditer sur cette même situation qui entraîne deux réactions diamétralement opposées.

Bonjour,

J’ai une question, si j’achète un etf nasdaq 100 coté en euros sur mon PEA ou mon AV. suis je exposé au dollar ou toujours à l’euro ?

Bonjour

Sur un ETf classique vous êtes exposé nécessairement à la devise du pays concerné. Donc dans le cas du Nasdaq, vous achetez du dollar. La cotation en euro n’est que du dollar converti quotidiennement.

Il faut prendre un ETF hedgé pour ne pas subir les effets de change, mais cela a un coup non négligeable sur le long terme, donc à conserver uniquement sur de courtes durées

Bonsoir Matthieu,

Formidable votre blog, j’ai appris plein de choses en peu de temps !

J’ai bien compris qu’il est important de se diversifier en devises et qu’il vaut mieux le faire par la Bourse, mais également que ça nécessite de rester engagée sur le long terme.

Mon patrimoine est actuellement en cash dans une seule banque française et il dépasse le plafond du fond de garantie des dépôts. Malheureusement je ne peux pas le mettre en Bourse car il est possible que je doive en utiliser une bonne partie à n’importe quel moment dans les 2 ans à venir…

Je pensais donc ouvrir un compte en Suisse (26 CHF par mois dans une banque cantonale notée AA+ S&P) pour mettre une partie du patrimoine hors europe (en cas d’événement type Chypre) mais à la lecture de votre article j’ai un gros doute !

D’autre part je serais tentée d’opter pour un compte en CHF plutôt qu’en euros car depuis sa création l’euro semble avoir décliné en continu face au franc Suisse, mais je ne voudrais pas non plus tomber dans la spéculation…

Qu’en pensez-vous ?

Luna

Bonjour Luna et merci pour les retours positifs.

Au lieux de laisser l’argent en cash, pourquoi ne pas ouvrir tout simplement une AV en ligne (comme chez Linxea par exemple) où vous pourrez investir sur fond en euro ou des supports d’immobilier papier, de manière à garantir la sécurité du capital tout en obtenant une performance entre 2 et 4% par an ?

Inutile de s’embêter à ouvrir des comptes en devise étrangère car tout comme la bourse, les devises sont fluctuantes, et sur une durée court terme moyen terme vous risquez surtout d’y laisser des plumes…

Le change peut facilement varier de 5 à 10% sur une année. Même si globalement je suis baissier sur l’euro, il peut très bien rebondir à court terme

Merci Matthieu !

Vous avez raison, ça serait une mauvaise idée d’acheter des devises pour les reconvertir en euro sur du court ou moyen terme.

Je préfère éviter les AV (pas directement propriétaire des actifs, Sapin 2, rendement des dettes souveraines en baisse et risque de rachats massifs, dotation insuffisante du FGAP…).

Malheureusement je crois qu’il ne reste pas beaucoup d’alternative au compte bancaire dans cette situation…

Ouvrir un compte en euros en Suisse n’est pas non plus une bonne idée compte tenu des frais élevés (330€ / an) si je comprends bien ?

Luna

Honnêtement un scénario catastrophe en France n’arrivera pas de si tôt, à mon avis. Pas improbable dans un futur éloigné, mais la situation n’est encore pas si désespérée actuellement (et si cela devait arriver, nous aurions sûrement d’autres problèmes plus importants). Dites vous par ailleurs qu’un compte ouvert à l’étranger est automatiquement déclaré à la France. Et si ce n’est pas le cas, vous avez l’obligation de le faire manuellement dans la déclaration d’impôts. Donc dans un scénario d’ultra communisme, tous vous comptes à l’étranger seraient certainement gelés.

Bref tout ça pour dire, à court terme 2 possibilités : soit les fonds en euros en AV, soit les livrets boostés de certaines banques en ligne (Peugeot, Renault, Orange et Carrefour banque en proposent régulièrement par exemple). Il s’agit de livrets avec taux bosstés pendant quelques mois, puis taux plus faible le reste de l’année, où les taux affichés sont bruts d’impôts et donc les PV sont à déclarer.

Bonjour Matthieu,

Merci beaucoup, je vais me renseigner sur livrets boostés, je ne connaissais pas.

Et vous avez raison, le pire n’est pas certain.

Bonne soirée 🙂

Luna