Les évolutions d’une devise par rapport à une autre, c’est à dire l’effet de change, sont une chose très importante à maitriser pour un investisseur.

Actuellement, l’euro est sur un point bas historique face au dollar, donc au plus bas depuis 20 ans. Nous allons aborder ici les conséquences que les variations de change ont sur les entreprises, ainsi que sur nos performances en tant qu’investisseur.

L’importance de la diversification en devise

L’effet de change représente les variations d’une devise par rapport à une autre, et celui peut avoir des conséquences très importantes sur la rentabilité des entreprises mais également sur la performance de nos placements.

Un investisseur aura tout intérêt à bien diversifier son portefeuille sur plusieurs devises, notamment et principalement si sa devise d’origine (donc celle utilisée dans le pays où il réside) est faible par rapport aux plus grosses devises mondiales.

Par exemple, un investisseur Brésilien aura tout intérêt à mettre le maximum de son patrimoine en dollar car le Real perd constamment de sa valeur de par la mauvaise gestion monétaire du Brésil (ici perte de 60% en 15 ans) :

Dans cette situation, cette personne perd donc massivement en pouvoir d’achat mondial.

Même si ses placements ont rapporté 100% sur la période, l’investisseur perd au final de l’argent d’un point de vue mondial.

Évidemment, le cas du Real est un cas extrême.

Nous allons ici aborder le cas de l’euro, car c’est notre monnaie et donc ce qui nous intéresse principalement.

L’euro est créé en 2002, et est actuellement au plus bas historique face au dollar :

Sur un an, l’euro a perdu presque 20% face au dollar. C’est à dire que dans la période actuelle de forte inflation, laisser votre argent sur un compte bancaire vous a fait perdre l’inflation + 20% de pouvoir d’achat mondial. C’est ENORME.

Si votre maison coûte par exemple 300 000€, elle a été dévaluée d’un point de vue mondial de 60 000€.

Autre façon de voir les choses : le CAC40 a baissé de 17% depuis le début de l’année, et le S&P500 de 20%. On pourrait donc se dire qu’il valait mieux rester en Europe cette année.

Cependant, avec les variations de change, une position sur le S&P500 n’a baissé que de 9%, soit bien mieux que les indices Européens.

L’Europe est pour moi une devise faible. Nous ne sommes pas une nation, mais une agglomération d’Etats et de Pays qui ne s’entendent pas, n’ont rien en commun, et sont très inégaux en terme de création de valeur. Pendant que le nord (Allemagne, Pays Scandinaves, Pays-Bas…) est fourmi, le sud (France, Italie…) est cigale. Combien de temps le nord acceptera de payer les pots cassés du sud ?

Pendant qu’aux US la FED augmente ses taux, la BCE maintient sa politique de taux bas, ce qui a amplifié la baisse de l’euro ces derniers temps. En période d’inflation, augmenter les taux est la chose à faire (mais pas trop car cela ralentit aussi la croissance économique). Mais en parallèle, des taux trop hauts entraîneraient la faillite des Etats trop endettés. Nous sommes coincés car contrairement aux US, nous n’avons pas la devise mondiale du commerce international.

Notre dette est très élevée, nous sommes en déficit commercial, notre croissance est très faible, notre taux d’imposition est maximal.

L’euro n’a que 20 ans, ce qui est relativement court, et peut pourtant éclater à tout moment.

C’est la raison pour laquelle la diversification en devise est importante. Des monnaies comme le dollar et le franc suisse sont un peu comme « l’or » de la zone euro.

Qui profite et qui subit la parité euro dollar

Nous avons vu que le dollar est actuellement au plus haut. Certains secteurs d’activité y sont favorables, et d’autres pénalisés.

Les entreprises Européennes exportatrices sont les plus favorisées d’un dollar haut. En effet, celles-ci produisent en euro, mais vendent en dollar. Elles profitent donc pleinement de l’effet de change qui leur est favorable.

Quels sont les secteurs favorisés ?

Il s’agit principalement en Europe de l’aéronautique (Airbus, Safran…), de la santé (Sanofi), du Luxe (LVMH…), l’automobile (BMW…).

Certains secteurs y sont neutres, ceux qui produisent en dollar et vendent en dollar, comme par exemple les compagnies pétrolières.

Les entreprises défavorisées sont les importatrices, celles qui achètent en dollar et vendent en euro.

Malheureusement, comme l’Europe a une balance commerciale très défavorable (c’est à dire que nous importons beaucoup plus que nous exportons), notre continent est touché de manière très défavorable par la hausse du dollar.

Et en effet boule de neige, les consommateurs (donc nous) en subissons les conséquences. La plupart des produits alimentaires et d’hygiène que nous achetons par exemple sont pricés en dollar. La faiblesse de l’euro participe donc à leur inflation.

Comment profiter de la hausse du dollar

En tant qu’investisseur, le meilleur moyen de se couvrir des mauvaises décisions politiques en Europe est d’investir massivement sur des entreprises Américaines (ou Suisse). Ces devises font office de protection en période de trouble.

C’est une excellente opportunité pour réellement conserver son pouvoir d’achat, tout en restant vivre en zone euro.

Pour acheter du dollar, nous allons voir ici les différentes options.

- Acheter des entreprises Américaines en direct (sur CTO)

Pour cela, il faut passer par un CTO (compte-titres ordinaire). Ces entreprises ne sont pas éligibles au PEA, d’où la nécessité de passer par un CTO. J’utilise à titre personnel DEGIRO, qui est l’un des meilleurs courtiers du marché, notamment de par ses très bons tarifs de transaction.

Si vous souhaitez ouvrir un CTO chez DEGIRO en utilisant mon lien de parrainage, contactez moi à etre.riche.et.independant@gmail.com ou passez directement par le premier lien présent sur cette page. Vous ne gagnerez rien mais je toucherais une petite commission à l’ouverture de votre compte, c’est un bon moyen de me remercier si le site ou l’article a pu vous aider.

En achetant des entreprises Américaines, vous achetez du dollar. Cela signifie que si le dollar monte face à l’euro, votre portefeuille prendra en valeur.

- Acheter des ETF S&P500 (PEA ou CTO)

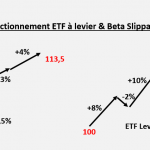

En achetant un ETF qui suit les indices Américains (comme le S&P500), vous achetez également du dollar. Je rappelle que même si l’ETF est coté en euro (ce qui est le cas de la plupart des ETF Lyxor ou Amundi suivant le S&P500), vous êtes en réalité bien investi sur du dollar. Le prix en euro n’est que le reflet de la conversion quotidienne par l’émetteur avec la parité eur/usd du jour. Donc si le dollar monte, l’ETF s’apprécie en valeur.

Si jamais vous pensez que la tendance va s’inverser (donc que l’euro va monter), il faut prendre un ETF hedgé (comme P500H), de manière à se couvrir d’un retournement à la baisse du dollar.

- Acheter des ETF obligataires US (sur CTO)

Une dernière solution est d’acheter des obligations Américaines (via des ETF, comme par exemple iShares $ Treasury Bond 7-10yr UCITS ETF – IBTM). De cette manière, vous n’avez pas la volatilité du marché action, et vous achetez de la dette Américaine en dollar. Vous profitez donc des effets de change.

Date Publication : 14/07/2022

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Matt

Merci pour cet article.

Effectivement il faut bien réfléchir et ne pas hésiter à diversifier les devises…

Un gros avantage pour nous c’est que les dividendes us sont en hausse de 20% cette année 🙂

seb

Bonjour,

Tu dis d’acheter des etf SP500 car ils sont en réalité en dollars, c’est pareil pour les etf Nasdaq, ou le CW8 par exemple ?

Comment savoir ? C’est systématique quand ce n’est pas hedgé ?

Merci.

Bonjour Phil

Oui bien sur, vous achetez la devise des pays contenant l’ETF. Donc pour le World globalement 60% dollar, 10% yen, un oeu de CHF, de CAD, AUD, et bien sur de l’euro

Bonjour,

C’est exactement la question que je me posais pour les ETF sur PEA.

Concernant ces derniers j’ai toujours une interrogation malgré la lecture des articles de votre blog, à savoir quelle est la périodicité des versements des dividendes réinvestis pour un ETF capitalisant ? Je ne trouve pas cette information dans la documentation de ces fonds.

Bonjour Patrick,

C’est totalement transparent dans un ETF capitalisant. L’émetteur va recevoir des dividendes quasiment tous les jours des différentes sociétés détenues. Il va ensuite réinvestir ces dividendes dans l’actif du fond pour racheter des nouvelles actions. Mais cela ne change rien pour vous, la seule différence avec un ETF distributif c’est que le prix de la part ne chute pas à chaque versement de dividendes. Il n’y a donc pas de date de réinvestissement, puisque c’est à chaque fois qu’une entreprise de l’indice paye une dividende

Salut Matthieu, j’étais parti full sp500 hedge quand il était à 1.06 en pensant qu’à court terme la parité remonterait à 1.10/1.15.

Je me demande ce que je fais maintenant qu’il est à 1.02, sachant qu’il est descendu à 1, je pense quand même à une remontée de l’euro sur le long terme à plus que 1.06 ou je l’ai acheté.

Bonjour Adrien

Se concentrer sur un PRU est une grave erreur. Votre prix d’achat n’a pas d’importance, ce qui compte c’est le prix actuel et ce que vous pensez que le cours fera par rapport à celui-ci, non par rapport à votre PRU. Si vous pensez que l’euro va remonter au dessus du prix actuel il faut concerver, sinon vendre.

De mon côté j’ai acheté trop tôt car je ne pensais pas que ça tomberait si bas. Mais la thèse d’achat est toujours valide, je oense que l’euro rebondira, donc je garde une partie de mon portefeuille couvert par le change

Bonjour

Encore merci pour ces articles didactiques pour les non initiés tel que moi.

Toutefois, une question vous concernant me taraude.

Vous n’êtes pas en grande confiance sur le marché français et européen (économie, politique même, si je ne me trompes pas).

Donc au vu de ces affirmations, pourquoi maintenir votre confiance en la monnaie unique en prenant un ETF Hedgé?

Si votre pensée sur la faiblesse de la zone euro se confirme, par rapport à la valeur du billet vert, pourquoi se mutiler ainsi d’une possible performance due au taux de change qui vous serez plus favorable sur un ETF non Hedgé?

Vous gardez un espoir sur la zone euro et sa monnaie?

Encore merci, j’ai hâte de vous lire

Bonjour Caius,

Il faut bien regarder l’intégralité du portefeuille : j’ai un ETF hedgé mais celui-ci ne couvre qu’une faible proportion de mon exposition aux US (et donc au dollar). Je suis donc investi malgré cela à environ 50% de mon portefeuille sur du dollar.

Le hedge est une option de court terme. Je suis défavorable à long terme sur leuro vs dollar, mais je pense qu’un rebond aura bientôt lieu, si nos banques centrales se bougent un peu les fesses…

Je pense également qu’il vaut mieux éviter les cas extrêmes. Être 100% sur du dollar pour un Européen, c’est tout de même un certain risque (si une grosse partie de votre patrimoine est en bourse). On ne sait jamais ce qui peut arriver. Je suis d’avantage confiant sur le marché US que sur le dollar, même si celui-ci reste pour le moment bien mieux que l’euro.

Merci pour votre retour, oui c’est vrai que dans l’ensemble votre PTF est diversifié en support, secteur et aussi en devise du coup, j’avais bien suivi cela, je m’interrogeais uniquement sur votre position en Hedgé.

Et je comprend aussi votre prudence sur les conséquence d’avoir tout un patrimoine en bourse.

Au fait, j’avais utilisé votre lien pour le CTO chez Degiro suite à vos articles sur ce courtier.

Votre retour d’expérience m’a convaincu et j’espère que le parrainage a bien été pris en compte en votre faveur.

Je suis très satisfait de ce début d’expérience chez ce courtier et de la plateforme.

Bonne soirée

bonjour Matthieu,

Petite question dans le temps on lisse le prix mais doit-on aussi lisser la valeur des échange monétaire ?

Admettons j’ai acheter :

en 2016 500€ de MSFT à 1€/1.13USD

en 2017 700 de MSFT à 1€/1.2USD

en 2018 400 de MSFT à 1€/1.18USD

on doit prendre la moyenne des valeurs acheté en USD (1.13+1.2+1.18)/3 = 1.17 pour 1600 MSFT acheté ?

Bonjour Jean, il faut en effet prendre en compte à la fois le prix d’achat en $ plus tous les conversions €/$. En fait il faut convertir chaque achat en euro, en utilisant le prix d’achat + l’euro dollar. Commr ça on a plusieurs prix en euro qu’on peut moyenner.

Attention pour le taux de change moyen il faut faire des moyennes pondérées des prix d’achats avec les nombres de titres, pas une moyenne brutes.

D’accord merci pour le retour donc j’avais fais juste sur mon screener.

Bonjour Matthieu,

Question pour comprendre la variation d’un ETF SP500 en euro sur De Giro.

Si le SP500 fait +0,50% et que l’euro perd 0,50% face au dollar alors l’ETF SP500 devrait montrer une variation de 1% selon ce que j’ai compris.

Or, ce n’est pas ce que je vois dans mon portefeuille. Peux-tu me dire ce que j’ai loupé ?

Merci infiniment pour tes articles et surtout pour le temps que tu prends à répondre.

Bon mariage,

Dominique

Bonjour Dominique

C’est bien cela, si le S&P500 monte de 0,5% et que l’euro perd 0,5%, l’ETF prends 1%.

Maintenant attention, les ETF ont parfois 1j de décalage vs le S&P500, par exemple en raison des écarts de cotation horaires etc..

Mais si vous regardez sur 1 mois par exemple pour diluer l’effet quotidien, c’est bien le cas.