Lorsque vous achetez des actifs d’un autre pays, vous allez dans la plupart du temps le faire en devise locale. Cela signifie que vous allez convertir un certain montant d’euros dans une autre devise.

Il faut alors être conscient que chaque devise évolue et fluctue constamment en fonction des autres. Cette fluctuation est appelée le risque de change.

Celle-ci peut vous faire gagner de l’argent, mais peut également vous en faire perdre.

Nous allons voir dans cet article qu’est-ce qu’est le risque de change plus en détail, comment l’éviter ou comment en tirer parti.

Les taux de change en bourse

Lorsque vous faites un investissement dans un marché étranger (comme les US ici où nous allons citer des exemples) vous échangez dans la majorité des cas vos euros contre de la devise locale.

Cet échange d’argent se fait au cours du jour. Par exemple, si je veux acheter aujourd’hui des actions Apple (236,21$ par action), je vais donc devoir payer un montant en euro dépendant du prix de la devise EUR/USD. Celle-ci est de 1,10 aujourd’hui. Cela signifie que 1€=1,10$.

Pour acheter une action Apple, je vais donc dépenser 236,21/1,10= 214,73€.

Imaginons qu’au bout de 2 ans le prix n’a pas évolué. L’action vaut toujours 236,21$.

Par contre, le cours EUR/USD est maintenant à 1,05. Si je veux vendre mon action Apple, je vais récupérer 236,21/1,05 = 224,96€.

Étonnant ! Le prix de l’action n’a pas bougé, mais j’ai quand même gagné de l’argent !

À l’inverse, si au moment de la vente le taux EUR/USD est de 1,15, je vais récupérer 236,21/1,15 = 205,40€. J’ai donc ici perdu de l’argent.

Ces fluctuations sont appelées le risque de change.

Est-ce un élément important à prendre en compte ?

Oui et non. En théorie, les devises importantes (euro, dollar, livre sterling, yen, franc suisse) sont assez stables les unes par rapport aux autres. Ainsi, à long terme, on peut considérer que les fluctuations à la hausse ou à la baisse se compenseront plus ou moins.

Néanmoins, cela n’est pas toujours vrai. Par exemple, dans le cas du Brexit, la livre sterling s’est fortement effondrée par rapport aux autres devises.

Voici par exemple GBP/USD qui s’effondre de plus de 20% sur 5 ans :

Se protéger des risques de change et en tirer profit

Pour éviter et même tirer profit du taux de change, il faut essayer de sélectionner les devises sous-évaluées (qui ont des chances de remonter) ou des devises fortes qui ont peu de chance de baisser (comme le dollar).

Voici par exemple l’évolution de l’indice Nasdaq-100 sur 5 ans et en dollar :

La hausse est de 105,58%.

Voici maintenant l’évolution d’un ETF Nasdaq-100 libellé en euro (ETF UST) :

La hausse est cette fois-ci de 134,38%.

A quoi est due cette différence ?

Et bien au fait que l’euro a chuté face au dollar pendant cette période de temps :

Ainsi, en investissant en dollar, vous avez augmenté votre patrimoine en tirant profit des effets de change.

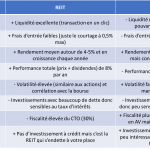

Si vous ne souhaitez pas prendre ce risque, il est possible de prendre un ETF Nasdaq-100 en euro mais hedgé. Cela signifie que les risques de change seront absorbés par le hedge. La performance de cet ETF sera donc de 105,58% (comme l’indice en dollar). Pas exactement : le hedge a un prix, celui-ci sera généralement inclus dans les frais de gestion de l’ETF (et donc supérieurs au prix d’un ETF non hedgé).

Sur les 5 dernières années, on voit bien qu’il valait mieux être en dollar.

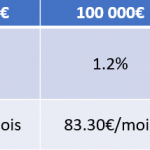

Si vous aviez converti il y a 5 ans tout votre patrimoine en dollar (pas besoin d’investir ici, je parle bien uniquement de changer ses billets d’euros en billets de dollars !), vous auriez augmenté votre patrimoine de près de 15% ! Soit 3% par an. Bien mieux que les livrets qui ne vous ont même pas permis de récupérer la différence !

C’est la raison pour laquelle une comparaison directe de l’évolution des indices n’a aucun sens.

Admettons que le S&P500 et le CAC40 réalisent la même performance annuelle de 10%. Il ne faut pas croire que les performances ont été égales ! Regardez à nouveau l’évolution de la paire EUR/USD plus haut !

Si l’euro perd 4,5% face au dollar (ce qui est le cas sur 1 an glissant actuellement), les performances ne sont plus du tout égales !

Encore pire, si vous investissez sur des obligations (maxi 2% de rendement), mais que le taux de change chute d’autant, vous ne gagnez rien, vous perdez même de l’argent !

L’euro va-t-il continuer de chuter

Je n’ai pas de boule de cristal, mais je pense malheureusement que l’euro va continuer de chuter face au dollar.

Pourquoi ? Et bien parce que la croissance Américaine est bien plus forte qu’en zone Euro (croissance presque anémique).

Cela signifie que les investisseurs du monde entier fuient la zone euro pour placer leur argent sur les actions US. Cela fait donc grimper le dollar.

Ce n’est pas tout. La chute des taux en Europe (taux négatifs maintenant) fait que l’Euro ne vaut plus rien. On vous paye même maintenant pour que vous empruntiez des Euros avec les taux négatifs !

Aux US, les taux à 10 ans sont encore à +1,7%.

Cela signifie qu’en cas de récession, les US ont encore beaucoup de marge pour réduire leur taux et réinjecter de l’argent dans l’économie. Alors qu’en Europe…. Bonjour les dégâts…

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

super article comme d habitude!!!!

maintenant tout est clair pour le risque de change 😉

merci

Bonsoir Seb,

Merci pour ton commentaire (et pour ton idée d’article 😉 !).

Matthieu.

Excellent article Matthieu, je me documentais sur le risque de change et j’ai été une fois de plus reconduit sur votre blog ! Chapeau, vous êtes sur tout les fronts aha !

Votre article traite bien le sujet mais je dirais qu’il manque la cerise sur le gâteau : que faire ?

Si je me documente actuellement sur le risque de change, c’est que je m’inquiète a moyen terme, du dollar, mais surtout l’euro avec les injections de liquidité incessantes et l’incompétence des gouvernements européens.

Transferer l’ensemble de son patrimoine en dollar ?

Par ailleurs, si les usa continue dans cette voie et la chine dans la sienne, les financiers americains se tourneront probablement vers la chine (Ray Dalio le fait déjà, Warren Buffet et Charlie Munger en font l’éloge). L’investissement étranger ne sera sans doute moins soutenu qu’actuellement.

Par ailleurs, est-il possible d’avoir un CTO en dollar uniquement en étant français sans que la devise ne soit convertie a chaque achat/vente ?

Bonsoir Steeve,

Et oui, j’essaye d’aborder le plus de thèmes possibles pour tenter d’être l’un des sites les plus complets !

Pour répondre à votre question, uniquement avoir de la devise étrangère ne sert à rien à cause de l’inflation. Le mieux à faire est d’investir sur un actif dans la devise étrangère en question (actions ou obligations), c’est encore mieux ! On profite à la fois du change, mais également des profits !

Les devises qui sont les plus solides historiquement sont le dollar, le franc suisse, le japan yen.

Acheter du Nestlé permet donc par exemple à la fois d’avoir une croissance du capital, mais aussi se protéger d’une baisse de l’euro en ayant du CHF.

Il est sinon possible d’ouvrir des comptes à l’étranger (aux Us par exemple) en convertissant de l’argent en dollar. Il faut par contre déclarer ce compte aux impôts, c’est tout. Mais comme je le disais, le cash reste le cash et le mieux est d’investir dans un actif.

Bonjour Matthieu,

Vous parlez du risque de change en prenant un exemple sur une période de 5 ans, pendant laquelle l’euro a perdu beaucoup face au dollar. Mais qu’en est-il sur des lignes que nous comptons conserver pendant 20-30 ans? Faut-il consiédérer le risque de change ou les taux de changes auront tendance à se stabiliser?

Bonjour Léo,

On peut considérer qu’à LT les devises importantes s’équilibrent. Il ne faut pas parler de risque car cela peut aussi faire gagner de l’argent. Comme l’euro a une tendance baissière face au dollar, il aurait été rentable d’investir en actif US. À MT-LT j’ai du mal à voir pourquoi la tendance s’inverserait puisque l’Europe s’en sort de plus en plus mal face aux US et un démantèlement n’est pas inimaginable non plus.

Je vois Matthieu, c’est bien ce que je me disais merci, si j’ai bien compris :

Lorsque l’on achète un titre sur une place US par exemple Microsoft, les courtiers traditionnels (Boursorama, Bourse Direct ect) convertissent automatiquement les euro du compte en dollar et procède a l’achat de Microsoft en dollar au taux actuel de la devise c’est bien cela ?

Cette question peut paraître évidente mais je me la pose car on m’a parlé récemment d’un courtier (Binks) qui avait l’option multi-devises ce qui a semé la confusion dans mon esprit.

J’en déduis que l’intérêt d’un courtier comme Binks c’est que dans le cas d’une vente d’un titre, on récupère le cash en devise, elle n’est pas automatiquement convertie en euro ce qui permet :

-D’attendre un taux de change plus favorable

-De racheter des titres dans cette devise sans frais de change supplémentaires

Vous confirmez ces éléments ?

Cordialement

Bonsoir Steeve,

Oui c’est exactement cela. L’autre intéret du compte multi devise est également les dividendes, puisqu’ils tombent ainsi en devise étrangères sur le compte et non directement converties en euro. C’est utile pour les réinvestir sans subir les effets de change.

Bonjour,

Vue la situation actuelle du dollar, pensez-vous qu’il soit intéressant de renforcer ses positions ETF via des ETF edged ? Tout le monde semble d’accord pour dire que le dollar va continuer de baisser face à l’euro et l’évolution du taux de change a un impact très négatif sur les portefeuilles en dollar..

La flambée actuelle de wall street est-elle pls ou moins directement liée à la baisse du dollar?

Bonjoir François,

Le Hedge est une fausse bonne idée.

Tout d’abord, l’un des principaux intéret d’investir aux Us est pour se diversifier en devise. Annuler ceci via le hedge est à mon sens un erreur.

Ensuite, il faut bien comprendre que le hedge a un coût (directement inclus dans les frais annuels de l’ETF). Certes en ce moment le dollar est en baisse, mais cela reste la monnaie n°1 avec des fondamentaux long terme bien plus solides que l’Euro. Cela peut en effet continuer de baisser, mais on peit surtout le voir comme une bonne opportunité d’achat. Lorsque la situation sera stabilisée, le dollar reprendra de la valeur face à l’euro, comme il l’a toujours fait.

Bonsoir mathieu

Je me suis posé la même question que alaric.

Jai comparé l’évolution du sp 500 en EUR puis USD puis GBP.

J’ai fait de même avec le msci japan et je trouve les mêmes variations de performance pour avec les 3 devises.

Pareil pour le ftse emerging markets qui pourtant est composé de devises asiatiques.

Par conséquent étant donné que la devise de base de l’etf est le dollar, ne somme nous pas de toute façon soumis au taux de change de cette monnaie ?

Cordialement

Bonjour Julien,

Si les ETF sont hedgés, ils ne subiront pas le change.

Ensuite, en effet dans l’exemple du S&P500 ils seront exposés au dollar, quelle que soit la devise de cotation. Si l’ETF est en euro, c’est en réalité du dollar converti.

Si l’ETF est en GBP, on ne pourra pas directement comparer les performances, mais au final elle sera la même : votre compte étant Français, les GBP seront convertis en euro chaque jour pour le calcul de la valeur de votre compte. Donc au final on a usd->gbp->eur ce qui est équivalent à usd->eur (ici le gbp est neutre et n’influe en rien).

Bonjour Mathieu, je commence à m’intéresser à la bourse et ne peut être qu’admiratif du travail que tu fais pour rendre accessible ce monde aux non initiés. Donc déjà chapeau bas et grand bravo à toi.

concernant l’article j’ai une question pour savoir si j’ai bien compris le risque change:

le fait de tirer profit du taux de change est lié à la taxation qui ferait que l’imposition sur le bénéfice qui serait sur 105% et non 134%?

j’ai ensuite 2 questions

1)un ETF hedgé nous donne le meilleur de l’evolution du taux de change que la monnaie sous dépréciée ou réévaluée?

2) des ETF hedgés en yuan ou dollars hongkongais existent ils?

Bonjour,

Non pour profiter du risque de change il faut acheter dans une devise qui prend de la valeur par rapport à votre cours d’achat. Par exemple l’euro/dollar est aujourd’hui assez fort à 1,23. Si vous achetez du dollar et que celui-ci prend de la valeur, par exemple retour à 1,10, vous allez gagner la difference via le change.

Un ETF hedgé va juste suivre l’indice sous-jacent en effaçant tous les risques de change. C’est intéressant si vous pensez que la devise en question va baisser, vous pouvez donc vous couvrir avec un hedge. Néanmoins cela a un coût supplémentaire dans les frais de gestion. Pour le hedge en devise asiatique je ne sais pas si ça existe, certainement sur des etf spécifiques.

Bonjour.

Quelle est la différence entre deux ETF, un libellé en euro et l’autre en dollar ?

Est ce la même réponse que pour l’action Apple ?

Si la paire euro/dollar baisse je suis gagnant si j’achète un ETF libellé en dollar ?

Je vous remercie.

Bonjour,

En général il n’y a aucune différence car un ETF (us par exemple) en euro sera en réalité du dollar converti en euro selon la parité du jour par l’emetteur. À l’inverse si vous achetez la version en dollar c’est votre courtier qui le convertira en euro sur votre compte selon la parité du jour. Dans les deux cas vous subissez les effets de change.

Bonsoir, comment fonctionne la fiscalité française avec le taux de change si il y a eu une plus value sur des actions américaines par exemple ? Ex si j’achète x actions à un dollar faible mais qu’au bout de dix ans le dollar grimpe et que mes actions aussi ce qui génère une très forte plus value, comment différencier la plus value de l’action et du dollar qui a augmenté aussi?

Bonjour,

La plus value globale est calculée avec les effets de change. Si vous gagnez en dollar mais perdez en euros, ce n’est donc pas une plus value. Votre courtier doit vous donner la PV global prix + change et c’est ce qui est à remplir dans la déclaration.

Bonsoir Matthieu,

Merci beaucoup pour cet article et pour votre blog .

J’ai imprimé la courbe du taux de change euro – dollar depuis 50 ans ( avant 1993 , avant l’euro , une moyenne des monnaies européennes était effectuée je suppose) visible sur : https://fxtop.com/fr/

Et là on voit curieusement les mêmes cycles en yoyo qui se répètent tous les 7 -8 ans environ , c’est assez stupéfiant je dois dire .

-De 1971 à 1980 , la monnaie européenne va monter pendant huit ans de 0,95 à 1,43 .

-De 1980 à 1987 , elle descend de 1,43 à 0,6

-De 1987 à 1994/95 , elle monte de 0,6 à 1,46

-De 1994/5 à 2002 , l’euro descend de 1,46 à 0,83

-De 2002 à 2009 , l’euro monte de 0,83 à 1,6

-De 2009 à 2017 , l’euro descend de 1,6 à 1,05

-De 2017 à maintenant , l’euro a remonté de 1,05 à 1,2 .

Si ces trois cycles haussiers/baissiers de 15 ans continuent à se répéter , alors on est entré depuis 2017 dans le début du quatrième cycle avec un euro qui monte et qui pourrait se retrouver en 2024-2025 entre 1,6 et 1,85 euros pour 1 dollar . Et là , les actions américaines achetées ces temps-ci et revendues dans quatre/six ans prendraient alors une grosse claque avec le taux de change , à fortiori si celles-ci ne performent pas .

Je viens d’acheter des actions américaines , mais je commence à me poser de sérieuses questions quant à ce problème de taux de change qui peut tout de même varier de beaucoup et pas toujours dans le bon sens que l’on espérerait . Je pense peut-être m’alléger en actions US long terme (style Gafam) du coup et patienter un peu pour voir la tendance à venir du cours euro-dollar . Qu’en pensez-vous ?

Bonsoir Francis,

Je pense que vous cherchez bien trop dans le passé en pensant y trouver le futur. L’Europe était puissante encore à la fin de 20e et début du 21e siècle. Elle est aujourd’hui totalement dépassée et avouons le, a très peu de chance de rattraper son retard. Il n’y a donc aucune raison que le passé se répète. Et je dirais même qu’un démantèlement de l’Europe est totalement possible dans le futur. On voit bien tous les problèmes administratifs que cause l’Europe dans la gestion du covid…

Moi je vois plutôt l’investissement en dollar comme une opportunité pour placer des billes en dehors de l’Europe. Les fondamentaux US sont bien plus solides et mes craintes sur l’euro sont bien plus fortes que sur le dollar. Mais ce n’est que mon avis.

Bonjour,

Est-ce que la baisse ou la hausse du pouvoir d’achat sur l’USD/EUR à long terme est uniquement lié à la valeur du dollars, ou est-ce que la politique monétaire et santé économique de l’Europe peut avoir un impact significatif sur le pouvoir d’achat en euros après la conversion ?

Merci.

Bonjour Antoine,

Plusieurs facteurs influencent le mouvement des devises. Il y a notamment la baisse de la croissance et des fondamentaux d’une zone géographique (Europe par exemple), ce qui est généralement un mouvement de long terme. À ce titre le dollar me semble beaucoup plus intéressant que l’euro.

Il y a ensuite la création monétaire. Par exemple les Us ont réagi beaucoup plus fortement au covid avec des plans de relances ambitieux. Cela fait donc chuter le dollar. Il s’agit généralement ici de mouvements plus court terme.

Il y a également les risques politiques qui planent sur une région. En Europe on peut par exemple imaginer un risque de démantèlement car beaucoup de désaccords et d’inégalités entre les membres de l’UE. Le marché n’aime pas ce genre d’incertitude et applique donc une décote à la monnaie.

Bonsoir Matthieu,

Merci, cet article est très clair.

On trouve des ETF en devise A, exposés à des devises B. Ex. le iShares China CNY Bond UCITS ETF dont la devise est l’USD mais le sous-jacent en CNY. Cela veut-il dire qu’on se prend un double risque de change ? (EUR/USD/CNY).

Bonsoir Alaric,

Non absolument pas, en fait c’est du CYN converti en dollar qui est ensuite converti en euro. Au final c’est comme si vous subissez uniquement eur/cyn

Moi j’ai rien à dire mais je trouve très classe que tu répondes à tout le monde!!

Merci beaucoup 😉

Bonjour Matthieu, article intéressant

Par contre je n’ai pas tout compris :

Un ETF S&P 500 – USD aura exactement la même performance qu’un ETF S&P 500 – EUR ? Ce n’est pas clair

J’aurais tendance à penser qu’il vaut mieux avoir un ETF libellé en USD pour être en dollar d’après votre article

Je ne saisi pas la différence entre un ETF SP500 EUR & SP500 USD.

Ils auront exactement la même performance à long terme ?

Si j’ai bien suivi l’article, l’ETF en USD devrait avoir une meilleure performance si l’EURO continu de baisser ?

Bonjour Charly

Que l’ETF soit en dollar ou euro, la performance sera la même. Lorsque vous achetez un ETf S&P500 vous achetez obligatoirement du dollar (à moins qu’il soit hedgé mais ce n’est pas le sujet ici). La cotation en euro n’est qu’une conversion quotidienne de l’euro dollar.

Si l’ETF est en dollar, c’est votre courtier qui convertit chaque jour votre investissement en euro avec la parité du jour. C’est donc exactement pareil pour un investisseur en zone euro. Il faut donc sélectionner les ETf (place de cotation et devise) qui engendre le moins de frais chez votre courtier

Bonjour Matthieu,

Tout d’abord merci pour votre travail continu et de grande qualité.

J’ai un projet d’achat immo en euro dans l’année (date totalement inconnue), dans lequel je compte mettre tout mon patrimoine (cash en banque). Néanmoins en attendant la transaction cela me rassurerait de ne pas avoir tous mes œufs dans le même panier et donc je pensais acheter des T-bills sur IB mais j’hésite désormais à cause du risque de change. D’autre part vu final tout sera dépensé en euro dans l’immo, pensez-vous qu’une diversification (même partielle) dans des T-bills soit quand même pertinente ? Où vaudrait il mieux ouvrir un compte en euro en Suisse par exemple ?

Bonjour Pierre

Je crains malheureusement que vous ne compreniez pas vraiment comment les obligations fonctionnent. Contrairement à la croyance populaire, ce n’est pas du tout un support sans risque ! C’est une classe d’actif volatile, particulièrement actuellement en période de remontée des taux d’intérêt, où il n’est clairement pas impossible de perdre une dizaine de pourcents en quelques mois (et je ne parle même oas des variations de change). Donc non, investir sur des obligations à court terme est très loin d’être une bonne idée. Seul un fond en euro vous garantira le capital.

Concernant le fait de mettre tout votre cash dans un bien immobilier, c’est à mon sens une grave erreur, surtout si vous êtes jeune. Malgré la hausse des taux, les emprunts restent toujours attractifs. Il est donc dommage de mettre tout votre cash dans le bien immobilier alors que vous pourriez en réserver une partie pour investir en bourse par exemple, qui a une espérance de gain à long terme de 7-8% par an, soit largement supérieure au coût du crédit. À moins donc que vous soyez obligé pour des questions d’endettement ou d’accord du crédit, essayez d’y réfléchir calmement.

Bonjour Matthieu,

Merci beaucoup pour votre réponse rapide et ces explications détaillées.

Pour protéger mon patrimoine en cas de faillite bancaire je pensais en effet qu’en achetant un US T-bill à courte échéance (3 mois) sur le marché secondaire via IB (pas d’ETF) et en allant jusqu’à sa maturité je récupérerai de façon certaine le capital initial + 4.6%, ce n’est donc pas le cas ? Je comprends néanmoins que même en allant à maturité le risque de change est trop important en ce moment pour justifier cela (quoi que, voyageant beaucoup il est peut-être pertinent de posséder des dollars?).

Que pensez-vous sinon de mettre une bonne partie dans un compte en Suisse en Euro ou CHF dans une banque très capitalisée, est-ce plus sûr?

Avez-vous d’autres suggestions pour préserver le capital avec un risque faible ?

D’accord merci, je comprends grâce à vous pourquoi il n’est pas recommandé de mettre tout son cash dans l’immo, je vais y réfléchir à tête reposée.

Par contre dans quoi investir on ne s’y connait pas ? Peut-être du CHF via des actions peu volatiles comme Nestlé ?

Pierre

Si vous ne passez pas par un ETF et que vous achetez l’obligation en direct, il faut bien faire attention au prix d’achat. Si vous achetez au dessus du prix d’introduction (donc après l’introduction), vous allez faire une perte en capital. Il faut bien s’assurer que l’obligation décote ou soit au prix d’introduction.

Par ailleurs, le change est imprévisible sur de courtes durée et peut très facilement varier d’une manière supérieure au rendement de l’obligation. C’est donc à éviter.

Pas d’intérêt non plus d’aller s’embêter pour quelques mois à aller ouvrir un compte ailleurs. De quoi avez vous peur ?

Même réponse qu’au dessus pour des actions « peu volatiles ». Ces actions peuvent très bien perdre 10% en quelques semaines si le marché baisse.

Je répète à nouveau : à court terme vous n’avez aucune autre solution sure qu’un fond en euro, ou des livrets (A, LDD, PEL…)

Merci beaucoup Matthieu, tout est beaucoup plus clair.

Je n’avais effectivement pas compris la notion de prix d’introduction, je ne me referrais qu’au « Ask yield ».

J’ai aussi compris que la temporalité est essentielle et qu’il vaut mieux laisser le cash sur des fonds euros à court terme.

J’avais en effet peur d’une éventuelle faillite bancaire car le fond de garantie européen est clairement sous-dimensionné (5 milliards pour 500 milliards d’épargne estimée je crois), mais les gouvernements ne laisseront probablement pas de faillite se produire et préféreront imprimer de la monnaie quitte à dévaluer l’euro.

Je vais donc m’orienter vers la solution que vous suggérez : garder un maximum de cash et emprunter le montant nécessaire pour l’achat immo.

Reste à savoir comment bien investir le cash sans être expert, peut-être constituer un permanent portfolio avec des ETF, mais là encore il faut que je comprenne correctement correctement s’exposer aux devises…

Encore merci pour votre travail.