Comme expliqué dans l’article d’introduction des nouveaux portefeuilles du site, le Portefeuille Mid&Small Croissance a pour objectif de réaliser la performance la plus élevée possible à horizon long terme et du sur-performer nettement l’indice CAC40.

Ce portefeuille est donc destiné aux investisseurs souhaitant faire croître leur capital d’une manière agressive et rapide, lorsqu’ils sont en phase de construction d’un patrimoine financier.

Il est à noter que je propose ce portefeuille pour que les lecteurs du site intéressés puissent s’en inspirer, mais il n’est pas détenu en réel pour ma part. Mon portefeuille réel se trouve dans cette partie.

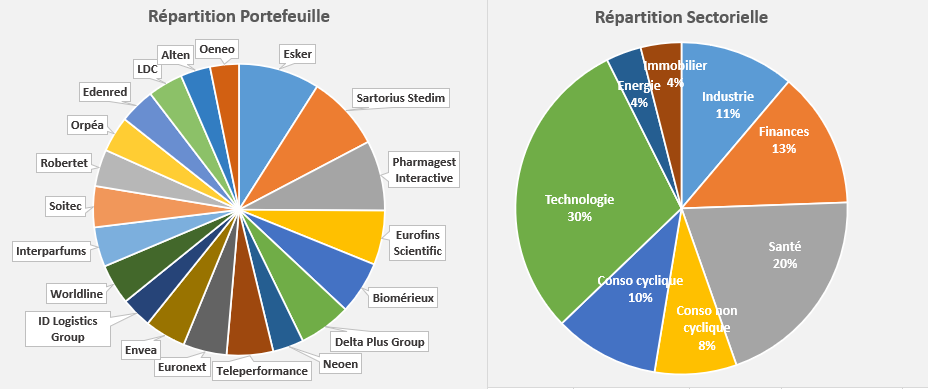

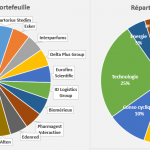

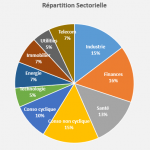

Composition du Portefeuille Mid&Small Croissance

Le portefeuille Mid&Small Croissance est constitué de 20 Mid&Small Françaises de qualité, orientées croissance et sur des secteurs d’avenir pour la majorité d’entre elles. Chaque position est équipondérée à la création du portefeuille.

Voici la composition du portefeuille par secteur :

Santé : Sartorius Stedim, Eurofins Scientific, Biomérieux

Finances : Worldline, Euronext, Edenred

Industrie : Oeneo, Envea, ID Logistic Group

Technologie : Teleperformance, Alten, Esker, Pharmagest Interactive, Soitec

Consommation non cyclique : LDC, Robertet

Consommation cyclique : Delta Plus Group, Interparfums

Energie : Neoen

Immobilier : Orpéa

La composition du portefeuille a été modifiée en fin 2020 avec 3 remplacements :

Rubis -> Neoen (pour investir dans les énergies renouvelables)

Eiffage -> ID Logistic (pour profiter de la tendance e-commerce)

Solutions 30 -> Soitec (pour éviter le risque de fraude qui pèse toujours sur le titre)

Performance du portefeuille Mid&Small Croissance

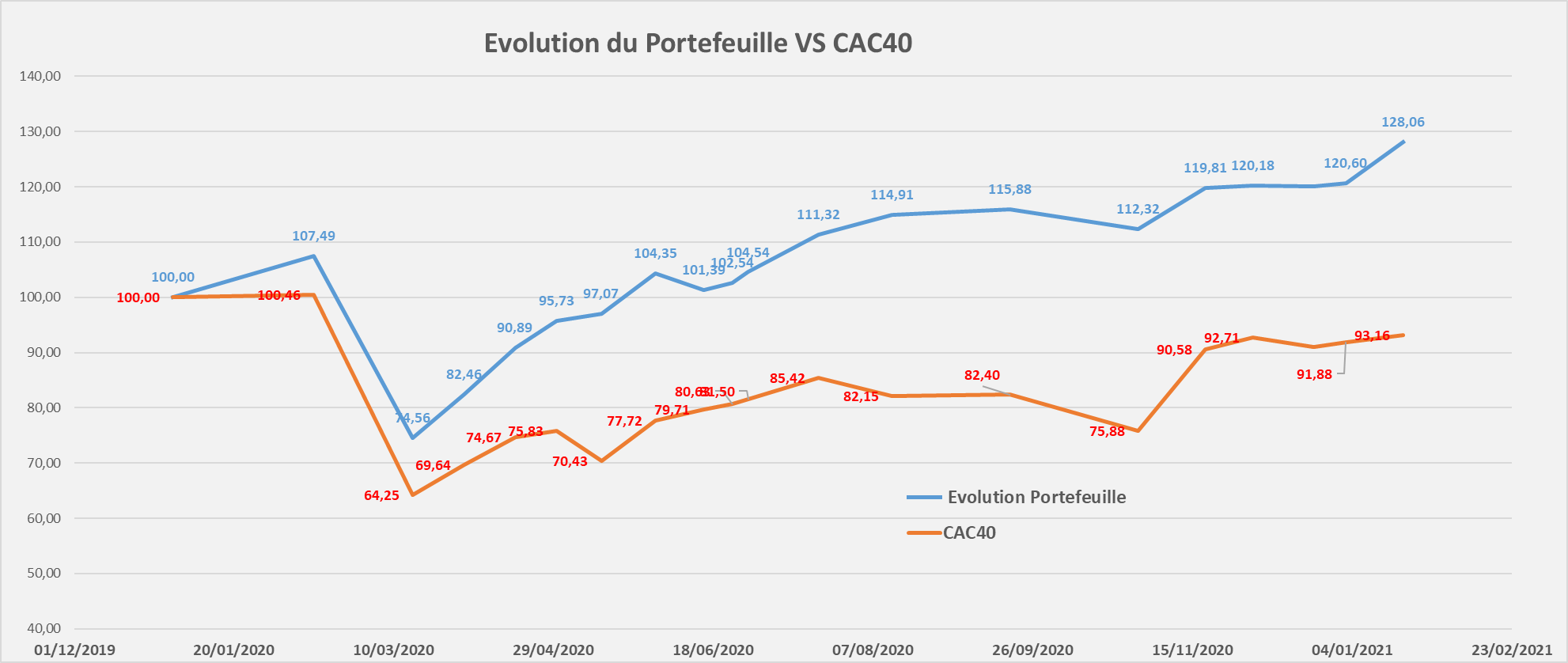

Le suivi de performance démarre le 01/01/2020. C’est intéressant puisque cela permet de voir comment ce portefeuille se serait comporté en prenant en compte la phase baissière de la bourse avec le Coronavirus.

Voici l’évolution du portefeuille (en bleu) depuis 2020 VS CAC40 (en rouge) :

Performance Portefeuille Mid&Small Croissance en 2020 : +20.60%

Performance CAC40 en 2020 : -8.10%

Performance Portefeuille Mid&Small Croissance en 2021 : +6.19%

Performance CAC40 en 2021 : +1.40%

L’année 2020 a donc fini en fanfare pour le portefeuille, avec une performance annuelle de 20.60%. L’écart de performance avec le CAC40 est donc de 28.7% en faveur du portefeuille Mid&Small Croissance, ce qui est une performance exceptionnelle dans une année aussi négative que 2020.

On remarque également que 2021 démarre de manière très positive pour ce portefeuille, avec une sur-performance de presque 5% déjà sur le CAC40. Il faudra néanmoins rester méfiant tout le long de l’année car les valorisations de la plupart des entreprises sont relativement élevées (voir screener plus bas).

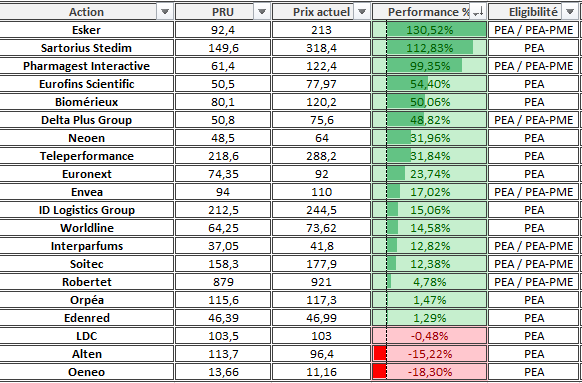

Voici maintenant la performance de chaque ligne du portefeuille :

Le portefeuille contient maintenant 2 baggers (actions qui ont fait x2) et Pharmagest n’en est vraiment pas loin !

On remarque également la forte performance de Neoen qui est déjà a plus de 30% de gain depuis son introduction dans le portefeuille en décembre, et une belle performance également de ID Logistic et Soitec depuis leur entrée.

Oeneo continue de stagner depuis son OPA qui n’avance pas. Elle sera probablement bientôt remplacée par Rémy Cointreau (pour rester dans le même secteur).

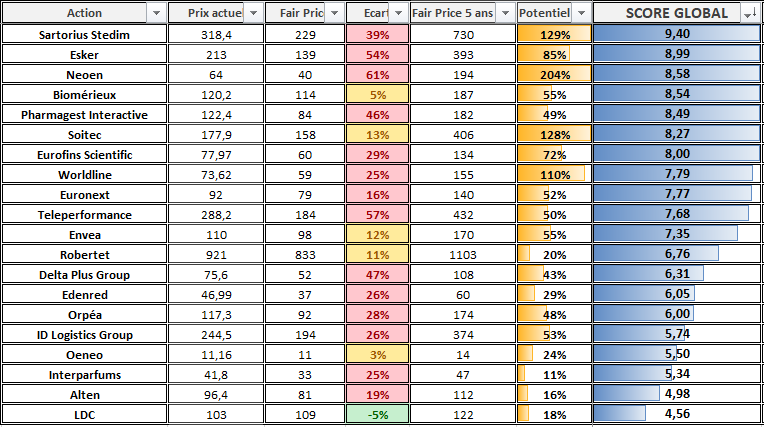

Screener boursier du portefeuille Mid & Small Croissance

Pour ceux qui ne connaissent pas encore le principe, j’ai fabriqué un screener permettant d’attribuer un score global à chaque action selon plusieurs critères fondamentaux (croissance, value, momentum, rentabilité, bilan, volatilité, cyclicité du business).

Je l’ai légèrement modifié ici pour s’adapter à l’optique du portefeuille, notamment avec la suppression des scores liés aux dividendes, et des coefficients mieux adaptés : 4 pour la croissance et le momentum (car c’est l’optique du portefeuille) et 1 pour les autres critères.

Le calcul du Fair Price aide également à choisir chaque mois qu’elle entreprise il serait intéressant de renforcer (sous-évaluation ou légère sur-évaluation).

Le potentiel donne l’espérance de gain à horizon 5 ans en utilisant le Fair Price actuel et la croissance future.

Voici le résultat obtenu (classement par score global) :

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Hello Matthieu, merci pour ce suivi. Très bon portefeuille !

Pour info, Esker n’est plus éligible au PEA-PME.

Salut Yoki,

Merci pour l’info sur Esker, je corrigerai cela dans la prochaine mise à jour 😉

Bonsoir,

Je viens d’acheter Esker ce matin sur mon pea pme chez bourse direct donc c’est toujours éligible.

C’était un erreur de Boursorama. Le titre Esker est bien éligible au PEA-PME.

Merci pour la confirmation.

Bonjour, vous êtes sur pour Esker? je viens de vérifier sur fortunéo toujours éligible pea pme et les ordres passent.

Bonjour Matthieu,

Je dispose d’un pea avec 5000 euros sur sp500 et 5000 euros sur NASDAQ via des etf Amundi. Ce pea est ouvert depuis octobre 2020 chez bourse direct et j’ai une plus-value de 700 euros. Mon pea est plus proche que le pea passif que vous proposez, mais je veux le transformer en un porte feuille mid et small caps actif en m’inspirant du votre. Combien de temps faut-il consacrer pour choisir vos entreprises parmi toutes celles du marché ? Pour une entreprise du marché, il faut avoir un recul global sur sa politique de développement et cela requiert beaucoup de temps et un esprit de synthèse. N’ayant pas ce recul, il m’est difficile de faire ce travail par moi-même. Que me conseilleriez-vous de faire?

Bonsoir,

Si vous ne savez pas un minimum comment analyser une entreprise, il me parait risqué de faire du stock picking, et encore plus sur des smallcaps. Une solution serait de rester 100% ETF. Une autre serait de recopier ce portefeuille, même si je déconseille en général de reproduire sans comprendre.

Une fois que vous avez analysé plusieurs bonnes entreprises, le suivi ne demande pas vraiment de temps. Peut-être une heure par semaine, c’est largement suffisant.

Bonsoir,

Je vous remercie pour votre retour et le travail considérable que vous nous mettez à disposition.

Je sais que pour filtrer des entreprises selon mes motivations, il faut concevoir ou importer des screeners sur

le logiciel payant pro real time. Connaissez-vous des alternatives gratuites?

Ensuite, pour décider de conserver ou de garder des actions d’entreprise, je pourrais m’inspirer de vos screeners. Est-ce bien ainsi que vous procédez?

Pour bien analyser une entreprise de cette page, sous-entendez-vous qu’il faut consulter son rapport financier sur zonebourse, entre autres?

Vous parlez de suivi et donc d’achats et de ventes hebdomadaires. Je suis donc amené à ne pas attendre votre reporting mensuel pour conforter mes décisions. Est-ce bien cela?

ProRealtime est un logiciel gratuit. La version payante n’est que pour avoir les cours en direct, ce qui implique le trading. C’est totalement inutile sinon.

Je ne parle pas ici d’analyse technique mais d’analyse fondamentale. Donc oui cela consiste à étudier les données financières (sur ZoneBourse par exemple). Mon screener sert simplement à classer les entreprises sur les fondamentaux dans une optique de buy&hold. L’objectif n’est donc pas de faire des achats reventes dans une semaine.

Bonjour,

Merci pour ce nouveau portefeuille « Mid & Small » 👍.

Et ravi de constater quand même que j’en possède quelques 🤩 : Biomérieux, Worldline, Euronext, Edenred et Orpéa. Achetées il y a quelques mois à un prix légèrement plus élevé que le « juste prix ».

Pour d’autres non achetées soit par manque de liquidités, soit par « peur » de les acheter bien trop chères, mon ressenti personnel est qu’il est bien trop tard quand on compare prix actuel et juste prix et que l’on constate leurs montées exponentielles.

Alors certes d’une part, elles ont pourtant toute grimpé en 2020 alors qu’elles étaient déjà surévaluées. Et d’autre part, la hausse peut encore durer quelques mois ou années même.

Mais tant pis et comme vous le dite, je préfère rester méfiant et donc juste observer :

– Neoen autour des 60€,

– Esker autour des 165€ / 175€,

– Pharmagest autour des 90€ / 95€,

– Soitec autour des 140€,

– Téléperformance autour des 250€.

En conclusion, ça fait du bien de rêver 😜…

Très bonne journée,

Cordialement

Merci pour votre article et votre travail titanesque. J’aimerais savoir quels sont les outils ou comment faîtes vous pour retracer l’évolution dun portefeuille boursier y compris sur des périodes antérieures ? J’aimerais faire la même chose avec le mien Merci d’avance

Bonjour,

Tout est fait uniquement à l’aide d’Excel. Pour tracer sa performance, il faut mettre son portefeuille en base 100 et tracer son évolution suivant la méthode des parts (en soustrayant les apports d’argents). J’y reviendrai dans un article dédié.

Hâte d’avoir cet article merci beaucoup

Bonjour Matthieu,

Je ne sais pas si c’est le bon endroit pour te poser la question mais que penses-tu de l’introduction en bourse de HRS ? secteur en forte croissance de l’hydrogène et un carnet de commande déjà bien rempli ?

Merci.

Bonjour Erwan,

Je ne peux pas encore analyser les fondamentaux de l’entreprise comme pas encore introduite. Mais il faut faire attention aux effets de mode. La quasi totalité des acteurs hydrogène ne sont pas du tout rentable, il y a donc un fort aspect spéculatif. Ne pas se précipiter sur ce genre d’IPO et attendre un peu pour analyser sérieusement les comptes est recommandé. Evidemment dans leur cas c’est intéressant de s’introduire maintenant car ce marché est en bulle, ils vont donc pouvoir vendre leurs parts très chères à des gens non avertis…

Bonjour Matthieu,

Vous m’aviez conseillé de répliquer votre porte-feuille mid et small caps, mais il n’y a que LDC qui est au juste prix et les autres actions sont très chères avec une croissance exponentielle. Peut-être est-ce le bon moment pour acheter du Neoen qui fait un pallier autour de 59 euros l’action?

Auriez-vous un avis sur quelques entreprises que je pense avoir trouvées au juste prix dans des domaines porteurs :

chimie biotechno : AMOEBA,

Immobilier commercial ; Foncière: CARMILA

Technologique ; Numérique ; logiciels: MEMSCAP, SES IMAGOTAG et VERIMATRIX

Détaillants ; Grossistes ; alimentation : ECOMIAM

Industriel ; composants et équipements électriques: MERSEN

Technologique ; Robotique ; logiciels ; Automobiles: NAVYA ?

Le site ZoneBourse est vraiment complet mais limité en durée de navigation à condition de payer. Pourriez-vous me conseiller une alternative gratuite à Zone Bourse pour faire un suivi hebdomadire?

Si vous ne savez pas un minimum comment analyser une entreprise, il me parait risqué de faire du stock picking, et encore plus sur des smallcaps. Une solution serait de rester 100% ETF. Une autre serait de recopier ce portefeuille, même si je déconseille en général de reproduire sans comprendre.

Une fois que vous avez analysé plusieurs bonnes entreprises, le suivi ne demande pas vraiment de temps. Peut-être une heure par semaine, c’est largement suffisant.

Bonsoir Christopher,

Je ne conseille rien d’un point de vue légal, ce portefeuille est informatif et à titre d’exemple, comme rappelé dans le dernier message (il est risqué de reproduire sans comprendre).

Les valorisations sont aujourd’hui élevées pour tout le marché à cause de l’évolution des taux d’intérêts. Il est donc quasiment impossible aujourd’hui de dire si une entreprise est sur évaluée ou non. Il est dangereux de vouloir se précipiter à acheter une action en décote. Si décote il y a, une raison est souvent présente derrière.

Pour Neoen, la baisse récente peut en effet être un bon point d’entrée.

Tres rapidement pour votre listing (certains de vos choix ne me semblent malheureusement pas bons) :

On commence par les –

– Amoeba n’a tout simplement pas de fondamentaux : elle n’a jamais gagné le moindre centime, ne fait que bruler le cash des actionnaires, a un CA en décroissance

– Carmilla est dans un secteur fortement touché par le covid et en déclin à cause du ecommerce. Elle ne détient que des centres de seconde zone, qui seront les premiers à disparaitre. Elle est ultra endettée (vraiment parmi les moins bons bilan des SIIC), et n’est pas éligible au PEA par ailleurs.

– Memscap : évolue dans un secteur cyclique, n’a pas vraiment de pricing power, n’a aucune croissance, a de la dette, a fait des pertes sur les dernières années.

– Navya : énormément de dette, pas de croissance sur les dernières années, que des pertes depuis son introduction en bourse.

Maintenant les +

+ Ecomiam : semble très intéressante, je ne connaissais pas merci. Belle croissance, bilan de qualité (par contre la boite est très petite). Le point noir est la valorisation très tendue avec un prix à 100x l’EBITDA 2020. La boite est très récente, difficile de s’en faire une idée.

+ SES et Verimatrix : rien d’exceptionnel mais les fondamentaux sont corrects.

Concernant ZoneBourse, il n’y a malheureusement pas de meilleur site selon moi. C’est de loin le meilleur du marché. Boursorama donne quelques informations financieres mais c’est vraiment minimal.

Bonsoir Matthieu,

Je suis seul maître des ordres de bourse et j’en assume seul les compétences.

Je te remercie pour tes éclaircissements sur les entreprises que j’ai citées dans mon précédent message.

Elles sont plus portées sur des problématiques d’avenir et je préfère revenir aux fondamentaux.

En fait, je pense plus me placer sur du long terme avec des entreprises par rapport à leur performances et leur Fair price :

Signaux Girod entre 14 et 16 euros

Groupe Guilin entre 24 et 26 euros

Mint énergie au max à 9.99 euros.

VIEL les compagnie ou IDI qui sont des sociétés holding.

Je suis heureux de t’avoir fait découvrir Ecomiam que je garde en watchlist.