Le rôle principal de mon screener est d’attribuer une note globale sur 10 à chaque action afin de les classer de la « meilleure » (bon score) à la « moins bonne » (mauvais score) en combinant de nombreux critères de l’analyse fondamentale.

L’objectif est de mettre en lumière les actions dont les fondamentaux sont exceptionnels et dont le potentiel de croissance à long terme permettra d’obtenir la performance boursière la plus élevée possible.

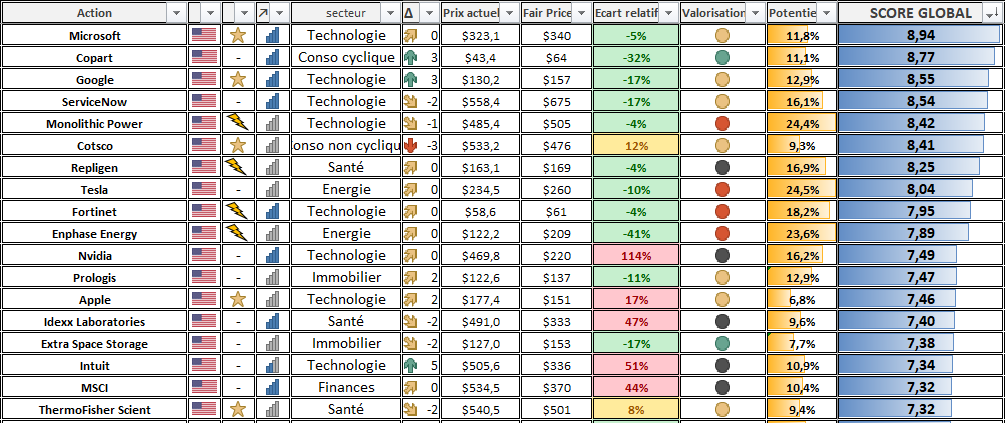

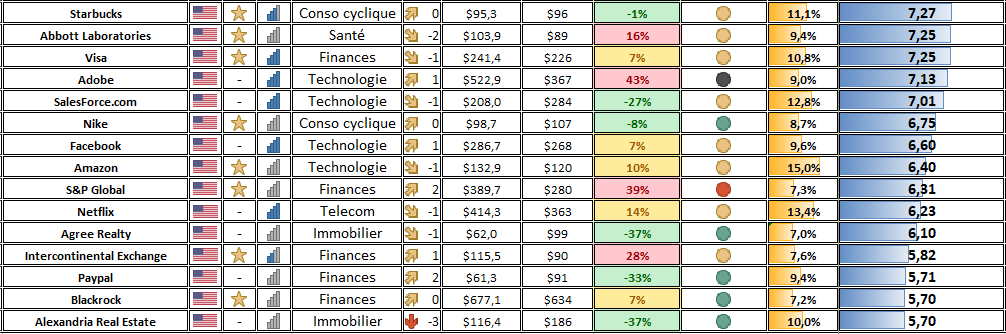

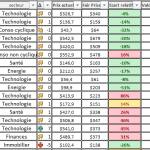

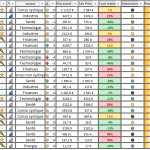

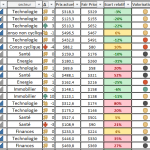

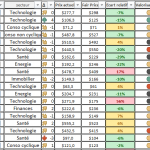

Screener action bourse CTO Aout 2023

Calculs des scores du Screener

Pour comprendre quels critères sont utilisés afin d’arriver au score global, vous pouvez consulter cet article qui détaille la combinaison de tous les aspects analysés.

Calcul du Fair Price

Le Fair Price (ou juste prix) représente le prix que l’entreprise devrait valoir aujourd’hui en se basant sur plusieurs critères de valorisation. Ces critères comparent la valorisation actuelle de l’entreprise avec sa valorisation moyenne dans le passé (on regarde donc ici un écart de valorisation en relatif). J’utilise notamment une combinaison du PER historique de l’entreprise, du PSR, de sa variation de prix sur la dernière année, de son levier financier, ainsi que quelques autres critères maison. Idéalement il faut donc chercher à acheter des actions dont le prix n’est pas trop supérieur au fair price.

Niveau de Valorisation

Le niveau de valorisation permet de savoir si l’entreprise se paye cher en absolu (une valeur peut être sous son fair price calculé plus haut mais avoir tout de même des ratios de valorisation élevés). On regarde donc ici son niveau de prix absolu en utilisant une combinaison de différents ratios (PER, PSR et PEG).

Il se traduit ici par une pastille de différente couleur (vert = pas cher / noir = très cher)

![]()

Cela permettra de voir rapidement quelles seront les entreprises qui seront les plus sensibles aux hausses des taux d’intérêts.

Calcul du Potentiel moyen annuel

Le potentiel correspond à l’espérance de gain annuel moyen de l’entreprise en prenant en compte sa croissance (chiffre d’affaires et bénéfices) ainsi que son niveau de dividende. On peut donc directement le comprendre comme la performance annuelle espérée en Total Return de l’entreprise. Cette valeur est directement à comparer avec les fameux ~8% de performance moyenne annuelle des grands indices boursiers sur le long terme.

Force acheteuse

La force acheteuse correspond à un Momentum court terme (durée de 1 ans) de l’action en relation avec un indice de référence. L’indicateur correspond à une jauge de 4 barres qui va de 0 à 4. Plus la performance de l’entreprise est élevée par rapport à son indice de référence, plus la jauge est remplie.

![]()

Pour l’Europe, l’indice sélectionné est le MSCI World. Pour les US, c’est le S&P500.

Il est régulièrement observé que lorsque le Momentum court terme d’une entreprise est mauvais, elle continue de sous performer pendant un moment alors qu’à l’inverse, lorsque son Momentum est bon, il continue de durer.

L’idée est donc d’éviter d’acheter des entreprises qui ont une force vendeuse temporaire (moins de 2 barres) et de privilégier les actions avec une force acheteuse élevée (3 barres ou plus). 2 barres étant proche du neutre, à savoir la performance de l’indice.

Variation de classement

Le screener affiche pour chaque entreprise la variation de classement (en score global) par rapport au mois dernier. Les causes qui peuvent modifier le classement sont :

-la remise à jour des fondamentaux suite aux publications

-la variation de momentum d’un mois à l’autre (qui a un impact dans le screener)

Remarque Générale

D’une manière générale, il faut bien avoir en tête qu’une décote importante est souvent signe de risque. Il ne faut donc pas forcément sauter sur l’occasion tête baissée. Le marché n’est pas « aveugle » et s’il applique une décote persistante à une entreprise, il y a peut-être une raison fondamentale derrière. Si une action est très décotée (supérieure à 25%, hors cas de crise évidemment car ce n’est pas vrai si tout le marché est à -25) il faut donc se méfier ou avoir vraiment confiance pour renforcer.

L’indicateur le plus important est également à mon sens la qualité des fondamentaux (score global) et non la valorisation court terme d’une action (fair price). Il vaut parfois mieux surpayer une entreprise de qualité plutôt que de sous-payer une entreprise en déclin.

Voici enfin ce que cela donne sur mon CTO DEGIRO (prix des actions au 25/08/2023) :

Dans l’utilisation du screener, on pourrait imaginer vendre toutes les entreprises en dessous d’un certain score car cela signifie que leurs fondamentaux ne sont pas suffisamment bons. On pourrait par exemple fixer cette limite à 6 ou 7/10 pour ne conserver que les meilleures entreprises. De cette manière, le screener serait utilisé de manière totalement factuelle sans aucun biais émotionnel.

Les étoiles correspondent à mes valeurs préférées, jugées les plus qualitatives et les moins spéculatives/volatiles (long historique de performance, bigcaps bien établies). Cela correspondrait aux valeurs que je privilégierais si je devais composer un portefeuille minimal en ne sélectionnant que quelques entreprises dans la liste. Ce sont également les valeurs que je compte renforcer en priorité dans ce contexte incertain de remontée des taux.

Les éclairs correspondent aux entreprises que je considère comme un champion en devenir (uniquement pour mes mid & small préférées), c’est-à-dire que je pense (indépendamment du niveau de valorisation) que l’entreprise aura un brillant parcours boursier sur le long terme et sera une success story (malgré un risque de volatilité non négligeable sur le cours de bourse) et que tous les aspects fondamentaux (croissance, qualité du bilan, rentabilité) sont excellents.

Changements du mois :

RAS

Si vous souhaitez ouvrir un CTO chez DEGIRO en utilisant mon lien de parrainage, contactez moi à etre.riche.et.independant@gmail.com ou passez directement par le premier lien présent sur cette page. Vous ne gagnerez rien mais je toucherais une petite commission à l’ouverture de votre compte, c’est un bon moyen de me remercier si le site ou l’article a pu vous aider.

Date Publication : 25/08/2023

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Matthieu

Est ce un oubli l’absence de REALTY INCOME dans le screener ?

Cordialement,

Bonjour Gilles

Elle est dans le screener dividendes ici : https://etre-riche-et-independant.com/portefeuille-dividend-aristocrats-usa-aout-2023

Bonjour Matthieu

Que penses tu de Digital Realty, aurais t elle une place dans ton PF s’il fallait diversifier un peu plus tes REITs?

Cordialement

Bonsoir Gilles

Je suivais la valeur à un moment, mais je ne suis finalement plus intéressé. C’est pour moi surtout une valeur technologique, qui n’aura donc pas nécessairement tendance à suivre les fondamentaux habituels de l’immobilier. Je préfère me placer sur des entreprises « classiques » et compréhensibles dans le domaine de l’immobilier plutôt que des secteurs hybrides. C’est pour moi ce qui apporte une vraie diversification (si je veux de la tech je prends un ETF Nasdaq par exemple).

Encore une fois un super screen Matthieu!

Que pensez vous de l’action Disney apres sa chute de 50%?

Bonjour Anthony

C’est difficile de se prononcer mais il faut bien se dire que si le marché fait autant baisser une grosse capitalisation de la sorte, c’est qu’il voit un risque élevé sur l’entreprise et qu’il juge que sa valorisation devait être plus basse.

En effet quand on regarde les résultats ce n’est pas terrible, puisque les Cashflow n’ont toujours pas ré-atteint ceux d’avant covid, et cela ne devrait pas encore arriver cette année.

Disney + est globalement un échec alors que beaucoup d’espoir étaient placés dessus. Les souscriptions n’augmentent plus comme espéré, contrairement aux investissements. On ne se lance pas aussi facilement dans le streaming comme ça, même quand on s’appelle Disney. Quand on regarde les ratios de valorisation actuels, cela n’est pas si Value que ça. Cela montre bien l’effondrement des résultats, et malgré cette baisse Disney reste plus cher que des concurrents comme Comcast (c’est donc que cette baisse était sûrement justifiée).

Maintenant que dire de l’avenir ? Je n’en sais rien 🙂