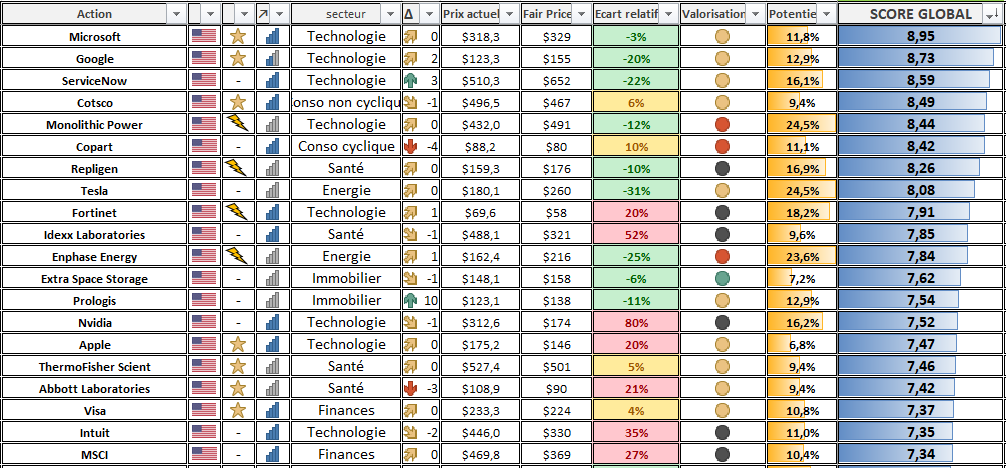

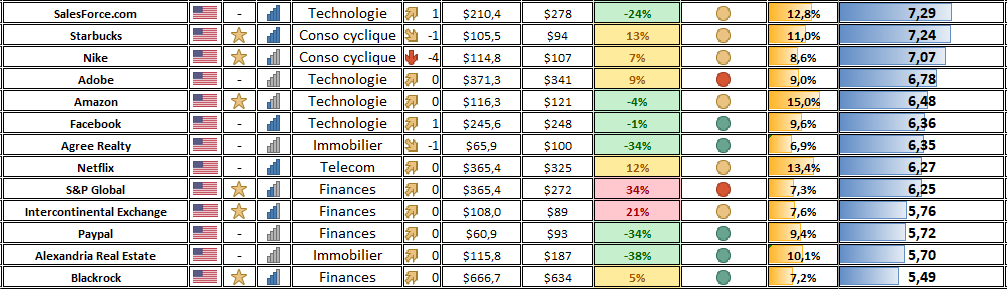

Le rôle principal de mon screener est d’attribuer une note globale sur 10 à chaque action afin de les classer de la « meilleure » (bon score) à la « moins bonne » (mauvais score) en combinant de nombreux critères de l’analyse fondamentale.

L’objectif est de mettre en lumière les actions dont les fondamentaux sont exceptionnels et dont le potentiel de croissance à long terme permettra d’obtenir la performance boursière la plus élevée possible.

Screener action bourse CTO Mai 2023

Calculs des scores du Screener

Pour comprendre quels critères sont utilisés afin d’arriver au score global, vous pouvez consulter cet article qui détaille la combinaison de tous les aspects analysés.

Calcul du Fair Price

Le Fair Price (ou juste prix) représente le prix que l’entreprise devrait valoir aujourd’hui en se basant sur plusieurs critères de valorisation. Ces critères comparent la valorisation actuelle de l’entreprise avec sa valorisation moyenne dans le passé (on regarde donc ici un écart de valorisation en relatif). J’utilise notamment une combinaison du PER historique de l’entreprise, du PSR, de sa variation de prix sur la dernière année, de son levier financier, ainsi que quelques autres critères maison. Idéalement il faut donc chercher à acheter des actions dont le prix n’est pas trop supérieur au fair price.

Niveau de Valorisation

Le niveau de valorisation permet de savoir si l’entreprise se paye cher en absolu (une valeur peut être sous son fair price calculé plus haut mais avoir tout de même des ratios de valorisation élevés). On regarde donc ici son niveau de prix absolu en utilisant une combinaison de différents ratios (PER, PSR et PEG).

Il se traduit ici par une pastille de différente couleur (vert = pas cher / noir = très cher)

![]()

Cela permettra de voir rapidement quelles seront les entreprises qui seront les plus sensibles aux hausses des taux d’intérêts.

Calcul du Potentiel moyen annuel

Le potentiel correspond à l’espérance de gain annuel moyen de l’entreprise en prenant en compte sa croissance (chiffre d’affaires et bénéfices) ainsi que son niveau de dividende. On peut donc directement le comprendre comme la performance annuelle espérée en Total Return de l’entreprise. Cette valeur est directement à comparer avec les fameux ~8% de performance moyenne annuelle des grands indices boursiers sur le long terme.

Force acheteuse

La force acheteuse correspond à un Momentum court terme (durée de 1 ans) de l’action en relation avec un indice de référence. L’indicateur correspond à une jauge de 4 barres qui va de 0 à 4. Plus la performance de l’entreprise est élevée par rapport à son indice de référence, plus la jauge est remplie.

![]()

Pour l’Europe, l’indice sélectionné est le MSCI World. Pour les US, c’est le S&P500.

Il est régulièrement observé que lorsque le Momentum court terme d’une entreprise est mauvais, elle continue de sous performer pendant un moment alors qu’à l’inverse, lorsque son Momentum est bon, il continue de durer.

L’idée est donc d’éviter d’acheter des entreprises qui ont une force vendeuse temporaire (moins de 2 barres) et de privilégier les actions avec une force acheteuse élevée (3 barres ou plus). 2 barres étant proche du neutre, à savoir la performance de l’indice.

Variation de classement

Le screener affiche pour chaque entreprise la variation de classement (en score global) par rapport au mois dernier. Les causes qui peuvent modifier le classement sont :

-la remise à jour des fondamentaux suite aux publications

-la variation de momentum d’un mois à l’autre (qui a un impact dans le screener)

Remarque Générale

D’une manière générale, il faut bien avoir en tête qu’une décote importante est souvent signe de risque. Il ne faut donc pas forcément sauter sur l’occasion tête baissée. Le marché n’est pas « aveugle » et s’il applique une décote persistante à une entreprise, il y a peut-être une raison fondamentale derrière. Si une action est très décotée (supérieure à 25%, hors cas de crise évidemment car ce n’est pas vrai si tout le marché est à -25) il faut donc se méfier ou avoir vraiment confiance pour renforcer.

L’indicateur le plus important est également à mon sens la qualité des fondamentaux (score global) et non la valorisation court terme d’une action (fair price). Il vaut parfois mieux surpayer une entreprise de qualité plutôt que de sous-payer une entreprise en déclin.

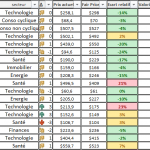

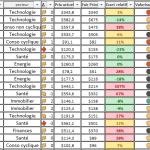

Voici enfin ce que cela donne sur mon CTO DEGIRO (prix des actions au 21/05/2023) :

Dans l’utilisation du screener, on pourrait imaginer vendre toutes les entreprises en dessous d’un certain score car cela signifie que leurs fondamentaux ne sont pas suffisamment bons. On pourrait par exemple fixer cette limite à 6 ou 7/10 pour ne conserver que les meilleures entreprises. De cette manière, le screener serait utilisé de manière totalement factuelle sans aucun biais émotionnel.

Les étoiles correspondent à mes valeurs préférées, jugées les plus qualitatives et les moins spéculatives/volatiles (long historique de performance, bigcaps bien établies). Cela correspondrait aux valeurs que je privilégierais si je devais composer un portefeuille minimal en ne sélectionnant que quelques entreprises dans la liste. Ce sont également les valeurs que je compte renforcer en priorité dans ce contexte incertain de remontée des taux.

Les éclairs correspondent aux entreprises que je considère comme un champion en devenir (uniquement pour mes mid & small préférées), c’est-à-dire que je pense (indépendamment du niveau de valorisation) que l’entreprise aura un brillant parcours boursier sur le long terme et sera une success story (malgré un risque de volatilité non négligeable sur le cours de bourse) et que tous les aspects fondamentaux (croissance, qualité du bilan, rentabilité) sont excellents.

Changements du mois :

Modification de la méthode de calcul du Fair Price comme expliqué dans cet article

Si vous souhaitez ouvrir un CTO chez DEGIRO en utilisant mon lien de parrainage, contactez moi à etre.riche.et.independant@gmail.com ou passez directement par le premier lien présent sur cette page. Vous ne gagnerez rien mais je toucherais une petite commission à l’ouverture de votre compte, c’est un bon moyen de me remercier si le site ou l’article a pu vous aider.

Date Publication : 21/05/2023

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Merci Matthieu :). Alors as tu craqué sur ARE à la vue de ton dernier avant dernier poste 😀

Bonjour Arnaud

Non elle a toujours été dans le screener depuis un bon moment, mais je n’ai pas encore acheté

Hello Matthieu,

Où peut-on trouver ton merveilleux screener pour l’utiliser stp ?

Merci énormément pour ton travail.

Johan

Bonjour Johan

Je le publie chaque mois gratuitement sur le site, mais je ne donne pas ni ne commercialise le fichier source.

Bonjour Matthieu

Va falloir noircir encore un peu plus le la pastille Nvidia 😁

Bonjour Ludovic

Oui la valorisation devient vraiment n’importe quoi. Il suffit d’avoir maintenant les thématiques IA pour faire x2, la bulle se dégonflera vite à la prochaine correction de marché

Et pour compléter, nous avons encore vu hier que cette bulle touche même, dans une moindre mesure certes, des valeurs comme Microsoft, Google, Adobe 😉. Un peu inquiétant quand même pour nos valeurs favorites…

Bonjour Matthieu,

Lorsque l’on évoque des valeurs surévaluées comme Nvidia par exemple ces derniers temps, le Fair Price est bien sûr un bon point de repère pour se positionner 👍 , si l’on est patient tout de fois… En effet, à se demander malgré la prochaine correction si elle retournera à 175 😜 …

Cependant dans le cas contraire de valeurs très sous évaluées, comment et quand vous décideriez-vous éventuellement à rentrer 🤔 ? Par exemple dans le cas de :

– Alexandria / Agree Realty Corp,

– Emphase,

– Paypal,

– Salesforces.

En effet, les justes prix sont tellement loin des valeurs actuelles…

Et entre se positionner tout de suite pour ne pas louper le train ou attendre la prochaine correction éventuelle (et c’est bien ce mot « éventuelle » qui provoque l’hésitation) avec laquelle ces valeurs en tendance baissière devraient encore plus corriger, dilemme comme toujours…

Cordialement,

Laurent

Bonjour Laurent

Pour ma part, la question à se poser n’est pas sa valorisation actuelle mais d’être à l’aise avec son business, sa confiance au management et son pricing-power, après seulement viennent les chiffres pour évaluer à quel prix on pourrait y rentrer.

Par exemple je préfère largement rentrer sur VISA au prix actuel qu’investir sur Paypal, car je maîtrise mieux son business, donc pour ma part, je ne regarde que les entreprises que je comprends de A à Z.

Il est à noter que je suis un investisseur sur le LT, pour les spéculateur, effectivement d’autres critères rentrent en jeu.

Belle journée

Je suis d’accord avec Gérard,

Pour commencer il faut que le business vous convienne parfaitement avant de commencer toute autre analyse. C’est aussi pour cela que j’ai bien coupé mes positions sur les smalls qui sont plus obscures, moins diversifiées et avec des business moins solides et résilients. Personnellement je n’achète plus de tech US en direct, je préfère m’y positionner avec un ETF Nasdaq. J’ai ainsi toutes les boites en question avec une belle pondération sur les GAFAM, ça me suffit et je ne me pose plus de questions, c’est un domaine qui est très changeant et en peu de temps. Procter & Gamble et Nestlé sont par exemple les leaders des consumer staples depuis des décennies, donc s’y exposer n’entraîne pas de stress et de suivi fréquent. Par contre dans la tech la moindre rupture peut tout changer, dans un sens comme dans l’autre. Il faut être beaucoup plus réactif, d’où l’idée des ETF qui sont automatiquement mis à jour.

Concernant les renforcements, je privilégie toujours si possible les entreprises les plus solides si elles sont décotée (et donc je ne renforce pas les autres si je juge une meilleure opportunité). Je préfère par exemple une très belle valeur à -20% plutôt qu’une valeur moyenne à -40%, mais c’est ma façon de faire.

Bonjour Matthieu

« Personnellement je n’achète plus de tech US en direct, je préfère m’y positionner avec un ETF Nasdaq. J’ai ainsi toutes les boites en question avec une belle pondération sur les GAFAM, ça me suffit et je ne me pose plus de questions, c’est un domaine qui est très changeant et en peu de temps… dans la tech la moindre rupture peut tout changer, dans un sens comme dans l’autre. Il faut être beaucoup plus réactif, d’où l’idée des ETF qui sont automatiquement mis à jour. »

Je ne peux qu’applaudir ce choix 🙂

Le raisonnement se tient parfaitement sur la composition changeante et la pondération tech, l’exemple actuel de Nvidia en est le parfait exemple.

A la base, l’indice Nasdaq100 est un peu batard car il est lié à une place de cotation, il n’est donc pas un « vrai » indice à proprement parler.

Mais sa coloration tech est tellement forte aujourd’hui que ça reste pour moi un indispensable dans un PF en complément d’un indice total world plus diversifié.

Même avec le trou d’air de 2022, la performance depuis 2009 est stratosphérique, surement révélateur d’un vrai changement des entreprises et du monde d’aujourd’hui, de plus en plus numérique.

Pour commencer, Merci à vous tous pour vos retours @Gérard, @Fred et @Matthieu 🙏. Ils font bien réfléchir 👍

Je sais bien que depuis quelques mois ici, la tendance est aux Etfs avec lesquels je comprends bien les avantages argumentés régulièrement en commentaire 😉.

Mais, c’est à en oublier les inconvénients.

En ce moment, l’Etf Nasdaq vous donne raison grâce à l’IA.

Sauf que si jamais ce sujet s’avère être une bulle, la descente va être douloureuse.

Récemment, nous avons suivi les valeurs vertes, avant les valeurs Nfts, encore avant les valeurs Techs, encore avant les Cryptos… et nous sommes tous au courant du dénouement de ces bulles.

D’ailleurs cette semaine, l’indice Nasdaq part clairement en spéculation. A suivre donc…

Etre investi majoritairement sur un Etf World et/ou Nasdaq et/ou Sp500 revient à manquer de diversification. En effet, nous connaissons tous leurs pondérations environ. De plus, la majeure partie de leurs valeurs a bien faiblement performé en parallèle.

Le problème est que ces indices aveuglent les performances moyennes de toutes les valeurs les composants… Alors certes, ils sont pondérés régulièrement mais il n’empêche que si une Apple ou Tesla tombe (car aucune boîte n’est immortelle surtout en Tech)…

Impression ici que personne ne diversifie avec de valeurs dividendes ou « values ». Mais tout n’est question de cycle et malgré tout les inconvénients les concernants, peut-être performeront-elles pendant les 10 ans à venir…

Pour l’exemple, ayant investi à partir de Mai 2020, jamais je n’aurai pensé que Total soit la 1ère de mon PF avec un +60%, Véolia avec un +35%… pendant que mes Techs achetés au même moment sont bien en difficulté. Question de Timing me direz-vous…

Enfin, les Smalls font moins rêver mais il faut diversifier aussi car force est de constater que Mips, Chemometec, Qt Group… ont très bien rebondi : question de flux, de cycle, de « mode » comme je disais…

Cordialement,

Laurent

Bonsoir Laurent

Quelques commentaires dans le désordre:

1/ Savoir si on est en « bulle » de valorisation, on ne le sait que si la « bulle » éclate … donc à posteriori. En ce qui me concerne, je ne suis pas capable de détecter les « bulles ».

2/ Ceux qui crient à la « bulle » sont souvent ceux qui n’ont pris le train avant qu’il ne parte … à chaque bull market, vous trouverez des gens pour dénigrer la hausse car elle se fait sans eux. La forte hausse depuis 2009, moment où beaucoup ont capitulé, a souvent été appelée « the most hated bull market ».

3/ Vous ne pouvez pas comparer les « bulles' » des cryptos, des NFT ou autres avec une hausse d’un indice un minimum diversifié, ça n’a rien à voir. Dans le cas du Nasdaq100, il y a peut être matière à discussion.

4/ De tout temps, les indices capi weighted (du SP500 au CAC40) ont été concentré sur les 10/15 premières valeurs : c’est justement ce qui fait leur force (« winner takes all ») et c’est pourquoi ils sont si difficiles à battre en stock picking si vous n’avez pas les quelques « bonnes » valeurs. Sur le SP500, vous avez eu les industries du rail, du pétrole, les nifty fifty, les boites informatiques et dot com, maintenant les techs GAFAM etc … ça a toujours fonctionné comme ça, reflet de ce qui marchait fort à un moment donné dans l’économie.

5/ Oui la hausse du Nasdaq100 est très forte ces derniers mois, à la mesure de la forte baisse de 2022. Est ce que ça va tenir, je n’en sais rien. Est ce qu’une « descente » comme vous dites sera douloureuse … peut être pour quelqu’un qui n’a que ça en PF. En ce qui me concerne, l’indice Nasdaq100 constitue environ 25% de mon exposition US, qui elle même est environ 65% de mon allocation actions, qui elle même est 80% de mon PF. Donc au final c’est à peine 10% de mon PF, donc la hausse « parabolique » actuelle ne m’empêche pas de dormir si ça retombe, bien au contraire !

6/ Le MSCI World peu diversifié ? Je n’irais pas jusque là, mais effectivement le poids des US y est fort, mais que pouvons nous y faire ? Et encore une fois, dans un PF diversifié, vous aurez du MSCI World, des EM (Asie), des Small Caps, des Obligations, du Cash … peut être de l’immobilier papier. Donc si le MSCI World est « concentré », ce n’est pas vraiment un problème majeur si vous construisez bien votre PF..

7/ Dans un portefeuille bien diversifié, il y aura toujours une allocation actions bien verte, et d’autres bien rouge. Aujourd’hui, le consensus est de cracher sur l’Asie ou les Small Caps. Perso, je conserve ça bien au chaud et je continue à y investir, leur tour viendra. En attendant je profite du Nasdaq (qui fait beaucoup, beaucoup mieux que SP500).

8/ Investir dans des valeurs « dividendes » : je me suis longuement exprimé sur le sujet, je n’ai jamais compris cette « stratégie » qui repose plus sur un biais psychologique que sur une surperformance factuelle. Une entreprise versant des dividendes peut être une bonne action en bourse, mais ce n’est pas parce qu’elle verse des dividendes croissant, c’est pour sa qualité, sa croissance et ses bénéfices. Le dividende n’est qu’un exercice comptable, à mon sens ça n’a aucun intérêt (et fiscalement c’est sous optimal).

9/ Valeur « value » : elles sont déjà dans le SP500 ou le MSCI World … je n’y peux rien si le cycle growth continu encore et encore et si leur poids diminue dans ces indices.

10/ Oui il faut diversifier avec des Small Caps, c’est ce que je fait.

Toutes les questions que vous vous posez, ce sont celles que l’on ne se pose plus quand on accepte la (presque) efficience des marchés financiers et que l’on est 100% indiciel. Et je peux vous assurer que c’est un repos mental et une tranquillité d’esprit à des années lumières de ce que peut ressentir un « stock picker » qui a fait un mauvais choix ou qui n’a pas fait les bons.

En bourse, en ce qui me concerne, je ne cherche pas à avoir « raison », c’est le marché qui a toujours raison. Je cherche le meilleur rendement avec le minimum d’effort. A ce jour, mon PF indiciel est à son plus haut historique et il est en hausse de 14% depuis le début de l’année, c’est tout ce qui m’importe et tant pis si je ne suis pas capable de détecter des survalorisation ou bien des bulles. Depuis que j’ai arrêté le stock picking (vers 2018), je ne l’ai jamais regretté.

PS : lisez donc cet article du jour sur « Humble Dollar ». Le sujet est orienté sur les gérants de fonds, mais le principe est exactement le même pour tous ceux qui font du stock picking et qui continue à s’obstiner à en faire (enfin c’est mon avis).

https://humbledollar.com/2023/05/skill-or-luck/

Bonjour Fred par quel ETF investissez vous sur les smalls ?

Merci

Cyril

Bonjour Cyril

Rien d’extraordinaire, à partir du moment où vous avez construit votre PF et les allocations d’actifs (ce qui est de loin le plus important), le choix des ETF indiciel est totalement secondaire, car tous se valent.

Sur CTO:

IUSN pour l’allocation général (pratique avec sa faible VL pour l’investissement régulier) et un tilt sur les small US value avec ZPRV.

Sur AV:

Pas vraiment le choix, RS2K et MMS.

Pour rebondir sur les smalls qui n’ont plus vraiment la côte depuis 2018, si vous regardez les rendements composés annualisés sur 10 ans avec Morningstar, vous trouvez:

IWDA (MSCI World) : 10.5%

SXRJ (equivalent MMS) : 9.5%

SC0K (equivalent RS2K) : 9.0%

Alors oui, les smalls sur 10 ans ne vous auraient apporté aucun surperformance (surtout si elles représentent 10/15% de votre PF actions), mais ce n’était pas catastrophique non plus. Elles apportent néanmoins une diversification, avec des zig/zag différents de vos autres expositions, réduisant ainsi potentiellement la volatilité globale.

Et pour conclure, je me suis déjà longuement exprimé sur le sujet, ne regarder que la performance et toujours se prendre la tête pour construire le « meilleur » PF basé sur les rendements passé, ça n’a strictement aucun intérêt.

Ce qui est important c’est:

Quels sont mes objectifs sur quel horizon de temps?

Quel est mon capital et quelle est mon épargne ?

De quel rendement j’ai besoin pour atteindre ces objectifs, dans cette durée, avec ce capital ?

A partir de là, si vous avez besoin de 4/5% de rendements, vous n’aurez pas besoin d’une grosse proportion actions.

Si vous avez besoin de 8/9% de rendement, vous aurez besoin d’une grosse proportion d’actions, avec le risque qui va avec (c’est à dire seulement la volatilité si on est en indiciel, un indice ne pouvant pas aller à zéro à la différence d’une valeur individuelle).

Si vous avez besoin de 20% par an, y a un problème, ce n’est pas réaliste : soit il vous faudra augmenter votre capital, soit il faudra repousser votre horizon de temps, soit il faudra revoir à la baisse vos objectifs.

Il faut être réaliste dans ces espérances de gain sur les marchés boursier. Personnellement, je table sur 8% annualisé pour encore une petite dizaine d’année, ce qui à ce moment là devrait aboutir à la seule chose qu’un investisseur devrait rechercher : en avoir ASSEZ par rapport à ses objectifs. Déterminer son ASSEZ est fondamental. Comme ils disent aux US « when you have won the game, stop playing ». Rechercher la performance pour la performance sans savoir quand on aura assez de capital par rapport à ses objectifs n’a strictement aucun intérêt, c’est même totalement contre productif puisque cela vous conduira à prendre trop de risques.

Bonjour Fred

Si aujourd’hui vous en aviez ASSEZ, comment se répartirai votre portefeuille et sur quels ETF par exemple afin de vous assurer tout de même une limitation de la perte au regard de l’inflation?

Belle journée

Bonjour Gérard

En phase de consommation, je garderai sensiblement le même portefeuille d’ETF actions, qui grosso modo ressemble à un MSCI ACWI IMI dans sa pondération globale. Il est difficile de faire plus simple qu’un PF indiciel actions où vous allez trouver majoritairement des ETF MSCI World,SP500, Nasdaq100, MSCI Europe, CAC40, EM Asia et Small Caps. Les américains ont la chance de pouvoir se contenter d’un simple « 2 funds portfolio » avec un total US Market + total US bond market, c’est moins vrai chez nous.

La seule différence serait bien entendu la part actions au global dans le PF.

Habituellement, on conseille d’avoir à minima 50% d’actions en PF pour compenser l’inflation (c’est d’ailleurs le mini considéré dans la Trinity Study) : ensuite, l’allocation est fort simple à calculer.

/ Hypothèse « agressive » : vous retirez 5% par an et vous voulez sécuriser 5 années de dépenses en non actions (par exemple en fonds euros) pour les bear market, vous tombez sur un PF 75/25 (ce qui veut dire que les bonnes années où vous retirez uniquement sur la part action, 5% global correspond à 6.7% pris uniquement sur les actions, ce qui est réaliste).

/ Hypothèse « prudente » : vous retirez 4% par an et vous voulez sécuriser 10 années de dépenses en non actions (par exemple en fonds euros) pour les bear market, vous tombez sur un PF 60/40 (ce qui veut dire que les bonnes années où vous retirez uniquement sur la part action, 4% global correspond toujours à 6.7% pris uniquement sur les actions).

Donc je serai probablement dans ce cadre là, entre 75/25 et 60/40 en ayant augmenté par rapport à aujourd’hui la part de fonds euros sur AV, PEE et PER.

Actuellement, 5% de retrait net de fiscalité ne remplace pas encore mon salaire (qui me place dans le dernier décile de la population), mais ça devrait être le cas d’ici moins de 10 ans, soit bien avant la retraite « officielle ».

Merci pour ta réponse, je me rend compte qu’à 60 ans je suis finalement hyper prudent, voire peureux car j’ai plutôt une répartition 40/60, c’est cela dit tout à fait récent car j’ai placé un petit héritage sur une AV avec 30% en fonds euros et 70% en obligations (qui sont comptés comme UC par ma banque.

Ce qui a fait basculer ma répartition au profit des placements moins risqués, car il y à trois mois j’étais plutôt sur du 60/40.

Prochainement j’aurai 100K d’obligations qui arrivent à terme et que je pourrai basculer sur les actifs.

Gerard

Je vous ai donné des règles très générales pour une allocation en phase de consommation pour quelqu’un qui ne vivrait que d’un portefeuille financier.

Mais la stratégie de retrait en phase de consommation, elle est très personnelle. Quelqu’un ayant une pension, une retraite ou des revenus locatifs, il doit le prendre en compte comme autant de revenus n’ayant pas besoin de venir de son portefeuille d’actions. Donc sa proportion d’actions pourra être plus réduite que quelqu’un qui n’a qu’un portefeuille financier.

Je suis toujours pensif devant des personnes qui se font des noeuds au cerveau pour savoir par exemple s’il faut prendre WLD ou MWRD en portefeuille alors que l’important n’est pas là.

L’important c’est:

En phase de capitalisation, quelle est l’allocation en actions la plus agressive que je peux mentalement supporter et comment je maximise mon taux d’épargne.

En phase de consommation, quelle est mon allocation défensive (nombre d’années de dépenses sécurisées) et quelle est ma stratégie de retrait en prenant en compte tout mon patrimoine.

C’est là dessus qu’il faut passer du temps et construire son PF en fonction en choisissant les bonnes enveloppes, et non pas de savoir s’il faut un peu plus d’US, des émergents ou pas, des smalls ou pas car l’allocation actions, par défaut, elle doit être le MSCI ACWI, et il faut avoir une excellente raison pour s’en écarter.

Gérard

Un petit complément de réponse:

1/ Il me semble que nous avons déjà eu cette discussion par le passé … et il me semble me souvenir qu’en ce qui vous concerne, en comptant votre retraite et vos revenus locatifs, vous couvriez déjà les dépenses correspondantes à votre niveau de vie, donc vous n’avez pas vraiment besoin d’une forte allocation en action, vous n’avez même pas besoin !

2/ Je ne comprends pas la logique de votre placement en AV 30% fonds € + 70% obligations. Quel est l’intérêts de prendre des obligations qui présentent un risque de variation de taux (même si je vous l’accorde, dans un futur proche, on voit mal une nouvelle forte hausse des taux) en complément du fonds euros qui sont aussi des obligations mais avec un effet cliquet sur le capital garanti ? Si vous considérez ce placement comme « sûr » dans votre PF, basculez tout sur le fonds euros dans cette AV, il n’y a aucun risque à prendre à ce niveau là, surtout à votre âge ! Il n’y a pas d’intérêt à vouloir grappiller quelques dixièmes de % de performance en plus avec des fonds obligataire par rapport au fonds euros alors que cette partie là de votre PF n’est pas là pour la performance mais pour être SAFE.

c’est un placement obligataire à 4%/an, quasi garanti à terme /10ans, sauf si le crédit agricole fait faillite et sauf si je retire avant désavantageusement, pour bénéficier d’un rendement sur mon fond euros de 3,5% et aucun frais je devais avoir un rapport 30/70 €/UC, je vous avais demandé des renseignements il y a quelques temps sur les AV car je n’en avais pas, ce placement (200K) bien qu’il rentre dans mon portefeuille patrimonial, est destiné à nos 2 enfants, pour quand on ne sera plus là, je n’effectuerai aucun prélèvement dessus.

OK compris … mais faites attention quand même au « quasi » garanti, il faut se méfier comme de la peste des produits dits structurés, qu’ils soient actions ou obligations, qui promettent beaucoup (en particulier en garantie) mais qui pour cela prennent des frais pour au final ne pas délivrer la promesse, tout cela étant prévu par les petites lignes au fond du prospectus que personne ne lit jamais. Quand les banques « garantissent » quelque chose à des épargnants, pour les rassurer, c’est rarement gratuit, ça se paye à un niveau où à un autre, et les frais se répercutent obligatoirement sur la performance finale.

Le ratio 30/70 entre €/UC, c’était une condition au versement et il ne fallait plus arbitrer ensuite, où bien les arbitrages étaient libres ensuite ? Parce que 4% sur 10 ans « quasi » garanti (donc c’est pas sûr) contre les meilleurs fonds euros qui en 2022 étaient déjà ~2.5% (avec la possibilité de tout mettre en fonds euros avec un arbitrage suite au versement contraint) et qui vont augmenter ce taux dans les années à venir grâce au renouvellement de maturités des obligations détenues avec incorporation d’obligations avec un taux supérieur, je ne suis pas convaincu que ça soit un bon calcul …

Vous dites que c’est pour vos enfants. C’est toujours délicat d’estimer son espérance de vie propre : si c’est dans moins de 10 ans, vous avez intérêt à effectivement sécuriser ce « don », si vous comptez disparaitre (!) d’ici 20 à 25 ans, le manque à gagner d’un placement 100% obligataire par rapport à un placement avec des actions sera probablement énorme … On n’a jamais vu la bourse, au sens indiciel, ne pas être largement positive sur 20 ans.

J’oubliais : gardez bien en tête que votre placement obligataire (hors fonds euros) subit tous les an les frais de gestion du contrat d’AV. Je ne sais pas combien vous avez eu, mais c’est probablement entre 0.5% et 1%, qu’il vous faut donc déduire du rendement brut annuel de vos UC. Et à la vente, vous subirez sur les PV de ces UC les prélèvements sociaux ainsi que l’IR selon la fiscalité de l’AV.

Tout compris, je suis vraiment dubitatif sur le fait que ça soit plus avantageux qu’un placement 100% fonds euros que vous pourriez faire par exemple sur Linxea Spirit 2, assureur Spirica qui est une filiale du CA.

En règle générale, quand un banquier vous « conseille » ou vous « propose » un placement, c’est très rarement en votre faveur par rapport à quelquechose de beaucoup plus simple que vous pourriez faire par vous même où les frais sont bien moindres.

Bonjour Fred

Ayant pas mal de placement un peu partout, j’ai voulu effectivement ne pas soumettre cet héritage à un placement risqué comme les actions et profiter du support AV, qui n’a pour moi qu’un seul intérêt, celui de la transmission, qui ne passe pas par le notaire à hauteur en gros de 150K par enfant.

Il me reste donc à placer sur ce support 100K.

Mon investissement obligataire n’est pas un placement à risque par rapport aux actions, mais il faut que je le conserve jusqu’à l’échéance, le seul risque serait la faillite du crédit agricole, donc c’est limité.

Vous m’aviez conseillé Spirit ou Spirica, lors de mon entrevue avec le C/A j’ai grâce à cela négocié un alignement complet à minima sur les AV de leurs filiales.

Le rapport 30/70 n’est pas bloqué, je peux arbitrer à tout moment, mais étant donné que j’ai fait le choix à 70% du placement obligataire 10 ans, je suis finalement bloqué indirectement sur tout arbitrage, sauf si à un moment il devient plus intéressant de vendre mes obligations avec une marge de + de 4% que me donne mon placement.

Cela dit il y a une corrélation entre le rapport du placement €/UC et le rendement du fond euro, moins j’ai d’UC, plus bas sera mon rendement fond euro.

Quand je parle du rendement fond euro ou obligations, c’est net de frais (hors impôts bien sûr), le fond euro variant bien sûr tous les ans, en ayant lu toutes les petites lignes effectivement, cela dit, mon banquier est aussi un ami, que je vois tout les week-end, ça aide.

Alors effectivement les banques se servent, j’ai eu 0 frais d’entrée, mes rendements annoncés sont nets, mais leur but derrière c’est de faire fructifier cet argent sur les marchés pour prendre tout ce qui est au dessus de mes 3,5% à 4%.

Un banquier essaiera toujours de gratter un max. Charge à nous de minimiser les frais.

Je suis conscient que mon rendement sur cette AV ne sera pas celui que je pourrai avoir sur mon CW8 en PEA sur le LT.

Mais psychologiquement, mon épouse souhaitait dormir tranquille avec son héritage.

Beau dimanche et merci pour vos interventions

Parfait, si vous comprenez vos investissement et si vous avez conscience des contraintes et des coûts, c’est le principal.

Le meilleur portefeuille et la meilleure allocation d’actifs, c’est celui avec lequel on est à l’aise et que l’on peut maintenir sur la durée.

Merci pour votre superbe réponse 🙏

1 2 3 ) Entièrement d’accord avec vous sur l’impossibilité de prédire.

Attention, je n’évoquais pas de bulle sur l’indice Nasdaq en lui même.

Mais sur des valeurs pour lesquelles il est facile, avec les nombreux indicateurs connus de tous, d’affirmer que certaines liées à l’IA par ex sont extrêmement sur-valorisées. Tant mieux pour ceux qui sont dans le Train. Pour les autres, il faut pas contre « oser » se positionner sur ces niveau de valorisation sur du Nvidia et compagnie par exemple…

6) La majorité évoque d’investir dans un Etf World justifiant que la performance passée a été de X% par an.

Alors, certes oui mais le futur est incertain. Impression que le temps ou l’on pouvait investir tranquillement et que les indices montaient doucement mais surement est terminé. La volatilité est impressionnante depuis le Covid.

Par exemple, celui qui a commencé en Sept 2021 en achetant le CW8 à 410€ et ben sa valeur est toujours de 410€.

Donc, cela fait plutôt 0% de gain sur presque 2 ans, sachant que :

– d’une part, que cet indice peut autant monter que baisser dans les mois à venir,

– d’autre part, l’investisseur en question aurait pu investir sur des valeurs ayant moins ou mieux performé sur la même période.

Donc, j’aurai plutôt tendance à écrire que les 2 stratégie Etf ou Stock Picking sont différentes, mais que l’une n’est pas meilleure que l’autre.

Alors oui, la stratégie Etf a fait ses preuves dans le passée mais impossible à savoir ou prédire pour le futur.

8 9 ) J’évoquais bien les valeurs dividendes et values juste pour varier, pas pour leur « qualité » discutables…

Cordialement,

Laurent

Personnellement je n’exclu rien, mon portefeuille est constitué de valeurs dites à dividende, j’ai aussi du Total Energies que je renforce sur ses creux et effectivement l’an dernier cette seule valeur a servi de refuge lors de la correction générale, j’ai environ 10 à 15% dans un ETF CW8, sinon je privilégie comme je l’ai mentionné au dessus, les entreprises que je comprends et qui versent généralement un dividende, même s’il est petit, à condition toutefois qu’il augmente au moins du niveau de l’inflation.

En gros mon modèle pour détenir une valeur en direct et la considérer comme valeur étoile, 6 actions dans mon portif (apple – home dépot – microsoft – visa – Nike – LVMH) c’est:

(1) Div >10 ans & croissance >10%/an/10 ans (2) Shareholder yield 5 ans > rendement div (3) Total return 5 ans > S&P500 ou CAC (4) Net debt/Ebitda < 3 (5) Rachat titres sur 5 ans

vu mon âge j’ai bien sûr d’autres valeurs pour le dividende mais qui reste de bonnes valeurs comme Total Energies Sanofi par exemple mais aussi des valeurs que l’on peut trouver dans le portefeuille rendement de Matthieu aux USA.

Je m’autorise aussi de prendre une ou deux positions pour jouer, car c’est aussi mon kiff, par exemple j’ai acheté Tesla dernièrement sur 180$, car je pense que ça peut être un business à la Apple d’il y a longtemps, je peux bien sûr me planter mais cela représente 1% de mon portefeuille et je vise 2500$ l’action vers 2030.

J’ai en gros 40 lignes en portefeuille.

Belle journée

Bonjour

Puisque l’on parle beaucoup de NVidia et de la potentielle « bulle » pour tout ce qui porte l’étiquette Intelligence Artificielle, Ben Carlson vient justement d’écrire un article à ce sujet:

https://awealthofcommonsense.com/2023/05/is-an-ai-stock-market-bubble-inevitable/

Pour ma part, je reste diversifié, le seul remède à l’ignorance !

Bonsoir à tous,

Néophyte dans les ETF, je n’arrive pas à cerner les différences entre IWDA et SSAC (malgré ma recherche sur justetf). Lequel est le plus « large » ? Qu’est-ce qui les distingue dans leur composition ? Cela serait pour le liger dans un CTO. Bien à vous.

Bonjour Muriel

SSAC est plus large, c’est un ETF ACWI (All country world index). Cela inclut le MSCI World (donc les pays développés du monde entier) auquel on vient rajouter les pays émergents (Chine, Inde, Afrique, Amérique Latine…). À voir donc si vous souhaitez investir ou non dans les pays émergents, qui sont clairement plus volatiles, mais dont on pourrait en contrepartie espérer une meilleur rendement sur le long terme.

Muriel

En complément de la réponse de Matthieu, gardez à l’esprit que les indices sont pondérés de la capitalisation boursière « flottante » (celle réellement accessible au public). Selon ce mode de calcul, à ce jour, le MSCI ACWI est à égal à 89% de « World » + 11% de Emergents (dits « émergents » pas seulement pour leur économie mais aussi par la structure de leur marché boursier).

Donc si vous regardez les rendements annualisés sur la dernière décennie (qui n’a pas été bonne pour les émergents à la différence de la précédente), vous avez:

/ 10.75% annualisé pour le World

/ 9.75% sur le ACWI

Il y a donc une petite différence (qui donne en 10 ans 175% vs. 155%), mais ce n’est pas non plus énorme. Mais ça c’est le passé, rien ne nous dit ce qu’il en sera de l’avenir.

Bonjour messieurs,

Merci d’avoir pris le temps de tout m’expliquer.

Serait-ce pertinent de finalement opter pour les deux, en alternant les versements (un mois l’un, un mois l’autre) ou totalement futile ?

Belle journée.

Non ce n’est pas très pertinent.

Soit vous investissez avec une allocation monde globale:

/ Si vous avez un ETF MSCI ACWI disponible, vous prenez celui-là.

/ Sinon, vous combinez un ETF MSCI World + un ETF MSCI Emerging avec une pondération environ 85/15.

Soit vous voulez vous contenter des pays dits « développés », et à ce moment vous investissez avec un ETF MSCI World.

Mais combiner MSCI World + MSCI ACWI à peu près à 50/50, cela revient au final à avoir une allocation EM complètement anecdotique. A ce moment là, autant se contenter du MSCI World.

Vous avez mentionné IWDA pour le mettre dans un CTO, je me permets de vous signaler que LCWD de Lyxor permet un investissement mensuel plus facile de part sa valeur liquidative plus petite … A titre perso, sur un de mes CTO « Euronext », je combine simplement LCWD + AEEM qui ont tous les deux une faible VL pour obtenir un équivalent ACWI. C’est le choix de la facilité.

Merci pour ce message très détaillé qui nourrit ma réflexion.

Mon PEA est plein, j’ai encore une somme importante à mettre sur CTO et j’ai au moins 25ans devant moi. Je cherche la facilité, tout en ne voulant pas faire de bêtise avec cette belle somme (le « simple » world est plus performant sur les 5ans mais d’ici 25…).

Si vous avez déjà la somme à investir sur un CTO, effectivement IWDA est un bon choix qui peut vous rassurer par rapport à son encours et à l’émetteur.

La question qui reviendra une nouvelle fois : est ce que vous mettez tout d’un coup où est ce que vous faites un étalement sur 12 mois. Si votre horizon est réellement 25 ans, il est statistiquement plus profitable d’investir tout maintenant (les marchés montant 3 années sur 4 en moyenne).

Quant au choix IWDA vs. SSAC:

/ Ne cherchez pas à savoir ce qui sera le plus performant d’ici 25 ans, personne n’en sait rien.

/ Choisir IWDA parce que c’est plus performant depuis 5 ans n’est pas une raison valable : 5 ans c’est très court sur un historique de marché. Et les performances passées ne sont pas un indicateur fiable des performances futures, surtout pas.

/ Si vous choisissez IWDA et que l’Asie surperforme sur les 20 ans à venir, vous allez regretter de ne pas avoir pris SSAC et inversement si les US continuent de surperformer. Il n’y a pas de solution miracle, personne n’est capable à l’avance de construire le « meilleur » portefeuille.

/ In fine, vu le poids actuel des EM dans le ACWI, World ou ACWI ce n’est pas fondamentalement différent.

/ Si vous avez déjà un PEA rempli avec du MSCI World (avec CW8 ou EWLD), c’est peut être plus pertinent de prendre SSAC sur CTO pour vous exposer par exemple à la Chine ou l’Inde, mais rien d’obligatoire non plus (car au global, le poids des EM sera faible dans l’ensemble de votre PF).

Ce n’est pas un choix stratégique crucial, ce qui est le plus important c’est que vous résistiez à la tentation de vendre lors des inévitables krachs boursiers qui ne manqueront pas d’arriver lors des 25 prochaines années.

Si vous vous sentez plus à l’aise avec IWDA car US/Europe/Japon/Australie sont des univers investissables plus régulés que l’Asie, choisissez donc IWDA. Il faut être « confortable » avec son PF, c’est primordial. Et surtout ne pas changer d’allocation ou de stratégie tous les 6 mois en fonction des l’actualités économiques et financières et des prêcheurs d’apocalypse qui pullulent sur le net.

bonjour Fred,

en combinant LCWD et AEEM il vous manque les small non ?

Bonjour Vincent

Je ne suis pas sûr de comprendre votre question : j’ai dit plus haut que sur un de mes CTO, je combinais LCWD + AEEM pour faire un équivalent MSCI ACWI. Il ne me « manque » pas les small, vu qu’il n’y a pas de small caps dans le MSCI ACWI.

Et pas besoin d’avoir une allocation « totale » sur tous ses comptes et contrats, ce qui compte c’est l’aggregation au global sur l’ensemble de son PF. J’ai des small dans d’autres enveloppes.

Sinon à part ça, le Nasdaq est bien parti pour faire +40% sur un semestre. La dernière fois que c’est arrivé, c’était au deuxième semestre 1999 … ça ne me rajeuni pas ça, même si à cette époque je n’investissais pas encore. Mais je me souviens très bien de cette période de folie sur les marchés actions avec les reportages sur Capital M6 « ils ont plaqué leur job pour devenir trader ». Un des clients de mon père, qui gérait un petit bureau de poste, était devenu multi millionnaire (en francs) en même pas 5 ans … En 2 ans, 1998 et 1999 le Nasdaq avait été multiplié par 4, de la pure et simple folie furieuse 🙂

Bonjour

Et encore un article, cette fois sur Humble Dollar, sur la difficulté de timer les marchés en fonctions d’indicateur de valorisation (ici le Shiller CAPE) et sur le fait qu’il est compliquer de détecter les bulles.

https://humbledollar.com/2023/05/losing-value/

L’exemple de la bulle internet il y a 25 ans sur le Nasdaq est frappante : un investisseur suivant un indicateur de valorisation tel que le CAPE aurait vu dès 1995 que le marché était survalorisé, peut être serait-il sorti à ce moment là. Il n’aurait pas vu la baisse de 80% de 2000/2002 … sauf qu’il n’aurait pas vu la hausse de 1100% précédente de 1995 à 2000. En 2002, au plus profond du trou après 80% de baisse, le Nasdaq 100 était supérieur de 120% à sa valeur de début 1995. Soit au minimum un manque de plus de 10% annualisé pour celui qui serait sorti en 1995 car il avait détecté une « bulle ».

Moralité, comme le disait Peter Lynch : on perd beaucoup plus d’argent à vouloir anticiper les corrections (c’est à dire les corrections de bulles) que dans les corrections elles mêmes.

Il faut donc rester investi, et supporter la volatilité : c’est le moyen le plus simple et le plus efficace pour obtenir un rendement à long terme sur les marchés bousiers. Est ce que NVidia est en bulle comme les autres titres de semi conducteurs ? Peut être. Mais il y a surement plus à perdre de ne pas y être investi maintenant que d’être en dehors de ce mouvement en attendant la « descente » comme dit plus haut.