Le Momentum figure parmi les principaux facteurs boursiers (croissance, value, momentum, taille d’entreprise, qualité, volatilité…) permettant de décomposer et d’expliquer la performance du marché action.

C’est également l’un des seuls facteurs à ne pas reposer sur l’analyse fondamentale, et qui demeure encore en partie incompris aujourd’hui. Néanmoins, c’est aussi l’un des facteurs les plus puissants et performants dans le temps, et qui semble fonctionner depuis plusieurs décennies, sans vraiment être remis en cause.

Nous allons voir en détail dans cet article ce qu’est l’approche Momentum, quels sont ses résultats, et comment fabriquer soi-même des outils permettant d’appliquer cette stratégie.

Qu’est-ce que le Momentum

L’effet Momentum est considéré comme l’une des choses les plus puissantes du monde de l’investissement.

Son application est très simple à comprendre : une stratégie Momentum consiste à acheter les actions qui ont le mieux performé récemment, et d’éviter les actions qui ont sous performé.

Ce facteur part du constat que ce qui est fort reste fort dans un futur proche. Inversement, ce qui est faible va rester faible. Ainsi, ce qui a le mieux performé dans un passé proche a toutes les chances de bien performer dans un futur proche.

Vous noterez que la notion temporelle est très importante (notamment dans la formulation de « proche »). En effet, de nombreux tests ont été effectués sur des durées différentes et les résultats peuvent varier fortement. Au-delà d’un an, il est démontré que l’effet Momentum peut même être néfaste à cause du phénomène de retour vers la moyenne. Mais dans des courtes périodes (de 6 mois à 1 an), le Momentum est très efficace.

De nombreux chercheurs en finance étudient ce phénomène. Il est facile de constater que celui-ci fonctionne, mais très difficile d’en trouver la raison, ou même de tenter toute démonstration. Les principaux arguments tentant d’expliquer le succès de cette stratégie sont :

- Ce facteur repose sur des biais humains et non financiers ou fondamentaux. Or les principaux défauts de l’être humain (cupidité, émotions…) n’évoluent pas ou peu au cours du temps, ce qui explique la persistance de ce facteur.

- Les informations mettent un certain temps à être entièrement digérées par le marché, il y a donc toujours un temps d’inertie dans un mouvement haussier ou baissier.

- Quand une entreprise a tendance à bien publier (relèvement d’objectifs, dépassement des attentes…), elle continue souvent de surprendre le marché positivement lors des prochaines publications trimestrielles. Réciproquement en cas de tendance négative.

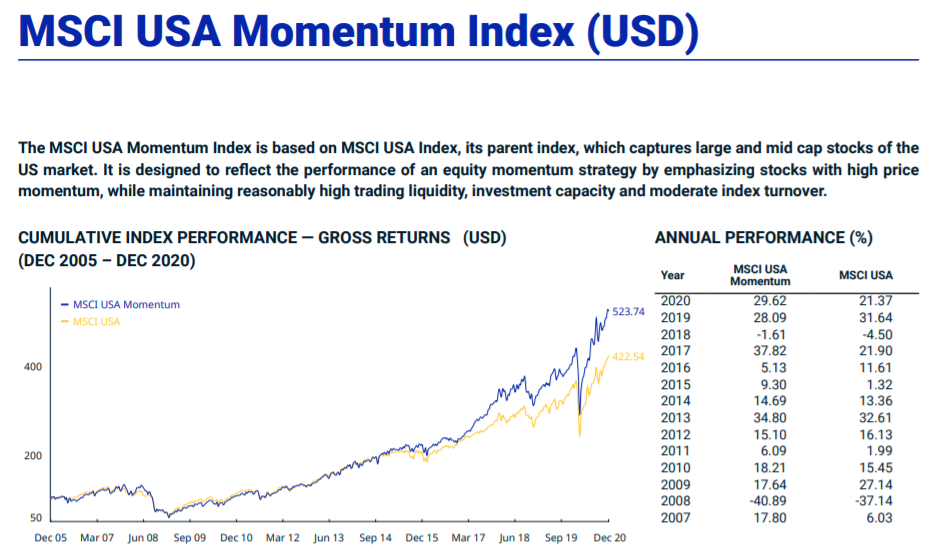

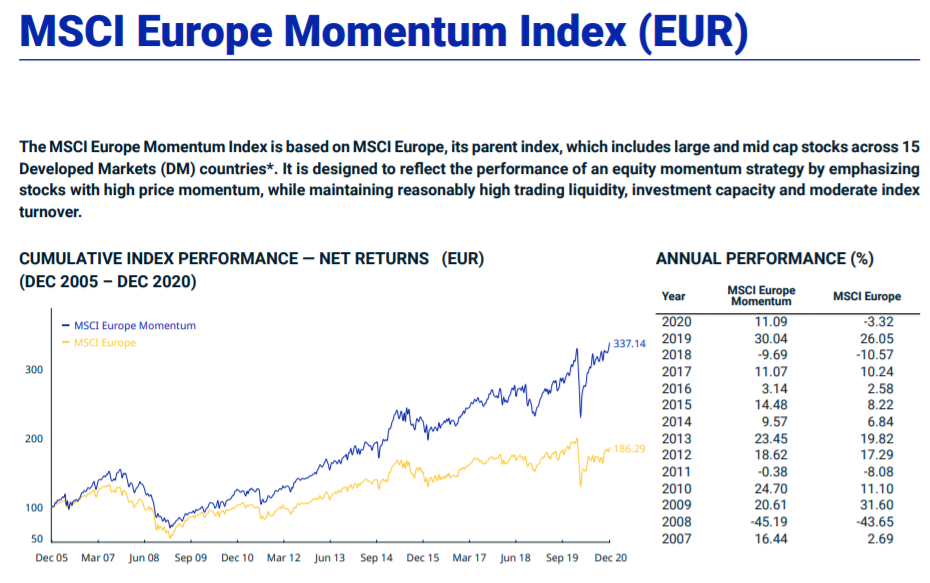

Ce facteur est très puissant, et MSCI le calcule avec des backtests sur les principaux indices :

On constate cependant que les résultats indiciels ne sont pas 100% similaires dans le temps entre les différentes zones : il semble mieux marcher sur l’Europe (la surperformance est constante et lointaine) qu’aux USA (où la nette surperformance est plus récente).

On peut aussi le voir sur des actions individuelles. J’ai fait plusieurs analyses sur mon portefeuille personnel et c’est assez flagrant.

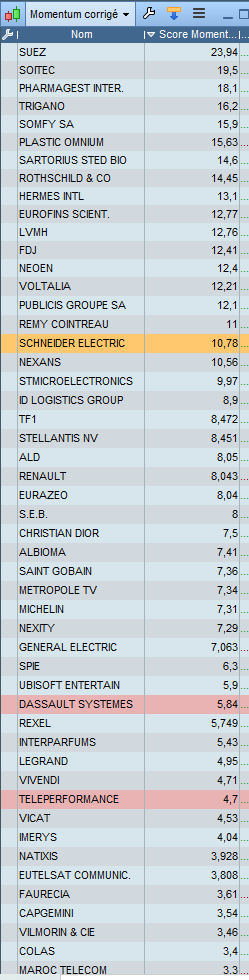

Schneider Electric est par exemple dans une forte tendance haussière depuis maintenant plus d’un an. Pourtant, les fondamentaux n’ont pas particulièrement changé d’une année sur l’autre. À l’inverse, Dassault Systemes qui est une très belle action de croissance ne fait plus rien en bourse depuis un an alors que son CA a pourtant progressé sur l’année.

Cela semble incompréhensible, mais c’est l’effet Momentum qui intervient :

Appliquer une stratégie Momentum et fabriquer ses propres outils

Cette partie va détailler concrètement comment appliquer soi-même (et facilement) une approche Momentum à partir d’outils qui seront totalement expliqués ici. Ces outils sont programmés sur le logiciel ProRealtime.

Je précise qu’une grande partie des idées présentées viennent de plusieurs lectures que j’ai pu faire sur le sujet, notamment de l’excellent livre Stocks on the Move d’Adreas F Clenow (qui est une référence sur le sujet).

Si les outils que je propose diffèrent du livre évoqué, je le préciserais. J’ajoute également qu’il y aura un peu de mathématiques, mais je resterais simpliste dans les explications pour ne pas perdre les moins matheux.

Comment calculer un score momentum

Tout d’abord, le principal objectif de la stratégie est de trouver les actions prises dans une forte tendance haussière, avec un Momentum le plus élevé possible.

Il ne s’agit pas ici de regarder des graphiques et de faire du suivi de tendance un peu subjectif, mais vraiment de calculer la force de la tendance.

Plusieurs outils sont possibles :

- Calculer la distance en pourcent entre le prix et une moyenne mobile : plus le prix est éloigné de sa moyenne mobile, plus la tendance sera puissante et donc le score Momentum élevé -> c’est globalement l’approche qui donne les moins bons résultats

- Calculer la variation du prix en pourcent entre deux périodes : plus la progression de l’action est forte sur la période, plus son score Momentum sera élevé -> c’est l’approche que j’étudie personnellement et qui est la plus connue et la plus simple à appliquer. Elle donne de très bons résultats.

- Modéliser le prix par une moyenne mobile exponentielle sur une certaine période. Celle-ci va suivre le cours de bourse de près de par son caractère exponentiel. On calcule ensuite sa pente quotidienne (prix 2 – prix 1), qu’on lisse par une moyenne mobile courte. C’est donc la pente moyenne qui va donner la puissance de la tendance : plus celle-ci est forte, plus le score Momentum sera élevé -> c’est la méthode qu’ A.C utilise dans son livre, qui donne des résultats similaires à celle décrite au-dessus d’après ses backtests.

On peut ensuite faire varier la période utilisée. Andreas Clenow montre qu’elle a peu d’impact à partir du moment où elle est dans la tranche 4 mois – 1 an.

Il utilise dans son cas pour le calcul une période de 90 j (et une MM20 pour le lissage de la pente) soit un peu plus de 4 mois.

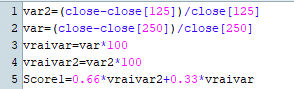

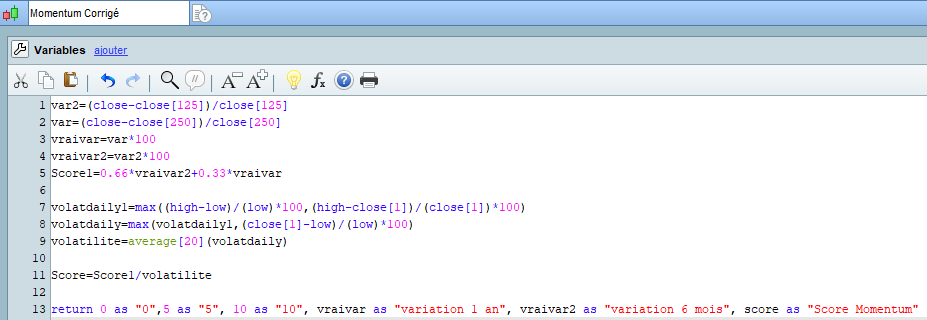

Dans mon cas, je calcule la variation du prix sur 6 mois (~125j), sur 1 an (~250j), et je fais une moyenne pondérée 2/3 à 6 mois et 1/3 à un an (pour donner plus d’impact à 6 mois).

Voici la partie du code de mon screener :

Corriger le Momentum de la volatilité

Nous avons identifié maintenant comment calculer un Momentum, mais cela ne suffit pas. Nous risquons en effet de nous retrouver en tête de liste avec des actions très volatiles, ou potentiellement des actions qui ont fait des gros gaps récemment (OPA, rumeurs, news…).

Nous allons donc corriger le score Momentum obtenu précédemment afin de pénaliser les actions volatiles, et de favoriser les actions plus tranquilles. Nous recherchons dans cette stratégie des actions qui montent régulièrement et calmement plutôt que celles évoluant dans tous les sens de manière effrénée. Finalement c’est un peu l’idée du Sharpe ratio pour faire une analogie.

Voici deux méthodes de calcul de la volatilité :

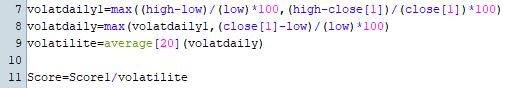

- Ce que j’utilise personnellement pour mesurer la volatilité d’une action est son amplitude de variation quotidienne.

Celle-ci est le max de :

– (Plus haut du jour – plus bas du jour)/plus bas du jour

– (Plus haut du jour – cloture veille)/cloture veille -> en cas de gap haussier

– (Cloture veille – Plus bas du jour)/plus bas du jour -> en cas de gap baissier

Cet indicateur donne donc l’amplitude du mouvement d’une action chaque jour et caractérise bien sa volatilité.

On peut ensuite appliquer une moyenne mobile (peu importe la période, 20j par exemple pour une maille mensuelle, c’est celle que j’utilise) pour lisser le résultat.

On obtient ensuite un score corrigé :

Momentum Corrigé = Momentum / volatilité

Plus la volatilité est élevée, plus le Momentum devra être élevé pour compenser. On pénalise donc bien les actions volatiles.

Voici la partie du code de mon screener :

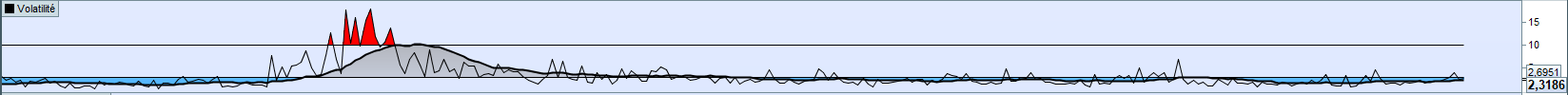

Voici à quoi ressemble l’indicateur visuel (évolution en fonction du temps) :

Globalement une zone en bleu s’affiche quand la volatilité moyenne quotidienne est inférieure à 3% et en gris quand ça dépasse le seuil. J’ai également ajouté une zone en rouge lorsque la volatilité (réelle et non moyennée) dépasse les 10%.

Dans cet exemple venant de Schneider Electric, on voit que la volatilité est généralement en zone bleue. La grosse bulle grise correspond à l’augmentation de la volatilité constatée lors du krach de Mars-Avril 2020 (covid). On voit également que les variations dépassaient les 10% certains jours (zone rouge).

- La méthode d’A.C est différente de celle que je propose, mais c’est aussi car sa méthode de calcul du Momentum diffère.

Je rappelle qu’il utilise la pente moyenne d’une régression exponentielle comme indicateur de Momentum. Pour établir un critère de volatilité, il va étudier la corrélation entre l’évolution du cours de bourse et la moyenne exponentielle, à l’aide de l’analyse du coefficient d’interpolation R2 (je rappelle que ce coefficient évolue entre 0 et 1). Plus ce coefficient est élevé, plus le prix suit sa régression exponentielle (et donc la volatilité est faible). Inversement, plus ce coefficient est faible, plus la volatilité est forte.

Son calcul donne donc :

Momentum corrigé = pente moyenne exponentielle x R2

Nous avons vu maintenant comment calculer un score Momentum corrigé de la volatilité. C’est donc ce score final qui nous permettra de classer les actions.

Dans l’idée, plus ce score est élevé et plus l’action est intéressante. On peut ensuite mettre en place un système de seuil : si le score > 5 on se positionne à l’achat, et si celui-ci tombe sous 5 on revend. Dans mon indicateur, si le score > 5 une zone bleue claire s’affiche, et bleue foncée si >10. Ce sont les signaux d’achat.

Voici donc le résumé global du code de programmation :

Voici également à quoi ressemblent les différents indicateurs :

En haut le cours de bourse, en dessous le Score Momentum Corrigé, en dessous la volatilité, et encore en dessous le Momentum non corrigé. Le principal indicateur à surveiller est le Momentum corrigé. On voit dans cet exemple qu’il est supérieur à 10 (signal bleu foncé), on peut donc se positionner à l’achat.

En appliquant ce programme au marché Français (Euronext Grandes Capitalisations), voici le listing obtenu actuellement (date du 02/02/2021, résultat évidemment obsolète dans le futur) :

Ajouter un filtre de tendance

A.C ajoute également deux filtres de tendance pour prendre des décisions :

- 1 filtre sur le marché (indice quelconque, par exemple le MSCI World) avec la moyenne mobile 200 j : il ne s’autorise à acheter que quand le marché est en phase haussière à long terme, donc au-dessus de la MM200.

Cela ne veut pas dire qu’il vend toutes ses positions en dessous, mais simplement qu’il ne fait plus d’achat avec les nouveaux apports d’argent, et qu’il ne remplace pas non plus les positions vendues (qui n’ont plus de Momentum). Sa position cash augmente pendant cette période. Il reprend ensuite les achats lorsque l’indice repasse au-dessus de la MM200. Il démontre dans son livre que cette pratique lui a évité en grande partie les baisses boursières des années 2000 et 2008.

Le principal inconvénient étant parfois les faux signaux (le marché passe sous la MM200, il passe progressivement en cash, le marché rebondit fortement et rapidement, il reste donc à la traine tant que la MM200 n’est pas redépassée).

- 1 filtre sur les actions avec la moyenne mobile 100 j : ce filtre est en complément du score Momentum. Si une action est sous sa MM100 (même avec du Momentum, ce qui est assez rare mais arrive parfois), il la revend. Ça lui permet de couper rapidement ses positions en cas de forte chute des cours (parfois moins d’inertie qu’une perte de Momentum si on part de haut).

Situation pratique et application de la stratégie Momentum

Cette partie reprend le détail de toutes les étapes à appliquer dans cet exemple d’une stratégie Momentum. L’objectif est d’établir un process répétable et simple à appliquer.

- Regarder dans son portefeuille à chaque début de mois les actions qui sont soit avec un Momentum insuffisant (score < 5), soit sous leur MM100. Il faut les revendre.

- Il faut maintenant redéployer son cash (via ses apports et les ventes effectuées). On regarde donc si le MSCI World est au-dessus de sa MM200. S’il est en dessous, on ne fait rien et on attend le mois suivant. S’il est au-dessus, on va pouvoir faire des achats.

- Si l’indice est haussier, lancer son screener Momentum et acheter les actions dont le score est > 5 (en commençant par les meilleurs scores) et qui sont au-dessus de leur MM100. Idéalement il faut avoir environ 30 positions en portefeuille (globalement équipondérées), de manière à réduire le risque, sans non plus être trop diversifié.

Conclusion

Je précise bien que cet article n’est ni une recommandation d’application d’un filtre Momentum, ni la mise en valeur d’une méthode « miracle ».

Il y a également bien d’autres façons de l’appliquer, je ne propose ici qu’un exemple de cette stratégie. Les périodes utilisées (pour les moyennes mobiles, le calcul des scores…) sont également données à titre d’exemple et ne sont pas nécessairement optimisées. L’idée de cet article est vraiment de donner une base de réflexion, qui pourra ensuite être modifiée, complétée et améliorée selon les gouts de chacun.

Dans ma situation personnelle, je suis intéressé par appliquer un filtre Momentum sur mon portefeuille (uniquement le PEA pour les aspects fiscaux), mais pas exactement de la manière décrite ici. Je souhaite en effet rester sur mon portefeuille orienté qualité/croissance, qui constitue mon univers de départ (et non toutes les actions Françaises ou Us ou autre). Je ne vais donc pas acheter des actions en dehors de ma liste même si leur Momentum est bon.

Je souhaite simplement appliquer le filtre Momentum pour faire varier la taille de mes positions. Si une action a un score élevé et est au-dessus de sa MM100, elle sera surpondérée ponctuellement dans le portefeuille. Si une action n’a plus de Momentum ou se trouve sous sa MM100, elle sera sous-pondérée. Il ne s’agit donc pas du tout de faire des ventes totales, mais juste de faire évoluer la taille de la position. Il n’est par ailleurs pas du tout certain que l’application de ce filtre donne de meilleurs résultats qu’une pure équipondération des lignes.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Vraiment super article ! Bien détaillé, avec les bouts de code.

Ca me donne envie de créer mon propre screener en se basant sur ces idées.

D’ailleurs tu pourrais peut-être permettre à tes lecteurs de télécharger le code du screener PRT de manière payante (même si ce n’est pas beaucoup). Je pense qu’il pourrait y avoir des intéressés.

Merci encore pour le partage.

Bonjour Daniel,

Le code n’est pas très compliqué et je pense qu’il y aurait des manières bien plus intelligentes de programmer que ce que je fais. Je préfère le mettre ici à disposition de chacun.

Super article, félicitations pour votre blog. C’est un travail de qualité.

Merci pour votre retour sur mon travail Jeff.

J’espère que cet article pourra être utile à ceux qui cherchaient comment appliquer concrètement ce genre de stratégie.

Bonjour, merci pour votre article et félicitations pour votre blog

J’ai essayé et réussi à créer votre Momentum corrigé dans pro real time.

J’ai aussi vu qu’il existe un indicateur de momentum, il correspond à celui de la moyenne mobile ??

Bonsoir,

Le code publié dans l’article correspond en réalité à celui de l’indicateur. Pour le transformer en screener il faut remplacer la dernière ligne par :

Screener Score as ´´Score Momentum’’

On s’est mal compris je pense. J’ai vu dans pro real time un indicateur « tout pret » appelé « momentum » ou on peut configurer une période (par défaut c’est 12) et je voulais savoir s’il correspondait à celui que vous décriviez avec les moyennes mobiles et donc moins précis.

Sinon j’ai bien réussi à créer votre indicateur ainsi que le screener grâce à vos codes. Encore merci

Ah vous parlez des indicateurs déjà prédéfinis. Je ne sais pas du tout ce qu’il contient il faut sûrement lire la notice.

Je pense en tout cas que c’est moins efficace qu’un code fait main, mais à vérifier.

Bonjour, pourquoi ne pas choisir un etf momentum tout simplement ?

Merci pour vos idées d’investissement

Bonjour,

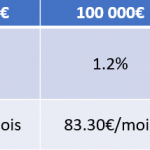

C’est une possibilité, mais un ETF Momentum ne fonctionne pas exactement de la même manière (et donc ne donne pas les mêmes résultats) :

– Un ETF Momentum ne contient que les grosses capitalisation (on enlève donc les mid&smallcaps, or ce sont des actions qui peuvent avoir une forte croissance et dont l’approche Momentum fonctionne encore plus efficacement)

– Un ETF Momentum combine le score Momentum et la capitalisation boursière : cela veut dire que si une entreprise est 2x plus grosse, elle peut se permettre d’avoir 2x moins de Momentum, ce qui dégrade fortement les résultats. Idéalement il vaut mieux avoir un portefeuille équipondéré plutôt que classé par capitalisation. Il n’y a pas de raison par exemple que Apple pèse 10x plus qu’Adobe dans une stratégie Momentum si sa progression est moins forte.

Bonjour Matthieu,

Le momentum n’est-elle pas une technique ou outil utilisé plutôt pour le tradding plus que l’investissement à la base ? Ce que vous nous montrez dasur une basse 100 et 200 jours s’apparaente plutot a du travail régulier d’achat et de revente ? et donc une plus grosse implication dans le travail d’investissement personnel sur l’investissement souhaité

Bonjour Jean,

Je ne publie pas cet article que pour moi, mais également pour tous ceux qui sont intéressés par cette stratégie et qui ne savaient pas comment la mettre en place.

Dans ma situation comme précisé en fin d’article il ne s’agit pas de faire de l’achat revente, ni même de d’acheter des entreprises en dehors de ma liste, mais simplement de mieux pondérer les lignes dans l’espoir de voir s’il est possible de gagner un peu en performance sur une année.

Les valeurs prises en terme de durée ne sont que des indicateurs et potentiellement à modifier. Mais cela ne donne pas tant de signal que ça : certaines actions sont dans des tendances très haussière depuis plus d’un an donc n’entraînent aucune transaction.

désolé mon commentaire et partie avant que j’ai pu finir et formuler comme souhaité….

Ce que je souhaite dire c’est que vous vous donné plus de travail qu’a la base sur votre objectif d’investissement à long terme j’ai l’impression ?

Autan pour moi je n’ai pas prêter attention a la fin, pour ça que ça que je me questionner sur votre stratégie….

Oui j’avais compris que c’etais a titre d’exemple les valeurs utilisées.

En tous cas bien pratique cet article.

Super travail ! Très enrichissant comme d’habitude!

J’ai réussi à reproduire l’indicateur momentum corrigé, mais je n’arrive pas à faire le momentum indicator et volatilite, ainsi que le screener, en remplaçant la ligne ça ne marche pas… Pouvez-vous m’éclairer? Par avance, merci.

Les indicateurs de momentum simple et de volatilité ne sont pas nécessaires à afficher.

L’indicateur de Momentum corrigé est celui dont le code est affiché.

Le code de l’indicateur de volatilité est :

volatdaily1=max((high-low)/(low)*100,(high-close[1])/(high)*100)

volatdaily=max(volatdaily1,(close[1]-low)/(low)*100)

volatilite=average[20](volatdaily)

return volatilite as « volatility », 3 as « 3 », volatdaily as « volatdaily », 10 as « 10 »

Celui de l’indicateur momentum simple :

var2=(close-close[125])/close[125]

var=(close-close[250])/close[250]

vraivar=var*100

vraivar2=var2*100

Score=0.66*vraivar2+0.33*vraivar

return 0 as « 0 »,15 as « 15 », 30 as « 30 », 0.33 as « 0.33 », 0.66 as « 0.66 », 1 as « 1 », vraivar as « variation 1 an », vraivar2 as « variation 6 mois », score as « Score Momentum »

Et pour passer le tout en screener :

var2=(close-close[125])/close[125]

var=(close-close[250])/close[250]

vraivar=var*100

vraivar2=var2*100

Score1=0.66*vraivar2+0.33*vraivar

volatdaily1=max((high-low)/(low)*100,(high-close[1])/(close[1])*100)

volatdaily=max(volatdaily1,(close[1]-low)/(low)*100)

volatilite=average[20](volatdaily)

var3=(close-close[40])/close[40]

c1= volume >100

c2=var3>0

Score=Score1/volatilite

screener [c1 and c2] (Score as « Score Momentum »)

Pour les indicateurs il faut ensuite les personnaliser en ajoutant des zones de couleurs par exemple.

Merci beaucoup!

Bonjour Matthieu

Super travail, il est bien important que cet outil ne doit pas modifier ta récente stratégie orientée growth,

Oups, validation involontaire du précédent mail!

Cet un bon outil pour optimiser tes investissements en restant dans le cadre de la recente stratégie growth.

Mes interrogations :

Est ce que cet indicateur sera intégré à tes screener mensuel ?

Sinon, as tu continué ta réflexion sur le éventuel diminution du nombre de lignes ? Faut il toujours prendre un ETF équivalent ou ne faudrait il pas mieux equiponderer les positions existantes dont certaines a 500 euros sont 3 fois inferieures aux investissements a 1500€? Ne vaudrait il pas mieux a terme uniquement conserver des lignes a 500 euros sur une poche de valeurs dites spéculatives sur de l ultra croissance ?

Merci encore pour le partage de ton investissement, c est d autant plus agréable que c est toujours bien rédigé, une belle plume d écrivain …. 😉

Salutations,

Bonjour Cédric

Oui je précise bien que je compte appliquer ce filtre uniquement sur mes lignes en portefeuille afin de surpondérer les valeurs haussière pour en profiter, puis ré alléger une fois que la forte hausse est passée. Si je prends les plus belles lignes growth (Sartorius, Adyen, Asml, Revenio, QT Group, Evolution Gaming…) celles-ci sont en fort Momentum depuis plus d’un an, les transactions ne sont donc pas forcément si fréquentes que cela avec ce genre de valeur (c’est l’intérêt de privilégier les entreprises growth car on a des vraies phases de hausse qui sont accompagnées par les fondamentaux, ce ne sont pas juste des rebonds techniques).

Je suis toujours en réflexion pour la réduction des lignes, je compte le faire dans les prochains mois en me séparant des actions qui ont les scores les plus faibles (je vais monter la limite qui est actuellement à 5 pour la faire passer à 6 pour l’europe et 7 pour les US) tout en ajoutant un critère de potentiel minimum. J’expliquerai tout ça dans le prochain reporting.

Il existe maintenant de plus en plus d’ETf intéressants (thématiques, sectoriels…) que je pense que les valeurs qui sont détenues en direct doivent vraiment être exceptionnelles pour mériter de sortir de l’ETF.

Cet indicateur ne sera pas intégré à mes screener mensuels, mais en premier ordre (même si ce n’est pas exactement la même chose) l’indicateur de force acheteuse du screener représente déjà cela en partie.

Merci Matthieu, c est précis et toujours cohérent !.

Sinon, j ai toujours Qt Group en WL, quelle erreur!! J hesite a rentrer dessus après une hausse de pres de 25% en 8 jours… ou par une petite louche pour commencer 😏. Heureusement que Growgeneration a gagne la palme de ma performance de la semaine ! Ce qui marche bien en ce moment avec les valeurs growth dont les fondamentaux sont sublimes, c est de renforcer juste avant les publications (chemometec, Paypal…) en attendant Mips et Évolution Gaming la semaine prochaine.

Bien a toi.

JE rebondis sur ce que vous répondez à Cédric sur les fameuse réduction de lignes en vous concentrant sur les note plus de 6 à 7 que 5, moi même après avoir appliqué beaucoup de vos conseils et méthodes je me limite seulement au entreprise dans ce rang la plus 7 que 6, mais je vais piocher dans les valeurs au score de 6 pour compléter certain secteur pour avoir une répartition de mon portefeuille souhaité, est ce que vous vous abandonné cette notion ou stratégie au vue de vos récentes réflexions de la répartition sectoriel de votre portefeuille ?

Bonjour Jean,

Non je compte garder dans chaque secteur au moins une ou deux entreprises (même si le score ou potentiel est inférieur) histoire de garder une exposition minimale. Après je me dis aussi que comme je fais grimper ma part d’ETF (qui contient donc tous les secteurs), c’est moins gênant que pour un portefeuille 100% stock picking dans lequel on est obligé de détenir des titres d’un secteur pour l’avoir en portefeuille.

Bonjour à tous,

Auriez-vous une idée pour récupérer sur Excel ou une googlesheet la MM200 du MSCI World et le MM100 d’une action ?

Merci à bcp

Bonjour,

Il est peut-être possible de le récupérer avec une formule googlesheet. Sinon le mieux est de programmer un petit code sur ProRealtime pour le faire.

Bonjour Matthieu et merci beaucoup pour ce beau travail dont vous nous faîtes profiter 🙂 Je vous ai découvert récemment et tous vos articles sont hyper intéressant !

Pourriez-vous nous en dire un peu plus sur comment peut-on évaluer le fair price ? D’après ce que je comprends de vos qqs lignes dans vos screener vous comparer le PER au PER des actions dans ce secteur, et vous associez à cette évaluation le PSR et autres. Mais le PER des entreprises que vous présentez est parfois compliqué à obtenir… Etes-vous abonné dans un site particulier ?

Bien cordialement

Bonsoir Jo,

Le calcul du fair price est en partie expliqué en haut de chaque screener. Il ne regarde pas les ratio du secteur mais compare les ratios actuels d’une entreprise vs ses ratios historiques moyens en terme de PER, PSR. Si le PER n’existe pas (entreprise non profitable ou autre) je n’utilise que le PSR. Je regarde également la moyenne du min et max en prix sur un an, et j’ajoute quelques critères perso (bonus/malus selon le niveau de trésorerie/dette et la croissance).

La majorité des données utilisées viennent de ZoneBourse, qui est l’un des sites les plus complet.

J’ai vraiment l’intuition que la volatilité doit servir dans le money management plutôt que dans le scoring.

A t’on vraiment envie de réduire le score d’un actif super volatile ultra performant , j’aurais tendance à dire non, mais on ne veut pas lui donner la même pondération dans le portefeuille.

Je m’intéresse beaucoup à cette stratégie, et compte lire le livre de A.C mais force est de constater qu’il n’y à pas grand chose concernant l’allocation du portefeuille dans une stratégie momentum.

Bonjour,

En réalité AC en parle justement pour la taille des positions. Il utilise la volatilité pour définir la taille d’une ligne en restant à parité de performance par volatilité constante. Il l’utilise également tous les mois pour réajuster son portefeuille en allégeant les lignes volatiles qui sont montées pour retrouver un niveau de risque initial.

C’est simplement à titre personnel que je préfère utiliser la volatilité dans le scoring. Quand on investit des montants plus élevés, on ne raisonne pas de la même manière.

Lorsque mon portefeuille fesait par exemple 10k€ je ne me souciais aucunement de la volatilité. 1% de variation quotidienne entraine +/-100€ par jour ce qui ne me fesait ni chaud ni froid. Avec un portefeuille de près de 200k€ aujourd’hui, les amplitudes ne sont plus du tout les mêmes. En général plus le portefeuille prend en valeur moins on recherche la volatilité extrême. On remarque d’ailleurs que les actions les plus volatiles ne sont absolument pas les plus performantes. Si on regarde une boite comme Hermès ou Microsoft les volatilités sont faibles et les performances exceptionnelles.

Bonjour,

Merci pour cette stratégie très intéressante, à laquelle j’avais commencé à m’intéresser mais sans trouver d’exemple concret.

Votre code est une vraie mine pour ceux qui ne sont pas à l’aise avec la création de screeners / indicateurs.

J’ai une question quant au calcul du score : y a-t-il un score maximum à partir duquel nous pouvons considérer que c’est un « faux positif » ?

J’ai reproduis votre screener en adaptant un peu (volume > 5000 et prix 20 par exemple ? Ou vaut-il mieux les laisser et filtrer manuellement ?

Merci pour votre retour.

Bonjour Nicolas,

On peut en effet faire un filtre sur le calcul Momentum (c’est ce que je fesais) car sinon on peut se retrouver avec des actions ultra spéculatives qui triplent sur l’année (bien qu’en général avec la volatilité elles perdent en score mais elles peuvent quandmême se retrouver en tête). Ça permet ausis d’éviter les OPA, donc des actions qui se font racheter et prennent genre 100% d’un coup. C’est à vous de faire des test sur la performance et de trouver des limites (je me souviens plus de ce que j’avais mis) pour supprimer les trop forts Momentum (par exemple les perf > 100% sur un an, mais ce n’est qu’un exemple). Il faut faire des test en baissant le seuil jusqu’à ce que ça supprime les lignes que vous jugez trop spéculatives.

D’accord ça me paraît pertinent de faire ça alors !

Désolé pour mon message précédent, je vois qu’une partie de mon texte n’a pas été pris en compte et ça semble un peu décousu sur la fin. Mais vous avez compris le principal 🙂

Salut,

super article! Je me rends souvent sur votre site et je ne suis jamais déçu , les infos y sont claires et pertinentes.

Concernant une allocation pour un compte titre chez Degiro qui jouerai sur cet effet momemtum:

-30 % iShares Edge MSCI World Momentum Factor UCITS

-20% Amundi nasdaq 100 (ANX)

-25% Berkshire Hathaway (L’action b: brk b)

-25% Vanguard S&P500 (VOO) ou BNP Paribas SP500 (ESE).

Ce portefeuille vous semble t’il pertinent ?

Samuel

Bonjour Sam

Si c’est votre seul portefeuille, je dirais tout de même qu il faudrait a minima pour réduire le risque que les ETF classiques fassent 50% de votre encours, il faut bien comprendre que les etf thématiques et indices spécifiques sont plus risqués et moins larges.

Je mettrais donc 50% sur S&P500 et ensuite vous pouvez éventuellement splitter le reste sur d’autres ETF.

Concernant BRK, personnellement je ne suis pas fan. Les choix de Buffett ne sont plus aussi bons, et qu’adviendra t’il dans quelques années après sa mort ?

Bonjour, Super article sur le momentum et comment l’utiliser surtout.

Pour ma part, ne possédant une connection internet pour utiliser prorealtime, je me suis construit un algorithme

avec excel. Dommage que vos formules ne soient pas traduites en excel mais je vais essayer.

Très cordialement

Impressionnant de clarté et de précision.

Un grand merci pour ce don.

cordialement

Thierry Copernic

Bonsoir Thierry

Merci pour votre retour positif sur mon travail !

Salut Matthieu,

Sur 3 ans, les sharpes ratio des MSCI Europe Momentum et USA Momentum sont vraiment mauvais

Bonsoir Adrien

Pour l’Europe ça reste mieux que les indices classiques, pour les USA c’est moins bien.

Cependant :

1) regarder un résultat sur 3 ans n’a aucun sens quand on investit sur 10 ans et plus

2) c’est logique, la stratégie Momentum aime les marchés peu volatils et globalement unidirectionnel. Or depuis 2 ans avec les remontées des taux d’intérêt des banques centrales la volatilité est très élevée donc la stratégie Momentum ne fonctionne pas

3) rien ne dit que parceque le Momentum a fonctionné dans le passé que ça continuera de fonctionner à l’avenir

D’accord merci