L’approche value en bourse consiste à dénicher des actions fortement décotées, oubliées par les investisseurs.

Ces actions doivent être un minimum profitables et leur ratio de valorisation doit être aussi faible que possible.

Cette méthode d’investissement a été très rentable dans le passé, mais il s’avère qu’elle ne l’est plus vraiment désormais.

Nous allons voir pourquoi dans cet article.

La stratégie value en bourse

L’approche value a été initiée par le célèbre investisseur Américain Benjamin Graham. Celui-ci a obtenu des retours très impressionnant (environ 17% par an en moyenne sur une période de 30 ans).

Il a écrit plusieurs livres dont les plus célèbres sont « Security Analysis » en 1934 et surtout le fameux « The Intelligent Investor » en 1949.

Il a été le mentor de Warren Buffet qui a poursuivi ses travaux et surtout popularisé l’approche value dont le fonctionnement est évoqué dans les livres mentionnés plus haut.

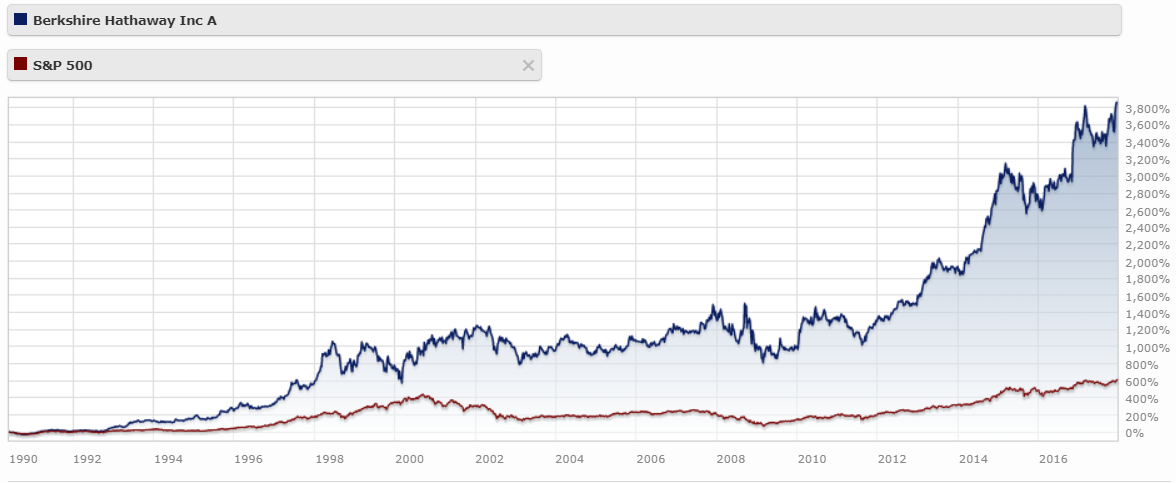

Warren Buffet a lui aussi réussi à obtenir des retours surperformant largement le S&P500 sur une longue durée, portant ainsi la stratégie value aux sommets.

Voici l’évolution de sa holding Berkshire Hathaway en comparaison avec le S&P500 :

Les mauvaises performances de l’approche value aujourd’hui

Depuis les 10 à 20 dernières années, l’approche value a largement sous-performé le marché.

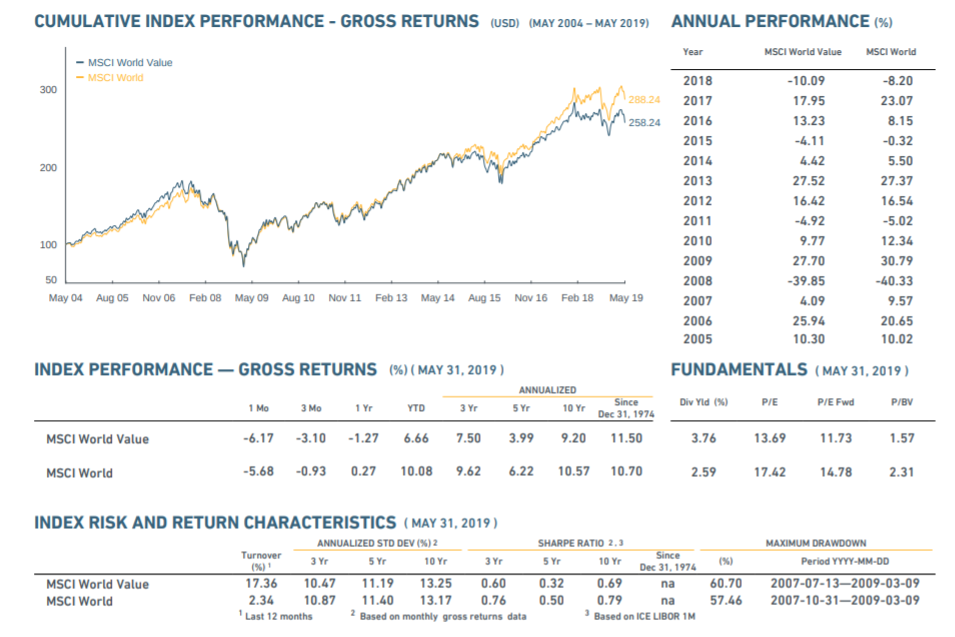

En effet, voici l’évolution du MSCI World Value depuis 20 ans :

On voit bien que la performance est très mauvaise depuis environ 20 ans, et que l’indice value est battu sur 10 ans, 5 ans, 3 ans, 1 an…

Il est pourtant simple de comprendre l’intérêt de chercher des sociétés de qualité et fortement décotées.

Cependant, à notre époque avec internet et la masse d’informations disponibles à tout instant, c’est devenu quasiment impossible.

À l’époque, peu de gens avaient accès facilement et librement à l’information et il était donc difficile à trouver de belles sociétés de qualité décotées. Mais pour ceux qui y arrivait, c’était rémunérateur.

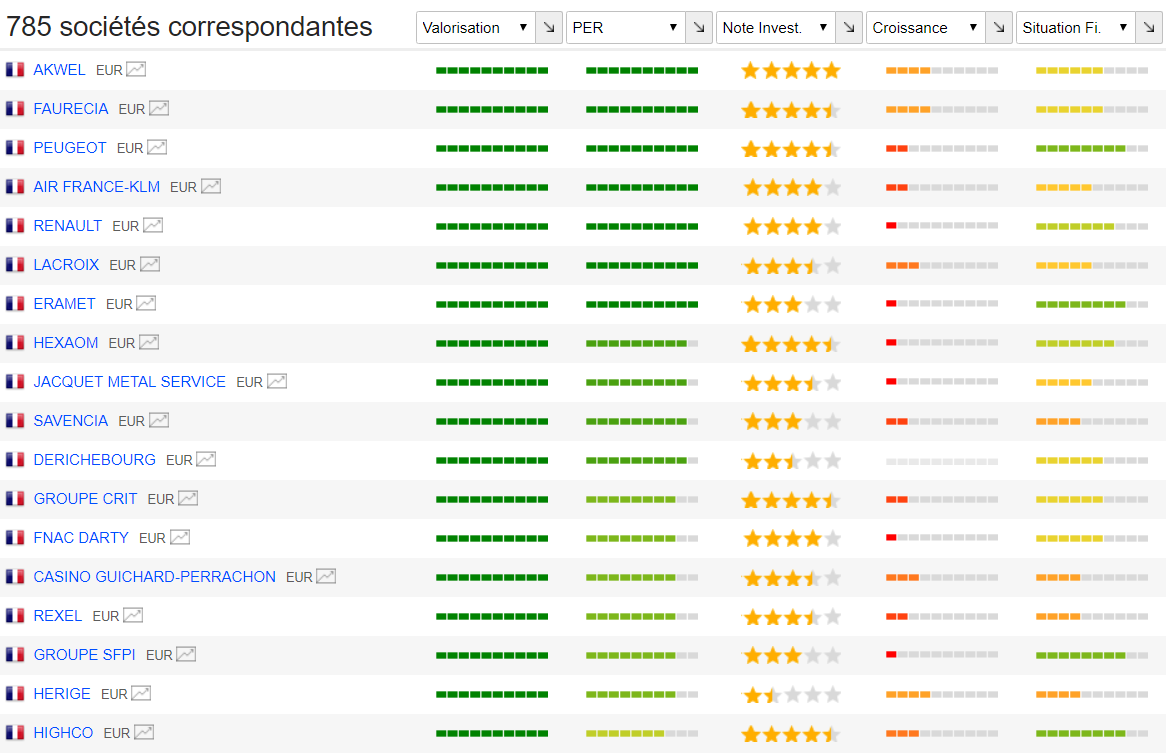

Avec internet, les screeners, les comparateurs, il est très simple d’accéder aux fondamentaux des entreprises et de les mettre en rapport avec les ratios de valorisations.

Voici par exemple le genre de classement qu’il est possible d’obtenir en moins de 30 secondes sur Zonebourse en recherchant les entreprises françaises peu chères avec une notation sur le reste de leur fondamentaux :

Il faut bien imaginer que si une société avait des fondamentaux merveilleux et était très décotée, elle ne le resterait pas longtemps vu le nombre d’intervenants sur le marché. Il ne faut pas s’imaginer que vous êtes le seul à tout voir et que le reste du monde est aveugle…

On peut donc imaginer qu’il ne reste plus que les « vieux mégots de cigarette » dont personne ne veut dans la catégorie value. J’exagère grossièrement et volontairement le trait pour donner mon point de vue, mais un important fond de vérité se cache ici.

Conclusion :

L’approche value a été un mode d’investissement très performant dans le passé parce qu’il est plein de bon sens.

Il semble logique de vouloir acheter des actions rentables à prix décoté, et c’était possible de le faire au siècle dernier car il y avait beaucoup moins d’intervenants sur le marché.

Cependant, à l’heure actuelle avec l’abondance de données, d’informations en tout genre, la façon d’investir a évolué.

On peut donc se demander : la stratégie value est-elle totalement morte aujourd’hui ou tout simplement endormie et reprendra sa splendeur dans le futur ?

L’avenir nous le dira, mais à titre personnel je n’y crois plus.

Remarque : attention, cela ne signifie pas qu’il faut acheter n’importe quelle valeur à n’importe quel prix. La valorisation d’une action est toujours quelque chose de primordial dans l’investissement en bourse. L’article aborde uniquement la stratégie value qui consiste à acheter des actions peu chères en absolu et non pas en relatif avec leur ratio de valorisation historique.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Merci pour cet article ! C’est vrai qu’on a plutôt tendance à lire qu’une rotation va finir par se produire pour un retour en force des valeurs value. Donc c’est intéressant que tu prennes le parti pris d’une poursuite des mauvaises performances des valeurs values.

Aujourd’hui l’écart de valorisation est déjà très important entre les valeurs growths et les valeurs value (il n’a jamais été aussi élevé je crois ?).

Est-ce que tu penses vraiment que c’est soutenable à long terme ? Parce que si ça continue comme ça les valeurs growth vont se payer 10 fois plus chères que les valeurs value et je me dis qu’il y a bien une limite et qu’à un moment on aura un rééquilibrage…

Je suis tout sauf un expert mais mon avis c’est que les valeurs growth se paient très cher parce que la dernière crise remonte à il y a plus de 10 ans. Le jour où la crise va arriver les valeurs grwoth vont-etre massacrées et les value résisteront mieux. Je me permets donc de douter que la surperformance des valeurs growth soit une tendance de fond.

Qu’est-ce que tu en penses ?

Re Antoine,

C’est un vaste débat ! Je pense que ce qui explique principalement la performance en bourse c’est les publications de résultats, et donc la croissance future. Les belles valeurs sont souvent très chères car leur croissance est supérieure à la moyenne et surtout qu’elles ont une visibilité assez forte. C’est sûr qu’à ce stade du cycle économique, la visibilité est importante. Prenons l’exemple de LVMH, valeur très chère(PER estimé de 26). Êtes-vous plus confiant sur cette valeur en cas de crise qui résistera bien, qui a même des chances de croître ou alors sur Renault qui est très cyclique (PER de 5 ou 6) mais dont les profits peuvent être divisés par 2 ou 3 d’un coup ? Si les profits sont divisés par 3, le PER passera d’un coup à 18.

Je pense que le marché peut se tromper sur de courtes périodes (réactions souvent excessives en cas de mauvais résultats ou autre), mais qu’il est globalement efficient sur le long terme. Hermès s’échange à un PER de 40 depuis des décennies, Renault à 5-10 sur la même période. Je pense que si une anomalie de marché existait, les milliers (millions ?) d’intervenants sur le marché l’auraient vite détectés. Ce n’est bien sûr que mon opinion. Mais oui je confirme il n’y a jamais eu autant d’écart entre growth et value. De même qu’entre big caps et small caps actuellement. L’état d’avancement du cycle y joue tout de même un rôle non négligeable.

Bonjour Matthieu,

Que pensez vous de ce nouvel etf : WVAL sur Euronext Amsterdam. Il suit l’indice MSCI World Value Exposure Select Index. Ça permet d’avoir des value en appliquant un filtre de qualité. Ils essaient d’éviter les pièges de value. On retrouve des secteurs IT en majorité contrairement au World value normal ou ce sont des financials. Je regarde aussi car je trouve que dans le momentum, Tesla est quand même très haut je trouve par rapport a sa valeur réelle

Sur MSCI Research, l’article en top vedette prône le retour de la value pour cette année : https://www.msci.com/research/factor-investing

Bonjour Adrien,

Honnêtement, aucune des valeurs de cet ETF ne me fait rêver, clairement. La value va peut-être surperformer cette année, mais à mon sens pas à LT. Je n’ai pas spécialement envie de mofidier chaque année mon portefeuille pour l’adapter aux tendances hypothétiquement à privilégier annuellement. Je préfère me concentrer sur des actions de qualité qui performent bien à long terme et non uniquement sur des rebonds value.

Oui c’est vrai que c’est un peu embetant de devoir modifier chaque fois sa stratégie et ce n’est pas sur que ce soit efficace

Et meme les meilleurs tacticiens ont du mal a surperformer en rebalancant chaque année j’ai l’impression par rapport à un indice normal

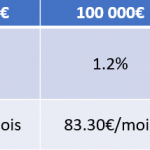

Surtout si l’on prend en compte la fiscalité qui coûte très cher à faire des rebalancing annuels sur un CTO. Il vaut mieux être passif sur ce genre de support pour réduire le frottement fiscal.

Le momentum c’est mieux

J’ai trouvé cet article intéressant aussi : https://pyinvesting.com/blog/3/choosing-high-quality-value-stocks-that-outperform/

Dans celui la, je pense qu’il fait de la high quality value mais sans pondérer la capitalisation boursiere comme fait msci.