Cet article concerne le suivi de mon portefeuille boursier. La stratégie d’investissement du portefeuille repose sur un ensemble d’actions de qualité avec d’excellents fondamentaux et en pleine croissance.

L’objectif principal du portefeuille est de faire croitre le plus efficacement possible mon patrimoine dans le temps et de réaliser une performance supérieure à celle du MSCI World sur le long terme.

Le second objectif (un fois le patrimoine atteint) sera de construire un flux régulier de cash-flow avec les dividendes croissants perçus chaque année. Cela me permettra à long terme d’atteindre l’indépendance financière en couvrant mes dépenses avec ces revenus passifs.

Actions détenues et bilan

Le mois d’Avril a continué sur la lancée des hausses des taux d’intérêts, ce qui a donné lieu à la poursuite de la baisse des marchés actions.

Le 10 ans US est légèrement sous les 3%, niveau qui était atteint en 2018. Ce n’est pas tant le niveau qui inquiète, mais la vitesse de remontée qui est assez inédite depuis plusieurs décennies (on est passé de 1,5% début 2022 à près de 3% actuellement).

Il en est de même pour la France avec un 10 ans à 1,3% qui est à un niveau qui date de 2014. Le 10 ans Allemand retourne en terrain positif, ce qui n’a pas été constaté depuis 2019.

Progressivement, on retrouve donc une politique monétaire qui revient à la normale, ce qui a des répercussions directes sur le marché action et les valeurs de croissance.

On constate néanmoins que ces anticipations de hausse des taux du marché sont validées aux US (la Fed a annoncé plusieurs hausses), mais toujours rien pour la BCE qui est à la traine. En conséquence, le dollar continue de fortement s’apprécier face à l’euro (le niveau de parité est presque sur un plus bas de 10 ans). La guerre en Ukraine joue également dans ce sens car l’Europe est fragilisée économiquement et politiquement.

C’est la raison pour laquelle il est toujours bon de mettre en valeur la diversification en devise. Certains voient le change comme un risque, je le vois plutôt comme une opportunité indirecte de fuir l’Europe et de se diriger vers des devises plus solides. Sur un an glissant, l’euro a tout de même perdu 13% face au dollar, ce qui n’est pas rien.

Toujours est-il, en terme de rendement réel, toutes ces obligations sont toujours en perte avec l’inflation, qui est estimée entre 4 et 5% en Europe pour 2022. On peut donc affirmer qu’actuellement, tous les actifs classiques sauf les actions fournissent des rendements sous l’inflation. On reste donc toujours dans le fameux TINA (there is no alternative) favorable aux actions.

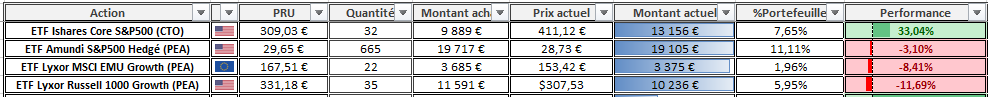

En terme de transaction, le mois a été très calme de mon côté car je n’ai pas eu beaucoup de temps (contraintes perso). J’ai donc mécaniquement continué mes renforcements sur l’ETF S&P500, sans trop me poser de questions. Celui-ci est en baisse d’une dizaine de pourcents depuis le plus haut, ce qui n’a rien d’exceptionnel mais qui est intéressant.

Transaction du mois

Ventes

Rien

Achats

Rien

Renforcements :

ETF S&P500 Hedgé (P500H)

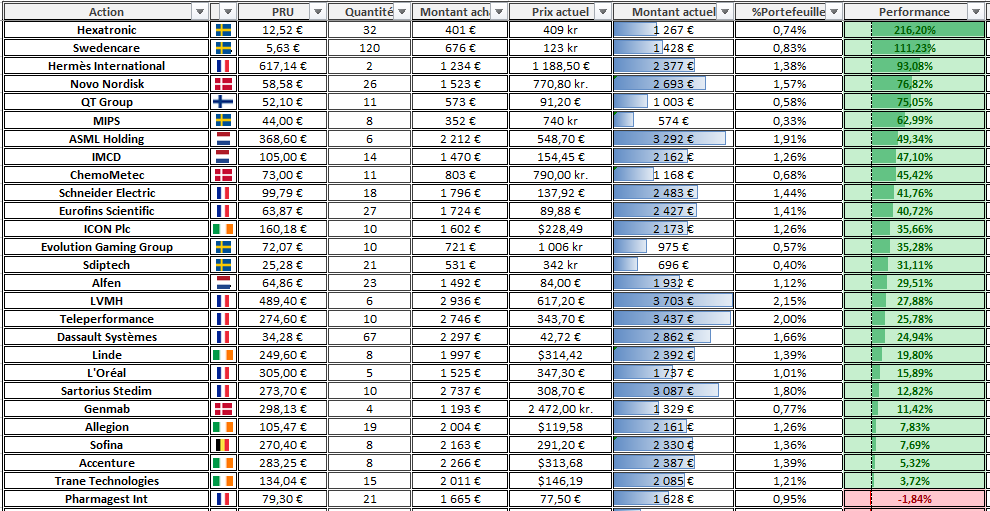

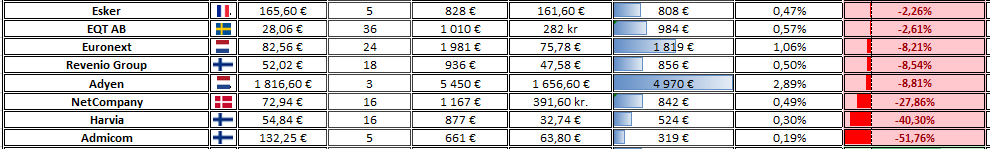

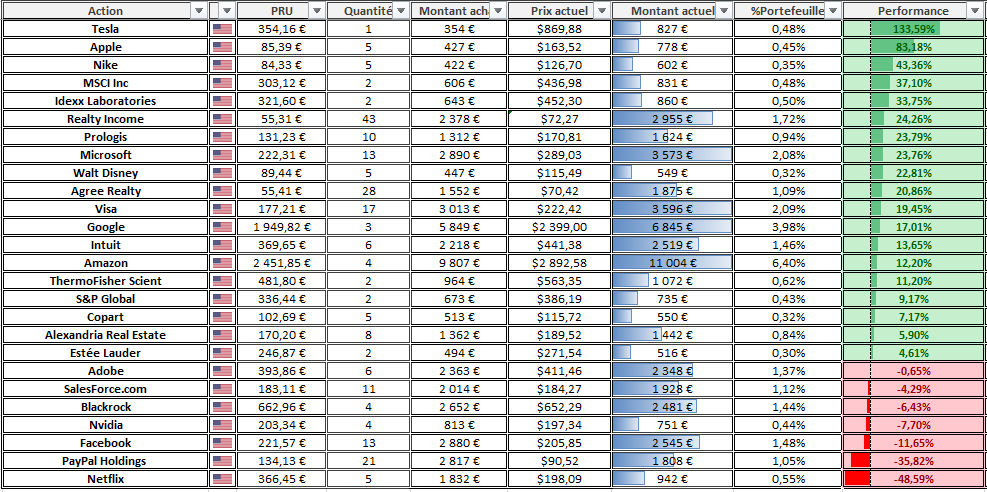

Sans plus tarder, voici le détail du portefeuille :

Portefeuille

Les actions détenues sont les suivantes :

Santé

🇫🇷 Sartorius Stedim, Eurofins Scientific

🇪🇺 Genmab, ChemoMetec, Revenio, SwedenCare, Novo Nordisk, ICON plc

🇺🇸 Idexx Laboratories, ThermoFisher Scientific

Finance

🇫🇷 Euronext

🇪🇺 Adyen, Sofina, EQT

🇺🇸 Visa, Paypal Holdings, MSCI, S&P Global, Blackrock

Industrie

🇫🇷 Schneider Electric

🇪🇺 IMCD, Sdiptech, Hexatronic, Linde, Trane Tech, Allegion

Technologie

🇫🇷 Dassault Systèmes, Teleperformance, Pharmagest Interactive, Esker

🇪🇺 ASML Holding, NetCompany, Evolution Gaming, QT Group, Admicom, Accenture

🇺🇸 Intuit, SalesForce, Adobe, Google, Apple, Microsoft, Amazon, Facebook, Nvidia

Consommation non cyclique

🇫🇷 L’Oréal

🇺🇸 Estée Lauder

Consommation discrétionnaire

🇫🇷 LVMH, Hermès

🇪🇺 MIPS, Harvia

🇺🇸 Nike, Copart

Energie

🇪🇺 Alfen

🇺🇸 Tesla

Telecom

🇺🇸 Walt Disney, Netflix.

Immobilier

🇺🇸 Realty Income, Agree Realty, Prologis, Alexandria Real Estate

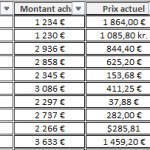

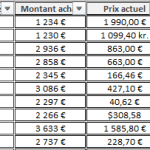

PEA (Crédit Agricole Investore Integrale)

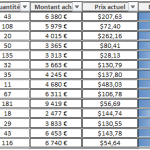

CTO DEGIRO

Si vous souhaitez ouvrir un CTO chez DEGIRO en utilisant mon lien de parrainage, contactez moi à etre.riche.et.independant@gmail.com ou passez directement par le premier lien présent sur cette page. Vous ne gagnerez rien mais je toucherais une petite commission à l’ouverture de votre compte, c’est un bon moyen de me remercier si le site ou l’article a pu vous aider.

ETF

La valorisation totale du Portefeuille est à ce jour de 166 300€.

Remarque : les valeurs étrangères affichées plus haut sont toutes en euro, elles sont converties avec la parité du jour.

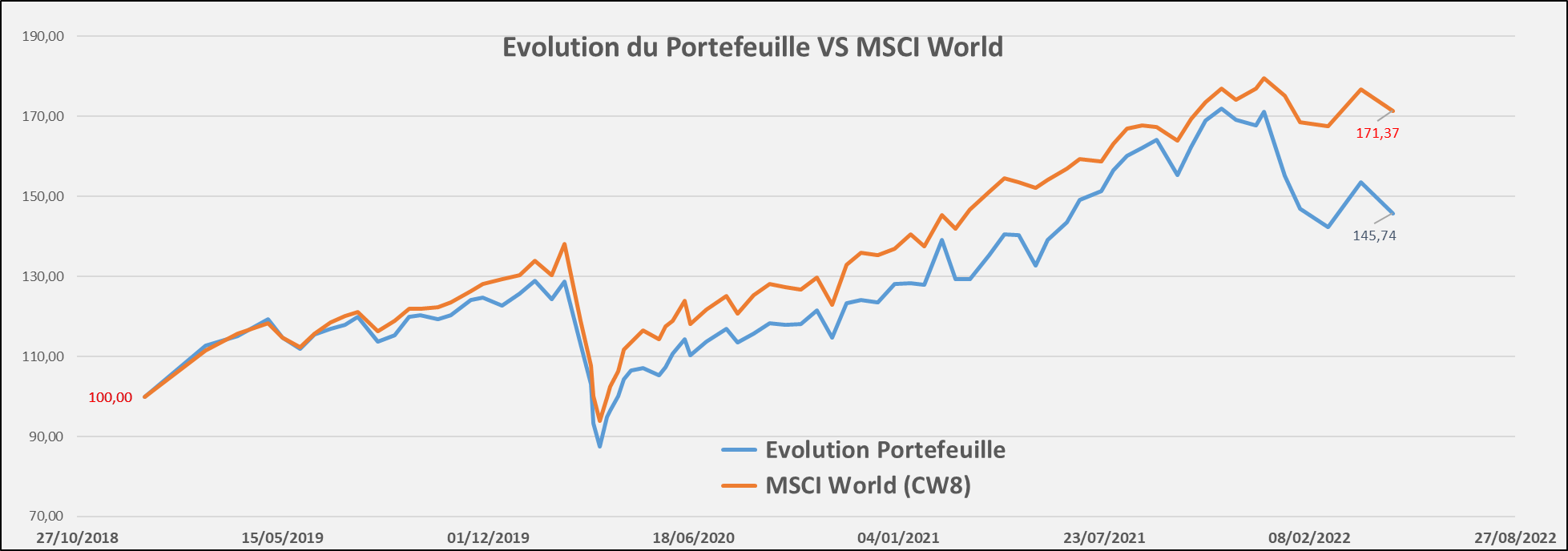

Voici également l’évolution du portefeuille depuis Janvier 2019 VS MSCI World :

Performance du Portefeuille depuis Janvier 2022 : -14.8%.

Performance du MSCI World depuis Janvier 2022 : -4.5%.

Performance du CAC40 GR depuis Janvier 2022 : -9.2%.

Le portefeuille est en fort recul vs le MSCI World, principalement causé par le vent baissier sur les techs lors des publications récentes.

Revenus passifs et perspectives annuelles futures

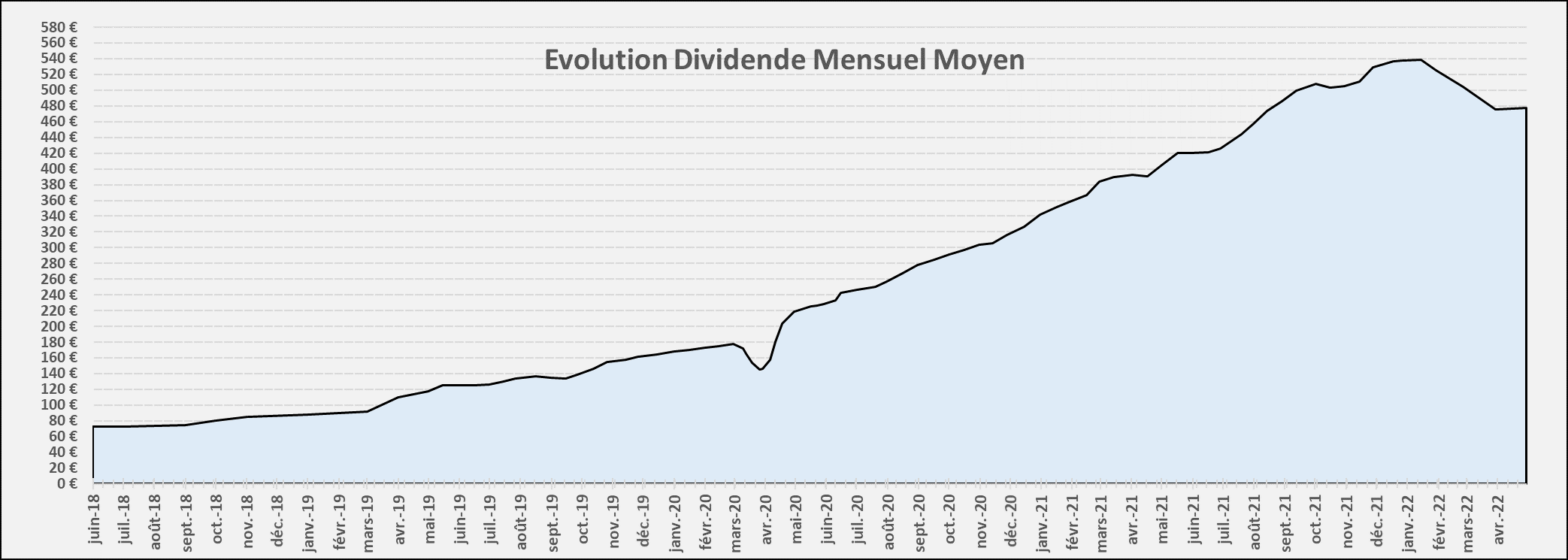

Je rappelle que la nouvelle façon de calculer la rente mensuelle est via la règle des 3.5% (règle des 4% sévérisée) de la valeur de mon portefeuille. J’ai effectué pour le tracé et le calcul une moyenne glissante de 3 mois afin de lisser légèrement la volatilité.

De ce fait, je ne regarde plus le rendement des dividendes avant d’acheter/renforcer afin de me concentrer 100% sur les fondamentaux.

Les 3.5% correspondront donc au montant global que je pourrais toucher avec des valeurs de rendement si je choisissais d’arbitrer une partie de mes valeurs de croissance actuelles contre elles.

J’ai pu reconstituer ce que cela donnerait sur mon portefeuille depuis le 01/05/2018 :

La rente mensuelle moyenne actuelle (fictive) serait de 482€.

Date Publication : 28/04/2022

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Matthieu

Merci pour ce nouveau point mensuel, on se rend compte que la perte serait encore plus importante si le dollar n’était pas en soutien et cela risque de corriger aujourd’hui avec Amazon qui présente des résultats décevants, Netflix n’y a pas échappé, néanmoins je pense qu’il y a du bon dans cette mise à niveau. Heureusement Microsoft et Apple sont toujours là pour soutenir le marché, il faudra s’en souvenir au moment de renforcer, même quand toutes les autres grosses valeurs déçoivent, elles restent imperturbables, c’est le signe que leur moat est le meilleur.

Bonne journée

Salut,

Je te partage une info sur les ETF.

W. Buffet et C. Munger ont émis pas mal d’alertes sur l’avenir des ETF lors de la dernière AG de BRK (source : https://www.youtube.com/watch?v=cOVbK6XsXz8).

Les ETF pèseraient 50% de la valeur du SP500 et cela pourrait devenir très problématique si on s’approchait des 80% (ici le terme ETF englobe les gestionnaires d’actifs comme Blackrock).

Du coup une poignée de gros gestionnaires se retrouveraient majoritaires aux conseils d’administration et pourraient ne pas prendre les meilleurs décisions pour les investisseurs par lobbying (implication forte dans des causes politiques) avec un risque de diminution du rendement tel qu’on a pu l’observer jusque là.

J’ai toujours entendu dire que le stock picking sous-performait les indices mais à l’avenir ça pourrait ne plus être le cas.

A priori les ETF ne dépasseront pas un certain stade car il y aurait des grosses inéfficiences de marché (si une boite sans croissance venait à monter de manière totalement corrélée à une boite à forte croissance, où l’inverse, des anomalies apparaitraient vite). On pourrait par exemple se retrouver avec des boites solides qui versent 10% de rendement de dividendes ce qui est peu probable. Tout cela est réglé par l’offre et la demande, il y aura forcément une limite.

Bonsoir Matthieu,

Merci pour ton travail d’analyse, tes réflexions que tu partages régulièrement et pour la constance et la transparence dans tes publications.

Avec l’évolution actuelle des marchés et notamment la claque que se prend la tech et cette situation qui risque de perdurer tant que la FED n’a pas fini de dérouler son plan de remonté des taux, est-ce que tu envisages un changement de stratégie :

-dans ton allocation d’actions (moins de growth mais plus de values, plus d’ETFs généralistes comme le S&P500, l’Eurostoxx 600 ou le World ?)

-ou dans ton allocation d’actifs en général?

Par ailleurs, penses-tu que sur des valeurs massacrées comme Netflix ou Paypal il convient de faire le dos rond en attendant des jours meilleurs, ou bien couper les positions pour se replacer sur des valeurs moins spéculatives mais avec du potentiel de croissance comme LVMH ou air Liquide?

Encore merci et au plaisir de te lire.

Bonjour Lolo,

Je ne change rien, mais redirige mes investissements actuels sur l’ETF S&P500. Le Stoxx600 n’a pas d’intérêt car les indices Européens sont cycliques et sans croissance, le World n’est tiré vers le haut que grâce aux US.

Concernant les actions citées comme Facebook, Paypal, Netflix etc… elles sont actuellement massacrées mais c’est clairement de l’abus. Facebook a un PER de 15, Paypal et Netflix < 20 pour les années à venir. Certes la croissance ralentit mais c’est aussi car les 2 dernières années ont été extrêmement profitables grâce au covid, la base de comparaison est biaisée. Je suis convaincu qu’elles rebondiront très fort quand le marché verra qu’il fait n’importe quoi… il ne faut surtout pas vendre, et vraiment pas aux valorisations actuelles complètement délirantes (basses) pour ces entreprises. On retrouve la même chose d’ailleurs sur Google avec un PER de 20, et Amazon qui a un EV/EBITDA anormalement bas vs son historique Ce sont de belles opportunités selon moi, il faut voir long terme et pas se focaliser sur la correction actuelle. Si on n’achète pas de la tech maintenant on n’en achètera jamais

Merci pour ce partage

ce qui est toujours interessant, c est de voir un portefeuille type ( ETF PEA) qui surperforme votre portefeuille dans chaque unité de temps. Cela montre la difficulté de la bourse en gestion active. Comme vous, à la base j’ai mon allocation type puis on s’écarte un peu du plan et souvent cela rogne la perf. Le plus difficile est d acheter tous les mois son etf monde ( voir celui que vous proposez) et ne pas bouger de ce plan pdt 10 ans mini !

Bonjour Florent,

En effet, le plus dur est clairement d’être capable de tenir sur la durée, et d’investir quelles que soient les conditions de marchés

Bonsoir

Concernant les ETF il ma fallut plus de 5 ans pour comprendre quelque chose d’aussi simple …

Au regard de la clôture des US, peut être un début d’éclaircit à court terme

Bonjour Matthieu,

Pas beaucoup le temps en ce moment donc moins de commentaires de ma part mais je suis toujours tes écrits 😉 Du coup juste un message pour dire que tu as bien fait de vendre Etsy en son temps !😁 Le marché est fou et compliqué ces dernières semaines et pire ses derniers jours. Le Nasdaq prend cher. Première fois que je vois Amazon sous le cours d’Alphabet.

Bref comme tu dis, faire le dos rond est on voit dans qqs années.

A+

Salut Ludovic,

Le marché est fou en effet et en remet encore une couche aujourd’hui, les GAFAMS se payét maintenant moins chères que des entreprises molles et sans croissance. Toujours des excès, qui seront à mon sens corrigés à la hausse tot ou tard..

Encore deux mois comme ca et LVMH, Kering et bien d’autres croissances vont devenir des valeurs de rendement 🙂

Bonjour,

Merci pour la mise à jour.

Saurais-tu s’il existe un ETF World capitalisant autre que le CW8 ? (peu importe si éligible ou pas au PEA).

Bonjour Loic,

Oui il y a EWLd de Lyxor qui a une valeur de part plus petite et qui est éligible PEA

Merci Matthieu, et avec des frais un peu moindre possible ?

Sur PEA c’est tout. Sur CTO il y a la gamme Ishares, je vous laisse chercher. De mémoire c’est EUNL

Bonjour Loic

La (très) légère différence de frais entre CW8 et EWLD n’est pas significative.

Car elle est « noyée » dans la différence de tracking error entre les deux ETF (et de façon générale, Lyxor est souvent très bon dès qu’il s’agit de réplication indirecte).

Si je regarde ce matin sur boursorama, la perf totale sur 5 ans entre les 2 ETF, on a :

– 63.35% pour CW8

– 63.20% pour EWLD

Donc la différence de frais, ce n’est pas un argument pour éliminer EWLD.

Pour revenir à votre question initiale, il existe pléthore d’ETF MSCI World capitalisant !!

Pour rester chez Amundi ou Lyxor, vous avez par exemple MWRD ou LCWD.

Et chez d’autres fournisseurs, vous avez par exemple (pour les version non hedgés) IWDA, SPPW ou bien XDWD.

Et si un « filtre » ESG ou SRI ne vous rebute pas, vous allez en avoir des dizaines !

Comme d’habitude dans ces cas là, « justETF » est votre ami 🙂

Fred

Merci bcp pour vos réponses !

Bonsoir Matthieu

Je m interroge sur l intérêt actuellement de prendre un sp500 Hedge plutôt qu un normal.

Je comprends que je me couvre sur le risque de change en pariant que le dollar reste fort contre l euro dans les mois qui viennent.

Ce que je ne suis pas sur de comprendre c est jusqu a quel point je suis couvert et pour combien de temps. ? Si le sp 500 baisse de 10 % mais que le dollar s apprécie de 10% par rapport à l euro la performance du sp500 hedge sera nulle alors que le non hedge perdra 10 %, correct ?

Je ne comprends comment cela fonctionne à long terme ?

Sur un horizon 3-5 ans, avec un dollar fort en ce moment, cela te paraît il pertinent e se couvrir ?

Je suis preneur de toutes explications sur le fonctionnement de cette couverture ?

Merci

Bonsoir,

Sur le long terme, en prenant l’hypothèse d’une variation nulle, le hedge a généralement un coût supplémentaire dans les frais de gestion (mais c’est peanuts, environ 0,1%/an en moyenne). Par ailleurs, on ne profite pas de l’exposition aux devises étrangères et donc de la diversification que cela offre.

Le hedge est utile si l’on pense que la devise va perdre en valeur. On peut envisager un hedge court terme (ce que je fais) si on pense qu’à long terme la devise va s’apprécier (donc le dollar dans mon cas) mais qu’elle peut baisser à court terme. Je pense que le potentiel de rattrapage de l’euro est d’au moins 5 à 10% actuellement. Néanmoins cela reste du court terme, et je souhaite garder une forte exposition au dollar à long terme.

À l’inverse, on oeut aussi faire du hedge long terme si on a pas confiance dans le devise étrangère. Le hedge constant est typiquement très utile dans l’investissement sur les pays émergents qui ont des devises catastrophiques qui passent leur temps à se dévaluer de par la maivaise gestion économique et monétaire de ces pays.

Pour être plus précis

Tout le monde s accorde à dire que le hedge à long terme n a aucun intérêt dans la mesure où les effets de change s annulent mais dans l absolu sa performance sera alors identique à un non hedge ? Pas moins bonne. Correct ?

Bonjour Matthieu, je suis en strategie DCA, mon portefeuille d’etf actuel est 80% world et 20% sp500 et represente 35% de mon capital disponible. J’etais 100% world mais depuis 2 mois j’ai investis uniquement sur le sp500 suite a des news de Blackrock que j’ai vu et je vois que vous avez aussi investi plutot sur le sp500. Par rapport a vos reflexions sur le sp500 hedge comme l’euro serait peut etre a un point bas, j’hesite entre 2 strategies :

– Revendre l’etf world et le sp500 et acheter l’etf sp500 hedge a court terme puis le revendre quand l’euro aura remonte de 10% ( ou autre valeur ? ) face au dollar. J’ai bourse direct et j’ai calcule 25 euro de fais d’achat et 25 euro de frais de vente. Et il faudra encore recompter les meme frais plus tard.

– Conserver l’etf world et le sp500 et acheter l’etf sp500 hedge au lieu du sp500 le mois suivant et continuer en dca sur le sp500 hedge puis le revendre quand l’euro aura remonte de 10% ( ou autre valeur ? )

Merci

Adrien

Bonjour Adrien,

Prendre du World + du S&P500 n’a pas beaucoup d’intérêt selon moi, dans le sens ou le world c’est déjà 65% de S&P500.

Personnellement je pense que l’euro va rebondir dans les mois qui viennent, mais rien n’est certain. Si vous y croyez vous pouvez arbitrer vos S&P500 pour du hedge, sinon c’est inutile.

Tout dépend également des sommes investies. Si c’est pour essayer d’optimiser sur moins de 10 000€ je pense que l’intérêt est faible, vous allez payer des frais de transaction, prendre un risque, et pour pas grand chose même si cela fonctionne.

De mon côté je continue le DCA chaque mois sur l’ETF hedge, et lorsque la parité retournera autour de 1,10-1,15 j’arbitrerai.

Néanmoins j’ai toujours pasmal de dollar sur CTO avec mes positions en direct. Donc ne prenez pas le risque non plus de tout rebasculer en euro si jamais l’euro continuait de s’effondrer

D’accord Matthieu merci pour cette réponse.