Cet article concerne le suivi de mon portefeuille boursier. La stratégie d’investissement du portefeuille repose sur un ensemble d’actions de qualité avec d’excellents fondamentaux et en pleine croissance.

L’objectif principal du portefeuille est de faire croitre le plus efficacement possible mon patrimoine dans le temps et de réaliser une performance supérieure à celle du MSCI World sur le long terme.

Le second objectif (un fois le patrimoine atteint) sera de construire un flux régulier de cash-flow avec les dividendes croissants perçus chaque année. Cela me permettra à long terme d’atteindre l’indépendance financière en couvrant mes dépenses avec ces revenus passifs.

Actions détenues et bilan

Bonjour à tous, le mois a été très calme de mon côté entre déplacement professionnel à l’étranger suivi d’un long arrêt maladie.

Je vais donc faire court ce mois-ci pour le reporting car la santé n’est toujours pas au top, mais je fais quandmême au mieux pour publier quelque chose de potable.

Le mois a été relativement volatile mais flat en terme de performance, on ne termine donc pas bien loin de là où Janvier s’est arrêté.

La seule chose notable étant certainement la parité eur/usd qui semble repartir légèrement à la baisse puisqu’on est passé de 1.10 à 1.06. Il est bien évidemment impossible d’anticiper dans quel sens cela va bouger, je conserve donc toujours une partie de mon portefeuille couvert par le hedge.

Les GAFAM ont également publié des résultats très nuancés qui ont déçu le marché (notamment Google et Amazon), alors que Microsoft et Apple s’en sortent plutôt bien (pour Meta c’est un peu particulier car le titre était déjà très bas).

Transaction du mois

Ventes

rien

Achats

rien

Renforcements :

ETF S&P500 hedgé (P500H),, ETF S&P500 (PE500), Johnson & Johnson

Sans plus tarder, voici le détail du portefeuille :

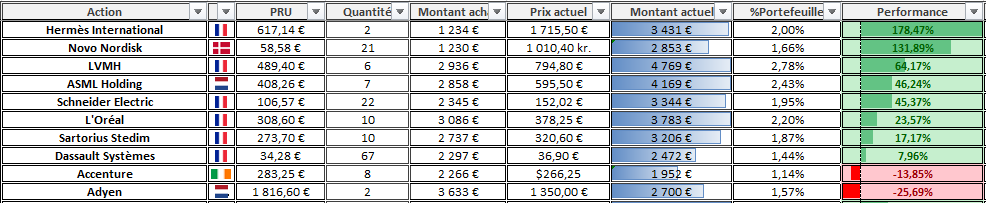

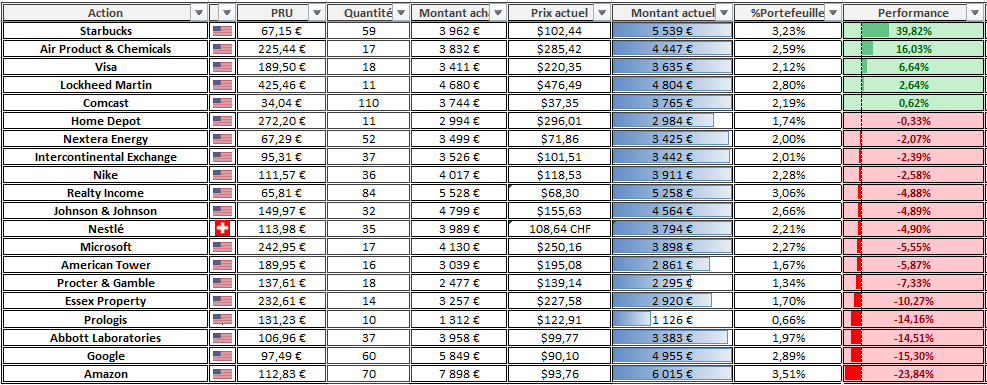

Portefeuille

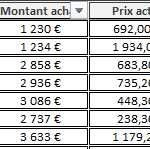

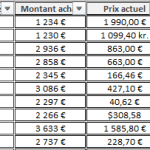

Les actions détenues sont les suivantes :

Santé

🇫🇷 Sartorius Stedim

🇪🇺 Novo Nordisk

🇺🇸 Abbott Laboratories, Johnson & Johnson

Finance

🇪🇺 Adyen

🇺🇸 Visa, Intercontinental Exchange

Industrie

🇫🇷 Schneider Electric

🇺🇸 Air Product & Chemicals, Lockheed Martin

Technologie

🇫🇷 Dassault Systèmes

🇪🇺 ASML Holding, Accenture

🇺🇸 Google, Microsoft, Amazon

Consommation non cyclique

🇫🇷 L’Oréal

🇪🇺 Nestlé

🇺🇸 Procter & Gamble

Consommation discrétionnaire

🇫🇷 LVMH, Hermès

🇺🇸 Nike, Home Depot, Starbucks

Energie

🇺🇸 Nextera Energy

Telecom

🇺🇸 Comcast

Immobilier

🇺🇸 Realty Income, Prologis, American Tower, Essex Property

PEA (Crédit Agricole Investore Integrale)

CTO DEGIRO

Si vous souhaitez ouvrir un CTO chez DEGIRO en utilisant mon lien de parrainage, contactez moi à etre.riche.et.independant@gmail.com ou passez directement par le premier lien présent sur cette page. Vous ne gagnerez rien mais je toucherais une petite commission à l’ouverture de votre compte, c’est un bon moyen de me remercier si le site ou l’article a pu vous aider.

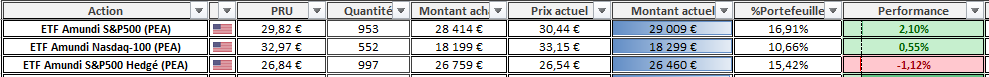

ETF

La valorisation totale du Portefeuille est à ce jour de 171 500€.

Remarque : les valeurs étrangères affichées plus haut sont toutes en euro, elles sont converties avec la parité du jour.

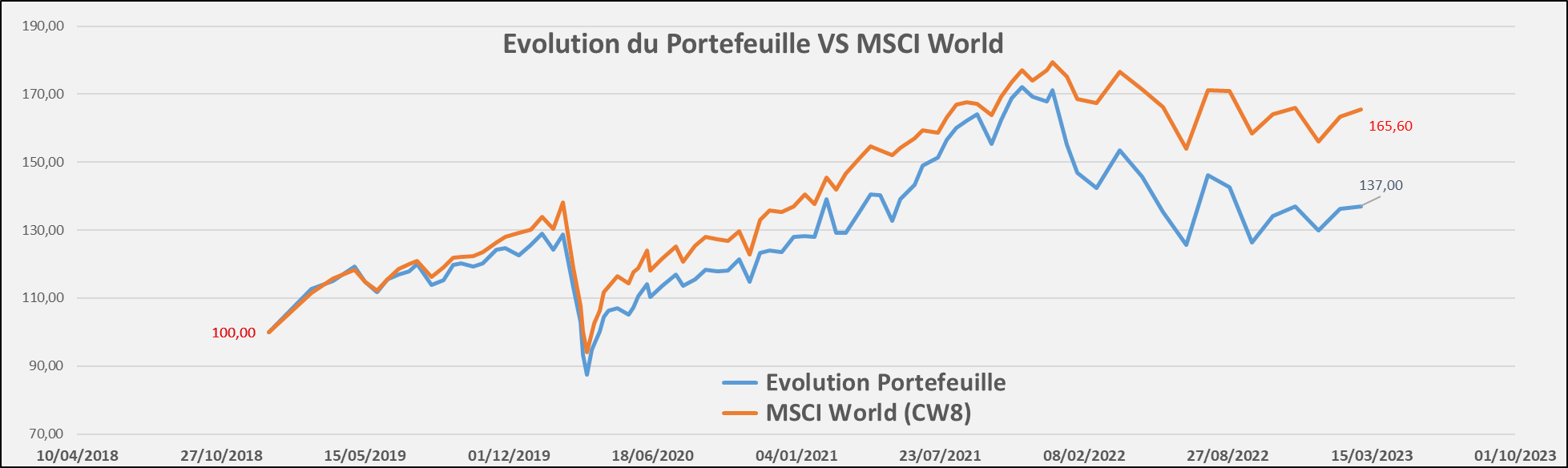

Voici également l’évolution du portefeuille depuis Janvier 2019 VS MSCI World :

Performance du Portefeuille en 2023 : +5.4%.

Performance du MSCI World en 2023 : +6.1%.

Revenus passifs et perspectives annuelles futures

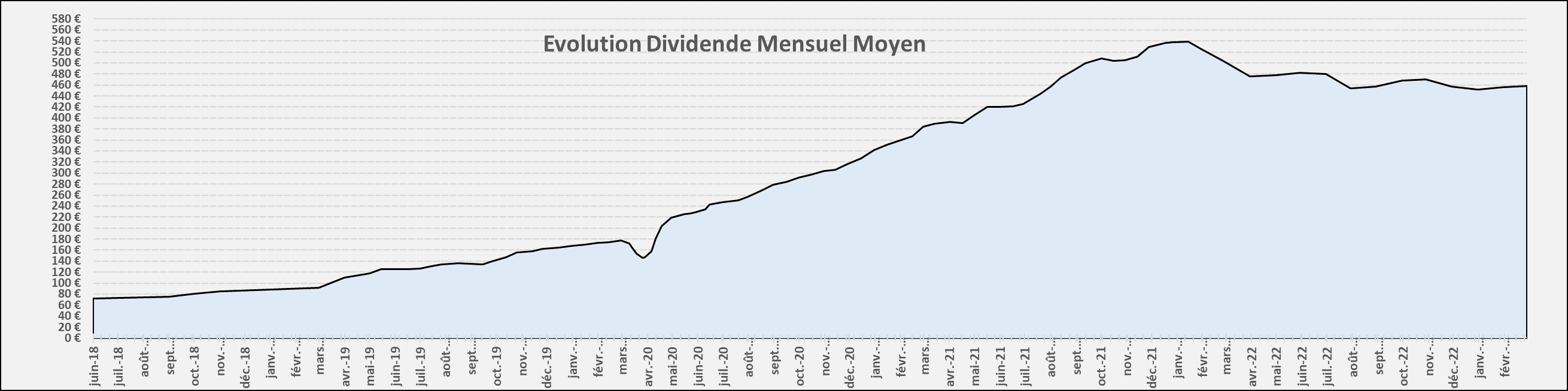

Je rappelle que la nouvelle façon de calculer la rente mensuelle est via la règle des 3.5% (règle des 4% sévérisée) de la valeur de mon portefeuille. J’ai effectué pour le tracé et le calcul une moyenne glissante de 3 mois afin de lisser légèrement la volatilité.

De ce fait, je ne regarde plus le rendement des dividendes avant d’acheter/renforcer afin de me concentrer 100% sur les fondamentaux.

Les 3.5% correspondront donc au montant global que je pourrais toucher avec des valeurs de rendement si je choisissais d’arbitrer une partie de mes valeurs de croissance actuelles contre elles.

J’ai pu reconstituer ce que cela donnerait sur mon portefeuille depuis le 01/05/2018 :

La rente mensuelle moyenne actuelle (fictive) serait de 470€.

Date Publication : 28/02/2023

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Matthieu

Navré d’apprendre que tu as qqs soucis de santé. J’espère qu’il n’y a rien de grave et te souhaite un bon rétablissement.

Amicalement

Bon rétablissement à vous

Bonjour Matthieu

Merci cette analyse, toujours très intéressante .

Bon courage et bon rétablissement .

La santé avant tout

Cordialement Jean-Luc

Merci Jean Luc, en effet dans ces moments on se rappelle bien que la santé est de loin le plus important !

Bonjour Matthieu,

Navré d’entendre vos soucis de santé. Bon courage à vous,

Cordialement,

Luc

Merci Luc pour votre petit mot

Ça ira mieux d’ici une semaine à 10j, rien de très grave heureusement

Matthieu

Bonjour Matthieu,

C’est toujours un plaisir de lire tous ces articles de qualité. Les débats dans les commentaires sont également de vraies sources d’information.

Bon rétablissement à vous !

Merci Simon

J ai découvert votre blog ce we et vous remercie de partager vos réflexions et conseils .J’ ai lu également avec intérêt quelques échanges de personnes passionnés …

Je vous souhaite un bon rétablissement .

Merci pour votre retour Jean

Bonjour Matthieu

Merci pour ce reporting, soignes toi bien, la santé est la plus importante chose au quotidien, dans une dizaine de jours tu nous reviendra plus fort encore.

Belle journée

Bonsoir Matthieu

Je me joins aux autres messages pour vous souhaiter un bon rétablissement.

A l’occasion de votre reporting, je me permets de rebondir (une nouvelle fois !) sur votre graphe de performance depuis début 2019, car je trouve toujours cela toujours aussi intéressant (au minimum), et même fascinant si on pousse le raisonnement jusqu’au bout.

– MSCI World en euros : 66%

– Votre PF : 37%

– CAC40 NR (répliqué par un ETF CAC40) : 69% (et oui !).

J’ai bien compris des derniers échanges que j’ai pu avoir ici qu’un certain nombre de personnes étaient déjà largement « riche et indépendante » et que donc elles pouvaient se permettent de faire du stock picking pour le fun ou bien pour l’émulation intellectuelle. Peu leur importe si leur technique d’investissement est moins performante que le véritable benchmark indiciel de leur univers d’investissement. Et dans un sens, cela se comprend si l’on n’a pas « besoin » de la meilleure performance possible de son portefeuille financier, surtout si celui ci ne représente qu’un part mineure dans son patrimoine global.

Mais que ceux qui sont sur le chemin de l’accroissement de leur patrimoine et qui visent l’indépendance financière avec leur portefeuille actions, le plus rapidement possible et le plus efficacement possible, persistent à vouloir faire du stock picking et non pas de l’indiciel, alors que vous êtes la démonstration même (et vous n’êtes pas le seul !) que c’est au mieux très difficile, au pire impossible, cela déstabilise vraiment l’esprit rationnel et cartésien que je pense être.

Cette persistance à croire que l’on est « meilleur » que les autres et que l’on trouvera les aberrations de valorisation de certains « bons » titres, c’est vraiment un sujet d’étude sans fin pour la finance comportementale.

Vous me direz, les américains ont adopté les fonds indiciels seulement à partir de la crise de 2008 et massivement dans la décennie suivante alors que ça faisait plus de 30 ans que ces véhicules d’investissement étaient disponibles chez eux. En Europe, les fonds indiciels ne sont vraiment disponibles que depuis une petite quinzaine d’année sous la forme d’ETF (structure de fonds inventée aux US dans les années 90), peut être qu’il faudra encore 15 ans pour que l’évidence triomphe enfin de ce côté de l’Atlantique ? Bon pour cela, il faudrait aussi que le système de distribution des fonds et des « conseillers » financiers, basé sur la rétrocession d’une partie des frais de gestion des fonds, vive une véritable révolution, et malheureusement pour l’épargnant français mal informé, on en est encore loin.

Je précise une nouvelle fois que je ne juge pas, chacun fait ce qu’il veut avec son argent, je me place en simple observateur.

Fred,

Quelques petites choses que je vais répéter encore une fois, mais logique car vous vous répétez également beaucoup.

Vous remarquerez que jusqu’au 31/12/2021 (donc il n’y a finalement pas si longtemps que ça) la performance de mon portefeuille, aussi stock picking fut-il, était très proche du MSCI World. Fin 2021 je n’étais qu’à quelques % de le dépasser. C’est l’année 2022 qui a surtout été mauvaise sur mon portefeuille, notamment à cause de certains choix, comme ne pas vendre des valeurs sur-évaluées. Mais donc ne faites pas de généralité svp car vous généralisez là la mauvaise performance de 2022 en l’extrapolant sur la période complète, (ainsi que sur le futur).

Je répète à nouveau que mon objectif n’est plus de faire mieux que les indices, je n’y arrive pas, j’ai donc laissé tomber depuis un moment. Je juge que c’était une étape nécessaire dans mon accomplissement. Mais ne me dites pas que j’ai dit que je me crois plus intelligent que le marché, vous le sortez de nulle part. Mon objectif est donc de suivre les grands mouvements globaux, chose que je fais notamment via l’augmentation de ma part indicielle qui avoisine maintenant bientôt les 50% (le stock picking restera une poche plus marginale, et non destinée à surperformer le marché). Je n’affiche donc ici la performance que pour le suivi, mais au final je m’en contrefiche puisqu’elle sera par nature proche de celle des indices. Arrêtez donc de chercher la comparaison là où elle n’a pas lieu d’être. Je peux également trouver une infinité de portefeuille qui font mieux que le votre, même de l’indiciel, alors ne jouez pas à ça..

Vous êtes proche de l’indépendance, c’est tantmieux pour vous et instructif pour tout le monde, donc merci. Mais pas la peine de toujours croire que vous avez toujours raison, qu’il n’y a qu’une seule façon d’investir (celle qui rapporte le plus). Vous n’aimez pas le stock picking, très bien, mais n’empêchez pas les autres d’aimer, à partir du moment où ils sont biensur conscient qu’ils ont de fortes chances de sous performer.

Vous savez, sous performer est une chose (bien que jamais certaine d’avance) mais n’empêche pas d’arriver à ses objectifs. Je compte bien arriver à mes objectifs dans le futur, que vous y croyez ou non, et je parie que plusieurs lecteurs motivés sur ce site y arriveront aussi.

Bonjour Fred

Décidément vous êtes incorrigible malgré les remarques de chacun à votre endroit. Il y a un topic réservé aux ETF, pourquoi n’iriez-vous pas exprimer tout votre talent et laissez une bonne fois pour toutes les adeptes de l’échange sur le stock-picking perdre ou gagner leur argent tranquillement, vous avez beau vous répétez, vous ne convaincrez pas pour autant.

Comparez la performance du portefeuille de Matthieu au regard de l’ETF World pour en faire une règle est vraiment indélicat, il y avait beaucoup moins d’intervention de ce style fin 2020 et 2021 quand Matthieu faisait mieux que l’indice.

D’une manière générale ces échanges devraient regarder positivement les axes d’améliorations possibles, d’un investisseur à un autre sans pour autant affirmer détenir la vérité.

Juger du portefeuille de Matthieu ou d’un autre sur 3 ans en comparaison avec le World, c’est exactement ce qu’il ne faut pas faire et vous le savez, le portefeuille de Matthieu est désormais plus équilibré et je ne doute pas de sa performance future, mon portefeuille est plus performant que le World sur 3 ans, et alors?, je ne vais pas pour autant en faire une règle, Matthieu sait très bien pourquoi, au cours de nos échanges j’ai évoqué la chance ou le raisonnement qui m’ont fait garder des valeurs qu’il avait en portefeuille comme TTE ou d’autres et qui ont pulvérisé le World en 2022, mais pour autant, je sais que lorsque la machine va se relancer, Matthieu va sur-performer mon portefeuille, comme c’était le cas en 2021 et ce ne sera que justice pour un portefeuille orienté croissance avec une prise de risque.

Personnellement j’assume le fait au regard de mon âge , d’avoir un mix croissance/value et je serais dans tous les cas toujours satisfait de la réussite des autres, dans les moments plus délicats je les soutiendrais.

Matthieu l’a dit dés le départ, son but était d’avoir quelques valeurs susceptibles de bonifier son portefeuille, pour cela il a pris certains risques, et je trouve que c’est moteur d’avoir des personnes qui prennent des risques pour s’enrichir, peu importe le secteur.

Vous parlez souvent de personnes blindés, sachez qu’avant de l’être, il y a aussi derrière un début dans l’investissement, si je prends mon exemple, dans l’immobilier, j’ai pris de grosses positions d’achat au regard de ma capacité de remboursement et cela par bonheur m’a réussi, passant de 0 à +1M aujourd’hui, sans cette prise de risque et ce travail au quotidien et ces moments de doutes je n’en serais pas là.

J’aurais pu me contenter d’une position passive dans une SCPI en me basant sur une rentabilité moyenne mais plus tranquille, je peux dire aujourd’hui que j’ai très largement sur-performé ce type passif de revenu, et alors? Je n’en ferais de nouveau pas une règle, je pourrais apporter mon expérience mais je ne considérerai pas comme unique et sans contestation mon choix de positionnement.

Belle journée à tous

Bonjour,

En tout cas vu de l’extérieur je préfère lire quelqu’un comme Matthieu, c’est à dire tolérant, ouvert d’esprit et parfaitement conscient de ses actes et résultats ; c’est plutôt un signe d’intelligence et de maturité.

A quoi bon ressasser que, jusqu’à maintenant, ce portefeuille fait moins bien que les indices alors que dans chaque reporting c’est clairement affiché…

Ce blog n’est sans doute pas l’idéal pour les maximalistes des ETFs indiciels. Il ne se s’adresse pas forcément spécifiquement à eux non plus. Mais si ça les conforte dans leur stratégie, tant mieux pour eux.

Une remarque en passant : en essayant de voir si dans le % de ton portefeuille il était inclus une éventuelle part de cash, j’ai fait la somme ETF+CTO+PEA, et ça donne 106.93%… 🙂

Merci Raphaël pour votre soutien

Sur la somme totale, il y a peut-être une coquille je n’ai pas vérifié (je n’actualise pas toujours chaque mois le % en se basant sur le dernier montant total). J’ai en effet un peu de cash et en parallèle toujours un peu de marge (mais peu) sur Degiro, ce qui peut éventuellement expliquer le petit écart

Bonsoir Matthieu,

Egalement des souhaits de prompt rétablissement.

Matthieu, Fred et autres, je pense que vous avez tous raison (à votre façon) mais que vous ne vous comprenez pas bien.

Fred, vous rabâchez sans cesse que l’indiciel est la meilleure garantie de succès à long terme pour un investisseur particulier, et je pense que personne ne peut vous donner tord. Vous avez raison de le répéter, c’est objectivement le meilleur conseil à donner à tout investisseur amateur. Mais au même titre que certains partiront sur la Côte d’Azur en Mégane diesel par l’autoroute, d’autre préféreront le charme d’un cabriolet sportif via les nationales. Ce sera plus cher, plus long (quoique avec l’inflation des péages…) mais plus sympa à leurs yeux et ils y mettront le prix. Il faut entendre cela.

Matthieu, vous êtes transparent sur votre stratégie, je vous suis depuis plusieurs années, c’est passionnant et cela fait progresser tous vos lecteurs. Vous pensez avoir fait des erreurs, à court terme c’est exact vous sous-performez, mais changer la stratégie au plus bas n’est-ce pas acter ses pertes ?

Gérard, vous avez un beau patrimoine au prix de risques avoués. Et vous êtes d’accord qu’on ne peut pas conseiller cette stratégie à tout à chacun, d’ailleurs aviez-vous conscience d’avoir pris ces risques lors de vos investissements initiaux ?

Au global, je pense que les contributions de chacun nourrissent le blog, quelque soient les stratégies retenues du moment qu’elles soient expliquée/justifiées. Je trouve cependant un peu dommage de sentir un léger agacement à propos des rappels (sourcés) de Fred, qui synthétisent ce que tout novice devrait à minima appliquer. J’ai fait également des erreurs de jeunesse, et je m’en veux régulièrement d’avoir passé il y a quinze ans plus de temps sur l’Equipe.fr que sur quelques sites d’investissement.

Alaric

Fred a totalement raison lorsqu’il dit que l’investissement en ETF sur des indices large comme le MSCI World est de loin ce qui a le plus de chance d’apporter la meilleure performance sur le long terme. C’est un fait, qui n’est plus à démontrer. Vous noterez par ailleurs que c’est également dans cette direction que je pousse tout investisseur qui se pose la question, que ca soit dans les commentaires, dans les questions que je reçois par e-mail, et même dans mes formations.

Néanmoins, je le répète à nouveau, la seule bonne façon d’investir n’est pas les ETF (ou d’ailleurs tout autre stratégie). C’est celle que vous serez capable de tenir sur la durée.

Pour certains être 100% ETF ne pose pas de problème. Tantmieux pour eux. Pour d’autres, c’est différent. Point. À partir de là, nul besoin de forcer les autres à suivre telle ou telle stratégie. Il faut appliquer quelque chose qui convient à chacun et qui n’empêche pas de dormir.

Si je reste sur l’indiciel pour donner quelques une exemples, le S&P500 était (et est globalement toujours) composé de presque 50% de tech et assimilés fin 2021. Est-ce réellement de la diversification même s’il s’agit d’indiciel ? Pas vraiment. Certain y verront un risque et préféreront rajouter quelques titres en direct (comme moi) sur des secteurs moyennement représentés et peu cycliques comme de la pharma, des conso staples etc. C’est un choix.

Idem pour le CAC40 qui n’est maintenant plus qu’un indice du Luxe (le luxe avec LVMH, Hermes, Kering, L’Oréal et Pernod Ricard va bientôt peser 50% de l’indice). Est-ce réellement diversifié ? Pas vraiment, surtout que les valorisations du luxe sont à nouveau stratosphérique.

Alors peut-être qu’un d’un point de vue performance pure j’ai maintenant tord de vouloir être conservatif en rajoutant des Aristocrats US défensif, mais je dors mieux ainsi en contrebalançant des risques indiciels sur lesquels je ne souhaite pas m’exposer.

Chacun fait comme il le souhaite, tant qu’il est au courant de ses décisions, et qu’à terme il arrive à ses objectifs.

Fred voyez je ne suis pas obtus et je fais preuve de sens, puisque j’ai laissé tomber le stock picking avec objectif de surperformance, j’ai bien vu que cela était quasi impossible, et que j’ai donc pris une grosse poche indicielle qui aura ce but de performance, pendant qu’à côté je garde quelques entreprises à la fois pour le olaisir, et également pour réduire le risque indiciel. Je considère ça comme une poche d’obligation boostées (je parle de boites comme JnJ, Merck, Lockheed Martin, Procter & Gamble, Pepsico, Realty Income, Nextera…)

Bonjour Alaric

Je viens seulement de lire votre post, il est visible effectivement que j’éprouve un certain agacement, pour reprendre vos dires, à l’endroit de certains post de Fred, mais seulement quand il devient insistant sur des choses que tous le monde connaît, Matthieu l’a souvent répété, Warren Buffet lui-même le dit, il n’y a pas mieux qu’un ETF pour 90% des investisseurs, ce qui m’agace c’est simplement la répétition d’une évidence certaine à 90%, par ses lectures et j’oserais même paraphrases, cela donne le sentiment qu’il s’agit de l’unique chemin pour arriver à obtenir une indépendance financière et que tous ceux qui ne pensent pas pareil sont de pur spéculateurs, même si il ne le dit pas, on a ce sentiment qu’il le pense, plus dommageable, à tous moment il profite d’une comparaison que je trouve délicate à l’endroit de personne comme Matthieu qui ouvertement nous montre ses positions, pour étayer son raisonnement, c’est cela qui devient rasoir.

Néanmoins et comme je l’ai cité, je trouve qu’il y a très souvent une valeur rajouté corrélée aux interventions de Fred sur à peu près tout le reste, je mets simplement en évidence que nous avons je crois, tous compris son raisonnement et qu’il faut qu’il accepte ceux de certains.

Matthieu l’a bien décris ci-dessous, il n’y a pas une façon unique d’investir, chacun a la sienne, le tout c’est d’être en phase avec soi-même.

Pour vous répondre sur l’immobilier, oui j’avais conscience du risque encouru, le risque était les éventuels impayés, car si tous les loyers rentraient, aucun risque, mon travail essentiel consistait donc à prendre les meilleurs dossiers au risque de ne pas louer plutôt que de mal louer.

Pour l’investissement en bourse c’est un peu pareil, pour ceux qui font du stock-picking, il faut prendre en compte la qualité de l’investissement mais aussi la faculté intellectuelle de l’investisseur et bien sûr son travail, c’est pour ces raisons qu’un ETF protège la plupart des investisseurs qui n’auraient pas ses facultés.

Cela dit, il y a stock-picking et stock-picking, acheter Pepsico n’est pas la même chose qu’acheter Neoen et l’on peut très bien prendre du plaisir en stock-picking sans avoir des nuits douloureuses.

Belle journée

Bonjour Matthieu,

Je vous souhaite un bon rétablissement ; la santé est ce qu’il y a de plus important.

Je lis que vous avez renforcé Johnson & Johnson ce mois-ci.

Or, dans la file du mois de février relative au screener CTO il y a eu un échange au sujet de cette valeur et de ses problèmes juridiques concernant le talc.

De plus, un spin-off est annoncé pour le 2ème semestre et celui-ci est généralement pénalisant fiscalement (du moins en Belgique mais je pense qu’il en est de même en France).

Votre décision m’étonne donc un petit peu ; ne serait-il pas prudent d’attendre le spin-off et d’y voir plus clair au sujet des problèmes juridiques avant de renforcer ?

Alain,

Il n’y a aucun problème fiscal lors des spin off en France. Vous recevez simplement un certain nombre d’actions de la nouvelle entité en plus (à voir ensuite si je conserve ou non, c’est un autre sujet). Personnellement je préfère JnJ telle qu’actuellement, mais tantpis.

Pour le prix d’achat il est au contraire intéressant actuellement. Quand l’affaire sera close ou quand « les choses seront plus claires » pour vous citer, le cours de bourse sera certainement bien plus haut (donc ça sera trop tard). L’affaire esr bien différente de 3M, les healthcare sont un secteur stratégique car ce sont des produits de nécessité générale, donc je ne pense pas qu’un gouvernement prendra le risque de mettre en faillite la Top healthcare mondiale

En France, sauf erreur de ma part, un spin off est vu comme le versement d’un dividende et fiscalisé. J’ai eu le cas l’an dernier avec le spin off Sanofi-Euroapi.

Je ne sais pas si c’est la même chose pour une action américaine.

Bonsoir Matthieu

Concernant J&J je crains malheureusement de ne pas avoir suffisamment de visibilité sur les suites judiciaires, il y a eu des décés et qui touchent les enfants, alors il est vrai que le prix d’entrée est pas mal, mais si la justice décide de frapper fort, cela risque de faire mal, non pas que J&J va faire faillite, mais son cours sera sérieusement impacté, c’est un peu du loto, si tout se passe bien, effectivement on n’aura une poussée importante et l’on se dira que l’on aurait du rentrer au bon moment car en une journée celui-ci peut varier fortement à la hausse, car les petits porteurs n’ont pas les infos.

Concernant le spin-off, il faut acheter J&J maintenant que si l’on est sûr de garder la nouvelle entité, dans le cas contraire, la vente de celle-ci sera considérée comme une plus-value et donc imposée à 30%.

Après le spin-off J&J ne sera plus la plus grosse boutique en Healthcare, intrinsèquement déjà si l’on regarde uniquement son volet healthcare elle est devancée par Pfizer, Abbvie…..

Personnellement j’ai vendu dès l’annonce du spin-off, avec une plus-value, car lorsque la séparation sera réalisée, suivant les résultats judiciaires, je reprendrais uniquement la partie healthcare et me dirigerais plutôt sur Procter&&Gamble pour l’autre partie.

Belle soirée

Moi j’achète des etf lorsque je n’ai pas trop d’autres idées d’investissement vraiment criantes. 😅

Avoir environ 50% d’etf + 50% d’actions individuelles me semble un compromis raisonnable.

Je voulais rajouter qu il est normal qu à terme les personnes qui essaient de comprendre ce qu ils font et qui ont l honneur de réfléchir finissent par superformer la moyenne. Je pense par ailleurs pour éviter les répétitions surles meme sujets qui finiront par lasser l intérêt de ce blog que Johnson est une belle opportunité maintenant. Une baisse de valorisation bien sur engendrée par un problème mais qui n en a pas est une opportunité sur une valeur de si haute qualité. Quand au split futur une société qui a autant respecté ses actionnaires depuis autant de temps ne va pas soudainement à mon avis les flouer mais cherche un renouveau de développement. La société est si énorme qu elle sera sûrement encore plus compétitive en se divisant.

Et j aimerai éviter le commentaire que du j avais eu un simple etf Msci World j aurai eu une meilleure performance depuis 3 ou 6 mois que sur Jnj. Merci

Bonjour Matthieu,

pardonne-moi de te poser cette question à laquelle tu as peut-être déjà répondu par le passé mais : te vois-tu facturer des frais de garde pour ton PEA au CA?

On m’annonce en effet les frais suivants : 2.50 euros par ligne simple et 12.50 euros par ligne de titres étranger, + 0.2% de la valorisation du PEA, indépendamment de l’offre Investore.

Merci d’avance,

Mathieu

Bonjour Mathieu

En Integral normalement il n’y a pas de frais de garde. Maintenant cela dépend peut-être des caisses régionales. À savoir que ça peut également se négocier avec votre conseiller, ne pas hésiter à demander

En Lorraine, en investore intégral, il n’y a pas de frais de garde, mais il y a 96€ de frais annuel si l’on fait moins de 24 ordres par an (achat ou vente et peu importe le montant)

Bonjour Mathieu, en général les frais de garde son dans les institut banquier, je vous conseille fortement de sortir votre PEA de la, et de vous diriger sur un Broker autre – je ne veux pas faire de Pub, mais regarder sur google les PEA les moins chere et plus safe.

Bonjour Sam

Au contraire CA Investore Integral est de loin l’une des meilleures offres du marché. Pas de droit de garde dans la quasi-totalité des caisses régionales du CA, des frais à 1€ Ou 0,1% pour toutes les actions Euronext, les ETF etc… plateforme excellente, service client ultra réactif, toutes les actions sont bien négociables et cotées (contrairement à BourseDirect, Boursorama etc…).

Merci Matthieu, pour ma part mon PEA autre fois dans une banque française me facturer comme pour Gérard des frais de position et de maintient, de ce fais j’avais mis les actions US sur IBKR et pour le PEA j’avais opté pour un transfer chez Bourse Direct -je jetterais un coup d’œil sur le CA

Bonjour Matthieu, je sus d’accord sur le point user friendly pour la platteform du CA et du service client qui est nettement plus competant que Bourse direct – la platteforme de Bourse Direct laiss désirer de plus un manque de graphique et autre..

par contre sur les frais, si on reste purement sur le PEA CA reste plus chere que Bourse direct (sur le reste ok) – CA a des frais de garde également plus des frais de banque (si c’est la banque principale cella = 0, je parle ici simplement de possition éligible au PEA et pas des Actions hors PEA – hors PEA (Inter Active Broker reste le moins chere, certe pas pour des novices et personnes qui ne parle pas anglais.) également un article disponible sur le site cleerly.fr le liens si cela vous interesse https://cleerly.fr/bourse/bourse-direct il faut scroller vers le bas afin de voir le comperatif.

Bonsoir à tous

Pour info sur 3M, à lire le lien, plutôt une excellente nouvelle, on va pouvoir y voir plus clair, ou entendre LOL

https://investors.3m.com/news/news-details/2023/Department-of-Defense-Data-Reveals-No-Hearing-Loss-Among-Vast-Majority-of-Plaintiffs-in-Combat-Arms-Earplug-Litigation/default.aspx

Belle soirée

Salut Gérard

Merci pour ton info c’est très intéressant !

Cela va sûrement donner un boost au cours de bourse et peut donc inciter à revenir sur l’entreprise, en profitant de la décote actuelle pour figer un bon dividende.

Vas tu racheter le titre ? De mon côté je dois refaire une analyse mais je me pose la question

Bonjour Matthieu

Ayant vendu avec une belle plus-value juste avant la correction, si je rachète 3M avec le même nombre de titres, mon PRU pour cette valeur sera au alentour de 75$, donc mon rendement dividende sera même insolent, néanmoins comme toi il faut que je fasse ce week-end une analyse quantitative et surtout qualitative pour éventuellement en reprendre, car la fin possible des ennuis judiciaires n’est pas tout, faut-il savoir si 3M représente une opportunité d’achat actuellement, pour cela seule la lecture des derniers rapports financiers m’éclairera, pour cela j’utilise le site:

https://www.sec.gov/edgar/browse/?CIK=66740&owner=exclude

Pour ceux qui sont intéressés, c’est en anglais, il y a tous les rapports et surtout les notes dans le rapport choisi qu’il faut lire car c’est là que se cache les cadavres éventuels, pour ceux qui ne maîtrisent pas l’anglais, une fois sur la page désirée, clic droit sur la souris et traduction en Français dans le menu déroulant.

D’une façon générale la lecture des rapports financiers et de leurs notes, me donnent beaucoup plus de certitude que l’évaluation quantitative, souvent on peut se faire berner par de bons chiffres et les notes mettent en évidence un futur moins glorieux.

Pour le PRU, je garde toujours précieusement en mémoire les plus ou moins-value d’une valeur que j’ai vendu, afin de déterminer au moment ou je rachète, mon PRU, c’est uniquement un biais psychologique, les chiffres restent les mêmes et cela n’a rien à voir avec mon dernier PRU réel pour les impôts par exemple, mais je tiens à savoir la performance réelle de l’action que j’ai en portefeuille sur le long terme, procèdes-tu pareil ou repars-tu à zéro, c’est vrai que quand on vend avec une moins-value c’est moins sympa d’avoir un PRU qui est supérieur à notre pris d’achat factuel, mais cela m’oblige aussi souvent à ne pas racheter au dessus du prix ou je l’ai vendu.

J’ai procédé ainsi d’ailleurs quand j’ai vendu pas mal de valeurs que j’avais acheté avec un euro fort (1,22) pour les revendre presque au même prix avec une plus-value, grâce au change quand l’euro était à 0,97, j’en ai racheté depuis comme Général mills ou mon PRU sur cette valeur a baissé en intégrant ma plus-value réalisée grâce au taux de change lors de la vente.

Beau week-end

Bonjour Gérard

De mon côté je repars à zéro et ne cherche pas à garder en tête mon ancien PRU. Le passé c’est le passé, je ne cherche qu’à juger si le prix actuel est intéressant selon les fondamentaux et le dernier newsflow. Tantpis si il y a x mois ou année j’avais un prix encore plus bas, si le prix actuel me convient c’est suffisant

J’ai commencé à regarder l’analyse qualitative de 3M, la valeur est sous estimée, néanmoins on peut penser que le marché est dans l’incertitude et cela ne permet pas de justifier une mise à niveau de son cours, pour cela il ya plusieurs raisons:

1- l’incertitude concernant les poursuites judiciaires, même si le litige sur les protections auditives semblent aller dans le bon sens, il faudra réellement attendre la fin du procès, de plus 3M est encore très largement poursuivie pour les problèmes environnementaux corrélés au PFAS, la aussi il va falloir a voir un peu plus de lisibilité.

2- un peu à l’image de J&J, plusieurs scissions ou spin-off sont programmées, indirectement en off, pour contourner les problèmes judiciaires, cela sera-t-il remis en cause suite aux dernières nouvelles? le spin-off prévu en 2023 et contesté par notamment les anciens combattants qui représentent un électorat important aux USA, se fera-t-il? la branche Health dont 3M veut se séparer représente 25% de CA du groupe, quelle sera la valeur de 3M ensuite?

Cela me rappelle McKesson qui avait des déboires judiciaires en 2015 et qui a mis 5 ans avant de reprendre son envol, dans l’attente de la résolution des litiges, pendant 5 ans l’entreprise a continué son chemin de la meilleure façon comme 3M pourrait le faire, cela n’affecte pas son parcours et sa solidité financière, mais le marché lui, se tourne vers d’autres valeurs et donc nous ne sommes pas à l’abris d’un cours atone pendant plusieurs années.

Cela dit quand on regarde le cours de 3M, le marché semble s’être emparé de ses divers pépins en 2018, donc les nuages pourraient s’atténuer très vite, auquel cas la valeur prendrait de la hauteur très vite.

Pour conclure et un peu à l’image de J&J, j’attendrais la ou les différentes scissions avant de rentrer, il y a d’autres valeurs ailleurs affichant une décote et des fondamentaux qualitatifs plus intéressants, comme Alphabet par exemple, ou si l’on cherche un dividende, LAMAR ou d’autres sans avoir d’incertitudes liées aux différents soucis.

Cela n’est que mon avis, pour les spéculateurs, le prix d’entrée est très bon, je pourrai y entrer avec une décote supplémentaire de 25% intégrant le futur spin-off, mais faut pas trop rêver.

Gérard,

Mon analyse préliminaire sur 3M :

En plus de l’affaire militaire des protections auditives, on constate en parallèle un déclin du business pendant cette période inflationniste.

Baisse des marges et donc de la rentabilité, et baisse des résultats. La croissance semble reprendre progressivement à partir de l’année prochaine et on retrouverait les niveaux avant crise en 2025. Cela fait donc patienter pendant environ 2 ans. Néanmoins le bilan reste solide avec une dette en baisse et qui ne dépasse pas les 1.5 x EBITDA. Ce bilan permettra donc facilement à 3M de s’en sortir. Le dividende est également largement sécurisé pour le moment, même s’il faut s’attendre à très peu de croissance pour les 2 ans à venir (mais bon c’est compensé par le rendement dépassant les 5%).

À noter également le spin off de la partie healthcare fin 2023. C’est dommage car très certainement la partie qui tirait la croissance et qui rajoutait de la résilience dans le business global. Elle représente environ 25% des revenus. Il restera donc les activités électroniques, de production de biens industriels et pour le transport, d’équipement de sécurité, et la partie consumer avec du matériel divers (scotch, post-it et des tas d’autres produits…).

Niveau valorisation, clairement à la cave avec un PER de 12 et moins de 10X l’EBITDA.

Au final, les fondamentaux se sont bien détériorés, mais je considère que la valorisation est excessivement basse surtout si l’on considère l’affaire judiciaire globalement clôturée. L’opportunité d’achat est donc intéressante pour qui pourra patienter 2-3 ans de voir le business se relever. Vraiment déçu de mon côté du split de la partie healthcare car cela fait plus d’entreprises à posséder et à suivre, ce qui rentre moyennement dans ma volonté d’avoir pour le moment un portefeuille à dividendes plutôt minimalistes et basé sur des leaders…

Qu’en penses tu ?

Matthieu

Je crois que nos analyse se sont croisées au moment de la rédaction, tu trouveras donc mon sentiment juste au dessus de ton dernier post.

2023 devrait selon la direction, retrouver un peu de croissance, mais effectivement la stratégie est de retrouver la pleine croissance en 2025, dans l’attente je ne sais pas si le dividende suite aux différentes scissions, sera aussi intéressant.

Bonjour Gérard,

Toujours agréable de lire vos avis.

Ne pas oublier que 3M est encore impliquée dans des problèmes de pollution de sol aux PFOS / PFAS notamment en Belgique (coût supérieur à 500 M d’Euros – probablement pas grand chose pour eux) ; par contre, je ne sais pas s’il y a le même genre de problèmes dans d’autres pays.

Et comme j’ai lu que vous n’aimez pas les spin-off, je rappelle que celui de la branche soins de santé est prévu pour fin 2023.

Bonjour Alain

J’ai en post au-dessus exprimé tout cela, mon sentiment personnel sur 3M. Oui il y a aussi pas mal de poursuites à cause du PFOS/PFAS aux USA, mais je ne m’inquiète pas trop, pour la plupart il y a prescription, ce qui ne me va pas effectivement c’est le spin-off de la partie Health qui représente 25% du chiffre d’affaire.

Belle journée

Gérard

De mon côté après réflexion je ne vais pas acheter 3M. Je vise des entreprises résilientes et défensives pour mon portefeuille dividendes, et clairement 3M n’entre pas dans cette case surtout avec la séparation de la partie santé. Ses activités sont trop cycliques pour m’intéresser. Je préfère des industriels comme APD ou LMT qui sont beaucoup plus défensives (et avec plus de croissance)

Bonjour Matthieu,

Juste un mot pour te souhaiter un prompt rétablissement.

C’est grâce à ton blog, ta passion, ta disponibilité et ta bienveillance que je me suis fait une conviction et me suis lancé en bourse il y a quasi 2 ans maintenant.

Merci encore à toi.

Dominique

Merci pour ce message bienveillant Dominique

Bonjour Maththieu,

je réagis un peu tard à ton nouveau suivi, j’espère que tu t’es bien rétabli depuis !

Une petite question, que penses-tu de CVS Health ? Je m’intéresse à cette action qui est sous-évalué, faible PER, beau potentiel de croissance qui se voit déjà avec le rachat de Aetna en 2018.

Je ne la trouve pas forcément redondante avec du J&J ou Abbott (que je possède déjà) puisqu’elle diffère notamment avec son business assurance.

Bien sûr elle est concentré exclusivement aux USA ce qui est un des points qui me freine pour l’instant, mais c’est une belle compagnie qui a également ces magasins dans des endroits clés (un peu à la McDonald).

Merci pour ton retour,

bon weekend à tous !

Salut Benjamin

Toujours malade mais ça va progressivement mieux. Pour CVS, historiquement elle n’est pas dans l’assurance mais dans la vente de médicaments (comme Walgreens). Le business ayant fortement chuté, elle a voulu ouvrir cette branche dans l’assurance notamment via des acquisitions. Je suis dubitatif sur les fondamentaux, la croissance est très faible et les marges relativement basses (et plutôt en déclin pour la marge d’ebit). Le dividende a par ailleurs stagné pendant au moins 3-4 ans, elle a donc perdu le statut d’aristocrats. Certes ce n’est pas cher, mais tous les éléments cités font beaucoup de raisons. Si l’assurance santé t’intéresse, il n’y a qu’un vrai choix qui se tienne (et de loin) : UnitedHealth (UNH) sans conteste le leader et la plus belle boite du secteur, mais c’est cher…

Oui je préfère quand même celle ci face à Wallgreen (capi beaucoup plus petite aussi), et je regarde ces 2 stocks car justement UNH est vraiment trop chère !

Pour revenir sur le dividende je suis d’accord mais pour moi il est quand même très safe, même si CVS n’est plus une aristocrat je voulais quand même l’étudier.

Ils veulent également racheter Oak street health donc en effet comme tu dis ils font des acquisitions et pour moi c’est signe qu’ils veulent se renouveler et élargir leur activité. C’est vrai que sur ce point je préfère généralement que les sociétés s’en tiennent à ce qu’elles savent faire plutôt que de se planter dans un business qui n’est pas le leur..

Enfin la dette est plutôt bien gérée, avec une belle baisse depuis 2019 donc ça me paraît bien géré.

Merci pour cet échange 🙂

Bonjour Matthieu,

Je te souhaite un bon rétablissement dans tes tracas de la vie !!!

Un plaisir a lire encore, Alain m’a devancer pour la question qui à ouvert sur un très bon débat d’ailleurs à la base sur ton renforcement de JNJ qui m’a surpris au vue de nos échanges aussi sur mon interrogation il y a de ça 1 ou 2 semaines, et la continuité de la discussion avec 3M en passant par Sanofi/Europia.

Pour Sanofi/Europia je me suis déjà exprimé étant un ancien alternant et salarié intérimaire de cette compagnie avec 4 ans de bon et loyaux services l’atmosphère a Sanofi est incertain et plein de mauvaise présages, alors pas pour les actionnaires et les gros bonnets de la hiérarchie mais pour les employés ça ne sent pas bon. J’ai l’impression que sanofi a justement un peu fait à la sauce américaine en splittant sa partie chimie en créant Europia, ce qui n’entacherai plus à l’avenir Sanofi de tout scandales ( pollution, scandale dépakine qui je rappel n’a pas fais de mort mais a causé de lourd dommage sur des personnes et leurs impacts sur les familles, scandale du vaccin covid non crée, échec sur le projet du cancer du sein….) Sanofi va se cantonnée à la partie Biotechnologie et vaccin pour les maladies rares ( qui rapporte gros ) mais comment n’ayant pratiquement plus de R&D…. voila pour la parenthèse de mon avis personnel.

J’entend beaucoup 3M mais très peu parle ou suggère Honeywell qui est dans un secteur d’activité similaire à 3M, a aussi une diversification sur ces activité, une Capitalisation plus importante, d’après mon screener un score croissance supérieur, un score dividende plus ou moins égal, la valorisation certes plus chère chez Honeywell que 3M mais reste dans la moyenne… Donc m’a question surtout je me tourne vers vous Matthieu et Gérard pourquoi cette entreprise ne sort-elle pas de vos suggestions ?

Une entreprise qui aurait peut-être le mérite d’être reluqué après une baisse de sa valorisation mais qui peut rentrer dans un PF croissance/ dividende et Deere&Co je pense, quand dite vous ?

J’ai bien aimé aussi votre discussion Gérard sur la prise en compte du PRU au rachat d’une valeur car moi même malgré que je sois plus jeune que vous et dans mes débuts d’investisseur j’essaie aussi souvent de comparer pour ne pas forcément racheter au plus chère qu’a la précédente vente surtout si vente en moins-value… Mais la position de Matthieu de repartir en neutralité peut être aussi intéressante pour ne pas justement trop se mettre de barrière au rachats et maximiser les chances d’une « performance » à la comparaison de la « value / rendement « , ça mérite de méditer selon les personnes et l’avancer de leur PF.

Félicitation en tous cas Gérard pour votre prise de position antécédente dans l’immobilier, moi j’ai malheureusement par manque de connaissance en 2018 pris la position de SCPI en cash ( 1ere grosse erreur ) mais qui je pense sera une poche dans 9 ans ( délais plus ou moins conseiller de détention pour rentrer dans ces frais ) que je revendrai pour réintégrer dans mon PF boursier car d’ici la j’aurai seulement 37 ans et je pense que le risque pourra toujours être pris a cette age et d’ici la j’aurai une vue différente sur mon PF et une meilleure expérience.

Bonjour Jean

Au contraire je préfère de loin les fondamentaux de Honeywell à ceux de 3M, je la propose d’ailleurs dans le portefeuille dividend aristocrats US. Je ne la possède pas à titre personnel pour 2 raisons :

– secteur cyclique et variations du prix corrélées aux indices, ce que je cherche à éviter avec mes valeurs à dividendes que je préfère plus défensives (l’objectif de performance est plutôt à réaliser via mes ETF sur PEA)

-secteur d’activité beaucoup trop proche de mon activité professionnelle, ce que je souhaite éviter dans une optique de diversification (je n’investis jamais dans un domaine corrélé à mon activité pro, surtout quand celui-ci est cyclique)

Je vais faire un peu de psychologie à deux roubles.

Fred fait partie des gens très carrés (et bien informés), et c’est bien d’avoir des gens comme ça.

C’est comme en alpinisme (que je ne pratique pas personnellement) : si on applique pas les règles de sécurité à la lettre, on risque un gros accident. Dans ce contexte, appliquer les règles à moitié n’est pas judicieux.

Même si Matthieu et nous autres augmentons notre part relative d’ETF au sein de nos portefeuilles, cela ne trouvera jamais grâce aux yeux de Fred, car c’est une logique tout ou rien (et je respecte son opinion comme toutes les opinions de gestion).

Bonjour Nam

« nous autres augmentons notre part relative d’ETF au sein de nos portefeuilles, cela ne trouvera jamais grâce aux yeux de Fred » … vous y allez un peu fort, personne n’a besoin de trouver grâce à mes yeux ! 🙂

Encore une fois, chacun, en fonction de sa situation et de ses objectifs, fait ce qu’il veut avec son épargne, son capital, ses investissement et assume ses décisions financières (en espérant toutefois qu’il soit suffisamment informé pour en saisir toutes les conséquences).

J’avais déjà abordé ce point il y a un certain temps déjà : après avoir fait beaucoup d’analyse technique par le passé (plus que d’analyse fondamentale il est vrai), du swing trading, du contrarien, essayé tout un tas de back test (dont le tort est forcément de s’appuyer sur des données historiques, et il n’y a aucun risque dans le passé), j’en suis venu « tout seul » à la conclusion de l’efficience des marchés, avant de me documenter sur le sujet. Surtout que mes résultats boursiers sur le long terme, même s’ils étaient positifs, ne l’étaient pas vraiment par rapport à un investissement indiciel représentatif (car il faut toujours se comparer à son vrai benchmark, ceux qui investissent majoritairement aux US par exemple ne doivent pas se comparer au MSCI World par exemple), surtout si l’on ajustait le rendement du risque pris sans compter le temps passé.

Puis j’ai passé un certain temps à lire et étudier pour comprendre pourquoi l’investissement indiciel était si puissant (pas de frais de transactions ou d’équilibrages pour un indice capi weighted, pas de fiscalité, pas de problème avec la forte asymétrie des rendements des actions où seulement 5% des titres sont responsables de toute la hausse des marchés, élimination du risque de perte définitive et persistance de la seule volatilité, etc …) et enfin j’en suis venu aux biais comportementaux. Et je dois bien l’avouer, la finance comportementale et tous les biais cognitifs associés est quelque chose de fascinant. Chose qui explique d’ailleurs grandement pourquoi nombre d’investisseurs particuliers en France ont des résultats si médiocres, de l’aversion au risque à la sur-confiance.

Et pour avoir navigué dans pas mal de forums boursiers où nombre de personnes postent des portefeuilles assez compliqué avec des dizaines de titres choisis en stock picking, avec souvent un turn over important en fonction des news ou des rumeurs sur certains titres, je n’en reviens toujours pas que ces mêmes personnes postent la performance de leur portefeuille par rapport à un indice, exemple le plus courant étant le MSCI World, sont constamment derrière, et ce depuis des années, mais elles continuent quand même leur stock picking en mode « espoir ». Cela défie la raison et le bon sens « paysan ». On attribue à Einstein tout un tas de citation, dont celle-ci : « La définition de la folie est de continuer à faire quelque chose qui ne marche pas en espérant qu’un jour le résultat sera différent ».

Alors quand on veut s’amuser à faire du stock picking, y prendre du plaisir, dans la mesure où on n’a pas « besoin » de la performance de celui-ci, je peux le comprendre. Mais qu’un débutant ou jeune investisseur dont l’indépendance financière est l’objectif continue de penser que le stock picking est la meilleure façon d’y arriver, pour moi ça défie l’entendement. Il y a 30 ans, l’accès à l’information en général et sur l’investissement boursier en particulier était proche du néant, sauf à se donner beaucoup de mal. Mais aujourd’hui, quelqu’un qui débute et qui s’informe un minimum sur internet tombera forcément sur des études et des back test qui lui démontreront que l’investissement indiciel est LA façon de faire la plus puissante, rentable, efficace, optimisée etc … Pour moi, la seule « raison » qui peut expliquer qu’un débutant ou presque débutant veuille faire du stock picking est le biais de sur confiance. Mais s’imaginer qu’un petit investisseur particulier français dispose d’information que les milliers d’analystes internationaux ne connaitraient pas, lui permettant ainsi d’exploiter des poches d’inefficience du marché, cela est juste ridicule.

Donc, je continue à observer tout ça et je continue de m’interroger sur la nature humaine de tous ces investisseurs qui postent leur performances inférieures à leur indice de référence et qui persistent. A croire qu’il faut encore et toujours pour un enfant mettre la main dans le feu pour comprendre que ça brule …

Et je remercie une nouvelle fois Matthieu pour la liberté de paroles offerte par son blog.

Juste deux objections :

1/ Il y a des pf qui ont fait mieux que les indices en 2022. Sans être un génie, il suffisait d’avoir des pétrolières début 2022, et acheter du luxe pendant tout le S1 2022 (à un moment ou personne n’en voulait).

2/ Il y a des pf qui ont fait moins bien en 2022, comme celui de notre hôte, mais ça n’a pas de sens de juger sur une année. Si ça faisait 3 ans d’affilié, il faudrait se poser des questions, mais ce n’est pas le cas. C’est juste que le pf était très orienté tech, et que la tech a pris cher. Mais ça va repartir de l’avant (comme le luxe est reparti au S2 2022).

Nam

Je rebondis sur vos 2 objections :

1/ Qu’un portefeuille de valeurs choisies arrive certaines années, ou sur quelques années, à battre son indice de référence, c’est tout à fait possible, je serais même tenté de dire que cela arrive à presque tout le monde. Que ce soit par un gros coup de bol, ou bien par une bonne analyses de certaines valeurs qui a moment donné ont pu connaitre une valorisation anormalement basse, oui cela arrive. Mais ce n’est pas la question à se poser. La question n’est pas de se demander si on peut battre le marché, la question est « est-il possible que sur sa vie d’investisseur, qui comprend accumulation suivie de consommation, qui va donc durer entre 40 ans pour les retardataires (donc de 50 ans à 90 ans) et 70 ans pour les précoces (de 20 ans à 90 ans), on arrive à battre le marché ? ». De mon côté, j’ai commencé à investir à 25 ans, j’en ai presque 50, ma vie d’investisseur va être d’environ 60/70 ans. Quelle est la probabilité que je fasse mieux que le marché sur 70 ans ? 1 chance sur 1000 ? sur 10 000 ? Et encore …

2/ Justement, puisque vous prenez l’exemple de notre hôte : son track record a maintenant pratiquement 4.5 ans, c’est court mais ce n’est pas rien non plus. Et bien depuis 2019, Matthieu a toujours été derrière le MSCI World (sachant que ce benchmark lui est plutôt favorable car son PF est plutôt US). A ce jour, il faut qu’il batte le marché de 22% (!) pour revenir au même niveau, et qu’ensuite il continue à le battre de façon consistante, chose que jusqu’à présent il n’a pas réussi à faire, alors que c’est manifestement quelqu’un de travailleur, compétent et intelligent. Est ce que vous pensez réellement qu’il va y arriver ? En ce qui me concerne, je pense que non. Mais ce n’est pas une critique « bête et méchante », c’est juste la normalité et la logique des choses.

Ensuite, quand vous dites « il suffisait d’avoir des pétrolières début 2022, et acheter du luxe pendant tout le S1 2022 », c’est exactement el biais de rétrospection : il « suffisait d’avoir », ben oui, aujourd’hui, on sait, mais début 2022, qui a orienté son PF vers les pétrolières.

De même, vous écrivez « C’est juste que le pf était très orienté tech, et que la tech a pris cher. Mais ça va repartir de l’avant ». Qu’est ce que vous en savez ? Au début des années 2000, le Nasdaq a mis 13 ans avant de retrouver ses niveaux les plus hauts …

Les affirmations que vous posez, ce sont typiquement celles de personnes qui croient deviner l’avenir, et qui donc croient possible de choisir certaines valeurs plutôt que d’autres. Malheureusement, ça ne marche pas tout à fait comme ça …

Fred arrêtez de parler de ma performance surtout lorsque vous faites erreur sur le passé. En 2019 et 2020 mon portefeuille était majoritairement Français (période sur laquelle la France a nettement sous performé le World), donc au contraire le benchmark n’est pas du tout en ma faveur. J’aurais du prendre CAC40 ou Stoxx50 sur 2019-2020 puis World après. Ce n’est qu’actuellement que mon portefeuille est essentiellement Us. N’essayez donc pas de prendre les arguments du présent et de les employer dans le passé…

Et malgré cela comme déjà évoqué sur la période 2019-2021 malgré le benchmark défavorable pour moi le portefeuille fait similaire au World. 2022 explique la sous performance global. Au passage je le répète, je m’en fous. C’est vous qui faites une fixette dessus. Mais ne déformez pas les faits svp. Et n’insinuez pas non plus que je pousse les gens à faire du stock picking ce qui est au plus loin de la réalité…

Là où je suis honnête, oui au global j’ai sous performé le marché. C’est vrai, je ne le cache d’ailleurs pas. Oui j’ai pris trop de risque en 2022, ce qui m’a couté cher. C’est également vrai. C’est d’ailleurs pour cela que je réduis nettement ma poche de stock picking car je ne souhaite pas m’exposer à nouveau à ce niveau de risque. Également que je sélectionne des entreprises plus conservatrices, et également que j’ai totalement laissé tomber l’illusion de battre le marché. Tout cela est vrai, et je ne le nie pas. Cela fait partie de l’apprentissage. J’aurais fait mieux avec un ETF.

Bonsoir Matthieu, quelques remarques :

– « vous faites erreur sur le passé. En 2019 et 2020 mon portefeuille était majoritairement Français ». Désolé, j’avais complètement oublié ceci. Il faut dire que probablement je ne lisais pas votre blog en 2019, j’en suis même certain à vrai dire. Donc effectivement, si vous avez changé en cours de route votre univers d’investissement, un benchmark approprié est plus difficile à construire.

– « Et n’insinuez pas non plus que je pousse les gens à faire du stock picking ». Ah mais je n’ai JAMAIS dit ça, ni même insinué ça. Ce sont les « gens » qui d’eux même font du stock picking, pour des raisons qui leur sont propres. Et c’est justement ça qui m’intéresse au plus au point. A savoir que devant l’extrême difficulté de la chose, et les résultats moyens de la majorité des investisseurs qui se frottent à l’exercice, on puisse encore trouver autant de candidats.

– « Au passage je le répète, je m’en fous. C’est vous qui faites une fixette dessus. » Fixette, le mot est un peu fort. Comme dit dans le point précédent, je m’interroge sur les arguments qui motivent tant de personnes à faire tant d’efforts pour des résultats qui sont dans la très grande majorité des cas inférieurs à ceux que l’on peut obtenir sans efforts, rendant ainsi toujours plus compliqué, hypothétique et plus lointain la réalisation de l’objectif « être riche et indépendant ».

– « oui au global j’ai sous performé le marché. C’est vrai, je ne le cache d’ailleurs pas. » Et c’est vraiment à mettre à votre crédit toute cette transparence et ce travail, et je suis réellement sincère quand j’écris ça.

– « j’ai totalement laissé tomber l’illusion de battre le marché. Tout cela est vrai, et je ne le nie pas. Cela fait partie de l’apprentissage. J’aurais fait mieux avec un ETF. » Là on arrive vraiment à LA question qui motive les différents commentaires que j’ai pu faire. Vous en concluez quoi de cet apprentissage ? Que vous allez quand même continuer le stock picking ? Mais pourquoi donc si votre objectif est réellement d’obtenir l’indépendance financière ? De la même façon qu’une blague entre traders consiste à dire qu’un trade long terme est un trade court terme qui a mal tourné (et que donc on ne veut pas couper pour des raisons d’ego), je lis très souvent de la part de stock picker qui n’arrivent pas à battre le marché le commentaire comme quoi ils vont quand même continuer, car même s’ils vont faire moins de performance, ils se trouvent d’autres arguments comme l’intérêt intellectuel, l’émulation ou bien le plaisir. Si je voulais pousser le bouchon un peu loin, je pourrais dire qu’à ce moment là, autant faire des mots croisés, le coût d’opportunité sera plus faible et l’intérêt intellectuel aussi présent.

Bon, je dois l’admettre, tout ceci tourne un peu en rond, et vous n’avez pas à vous justifier, après tout vous êtes chez vous ici et vous faites ce que vous voulez 🙂

Donc je vais arrêter les messages et les commentaires sur ce thème, et je me contenterai d’observer et d’échanger sur d’autres thématiques.

Fred

Pendant qu’on discute et qu’en effet j’ai perdu x% entre 2019 et 2022 vs un ETF World (ce que vous retenez), ce que je préfère voir de mon côté c’est que en quelques années, j’ai démarré en bourse avec presque 0€ et que j’en suis maintenant à près de 200 000€. C’est de cette manière uniquement que je juge ma réussite.

J’ai pu faire des erreurs de choix comme tout le monde au début (par exemple ce concentrer au début sur uniquement des valeurs françaises ce qui est stupide, puis ensuite d’une autre manière prendre des risques démesurés en 2022 tout ça pour chercher à battre les indices, ce qui est aussi ridicule). Mais je tire globalement toujours des leçons de mes erreurs.

Sur le stock picking vous en conviendrez que si je garde par exemple 20% de valeurs orientées « performance » sur PEA (mais sans aller sur des valeurs spéculatives non plus), l’écart avec les indices sera faible. Ce 20% me permettra de me faire plaisir, sans que l’impact soit important. Même si je sais bien que la surperformance est quasiment impossible, je suis un homme a challenge. Sans challenge, on n’avance pas dans la vie. C’est en tout cas ma façon d’être, ma nature. Sans challenge je n’aurais peut-être pas trouvé le moyen d’économiser 200 000€ et d’en arriver là. Si vous n’êtes pas ainsi, vous ne pourrez pas comprendre, ce n’est pas grave.

Sur le CTO, j’ai un objectif tout autre (oui on peut faire du stock picking sans chercher à faire mieux que les indices, ce n’est pas du tout l’objectif de cette poche). Celui de construire une poche d’entreprises résilientes, peu corrélées aux indices (faible beta) et qui versent des dividendes croissants. Je considère cela comme ma poche de cash boosté, qui grossira avec le temps et dont l’objectif final est de pouvoir dégager une rente. Je ne polémiquerais pas sur l’utilité ou non des dividendes puisque nous avons des avis totalement divergents sur ce sujet, inutile donc de remettre le sujet sur la table. Le même genre de discussion que US stock vs international etc… beaucoup d’avis mais aucune réponse réelle, chacun y verra midi à sa porte

Ce qui me fait dire que la tech va repartir, mais je peux me tromper, c’est qu’il de très belles sociétés de qualité dans ce domaine, avec de bons fondamentaux et une croissance pérenne (sauf en 2022, ou on a payé l’excès de vitesse de 2021).

Mais je ne pense pas que toute la tech va repartir comme un seul homme. Pour moi la bulle internet de 2000 est plutôt comparable à la tech non rentable du fond ARK.

Fond de Terry Smith, ou de certains autres investisseurs, réussissent bien à battre le marché sur long terme. J’aime bien prendre l’exemple de ce fond, car les critères de sélection sont bien affichés.

Mais ça me m’empêche pas de penser que les ETF sur indices S&P500 et Nasdaq sont également d’excellents vecteurs d’investissement. Bien diversifiés, peu volatils, avec des bons fondamentaux. Sur 50% du pf ce n’est pas déconnant.

Je me suis amusé à faire une moyenne pondérée des fondamentaux de ces deux indices (rendements, marges, dettes, croissance bna et fcf) … les PEG (ajustés des taux d’intérêt et de la dette) sont très corrects.

D’ailleurs j’achète principalement ces ETF depuis la fin de l’année dernière, donc je vais dans votre sens Fred. 😉👌🏻

Il me semble que le but de la majorité de la partie stock picking de ce portefeuille n’est pas forcément de battre le marché mais de se préparer une rente passive via les dividendes pour la retraite (stratégie à commencer tôt pour profiter au maximum des intérêts composés).

Je pense que cela apportera un certains confort à ce moment là, notamment en cas de crise majeure avec des indices qui mettraient justement 10 ans à retrouver leur plus haut… si dans le même vous devez ponctionnez 3.5 ou 4% du portefeuille tous les ans pour vivre, ça peut l’entamer rapidement… tout comme sa tranquillité d’esprit.

Et c’est là que les dividendes aident à passer ces mauvaises périodes.

PS : c’est la conclusion à laquelle est arrivé le créateur de la règle des 4%, Bill Bengen lui-même au moment de prendre sa retraite (interview au Wall Street Journal du 26/04/2022).

Raphaël

En phase de consommation, que vous ponctionniez 3 à 4% de votre portefeuille en vendant des parts ou que vous touchiez des dividendes qui représentent 3 à 4% de « rendement » (je mets entre parenthèse car ce n’est pas un vrai rendement vu que c’est détaché de la valeur des actions), cela revient strictement au même d’un point de vue comptable. Si vous vivez un gros marché baissier, la valorisation de votre portefeuille baissera dans les deux cas. C’est même moins efficace fiscalement car un dividende est taxé intégralement tandis qu’une vente n’est imposé qu’à la hauteur des plus values en proportion du capital versé. Se préparer une rentre passive via les dividendes n’est pas une « bonne » stratégie, elle repose juste sur un biais psychologique qui consiste à vouloir remplacer un revenu stable et régulier (son salaire) par un autre mais d’un point de vue performance au sens du total return, ce n’est pas optimal.

Quant à l’interview de Bengen, bien entendu je l’ai lue à l’époque. Elle est compréhensible dans le sens où effectivement, toucher des dividendes peut sembler rassurant psychologiquement par rapport à l’application de la règle des 4%. Sauf qu’il y a un gros hiatus entre la règle des 4% qui est un pur exercice académique et la réalité. Qui, dans la vraie vie, va retirer 4% de la valeur initiale de son portefeuille et va ensuite, chaque année, augmenter la valeur de se retrait de l’inflation, de façon automatique et aveugle sans JAMAIS tenir compte des variations du marché ? Personne ne va faire ça ! Si, lors d’un marché baissier, vous n’augmentez pas votre retrait de l’inflation, que même vous le réduisiez légèrement, ou que vous le preniez sur votre allocation en obligations, vous augmenter CONSIDERABLEMENT l’espérance de vie de votre portefeuille, vous pouvez retirer bien plus que 4% au global et vous écartez la fameuse « sequence of return risk ». Donc dire qu’il faut avoir des actions « à dividendes » car c’est plus facile à vivre que de suivre la règle des 4%, cela n’a pas de sens. Personne n’applique la règle des 4% dans la réalité de façon automatique et « bourrin » dans un marché baissier, cette règle est un pur exercice académique pour voir ce qui est faisable en théorie pour conserver son pouvoir d’achat. Là encore, la stratégie dividendes relève encore du biais psychologique, mais factuellement, si l’on s’en tient au total return d’un portefeuille bien diversifié, elle n’a pas de sens et n’est pas « supérieure ».

Bonjour Fred,

Quel serait selon vous l’idéal pour détacher un montant du PF annuellement en étant investi que sur ETF (SP500 pour ma part).

L’avantage du dividende étant qu’il se détache seul donc pas de questions à se poser…

Par contre, quand vendre et quel part pour un ETF, j’avoue ne pas savoir répondre à cette question…

Ma philosophie étant qu’au bout de 10/15 ans, j’aimerais utiliser mon PEA en complément de revenus plutôt qu’attendre 65 ans pour en profiter. (j’ai 32 ans).

Votre avis m’intéresse 🙂

Merci !

Bonjour Greg

S’il y avait une date optimale pour acheter ou vendre des actions, ça se saurait !

En croyant cela, vous faites en réalité du market timing en cherchant à anticiper les hausses et les baisses, ce qui est impossible.

Achetez ou vendez tous les 1ers du mois, ça sera déjà très bien.

Bonjour Mathieu,

« S’il y avait une date optimale pour acheter ou vendre des actions, ça se saurait ! » => Ce n’est aucunement ma demande…?.

Je ne cherche en aucun cas à timer le market, je ne raisonne qu’à la vente, pour détacher un montant du PF.

Je n’investis pas en bourse pour mourir avec mon pécule, l’idée est quand même de profiter des PVs.

Je voulais juste savoir si vous aviez une idée/bonne pratique pour prendre des PVs au moins annuellement.

Voilà !

Bonjour

Dans ce cas j’ai peut-être Mal compris la question, mais vous ai répondu dans le dernier message. Si vous cherchez une date optimale il n’y en a pas, d’ailleurs que définissez vous en « date optimale » ?

Si vous cherchez à obtenir des revenus, il faut traiter cela comme un salaire, donc vendre mécaniquement chaque mois (par exemple le 1er du mois).

Si vous n’avez pas besoin de cet argent, il est inutile de vendre, sinon pour quoi faire ?

Si vous avez besoin de l’argent pour un projet court terme, débloquez au moment du besoin, même si il n’est théoriquement pas conseillé de débloquer de l’argent en boirse pour un besoin court terme, le cash (livrets etc…) est là pour cela

Du coup, vous voyez votre investissement en bourse comme un placement pour vos enfants ?

Aucun déblocage lors de votre vie ?

Bonjour

Vous n’avez toujours pas bien saisi ce sue je vous ai dit. Le but de votre placement, c’est à vous de le définir, et il va varier suivant tout le monde.

Ça peut être en effet laisser un patrimoine en héritage, mais ce n’est que rarement l’objectif.

Si vous êtes en phase de capitalisation, ce qui est mon cas et celui de 95% des gens ici, il n’y a aucun retrait à faire puisque l’objectif est d’avoir la plus grosse somme disponible à terme pour se créer in fine des revenus avec son patrimoine (pour la retraite, ou retraite anticipée etc…).

Si vous n’êtes pas dans cette phase terminale, nul besoin de faire des retraits. Sinon vous allez minimiser la somme disponible à terme quand vous aurez besoin de revenus

Si vous y êtes, j’ai déjà répondu : une vente tous les 1er du mois pour faire comme un salaire.

Pour savoir si vous êtes à votre objectif, utilisez par exemple la règle des 4%. Vous retirez chaque année 4% de votre portefeuille. Avec 300k€, vous pouvez par exemple retirer 12k annuels donc 1000€ mensuels. Si ça ne couvre pas vos dépenses, il faut faire grossir la taille de votre portefeuille en patientant ou en faisant des apports.

Parfait, merci pour ce retour !

Pas tout à fait d’accord Raphaël : à mon avis le meilleur moyen de préparer sa retraite c’est de placer ses billes de manière à faire grossir le capital le plus vite possible.

Le but n’étant pas de prévoir si le marché va baisser ou monter (c’est très compliqué), mais plutôt de savoir où on mets ses billes à l’instant t.

A l’exclusion de rester massivement en cash qui est la pire des solutions à moyen et long terme.

– Je pense qu’il ne faut pas se préoccuper de rente passive bien trop fiscalisée avant la retraite. Ca ne concerne que ceux qui se préparent à la prendre avec des rentes trop faibles pour leur train de vie. En général on a la même façon de vivre à la retraire; à 70 ans je ne claque plus d’argent pour des vacances et pour le reste j’ai le temps de compter, comparer, économiser encore un peu partout.

– En ce qui concerne la prise de risque dans la vie en général, c’est propre à chacun. Certains prennent des risques plus ou moins bien estimés et ils y a toujours des gens informés qui trouvent ces risques déraisonnables. C’est flagrant chez les indépendants même petits, qui au prix d’une vie personnelle un peu sacrifiée, peuvent faire fortune avec un minimum d’intelligence et beaucoup de travail et d’énergie.

– Les objectifs de Fred et Matthieu sont différents car ils sont de générations différentes. Pour amortir les variations boursières, l’un mise sur les fonds euros (comme moi), l’autre jeune propriétaire peut prendre un peu plus de risque car il a du temps devant lui et mise sur des entreprises matures pour contrôler le risque. Je ne sais pas ce que sera l’inflation dans 10, 20 ou 30 ans mais c’est sans doute là que se fera une nette différence.

Bon vent à tous.

Super, merci pour ce travail

Hello Gérard

Ce commentaire ne serait-il pas un test pour tester le nouveau système de commentaires que je viens de mettre en place ? 😉

Je vais publier un article rapide ce soir expliquant les nouvelles fonctionnalités

Merci Matthieu. Top cette nouvelle version 😉

Bonjour, cela fait plus d’un an que je consulte le site… qui est très bien fait. Les explications sont claires, précises. Cela permet d’équilibrer les lectures que l’ont peut faire sur différents sites d’information. Encore merci pour tout ce travail et merci de partager votre point de vue.

Bonne continuation et bon rétablissement!

Merci pour votre retour Sabine, et pour info, je vais mieux maintenant 🙂

Les événements récents sur Sartorius vont ils changer votre position sur cette valeur de croissance ?

Bonsoir

Non qu’est-ce que cela change ? Rien sur les fondamentaux. Peut-être que l’acquisition est trop chère, c’est totalement possible, mais cela ne remet pas du tout en cause mes critères d’achat.