Cet article concerne le suivi de mon portefeuille boursier. La stratégie d’investissement du portefeuille repose sur un ensemble d’actions de qualité avec d’excellents fondamentaux et en pleine croissance.

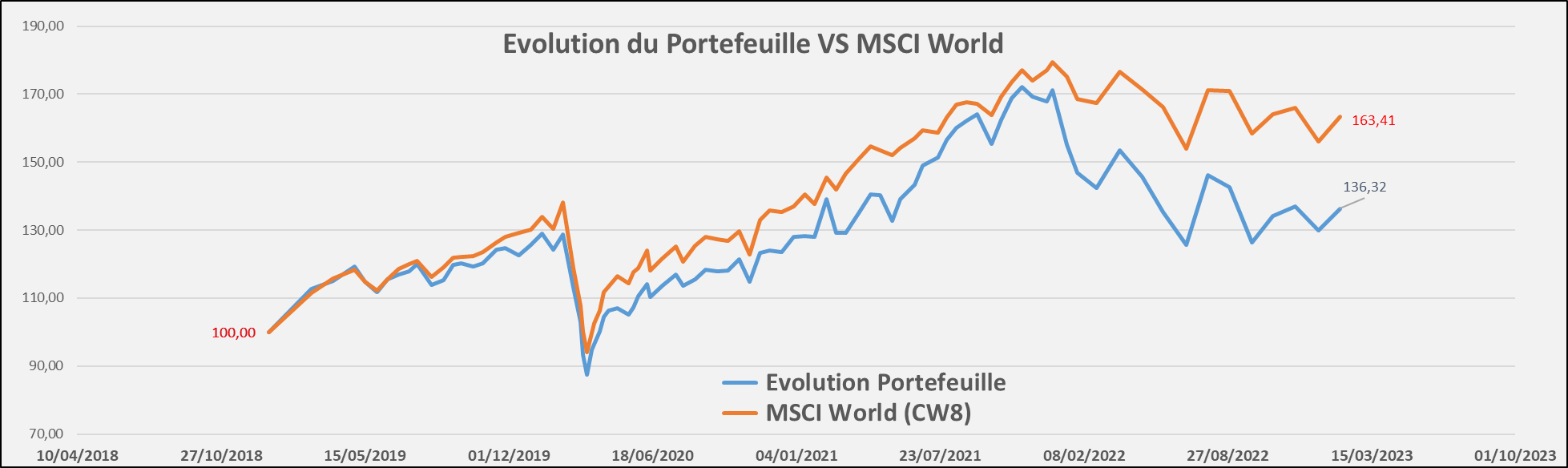

L’objectif principal du portefeuille est de faire croitre le plus efficacement possible mon patrimoine dans le temps et de réaliser une performance supérieure à celle du MSCI World sur le long terme.

Le second objectif (un fois le patrimoine atteint) sera de construire un flux régulier de cash-flow avec les dividendes croissants perçus chaque année. Cela me permettra à long terme d’atteindre l’indépendance financière en couvrant mes dépenses avec ces revenus passifs.

Actions détenues et bilan

Le mois de Janvier a été marqué par un fort rebond des marchés boursiers.

Le CAC40 est monté de près de 8%, soit le démarrage le plus fort de son histoire. Le S&P500 est à +6% et le Nasdaq +11%.

J’ai personnellement du mal à comprendre ces hausses (surtout celle du CAC40 qui retrouve un all time high). C’est difficile à comprendre car par rapport au pic de 2021, les taux sont passés de 0 à 2.7%, ce qui est censé impacter la valorisation du marché action. Par ailleurs la situation économique de l’Europe va toujours mal entre manque de croissance, inflation, problème énergétique…

Cette performance de l’indice Français vient en réalité uniquement du luxe, qui représente plus d’un tiers de la valorisation, filière qui résiste bien à l’inflation et qui pourrait profiter du rebond de l’économie chinoise (et donc qui n’a pas grand chose à voir avec l’économie Européenne en général). Néanmoins attention, les entreprises du luxe sont à nouveau très chèrement valorisées (LVMH a un PER de 27 cette année et Hermès de 54), bien plus chères que les GAFAM US, le retour de bâton pourrait donc être violent (ainsi qu’une nouvelle rotation géographique au profit des US).

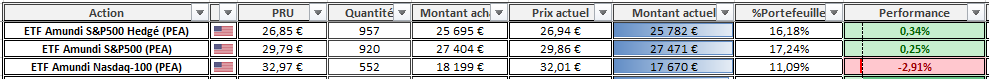

Concernant mon portefeuille, le mouvement le plus notable est celui venant des positions hedgées. J’ai décidé de couper une partie de mon hedge (à 1.09) car je considère que le niveau de cette parité me semble globalement revenue sur un niveau attractif pour le dollar. L’euro pourra continuer pendant un moment d’osciller autour de ce niveau, mais je ne pense pas qu’il montera beaucoup plus haut, 1.20 me paraît être un extrême de court terme, mais clairement pas un niveau de moyen long terme.

Je conserve donc pour le moment 50% de hedge que je couperais autour des 1.15 si ce niveau arrive, sinon coupe totale d’ici quelques mois pour éviter de trainer sur une longue durée un ETF hedgé chargé de frais internes.

Au bilan, ce hedge aura été plutôt productif. J’avais commencé à me hedger fin Mars vers 1.08 (donc le niveau actuel) mais dans de faible proportion. Évidemment ce niveau était peut-être un peu trop haut, mais ce qui prouve encore qu’il est impossible (sauf gros coup de chance), de timer un point bas.

J’ai ensuite fait des achats plus massifs de Septembre à Novembre, donc quasiment au plus bas (des achats majoritairement sous les 1). Le hedge aura donc couvert une partie de mon portefeuille de la remontée récente de l’euro d’une dizaine de pourcents. Sur approximativement 50 000€ couverts, le gain récent étant donc d’environ 5000€ (et au total d’environ 3000€ sur toute la période).

On retrouve ici un avantage important du PEA (vs CTO) : il est possible de faire des arbitrages sans payer aucune fiscalité tant qu’on ne sort pas d’argent. Autrement dit, je n’aurais très certainement pas tenté le coup sur CTO car la charge fiscale aurait imputé une grande partie des gains (PV à payer sur la vente d’un ETF S&P500 classique + PV à payer à la sortie sur le hedge = matraquage fiscal).

Transaction du mois

Ventes

Mondelez, Merck, Blackrock, S&P, Agree Realty : vente temporaire de ces lignes car ces actions sont actuellement soit trop chères soit sont pour la plupart sur leur plus haut historique, soit ont effectué un rebond fort et rapide depuis les plus bas.

J’attends que les valorisations soient plus raisonnables pour repasser à l’achat -> l’argent récupéré est placé en attendant sur livret pour profiter du taux de 3%.

Apple : ligne de trop petite taille, position déjà très forte dans les ETF en portefeuille, croissance faible vs Google, Microsoft ou Amazon, rendement du dividende trop faible actuellement pour donner quelque chose de significatif à terme (surtout que les dernières hausses étaient minimes), business model pas encore assez diversifié

Thermofisher : ligne de trop petite taille, rendement du dividende trop faible actuellement pour donner quelque chose de significatif à terme, je préfère pour le moment me concentrer sur Abbott Laboratories (mais je suis toujours la valeur avec intérêt pour le futur).

Achats

rien

Renforcements :

ETF S&P500 hedgé (P500H), ETF Nasdaq (PANX), ETF S&P500 (PE500)

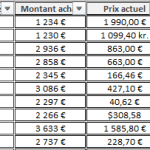

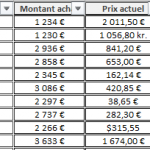

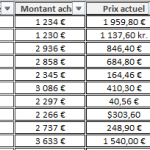

Sans plus tarder, voici le détail du portefeuille :

Portefeuille

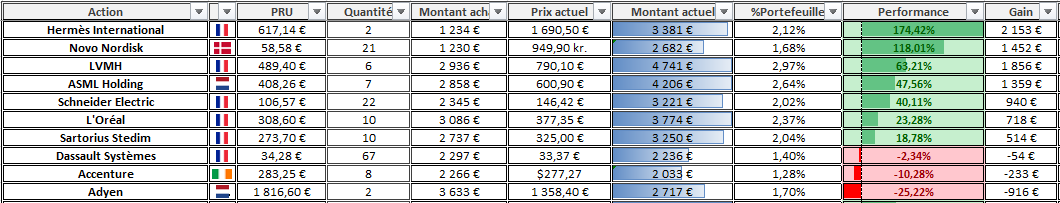

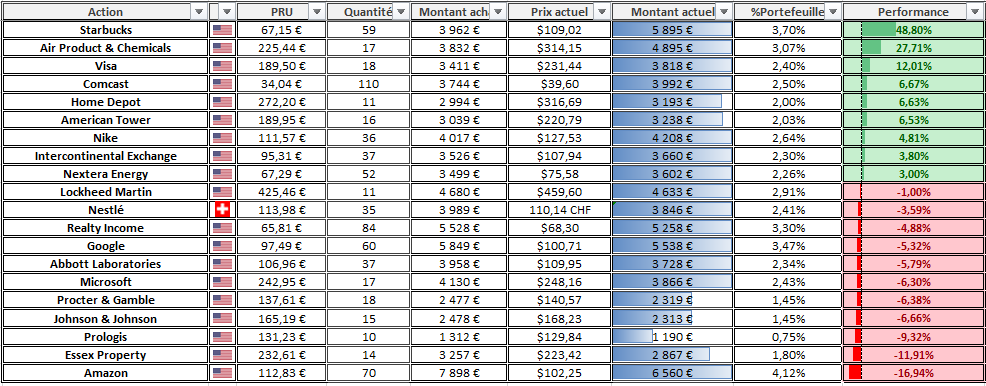

Les actions détenues sont les suivantes :

Santé

🇫🇷 Sartorius Stedim

🇪🇺 Novo Nordisk

🇺🇸 Abbott Laboratories, Johnson & Johnson

Finance

🇪🇺 Adyen

🇺🇸 Visa, Intercontinental Exchange

Industrie

🇫🇷 Schneider Electric

🇺🇸 Air Product & Chemicals, Lockheed Martin

Technologie

🇫🇷 Dassault Systèmes

🇪🇺 ASML Holding, Accenture

🇺🇸 Google, Microsoft, Amazon

Consommation non cyclique

🇫🇷 L’Oréal

🇪🇺 Nestlé

🇺🇸 Procter & Gamble

Consommation discrétionnaire

🇫🇷 LVMH, Hermès

🇺🇸 Nike, Home Depot, Starbucks

Energie

🇺🇸 Nextera Energy

Telecom

🇺🇸 Comcast

Immobilier

🇺🇸 Realty Income, Prologis, American Tower, Essex Property

PEA (Crédit Agricole Investore Integrale)

CTO DEGIRO

Si vous souhaitez ouvrir un CTO chez DEGIRO en utilisant mon lien de parrainage, contactez moi à etre.riche.et.independant@gmail.com ou passez directement par le premier lien présent sur cette page. Vous ne gagnerez rien mais je toucherais une petite commission à l’ouverture de votre compte, c’est un bon moyen de me remercier si le site ou l’article a pu vous aider.

ETF

La valorisation totale du Portefeuille est à ce jour de 160 000€.

Remarque : les valeurs étrangères affichées plus haut sont toutes en euro, elles sont converties avec la parité du jour.

Voici également l’évolution du portefeuille depuis Janvier 2019 VS MSCI World :

Performance du Portefeuille en 2023 : +4.9%.

Performance du MSCI World en 2023 : +4.7%.

Revenus passifs et perspectives annuelles futures

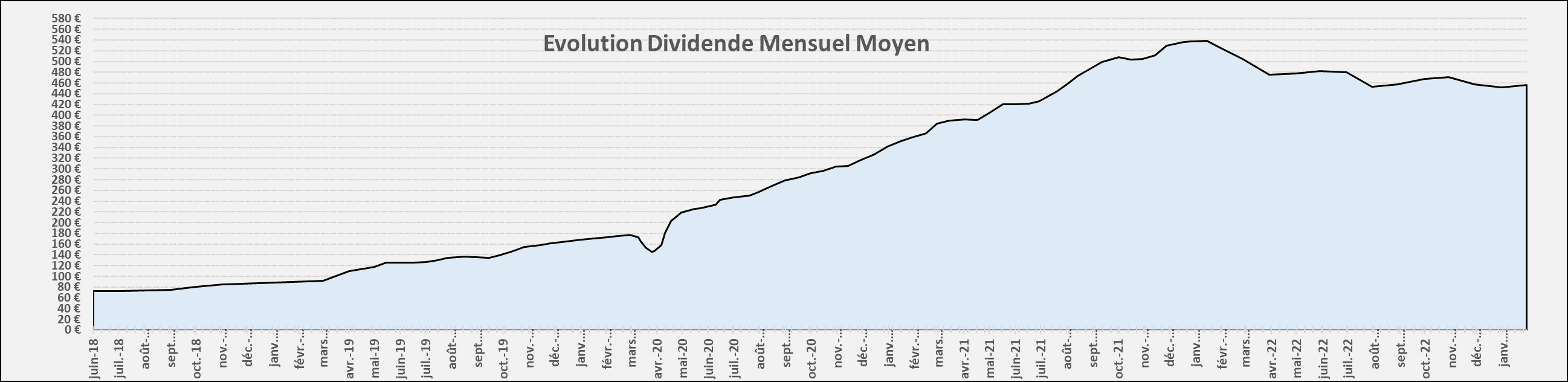

Je rappelle que la nouvelle façon de calculer la rente mensuelle est via la règle des 3.5% (règle des 4% sévérisée) de la valeur de mon portefeuille. J’ai effectué pour le tracé et le calcul une moyenne glissante de 3 mois afin de lisser légèrement la volatilité.

De ce fait, je ne regarde plus le rendement des dividendes avant d’acheter/renforcer afin de me concentrer 100% sur les fondamentaux.

Les 3.5% correspondront donc au montant global que je pourrais toucher avec des valeurs de rendement si je choisissais d’arbitrer une partie de mes valeurs de croissance actuelles contre elles.

J’ai pu reconstituer ce que cela donnerait sur mon portefeuille depuis le 01/05/2018 :

La rente mensuelle moyenne actuelle (fictive) serait de 458€.

Date Publication : 30/01/2023

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Matthieu

Je rebondis sur le premier paragraphe de l’article qui commence par « J’ai personnellement du mal à comprendre ces hausses » qui se poursuit par « C’est difficile à comprendre car par rapport au pic de 2021 » et qui se conclut par « ce qui est censé impacter la valorisation du marché action ».

Jack Bogle, le père de l’investissement indiciel accessible pour les particuliers (on lui attribue souvent l’invention des fonds indiciels, mais c’est une erreur, ça existait déjà pour les institutionnels avant lui, il n’a fait que les rendre accessibles aux particuliers en baissant drastiquement les coûts et en mettant un énorme coup de pied dans ce milieu où le conflits d’intérêts est la règle entre les « conseilleurs » et les « clients) n’avait de cesse de répéter la chose suivante : en matière de marché financier, « nobody knows nothing » et qu’il ne connaissant personne capable de prédire les marchés.

Mon point de vue, avec ma modeste expérience, rejoint complètement ce constat : il est totalement vain de vouloir prédire ou expliquer les mouvements des marchés boursiers qui sont des machines incroyablement complexes, faites de rationnel et d’émotionnel (qui engendre tous les excès à la hausse comme à la baisse). Et c’est pourquoi le buy and hold indiciel, sans chercher à faire du market timing mais en s’exposant en permanence au marché, reste la meilleure solution pour les investisseurs particuliers. C’est n’est jamais la meilleure à l’instant t, mais il en existe une infinité de plus mauvaises et c’est pourquoi sur le long terme, savoir se contenter d’une stratégie qui est « juste bonne » en étant diversifiée et optimisée en coûts sera plus efficace que de courir après « la meilleure » (en particulier en faisant du stock picking) ce qui implique de savoir prédire les marchés, or c’est impossible à faire.

Bonjour Fred

Je n’ai ni parlé de deviner ou d’anticiper les mouvements de marché (la preuve je continue d’investir comme habituellement). Je remarque juste que le comportement des marchés est souvent imprévisible, où par exemple actuellement la situation économique est bien moins favorable qu’il y a un an (plus d’inflation, guerre, problèmes énergétiques, hausse des taux…) et que pourtant certains compartiments du marché sont encore plus chers qu’avant. C’est donc un constat, pas une anticipation. Je pense néanmoins qu’avec l’excès récent du début d’année, une correction assez prochaine est tout à fait envisageable (je la souhaite clairement d’ailleurs), mais bien évidemment non certaine.

Alors je vais le reformuler différemment : il est vain de vouloir anticiper le marché et même de vouloir le « comprendre » comme vous l’avez écrit. Car comme vous le soulignez maintenant, le marché est totalement imprévisible. Comme c’est la somme de tous les raisonnements et de toutes les émotions de millions d’investisseurs sur la planète, ça ne sert à rien de vouloir juste le comprendre : c’est impossible !

Quant à savoir si les excès de ce début d’année (mais est ce que ce sont réellement des excès ? peut être que c’est la baisse qui était excessive …) vont être « corrigés » dans les semaines à venir, là encore peut importe. « Le marché peut rester plus longtemps irrationnel que vous ne pouvez rester solvable » comme ils disent. Si ça monte, et bien ça montera et notre PF grossira, et si ça baisse, et bien ça sera des zones intéressantes pour continuer ses investissements progressifs tout au long de son parcours de capitalisation.

Il faut se focaliser sur ce que l’on peut maitriser : frais, impôts, allocation (niveau de risque) et biais comportementaux. A contrario, il ne faut pas se focaliser sur ce sur quoi on n’a aucune prise, à savoir les rendements du marché et ses évolutions à court ou moyen terme. Et pourtant, beaucoup de gens font l’inverse, ils passent un temps fou à vouloir anticiper ou optimiser leur PF par rapport aux mouvements du marché, et négligent tout le reste (biais comportementaux en premier lieux).

Pour compléter mon message ci-dessus, je copie une citation extraite d’un blog tenu par un « vrai » conseiller indépendant en France (ils sont très peu nombreux) qui résume bien ce problème de vouloir comprendre et prévoir les évolutions des marchés financiers afin d’avoir toujours le meilleur portefeuille.

« La plupart des investisseurs passent leur vie à chercher les meilleures performances au lieu de chercher à obtenir les performances appropriées à leurs objectifs. Ce faisant, ils perdent de l’argent en frais et en impôts, courant après des stratégies qui finissent généralement par sous-performer (comme tous les gens courant après la performance passée). La clé pour appliquer la stratégie appropriée plutôt que la stratégie optimale, c’est tendre vers le portefeuille approprié à ses objectifs plutôt que vers le portefeuille optimal. »

Bonsoir Matthieu

Merci pour ce nouveau reporting, je note que certaines entreprises vendues ont été achetées il n’y a pas trop longtemps, jouerais-tu sur des allers retours désormais?

Attention, vouloir anticiper le marché est difficile, Blackrock peut baisser drastiquement momentanément ainsi que S&P mais l’inverse est aussi possible, aurais-tu changé ta stratégie de LT sur de belles entreprises avec de bons fondamentaux qui au final donnent sur 10 ans une presque certitude de gains non négligeables.

Merck c’est un fond de portefeuille, une valeur de rendement et au vu de ton âge il est je crois normal de passer à autre chose.

Apple est pour moi un mystère, mais son PRU est plutôt correct et le marché semble l’aimer par dessus tout, quand elle baisse c’est peu, quand elle monte c’est énorme, cela dit je comprends que les ETF participent largement à l’investissement sur les GAFAM et moi-même je me pose la question de réduire voire vendre Apple, Microsoft, Amazon, Meta c’est fait depuis longtemps, je garderai certainement uniquement Alphabet.

J’insiste mais je te rappelle à nouveau que tes valeurs en portefeuille au début de ton site auraient aujourd’hui sur-performé le portefeuille actuel ou d’il y a quelques mois, car ce n’est pas S&P ou Blackrock ou même Merck qui sont de très belles entreprises qui ont fait chuter légèrement la perf, ce sont les positions risquées sur de plus petites valeurs et surtout le changement constant de stratégie.

Blackrock, ton PRU était de 410$, avec un PRU pareil, on dort tranquille, tu avais Exxon et Totalenergies, rien que ces deux valeurs t’auraient permis une belle perf en 2023 et un dividende non négligeable.

Parce que c’était et c’est encore de belles entreprises, bien conduites.

Le changement permanent nous tue, c’est pour cela qu’il faut patienter quand on est sùr de la qualité que l’on a en portefeuille, le temps est notre allié, dans le cas contraire, il faut absolument se tourner vers les ETF presque exclusivement.

Ma remarque est facile à faire après coup tu me diras, mais c’est surtout parce que je suis passé par là et aujourd’hui je m’interdis de vendre une belle valeur, si elle correspond à ce que je crois et que maitrise son business, même si elle perd 40%, au contraire je rachèterai, c’est une aubaine ce qui s’est passé en mars 2020.

Bonne soirée

Bonsoir Gérard et merci pour tes commentaires.

Idéalement je préfère ne rien faire, c’est d’ailleurs ce que j’ai fait en 2022 mais pour le coup contre moi. J’avais par exemple fin 2021 un portefeuille au all time high, avec plein de belles boites (mais totalement sur évaluées) avec beaucoup de lignes en PV > 100%. Je n’ai rien fait, et beaucoup d’entre elles se sont effondrées rapidement.

Je réfléchis donc depuis ce moment à faire occasionnellement quelques arbitrages quand je trouve une valorisation déraisonnable.

Merck est par exemple une belle boite, mais une hausse de +50% sur 2022 est elle réellement soutenable ? Idem avec Blackrock qui a rebondi de 40% depuis Octobre…

Certes sur le ling terme je ne doute pas que dans 10 ans elles soient plus haut qu’aujourd’hui. Mais d’ici quelques mois une correction ne serait pas volée sur ces valeurs. J’avais à titre personnel trop peu de cash j’en ai donc profité pour exporter un peu d’argent sur livret à 3%.

Évidemment c’est d’une certaine manière du market timing et il est possible que cela soit contre productif

Bonsoir Matthieu,

Merci pour ce nouveau reporting. Je vais être un esprit contrariant pour Gérard car je serais plutôt de mon côté à prendre des plus values quand on est sur des plus hauts (voire même avant si l’action a bien progressé). Comme on dit, les arbres ne montent pas jusqu’au ciel. En guise de contre exemple à Exxon et Total, si Matthieu avait vendu Adyen sur ses plus haut en 2021 a quasi 3000€, il aurait encaissé la PV et pu racheter aujourd’hui. Son capital aurait également augmenté. Alors oui c’est tjrs plus facile de le dire après coup comme vs dites mais tout de même, en 2021 on sentait le vent tourner ; idem aujourd’hui. Comme Matthieu je n’ai pas vendu à l’époque et je le regrette (Adobe, Nvidia… étaient sur des plus hauts). Alors oui paraît que sur le long terme on reste gagnant mais dorénavant je me dis que l’on peut aussi prendre qqs PV de temps à autre.

Amicalement

Oui Ludovic, sur le principe c’est exact, mais il est très difficile de timer le marché, Matthieu a perdu l’occasion de vendre peut-être en haut mais si l’on regarde les couleurs, ces valeurs étaient en rouge ou même noir, car dans son calcul il incluait la croissance future, je préfère donc regarder la colonne couleur.

Je ne dis pas qu’il ne faut jamais vendre mais que si l’on connait l’entreprise, que notre PRU est bon, on dort tranquille et on a aucune raison de vendre, on sait que le marché baissera puis augmentera, on doit rester serein par rapport à ça, sauf si l’on s’est laissé embarquer dans une frénésie acheteuse et que l’on a acheté la croissance future et donc une entreprise avec des PRU stratosphériques.

Adobe était très cher même au moment de l’achat, le marché a simplement corrigé, pareil pour Adyen, sartorius…Je ne parle même pas des mids ou smalls qui avaient le vent en poupe, personnellement je n’y touche pas.

Je fonctionne un peu différemment, je fais mon calcul du fair-price d’une valeur, je prends une marge de sécurité à la baisse d’environ 20% au moins, quand elle y vient, et elle y vient sur un creux du marché, j’achète, puis je la garde à vie sauf si les fondamentaux se détériorent et non si c’est un soubresaut du marché;

J’ai eu fait cette erreur par le passé de vendre une très bonne valeur qui avait bien monté par rapport à mon PRU, au final quand je l’ai racheté, c’était au même prix que je l’avais vendu, et c’était sur un creux, car la valeur a continué sa montée et je croyais bien ne plus jamais l’avoir, même au prix ou je l’avais vendu et psychologiquement c’était rédhibitoire, tout simplement parce que l’on arrive difficilement à timer le marché.

Merck par exemple reste une belle entreprise avec de bons fondamentaux, bien sùr elle devrait reprendre son souffle et ce sera l’occasion de racheter plus bas ou de renforcer, mais imaginons qu’elle trouve demain un médoc révolutionnaire, en la vendant je ne serai même pas sùr de la racheter à mon prix de vente.

Après des valeurs comme Total ou Exxon, c’est différent, je les achète très bas et je conserve pour le dividende, qu’elles baissent ou qu’elles montent, je ne regarde même pas.

Adyen, on va savoir, elle latéralise actuellement depuis un bon moment, on a l’habitude de résultats extraordinaires, si en février ce n’est plus le cas elle fera un plongeon, sinon ce sera le ciel, mais comme je ne joue pas avec la croissance future d’une action, je m’abstiens et je dors tranquille.

Bonne soirée

Navré Matthieu, je découvre ta réponse à Gérard après avoir posté mon message. Je découvre donc que tu as qqs regrets également par rapport à 2021 et je le comprends.

A+

Bonsoir Messieurs

Je réponds au dernier message de Ludovic suite à vos derniers échanges, qui illustrent bien en finance comportementale ce que les anglophones appellent le « hidsight bias », à savoir le le biais de rétrospection, qui désigne la tendance qu’ont les personnes à surestimer rétrospectivement le fait que les événements auraient pu être anticipés moyennant davantage de prévoyance ou de clairvoyance.

Si vous n’avez pas fait à l’époque ce que vous dites aujourd’hui qu’il aurait fallu faire, c’est justement parce qu’à cette époque vous pensiez différemment !!

– « J’ai gardé telles valeurs fin 2021, je n’aurais pas du, elles se sont effondrées ».

Mais fin 2021 vous ne pouviez pas savoir qu’elles allaient s’effondrer !

– « J’aurais du prendre des plus values quand on était sur des plus hauts et pu racheter aujourd’hui ».

Mais comment pouviez vous savoir qu’on était sur des plus hauts vu qu’un plus haut ne se matérialise qu’après coup ! De même pour un plus bas qui ne se matérialise qu’une fois la remonté faite, comment pouvez vous savoir que c’est aujourd’hui qu’il faut racheter ?

Bref, comme ils disent « la bourse est le temple des regrets », analyser à posteriori les actions qu’il aurait fallu faire ne fait pas avancer le schmilblick. Vous n’avez pas fait ça à l’époque car vous ne pouviez pas savoir ce qu’il allait se passer, tout simplement. Et de la même manière que vous ne savez pas ce qui va se passer dans 6 mois ou dans un 1 an, vous n’avez aucune idée de ce qu’il faut faire maintenant … mais dans 2 ans vous le saurez à posteriori !

On en revient toujours à cette impossibilité de prévoir le futur, ce qui fait qu’un plan d’investissement en indiciel avec une allocation fixe à maintenir de façon mécanique et automatique sans jugement ou divination du marché procure dans la grande majorité des cas les meilleurs résultats pour ceux qui appliqueront le plan avec méthode et rigueur.

Moi j’utilise un critère pour alléger ou renforcer : le PEG.

Lorsque ça commence à dépasser les 2,5 ou les 3, ça commence à chauffer.

Donc cette semaine j’ai allégé légèrement Hermès et L’Oréal. J’ai mis sur le S&P500 en attendant, afin de ne pas réduire le montant investi…

Bonjour Matthieu,

Je me demandais ce que tu pensais de l’investissement en SCPI, et des crédits exprés pour les SCPI?

D’avance merci pour tout

Bonjour

La réponse dépend surtout du montage et du besoin.

Une SCPI sans crédit a actuellement relativement peu d’intérêt comme les livrets sont à 3% net, soit l’équivalent de 4,5% brut (rendement que donnent les SCPI quand tout va bien). Mais pour ça vous avez beaucoup de frais, notamment les frais d’entrée (environ 8%) et des contraintes de liquidité, ce n’est donc pas le moment optimal. Pour l’achat, Le mieux est d’acheter les SCPI sur AV avec son cash pour faire baisser la fiscalité (pas d’impôts sur les loyers tant que pas de retrait).

À titre personnel j’ai ma préférence pour les fonds comme SCI Capimmo qui fait aussi du 4% par an mais avec des frais d’entrée plus faibles.

Concernant l’achat à crédit, cela dépend aussi du montage. Aujourd’hui les taux ont beaucoup remonté, donc vous allez très péniblement être en positif (les crédits immobiliers risquent de vous coûter autour de 2,5% + des assurances etc à payer). La rentabilité sera donc quasi nulle. À noter également que la fiscalité sera élevée sans montage particulier (SCPI étrangère, SCPI avec crédit d’impôts etc…).

Bonjour Matthieu,

Pourquoi renfoncer le SP500 hedger au vue de ton éventuelle futur vente à 1.1 alors que l’on est deja a 1.08 ? merci

ne pas tenir compte de mon commentaire précédent. désolé

Bonjour gérard,

Je viens de survoler les commentaires sur le poste » Portefeuille Dividend Aristocrats USA : Janvier 2023 » vous aviez écris un commentaire le 17 janvier par la a propos du vin, je suis investi via des GFV ( groupement foncier viticole ) alors ce n’est pas pour le rendement qu’on se le dise car en numéraire c’est rarement plus de 2 % par contre en nature via les dotation en bouteille on peux avoir du 5 %, c’est un bon investissement plaisir, et pour la succession car vous pouvez ne pas le déclarer au impôt a votre guise bien entendu et la transmission a vos enfants est facile aussi. J’ai souscris mes première part dans un domaine ou l’on m’en avait parler, et les autres parts d’un autre domaine je suis passer par Bacchus conseil. Mais vous avez d’autre conseiller pour ça, ensuite moi j’ai pris des vins qui me plaisent Cote du Rhône, mais j’avoue que j’attend depuis 6 ans une ouverture pour Croze Hermitage, Hermitage, Saint Joseph ou Cote Rotie mais c’est dur car il y a des listes d’attente souvent. voila pour la parenthèse

Bonsoir Jean

Merci pour l’info, je vais regarder ça

Belle soirée

Bonjour à tous

Bon j’avais dit ici il y a quelques semaines qu’après avoir essentiellement mis mes apports mensuels sur l’Asie en 2022 jusqu’à rebalancer assez fortement en octobre, j’allais maintenant probablement contribuer à ma poche Nasdaq. J’ai commencé fin décembre et courant janvier … mais si ça continue de monter à cette vitesse, il sera bientôt inutile d’équilibrer dans cette direction !

« Never try to time the market, time in the market beats timing the market » comme ils disent.

J’ai l’impression que depuis quelques années, c’est encore plus vrai. Les épisodes de fortes corrections / fort rebond s’enchainent maintenant beaucoup plus vite qu’avant (Ben Carlson avait d’ailleurs fait un article à ce sujet en disant que ça risquait de devenir la norme dans une finance hyper connectée et dépendante de la FED):

– fin 2018 : mini krach au dernier trimestre suivi d’un fort rebond début 2019 (action de la FED qui avait trop remonté ses taux en 2018)

– 2020 : krach covid suivi d’un V bottom incroyable (action de la FED encore)

– 2023 : fin de la hausse des taux (?), le nasdaq 100 reprend déjà plus de 20% en même pas 1 mois.

Ces dernières années devrait être la démonstration pour tous ceux qui ont peur de la volatilité et qui « attendent » le bon moment pour rentrer, que ce soit en lump sum ou en DCA : anticiper le marché est impossible, encore plus aujourd’hui qu’hier !

Depuis cet été je n’achète que du Nasdaq et des actions individuelles de la tech us (et de la tech européenne comme Adyen et ASML). C’était le seul secteur qui restait bon marché. Maintenant ça monte, c’est cool, mais effectivement c’est (un peu) moins intéressant qu’à l’automne 2022, lorsque tout le monde était pessimiste sur la tech.

Fred, finalement, le fait de choisir entre renforcer le Nasdaq ou le S&P (ou peut-être encore un autre ETF), ça revient un peu à faire du stock-picking, ou plus précisément de l’index-piking, non?

« le fait de choisir entre renforcer le Nasdaq ou le S&P (ou peut-être encore un autre ETF), ça revient un peu à faire du stock-picking, ou plus précisément de l’index-piking, non? »

Non pas vraiment. Je ne choisis pas un ETF en particulier ni un moment particulier. Comme déjà expliqué, j’ai une allocation cible fixe au sein de ma poche actions, et je m’y tiens. Donc j’achète ce qui n’est pas au niveau (ou je vends ce qui a très/trop monté, mais en phase de capitalisation ce n’est pas optimal).

Mon allocation action étant, grosso modo 60% US / 20% Europe et Japon / 20% Asie Emergente, avec la partie US splittée entre SP500 (à 75%) et Nasdaq (à 25%), je respecte uniquement ça sans chercher à comprendre ce qui se passe dans les marchés, et encore moins à anticiper.

En 2021, les US ont fortement augmenté alors que l’Asie commençait à baisser, donc sur 2021 j’ai surtout acheté de l’Asie, et encore pendant la majeure partie de 2022 (car je n’étais pas à ma cible, et la baisse aux US était compensée par la chute de l’Euro) et à partir d’Octobre 2022 quand j’ai équilibré fort vers l’Asie avec le mini krach en Chine, à ce moment là c’est les US qui sont passés sous ma cible car l’Europe avait bien rebondi et dans les US, c’est clairement la part Nasdaq qui n’était pas au niveau. Donc à partir de Decembre, je suis passé achat Nasdaq … sauf que ça risque de ne pas durer vu la vitesse à laquelle ça remonte.

Donc non, pas de l’index picking, surtout pas, ça ne marche pas, tout comme le stock picking (je pense que tout le monde a compris ma philosophie à ce sujet). Simplement le respect mécanique d’une allocation cible fixe.

Trop d’investisseurs se concentrent sur le marché pour en tirer la meilleure performance (picking, market timing, levier etc …) alors que c’est la seule chose sur laquelle ils n’ont pas d’influence ni de contrôle.

Alors qu’il faut se concentrer sur ce où nous avons vraiment le contrôle:

– les frais que nous payons pour investir

– les impôts que nous allons payer (qui conditionne les enveloppes)

– la diversification de son exposition actions

– le niveau de risque pris (exposition actions en pourcentage du PF total).

– les biais comportementaux (ne surtout pas paniquer quand ça baisse, au contraire il faut acheter, ne pas faire n’importe quoi à la hausse ne pas prendre plus de risque, au contraire équilibrer … au pire des cas, NE RIEN FAIRE !)

Bonjour Fred,

je suis convaincu d’investir de façon mécanique.

Par contre he suis un peu « bloqué » lorsqu’il fait arbitrer sur mon CTO (quand une valeur a trop montée) : je me heurte alors au frottement fiscal.

Comment gérez vous cela ? sur AV et PEA le pb ne se pose pas mais sur CTO je ne sais pas comment gérer

bien à vous,

Vincent

Bonjour Fred,

Ci-dessus vous dites : « je vends ce qui a très/trop monté, mais en phase de capitalisation ce n’est pas optimal »

Vous pouvez préciser votre pensée svp ?

Si on veut tenir son allocation et ne pas déséquilibrer son PF on ne peut faire autrement sauf à pouvoir acheter en très grande quantité l’ETF de la partie sous pondérer pour que mathématiquement le pourcentage de la partie sur pondérer baisse et revienne vers son allocation cible ; sauf que là il faut un budget illimité…

Bonsoir Ludovic

C’est une excellente remarque.

Si on ne peut pas équilibrer son allocation actions avec des apports sur la partie sous pondérée, ou des «petites» ventes à la marge de ce qui a fortement monté (et injecter le produit dans la partie sous pondérée), vous avez bel et bien un moyen «illimité» de le faire. C’est la partie non actions qui vous permet de le faire si elle vous permet de remonter la partie actions sous pondérée, jusqu’à la limite de l’équilibre global du portefeuille entre actions et non actions (on ne va pas vendre du non actions si cette partie n’est pas à la cible). Comme on raisonne en pourcentage, c’est infini.

Mais il peut effectivement arriver une situation où une composante actions a tellement monté, déséquilibrant à la fois l’allocation actions et l’allocation globale du PF que vous allez devoir vendre cette composante action pour revenir à votre niveau de diversification actions et à votre niveau global de risque sur l’ensemble du PF. Être «forcé» à vendre haut est in fine une gestion saine de son PF. Mais c’est difficile à faire car il faut lutter contre la cupidité. C’est typiquement ceux que beaucoup n’ont pas réussi à faire fin 2021 sur les valeurs growth US.

Merci Fred 👍

sous pondérée et sur pondérée 🤪🤪🤪

Bonjour à tous,

Très intéressant de lire tous vos échanges, vraiment.

Je me pose une question existentielle concernant cette fameuse allocation cible (disons au sein d’un portefeuille d’ETF actions) et son rebalancing: puisque nous visons le très long terme, a partir de quel moment considérer que le monde a évolué depuis le jour où nous avons fait notre allocation cible de départ (potentiellement il y a 10 ans, 20 ans…), au point qu’il ne s’agirait plus de faire un rebalancing mais une vrai remise à plat de l’allocation cible ?

Dans le fond, chaque besoin de rééquilibrage, qu’il soit semestriel, annuel,… n’est que la conséquence d’une évolution de marché dans sa totalité… que nous nous sommes fait la promesse de suivre dès le départ, ne sachant pas de quoi le futur sera fait. Donc si je pousse à l’extrême, pourquoi rebalancer au final ?

Aussi, si vous avez quelques référence de lecture sur les périodes et seuils optimaux de rebalancing pour un portefeuille d’ETF qui reproduirait un MSCI ACMI IMI, je suis preneur 😉

Dernier point: vous connaissez peut-être, mais j’ai découvert très récemment le site https://curvo.eu/backtest/ qui permet de faire des backtest de portefeuilles de fonds/ETF, que je trouve super pratique ! On aime, on partage 🙂

Bonjour Nedthem

En ce qui concerne l’équilibrage d’un PF vers son allocation cible, il faut distinguer 2 choses différentes:

La première est l’équilibrage entre la partie actions et la partie « sûre », cette dernière étant là pour diminuer la volatilité du PF, recevoir des ventes d’actions pour sécuriser des plus values, servir de réservoir pour acheter des actions en bear market, constituer une poche de réserve lorsqu’on vit de son capital. Cet équilibrage a pour but de conserver le niveau de risque global de votre portefeuille. Son but n’est pas de rajouter de l’extra performance au PF, même si c’est ce qui peut arriver si le marché est volatile (les balancing vont vous faire acheter bas et vendre haut). Car en temps « normal », le marché est structurellement haussier au sens indiciel, ce qui fait que si vous équilibrer trop souvent, vous avez toujours tendance à vendre l’actif le plus performant (et d’ailleurs si vous regardez des interview de Bogle, il insistait sur ce point en disant que trop de balancing nuisait à la performance du PF, ce qui est « logique » car c’est une manœuvre de maîtrise du risque).

La seconde est l’équilibrage au sein de sa poche actions entre différents pays/secteur etc… Dans ce cas là, il y a deux variantes:

– soit vous avez une allocation qui « reproduit » la bourse mondiale au sens du flottant de la capitalisation bousière, soit MSCI ACWI (IMI), et à ce moment là vous n’avez pratiquement rien à faire, puisque les évolutions de performances des différentes parties vont être celles du MSCI ACWI sur le long terme (par exemple le poids de US dans le MSCI ACWI a considérablement augmenté ces 10 dernières années, ce qui doit se voir dans un PF avec des composantes distinctes si vous n’avez jamais rebalancé celui-ci). Les seuls ajustements potentiels sont à faire sur le court terme si une partie a fortement baissé ou augmenté par rapport aux autres, vous pouvez profiter de ce zig zig à court terme (acheter bas et vendre haut) qui ne se verra pas sur long terme une fois le retour à la moyenne effectué. Ceci étant dit, on ne parle pas de chimie fine, on essaye de reproduire « à peu près » le MSCI ACWI (IMI), on n’est pas au pourcentage près.

– soit vous avez une allocation qui diffère de celle du marché (plus d’US, plus d’EM, plus de small, plus de value etc ..) et à ce moment là c’est un pari long terme que vous devrez garder à vie. Car il arrivera forcément un moment où ce choix vous fera sous performer par rapport au marché, et si ça dure longtemps, il est fort possible que vous craquiez pour revenir à une allocation égale au marché. A ce moment là, vous vendrez bas pour acheter haut, ce qu’il ne faut surtout pas faire.

Comme votre question est je pense plus sur la première option, vous avez in fine raison : si on reproduit EXACTEMENT le MSCI ACWI (IMI) avec différents ETF et que l’on ne touche à rien, les poids pondérés de ces divers ETF doivent évoluer comme les poids respectifs de ceux qui constituent le MSCI ACWI (et c’est cette mécanique qui est justement la force des indices capi weighted). Et donc en théorie, il n’y a « rien » à faire … Et c’est d’ailleurs pour cette raison que le meilleur choix pour tous ceux qui veulent être le plus passif possible sans se poser trop de question est d’investir simplement dans le MSCI ACWI (IMI) (ou équivalent tel que le FTSE Global).

Merci beaucoup Fred pour votre retour.

Ma question portait effectivement sur un équilibrage au sein d’une poche action (ETF en l’occurrence) visant à reproduire le MSCI ACWI IMI.

En fait, pour être tout à fait clair, l’appât de la surperformance (que vous pointez si bien du doigt) me fait me poser la question suivante: vaut-il mieux posséder un seul ETF MSCI ACWI ou le recréer via 6 ou 7 ETF ? Outre le fait que la première solution n’est pas possible en PEA et associés a des frais d’EFT supérieurs, je suis attiré par cette seconde option, qui permettrait cet exercice de rebalancing, potentiellement (?) générateur de surperformance. Mais je me fais peut-être de fausse idées…

Par ailleurs, je comprends dans vos message plus haut que vous visez grosso modo une allocation cible proche de celle d’un ETF world, pour autant vous indiquez avoir procédé récemment à cet exercice de rebalancing, ce qui me semble en contradiction avec la réponse que vous m’avez faite (rebalancing pas nécessaire si allocation type world)… Mais j’ai peut-être loupé quelque chose ?

Quelques éléments de réponses :

– Avoir un simple fonds indiciel MSCI ACWI (IMI en option) en portefeuille est effectivement la solution la plus simple (ce qui ne veut pas dire simpliste pour autant, il vaut mieux épargner et investir pendant 40 ans sur un tel fonds que de faire n’importe quoi en construisant un PF compliqué). Mais comme on l’a déjà évoqué ici, ce simple fonds n’est pas disponible en PEA, assez rare en AV, et disponible en CTO mais avec des valeurs liquidatives assez hautes, ce qui ne facilite pas l’investissement mensuel avec de « petites » sommes. Il faut aussi noter que, vu le poids des pays dits « émergents » dans le ACWI, à savoir à peine 15%, il n’y a pas une différence énorme entre le rendement du MSCI World « simple » et le ACWI, surtout ces 10 dernières années de faibles performances des émergents. Ce que je veux dire par là c’est qu’un simple MSCI World est une option tout à fait valable (être 100% US étant un autre choix, que personnellement je ne fais pas).

– Vous pointez à juste titre quelque chose que je répète souvent : la quête en avance du « meilleur » portefeuille est IM-PO-SSI-BLE ! Personne ne peut prévoir l’évolution future des marchés, personne ne peut construire à l’avance le portefeuille qui donnera les meilleures performances dans 5, 10 ou 20 ans. Donc le choix raisonnable est d’être suffisamment diversifié, pas trop loin de ce qu’est le marché mondial et surtout de travailler les biais humains qui nous font hésiter à continuer à investir dans les marchés baissiers, voire à paniquer lors des krachs. Donc ça ne sert à rien de se triturer le cerveau pour définir la meilleure allocation, ça ne marche pas. Il faut avoir un portefeuille qui se comporte « assez » bien pour obtenir « suffisamment » de rendements sur son horizon de temps afin d’atteindre des objectifs raisonnables.

– En ce qui concerne le fait de reconstituer un ACWI avec différents ETFs et de profiter des « zig zag » entre les différentes composantes : est ce que cela amène de la « sur performance » ? En théorie oui, si les composantes sont suffisamment décorélées pour offrir des « zig zag » ET si elles ont toutes un rendement long terme comparable. Mais si vous avez une composante qui fait beaucoup mieux que les autres, typiquement les US ces 15 dernières années, si vous ciblez une allocation fixe entre les composantes, vous allez passer votre temps à vendre les US, et donc couper les ailes de votre PF. Alors que dans un MSCI ACWI, le poids des US va augmenter sur les 15 dernières années reflétant la sur-performance de ce pays. Si vous continuze à l’équilibrer à 60% alors qu’il dérive à 70% du ACWI, vous allez sous performer l’indice.

– Pour votre dernière question, non vous n’avez rien loupé : j’ai rebalancé entre les composantes de mon PF actions car j’ai choisi une allocation FIXE au sein du PF action (qui n’est pas exactement celle du ACWI à l’instant t mais qui s’en rapproche). Alors que les poids des pays dans le ACWI, ils ne sont pas fixes ! Si vous démarrez aujourd’hui avec des composantes en pondérations égales au ACWI et que vous ne faites rien, elles vont dériver dans le temps avec des poids respectifs qui seront celles à l’intérieur du ACWI (pondération fonction de la capitalisation boursière). Donc la problématique est juste de savoir si vous voulez exactement le marché mondial (que vous avez avec un ACWI ou avec des composantes que vous mettez aujourd’hui au niveau des poids dans le ACWI et vous ne touchez à pratiquement rien, mais vous contrôlez juste que vous suivez bien l’évolution de la pondération du ACWI), ou bien est ce que vous voulez suivre un poids légèrement différent de chaque composante en le fixant de façon arbitraire (pas radicalement différent du ACWI bien sûr).

Il n’y a pas de bonne ou de meilleure façon de faire, il y a un choix personnel, c’est tout. En étant diversifié depuis plus de 15 ans, j’ai largement sous performé quelqu’un qui aurait été 100% US. Ça ne m’empêche absolument pas de dormir, je suis largement dans les temps pour obtenir mes objectifs.

Mais bon, ces discussions sont en train de dériver vers quelque chose qui ne me plait pas. On m’a souvent demandé ici de donner mon PF avec tous les ETF utilisés, ce que j’ai refusé car je ne voulais pas que l’on vienne me demander des comptes en cas de « mauvaises » performances pour quelqu’un qui aurait copié bêtement. Et je me rends compte que même si je ne fais pas ça, rien que d’exposer la stratégie de façon assez générale m’expose quand même à pas mal de questions qui me font penser encore que certains cherchent à copier en s’imaginant que ma stratégie est la « meilleure », ce qui n’est pas le cas. La meilleure stratégie, c’est d’épargner le plus possible, le plus tôt possible, le plus régulièrement possible et d’investir tout le temps, surtout en marché baissier. Que vous ayez le World, à peu près le World, le ACWI, à peu près le ACWI, ça ne changera pas grand chose si vous n’avez pas de (gros) capital à investir.

Merci pour ces nouveaux éléments de réponse. Je m’en vais poser tout cela a plat et décider de la suite.

Loin de moi l’idée de recopier bêtement la stratégie d’un autre, je cherchait simplement à comprendre plus finement les mécanisme d’une logique dont vous vantez les mérites et qui m’attire par sa simplicité. Mais je comprends votre point.

Bonjour Matthieu,

Que penses-tu des résultats d’Adyen? Le marché réagit excessivement non?

Merci par avance

Bonjour

Non je n’ai pas lu les résultats. On investit sur ce genre d’entreprise sur le long terme donc se préoccuper d’une baisse court terme n’a pas beaucoup d’intérêt.

Elle reperd simplement les 15% qu’elle avait gagné 2 semaines plus tôt. La volatilité classique de ce type d’entreprise de croissance voilà tout.

Bonjour, prochaine étape 925 euros

Bonjour Matthieu, Bonjour à tous,

Vous détenez une ligne sur des actions Amazon, et à ce titre vous pourrez peut-être me répondre, sur un point qui est pour moi une énigme.

Les marges globales d’Amazon sont très faibles (environ 5% de marges nettes), mais je vois pas mal de commentateurs affirmer que c’est parceque la société investi massivement (notamment dans le cloud avec AWS), et qu’il suffit qu’Amazon le décide pour porter instantanément les marges à un niveau digne des autres GAFAM (entre 20 et 35% de marges nettes).

Or je vois dans les stats que le % de capex de Amazon est certes élevé, mais pas vraiment plus que les autres GAFAM.

Du coup, l’argument selon lequel Amazon pourrait décider d’augmenter instantanément ses marges est il vraiment valable?

Quel avantage de détenir de l’Amazon au lieu des autre GAFAM (qui font déjà leurs preuves côté marges, contrairement à Amazon)?

Bonne journée,

Tristan

Ceci dit, je reconnais que si on regarde les montants de capex en dollars, au lieu de regarder en % de CA, c’est vrai qu’Amazon fait la course en tête.

56 milliards pour Amazon en 2025, contre 33 milliards pour les autres GAFAM (sauf Apple qui est à la traîne avec 13 milliards seulement).

Bonjour

La structure des comptes d’Amazon est complexe et le résultat net ne représente absolument pas sa rentabilité. Il faut plutôt regarder le free cash-flow qui est bien plus représentatif de la rentabilité et du cash qui rentre.

Concernant le résultat net il est fortement impacté par les amortissements et dépréciations. Je ne peux pas vous en dire vraiment plus. C’est un peu comme SalesForce par exemple qui dégage énormément de cash mais qui a des résultats d’exploitation et net ridicule.

Il faudrait rentrer plus loin dans la comptabilité pour comprendre.

C’est aussi car les activités ecommerce sont dominantes en CA mais ne rapportent rien en marge, tout le cash réel se fait avec AWS, d’où l’impact sur la rentabilité affichée

Bonjour Nam,

La marge globale de Amazon est très faible et sera faible car la plupart de revenue vient du secteur de distribution où la marge est très faible (en ce moment ce secteur chez amazon n’est pas encore profitable). Donc, la marge de Amazon ne peux jamais atteindre le niveau de marge des autres GAFAM.

Yes, du coup c’est difficile d’évaluer la valeur d’une action Amazon à partir de ses profits, ses marges et sa croissance. C’est peut-être plus simple en faisant la somme de ses actifs.

Amazon pourrait cependant augmenter ses marges si AWS croit plus vite que son activité ecommerce.

Que penses tu revenir sur QT Group OTj qui a bien retracé et annonce ses résultats ce soir (15 février 2023).

Merci

Bonjour Alexandre

Non, pas dans l’immédiat en tout cas. L’action demeure toujours très chère en terme de valorisation

Bonjour Mathieu,

Je constate que PANX est un etf nasdaq100 mais:

1. Il n’est pas un etf avec réplication physique

2. Capital en cours sous gestion est petit (juste 138M)

3. Dividende distribué ou/or réinvesti

Comme toi, une personne qui aime bien les etf type réplication physique et dividende réinvesti, pour quoi t’as choisi PANX? Merci d’avance pour ta réponse.

Bonjour

L’AUM n’a pas beaucoup d’importance, on s’en fiche un peu, et il est loin d’être si faible sur PANX.

Votre question a peu de sens, il n’existe que des ETF à réplication indirecte sur PEA

Bonjour,

Je découvre avec intérêt votre portefeuille réel de janvier en 3ETF PEA seulement et que je voudrais répliquer à partir de votre prochaine mise à jour. Quand sortez-vous celle de février ? Et est-ce toujours à la même date chaque mois ? Merci.

Bonjour

Les reporting sont toujours publiés en fin de mois. Néanmoins attention, il ne faut surtout pas chercher à copier ou répliquer mon portefeuille… il faut vous former à l’investissement et ensuite construire votre propre portefeuille