Cet article concerne le suivi de mon portefeuille boursier. Le portefeuille se base sur un ensemble d’actions de qualité. Elles possèdent également un solide historique de versement de dividendes croissants.

L’objectif principal du portefeuille est de construire un flux régulier de cash-flow avec les dividendes croissants perçus chaque année. Cela me permettra à long terme d’atteindre l’indépendance financière en couvrant mes dépenses avec ces revenus passifs. Le second objectif est de réaliser une performance supérieure à celle du CAC40 sur le long terme.

Voici le reporting du mois de Mai 2019.

Actions détenues et bilan

Après de nouvelles réflexions, j’ai décidé de rassembler tous mes investissements au sein du PEA pour réduire l’aspect fiscal du CTO.

J’en avais parlé dans le dernier reporting mensuel, même si je pensais conserver le CTO en ne gardant que des valeurs de croissance à faibles dividendes.

Finalement, j’ai choisi de n’investir sur le CTO que quand le PEA sera entièrement rempli. Le gain fiscal à long terme sera je pense très conséquent.

Malheureusement, la fiscalité en France est confiscatoire et c’est en faisant ma déclaration d’impôts cette année que j’en ai une fois de plus pris conscience. On se demande parfois si l’on investit pour soi ou pour l’Etat…

J’ai également fait ce choix car j’ai ouvert récemment une assurance vie Spirica. Celle-ci permet de détenir des titres vifs US en unité de compte !

Ainsi, pas de taxation des dividendes ni des plus-values ! De plus, comme le support est en UC on peut mettre le montant que l’on veut. Il est donc possible d’acheter 100€ d’Amazon (au lieu sur CTO de mettre 1900$ pour 1 action).

Bref, j’ai donc rapatrié l’argent du CTO pour le mettre sur le PEA, et remanié certaines lignes pour ne conserver pour le moment que des Dividend Aristocrats Français et Européens (je me limite uniquement à Euronext Paris, Amsterdam et Bruxelles pour éviter les frais trop élevés sur les autres places boursières).

Mes choix se portent toujours principalement sur les valeurs avec une forte croissance même si leur rendement est faible aujourd’hui. Avec la croissance et les intérêts composés, ces entreprises rattraperont les valeurs à rendements élevés sur le long terme.

J’ai cependant réintroduit quelques valeurs de qualité avec moins de croissance pour avoir un portefeuille au global mieux diversifié. Je ne compte pas sur ces valeurs pour dégager une performance exceptionnelle, mais pour délivrer des dividendes plus élevés qui pourront être réinvestis. Ces valeurs participeront également à réduire en partie la volatilité du portefeuille (qui serait en théorie plus élevée avec 100% de valeurs de croissance).

J’ai également souhaité augmenter nettement la diversification (donc le nombre de titres) car je ne gère plus pour le moment de valeurs US. Le nombre d’entreprises Européennes en portefeuille a donc augmenté.

Le fait d’être moins concentré sur peu de valeurs permet d’augmenter les chances de surperformer les indices. En effet, une erreur de choix aura moins d’impact sur la performance globale. Je suis confiant sur la qualité des entreprises en portefeuille, elles devraient donc en moyenne surperformer les indices. En augmentant la taille du portefeuille, je mets ainsi les statistiques de mon côté en réduisant la part « d’aléatoire » liée à de mauvais choix.

Par exemple en réfléchissant bien je trouve risqué comme choix, si je veux investir dans le secteur de la boisson alcoolisée, de n’avoir en portefeuille que du Pernod Ricard (ce qui était mon cas). L’entreprise est de qualité mais on ne sait jamais ce qui peut se passer dans le futur. Dans ce cas, pourquoi ne pas prendre en plus Heineken et Diageo ? Toutes ces valeurs sont de qualité, il vaut donc mieux en détenir 3 plutôt qu’une seule pour réduire les risques.

Je pense que cette augmentation de la diversification ne posera pas particulièrement de problèmes de gestion (et puis j’aime gérer des lignes, j’investis également par passion donc ça ne gêne pas mon suivi).

Le portefeuille contient des Big, Mid et Small Caps.

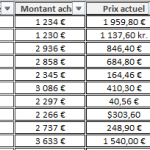

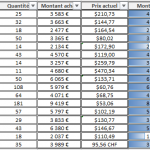

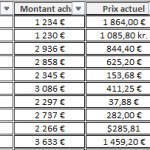

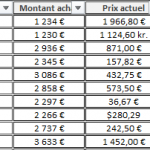

Voici maintenant le détail du portefeuille.

PEA

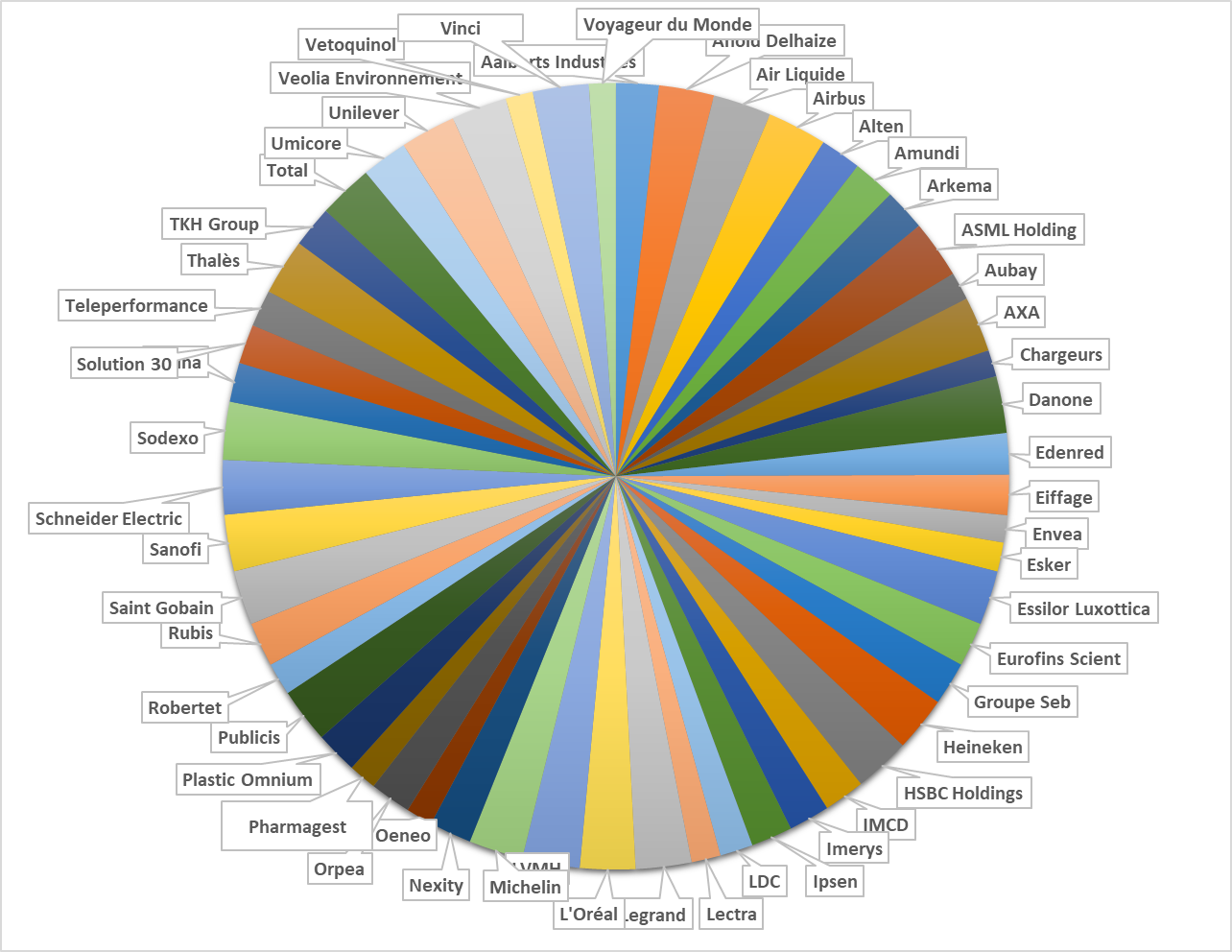

Les 54 actions détenues dans mon PEA au 1er Juin 2019 sont les suivantes :

Aalberts Industries, Ahold Delhaize, Air liquide, Airbus, Alten, Amundi, Arkema, ASML Holding, Aubay, Axa, Chargeurs, Danone, Edenred, Eiffage, Envea, Esker, Essilor-Luxottica, Eurofins Scient, Groupe Seb, Heineken, HSBC Holdings, IMCD, Imerys, Ipsen, LDC, Lectra, Legrand, L’Oréal, LVMH, Michelin, Nexity, Oeneo, Orpéa, Pharmagest, Plastic Omnium, Publicis, Robertet, Rubis, Saint Gobain, Sanofi, Schneider Electric, Sodexo, Sofina, Solution 30, Téléperformance, Thalès, TKH Group, Total, Umicore, Unilever, Veolia Environnement, Vetoquinol, Vinci, Voyageur du Monde.

La valorisation totale du PEA est à ce jour de 43 200€.

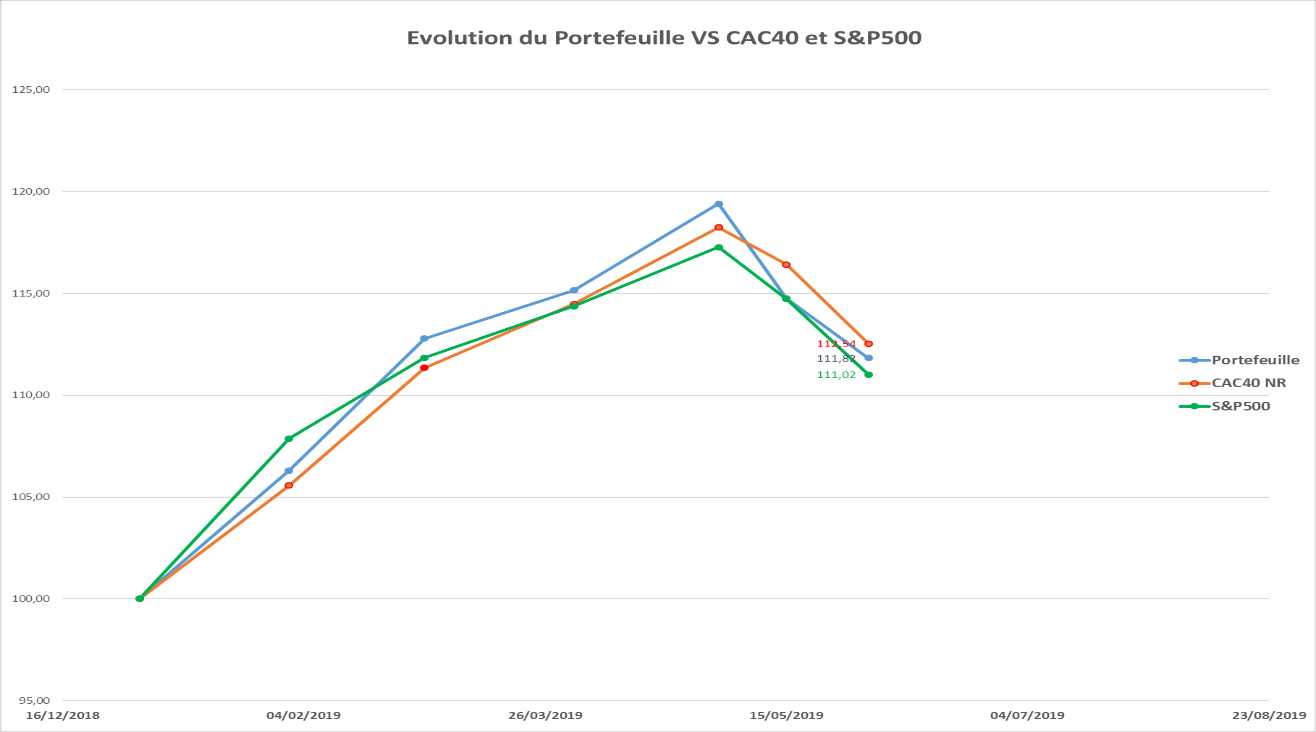

Voici également l’évolution du portefeuille depuis Janvier 2019 VS CAC40 NR et S&P500 :

Revenus passifs et perspectives annuelles futures

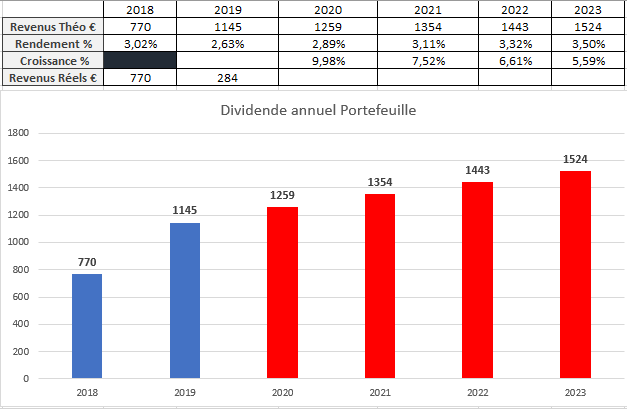

Sur une base annuelle, les revenus théoriques que je devrais percevoir en 2019 sont de 1145€. Cela correspondrait à un rendement/PRU= 2.63%.

De par le fait de choisir des entreprises de qualités à dividende croissant, ces revenus augmenteront chaque année quoi qu’il arrive.

Le rendement moyen du dividende global du portefeuille n’est pas très élevé mais croît relativement rapidement.

Le fait d’avoir réintroduit quelques valeurs de rendement (Axa, Total, Sanofi, HSBC…) refait passer la barre psychologique des 1000€ !

Watchlist Croissance :

Sartorius, Royal DSM, TFF, Dassault Systèmes, ASM International, Ige Xao, Hermès, Pernod Ricard, Diageo, Wolters Kluwer, Interparfums, Kinepolis, Coca-Cola European Partner, RELX, Siemens, Melexis.

Watchlist Rendement :

CNP, Scor SE, ASR Nederland, ABC Arbitrage, Bouygues, M6, Acomo, Ipsos, RDSA.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Merci de ton tracking et analyse.

Je voudrais en savoir plus sur ton positionnement relatif à Imerys. Que penses tu de ce titre ?

Bonjour Julien,

Je pense qu’Imerys est une action de qualité (fondamentaux solides et presque un aristocrate du dividende) et fortement décotée.

Le titre est positionné sur deux secteurs en difficultés (chimie des matériaux et construction) ce qui explique en partie sa chute depuis l’année dernière avec des prévisions boursières en baisses selon les analystes pour le futur à court terme.

Je pense cependant que dans une optique long terme, le point d’entrée est très bien choisi. De plus, le rendement du dividende est devenu généreux ce qui permet de patienter jusqu’à la reprise du cours de bourse et des perspectives futures plus positives.

Cordialement,

Matthieu.

Merci de ta réponse et j’en suis arrivé à la même conclusion et je suis le dossier de Wilsboro/amiante pour T2/T3 pour suivre ou tenir la position.

PS : je suis aussi entré depuis peu sur ABC arbitrage en guise de pseudo-couverture de bear market puisqu’elle joue sur les effets de spread pour dégager du bénéfice, j’en déduis qu’en cas d’inquiétude les opérateurs vont faire plus de volatilité sur les marchés. De plus elle offre un bon dividende.

Ne la voyant pas dans ton portefeuille, peux tu me dire ce qui t’a décidé à l’exclure ?

Bonjour Julien,

ABC Arbitrage est actuellement dans ma watchlist mais je trouve le cours légèrement trop haut (j’attends une chute temporaire pour initier une position). Par contre attention, les bénéfices de l’entreprise augmenteront en période de forte volatilité, mais cela n’implique par nécessairement une hausse du cours de l’action. Je vous invite à consulter celui-ci par exemple lors de la crise de la bulle internet, et vous verrez que malgré la volatilité, le prix a fortement chuté (bien qu’en 2009 l’action s’en est relativement bien tirée). Sinon il y a aussi Flow Traders aux Pays-Bas qui exerce le même genre d’activité mais l’entreprise est plus jeune.

Cordialement,

Matthieu.

Bonsoir Mathieu, Pourquoi pas qques immobilières dans le CTO type Klépierre ou autres . ce qui donne un rendement supérieur.

Cordialement

Bonjour Michel,

Je trouve la taxation du CTO pour le moment trop pénalisante sur les performances à long terme, surtout lorsque l’on est jeune et en phase de capitalisation. Il me semble que je l’explique en donnant un exemple concret sur un calcul dans le reporting d’avril.

De plus, si je réinvestissais dans le CTO (comme les mois derniers), je privilégierais les REITS Américaines qui sont plus performantes que les foncières Françaises (et la taxation est la même, à savoir 30% sur les dividendes).

Cordialement,

Matthieu.

Bonjour,

n’investir que sur le PEA pour des raisons fiscales est plutôt pertinent,mais investir via cette enveloppe sur des titres belges ,dont la fiscalité à la source confiscatoire ne peut pas etre compensée dans un PEA,l’est un peu moins…

Encore une chose,méme si je suis un ardent défenseur du principe de diversification,je trouve le nombre de lignes trop important par rapport à la somme investie,un ETF aurait été sans doute plus indiqué.

le portefeuille n’en est pas moins interessant pour autant!

Bonjour,

en effet pour les titres belges le prélèvement à la source du dividende est élevé (25% donc presque similaire à une dividende américain en CTO). Cependant, en total return (donc en incluant la hausse du prix de l’action), la fiscalité sur les plus-values sera largement préférable en PEA. Cela ne me gène donc pas. De plus, cela participe à la diversification géographique du portefeuille donc c’est un mal pour un bien.

Concernant la diversification poussée légèrement à l’extrême, je vous l’accorde, je vais écrire un article pour détailler ce choix. Mais globalement, je souhaite me construire moi-même mon propre ETF basé sur la qualité et la croissance. Le problème des ETF classiques est d’une part qu’ils tiennent beaucoup trop compte de la capitalisation boursière et cela favorise les bulles. D’autre part, je me dis qu’avec un grand nombre de valeurs de qualité, je ne devrais pas trop m’éloigner de la performance de l’incice, tout en essayant de légèrement surperformer à long terme. En excluant les mauvais élèves des indices (valeurs sans croissance, très endettées, pas du tout rentables…) il me semble possible d’être très diversifié tout en sur-performant.

Cordialement,

Matthieu.