Cet article concerne le suivi de mon portefeuille boursier. Le portefeuille se base sur un ensemble d’actions de qualité. Elles possèdent également un solide historique de versement de dividendes croissants.

L’objectif principal du portefeuille est de construire un flux régulier de cash-flow avec les dividendes croissants perçus chaque année. Cela me permettra à long terme d’atteindre l’indépendance financière en couvrant mes dépenses avec ces revenus passifs. Le second objectif est de réaliser une performance supérieure à celle du MSCI World sur le long terme.

Voici le reporting du mois de Mars 2020.

Actions détenues et bilan

Les marchés ont été fortement touchés par le Coronavirus pendant tout le mois de Mars. Le CAC40 est allé jusqu’à -38% de son plus haut, et le S&P500 jusqu’à -33%.

En fin de mois, les banques centrales ont annoncé un programme sans précédent, un record dépassant celui de 2008, d’injection d’argent dans l’économie. Les Etats ont également annoncé des plans de relances énormes à grand coup de milliards. Cela a fait rebondir fortement les marchés financiers, en particulier les indices Américains.

Néanmoins avec l’arrivée du virus aux US, les nombreux morts partout dans le monde, la dette de tous les pays qui a explosé… on peut imaginer que la baisse n’est pas terminée.

De mon côté, j’ai demandé en début de mois le rachat partiel de mon AV pour profiter des énormes opportunités qui apparaissaient sur le marché. Le rachat a été long, très long (plus de 15 jours) …

J’ai reçu l’argent à la fin du mois, après le rebond de 15 à 20% des indices. J’avoue que cela m’a vraiment énervé, démoralisé… J’ai l’impression d’être passé à côté de certaines opportunités qui n’apparaîtront pas de sitôt, le manque à gagner est assez élevé.

Mais cela me servira de leçon pour la prochaine fois, mon cash sera sur des supports plus liquide comme les fonds euro d’AV (au lieu de supports immobiliers) même si cela ne rapporte rien…

J’ai donc commencé les achats en fin de mois en mettant quasiment la moitié du cash reçu. Je garde l’autre moitié au chaud pour agir si la baisse reprend.

Le portefeuille US (sur mon CTO) a bien évolué et est quasiment complet maintenant. Il ne me restera plus qu’à faire des renforcements comme presque toutes les positions sont maintenant existantes.

J’ai également fait quelques arbitrages en vendant les entreprises que je considérais les moins solides. Cette crise m’a vraiment fait prendre conscience de l’importance de n’acheter que ce que j’aime vraiment au fond de moi, ainsi que les entreprises les plus belles du monde, de la meilleure qualité.

Avec le déblocage quasi total de mon AV, mon patrimoine va passer quasiment 100% bourse (hors immobilier de ma RP). J’ai donc l’intention de former un Core ultra solide dans le portefeuille, constitué d’entreprises très peu cycliques. Je vais donc fortement pondérer les secteurs de la santé, de l’alimentation, des biens de consommation de base, des utilities et également des entreprises technologiques défensives.

Transaction du mois

Ventes

Nexity, Royal Dutch Shell, Publicis, Axa, Sysco Corp, Altria, IBM, Pfizer, Simon Property

Achats

Achat sur le PEA de Dassault Systèmes, Téléperformance, Orpéa.

Achat sur le CTO de Abbott Laboratories, Accenture, Amazon, American Tower, Apple, Becton Dickinson, Church & Dwight, Essex Property, Google, Home Depot, McCormick, Medtronic, Merck & Co, Microsoft, Mondelez International, NextEra Energy, PepsiCo, Procter & Gamble, Realty Income, Store Capital, Styker Corp, Visa, Walt Disney, Waste Management.

Renforcements : Air Liquide, Veolia, Rubis, Vinci, Total, Essilor, LVMH, Automatic Data Processing.

Sans plus tarder, voici le détail du portefeuille :

Portefeuille

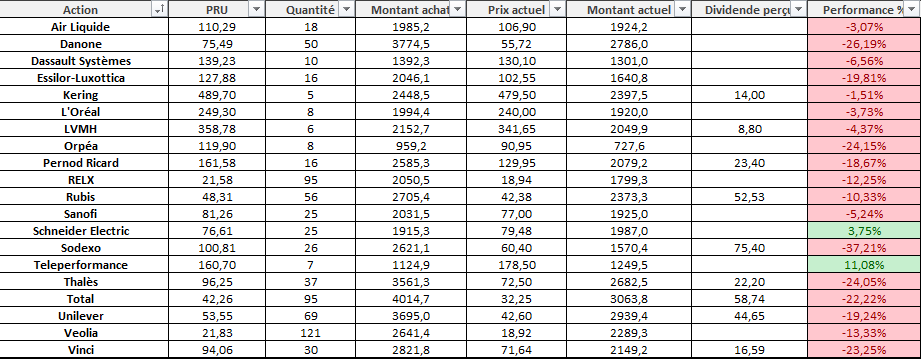

PEA

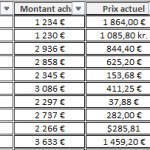

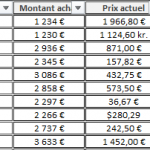

Les 20 actions détenues dans mon PEA au 1er Avril 2020 sont les suivantes :

Air liquide, Danone, Dassault Systèmes, Essilor-Luxottica, Kering, L’Oréal, LVMH, Orpéa, Pernod Ricard, RELX, Rubis, Sanofi, Schneider Electric, Sodexo, Téléperformance, Thalès, Total, Unilever, Veolia Environnement, Vinci.

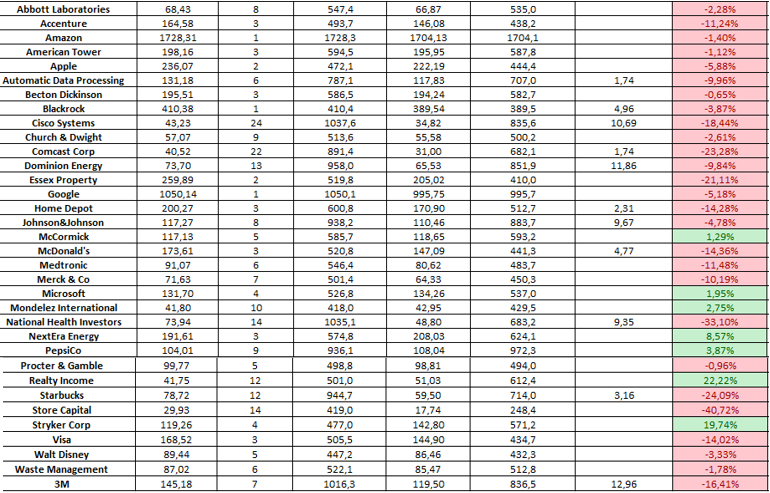

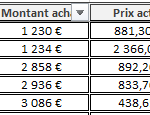

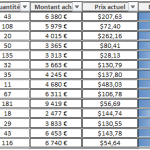

CTO

Les 34 actions détenues dans mon CTO au 1er Avril 2020 sont les suivantes :

Abbott Laboratories, Accenture, Amazon, American Tower, Apple, Automatic Data Processing, Becton Dickinson, Blackrock, Cisco Systems, Church & Dwight, Comcast Corp, Dominion Energy, Essex Property, Google, Home Depot, Johnson & Johnson, McCormick, McDonald’s, Medtronic, Merck & Co, Microsoft, Mondelez International, National Health Investors, NextEra Energy, PepsiCo, Procter & Gamble, Realty Income, Starbucks, Store Capital, Styker Corp, Visa, Walt Disney, Waste Management, 3M.

La valorisation totale du Portefeuille est à ce jour de 62 127€.

Remarque : les valeurs US affichées plus haut sont toutes en euro, elles sont converties avec la parité euro/dollar du jour.

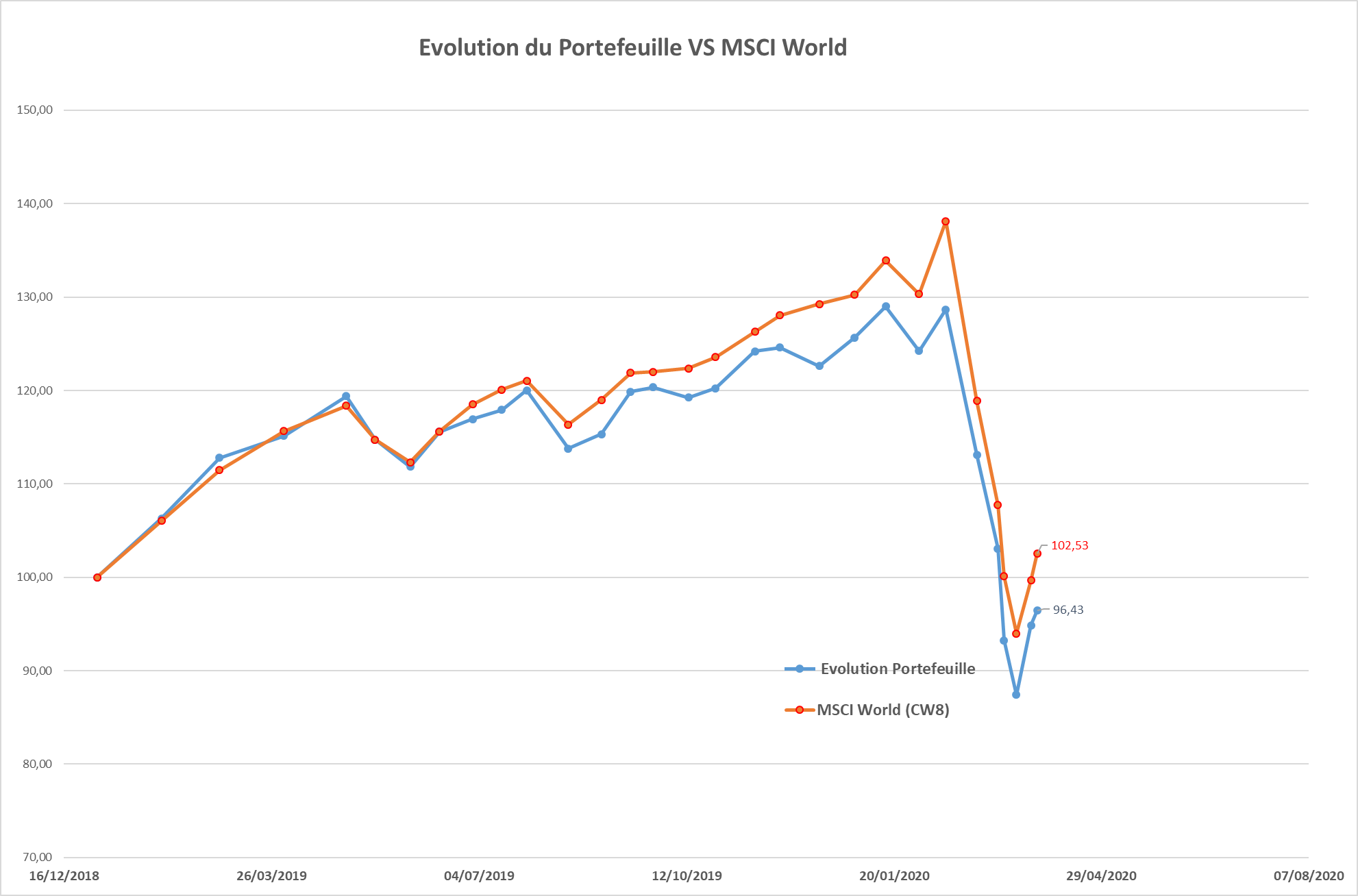

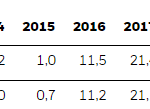

Voici également l’évolution du portefeuille depuis Janvier 2019 VS MSCI World :

Performance du portefeuille depuis Janvier 2020 : -23.26%.

Performance du MSCI World depuis Janvier 2020 : -21.28%.

Performance du CAC40 depuis Janvier 2020 : -27.97%.

Performance du S&P500 depuis Janvier 2020 : -21.99%.

Le portefeuille (qui était jusque-là fortement pondéré sur la France à environ 75%) a largement surperformé le CAC40 dans la phase baissière. La part US qui était jusqu’à présent pas assez pondérée explique l’écart de performance avec le MSCI World. Comme les arbitrages effectués ce mois-ci et ceux à venir vont continuer d’augmenter la part des US dans mon portefeuille, celui-ci suivra de beaucoup plus près le MSCI World. La comparaison sera donc intéressante dans les prochains mois.

Dividendes :

Les dividendes perçus ce mois-ci sont ceux de Unilever, Blackrock, Home Depot, Dominion Energy, McDonald’s, 3M, Johnson & Johnson, pour un total de 51€ nets.

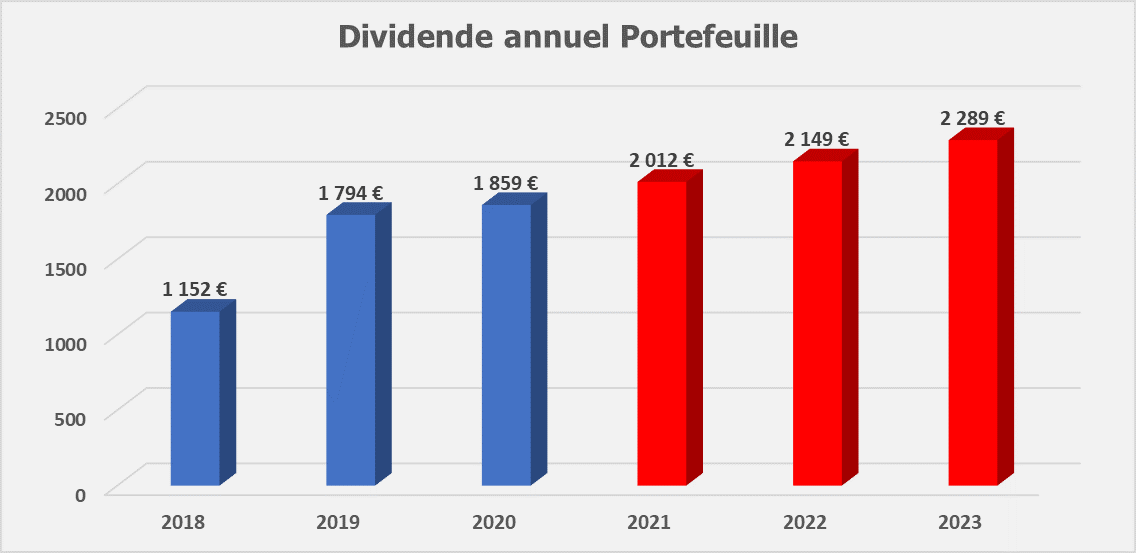

Revenus passifs et perspectives annuelles futures

Sur une base annuelle, les revenus théoriques que je devrais percevoir en 2020 sont de 1859€.

De par le fait de choisir des entreprises de qualités à dividende croissant, ces revenus augmenteront chaque année quoi qu’il arrive.

Remarque : les dividendes Américains et le suivi sont calculés en euro et sont net d’impôts (déduction de la flat tax à 30%). Dans le cas du PEA, ils ne tiennent pas compte des prélèvements sociaux car je ne compte pas retirer avant très longtemps !

Pour terminer, voici ma Watchlist d’actions Américaines et Françaises.

Watchlist :

Sartorius Stedim, Eurofins Scientific, ASML Holding, United Technologies, Honeywell, Standard & Poors, Texas Instrument, Coca-Cola, Colgate, Nike, Digital Realty.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour,

déjà je salue votre travail sur ce site qui nous apporte énormément, un grand merci 🙂

Après j’aimerai savoir pourquoi retirer Eurofins (qui va devenir le leader mondial de la bioanalyse, dans le viracor et avec un rendement augmentant fortement. Et de-même pour ASML ?

Cordialement

Bonjour Robin,

Je n’ai pas vendu ASML et Eurofins puisqu’ils ne sont pas en portefeuille. Les deux titres sont dans ma watchlist (voir ma watchlist à la fin de l’article ou dans le screener PEA les valeurs sont colorées en orange ce qui veut dire watchlist). Je compte les acheter prochainement avec également Sartorius Stedim mais ce ne sont pas mes priorités du moment qui sont plus tournées vers le CTO.

Bonjour,

Merci pour votre travail remarquable qui inspire confiance et me sert d’exemple pour mes achats.

J’ai juste deux questions:

– Pourquoi vendre Nexity alors que le mois dernier vous avez acheté du Nexity? Je cite « Achat d’une petite ligne Nexity sur le PEA. L’entreprise n’a jamais coupé son dividende et l’a relevé de 8% cette année. Le rendement dépasse maintenant les 6% et me semble sécurisé »

– Aussi vous évoquez et listez les aristocrates dividendes. Je cite « Top 10 Europe PEA :

Essilor, Sanofi, Vinci, Air Liquide, Dassault Systèmes, L’Oréal, Danone, Unilever, LVMH, Total ». Dans ce cas pourquoi acheter Téléperformance et Orpéa???

Merci vraiment pour tout!!! Vivement une chaîne youtube….

Bonjour JB,

Je sais que l’achat de Nexity était récent mais c’était avant le krach et celui-ci m’a fait prendre conscience de ne garder que les valeurs les plus solides, celles que j’aime le plus.

Orpéa et Téléperformance sont des valeurs solides qui étaient dans ma liste depuis longtemps, j’ai profité de la baisse pour initier une ligne. Leur pondération est faible devant celle du TOP10 dont j’ai d’ailleurs renforcé plusieurs valeurs ce mois ci (Vinci, Total, LVMH, Essilor, Air Liquide, Dassault Systèmes).

Bonjour Matthieu,

Au vu des derniéres infos concernants le non versement des dividendes pour cette année, pensez vous que cela puisse changer quelques chose dans votre façon de choisir vos actions ou même dans votre strategie à court terme ?

En tout cas merci pour votre travaille !

Bonjour Florian,

Je ne suis pas du tout inquiet concernant les coupes de dividendes pour la quasi totalité des entreprises en portefeuille. Ce sont toutes des aristocrates du dividende et des entreprises de très bonne qualité.

Bonjour Matthieu,

Beau portefeuille, bravo ! Je suis de près la plupart des actions US que vous avez acquis, ce sont toutes des entreprises solides en effet.

Dans la perspective long terme qui est la vôtre toutefois, ne pensez-vous pas à initier un investissement conséquent vers la Chine ?

Bien à vous,

Jérémie

Bonsoir Jérémie,

Non la bourse Chinoise ne m’intéresse vraiment pas car leur marché est relativement contrôlé par l’Etat et les entreprises n’ont pas la politique du retour à l’actionnaire. Je mise sur la Chine en choisissant des entreprises Françaises ou Américaines très présentes là bas comme LVMH, Starbucks… c’est à mon sens le meilleur moyen de profiter de l’économie Asiatique.

Bien vu. Le patron d’Alibaba aurait d’ailleurs dit : « d’abord les clients, ensuite les employés, et en dernier les actionnaires ».

Cela dit, il me semble que c’est une politique saine qui participerait à multiplier la valeur de l’action au fil du temps… Mais cela ne répond pas vraiment à votre approche j’en conviens.

Bonne soirée !

Bonjour,

bravo pour votre site qui m’a définitivement décidé d’investir massivement (en plusieurs fois) en bourse alors que j’avais une répartition AV et immo à 50/50 et un reliquat d’actions prises au hasard avec d’ailleurs pas mal de pertes.

Pour la petite histoire, en vous relisant, et en notant que vous étiez » un peu énervé » par l’absence du retour de vos liquidités AV, je me suis dit que vous ne suiviez pas votre fameux précepte. Car effectivement en rentrant régulièrement sur le marché, vous effacez votre point d’entrée à part à faire une surpondération comme vous avez souhaité le faire. Pourtant sur un investissement régulier de 20 ou 30 ans comme vous voulez réaliser, cela comptera peu.

Il reste que tout ça fonctionne si le cac ne plonge pas en deçà des horizons 3000 ou pire, et si l’économie n’est pas foncièrement modifiée par cette crise sanitaire qui sera aussi une crise financière, une crise de dette d’états, une crise économique entraînant probablement des crises sociales qui peuvent modifier l’ensemble des équilibres pays émergents compris.

Bref, malgré cela, je suis convaincu par vos analyses (toujours intéressantes) et je vais tenter de rentrer sur le marché la semaine prochaine (je me suis positionné sur mon pea sur 10 actions que vous citez souvent et qui me permettent de me diversifier dès le départ (total,danone, dassault systeme, essilor, lvmh, sanofi, vinci, air liquid,rubis et pharmagest). Comme une baisse des marchés est fort probable et ce possiblement pendant plusieurs mois (rebond du virus, banqueroutes en série non impactées dans les cours actuels…), mes ordres sont à la baisse suivant les actions entre 3 et 15%. J’ai opté pour 3 points d’entrée au cas ou ça continuerai de baisser avec un total de 100kf. Puis si la vie reprend un cours plus normal, je rentrerai régulièrement jusqu’au seuil des 150kf en me désengagent progressivement de mes av

A suivre et merci encore pour le contenu de vos posts.

cordialement

Bonsoir Bruno,

Félicitations pour ce démarrage boursier, vous commencez à un bon moment ! Pour le déblocage de mon AV, je comptais y aller progressivement. Sur les 25k€, je voulais mettre 5k€ à chaque -5% de la bourse. Mais le délai a été tellement long que j’ai décidé mettre quasiment la moitié en une fois, puis je reste sur 5k€ tous les -5%. C’est sûr que j’aurais probablement pu être plus lent au début mais j’étais tellement énervé de voir la bourse remonter alors que j’avais plutôt bien timé le point bas… mais vous avez raison sur le long terme cela ne change pas grand chose. C’est juste frustrant d’être confiné chez soi à suivre la bourse mais sans pouvoir agir en attente du virement.

Votre choix de 10 actions de départ me semble très bon. Comptez vous vous limiter au PEA ou allez vous investir également sur les US (en direct via CTO ou ETF sur PEA) ?

À bientôt

Matthieu.

Suivant la tournure des événements, j’ouvrirai un cto chez degiro. Mais je ne veux pas me précipiter (surtout en ce moment) et je veux prendre mon temps pour choisir mes entreprises américaines. Je préfère pour cette autre phase acheter des entreprises un peu chère mais sur des marchés ayant plus de visibilité.

bien à vous

Cher Matthieu,

Que pensez-vous de Sanofi ? Après quelques petits calculs je vois que la croissance de son dividende annuel oscille entre 1% et 2% seulement, ce que son rendement assez faible (2.50%) ne compense pas :-/

Bonne journée.

Bonjour Jérémie,

Le rendement de Sanofi est plutôt autour de 4% et non 2,5%. Ce n’est pas une entreprise de croissance qui va faire X2 en 6 mois c’est sûr, mais c’est une bonne entreprise solide de fond de portefeuille à posséder, qui est aussi dans un secteur défensif. Je l’ai dans mon portefeuille.

Ah oui, pardon, je compte mes rendements en net, et de mon côté je suis doublement imposé pour Sanofi (39%).

Ok, il s’agit donc surtout de sécuriser son portefeuille.

Bonne journée et investissements 😉

super ton portefeuille BRAVO.

Je vois que tu as fait le choix de ne pas avoir de ligne banque ni d’assurance dans ton portefeuille BNP,SG pa example. l’action BNP est plutôt sous évalué en ce moment et le taux de dividende avoisine les 10%.

est-ce que tu partages le fait que c’est une opportunité intéressante par rapport au cours habituel ?

Merci

Bonjour,

Non BNP n’est absolument pas une opportunité à ce prix. Tout d’abord la BCE a demandé a toutes les banques de couper leur dividende cette année. Ensuite, avec les taux qui vont encore baisser à cause des plans de relance économique, les banques vont être encore moins profitables. C’est un business ultra régulé qui n’aura plus aucune croissance. C’est vraiment un secteur que je souhaite éviter.

Bonjour Matthieu,

Je viens de découvrir ton site internet très instructif et comme toi je vois le verre à moitié plein après cette chute historique.

Quelle courtier utilises-tu pour ton CTO et ton PEA? Je suis chez Fortuneo mais je me dis que ce serait mieux chez Bourse Direct ou Saxo Banque. As-tu déjà fait un benchmark des offres existantes?

Merci.

Bonjour Michael,

Mon PEA est dans ma banque Crédit Agricole et mon CTO chez Degiro. Pour le PEA BourseDirect est probablement la meilleure option pour les actions Françaises. Saxobanque calcule mal les dividendes étrangers prélevés à la source donc c’est génant. Dommage car ses tarifs pour la bourse étrangère sont très bons.

Bonjour Mathieu, je suis étonné que tu détienne s ton PEA chez CA. J’y suis également, car je l’avais ouvert pour le daté. La crise m’a devancé car je comptais le transferer en mai pour commencer à investir. Ne penses tu pas que les frais des ordres atténue tes gains? Pourquoi ne transfères tu pas ton PEA.

Bonjour Yvan,

Le courtier du CA investore integral est méconnu mais est l’un des meilleurs du marché (étonnant je sais). Je paye 1€ pour les ordres inférieurs à 1100€ et 0,09% au delà. C’est valable pour Euronext Paris, Amsterdam et Bruxelles. Les tarifs sont donc meilleurs que Binck, BourseDirect et Boursorama. Cela me permet également d’avoir la sécurité du courtier qu’est ma banque et aussi de profiter d’offres intéressantes sur les crédits.

Bonjour Matthieu,

également très déçu de la réactivité d’une AV pour ma part également.

J’ai souhaité pour ma part procéder à un arbitrage en période de forte turbulence pour me repositionner (les UC en fond en Euro). Et il aura fallu 3 jours pour que cela se fasse. Resultat : Arbitrage effectué par la compagnie au pire moment et non au moment ou j’ai choisi.

Je sais que vous êtes plus dans le buy and hold et que vous vous dites que mon action n’était peut être pas raisonnable.

Néanmoins, la conclusion est la même : Plus jamais sur AV. Trop peu réactif en période de crise.

Bonjour Ferhat,

Si vous êtes déçu d’un délai de 3j, l’AV n’est vraiment pas faites pour vous. 3j est un excellent délai pour une AV. c’est n’est pas un support destiné au trading.

Mon attente a été de 15j car ce n’était pas sur des fonds euros mais des OPCI.

Bonjour Matthieu,

Je l’intéresse à votre blog et J’ai vu que vous aviez votre PEA au crédit Agricole en formule invest store intégral.

Cette formule impose un minimum de 24 ordres par an pour éviter les 96 Eu d’abonnement

Comme je suis en train de négocier avec ma banque pourriez-vous préciser ce que vous expliquiez sur un autre site concernant la petite « astuce » ci-dessous:

(citation)

« Si vous ne pouvez pas négocier les frais, « l’astuce » est de faire en fin d’année les ordres manquants en achat/revente (donc en gros 24€ au lieu de 100€).

Merci.

Bonjour Jérôme,

En effet c’est l’inconvénient de la formule.

Donc l’astuce est :

Si par exemple dans l’année vous avez passé 10 ordres naturellement, il vous en manque donc 14.

Option 1 : vous ne faites rien et payez la pénalité de 96€

Option 2 = mon astuce : vous faites avant la fin de l’année 7 transactions d’achat/revente avec un montant de 1000€ maxi pour compléter les 24 ordres. Dans cette situation c’est comme si vous payez 14€ de pénalité au lieu de 96€, ce qui est bien mieux.

Pour optimiser il faut se limiter à un montant < 1000€ pour des ordres à 1€ de frais, et éviter les bigcaps pour éviter la TTF à 0,3%. Autre astuce, si vous voulez vendre une ligne d’un montant de X milliers d’euros faites le en X transactions puisque cela ne pénalise pas les frais. Exemple : vous voulez vendre 3000€ de Total, ne vendez pas 3000€ d’un coup (frais de 3€) mais vendez 3X 1000€ (frais dr 3x1 = 3€ aussi). Ça aide à avoir le nombre à la fin de l’année.

Bonjour, petite question pourquoi n’achète tu pas du secteur bancaire ? ( avant crise ) étant donné que la distribution de dividende est importante dans ce secteur .

Que pense tu de l’action safran en ce moment ?

Bonne journée

Bonjour Max,

Le secteur bancaire ne m’intéresse vraiment pas car il est très régulé et plus du tout rentable avec les taux bas qui ne sont pas près de disparaître.

Je ne cherche pas des dividendes élevés (qui souvent sous entend risqué) mais des dividendes croissants et pérennes. De plus, toutes les actions bancaires ont annoncé cette année la coupe de leurs dividendes suite à la demande de la BCE. Pas top lorsqu’on veut dégager des revenus passifs…

Pour Safran, tout le secteur aéronautique est en crise actuellement. En partie avec les problèmes de Boeing, puis maintenant les compagnies aériennes qui font faillites avec le Coronavirus. Du coup de nombreuses commandes sont annulées etc… Ce n’est donc pas forcément un excellent timing car la visibilité est mauvaise.

Merci pour votre retour, je suis novice en la matière est votre site m’aide beaucoup à comprendre certaine spécificité liées à la bourse un grand merci .

Avec un apport de 3k quelle combinaison me conseillerez vous sur du moyen terme . J’aimerai me constituer des ligne solide en profitant des « soldes » du monument pour par la suite consolider mes ligne en épargnant chaque moi .

J’avais pensé à du total , Sodexo , Vinci , peut être ipsen et après garder un petit peux de coter en cas de très grosse solde voir les opportunités

Bonjour Max,

Je vous invite à regarder l’article concernant mes 10 actions préférées pour 2020 et vous aurez le choix 😉

Bonsoir,

je tenais tout d’abord à vous féliciter pour vos analyses boursières et à vous remercier pour le travail que vous accomplissez. Le contenu est toujours pertinent et vous n’êtes jamais avar de conseils. A ce titre, j’aurais aimé vous demander selon vous quelle stratégie il vaut mieux adopter lorsque que l’on tient à ne pas passer trop de temps devant son écran d’ordinateur (du moins celle qui impose un ratio risque/rendement supportable). Je m’explique: j’ai investi depuis septembre 2018 uniquement dans les ETFs (par prudence car ne sachant pas repérer de bonnes actions pérennes) en choisissant moi-même la pondération parmi de grands indices boursiers (50% US, 25 % EUROPE, 10 % Immobilier, 5% Japon, 5 % Asie émergents, 5 % Petites capitalisations US), l’enveloppe étant un PEA chez Bourse Direct. J’y ai investi maintenant pas loin de 25000 euros (bon c’est plus le montant affiché depuis la baisse de la bourse mais je n’ai rien vendu !). Mon but premier est bien sûr de capitaliser à fond pour remplir mon PEA au plafond (ouverture d’un 2eme PEA pour Madame en cours) et pour dans environ une dizaine d’années, vivre confortablement sur le capital investi en vendant petit à petit une part d’ETF (complément de revenu voir suivant le capital, source de revenu principale). Mais voilà, je me suis aperçu depuis peu que la stratégie du dividende en investissant dans de bonnes entreprises qui versent des dividendes régulièrement pouvait également être intéressante dans mon cas. Ma question est : est-ce que cette stratégie serait moins risquée et plus rapide que d’avoir tout son portefeuille investi dans de grands ETFs comme moi actuellement ? Combien de temps par mois faudra-t-il alors que j’y passe (quitte à me former au préalable bien sûr !) ?

Désolé d’avoir été aussi long mais peut-être que la réponse à mes questions pourront également servir à d’autres qui se trouvent dans le même cas de figure. Merci d’avance pour la réponse, cordialement

Bonjour Benoit,

Voici un bon article pour apprendre comment construire soi même un portefeuille d’entreprises aux dividendes croissants : http://etre-riche-et-independant.com/construire-portefeuille-actions-dividendes-croissants

C’est l’étape qui prend du temps car elle demande une certaine réflexion. Mais ensuite, la gestion d’un tel portefeuille est très simple, c’est quasiment passif tout comme les ETF. On ne cherche pas à revendre les entreprises. On réinjecte juste de l’argent le plus régulièrement possible pour renforcer ses positions, ainsi que réinvestir les dividendes, c’est tout.

Tirer une rente via les dividendes est bien moins risqué que de chercher à vendre des ETF car les revenus sont prévisibles et ne dépendent absolument pas des fluctuations du marché. Vous n’êtes pas obligé de faire des plus-values pour pouvoir « vivre ». Voici un article sur le sujet, vous comprendrez mieux la différence : http://etre-riche-et-independant.com/dividendes-ou-plus-values-bourse

Attention parcontre à ne pas choisir des entreprises à haut rendement mais plutôt des Dividend aristocrats donc avec un dividende plus faible mais en croissance d’année en année.

Cordialement

Matthieu.

Bonjour

Merci beaucoup pour votre retour et pour les liens donnés; je vais étudier ça. Une dernière petite question, avez vous développé un screener permettant de réduire le choix des bonnes sociétés en fonction de certains critères et si oui, est-il à la vente ?

Cordialement

Et bien je vois que le mois a été très actif en achats, la collection de classiques devient importante.

Moi j’ai été plus mesuré, mais j’ai profité un peu des soldes quand même. J’ai acheté Danone, LVMH, Unilever sur le PEA. Et j’ai renforcé Total à 23€: au plus bas depuis 20 ans, il fallait agir!

Et côté USA j’ai acheté Medtronic, Alphabet, Automatic Data Processing, PepsiCo et Verizon.

Mais je garde encore des munitions: les résultats du T1 et T2 risquent de décevoir et des accès baissiers me semblent probables dans les mois à venir. Même des sociétés solides comme Sodexo et LVMH vont se prendre une raclée cette année.

Bonjour Charly,

C’est sûr que dans la logique des fondamentaux économiques la bourse est remontée beaucoup trop vite, totalement dans l’excès. Mais c’est difficile d’affirmer qu’elle baissera après les mauvais résultats, le marché les a peut-être déjà intégrés dans le prix.

bonjour

et bravo pour votre suivi, quel est le logiciel que vous utilisez pour ce reporting , notamment l’évolution excel de votre dividende et le suivi par rapport à un indice/ETF?

pouvez vous le partager en MP?

Bonjour,

Je n’utilise aucun logiciel, c’est uniquement des fichiers Excel que j’ai programmé. Je ne les partage pas désolé car ils contiennent beaucoup de travail.

Bonjour Matthieu,

Déja je vous félicite pour ce blog ! Cela fait du bien de voir des blogs français de cette qualité en terme d’analyse fondamentale !

Vous avez en majorité des grosses capitalisations qui offre un bon rendement avec une croissance limité (j’en ai pas mal aussi). Pourquoi pas miser sur des boîtes avec plus de potentiel de croissance dans des secteurs très intéressant ? (Kerlink par exemple dans l’IOT, etc.) De plus, je sais que vous voulez investir en Europe et USA. Pourquoi uniquement ces deux « continents » ? Est ce que une action comme Prosus qui est une entreprise avec de nombreuses participations dans des pays émergents pourrait quand même vous intéresser ou clairement cela n’est pas intéressant pour vous (Inde, Russie et surtout sa pépite qui est une grosse participation dans Tencent).

Au plaisir, Loris

Bonjour Loris,

Votre remarque est vraie pour mon PEA mais pas pour mon CTO où je vise des Aristocrats US de croissance. Il y a très peu de belles entreprises de croissance en Europe donc le choix n’est pas simple.

Concernant les small caps je les évite à titre personnel car je pense qu’il y a mieux à faire avec les big caps de croissance US.

Concernant Prosus, elle ne verse pas de dividende, même faible. De plus son introduction est trop récente, j’attends un peu de voir son parcours boursier et quelques années de publications. Je n’aime pas investir dans l’inconnu.

Matthieu.