Pour atteindre un jour l’indépendance financière, il faut chercher à maximiser ses revenus passifs. Une fois que ces revenus atteignent le montant des dépenses, on peut se considérer financièrement indépendant. L’idéal étant même qu’ils dépassent les revenus dégagés par le salaire. Cela permet de couvrir les imprévus tout en se laissant une marge de sécurité.

Il est certes nécessaire de diversifier ses sources de revenus externes. Mais nous allons voir que les dividendes sont de loin, à mon sens, la meilleure source de revenus passifs.

La croissance des revenus passifs à long terme

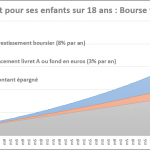

Si vous choisissez tout comme moi d’investir dans des actions à dividende croissant, vous allez toucher au moment souhaité une rente. En plus de cela, elle sera en croissance chaque année.

Les dividendes sont le seul moyen de toucher une rente croissante. Si vous investissez par exemple en obligation ou en immobilier, les revenus perçus seront constants.

En effet, si vous louez par exemple un studio à 500€/mois, il vous rapportera 6000€ à l’année (sans prendre en compte les charges, impôts etc..). L’année suivante, il vous rapportera à nouveau 6000€ et ainsi de suite. Les loyers sont parfois relevés avec l’inflation, mais nous parlons ici de quelques dizaines d’euros par an.

A l’inverse, si vous choisissez d’investir dans les dividendes croissants, vous toucherez la première année 6000€, 6300€ la suivante (hausse de 5% par exemple), 6615€ celle d’après… Votre pouvoir d’achat augmente donc tous les ans !

La polyvalence et la simplicité de gestion des dividendes

Gérer un portefeuille long terme d’actions à dividende croissant est simple et peu chronophage. Tout ce que vous avez à faire est un clic pour acheter des actions, puis d’attendre patiemment les dividendes.

Vous pouvez ainsi consacrer l’ensemble de votre temps à faire ce que bon vous semble. Après tout, c’est ça être riche et indépendant !

Si vous souhaitez également vous débarrasser d’une action, en un clic vous pouvez avoir le résultat de la vente instantanément sur votre compte.

Cela se distingue bien de l’immobilier où il faut gérer ses locataires, faire des travaux, se battre avec le syndic… Ces revenus fonciers ne sont donc pas forcément « 100% passif ». De plus, si vous souhaitez revendre votre bien, il faudra parfois patienter plusieurs mois pour trouver un acheteur et enfin obtenir l’argent sur votre compte.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Matthieu,

Concernant les achats d’action à dividende croissant, je sais que le but est de les conserver sur le long terme mais dois je les vendre si au bout de qqes années elle sont en forte plus value (à partir de 30% par exemple) pour les racheter ensuite a la baisse ou ne rien faire et laisser vivre son portefeuille au risque de rater de belles plus value ?

Bonjour

A titre personnel je ne vends pas les actions en PV. Pourquoi faire d’ailleurs car vous risquez ainsi de toujours revendre les belles entreprises et ne conserver que les « navets » du portefeuille. Si une entreprise est en croissance, son cours devrait continuer de monter l’année suivante.

ou acheter des dividendes ? quel application ou banque :derigo, hsbc, etoro, IG,saxo banque…

merci

On n’achete pas des dividendes, on achète des actions qui distribuent des dividendes, c’est différent.

Tous les courtiers vendent des actions.

Je suis d’accord, je me suis mal exprime: je voulais dire pour avoir des dividendes, il faut passer par un courtier fiable qui nous reverse les dividendes. Mais quel courtier conseillez vous:

ex hsbc: c’est

Trade online in UK shares for £10.50, or as low as £7.95 for frequent traders

Quarterly account fee of £10.50 for the safe custody of your assets

No extra costs for holding your investments in an ISA

Derigo: Sur Euronext Paris et Bruxelles, les commissions sont de 0,25 € en plus de 0,04 % de la somme engagée et le plafond est de 30 €.

4 € et 0,058 % pour les Royaume Unis, et un plafond de 60 €.

7,5 € + 0,098 % pour l’Allemagne.

2 € + 0,018 % pour la Suisse, Suède, Autriche…

Pour ce qui est des États Unis, les commission sont comptées un peu différemment comme suit : 0,5 € + 0,004 $ par actions.

Revolut Bank

the Standard account is free and it includes 3 free stock trades per month,

the Premium account costs $9.99 and includes 8 free stock trades per month,

the Metal account costs $14.99 per month and you can make an unlimited number of free stock trades.

Revolut provides cryptos from Bitstamp crypto exchange and charges a 1.5% markup on the cryptocurrencies bid or ask price.

…. et il y a Etoro , IG, Banque Saxo…

Tous , prone le pour, le contre, entre ce qui gardent des frais la nuit genre IG, ce qui prennent des frais pour si ,pour ca ….

Si vous avez un bon conseille, mais pas en mode pub ,ce serait gentil.

Merci

Mon CtO est chez Degiro,

J’ai écrit un article complet dessus :http://etre-riche-et-independant.com/avis-courtier-degiro-bourse

Acheter des actions à dividendes croissants est en effet intéressant mais qu’en est il de la fiscalité? Meme si on ne les sort pas de notre portefeuille (interets composés) nous devrons dans tous les cas payer 30% de flat tax n’est ce pas? Et avec des rendements de max 10% concernant les entreprises que je choisis on y perd vite au final non?

Bonjour Sarah,

Sur PEA vous ne payez pas de fiscalité tant que pas de retrait, et sinon juste la csg (17,2%). Sur CTO en effet la flat tax à 30%, donc 10% de rendement brut devient 7% de rendement net.

Néanmoins, 10% de rendement vise à sélectionner des entreprises bien trop risquées avec possibilité de beaucoup perdre en capital ou coupe du dividende. Il vaut mieux privilégier des rendements plus faibles, plus sûrs, et croissants.

Bonjour Matthieu,

Dans l’optique d’avoir une rente à l’horizon de la retraite, est-ce judicieux de privilégier des investissements sur des actions de croissance (ou plus facile des ETF) lors de la phase « croissance du capital », pour ensuite tout vendre au moment de la retraite et réinvestir sur des actions à dividende croissant ? Car j’avais compris que croissance du cours de l’action n’est pas vraiment corrélée avec croissance du dividende.

Rebonjour,

Il vaut mieux en effet lors de la phase de capitalisation investir dans des actions de croissance ou des ETF pour maximiser le capital à la sortie (chose que font rarement les entreprises à dividendes puisqu’elles sont généralement plus matures), puis ensuite revendre en PV et se concentrer en effet sur les revenus avec les dividendes.

Croissance du cours de l’action est corrélée avec croissance des bénéfices donc dans une moindre mesure croissance du dividende (et non rendement).

D’accord, mais alors question (taquine) : pourquoi n’appliquez-vous pas cette méthode puisque si j’ai bien compris vous visez une rente dans l’optique d’être financièrement indépendant ?

Par ailleurs, est-ce réaliste de vouloir couvrir l’ensemble de ses dépenses via une rente issue de dividendes ? Un rapide calcul donne une rente de « seulement » 1725 € / mois pour un patrimoine financier d’un million d’euros (rendement moyen de 2,5%). Et encore en considérant uniquement l’enveloppe fiscale favorable du PEA limitée à 150k€.

Merci.

Bonjour Alaric,

Mais si c’est ce que je fais à titre perso. Je n’ai pas retenu la solution ETF car je pense faire mieux avec des actions de croissance en direct. La majeure partie de mon portefeuille contient donc des actions de croissance avec espoir de faire mieux que le marché. Je ne vise pas la rente tout de suite, mon objectif est de l’atteindre dans 20 ans maxi.

Le rendement moyen est plutôt de 3 à 4% lorsqu’on cible des actions plus matures, ce qui donne plutôt 2915€/mois. Et ne pas oublier que ce sont des dividendes croissant, donc année1 2915€, année2 3100€, année3 3250€…

Il vaut mieux utiliser un CtO avec les actions américaines bien plus fiables, solides et sérieuses en matière de croissance et de dividende. Mais ce qui est certain c’est que la route est longue.

Bonjour Matthieu,

Merci pour votre réponse.

À l’approche de la rente (dans X années), il s’agirait donc de vendre progressivement ses ETF ou ses actions de croissance et racheter des actions à dividendes croissants. Surtout bien anticiper (5-7 ans avant ?) pour se couvrir d’un éventuel krach la veille du début de rente.

Mais finalement, dans une optique lazy jusqu’au bout, pourquoi ne pas conserver ses ETF ad vitam et ponctionner son capital chaque mois pour se constituer la rente. Oui psychologiquement c’est plus dur car vendre quand les marchés sont bas ce n’est pas sympa. Mais au niveau comptable, pensez-vous qu’on serait perdant VS une rente en dividende ?

Bonjour Alaric,

Revendre ses parts d’ETF est en effet une autre stratégie qui peut tout à fait fonctionner. Disons simplement que l’aspect psychologique est plus difficile à tenir et que le portefeuille sera plus volatiles qu’avec des valeurs solides à dividende comme Johnson&Jonhson, Procter&Gamble etc…