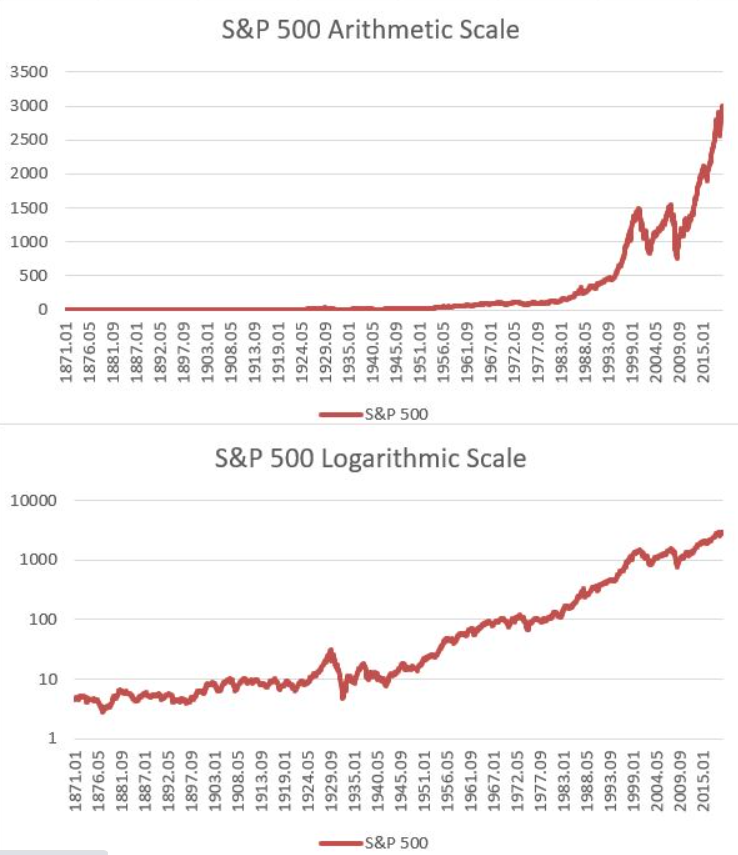

En regardant les graphiques des grands indices boursiers sur le très long terme, il est indéniable de constater que les marchés sont structurellement haussiers.

Néanmoins, on entend souvent que la bourse ne monte pas jusqu’au ciel et que les graphiques semblent monter de manière inquiétante. Est-ce vrai ou simplement un biais graphique ?

C’est ce que nous allons voir dans cet article

Pourquoi la bourse est-elle haussière

J’ai expliqué et détaillé dans cet article à partir de nombreuses simulations mathématiques que les chances de gagner de l’argent en bourse sur le très long terme sont de quasiment 100%. Il faut pour cela appliquer quelques règles de bases :

- Investir de manière passive sur un indice très diversifié et de qualité (comme le S&P500, le MSCI World…)

- Si possible investir le plus régulièrement possible de manière à lisser les points d’entrée et donc d’éviter les erreurs de timing

- Continuer de faire des investissements en cas de marché baissier et surtout de ne pas céder à la panique en vendant tout au plus bas

En appliquant ces quelques règles basiques, vous avez toutes les chances de gagner de l’argent sur un horizon supérieur à 10 ans. Plus l’horizon est long et plus le taux de réussite augmente.

Si l’on comprend bien comment un indice boursier est construit, il ne peut que monter. Le S&P500 contient les 500 plus grosses entreprises Américaines à l’instant T. Si jamais l’une de ces entreprises devenait moins profitable, elle serait automatiquement remplacée par une autre plus attractive. En effet, chaque année, la composition de l’indice change lorsque la capitalisation boursière d’une société hors de l’indice devient plus importante que celle d’une entreprise de l’indice.

Ce va et vient constant garantit que l’indice soit toujours composé des 500 plus grandes entreprises du moment des Etats-Unis. Les indices Européens (CAC40, DAX, SMI, AEX, FTSE…) sont construits de la même manière. Ainsi, il sera de même pour eux.

On entend également que la bourse (ou les arbres) ne grimpe pas jusqu’au ciel. C’est bien évidemment faux, puisque l’évolution des marchés boursiers est corrélée à la croissance économique. La création de la bourse Américaine remonte à 1870 (donc 150 ans) et est toujours haussière depuis cette date. Il y a certes des périodes de récession (donc des mouvements baissiers, et il y en aura toujours), mais cela n’empêche pas que la structure des marchés boursiers reste et restera haussière tant que la croissance sera là (et il y a beaucoup de facteur pouvant l’aider comme l’inflation, la hausse de la population, les progrès technologiques…). Je rappelle que je parle ici des indices larges des pays développés.

Le biais graphique de l’échelle d’étude : arithmétique et logarithmique

Faisons rapidement quelques rappels mathématiques pour expliquer la différence entre une échelle arithmétique ou logarithmique.

Une échelle arithmétique est celle que nous utilisons le plus couramment pour tracer des graphiques. Dans celle-ci, chaque axe a une échelle constante en terme de pas. C’est à dire que l’écart entre deux graduations successives sur un axe restera le même en terme de valeur. L’écart entre deux carreaux aura donc comme valeur de base « 1 » (on passe par exemple de 1999 à 2000 puis 2001…).

Sur un graphique boursier, cela signifie donc qu’une certaine variation en pourcent (donc de performance indicielle) aura beaucoup plus d’impact si la valeur de l’indice est élevé. Autant sur le court terme c’est totalement adapté, mais ça ne l’est absolument pas sur le long terme.

Sur l’échelle logarithmique, l’échelle est justement évolutive pour mieux représenter les évolutions en pourcents et non en valeur absolue. Sur l’axe des ordonnés, l’écart entre deux graduations ne sera pas constant mais par exemple de 1, puis 10 puis 100 puis 1000…

Quel est l’incidence du choix de l’échelle

Il est possible de mettre en vis à vis un graphique du S&P500 en échelle log et en échelle arithmétique.

On voit ici qu’une baisse qui est énorme en pourcent (par exemple la crise des années 1930) ne se voit quasiment pas sur le graphique en échelle arithmétique car cette baisse était faible en terme de point. À l’inverse, une hausse récente faible en pourcentage ne se verra peu sur l’échelle logarithmique mais beaucoup sur l’arithmétique.

Le gros souci correspond en fait à l’évolution du prix de l’indice dans le temps, ce qui signifie qu’une même baisse/hausse en pourcent ne représente absolument pas une même variation en terme de point.

Imaginons par exemple que le S&P500 vaut 500$ en 1990 et qu’il gagne 10% sur l’année. Il passe donc à 550$. Cette hausse correspond donc à une variation de 50 points de base.

Aujourd’hui, le S&P500 vaut 4500$. Une hausse de 10% le ferait passer à 4950$. Cette hausse correspond donc à une variation de 450 points de base (soit presque 10X plus que celle de 1990 !).

Ce phénomène participe donc à la distorsion des graphiques boursiers quand on les regarde en échelle arithmétique sur de très longues durées.

Les mouvements récents semblent largement amplifiés par rapport au passé, d’où l’impression de hausse exponentielle ou de bulle. Ainsi, lorsqu’on entend à la radio ou TV (souvent dans un marché baissier pour faire peur) « le S&P500 enregistre sa pire perte en terme de valeur », cela ne veut strictement rien dire et n’a aucun sens mathématique. Le jour où il sera à 10 000 points (peut-être dans 10-15 ans) une variation identique en pourcentage entraînera plus du double d’aujourd’hui en terme de valeur…

Ce n’est donc clairement pas parce que les graphiques ont des allures exponentielles que les cours de bourse sont nécessairement en bulle. Il faut bien évidemment surveiller la valorisation d’une entreprise avant de passer à l’achat, mais le graphique ne fait clairement pas tout.

En plus des célèbres critères habituels de valorisation (par exemple étudier l’évolution du PER moyen d’un indice dans le temps et de dire que le marché est sur-évalué au-delà d’un certain seuil), il faudrait l’ajuster par plusieurs facteurs fondamentaux comme :

- L’évolution des taux d’intérêts : si les taux baissent, il est normal de payer le marché action plus cher puisque les obligations ne représente plus une alternative intéressante

- L’évolution du taux de croissance moyen des entreprises : plus la croissance actuelle et à horizon CT/MT des entreprises est élevée, plus il est logique qu’elles soient chèrement valorisées

Actuellement nous sommes dans un environnement de taux bas record, voici par exemple l’évolution du taux à 10 ans US :

Les prévisions de croissance des entreprises sont également au plus haut. Donc regarder uniquement des ratios comme le PER, PSR… et les comparer aux moyennes passées long terme n’aura pas forcément d’intérêt et masquera une partie importante de la vérité.

Date Publication : 25/09/2021

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Merci Matthieu pour les explications et le temps pour faire tes articles

Bonjour,

Merci pour vos articles et partages toujours intéressants.

Je suis d’accord avec vos arguments mais pas forcement sur le premier postulat qui consiste à dire que sur le long terme la probabilité de gagner est de « quasi 100% ». C’est un biais de pensée fondé sur le passé qui comme vous le dite remonte à 150 ans. 150ans représente environ 4 vies cumulées d’investisseurs (peu ou prou les gens investissent entre 25 et 65 ans) ce qui est significatif mais évidemment pas une vérité absolue, et finalement pas grand chose en regard de l’évolution des techniques de l’homme depuis 5000ans et les défis à mener dans le futur.

La montée régulière dans le temps des indices est lié comme vous le dite à l’accroissement de la population mondiale (on est passé de 1.5 milliard en 1900 à plus de 7 milliards 120ans plus tard). Cette courbe est également exponentielle, mais je pense que vous serez d’accord avec moi pour dire qu’elle se stabilisera tout au moins, voir baissera à l’avenir (à moins que l’on sache se sortir du terreau Terre pour s’expatrier sur d’autres planètes ce qui est pour l’instant de la pure science fiction).

Elle est aussi le résultat des progrès technologiques qui continuera, et peut être même aussi de manière exponentiel (et oui encore cette satanée fonction!) car grâce notamment aux recherches dans le domaine quantique (théorie qui date de 1925-1927), qui ont impliqué des recherches sur les supraconducteurs, les nanotechnologies etc… les progrès réalisés depuis une vingtaine d’années sont fulgurants et risque de l’être bien plus intensément à l’avenir.

Pour les taux d’intérêts, vous serez surement d’accord pour dire qu’ils possèdent plus un potentiel de hausse que de baisse à l’avenir.

Enfin pour l’inflation, je n’en ai pas la moindre idée, mais les progrès techno sont plutôt un facteur de baisse, tout comme le serait une baisse de la population mondiale.

Enfin il manque pour moi un facteur essentiel qui sera corrélé à la variation des indices et qui est l’accès et le développement de l’Energie. La croissance de l’économie de nos sociétés est strictement liée au développement et à l’accès à l’énergie (voir graphique pib mondial par rapport à l’énergie primaire consommée). Tout l’enjeu pour le futur sera de produire et de consommer plus d’énergie (contrairement à ce que l’on nous rabâche), mais que ces énergies produites et consommées n’aient que peu d’impact environnemental (gaz effet de serre pour les énergies fossiles qui représentent près de 90% du total, et gestions des déchets à long terme pour le nucléaire de type fission (4% du total)).

La réponse de l’humanité à cette question entrainera la variation future des indices en corrélant à elle l’évolution de la population mondiale, les taux d’intérêts et l’inflation. Seul les progrès technologiques sont un facteur de hausse du développement des économies et des indices, mais seront ils assez puissants pour contrebalancer et infléchir les autres facteurs plutôt déclinistes, telle est la question?

Désolé pour la digression par rapport à votre article dont je suis d’accord avec les arguments exposés tout du long, mais pas forcement avec le préambule en gras.

Très intéressant. Les notions d’échelles arithmétiques et logarithmiques sont essentielles pour bien comprendre l’évolution des cours et des indices boursiers.

Pour rebondir sur ce que dit Bruno, vous dites bien que sur le long terme la probabilité de gagner est de « quasi 100% », et la notion de « quasi » est importante puisque cela signifie que la probabilité de gagner est probablement située entre 99% et 99,9%, en effet il y a toujours un risque que rien ne se passe comme prévu à long terme. Mais bon, cela n’a pas d’incidence sur le constat qu’investir en bourse est l’une des meilleures solutions pour gagner de l’argent à long terme.

Bonjour L1vestisseur,

Tout à fait, la certitude n’existe pas et ce n’est pas parceque la bourse est haussière depuis 150 ans que cela continuera. Néanmoins, j’ai tout à penser que des nouveaux problèmes arriveront et quils auront nécessairement besoin d’une solution. Des entreprises disparaîtront, d’autres seront créées, comme depuis toujours. Il ne faut pas oublier que le but d’une entreprise est de répondre à un besoin ou un problème. Ce n’est pas dans 100 ans que cela changera. S’il n’existe plus aucune entreprise profitable dans le monde où investir de l’argent, je pense que nous aurons bien d’autres soucis à avoir que de penser aux cours de la bourse

Bonjour matt, merci pour cet article très intéressant comme toujours.

« Si l’on comprend bien comment un indice boursier est construit, il ne peut que monter » voilà pour moi la phrase la plus importante 😉

Superbe article comme toujours Matthieu !

Si je peux me permettre d’illustrer ton exemple sur l’échelle logarithmique,

je partage un lien d’une capture d’écran sur l’action Repligen (petit clin d’œil ici puisque tu m’as fait découvrir cette valeur).

Ceci pour montrer une autre manière de travailler sur ces graphiques, comme ici où l’oblique supérieure joue son rôle de résistance, et ce avec une précision incroyable.

—> https://ibb.co/7zXzrFF

Bonjour Benjamin,

Il s’agit ici d’analyse technique, c’est un sujet différent, mais très intéressant aussi. Disons que j’ai commencé par là en bourse et que cela ne m’a pas vraiment réussi par rapport à l’analyse fondamentale

Bonjour Matthieu,

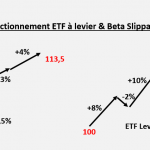

Dans la mesure où sur le long terme nous avons des chances de ne pas perdre de l’argent, et que le ETF SP500 connait en moyenne 10% par an en théorie,

Que pensez-vous de AMUNDI ETF LEVERAGED MSCI USA DAILY UCITS ETF – EUR? on est quand même à +74% sur 1 an et +1750% sur 10 ans?

C’est plus risqué mais ça se tente?

Merci pour le travail. Nous en avions déjà discuté. En ce qui me concerne c’est grâce à votre site qu’aujourd’hui j’ai un modeste portefeuille d’EFT en PEA.

Respectueusement,

JB

Bonjour JB,

Cet ETF a un levier quotidien, ce qui ne correspond pas à un vrai levier sur le long terme à cause du phénomène de beta slippage. Ces ETF sont normalement déconseillés sur le long terme.

Le beta slippage a naturellement tendance à faire baisser les indices, surtout en période de volatilité. Si la volatilité est forte, vous pouvez avec du leveraged à -10% alors que l’indice est à 0. En théorie les ETF leveraged sont destinés à être investis sur de courtes périodes (pour profiter d’un rebond par exemple) mais pas sur du long terme. La meilleure manière d’investir avec du vrai levier est d’utiliser l’investissement sur marge comme le proposent certains courtiers comme Degiro

Matthieu,

Oui c’est bien ce que je pensais. Ce qui est dangereux avec les marchés financiers c’est de ne jamais être satsfait et de toujours vouloir augmenter les rendements. Déjà essayer de faire comme le msci World comme vous le faîtes sans perdre d’argent c’est déjà pas mal.

Aussi j’ajoute qu’il n’est pas evident d’être regulier (dca) sur du très long terme dans la mesure où nous subissons au quotidoen des pub pour de nouveaux supports.

Warren buffet dit en gros: faire du dca sur le sp500 sans jamais regarder et sans écouter les spécialistes et revenez dans 30 ans….

En ce qui me concerne je vais peut être faire 1 petit credit conso pour augmenter le capital…

Cordialement,

Les conseils les plus simples sont souvent les meilleurs. Malheureusement parfois quand c’est trop simple on a toujours tendance à vouloir faire différemment, ce qui mène régulièrement à faire des bêtises…

Bonjour Matthieu

Je m’interroge sur l’évolution de la composition des indices géographiques dans le temps, notamment le World, SP500 et Nasdaq. Connais tu une source qui retracerait un historique, par exemple pour le World la liste des pays entrants et sortants depuis 30 ans, l’évolution de la pondération par pays…?

Cette interrogation a pour origine mon envie de larguer tout investissement LT en Asie, en tout cas en direct, même avec un ETF PAASI.

Du coup, mon questionnement est globalement de savoir si ma stratégie ETF a venir doit être comme actuellement SP 50% (40 + les 10% ex PAASI) Nasdaq100 25 % et GWT 25% ou plus simplement un World a 80% complété d’un Nasdaq a 20%.

Je crois plus aux US, mais les arguments sur un World évolutif et le risque de change me font douter.

Crois tu a un déclassement important des US sur les 20 ans a venir? Au profit d’une Chine dont la comptabilité est souvent douteuse?

Salutations,

Bonjour Cédric,

Faire 80% World/20% Nasdaq fait sens dans l’idée où par exemple lorsque la Chine sera enfin considérée comme un pays développé, elle intègrera le MSCI World. On pourrait très bien imaginer que ça sera le seuil à partir du quel leur économie sera moins communiste et d’avantage tournée vers le commerce international. Autrement dit, un signal d’achat et donc possibilité de rester en retrait de ce marché actuellement tant que ce n’est pas le cas. Mais ça peut être long, peut-être une décennie ?

Le risque de change est à voir selon moi, comme je le répète souvent, comme une opportunité (je parle ici du dollar), de nous extirper de l’euro qui est selon moi une monnaie sans avenir (Europe en déclin, nombreux désaccords entre les pays membres, l’Europe n’est pas un pays et l’euro n’a même pas 20 ans d’histoire).

On parle d’ailleurs de « risque », mais c’est encore une vision bien Française (on voit tout de suite la possibilité de perte alors qu’en face il y a la même possibilité de gain…).

Je ne vois absolument pas les US en déclin, ils sont positionnés et leaders dans tous les secteurs stratégiques et en croissance (technologie, santé…) et ne cessent jamais d’innover. Si il y a bien une zone qui m’inquiète, comme expliqué dans le reporting de portefeuille d’Aout, c’est bien l’Europe qui est constamment en déclin.

D’ailleurs si on regarde le World il y a 30 ans, l’Europe et le Japon pesaient lourdement. Depuis cette date, les US ont monté et le reste a baissé… S’il y a bien un pays à ne pas sous estimer, ce sont les US

Merci pour ton retour précis et lucide. L’entrée de la Chine dans le MSCI World sera effectivement un signal fort. En attendant, les US ont de bonnes probabilités de rester encore la locomotive du monde « développé ».

Bon dimanche à toi.

Merci 😉