Il y a 3 choses que tous les millionnaires ont en commun :

- Ils investissent leur argent en bourse,

- Ils investissent dans l’immobilier,

- Une partie de leur argent est sécurisée dans les métaux précieux (or, argent…).

Les médias nous parlent sans arrêt de crise financière et de la bourse comme d’un placement très risqué. Pensez vous sincèrement que les millionnaires risqueraient tout leur argent dans un placement « casino » ? Bien sûr que non !

En réalité, sur le long terme, la bourse est un des placements les plus sûrs et profitables qui existent ! C’est ce que nous allons voir dans cet article.

Gagner de l’argent avec la bourse

Depuis 1870, le S&P500 a gagné en moyenne 7,4% par an. Depuis 1928 il a gagné près de 11,5% par an ! Le S&P500 est le principal indice boursier américain. Il sert souvent de référence car il est très ancien et les données historiques sont facilement trouvables sur internet. Les conclusions ne changeraient pas avec un indice Européen.

Source : macrotrends.net

Pourtant, pendant cette période, le monde a traversé de multiples périodes de troubles. En effet, il y a eu des guerres mondiales, des crises économiques (1929, la bulle d’internet des années 2000, la crise des subprimes en 2008), des attaques terroristes (11 Septembre 2001) etc…

On peut donc faire le constat que rien ne peut arrêter la bourse de monter sur le long terme.

La bourse montera toujours

Si l’on comprend bien comment un indice boursier est construit, il ne peut que monter. Le S&P500 contient les 500 plus grosses entreprises Américaines à l’instant T. Si jamais l’une de ces entreprises devenait moins profitable, elle serait automatiquement remplacée par une autre plus attractive. En effet, chaque année, la composition de l’indice change lorsque la capitalisation boursière d’une société hors de l’indice devient plus importante que celle d’une entreprise de l’indice.

Ce va et vient constant garantit que l’indice soit toujours composé des 500 plus grandes entreprises du moment des Etats-Unis. Les indices Européens (CAC40, DAX, SMI, AEX, FTSE…) sont construits de la même manière. Ainsi, il sera de même pour eux.

Investir en bourse sur le long terme

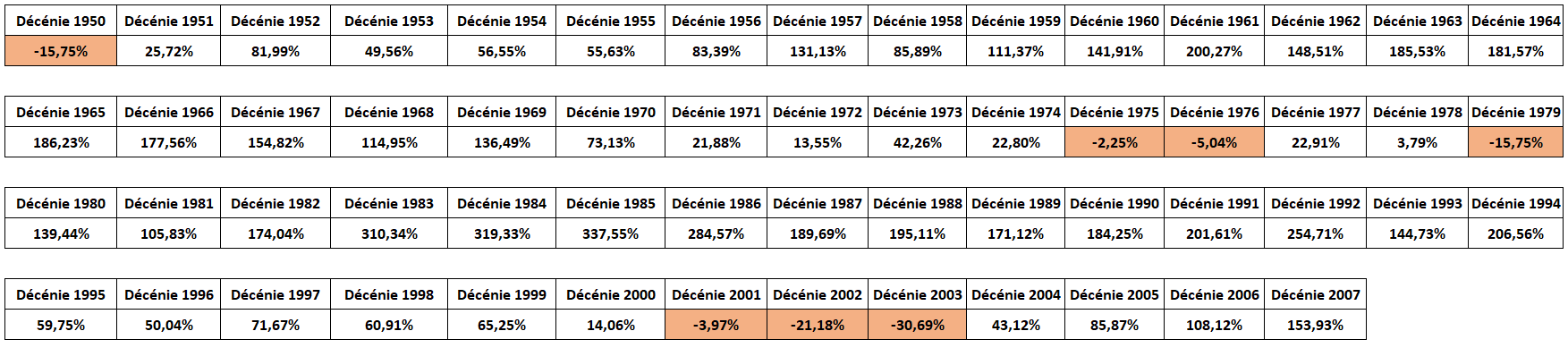

Sur le long terme, il est quasiment impossible de perdre de l’argent. Prenons par exemple des périodes glissantes par tranches de 10 ans allant de 1950 à nous jours. On obtient les périodes suivantes: 1950-1960, 1951-1961, 1952-1962, …., 2007-2017.

Cela donne 58 périodes de 10 ans. 51 périodes ont été gagnantes et donc uniquement 7 ont été perdantes ! Il y a donc 88% de chances (51 divisé par 58) d’être gagnant sur 10 ans ! La probabilité augmente encore si l’on passe par exemple à 20 ans.

Ce gain moyen sur 10 ans est de 114%. Qui a dit que la bourse était risquée ??

Source : multpl.com

Il ne faut pas craindre les crises financières et laisser la peur nous dominer. La bourse reviendra toujours à son équilibre et continuera sans cesse de monter. Si vous aviez investit toutes vos économies à la veille du krach boursier de 2008 (le pire moment possible), vous auriez aujourd’hui tout de même doublé votre capital !

Je ne suis pas le seul à être optimiste : Warren Buffet (considéré par beaucoup comme le plus grand investisseur de tous les temps) voit le S&P500 monter à 1 000 000 d’ici 100 ans (soit un gain de 37 000% !). Beaucoup d’analystes partagent son avis.

Quand commencer à investir en bourse

Le moment n’est jamais mal choisi pour investir, il n’y a pas d’âge pour commencer. Il faut juste bien garder en tête qu’on investit sur le long terme et qu’il ne faut pas prendre peur lors d’une crise ou lors d’une correction du marché. Vendre à ce moment serait la pire idée ! Il faut plutôt profiter de cette « aubaine » pour acheter des entreprises de qualité à prix cassé. Les cours remonteront tôt ou tard et cela vous permettra d’avoir un prix de revient intéressant.

Suivez cette méthode sur le long terme avec toute la discipline qu’elle implique et vous ne le regretterez pas.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Matthieu,

Plutot habitué aux unités de compte en A/V je découvre depuis quelques semaines la bourse. Je suis en attente de l’ouverture de mon PEA/CTO chez fortuneo.

Depuis je lis et relis des articles, des blogs, des forums et j’avoue que la grande majorité essaient de vendre du « rêve » ou des recettes miracles.

Aujourd’hui j’ai découvert votre blog et là je pense avoir trouvé le graal pour le débutant que je suis.

Du simple, du concret et plein de bon sens pour le boursicoteur amateur.

Rien a vendre, pas de pub, enfin bref un must have dans ses favoris.

Encore merci pour votre travail et continuez a faire vivre cet espace.

David.

Bonjour David,

Je vous remercie pour votre commentaire !

En effet vous pouvez avoir toute confiance en ce site car je ne parle jamais de ce que je n’ai pas testé moi même. De plus, j’essaye d’avoir la plus grande transparence possible sur mes investissements, ce qui est assez rare. Cela change avec ce que font de nombreux gourous de la finance qui promettent des millions à portée de bras.

Le monde de la bourse est passionnant et est l’un des meilleurs moyens pour s’enrichir à long terme. Cependant il faut bien prendre le temps de se former car c’est un univers très complexe. J’espère que vous trouverez un maximum d’informations sur ce site afin de démarrer avec réussite vos premiers investissements boursiers !

Cordialement,

Matthieu.

Je partage complètement cet avis. Merci.

Bonjour Meidhi,

Merci pour votre commentaire !

A bientôt,

Matthieu.

Re,

Tu n’as jamais pensé a ouvrir une page Facebook ne serait ce que pour pouvoir discuter de manière plus interactive ?

Mon compte est ouvert je suis en pleine réflexion sur le choix des lignes.

Mon panier pour le moment:

Thalès, Safran, Legrand, Schneider, Veolia, LVMH, L’Oréal, Sodexo, Orpéa, Airbus, Pharmagest, Interparfums, Air Liquide, Axa, Total, Sanofi, Vinci, Rubis, Nexity et Danone.

Il faut que j’arrive a une dizaine de ligne 500/1000 euros grand maxi pour commencer…

Bonne journée

Re David,

J’y ai déjà pensé pour la page Facebook mais j’ai peur que cela me prenne énormément de temps de l’animer et d’y mettre régulièrement des posts et des commentaires. Cela viendra peut-être avec le temps…

Votre panier de commencement semble un très bon choix pour démarrer ! Tous les secteurs sont présents ce qui participe bien à votre diversification.

Vous êtes sur la bonne voie continuez ainsi ! Et si vous avez des questions n’hésitez pas.

Matthieu.

Bonjour,

Je suis tombé sur votre site au hasard de mes recherches sur Google (sur les dividendes aristocrate). Je prends connaissance de vos articles et j’apprends pas mal de chose.

Bonne continuation.

Bonjour,

Je vous remercie pour votre commentaire et j’espère que les différents sujets abordés sur ce site vous intéresseront.

Je vous souhaite une bonne lecture.

Cordialement,

Matthieu.

Quand on parle de la bourse qui monte en moyenne de 7% par année, on parle ici d’un INDICE BOURSIER, qui monte de 7%. Il ne faudrait pas oublier que cet indice compte seulement les données des meilleures companies, dans lequel les companies qui commencent à performer moins sont remplacées par de meilleures companies. Donc si quelqu’un avait investit dans un INDICE BOURSIER, il aurait fait en moyenne 7% par année. Mais à moins d’avoir fait ça, en investissant, il n’aurait jamais, à moins d’avoir une boule de cristal, fait 7% par année, car durant les crises majeures, un grand nombre de companies ont fait faillite. Donc elle est bien réelle la chance de perdre à la bourse. Les données du S&P500 et de touts les indices boursiers ne reflètent pas la réalité.

Bonjour Ghislain,

De nombreuses études montrent qu’un portefeuille diversifié d’environ 30 à 40 actions minimum et représentant tous les secteurs (santé, tech, industrie, utilities, conso cyclique et non cyclique etc…) parvient à suivre de près l’indice boursier. Il est également prouvé qu’investir dans des entreprises comme les Dividend Aristocrats permet même de battre les indices boursiers à long terme tout en étant moins volatil. Voici un article qui explique cela : http://etre-riche-et-independant.com/dividend-aristocrats-dividendes-croissants-bourse

Cordialement,

Matthieu.

Bonjour

Je parcours avec délice votre blog que je trouve très intéressant.

On y apprend énormément.

Merci de partager vos analyses pleine de bon sens.

Vous vous démarquez qualitativement très largement.

C’est un réel plaisir de vous lire.

Étant débutant en investissement boursier, je ne manque pas de suivre vos conseils avisés et pertinents.

Ce s’était super d’avoir des newsletters.

Bonjour Thierry,

Merci beaucoup pour votre message !

Il n’y a pas de newsletter pour le moment sur le site mais cela arrivera peut-être dans le futur. La fréquence de publication moyenne est d’un article par semaine.

À bientôt

Matthieu.

Bonjour,

Je commence tout juste (depuis qu’on parle de la FDJ) à m’intéresser à l’achat d’action pour avoir des revenus grâce aux dividendes.

Je viens de lire ce commentaire plus haut mais je ne comprends pas tous les termes. reflexion sur le choix des lignes? les entreprises citées ne sont qu’un potentiel choix d’achat d’action? une dizaine de ligne 500/1000 euros pour commencer ?

« Mon compte est ouvert je suis en pleine réflexion sur le choix des lignes.

Mon panier pour le moment:

Thalès, Safran, Legrand, Schneider, Veolia, LVMH, L’Oréal, Sodexo, Orpéa, Airbus, Pharmagest, Interparfums, Air Liquide, Axa, Total, Sanofi, Vinci, Rubis, Nexity et Danone.

Il faut que j’arrive a une dizaine de ligne 500/1000 euros grand maxi pour commencer… »

Merci d’avance pour les éclaircissements que vous pourrez m’apporter 🙂

Bonjour Florian,

Bienvenue et merci pour ce premier commentaire. Pour le nombre de lignes, ça dépend généralement de ton capital de départ et de ton courtier. Plus ton capital de départ est faible, plus il faut faire attention aux frais de courtages. Il vaut donc mieux éviter par exemple les lignes <500€. Les choix d'actions Françaises citées semblent très bons. Si tu veux apprendre plus en détail comment analyser les entreprises, je t'invite à lire l'article suivant : http://etre-riche-et-independant.com/choisir-meilleures-actions-bourse

Concernant ton optique dividende, c’est une très bonne chose. Il faut néanmoins bien comprendre la différence entre dividende élevé mais risqué, et dividende croissant (faible au départ, puis élevé au fil du temps). Je t’invite à parcourir ce site (notamment les pages sur les dividend aristocrats pour bien comprendre ça) ! Pour un investisseur indépendant, il est conseillé d’avoir au grand minimum 20-25 lignes pour la diversification (le mieux étant d’aller jusqu’à environ 40-50, mais ça c’est quand le capital est plus important).

Si tu veux plus de détails dans la réponse n’hésites pas, toutes les questions sont bienvenues. Il est également possible de me contacter par mail à : etre.riche.et.independant@gmail.com

Cordialement,

Matthieu.

Merci pour votre réponse,

Je vais lire ce site qui semble bien détaillé.

J’ai effectivement une question de débutant qui en découle.

Qu’est-ce qu’une ligne < 500€ ? 🙂

Et pourquoi parlez-vous de courtier ? Ne peut-on pas acheter des actions soi-même ? Faut-il passer par une banque? Vaut-il mieux acheter tout ça avec un PEA plutôt qu'un CTO ?

Merci encore

Florian

Bonjour Florian,

Le courtier est l’intermédiaire financier qui vous permet de passer les ordres en bourse. Il peut être soit une banque physique (Crédit Agricole…), soit une banque en ligne (Boursorama…) soit un courtier indépendant (Binck, DeGiro…). Dans tous les cas il est possible de choisir ses propres actions individuelles, ou des fonds de gestions, ou des ETF. Si vous n’êtes pas familier avec ces mots, faites une recherche sur le site car plusieurs articles sont consacrés à cela.

Concernant le CTO et le PEA, je vous invite à lire cet article : http://etre-riche-et-independant.com/meilleurs-supports-courtiers-investir-bourse

L’article explique les différences entre les 2. Mais en gros : PEA = avantages fiscaux = beaucoup de rigidité = uniquement actions européennes, CTO = taxes = flexibilité = actions Américaines.

Une ligne à 500€ veut dire tout simplement que vous mettez 500€ sur une entreprise (par exemple 5 actions à 100€ par action).

Cordialement,

Matthieu.

Si j’ai bien compris il y a 2 types d’investissements en bourse. Le premier qui vise a acheter des actions a bas prix et les revendre à prix plus élevés pour faire une plus-value (ce que font les traders) et le 2ème consiste a investir son argent dans des actions qui versent des dividendes croissant. Cela permet de gagner moins d’argent mais avec moins d’enjeux et est donc plus sûr.

Néanmoins j’ai l’impression que le 2ème système ne reste pas différent du premier, car quelqu’un qui investit pour gagner grâce aux dividendes sera soumis aux mêmes risques des chutes des cours des actions.

N’est-ce pas?

Par exemple, imaginons que je commence à investir 10000 ou 20000€ dans les dividendes et que je veuille récupérer ce capital dans les 2-5 ans pour acheter un appartement. Cet argent m’aura rapporter un peu d’argent des dividendes mais si les actions ont chuté (malgré la diversité des domaines d’investissements) je serai quand même perdant au moment de récupérer mon argent non ?

Re Florian,

Les différences des deux approches sont expliquées dans cet article : http://etre-riche-et-independant.com/dividendes-ou-plus-values-bourse

En vous focalisant sur les dividendes, vous ne faites pas de « spéculation » contrairement à l’achat revente. Vous vous basez uniquement sur les montant de cash reçus chaque mois. Si les actions chutent, vous recevrez toujours vos dividendes et même croissants par rapport à l’année d’avant. En revanche, avec la méthode achat revente, il ne vous reste qu’à espérer que les cours vont remonter (beaucoup de stress et de risque de faire des erreurs). L’objectif d’une approche dividende est à très long terme (au moins 10 ans) pour recevoir suffisamment de revenus passifs servant de rente. Les actions ne sont pas recommandées pour des durées de placement de 2 à 5 ans.

Ceux qui prétendent (quelle que soit la stratégie) qu’ils seront positifs en bourse dans 2-5 ans sont des menteurs ou des arnaqueurs. Personne ne peut prédire à court terme l’évolution des actions.

Bonjour Matthieu,

Ce que vous dîtes est vrai sur le S&P 500 mais il est complétement faux que la Bourse monte toujours. En fait le CAC 40 est en baisse que ce soit sur 20 ans ou sur 10 ans. Sur le NIKKEI c’est encore pire. Il valait près de 40 000 à la fin des années 80 et vaut moins de 20 000 maintenant. Idem pour le FTSE MIB. Je vous épargne la Russie ou le Mexique. C’est le S&P 500 qui est une anomalie statistique. Mais même sur le S&P 500 , la seule durée sur laquelle vous être certain de gagner de l’argent c’est 60 ans. Ca n’est pas un problème si vous gérez un « trust fund » pour vos petits enfants mais pour la plupart des gens c’en est un.

En affirmant que le marché offrirait toujours un rendement positif aux investisseurs, sur le long terme, vous supposez que la « skewness » de la courbe des retours est positive, c’est à dire que la « tail » droite de la distribution est plus longue que la « tail » gauche.

Non seulement ça n’est pas prouvé mais il semble bine plutôt que la distribution des retours présente des « fat tails » ce qui veut dire qu’en investissant à long terme, vous pouvez faire fortune, MAIS vous avez aussi toutes les chances de vous ruiner !

Bonjour Jean-Jacques,

Vous vous trompez réellement sur le CAC40 puisque vous regardez l’indice classique nu des dividendes. Celui-ci chute naturellement d’environ 3,5% par an. Le vrai indice CAC40 est le PX1GR (CAC40 Gross Return) qui lui suit une tendance haussière depuis sa création.

Si vous regardez également l’indice MSCI World (qui est 55% US – 45% rest of world) a également une tendance haussière depuis plusieurs décennies).

Je corrige également votre citation qui est inexacte : la bourse des pays développés monte toujours à long terme.

Autre erreur d’appréciation de votre part, vous regardez le retour du marché à partir d’un point d’investissement figé dans le temps (par exemple il faut X année à partir d’avant la crise de 2008 pour retrouver son capital). Or en bourse il est conseillé de pratiquer le DCA (dollar cost averaging) et d’investir du capital chaque mois. Ainsi, vous auriez également investi sur les points bas lors des crises, ce qui diminue de manière significative le temps nécessaire à retrouver les points haut de son portefeuille.

Bonjour Matthieu,

Je viens de découvrir votre blog il y a quelques jours et je dois dire qu’il est absolument génial et complet.

Ma question est la suivante : conseilleriez-vous, pour commencer à investir en bourse, d’attendre d’avoir un capital « conséquent » (+ de 5 000 €) ou de commencer tout de suite avec les quelques centaines d’euros qui sont sur un de mes livrets d’épargne ?

Merci pour votre réponse.

Bonjour Karin,

Il faut tout d’abord investir en bourse l’argent dont on n’a pas besoin tout de suite (minimum 5 ans). Il faut donc en priorité avoir un minimum de réserve de sécurité sur vos livrets.

Une fois que c’est fait, vous pouvez commencer. Le mieux lorsqu’on démarre est d’investir un petit montant chaque mois. Je vous conseille de rester simple et d’investir uniquement sur un ETF MSCI World comme celui de Lyxor (EWLD). Vous auriez ainsi directement une grande diversification (plusieurs milliers d’entreprises à travers le monde). Il faut également bien prendre le temps de se former avant de commencer.

En tout cas la bourse n’est absolument pas un placement réservé aux riches. Tout le monde peut investir et prendre son épargne en main.

Je vous remercie beaucoup pour votre réponse.

L’argent que je pense investir en bourse est en effet de l’argent dont je n’ai pas besoin (j’ai déjà un « coussin de sécurité » constitué).

C’était une des choses que j’entendais beaucoup autour de moi : » Si on veut investir en Bourse, il vaut mieux mettre un bon paquet d’argent au début. »

Grâce à la lecture de votre blog que je me rends compte que ce n’est pas la seule stratégie.

En mettant beaucoup d’argent au début on risque surtout de faire des erreurs qui coutent chères.

Les meilleurs conseils à donner sont :

-commencer le plus tôt possible

– évidemment mettre le plus gros montant possible, mais pas nécessairement d’une coup

– mais surtout être régulier chaque mois en faisant des versements

– si possible en cas de gros krach faire des apports plus élevés.

Bonjour,

Merci de tous ces explications.

J’ai trois question à te demander pour quelques renseignements:

1- Comment construits-tu ta liste de portefeuille?

En fait, il y a des milliers de sociétés cotées et tout le monde ne connait pas le nom de tous ainsi que leur performance.

Pour une de corrélation d’un portefeuille, on le diversifie par différent compartiments, donc, j’imagine que tu connais les essentiels par compartiment, et depuis ça tu construits ta liste? (Pharmaceutique, energie, industrie, banque,…)

2- Pour les infos liées à la société qui te permettent de construire tes scores, il faut aller sur le site de chaque société pour récupérer ou c’est par différence source.

En vue de ton portefeuille, j’imagine c’est un très gros travail à faire avec un temps sérieux.

3- Tu écris qu’on n’aura pas besoin bcp d’argent pour commencer, je suis d’accord. L’importance est de mettre la main de dans. En regardant de ton portefeuille, tu as pour 100k Euros, si sans discrétion, c’est pour combien de temps que tu construit ton capital? Et ça grossit principal grâce à ton apport ou par le réinvestissement de dividendes+PV?

Malgré tout, je confirme que la gestion de portefeuille Avec de bon choix est la plus importante.

Merci d’avance et bien cdt,

VU

Bonjour,

J’explique dans cet article tous les détails concernant la construction d’un portefeuille : https://etre-riche-et-independant.com/construire-portefeuille-actions-dividendes-croissants

Il y a en effet de nombreuses contraintes à respecter (à mon sens). Pour l’analyse des entreprises, je fais tout sur le site de ZoneBourse. Le site récupère les données financières de toutes les sociétés.

Pour mon portefeuille, le montant n’est pas ce qui est important. Tout le monde part d’un capital différent et ne peut pas épargner autant. Le principal est de construire le plus tôt possible le mécanisme de l’investissement.

Merci de votre réponse, ainsi que le blog qui est très instructif.

En parlant de mécanisme, puis je peux avoir votre conseil concernant PEA et CTO.

Quelle est votre propre stratégie/opinion du choix des actions dans le PEA et puis dans CTO (avantage/inconvénient pour chaque)?

J’ai vu que dans votre CTO, ce ne sont que des actions US (ou étrangères).

Sachant en plus de la fiscalité mais les frais liés à chaque type de ces comptes sont différents mais ils ont un impact assez important dans le choix des actions ou la stratégie tout court.

Merci d’avance,

Disons que pour profiter au mieux du CTO et réduire la fiscalité il vaut mieux investir sur des valeurs (ou ETF) capitalisant. Cela permet de repousser l’impôt et de ne pas en payer sur les dividendes. À l’inverse sur le PEA on pourra chercher plus de rendement si nécessaire car non fiscalisé.

L’avantage majeur du CtO est de s’ouvrir sur le marché Us qui est selon moi le plus intéressant du monde. On peut y trouver de belles valeurs de croissance.

Merci de votre conseil.

J’ai vu que vous avez une article sur Degiro pour le CTO, pensez vous le profil basic est mieux que custody?

Puis, j’ai cherché mais pas trouvé même genre article sur le PEA. Avez-vous une référence pour le PEA? J’ai entendu que les banques classiques ne sont pas faites comme broker quand on investit en bourse, càd aussi pour un PEA?

Bien à vous,

Bonjour,

J’utilise personnellement le profil basic. En custody votre compte est séparé de celui des autres chez le courtier ce qui est une barrière de sécurité supplémentaire. Néanmoins, les tarifs sont plus élevés et vous ne pouvez pas profiter de l’investissement sur marge (ce qui est à mon sens l’une des options les plus intéressantes du compte basic).

Sur le PEA la plupart des courtiers se valent maintenant. Il y a BourseDirect, Boursorama…

Je suis chez ma banque CA IDF avec l’offre Investore Integral qui est à mon sens maintenant avec la loi PACTE la meilleure du marché. Le problème des courtiers en ligne sur le PEA est que beaucoup d’actions Européennes ne sont pas listées.

Bonjour, l’offre investore integrale vous parait t’il interessante en terme de tarif, comparé à bourse direct par exmple ?

Merci d’avance.

Bonjour,

Ça se vaut niveau tarif mais boursedirect ne donne pas accès aux places Européennes (notamment pays du nord).

Bonjour, d’accord, l’avantage que je voyais c’est que c’était une vrai banque, enfin plus connu. Vous avez De Giro pour le CTO ou investore integrale pour le PEA c’est cela ?

Oui c’est bien ça.

Votre réponse est très claire.

J’ai vu votre portefeuille de Août 2020, donc si j’ai bien compris concernant votre PEA que TOUS les dividendes ne vont pas être tirés avant 5 ans pour bénéficier l’avantage fiscale. Donc vous allez les réinvestir. D’où ma questions: imaginons que au mois Août vous avez 500e de dividendes sur votre PEA mais vous n’allez pas acheter quoi ce soit car ce n’est pas intéressé. Alors, ces 500e est stocké dans un fond de votre PEA afin de se cumuler avec les X euros de dividendes de Septembre, Octobre…jusqu’à le jour vous allez l’utiliser pour acheter de nouveaux titres donc ce fond des dividendes cumulées sera soustrait une partie (ou toute) que vous avez utilisé pour votre nouvel achat de ce PEA.

Désolé pour toutes ces questions débutantes…

Merci,

Lorsque vous recevez des dividendes, ils vont se loger sur la partie espèce du PEA. Donc en effet ils peuvent être utilisés (ou pas) à tout moment.

Bonsoir Matthieu,

Merci pour toutes ces informations.

Oui la bourse montera toujours à TLT, mais on voit quand même qu’il y a des périodes de vaches maigres finalement assez longues. Je suis comme vous, investisseur assez récent. Et je dois dire que je n’aurais pas aimé débuter entre 2000 et 2013 par exemple. 13 ans de stagnation avec une forte volatilité, ce ne doit pas être évident à vivre… Serait-on capable d’investir régulièrement durant ce genre de période ? Pourtant, l’investissement régulier est la clé d’une bonne performance. D’où la difficulté…

On voit souvent dans certaines analyses des valeurs de performance boursières (moyennes annuelles) assez flatteuses, mais je remarque que ce sont soit de très longues périodes (plusieurs décennies) soit des périodes bien choisies. Je trouve donc que les horizons mini de placements souvent conseillés (7-10 ans pour les actions) sont bien trop courts. Il faut être prêt à encaisser les tempêtes et garder un matelas de sécurité pour les projets court et même moyen-terme.

Bonjour Alaric,

Oui enfin ce calcul ne reflète pas la réalité puisque vous prenez l’hypothèse d’investir 100% d’un coup au pic de l’an 2000. Ce n’est quandmême pas très probable commr hypothèse. Su vous aviez investi un peu en 98, 99 et surtout en 2001-2002 il aurait fallu beaucoup moins de temps que ça.

Bonjour Mathieu,

J’ai découvert ton site par le biais d’un YouTubeur qui se nomme « L’observateur » et j’essaye de comprendre les mécanismes de l’économie depuis peu. C’est assez complexe…

Charles Gave, une personnalité qui doit forcément être connu, nous annonce un effondrement de la zone euro. Il préconise de placer son argent entre autres en obligation du marché asiatique (via des ETF, il semble que cela soit plus facile).

J’ai tendance à croire qu’il a raison au vu des informations (les bonnes, pas celles du JT).

J’ai une première question :si la monnaie € s’effondre, est-il bon de garder un emprunt en euros ? La dette va-t-elle s’effondrer ? Si ce n’est le cas, sera-t-elle convertie dans une monnaie de remplacement ? Le retour du Franc ? En clair, est-ce un bon plan de garder des emprunts en euros ?

Je reviendrai certainement avec d’autres questions, mais il faut que je m’instruise plus d’abord.

Je te souhaite une bonne journée.

Alexandre

Bonjour Alexandre,

De quelle vidéo YouTube faites-vous allusion ? Pouvez-vous citer la référence ?

Concernant vos autres questions (et ces réponses sont uniquement mon avis personnel) :

– les obligations Chinoises : à fuir. Vous prenez déjà actuellement un risque élevé de perte en capital avec la remontée des taux. Quand les taux montent, les obligations baissent. C’est le cas actuellement depuis une bonne année, où les supports obligataires (toujours présentés comme sûrs) ont perdus en moyenne 15-20% en 2022. Par ailleurs, vous prenez un risque élevé sur le change (les fluctuations CYN/EUR). Ces fluctuations sont d’un ordre de grandeur bien plus élevé que le coupon des obligations. Je ne prendrais personnellement pas le risque d’acheter du Yuan qui est une monnaie contrôlée par le PCC. Pour terminer, vous prenez le risque d’expropriation des titres obligataires. Si demain le PCC ne souhaite plus rendre l’argent aux investisseurs étrangers, vous n’aurez aucun recours.

À part le dollar et le CHF, peu de devises me semblent qualitatives vs l’euro.

Si l’euro s’effondre, cela ne changera pas grand chose aux crédits actuels faits en zone euro. Ils ne sont pas backés sur du dollar contrairement à la majorité de la dette mondiale. Les pays émergents empruntent par exemple en dollar, donc si leur monnaie est dévaluée ils seront en difficulté pour rembourser. Ce n’est pas notre cas.

Le risque principal viendrait d’une forte inflation. En effet, l’Europe au sens large est une zone importatrice (elle exporte très peu de bien et importe la majorité des produits que nous achetons chaque jour). Je parle par exemple du dentifrice, des pâtes, du gel douche…

La quasi-totalité des produits du quotidien sont pricés en USD. Donc si l’euro s’effondre vs USD, les prix augmenteront, ce qui créera de l’inflation.

Voici le lien : https://youtu.be/1qWkkcV-saA

qui parle de ces obligations chinoises.

En fait, il ne parle pas que des obligations asiatiques (Chinoises entre autres), il semble dire qu’il faut éviter de placer de l’argent dans la zone Euro..,

Bonjour Matthieu,

Depuis 2008 la courbe de l’indice S&P 500 semble suivre la courbe des injections de liquidités des banques centrales ; on constate néanmoins une désynchronysation ces 6 derniers mois dû à l’explosion de l’IA.

Comment fais-tu pour être confiant dans l’avenir de ce système reposant sur l’impression monétaire et la dette ? Comment est ce que ça pourrait ne pas mal finir ?

As-tu des éléments pour t’en prémunir ?

Merci d’avance pour ton point de vue.

Bon week-end.

Bonjour

C’est un vaste débat et sujet, mais les actions est la seule classe d’actif qui créé de la valeur à long terme et qui peut justement lutter contre l’impression monétaire et donc indirectement l’inflation. En effet, si l’entreprise augmente ses profits à un rythme plus élevé que cette impression, il y a création de valeur. À l’inverse, quand on laisse son argent en banque, ou même sur des obligations, on se fait tondre.

Il n’y a donc pas vraiment le choix, on prend ce qui fonctionne le mieux. Les premières touchées par les crises financières sont les banques, en achetant des actions on échange du cash contre des titres de propriété qui protègent justement des éventuelles faillites bancaires

Bonjour,

Les ETFs indiciels équipondérés présentent-ils un intérêt ?

J’aurais voulu faire une comparaison de performance sur curvo.eu/backtest mais ce n’est pas possible avec les fonds proposés.

Merci.

Bonjour

Personnellement je pense que c’est une fausse bonne idée. Certes on augmente la diversification car chaque ligne a moins de poids. Mais on se prive de 2 facteurs :

– la hausse globale des indices est majoritairement tirée par quelques valeurs. En équipondérant, vous ne profitez pas de cela

– les plus grosses capitalisations pèsent certes plus, mais son généralement moins risquées (évidemment c’est une géréralité et pas vrai au cas par cas). Donc avoir une position équivalente entre une smallcaps et une grosse valeur des indices n’est pas forcément pertinent en terme de gestion du risque.