L’hypothèse de l’efficience des marchés boursiers est longuement débattue par les spécialistes financiers, qui n’arrivent pas vraiment à se mettre d’accord sur ce point.

Nous allons voir dans cet article ce que signifie un marché efficient, ainsi que les paramètres qui peuvent l’aider ou au contraire l’empêcher de l’être.

Qu’est ce que l’efficience des marchés boursiers

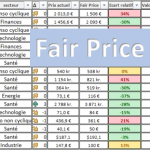

La théorie de l’efficience des marchés peut s’expliquer grossièrement par le fait qu’il n’y a jamais d’opportunités car tout est toujours au juste prix.

Cela vient notamment de la conséquence qu’à l’heure actuelle, toutes les informations sur une entreprise connue à l’instant T sont directement transmises et assimilées sur les marchés, et donc que le cours de bourse est instantanément réajusté sur son « juste prix ».

De nombreuses études cherchent à montrer qu’il y a une forte corrélation entre les avancées technologiques et l’efficience des marchés.

En effet, l’hypothèse principale de l’efficience est que tout le monde a accès à l’information librement (donc les publications financières des entreprises, les analyses macro-économiques, les news économiques et politiques…) et que cette information circule instantanément dans le monde, et est très rapidement analysée et digérée par les intervenants.

Leurs analyses les pousseraient à réactualiser la valeur des actifs (actions, obligations, biens immobiliers…) très rapidement pour qu’un nouveau prix d’équilibre soit trouvé par le marché. Celui-ci est calculé via l’intelligence collective, qui nécessite un très grand nombre d’intervenants dont les études sont indépendantes les unes des autres.

Cette hypothèse part donc du principe de la connaissance rapide d’une information et de sa circulation dans le monde. Évidemment, internet a grandement facilité la tâche, puisqu’il est possible de trouver directement les rapports annuels des entreprises, toutes les news économiques qui arrivent, le cours des actions en direct. Il est également très facile aujourd’hui de négocier des titres, en un clic n’importe où dans le monde, on peut vendre ou acheter des actions.

C’est donc bien plus facile qu’il y a 50 ans lorsque seuls les intervenants les plus qualifiés pouvaient accéder aux informations, qu’il fallait lire le journal pour obtenir les cours de bourse hebdomadaire etc…

Cette hypothèse réfuterait donc par exemple la stratégie d’investissement « value » puisque si tout est au juste prix, les actions décotées le sont pour une bonne raison, et que les informations connues à l’heure actuelle sur une telle société justifieraient sa faible valorisation.

Néanmoins, cette hypothèse de connaissance et de circulation de l’information est-elle possible et pertinente dans toutes les catégories d’actifs ?

Pas vraiment.

Par exemple, les analystes d’entreprises ont principalement les yeux fixés sur les grandes capitalisations. Ce sont les entreprises les plus suivies. À l’inverse, les PME sont beaucoup moins étudiées. Dans cette situation, « l’intelligence collective » via le grand nombre ne peut pas vraiment fonctionner.

Il pourra donc y avoir des micro inefficiences locales, même si le marché est efficient au global.

Par ailleurs, sur le long terme les cours de bourse suivent les profits. Il s’agit donc d’une sorte d’efficience long terme, puisque les cours de bourse ne vont pas n’importe où.

Néanmoins sur le court terme, c’est totalement l’opposé qui se produit. En effet, les mouvements court terme sont tout sauf rationnels, souvent guidés par la psychologie, les émotions de l’homme. L’homme a toujours été cupide et attiré par le gain, ce qui explique par exemple que des actions sont parfois prises dans des phases haussières de momentum, sans raison particulière. À l’inverse, dans les marchés baissiers, tout le monde panique et vend tout et n’importe quoi à n’importe quel prix.

Pendant le covid lors du flash krach de mars 2020, des entreprises pharmaceutiques ou dans le domaine de l’hygiène et l’alimentaire ont par exemple perdu en valeur boursière, alors qu’en réalité ces entreprises profitaient fortement de la situation !

On constate également très régulièrement des variations court terme des cours de bourse, sans news particulières.

Une entreprise peut parfois perdre 10% de sa valeur en une semaine, puis la regagner la semaine suivante sans aucune raison.

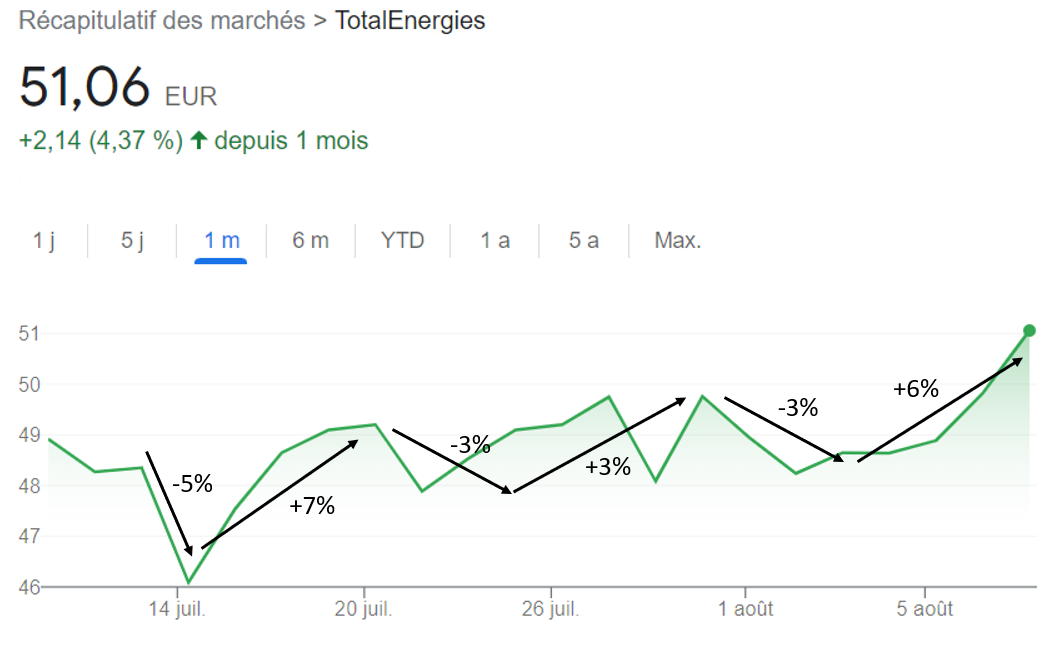

Voici par exemple le graphique boursier de Total sur le mois dernier. On voit que le cours de bourse passe son temps à osciller avec des variations pouvant dépasser les +/-5% dans la semaine. Dans un marché totalement efficient, cela n’arriverait pas.

En parallèle, des modes d’investissement très populaires et en croissance comme la gestion passive (les ETF) renforcent les inefficiences de marché.

Lorsqu’un opérateur achète un ETF, il achète toutes les entreprises de l’indice (dans les proportions des capitalisations) sans aucun lien avec les fondamentaux des entreprises.

Cela signifie par exemple que dans un ETF CAC40, j’achète en même temps du Bouygues et du LVMH et les pousse à la hausse (ou réciproquement à la baisse en cas de vente) dans les mêmes proportions. Or l’une est une entreprise de croissance à long terme, l’autre ne l’est pas.

Avec ces achats à répétitions, et si les transactions n’étaient qu’indicielles (donc plus de stock picking), cela créerait des anomalies énormes sur de longues durées. Les actions seraient toutes corrélées les unes aux autres, donc les cours de bourses de LVMH et Bouygues évolueraient exactement de la même manière.

Cela impliquerait donc au bout d’un moment des sous évaluations énormes pour certaines entreprises, et des sur évaluations pour d’autres. Cela se verrait également dans les rendements des dividendes, qui pourraient devenir totalement aberrants vers le haut ou le bas.

Heureusement, ce n’est pas le cas :

On voit ici par exemple que sur 1 an, les cours de bourse prennent des tendances différentes (d’ailleurs ici plutôt décorrélés car quand l’une monte l’autre baisse).

Heureusement que le stock picking (donc la gestion active) reste toujours présente vs la gestion passive, car c’est justement ce qui sauve l’efficience des marchés, fortement impactée par les ETF. Lorsque des intervenants voient des anomalies, ils se jettent justement dessus en gestion active, ce qui les fait disparaître progressivement.

Une gestion totalement indicielle a donc peu de chance d’arriver, car elle dérèglerait totalement le marché et on retrouvera toujours des intervenants pour en profiter.

Résumé sur l’efficience des marchés

+ un très grand nombre d’intervenants sur les marchés financiers, ce qui renforce « l’intelligence collective »

+ accès à toute l’information connue sur une entreprise instantanément dans le monde via internet

+ sur le long terme les cours de bourse suivent les fondamentaux, donc les prix ne sont pas aléatoires mais répondent à des logiques financières

– la gestion passive (ETF) achète et vend de tout en même temps, sans aucune considération sur les fondamentaux, ce qui peut créer des inefficiences.

– certaines parties des marchés sont moins étudiées, donc il est toujours possible de trouver des micro inefficiences même si au global le marché reste efficient

– les mouvements court terme du marché sont d’avantage liés à la psychologie des investisseurs qu’aux fondamentaux. Les émotions n’entraînent jamais de décisions rationnelles

Date Publication : 11/08/2022

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Très instructif Matt.

Merci

Bonjour Matthieu

Vous me voyez arriver avec mes gros sabots … 🙂

Et oui je vais m’inscrire en faux contre le fameux « la gestion passive (les ETF) renforcent les inefficiences de marché. »

Tout d’abord, il faut distinguer 2 choses : ce qui fait l’efficience des marchés et la justesse du « price discovery », c’est le volume de trading, et non pas le volume de l’encours. Or, si le volume de l’encours de la gestion indicielle augmente (tout en restant encore largement minoritaire si on considère l’univers totale actions et obligations, titres et fonds), le volume de trading de la gestion indicielle est complètement négligeable (par définition, ceux qui ont des portefeuilles indiciels sont passifs, et on l’a encore constaté pendant la crise covid, l’étude menée par Vanguard sur le sujet a montré que les détenteurs de fonds indiciels n’ont pas bougé le petit doigt).

Donc, même si en théorie la gestion indicielle pourrait renforcer l’inefficience des marchés (ce qui amènerait à des poches d’inefficience immédiatement exploitées par la gestion active, et vous l’avez bien expliqué, il se crée forcément un équilibre, c’est le fameux paradoxe de Grossman and Stiglitz), on est encore TRES TRES loin de cette situation. Surtout qu’il faut distinguer deux types d’informations qui mènent à la fixation des prix : l’information publique et celle privée. Pour ceux qui veulent approfondir cet aspect, voilà un article récent sur le sujet.

https://www.evidenceinvestor.com/price-efficiency-unaffected-by-growth-of-indexing-says-new-report/

Ensuite, quand vous écrivez « une gestion totalement indicielle a donc peu de chance d’arriver, car elle dérèglerait totalement le marché et on retrouvera toujours des intervenants pour en profiter ». Oui c’est vrai, c’est le fameux paradoxe de Grossman and Stiglitz évoqué ci-dessus.

Mais vous oubliez une chose très importante, une gestion totalement indicielle a peu de chance d’arriver et n’arrivera jamais car:

– le monde de la finance aux particuliers (les fameux conseillers financiers et organismes de gestion de patrimoine) vit des frais et des rétro commissions qu’elle prélève aux particuliers, elle fait donc tout pour l’orienter vers la gestion déléguée et les fonds actifs blindés de frais. Elle fait tout, absolument tout (avec des arguments éhontés et scandaleux pour la plupart) pour ne pas informer les investisseurs particuliers et les tenir loin de la gestion indicielle qui ne leur rapporte rien (quel saint homme que Bogle d’avoir mis un immense coup de pied dans cette fourmilière). Je suis toujours écœuré quand je vois ce que des collègues ou des amis font avec leur épargne et comment ils se font abuser, ils ne peuvent rien gagner avec ce qu’ils font, c’est mathématique.

– même les investisseurs un peu mieux informés sont victimes du biais de sur confiance et sont persuadés qu’ils vont surperformer et vont battre le marché grâce à leur stock picking et leur market timing (on en parle longuement dans un article précédent de votre blog). La gestion indicielle étant encore largement considérée comme quelque-chose de « moyen » pour ceux « qui n’y connaissent rien », elle n’est pas et elle ne sera probablement jamais assez importante pour entrainer des distorsions du marché.

Fred

En effet, je pense que le phénomène qui rend le marché le plus inefficient c’est les biais psychologiques. La peur de perdre, des nouvelles géopolitique, l’euphorie des marchés haussiers, etc.

De plus, parfois une entreprise est vendue pour des raisons complètement différente de sa situation (tout simplement pour récupérer ses gain, parce que l’investisseur a atteint ses objectifs et a trouvé une meilleure opportunité ou pour des raisons personnelles tout simplement)

Merci pour cet article😁

Bonjour Alexandre

En effet, sans parler des fonds actifs (qui manipulent bien plus d’encours que les particuliers, donc plus d’impact) qui vendent à chaque fois les valeurs en baisse histoire de ne pas afficher de « nanards » dans leur rapport de gestion, et qui inversement achètent les valeurs à la mode

Bonjour Matthieu,

Merci pour cet article. En prenant connaissance des commentaires de ces derniers jours, notamment ceux du reporting de juillet, je constate que le débat investisseur actif vs passif se poursuit 🙂 Je rejoins l’avis de Cédric mais je dois reconnaître que la culture financière de Fred est toujours intéressante à lire. Je dois d’ailleurs avouer que je suis chaque jour un peu plus convaincu par cette stratégie lazy. J’ai dès lors quelques questions ETF à poser (à toi Matthieu ou à Fred s’il passe par là) en espérant ne pas être trop hors sujet vis-à-vis de l’article.

1) Actuellement coté ETF je possède du World, du SP500, du Nasdaq. Oui je suis plus que surpondéré US 🙂 Concernant le World, j’avais opté en son temps pour le Lyxor (EWLD) mais en allant jeter mon œil sur Justetf (merci Fred) et sur les sites des émetteurs, j’ai pu constater que l’Amundi (CW8) performait davantage (+1.69% sur 1 an, +2.44% sur 3 ans, +2.85% sur 5 ans). Ne faut-il pas dès lors privilégier se dernier d’autant que comme tout le monde le sait l’encours est bien meilleur et les frais un peu plus faibles ?

2) Envie de tenter l’aventure Pays émergents sur une petite partie du PF (disons 5% pour le moment) afin d’éviter tout regret dans quelques années. J’hésite entre l’Amundi PAASI et l’Amundi PAEEM. Est-il préférable de prendre le second car plus diversifié géographiquement parlant ou mieux vaut il s’exposer uniquement à l’Asie ?

3) J’ai revendu il y a quelques semaines ma ligne Lyxor EMU Growth (GWT). Mon exposition à l’Europe côté ETF ne se fait donc que via le world. Je connais ta position Matthieu sur ce continent qui diffère de celle de Fred (un peu comme pour les émergents). C’est justement ces avis divergents qui sont intéressants et qui nous font réfléchir et avancer. Dès lors s’il fallait reprendre un ETF Europe, mieux vaut il s’exposer à l’indice MSCI Europe ou à l’Euro Stoxx 50. Ce dernier est par définition plus condensé mais son historique de performance est meilleur.

Merci pour vos retours

Bonjour Ludovic

Je n’ai pas vérifié les calculs mais il esr possible que EWLD ait des frais internes plus élevés, ce qui peut expliquer l’écart. CW8 est à privilégier à partir du moment où la valeur de part plus élevée ne vous empêche pas d’investir facilement dessus.

Sur les pays émergents, c’esr vraiment selon votre vision des choses. PAEEM prends en gros l’Asie + l’Afrique + l’Amérique Latine. Ces deux dernières zones ont une performance pitoyable sur les (a minima) deux dernières décennies, et le change joue un rôle très défavorable à ces pays, car les monnaies perdent de leur valeur en un rien de temps…

J’avais écrit ici un article sur le sujet : https://etre-riche-et-independant.com/investir-etf-pays-emergent-bourse

Donc personnellement je conseillerais l’Asie, après ce qui est sur c’est que avec PAEEM vous ratissez tout, donc plus de diversification.

Sur l’Europe, il faut prendre un ETf large (50 ce n’est clairement pas assez, on perd l’utilité des ETF). Donc plutôt le Stoxx600 que le stoxx 50, qui est l’indice Directement comparable au S&P500.

Oui le EWLD a des frais légèrement supérieurs (0,45% vs 0,38%) ce qui pourrait effectivement expliquer cette différence de performance mais ça me parait beaucoup.

Pour les émergents c’est effectivement beaucoup moins vendeur quand on te lit 😁. Vais donc encore réfléchir avant de me lancer.

Très bonne soirée

Bonjour Ludovic

Je ne sais si j’ai beaucoup de « culture financière », mais plutôt un peu d’expérience et beaucoup de lectures que j’aurais aimé pouvoir faire il y a 20 ans mais à ce moment là, l’information financière/investissement était beaucoup moins accessible qu’aujourd’hui. Je pense l’avoir déjà dit, mais les « jeunes » d’aujourd’hui (même si je suis très loin d’être vieux) ont une chance incroyable d’avoir accès grâce au web à toute une culture inconnue à « mon » ‘époque. Mon apprentissage s’est fait dans la douleur et les erreurs (probablement la meilleure formation), mais j’aurais gagné beaucoup de temps et d’argent si j’avais connu des blogs, des podcasts, des sites, des livres qui sont aujourd’hui référencés quasiment partout. Encore faut-il se donner la peine de travailler un minimum … Et de plus, les investisseurs particuliers français ont aujourd’hui accès à des véhicules d’investissement qui auraient fait rêver les institutionnels il y a 40 ans (diversité, efficacité, frais etc…) avec des frais réduits. Encore faut-il le savoir, et le faire (tant que l’on n’a pas fait un graphique d’intérêt composés sur 40 ans, on ne réalise pas l’importance du petit % de frais supplémentaire que vous prend votre gérant ou votre assureur …).

Bref, pour donner mon avis sur les questions.

1/ CW8 vs. EWLD (j’imagine que c’est pou du PEA) : je suis assez surpris de vos chiffres. Si certes, EWLD a des frais de gestion légèrement supérieur, Lyxor a généralement un tracking error excellent, ce qui fait que la différence de frais est noyée dans l’épaisseur du trait. Quand je regarde ce soir boursorama, j’ai sur 5 ans 81.2% pour Amundi vs. 80.9% pour Lyxor. Soit 0.3% de différence sur 5 ans, c’est complètement négligeable. Et la valeur liquidative de EWLD le rend bien plus pratique pour du DCA, sans compter que son encours qui a longtemps était faible est maintenant supérieur à 100M, donc rien à craindre de ce côté là (et puis sur PEA, il n’y a aucune conséquence fiscale à la fermeture d’un ETF).

2/ PAASI vs. PAEEM : tout d’abord, d’un point de vue allocation globale, mettre 5% ou rien, c’est pareil. Mettre si peu, ça ne procurera pas de surperformance s’il devait y en avoir pour ces pays, et avec si peu, vous n’aurez aucun bénéfice de diversification (acheter/balancer en fonction des zig/zag de chacun). Dans le MSCI ACWI, les pays classés émergents représentent environ 15% de la capitalisation boursière. D’un point de la « efficient frontier » de la théorie moderne du portefeuille, le % qui vous donnera le meilleur le meilleur ratio rendement/risque se trouve historiquement autour de 20%/25%. Pour ma part, j’ai toujours entre 15% et 20% de mon allocation actions sur les émergents, 5% cela ne changera rien. Pour finir, AEEM ou AASI ? Déjà, vu le poids de l’Asie, il n’y a pas beaucoup de différence fondamentale : Chine/Taiwan/Inde/Corée représentent 90% de AASI et 75% de AEEM … comme l’a justement noté Matthieu, le problème des « petits » émergents reste la dévaluation de leur monnaie sur le long terme qui plombe le rendement des investisseurs étrangers. En ce qui me concerne, je suis plutôt AASI au global (totalement sur le PEA, de façon plus sectorielle sur CTOs).

3/ ETF Europe : je n’utilise pas GWT en ce qui me concerne. Pour mon allocation Europe (en dehors de ce qui est compris dans le MSCI WLD), qui reste minoritaire dans mon PF, j’utilise un mix de MSCI Europe, MSCI Europe Nordic, Stoxx600 tech et MSCI Eu/EMU Small Caps.

Pour le débat actif vs. passif, ne vous inquiétez pas, c’est vieux comme le monde, et inépuisable car ce n’est pas vraiment technique (de ce côté là, c’est plié) mais bien plus émotionnel. J’en veux pour preuve le forum de l’IH (où notre serviteur intervient régulièrement) où encore une file vient de se créer aujourd’hui avec un intervenant proposant de battre le MSCI World en simplement « choisissant » les bons titres : comme si personne n’y avait pensé ! Ce que cette personne ne comprend pas, c’est justement parce que c’est impossible sur le long terme de façon consistante que des milliers de professionnels et d’amateurs s’y cassent les dents.

D’un point de vue technique, vous trouverez plein d’écrits académiques, en particulier ceux de William Sharpe qui vous « expliqueront » pourquoi l’indiciel est supérieur. Si vous voulez une version plus digeste, vous pouvez vous rabattre sur « Why Indexing Works » de Heaton et Polson.

Si vous réfléchissez bien et froidement, c’est en fait assez simple à comprendre. Je vous le résume ci-dessous rapidement.

– Dans l’univers des actions, la distribution des gains n’est pas une gaussienne, vous avez une « queue épaisse » sur la droite. Seule une minorité de titres explique la majorité de la performance des indices. Dans l’étude récente de 2017 dédiée au marché US, Bessembinder explique que depuis 1926, seuls 4% des actions font toute la hausse des indices (ce sont les quelques actions qui font des milliers de % de hausse). Si vous voulez faire autant et mieux que les indices, vous devez obligatoirement « trouver » ces quelques actions … bonne chance.

– Les grands indices sont pondérés de la capitalisation boursière des titres les composant. Donc les quelques actions évoquées ci-dessus, quand elles s’apprécient fortement, elles pèsent de plus en plus sur l’indice le faisant augmenter encore plus (c’est l’effet Apple/Microsoft par exemple sur le SP500). En tant que particulier, si vous voulez battre l’indice, vous devez vous aussi vous concentrer encore plus sur quelques titres que l’indice … pas facile car très risqué … bonne chance.

– Les indices sont « auto nettoyant ». Les « mauvais » titres sont sortis de l’indice bien avant de valoir 0 (et leur capitalisation boursière est déjà négligeable bien avant) et sont régulièrement remplacés par du sang neuf dans lequel vous avez le futur Google ou Tesla. Pour battre l’indice, vous devez deviner à l’avance quels seront les futurs « mauvais titres » à sortir et quels seront les futurs « winners » à incorporer dès le départ et à surpondérer … pas facile sur le long terme … bonne chance.

Bref, vous l’aurez compris, et pour reprendre ce cher Warren Buffet : tenez vous en aux fonds indiciels, vous ferez mieux qu’avec du stock picking, et le rendement à long terme sera largement suffisant pour réaliser vos objectifs.

Bonjour Fred,

Merci pour votre réponse. Je suis un jeune investisseur mais pas si jeune que ça en âge 😉 En mars 2021 j’ai pris conscience que j’avais tout intérêt à gérer mon épargne par moi même plutôt que de continuer à laisser faire ma banque. J’ai dès lors clôturé différents supports et ouvert PEA et CTO dans différentes banques. Je me suis également formé à l’investissement et lu pas mal de livres. Le blog de Matthieu a participé et participe toujours à l’accroissement de cette culture financière et je l’en remercie grandement.

Les chiffres pour les World (et oui c’est pour PEA) sont ceux de justetf que j’ai pu recouper avec les sites d’Amundi et de Lyxor. Ils reflètent donc la réalité. Si la liquidité du EWLD est sécurisée selon vous je vais poursuivre avec celui-ci car le cours permet plus de flexibilité pour renforcer ou rebalancer.

Je prends note des 15/20% pour les émergents mais faut encore que je creuse la question car les arguments des uns et des autres sur le sujet font que je suis encore frileux d’où un premier début d’allocation (5%). Avoir donc…

Pour l’Europe vous dites que cela ne représente qu’une faible partie de votre PF donc certainement moins que les émergents. Pouvez-vous partager et nous donner votre allocation précise ?

Il y a quelques temps vous aviez évoqué que votre PF ne détenait plus que des ETF répliquant des indices larges et que vous aviez délaissé les ETF thématiques. Je vois que vous avez malgré tout conservé le stoxx 600 tech. Sur cette question des thématiques, quel est votre avis sur la nécessité ou non de détenir un ETF immobilier et notamment l’Amundi EPRA nareit global sur CTO ? Actuellement je détiens plusieurs Reits et je me demande si cet ETF ne me permettrait pas de m’exposer différemment à l’immobilier et de surpondérer ce secteur car déjà présent dans le sp500.

Merci à Matthieu de nous permettre ces échanges qui à mon sens profitent à tous.

Amicalement

Je pense que vous vous trompez avec vos chiffres sur EWLD vs. CW8. Je viens encore de vérifier sur d’autres sites. Sur un graphique Tradingview, vous avez 1.5% de différence entre les deux depuis Janvier 2015, c’est complètement négligeable.

Sur le % d’Emergents, la décision vous appartient. Mais une fois que vous aurez choisi une allocation, il faudra vous y tenir. Si vous la changez ensuite en fonction des aléas du marchés, il est probable que vous vous mettiez à faire du « performance chasing », c’est à dire acheter haut … avant une probable baisse de « reversion to the mean » ou vous allez réduire la voilure … et ainsi de suite (acheter haut, vendre bas).

Non je ne vous donnerai pas mon allocation précise à l’Europe, je n’ai pas le « droit » de le faire et les conseilleurs ne sont pas les payeurs. Elle est probablement tout à fait en ligne avec le poids de l’Europe dans le MSCI World qui lui constituerait 80% d’un PF (les 20% étant sur les émergents), soit de l’ordre de 10% au total de l’allocation actions.

Je n’ai effectivement aucun ETF thématiques pour toutes les raisons exposées précédemment, que vous pourrez retrouver sur des blogs qui traitent du sujet. Je n’ai pour autant pas abandonné quelques ETF sectoriels (je considère d’ailleurs que le Nasdaq en est un) comme TNO ou la tech asiatique, mais c’est plus l’assaisonnement du PF que sa majorité (jamais plus de 25% en proportion par rapport à l’indice parent).

Je ne pense pas qu’il soit « nécessaire » de détenir une allocation REITS par le biais de fonds indiciel (cherchez des articles de Rick Ferri sur le sujet). Cela resterait de toute façon minoritaire (pour ne pas devenir trop risqué) et donc cela ne changerait pas grand chose au final. Je trouve beaucoup plus pertinent de s’exposer à Samsung, Taiwan Semi Conductor, AliBaba ou JD.Com qu’à des REITS US.

Voilà, c’est tout.

Merci Fred pour votre réponse et l’ensemble de ces précisions. Je vais me permettre d’abuser de vos lumières ; libre à vous d’accepter de répondre et à Matthieu de valider la publication de ces nouvelles questions (car HS / article).

J’ai pris le temps de relire tous vos commentaires des différents articles. Etant en pleine réflexion sur l’allocation globale de mon PF, j’ai fait quelques recherches ces derniers jours sur la composante moins risquée que selon vous tout bon porte feuille doit posséder à savoir Fonds euros et cash mais aussi Obligations et autres TIPS, .

Dès lors :

1) Pensez vous qu’il est judicieux d’investir actuellement sur cette classe d’actifs (obligation) alors que les remontées des taux ne sont certainement pas terminées, que la corrélation avec les actions est de plus en plus forte et enfin que l’inflation est très importante ?

2) J’imagine que vous passez par des ETF obligataires car vous évoquez détenir des Aggregate Hedged. Pour cette détention, est-il plus judicieux de passer par des assurances vie plutôt que par un CTO ?

3) Quels ETF obligataires ou TIPS seraient-ils intéressant que je regarde de plus près ? J’ai cru comprendre qu’il est bon de détenir de l’US hedged et de l’Europe mais quid des durations voire de l’émetteur (Ishares, … ?)

4) Lorsque vous évoquez le cash dans cette partie « sécure » du PF Global, entendez-vous par là uniquement le cash disponible pour investir dès qu’une baisse de marché se présente ou également le cash qui correspond à votre épargne de précaution ?

Ces questions s’adresse à Fred mais si d’autres veulent m’apporter leur avis et leur expérience, n’hésitez surtout pas 😉

Amicalement

Bonjour Fred,

Je vous suis sur la pertinence et performance d’une stratégie « passive ». Vous avez l’air d’en être tout aussi convaincu que moi.

Dans ce cas : pourquoi avoir toujours une proportion non negligeable de titres vifs dans votre portefeuille ?

Personnellement j’en ai un peu aussi mais uniquement pour continuer à apprendre, motiver le suivi d’actualités et mitiger un risque intrinsèque aux ETF.

Merci,

Dominique

Vous devez faire erreur, je ne possède aucun titre vif en portefeuille, et ce depuis plus de 5 ans maintenant.

Dans des marchés très efficients (on reste donc dans la thématique de l’article) tels que ceux classés « World » par Morgan Stanley, la probabilité que j’arrive à faire mieux que les indices de référence est statistiquement nulle. Et dans le cas bien improbable où j’y arrive, je serai bien incapable de savoir ci c’est grâce à la chance ou à mes compétences (l’investissement est un des rares domaine où il en est ainsi). De plus, pour y arriver, il faudrait que je passe un temps énorme à faire des recherches é à « étudier » les entreprises. Ce n’est tout simplement pas « rentable » de passer autant de temps pour une chance si infime de surperformer les marchés d’un maigre pourcentage. J’ai d’autres choses bien intéressantes à faire dans la vie au contact de la nature qu’à bosser les bilans des entreprises.

Pour ce qui est « d’apprendre » quand on est débutant, je pense personnellement que l’on a bien plus à apprendre côté finance comportementale (tous les biais humains qui font que nous ne sommes pas « câblé » émotionnellement pour réussir à investir en bourse) plutôt que de se donner l’illusion que l’on sait repérer les « bonnes » actions. Votre performance long terme, elle va surtout se faire lors des marchés baissiers violents et prolongés. Si vous avez les nerfs d’acier pour ne pas paniquer et les c……. en titane pour au contraire continuer à acheter et rebalancer vers les actions dans ces moments, votre performance long terme sera incroyable. Mais pour arriver à tolérer cette volatilité propre aux marchés financiers, il faut beaucoup se pencher sur notre nature humaine, notre aversion à la perte et au risque court terme.

Pour finir, vous parlez de risques « intrinsèques » aux ETF, je ne vois pas de quoi vous voulez parler. Les ETF existent depuis plus de 30 ans, ils ont traversés tous types de crises boursières et de liquidités, ils ont largement prouvé leur solidité et leur efficacité. Si vous utilisez des ETF de « gros » émetteurs, je ne vois vraiment pas de quoi vous avez peur. Le seul « danger » que je vois, c’est le spread qu’il peut avoir momentanément entre le cours de négociation de l’ETF dans son carnet d’ordre et la NAV des composants du panier de l’ETF lors des grosses périodes de stress (les journées ou l’indice perd typiquement 10%). Mais c’est temporaire (quelques heures tout au plus) et par définition, un investisseur indiciel buy & hold ne s’amuse pas à timer le marché dans des phases de correction violente intra day.

Cordialement

Bonjour fred,

Si ce n est pas indiscret puis je connaitre ton pseudo sur l’IH?

cordialement

sébastien

Sébastien

Bien que l’on soit hors sujet ici, je vais te répondre simplement : je n’interviens plus sur le forum IH, je me contente maintenant d’être un simple lecteur pour y observer la nature humaine.

Avec les années, je suis « fatigué » de lire toujours les mêmes choses et les mêmes erreurs comportementales alors qu’on essaye de prévenir et d’avertir, donc maintenant je laisse faire:

– ceux qui se croient des génies quand les marchés montent (il y en avait plein dernièrement en 2021), et prennent de plus en plus de risques et de levier.

– ceux (souvent les mêmes) qui deviennent quasi dépressif quand les marchés baissent, paniquent, et postent toutes les semaines : « vous croyez que le point bas est passé » ? Leur panique n’est que le résultat logique des risques pris lors des périodes bullish.

– pour résumer les deux catégories ci-dessus, les gens qui n’ont toujours pas compris que la « seule » difficulté pour récolter sur le long terme le rendement du marché action, c’est d’accepter la volatilité à court et moyen terme du marché qui est un process normal de son évolution faite de fondamental et de psychologique. Pour citer Buffet, en bourse, vous n’avez pas besoin d’un fort QI pour réussir, mais d’un bon tempérament (pour accepter la volatilité).

– ceux qui sont complètement tombés amoureux d’une ou deux valeurs qui n’arrêtent pas de baisser mais qui vous expliquent que c’est le marché qui a tort et que eux ils voient la « bonne » réalité : ceux-là courent à la catastrophe mais ne veulent pas l’admettre.

– ceux qui postent depuis des années des PF hyper compliqués avec des dizaines de titres et d’ETF sectoriels, qui affichent que tous les ans ils font moins bien qu’un simple ETF World mais qui continuent quand même ! On attribue à Einstein la phrase « la définition de la folie, c’est continuer à faire toujours la même chose en pensant qu’un jour le résultat sera différent ».

– ceux qui se présentent en disant qu’ils vont être lazy, utiliser l’indiciel etc … et qui au bout de 3 mois ont basculé dans un trading hyper actif pris par l’euphorie des marchés en prenant beaucoup de risque tout en expliquant que oui, l’indiciel c’est bien mais pour seulement les autres, car eux, ils vont arriver à surperformer, c’est sûr. De nombreux intervenants leur expliquent qu’ils vont se planter, ils n’écoutent rien … et 2 ans après ils sont ruinés. Comme disait Buffet, en bourse il n’y a que 2 voies possibles : s’enrichir lentement ou s’appauvrir rapidement.

– etc etc … donc c’est fatiguant et quasi peine perdue pour les raisonnables « ennuyeux » dont je fais partie.

Vous pouvez expliquer à un gamin qu’il ne faut pas mettre la main dans les flammes sinon il va se brûler, tant qu’il ne le fera pas, il n’aura pas compris. En bourse, c’est un peu la même chose, sauf que les erreurs (facilement évitables) peuvent couter très cher.

Fred

Fred,

Merci pour cette réponse malheureusement pleine de bon sens…

En tout cas c’est un réel plaisir de vous lire.

Cordialement

Séb

Bonjour à tous,

Je trouve ta réponse très amusante Fred car j’ai l’impression d’être passé par chacunes des configurations/phases que tu as décris à merveille.

Il faut peut être passet par là 🙂

Damien

Bonsoir Matthieu,

Merci pour votre article très intéressant 🙂

Je ne savais pas du tout ce que voulait dire « un marché efficient », et vous avez bien résumé.

En ce qui me concerne, je trouve que ça peut être bien de mixer des investissements avec des ETF et des actions. Ainsi, avec les ETF, on ne se prend pas la tête et on investit sur une zone géographique ou un secteur d’activité particulier.

Puis avec les actions, on vient renforcer nos positions dans quelques sociétés que l’on juge plus prometteuses.

Cependant, je pense aussi que les ETF sont plus faciles à comprendre et plus faciles d’accès aux débutants que la sélection d’actions individuelles.

De plus, comme vous le dites, l’humain et la bourse sont régies par les émotions, donc je pense qu’il y aura toujours un certain décalage entre la valeur réelle d’une entreprise et de son cours en bourse.

Excellente soirée !