Le Portefeuille Mid&Small Croissance a pour objectif de réaliser la performance la plus élevée possible à horizon long terme et du sur-performer nettement l’indice CAC40.

Ce portefeuille est donc destiné aux investisseurs souhaitant faire croître leur capital d’une manière agressive et rapide, lorsqu’ils sont en phase de construction d’un patrimoine financier.

Il est à noter que je propose ce portefeuille pour que les lecteurs du site intéressés puissent s’en inspirer, mais il n’est pas détenu en réel pour ma part. Mon portefeuille réel se trouve dans cette partie.

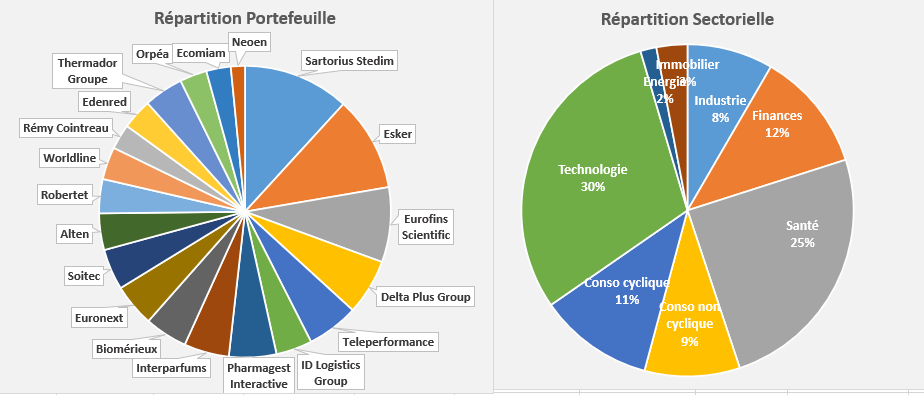

Composition du Portefeuille Mid&Small Croissance

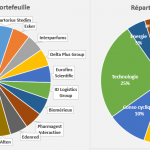

Le portefeuille Mid&Small Croissance est constitué de 20 Mid&Small Françaises de qualité, orientées croissance et sur des secteurs d’avenir pour la majorité d’entre elles. Chaque position est équipondérée à la création du portefeuille.

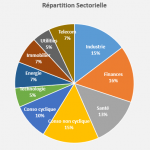

Voici la composition du portefeuille par secteur :

Santé : Sartorius Stedim, Eurofins Scientific, Biomérieux

Finances : Worldline, Euronext, Edenred

Industrie : Thermador Groupe, ID Logistic Group

Technologie : Teleperformance, Alten, Esker, Pharmagest Interactive, Soitec

Consommation non cyclique : Rémy Cointreau, Ecomiam, Robertet

Consommation cyclique : Delta Plus Group, Interparfums

Energie : Neoen

Immobilier : Orpéa

Changement dans le portefeuille ce mois : RAS

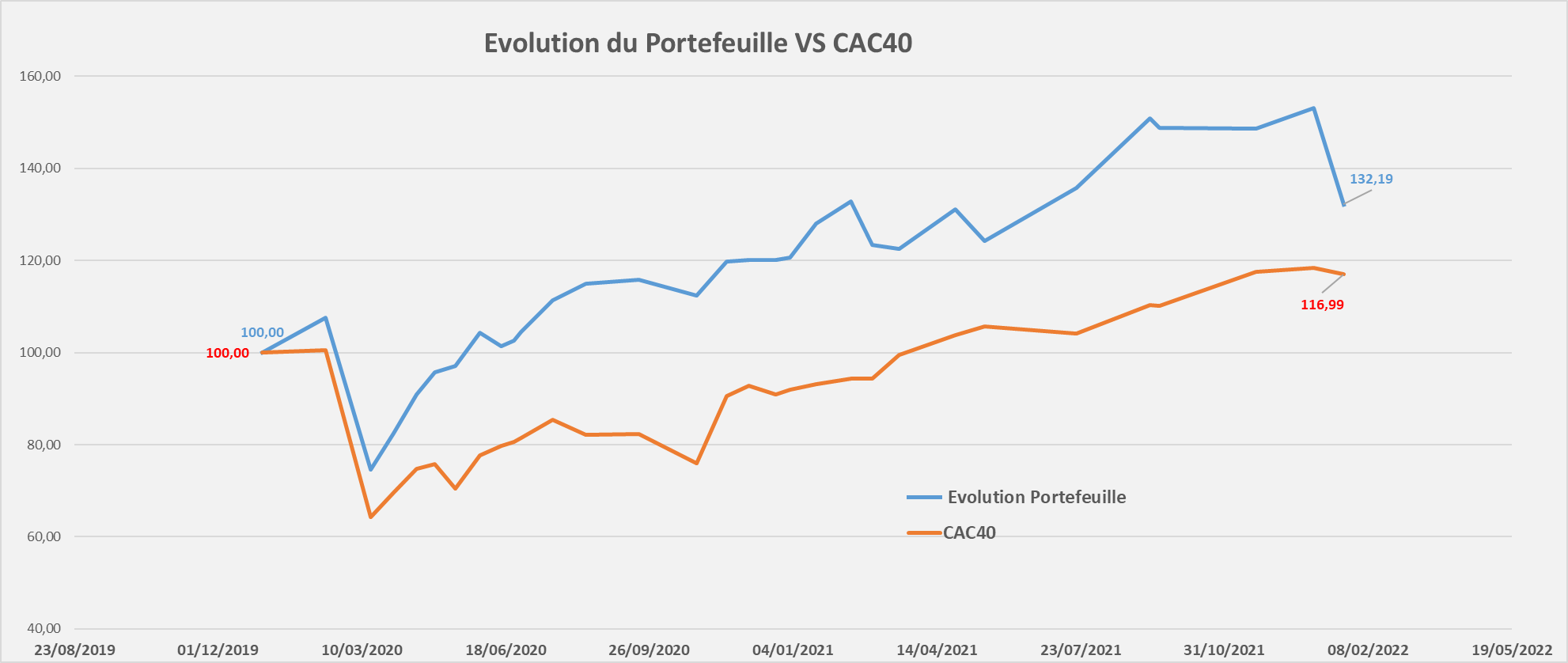

Performance du portefeuille Mid&Small Croissance

Le suivi de performance démarre le 01/01/2020. C’est intéressant puisque cela permet de voir comment ce portefeuille se serait comporté en prenant en compte la phase baissière de la bourse avec le Coronavirus.

Voici l’évolution du portefeuille (en bleu) depuis 2020 VS CAC40 (en rouge) :

Performance Portefeuille Mid&Small Croissance en 2021 : +27.0%

Performance CAC40 en 2021 : +28.9%

Performance Portefeuille Mid&Small Croissance en 2022 : –13.6%

Performance CAC40 en 2022 : –1.2%

Le portefeuille a rattrapé le CAC40 sur la fin de l’année 2021 et fini légèrement derrière d’un peu moins de 2%, avec une performance annuelle de +27%. C’est vraiment correct pour une année où les entreprises de croissance ont été impactée par le début de la remontée des taux d’intérêts.

Cette remontée se poursuit en 2022 avec toujours plus d’inquiétude du marché sur la politique des banques centrales. Sur ce mois de Janvier, le comportement des marchés a été erratique concernant les valeurs de croissance, où certaines valeurs de grande qualité mais relativement chère ont perdu plus de 30%. Le portefeuille commence donc l’année difficilement, à voir comment cela se poursuivra. Je pense que lorsque les valeurs de croissance feront leur rebond, celui-ci sera fort et rapide, laissant peu de temps pour faire des achats à bon compte.

Je rappelle que la méthode de valorisation la plus utilisée par les gérants professionnels est le DCF (discounted cash-flow) où l’on valorise une entreprise par la somme de ses cash-flow présents et futurs. Plus les taux d’intérêt sont bas, et plus on donne de poids aux cash-flow futurs dans le calcul (ça arrange fortement les valeurs de croissance puisque par définition les cash-flow futurs sont beaucoup plus élevés que les cash-flow présents).

Dans le cas de la remontée actuelle des taux, le poids des cash-flow futurs diminue donc dans le calcul, ce qui tire à la baisse les estimations de prix des entreprises.

Néanmoins tout ceci n’est qu’une renormalisation, une fois que cela sera terminé les fondamentaux (principalement la croissance des bénéfices des entreprises) reprendront le dessus.

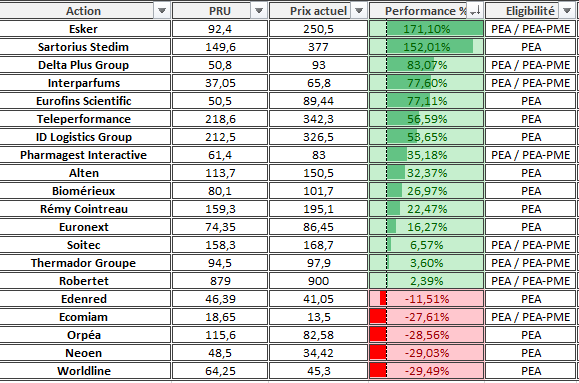

Voici maintenant la performance de chaque ligne du portefeuille :

Les principales évolutions de performances sont les suivantes :

- Chute générale de presque toutes les valeurs de croissance

- Forte baisse de Soitec suite au changement de direction

- Belle hausse de Delta Plus Group

Valeurs en watchlist : Vétoquinol, Gérard Perrier.

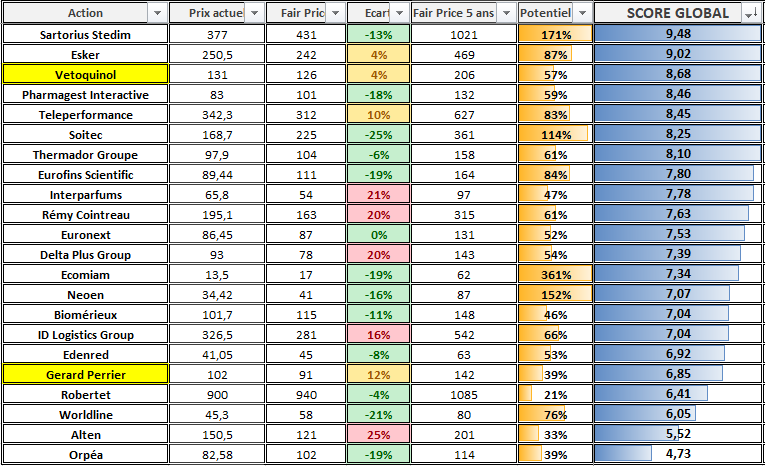

Screener boursier du portefeuille Mid & Small Croissance

Pour ceux qui ne connaissent pas encore le principe, j’ai fabriqué un screener permettant d’attribuer un score global à chaque action selon plusieurs critères fondamentaux (croissance, value, momentum, rentabilité, bilan, volatilité, cyclicité du business).

Je l’ai légèrement modifié ici pour s’adapter à l’optique du portefeuille, notamment avec la suppression des scores liés aux dividendes, et des coefficients mieux adaptés : 4 pour la croissance et le momentum (car c’est l’optique du portefeuille) et 1 pour les autres critères.

Le calcul du Fair Price aide également à choisir chaque mois qu’elle entreprise il serait intéressant de renforcer (sous-évaluation ou légère sur-évaluation).

Le potentiel donne l’espérance de gain à horizon 5 ans en utilisant le Fair Price actuel et la croissance future.

Voici le résultat obtenu (classement par score global) :

Renforcements possibles : Pharmagest, Sartorius, Soitec

Date Publication : 22/01/2022

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Matthieu,

Sacré début d’année !

Concernant le risque US, que penses tu faire sur tes ETF ?

Renforcer petit à petit est-il un bon conseil ?

Bonjour Brice,

De quel risque parlez vous aux US ? La remontée des taux touche tous les marchés boursier. D’une manière générale tous les marchés sont plus ou moins corrélés aux US.

Je suis totalement confiant sur le long terme, ici la baisse des valeurs de croissance n’est qu’un effet « technique » avec la hausse des taux. Les fondamentaux ne sont aucunement remis en question et restent très bons. Idem pour les ETF, aucun soucis pour commencer progressivement les renforcements mensuels à ces niveaux. Il est de toute façon impossible de timer le point bas

Bonjour Matthieu,

Je recherche des valeurs dont le cours est inférieur à 25 Euros, et je vois sur ton tableau ECOMIAM, qui semble avoir un fort potentiel. Je ne sais pas pour quelle raison le cours avait baissé.

Est-ce selon toi un bon point d’entrée pour en acquérir, sachant que j’ai seulement un CTO, mais pas de PEA.

La plupart des valeurs dans tes tableaux sont trop chères à l’achat, du coup si mon budget mensuel est limité à 300 Euros, est-ce utile de n’en acheter qu’une chaque mois (par exemple SARTORIUS) ou bien est-il plus judicieux de se rabattre sur un ETF qui regroupe les sociétés pharma ou biotech ?

Merci d’avance

Bonjour Brigitte,

Sur CTO vous pourriez également songer aux valeurs US mais avec vos ordres les frais seront élevés. Je pense qu’il vaudrait mieux partir sur des ETF plutôt que de se limiter à un prix unitaire qui au final impose sinon beaucoup de contraintes et de restrictions.

Bonjour Matthieu,

Merci pour ton travail et le partage régulier de tes contenus.

Que penses-tu des déboires tout récents d’Orpea ? Faut-il selon toi en profiter pour renforcer/se positionner ? On peut penser que l’orage est très passager (perso je me dis que les gens ne vont pas sortir leurs aïeux des résidences Orpéa pour les mettre ailleurs, et qu’il y a le facteur incontestable de vieillissement, qui fait que la demande est là), ou y a-t-il un vrai risque dans la durée pour l’entreprise et le titre ? Il est encore tôt sans doute pour se prononcer, mais je me demande par exemple s’il y a eu des précédents historiques, avec des titres qui ont réellement souffert en bourse suite à la parution d’un livre à charge.

Merci.

Romain

Bonjour Romain,

Personnellement je fuirais le dossier. Les gros fonds sont en train de vendre avec les problématiques ESG/ISR. En parallèle (et c’est très français) les aspects moraux et éthiques prennent le dessus sur la partie financière/capitaliste.

L’Etat Français va d’ailleurs s’en mêler, G. Hattal l’a annoncé lui même. Et dès que l’Etat se mêle d’un dossier, c’est terminé. Ils seraient même capable de nationaliser l’entreprise ou alors d’imposer la boite de rogner sur ses profits pour le bien être des personnes qui y sont. C’est un secteur compliqué (et je comprends tout à fait ceux qui n’apprécient pas que des entreprises gzgnent de l’argent dans ce domaine), mais c’est le but d’une entreprise…

Nous ne sommes pas dans un pays capitaliste alors attention au retour de bâton…

Bonjour Mathieu,

quels critères de calcul expliquent la différence de score Soitec de 7,39 sur les screeners PEA et 8,25 sur le screener Mid&Small ?

Bonne année !

Bonjour Sébastien,

Le screener du portefeuille Mid&Small est une version simplifiée et ne prend pas en compte autant de critères. Les scores (et fair price) ne sont donc pas calculés de la même manière ce qui explique la différence

Bonsoir Matthieu,

J’aimerais m’exposer à un panel de Mid&Small caps à travers un PEA.

J’ai repéré ces outils :

LAZARD SMALL CAPS FRANCE A (beaucoup de frais)

GAY-LUSSAC MICROCAPS A (moins de frais)

Lyxor MSCI EMU Small Cap (un ETF !)

Et aussi un fonds dont tu avais parlé :

SEB NORDIC SMALL CAP (belles perfs passées)

Quitte à prendre ce fonds en complément. Mais est-ce le moment pour les valeurs nordiques avec la guerre en Europe de l’Est ?

Que recommenderais-tu pour s’exposer aux small/midcaps sans les acheter une par une ?

Ps : il m’arrive d’en acheter 1 ou 2 mais plus pour le position trading que le LT. D’où l’envie de prendre un fonds/ETF.

Au plaisir de te lire.

Bonsoir,

Les entreprises scandinaves sont soit fortement renfermées sur leur zone géographique, soit très diversifiée à l’international (notamment hors Europe). Elles sont donc peu touchées dans la majorité par les problèmes en Ukraine.

Sur les Small, je vous conseillerais la référence, le fond Independance & Expension. C’est le plus connu, le plus ancien, et celui qui a la performance la olus récurrente dans le temps. C’est bien mieux qu’un ETF qui gardera beaucoup trop de Small cycliques et fragiles. Vous pouvez ensuite compléter par le fond Seb Nordic qui est très bien géré avec de belles entreprises

Je ne connaissais pas Independance & Expension. Merci beaucoup.

Je vois qu’ils ont un fonds France Small Cap éligible PEA et un fonds Europe Small Cap, éligible PEA ET PEA-PME. Les deux ont de très belles valeurs dedans. Vous pensiez auquel ?

D’après ce que je lis c’est la même équipe de gestion pour le fonds européen et il a été crée en 2018.

Le fond historique est le small France PEA (et aussi éligible PEA PME)

Bonsoir Matthieu,

Je ne sais pas si c’est adapté de reprendre ce fil de janvier 2022 plutôt que de me greffer sur le rapport d’aout qui est plus récent, mais j’aimerai reprendre l’échange ci-dessus sur les Small Caps… 😉

J’ai bien enregistré pour les françaises et les nordiques et je trouve cette saisonnalité plus intéressante que mars 2022. Je vais peut être franchir le pas.

Mais quid des Small Caps US, qui paraît-il, ont subies de fortes décotes, ainsi d’ailleurs que les Small Caps émergentes ? J’en prendrai bien un peu aussi sur un CTO à côté.

Y a-t-il un fond intéressant pour s’exposer aux Small Caps US ou bien un ETF comme le ISHARES CORE S&P SMALL-CAP ETF – USD (IJR) fait assez bien l’affaire ?

Idem avec les Small Caps émergentes ? Je note l’existence du ISHARES MSCI EMERGING MARKETS SMALL-CAP ETF – USD (EEMS).

Bien à toi.

Bonjour Marc

Le principal indice smallcap aux US est le Russell 2000. Il existe plusieurs ETF permettant d’y investir.

À savoir tout de même que les small représentent 10% environ de la capitalisation mondiale, il est donc pas forcément conseillé d’en faire une grosse partie de son portefeuille.

Concernant les small émergentes non je ne connais pas. Mais les risques étant déjà très élevés sur les big de ces pays qu’il ne vaut mieux peut-être pas s’aventurer sur les smalls

Je te remercie.