Le Portefeuille Mid&Small Croissance a pour objectif de réaliser la performance la plus élevée possible à horizon long terme et du sur-performer nettement l’indice CAC40.

Ce portefeuille est donc destiné aux investisseurs souhaitant faire croître leur capital d’une manière agressive et rapide, lorsqu’ils sont en phase de construction d’un patrimoine financier.

Il est à noter que je propose ce portefeuille pour que les lecteurs du site intéressés puissent s’en inspirer, mais il n’est pas détenu en réel pour ma part. Mon portefeuille réel se trouve dans cette partie.

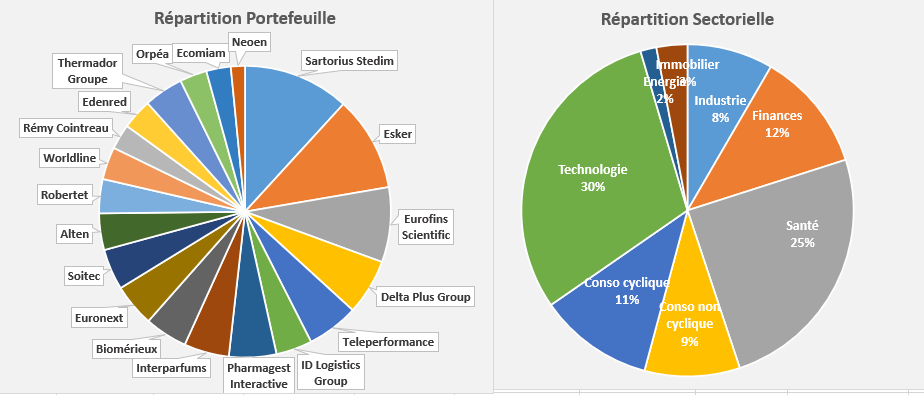

Composition du Portefeuille Mid&Small Croissance

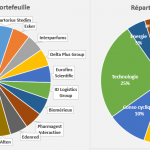

Le portefeuille Mid&Small Croissance est constitué de 20 Mid&Small Françaises de qualité, orientées croissance et sur des secteurs d’avenir pour la majorité d’entre elles. Chaque position est équipondérée à la création du portefeuille.

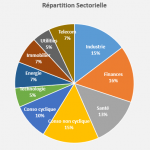

Voici la composition du portefeuille par secteur :

Santé : Sartorius Stedim, Eurofins Scientific, Biomérieux

Finances : Worldline, Euronext, Edenred

Industrie : Thermador Groupe, ID Logistic Group

Technologie : Teleperformance, Alten, Esker, Pharmagest Interactive, Soitec

Consommation non cyclique : Rémy Cointreau, Ecomiam, Robertet

Consommation cyclique : Delta Plus Group, Interparfums

Energie : Neoen

Immobilier : Orpéa

Changement dans le portefeuille ce mois : RAS

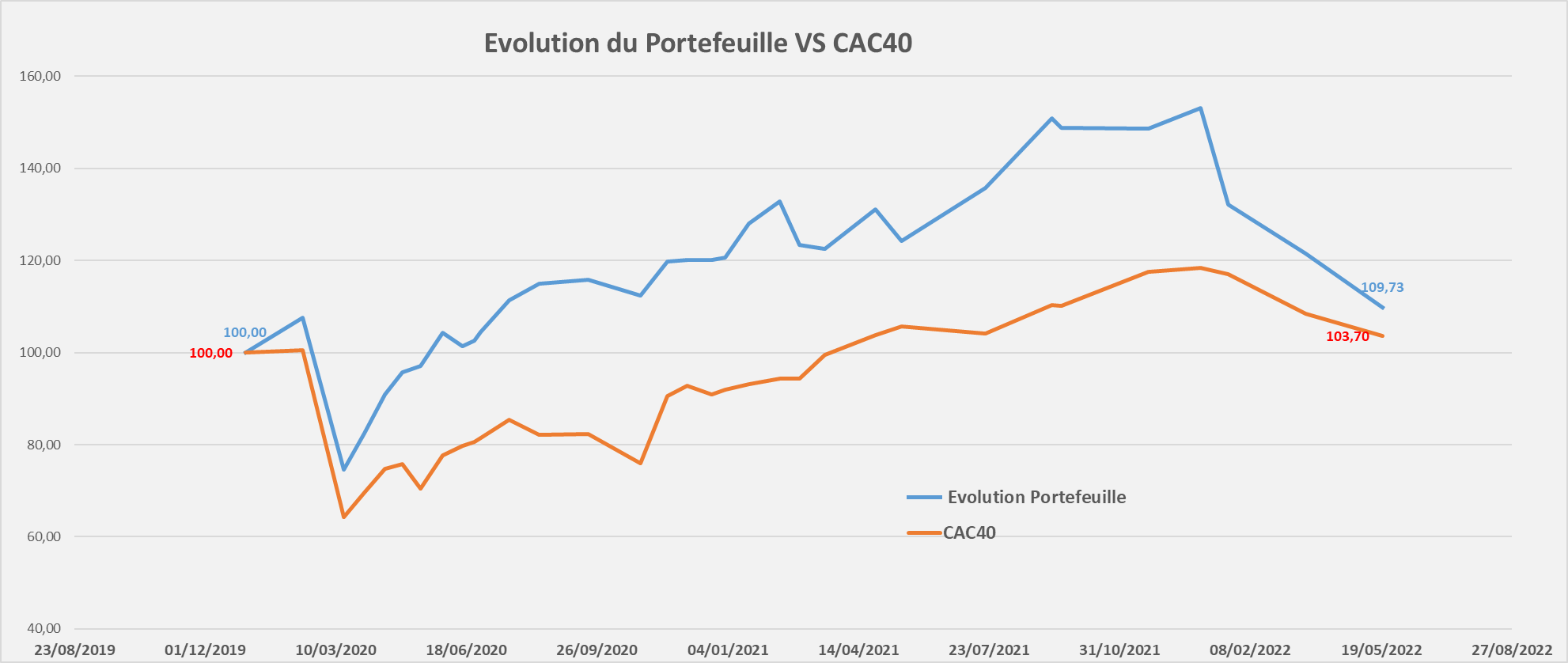

Performance du portefeuille Mid&Small Croissance

Le suivi de performance démarre le 01/01/2020. C’est intéressant puisque cela permet de voir comment ce portefeuille se serait comporté en prenant en compte la phase baissière de la bourse avec le Coronavirus.

Voici l’évolution du portefeuille (en bleu) depuis 2020 VS CAC40 (en rouge) :

Performance Portefeuille Mid&Small Croissance en 2022 : –28.2%

Performance CAC40 en 2022 : –12.4%

La remontée des taux d’intérêt continue à vive allure, ce qui pousse de plus en plus à la baisse les valeurs de croissance qui étaient richement valorisées. Le portefeuille poursuit donc sa forte correction depuis le début de l’année.

La vitesse de remontée des taux est inédite depuis plusieurs dizaines années, ce qui inquiète le marché, combiné avec un niveau d’inflation élevé et des révisions à la baisse de la croissance mondiale, accélérée par les confinements en Chine.

Je pense personnellement que le point d’entrée actuel est très intéressant. Certes le marché peut encore continuer à baisser, mais les valorisations de beaucoup d’entreprises sont maintenant à des niveaux très raisonnables, parfois même sous leur historique de long terme.

Personne ne sait quand le marché repartira à la hausse, mais je pense (mais peux me tromper), qu’il est intéressant de faire des gros renforcements sur les valeurs de qualité à l’heure actuelle.

Je conseille toutefois de garder des liquidités, car comme dit un vieil adage, le marché peut être dans l’excès plus longtemps que vous ne pouvez rester solvable !

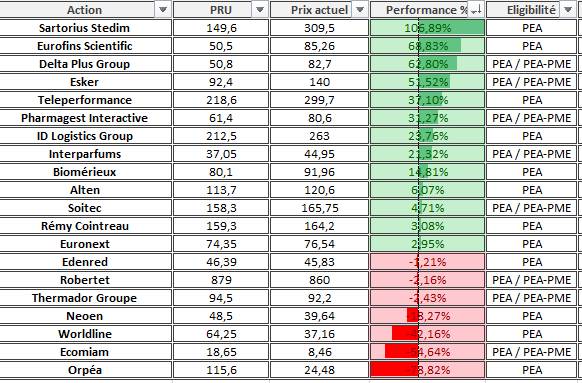

Voici maintenant la performance de chaque ligne du portefeuille :

Les principales évolutions de performances sont les suivantes :

- Dégringolade de plusieurs valeurs de croissance qui étaient chèrement valorisées comme Esker, Sartorius,

- Continuité dans la forte baisse de Orpéa suite au scandale sur le traitement des personnes âgées dans les maisons de retraite

- Continuité du rebond de Neoen poussé par les tensions sur l’énergie avec le conflit en Ukraine

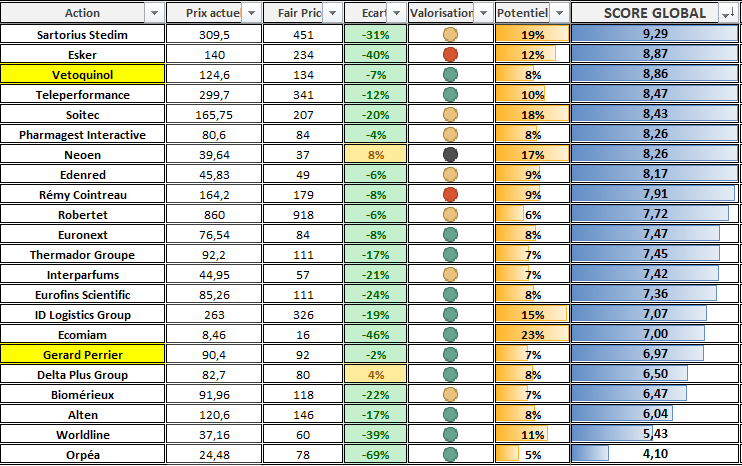

Valeurs en watchlist : Vétoquinol, Gérard Perrier.

Screener boursier du portefeuille Mid & Small Croissance

Pour ceux qui ne connaissent pas encore le principe, j’ai fabriqué un screener permettant d’attribuer un score global à chaque action selon plusieurs critères fondamentaux (croissance, value, momentum, rentabilité, bilan, volatilité, cyclicité du business).

Je l’ai légèrement modifié ici pour s’adapter à l’optique du portefeuille, notamment avec la suppression des scores liés aux dividendes, et des coefficients mieux adaptés : 4 pour la croissance et le momentum (car c’est l’optique du portefeuille) et 1 pour les autres critères.

Le calcul du Fair Price aide également à choisir chaque mois qu’elle entreprise il serait intéressant de renforcer (sous-évaluation ou légère sur-évaluation).

Le potentiel donne l’espérance de gain à horizon 5 ans en utilisant le Fair Price actuel et la croissance future.

Voici le résultat obtenu (classement par score global) :

Date Publication : 24/05/2022

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonsoir Mathieu,

Eh oui la dégringolade continue, encore aujourd’hui un grosse chute du nasdaq, mais bon on commence à avoir l’habitude 🤣

Le dos rond, bien rond, et ça devrait rouler…

Ps: désolé pour la blague..

Bonjour Henri,

Impossible de prévoir quand le rebond arrivera, mais c’est certain qu’il viendra. Le marché valorise actuellement les big tech rentables comme si elles ne feront plus de bénéfices et n’auront plus de croissance. Perso je n’imagine pas demain un monde sans Google, Amazon, Microsoft, Apple etc…

Quand le tech bashing arrivera à sa fin, ça repartira. C’est maintenant qu’il faut acheter, quand tout le monde dit que c’est fini pour les tech. C’est là qu’on fait les meilleures affaires…

Vous parliez l’année dernière des valeurs pétrolières et gazières ‘sans avenir’, vous venez donc d’apprendre une leçon très importante pour un investisseur. Ne pas se limiter à ce qui paraît logique et mathématique.

Bonjour Max,

Je maintiens ce qui a été dit, les pétrolières n’ont fait que retourner à leur niveau d’avant covid (et encore, pas toute). C’est donc le rebond qui a été fort, rien à voir avec leur croissance.

Pendant ce temps, et même après la baisse relativement forte des derniers mois, le Nasdaq est 30% au dessus du niveau d’avant covid. Il faut donc remettre les choses en perspective…

Bonjour Matthieu

Tout est dit ci dessus, le Nasdaq est encore 30% au dessus du niveau d’avant covid, et c’est cela qui n’est pas vraiment normal, sachant que l’économie n’a tenu qu’artificiellement, je pense que l’on va s’en rendre compte en septembre après les résultats des entreprises, cela dit le marché a peut être déjà pris cela en compte et les valeurs en excès sont revenues à un niveau à peu près satisfaisant.

Nul ne sais effectivement comment le marché réagit et comme je vous le disais à l’époque, il était peut être intéressant de garder quelques pétrolières uniquement parce que vous les aviez au moment du covid et que vous auriez profité du gros rebond, en général pour toutes les cycliques que vous aviez, mais il est facile de tirer des conclusions une fois que le marché s’est retourné et je ne le ferai pas, en ce qui me concerne je vous suis complètement sur le fait que les GAFAM seront encore incontournables demain et après demain, elles ne peuvent pas facilement être remplacées, mais je pense aussi que vu le cash que prend en ce moment et quelque part depuis toujours une entreprise comme TotalEnergie ou exxon aux USA, elle seront là encore demain, peut être aussi après demain mais sous une autre forme d’énergie moins génératrice de cash.

Je me souviens m’être posé des questions du style, si je devais acheter Total ou Netflix qu’est ce que j’achèterai, je me suis dit j’achète Total car je ne peux me passer du pétrole ou dérivés alors que je pourrai me passer de Netflix si je dois faire des économies, pourtant à ce moment là, la valorisation qu’il y a eu sur Netflix m’à donné tord. Alors j’ai pris les deux par crainte de manquer l’occasion et aujourd’hui l’un compense l’autre car j’ai vendu pas mal de Netflix presque au bon moment pour acheter encore plus de TotalEnergies.

En un mot avec l’expérience que l’on est en train de vivre, je pense que la diversification doit se faire entre secteurs mais aussi entre les croissances et les cycliques, c’est la pondération qui doit être arbitrée en fonction du moment, actuellement par exemple je devrais sous pondérer TotalEnergie pour acheter Google ou Microsoft, mais à TLT pour les personnes jeunes comme vous, ceci n’est pas important, le marché sera toujours meilleur dans dix ans que maintenant avec de belles valeurs de croissance si bien sur elles sont incontournables au quotidien.

Bonne journée

Bonsoir Gérard

Je ne partage pas car depuis 2020 la plupart des entreprises du Nasdaq ont augmenté leur bénéfices de 30%, c’est le cas de quasiment toutes les GAFAM par exemple dont certaines ont doublé leurs profits… (donc on peut s’attendre autant sur le prix)

Bonsoir Matthieu

Je vous trouve bien « optimiste ». Oui des entreprises de tech US ont doublé leur profits depuis 2020, et leurs cours ont effectivement doublé en 2 ans (comme par exemple Google) sur 2020/2021, avant de retomber depuis, le « marché » anticipant maintenant des évolutions moins favorables et une actualisation des profits futurs en baisse (effet de la hausse des taux). Le marché étant « forward looking », je ne trouve rien d’anormal à la correction en cours.

Vous oubliez de mentionner aussi les multiples de valorisation (ce que Bogle appelait le « speculative return ». Et ce que le « marché » va accepter de payer aussi cher les actualisation de profits futurs à l’heure ou la FED va revoir son bilan, rien n’est moins sûr. Une baisse des multiples de valorisation dans le contexte actuel serait tout à fait « logique ».

Ceci étant dit, il faut arrêter de se raconter des histoires : sur 2019/2020/2021, le nasdaq100 a fait 170% en 3 ans !! Est-ce que sérieusement quelqu’un pensait que ça allait continuer à ce rythme ? Sur un graphique en log, la régression linéaire du Nasdaq100 c’est une droite qui monte de 13% par an, pas 40% comme les 3 dernières années !!

Bonjour Matthieu

Une question sur les indices, est ce qu’il existe a ta connaissance l’i nformation fiable du ratio Ev/Ebitda moyen par indice (SP, World et Nasdaq100 notamment)?

J’ai trouvé le chiffre de 14 pour le Nasdaq sur le site suivant, sans connaître la fiabilité de cette douce, ce qui confirmerait une valorisation moyenne très acceptable ( a mes yeux) : https://www.infrontanalytics.com/fe-EN/36755NU/NASDAQ-OMX-Group-Inc-/financial-ratios

J’apprécie toujours tes propos mesurés, teintés d’optimisme (argumenté). Pour un jeune investisseur comme moi, arrivé tardivement en bourse fin 2020, je vis plutôt bien cette correction et ma MV latente, en étant confiant dans mes positions a LT (90% ETF large a ce jour).

Bon week-end Matthieu 😁😉

Édit 2me paragraphe : douce 》 Information

Ce n’est pas l’indice Nasdaq 100 mais Nasdaq Inc., la société qui gère la place boursière du même nom 😉

Salut Matthieu,

Tu évoques le fait de renforcer ou d’acheter certaines sociétés actuellement au vu de leur niveau de valorisation actuelle. As-tu renforcer de ton côté étant donné que tu affirmes également conserver du cash ? Si oui, curieux de savoir lesquelles (trop dur et trop long d’attendre la mise à jour de ton portefeuille 😁)

Le Nasdaq étant toujours 30% au dessus de son niveau avant covid, la correction peut encore se poursuivre malheureusement et oui personne ne le sait. J’ai du coup l’envie de renforcer certaines positions mais d’un autre côté les claques que j’ai prises avec Meta, Netflix, Repligen… me font douter. Au delà pour toutes ces boites je ne m’inquiète pas car j’ai un horizon à 15 ans.

Très bon WE à toi si tu fais le pont. Dans le cas contraire bon courage.

Amicalement

Bonjour Ludovic,

Je continue bien évidemment les renforcements, et j’ai même pris de l’ETF Nasdaq sur PEA pour faciliter les achats tant les opportunités sont « globales » sur la tech. Comme évoqué dans un autre commentaire, le Nasdaq esr certes 30% plus haut que début 2020, mais les bénéfices ont largement monté d’autant. Je trouve que le Nasdaq est sous valorisé, c’est mon point de vue. Il ne faut pas écouter les « ca va encore baisse » ou les « la tech est en bulle ça ne montera plus » etc…

C’est justement quand la masse pense quelque chose qu’il faut faire le contraire (donc acheter).

Je retrouve la psychologie de beaucoup de gens comme en plein krach covid « il ne faut oas acheter ça va baisser etc… »

J’arrêtais pas de dire que c’est le moment d’acheter, le point bas est impossible à trouver et qu’il faut y aller progressivement car les prix sont déjà bon. On connaît maintenant la suite. Bref il ne faut pas trop réfléchir et acheter..

Si vous faites du stock picking, laissez tomber pour le moment les Repligen et compagnie. Focalisez vous plutôt sur les valeurs de grosses qualités pas trop chères comme Google, Microsoft, Visa, LVMH, ASML…

Je ne parlais pas forcément des ETF car de mon côté j’ai pas mal renforcé sur mai et en plusieurs fois ma partie ETF sur PEA à savoir SP500, Nasdaq, Msci World et même un peu de Msci Emu Growth.

J’ai racheté également un peu de LVMH. Ma question était surtout sur CTO pour les valeurs américaines car hormis Microsoft je n’ai rien racheté. Les petites cap US comme Repligen pas d’inquiétude je ne suis pas près de racheter pour le moment. En revanche je m’interroge sur des boites comme Nvidia, Intuit, Tesla, Adobe, BlackRock.

Nvidia, Tesla, Intuit restent chères.

Paypal, Facebook, Netflix sont vraiment pas chères mais on peut se poser des questions sur la reprise de l’activité (bien que personnellement je pense que le trou d’air est passager).

Google, Amazon, Microsoft, Adobe sont par exemple à des prix abordables et sont plus solides que les entreprises citées plus haut.

Honnêtement à ce prix je privilégierais Google et Amazon, mais ce sont déjà de grosses lignes dans mon cas

Tesla et Nvidia ne sont pas cher compte tenu du niveau de croissance.

Bonjour Matthieu, j’apprécie beaucoup votre blog d’une grande qualité et je le suis depuis sa création, bravo et merci pour votre travail. Cependant, comme d’autres lecteurs, votre optimisme me semble excessif

Pour rappel, sauf erreur de ma part, vous aviez le même optimisme sur certaines valeurs qui aujourd’hui s’effondre (esker par exemple)

A l’époque vous aviez repondu à un commentaire en disant que les valeurs de qualité se payaient cheres et que le per élevé de certaines valeurs ne vous effrayait pas.

Aujourd’hui vous constatez la degringolades de ces valeurs mais la leçon n’est pas apprise puisque vous conseillez de profiter de la baisse pour acheter.

Pour reprendre l’exemple d’ESKER, pour vous, aujourd’hui, ce serait une opportunité d’achat ?

Ca va peut-être vous choquer mais pour moi elle est encore 2 fois trop chère avec un PER de 60… c’est le cas de beaucoup d’entreprises, fini la pluie de billet magique des banques centrales, la gravité revient peu a peu, l’inflation doit être contrôlée, les taux remontés…

Vous avez d’excellentes capacités d’analyses en bourse et connaissez le sujet, mais votre optimisme aveugle effrai certains de vos lecteurs. Il me semble que vous gagneriez a avoir un peu plus de méfiance et de vigilance

Quoiqu’il en soit merci encore pour votre travail d’une grande qualité que je continuerais a suivre avec beaucoup d’intérêt !

Bonjour Henri,

Je trouve encore Esker trop cher, je suis totalement d’accord, je ne la renforce pas et ne conseille pas le renforcement. J’ai d’ailleurs bien précisé dans les différents reporting qu’il était actuellement beaucoup plus pertinent de s’orienter sur les GAFAM, qui ont une croissance similaire à la majorité des small mais qui se payent 2 à 3 fois moins cher (certaines pour moins de 20x les bénéfices)

Néanmoins, comme je le répète souvent, j’investis avec une optique de long terme. Certes certaines valeurs prennent cher, mais dans 10 ans nul doute que les cours de bourse seront bien plus haut pour la majorité des valeurs. Il ne faut jamais tirer des conclusions dans des phases de baisse brutale, cela amène très souvent à des grosses erreurs (et à rater le rebond).

Je suis donc très optimiste (d’une manière générale) sur la poursuite haussière des marchés boursiers, des valeurs de croissance, des tech etc…

Il faut juste être patient, et surtout profiter des prix actuels qui sont très intéressants pour beaucoup d’entreprises.

Il faut bien se rappeler qu’historiquement des événements comme l’inflation, les variations de taux d’intérêts etc.. n’ont qu’un impact mineur à long terme sur les cours de bourse, la croissance des profits est le critère nº1 (le second est la psychologie et la capacité de ne pas vendre et de surtout acheter dans les creux).

Maintenant pour être honnête, comme je le dis régulièrement, j’ai un fort penchant et biais positif sur les US (et souhaite éviter au maximum dans le futur l’Europe, et surtout la France). Je ne fais pas de politique, je ne développerais pas plus ici.

Mais je conseille clairement (et c’est ce que je fais à titre personnel) de plutôt renforcer les indice US (S&P509, Nasdaq) et les valeurs de qualité Américaines qui ne se payent objectivement vraiment pas chères pour certaines, malgré leur qualité irréprochable