Comme expliqué dans l’article d’introduction des nouveaux portefeuilles du site, le Portefeuille Mid&Small Croissance a pour objectif de réaliser la performance la plus élevée possible à horizon long terme et du sur-performer nettement l’indice CAC40.

Ce portefeuille est donc destiné aux investisseurs souhaitant faire croître leur capital d’une manière agressive et rapide, lorsqu’ils sont en phase de construction d’un patrimoine financier.

Il est à noter que je propose ce portefeuille pour que les lecteurs du site intéressés puissent s’en inspirer, mais il n’est pas détenu en réel pour ma part. Mon portefeuille réel se trouve dans cette partie.

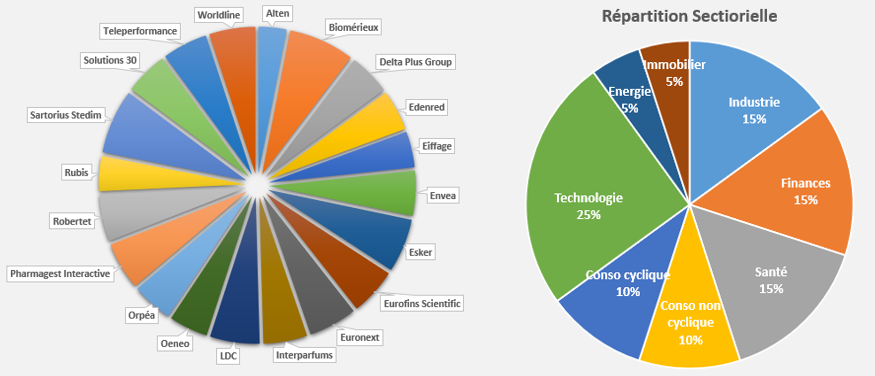

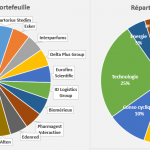

Composition du Portefeuille Mid&Small Croissance

Le portefeuille Mid&Small Croissance est constitué de 20 Mid&Small Françaises de qualité, orientées croissance et sur des secteurs d’avenir pour la majorité d’entre elles. Chaque position est équipondérée à la création du portefeuille.

Voici la composition du portefeuille par secteur :

Santé : Sartorius Stedim, Eurofins Scientific, Biomérieux

Finances : Worldline, Euronext, Edenred

Industrie : Oeneo, Envea, Eiffage

Technologie : Teleperformance, Alten, Esker, Pharmagest Interactive, Solution30

Consommation non cyclique : LDC, Robertet

Consommation cyclique : Delta Plus Group, Interparfums

Energie : Rubis

Immobilier : Orpéa

Les secteurs de la santé et des technologies représentent à eux seuls près de 40% du portefeuille car je pense qu’ils seront très performants dans l’avenir.

Performance du portefeuille Mid&Small Croissance

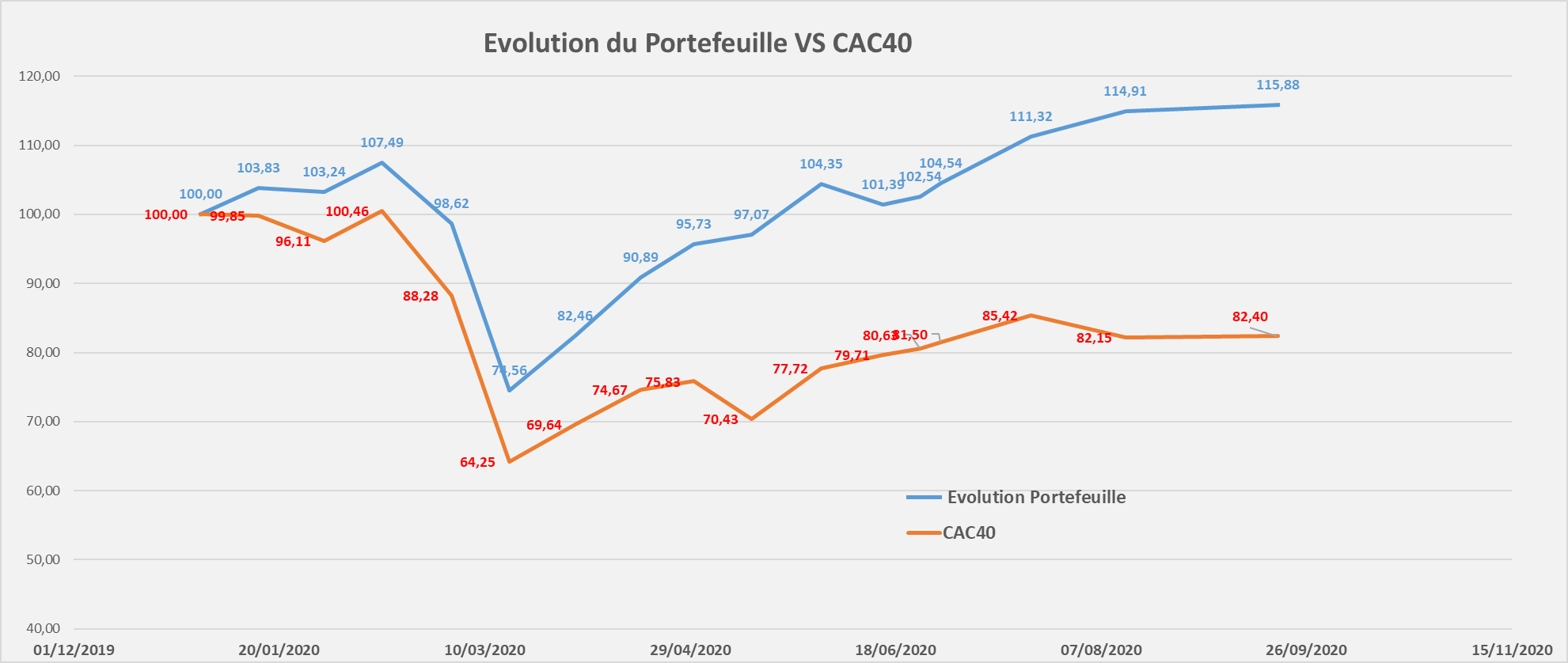

Le suivi de performance démarre le 01/01/2020. C’est intéressant puisque cela permet de voir comment ce portefeuille se serait comporté depuis le début de l’année, en prenant en compte la phase baissière de la bourse avec le Coronavirus.

Voici l’évolution du portefeuille (en bleu) depuis le début de l’année VS CAC40 (en rouge) :

Performance Portefeuille Mid&Small Croissance depuis 01/01/2020 : +15.88%

Performance CAC40 depuis 01/01/2020 : -17.6%

L’écart de performance continue légèrement de s’amplifier en aout et septembre. Pourtant les valeurs de croissance ont bien chuté dernièrement mais le portefeuille se comporte tout de même mieux que me CAC40. L’écart de performance continue de se maintenir au-dessus de 30% sur l’année.

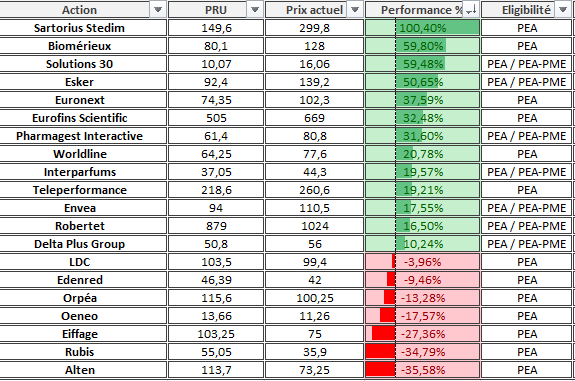

Voici maintenant la performance de chaque ligne du portefeuille :

On constate également que 17 positions sur 20 sont au-dessus du CAC40 en terme de performance depuis le début de l’année. Le succès de ce portefeuille n’est donc pas un coup de chance, mais la preuve qu’un stock picking de qualité peut porter ses fruits.

Sartorius continue de bien monter, Solution30 flambe suite à son entrée dans le SBF120, mais Rubis et Eiffage ont subi de belles baisses.

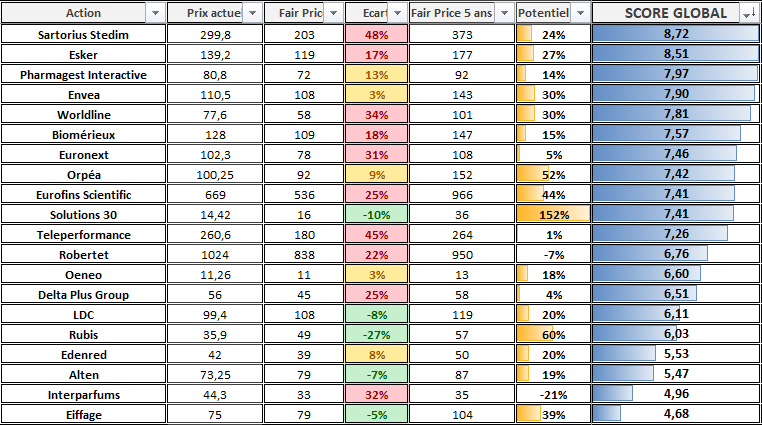

Screener boursier du portefeuille Mid & Small Croissance

Pour ceux qui ne connaissent pas encore le principe, j’ai fabriqué un screener permettant d’attribuer un score global à chaque action selon plusieurs critères fondamentaux (croissance, value, momentum, rentabilité, bilan, volatilité, cyclicité du business).

Je l’ai légèrement modifié ici pour s’adapter à l’optique du portefeuille, notamment avec la suppression des scores liés aux dividendes, et des coefficients mieux adaptés : 4 pour la croissance et le momentum (car c’est l’optique du portefeuille) et 1 pour les autres critères.

Le calcul du Fair Price aide également à choisir chaque mois qu’elle entreprise il serait intéressant de renforcer (sous-évaluation ou légère sur-évaluation).

Le potentiel donne l’espérance de gain à horizon 5 ans en utilisant le Fair Price actuel et la croissance future.

Voici le résultat obtenu (classement par score global) :

Le marché est toujours très cher et est remonté bien plus vite que les bénéfices des entreprises (beaucoup de rouge).

On pourrait imaginer ce mois-ci renforcer Orpéa et Rubis qui ont un potentiel correct, une valorisation raisonnable et de bons scores.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

merci matt pour le travail effectué.

Salut Seb,

C’est avec plaisir que je le partage 😉

Bonjour Matthieu,

Merci pour ces articles toujours aussi intéressants.

Cela fait quelques semaines que je suis Sartorius (qui est également dans le tracker PEA) mais me demande n’est pas préférable d’attendre avant d’ouvrir une position au vu de la valuation actuelle. Qu’en pensez-vous?

Bonjour Fabien,

Le problème avec ces entreprises exceptionnelles, c’est qu’elles sont constament jugées trop chères et qu’il est possible d’attendre une décennie avant qu’un point d’entrée intéressant n’apparaisse. Je pense donc qu’il faut parfois faire une exception aux valorisations si on veut les intégrer au portefeuille. Mais c’est certain qu’à ce prix j’ai aussi des difficultés psychologiques à renforcer (peut-être à tort ?)

Bonjour Matthieu,

au vu des chiffres j’aurai plutôt choisi de renforcer solutions30 avant Orpéa et rubis avec un potentiel plus important que les deux autres.

Qu’en pensez-vous?

Merci.

Bonsoir Steven,

J’avais déjà proposé le renforcement de Solution30 le mois dernier, j’essaye de proposer des nouvelles choses chaque mois mais sinon oui elle serait un bon choix.

Bonjour,

j’en profite d’abord pour te remercier pour ton contenu toujours très intéressant.

J’ai une petite question car je viens de lire un article sur un autre site internet à propos des etfs trop pondérés sur les entreprises à grosse cap qui représentent une trop grosse partie des etfs.

et je me demande si cela serait une bonne idée de suivre ton portefeuille mais avec un etf S&P500 equalweight ou reverse cap-weighting, qui apparement ont une meilleure performance que le s&p500 classique ? Qu’en penses-tu ? ^^’

Ces etfs ne sont peut être pas elligibles PEA, ou avec des capitalisations faibles et frais élevés ?

Bonjour,

Les ETF S&P500 equal weight ne sont pas eligibles au PEA. Ils sont moins risqués que l’indice de référence car il y a moins de concentration sur chaque valeur. Néanmoins, je ne dirais pas qu’ils sont plus performants (dans le passé peut-être mais pas actuellement). Avec eux vous pondérez autant des entreprises déclinantes de l’indice que les plus belles comme les GAFAMs, ce qui est dommage et contre performant.

bonjour

faut il renforcé :

royal deutch shell pour son dividende – PRU 18 euros environ et actuellement coté environ 11.50 euros

ou la vendre

pareil pour natixis PRU environ 3euros – actuellement 2 euros environ

merci

Bonjour,

Il ne faut jamais acheter une action juste pour son dividende mais plutôt regarder ses perspectives de croissance. Or chez ces deux entreprises les perspectives sont mauvaises, rien n’incite donc d’y retourner à l’achat.

Bonjour Matthieu,

Quel est ton avis sur les petites sociétés à « fort potentiels » dans les énergies renouvelable type Voltalia et carbios ou dans l’industrie comme BIO-UV?

Merci

Bonjour Justin,

Voltalia est une belle entreprise, mais je préfère Neoen dans le secteur (meilleure croissance, marges plus élevées et résultats moins en dent de scie).

Carbios ne fait aucun bénéfices (pertes nettes assez élevées) ce qu’il faut éviter à mon sens (malgré l’envolée du titre). Tous ces secteurs sont très à la mode et forcément cela entraîne des bulles. La majorité des acteurs ne sont pas profitables et disparaîtront. Il faut donc être très sélectif et ne sélectionner que les plus solides.

Pour Bio-UV les fondamentaux me semblent globalement bons (malgré un niveau d’endettement élevé). Mais l’entreprise est vraiment très petite et trop récente (2 ans de cotation) donc difficile de s’en faire une idée précise.

Bonsoir

Je ne comprends pas trop pourquoi Robertet est dans la consommation non cyclique alors que Interparfums est dans la consommation cyclique ? Pour moi c’est à peu près le même business.

Bonjour Romain,

Robertet fait également des arômes alimentaires, ainsi que des produits de nutrition spécialisés, ce qui est donc pour moi de la consommation non cyclique.

Bonjour

pourriez-vous remettre le tableau par point détail du screener pour ce portefeuille ? (Comme en avril)

Bonjour,

Oui je vais essayer d’y penser au prochain reporting.

Bonsoir Matthieu ,

Que penses tu de la chute actuelle de Rubis , te semble t’elle exagérée ? , au regard de la qualité de l’entreprise qui à ma connaissance n’a pas de dettes .

Merci .

Bonjour,

J’ai vendu mes actions Total et Rubis il y a une quinzaine de jours (j’ai envie de dire et heureusement…). J’en parlerai dans le prochain reporting.

Ce sont de belles entreprises bien gérées mais clairement dans un secteur sans avenir et qui s’enfonce petit à petit. En bourse il faut toujours se tourner vers le futur, le passé a peu d’intérêt. Je pense que de foncer en renforçant (en pensant faire une bonne affaire) est dangereux. Le cours de l’action Rubis était en grosse stagnation déjà depuis 2017, ce qui pouvait donner quelques signes avant courreur. J’ai du mal à imaginer demain un monde sans pétrole, mais le marché se tourne déjà vers les thématiques d’avenir.

Je pense donc qu’il serair dangereux de renforcer et vous conseillerais plutôt de vous tourner vers ce qui monte plutôt que vers ce qui baisse. Dans le secteur du renouvelable il y a des acteurs sérieux comme Neoen, Iberdrola…

Toujours au top ! Je suis avec beaucoup d’intérêt ce portefeuille. Merci beaucoup !

J’ai quelques questions/remarques :

– Peut-être que j’arrive un peu tard, ou que tu parleras de ça plus tard en octobre, mais je suis étonné de ne pas voir d’entreprises comme Neoen dans ce portefeuille ou de voir encore du Rubis (bien que pour Rubis j’ai lu que tu souhaitais t’en débarrasser ?).

– Dans quel but se limiter dans ce portefeuille à du français ? Est-ce un choix de ta part pour te guider dans ce portefeuille fictif et facilité la comparaison au CAC40 ou est-ce que tu penses que c’est la meilleur stratégie pour un PEA (je pense FR donc je pense PEA) ? Cela empêche de faire entrer des valeurs qui me semble intéressante comme ASML Holding, Iberdrola ou Nemetschek ? Qui finalement semblent avoir leur place dans ce genre de portefeuille.

– Enfin concernant la performance, quand on voit le reporting de votre porte monnaie de septembre, vous obtenez une perfo de -5.99%, et ici de +15.88% ? C’est tout bonnement incroyablement surperformant ! Est-ce que je rate qqchse ou ces deux valeurs peuvent être comparés ? Si tel est le cas, ce serait vraiment un portefeuille très inspirant pour un PEA !

Merci beaucoup !

Bonjour,

Ce portefeuille fictif se limite uniquement à 20 entreprises (pour des raisons de simplicité de gestion comme je présente plusieurs portefeuilles fictifs différents). Beaucoup de gens s’intéressent aux Mid&Small Françaises, ce qui m’a donc donné l’idée de faire ce portefeuille. On pourrait bien sûr y mettre des entreprises Européennes, mais la majorité des lecteurs s’intéressent aux entreprises Françaises, ce qui explique en partie la raison (l’autre raison serait aussi pour plus de simplicité).

Globalement mon portefeuille perso regroupe des entreprises de croissance internationales (France, Europe, US) et de toute taille (quelques small, plusieurs Mid et beaucoup de Big). Il faut donc combiner les portefeuilles selon ce qu’il vous intéresse. L’idée est que chacun y trouve son compte 😉

Pour Neoen oui elle pourrait totalement remplacer Rubis. Je pense que je ferai d’ailleurs un arbitrage fictif pour le prochain reporting.

Concernant la performance, elle est bien réelle et comparable aux autres. Ce portefeuille bat la plupart des indices ainsi que mon portefeuille perso. Après il est plus concentré (20 entreprises seulement) donc plus risqué. La performance est bonne également car il surpondère tous les secteurs qui me plaisent et qui sont résilients (tech, santé) ce qui explique l’excellente performance (qui est tirée vers le haut par les quelques locomotives Sartorius, Biomérieux, Teleperformance etc.. qui pèsent forcément lourd dans ce portefeuille). Comme je l’ai créé après mon portefeuille perso, il n’inclut forcément pas les erreurs que j’ai commises au début (donc performance meilleure et preuve que je m’améliore en tant que stock picker avec l’expérience !).

Merci pour cette réponse claire et détaillé ! Je m’inspire beaucoup de ce portefeuille et de ton perso pour bâtir le mien !

Hâte de découvrir le report d’octobre (sans vouloir mettre de pression sur un site complètement gratuit) !

Mathieu,

J’aimerai étoffer mon portefeuille de quelques valeurs de croissance à fort potentiel (cotées sur Euronext), autres que celles que tu proposes déjà (je les ai déjà).

Je souhaite avoir ton avis sur les sociétés suivantes, dont les résultats et perspectives sont bons, et dont les cours ont flambé:

-Soitec (mid cap,semi conducteurs, prononcez « Soye Tech »)

-STMicroelectronics (semi conducteurs, catégorie big cap)

-Claranova: small cap,croissance énorme, elle devient bénéficiaire à partir de 2020 (iot, logiciels, e commerce)

Evidemment le but est de trouver de nouvelles pépites à l’instar de solutions 30, Alfen et Neoen. Si tu as d’autres small&mid cap en Wath list, nhésite pas à nous les partager !

Merci

Bonjour David,

J’en ai quelques unes mais principalement des Européennes (non Françaises). Je n’aime pas pas le secteur des semi conducteur et je trouve que les Français ont trop de retard. L’incontournable en PEA est ASMl Holding (mais c’est une big cap).

Pour en revenir aux Mid&Small, il y a l’Allemande Nemetschek, la Suèdoise Sweco, les Danoises NetCompany, SimCorp, Ambu, GN Store Nord, la Norvégienne Tomra Systems…

Salut Mathieu,

Comme je te l’expliquais je suis à la recherche de small et mid caps à forte croissance côtées sur Euronext. Après quelques recherches, j’ai sélectionné 4 valeurs intéressantes, dans l’ordre de préférence:

1) Chargeurs: spécialisée dans le développement et la fabrication de films de protection des surfaces, de produits techniques et textiles, les résultats du S1 sont excellents: CA + 59%, RNx3,5 soutenu notamment par la performance de sa nouvelle division Santé. Le groupe vise le milliard d’euro de CA d’ici 2 3 ans. Endettement net negatif, rendement intéressant.

2) Claranova: 3 métiers porteurs: Internet, Mobile et l’IoT, croissance annuelle de 30%, la société devient rentable cette année. CA 409M€, amélioration de la profitabilité et de la trésorerie, endettement net négatif.

3) Sword Group: CA S1 à 112,1 ME (+6,0% à pc) et une marge d’EBITDA à 13,1%. Le Groupe a réaffirmé ses objectifs à savoir une croissance organique de +5% et une marge d’EBITDA d’au moins 13%. Groupe informatique dont je n’ai pas saisi les domaines de compétences, qui va vendre ses activité en France. Le groupe verse un dividende généreux, j’ai donc un doute sur l’opportunité du titre.

4) Ekinops : petite small cap, Equipementier telecom, la société devrait bénéficier de la 5G. Elle fournit aux opérateurs des solutions pour optimiser les bandes passantes notamment. L’entreprise a été résiliente au S1, et les prévisions de croissance et de rentabilité des analystes sont satisfaisantes.

Que penses-tu de ces valeurs ?

Bonsoir David,

Quelques retours sur les valeurs :

Chargeurs : belle entreprise de croissance dans un secteur intéressant. Mais je trouve le cours de bourse ultra volatile. Ce dossier est une recovery car elle a changé de business au début des années 2010 (donc historique assez court). Je trouve donc que cela fait beaucoup d’incertitudes pour une smallcaps. Ses activités de masques covid sont actuellement intéressantes, mais l’échelle de production n’a rien à voir avec un géant comme 3M par exemple. L’endettement n’est pas négatif, il correspond à environ 2 ans d’EBITDA (ce qui est correct globalement mais pas top pour une smallcap par définition plus fragile et qui emprunte à des taux olus élevés).

Claranova : belle entreprise à forte croissance en effet et dans un secteur porteur, mais il y a de la concurrence. L’entreprise est en perte depuis une décennie, chose que je n’aime pas lorsque j’investis sur des valeurs en croissance. J’aime qu’elles soient rentables. Néanmoins, si les prévisions demeurent réelles et que l’entreprise est vraiment profitable à partir de l’année prochaine, la valorisation est faible donc le potentiel est très élevé. Mais c’est quitte ou double.

Sword group : c’est une SSII, donc un secteur qui risque à court terme de souffrir fortement du covid. En effet, la plupart des gros groupes coupent actuellement tous les contrats avec leurs prestataires pour faire des réductions de coûts. De mémoire, ses principaux clients sont dans la finance (mais je peux me tromper). Je pense que dans le secteur Alten est la mieux diversifiée en Mid&Small avec des résultats qui ont toujours été très réguliers (contrairement à Sword).

Ekinops : je ne connaissais pas l’entreprise donc merci :). A priori les fondamentaux semblent très bons (grosse trésorerie) et le domaine en pleine croissance avec la 5G. Seul petit bémol, le cours fait du sur-place depuis l’introduction en bourse (il y a 7 ans), ce qui généralement est un mauvais signe. Peut-être que c’est parce que l’entreprise n’était pas rentable et qu’elle le devient tout juste actuellement ?

Bonjour Matthieu,

Merci pour ce retour c’est toujours un plaisir d’avoir un avis éclairé.

Je me suis lancé sur Claranova, Chargeurs et Ekinops, 600 euros chacune. J’y crois beaucoup, les résultats du T3 confirmeront ou non mes dires.

Ayant atteint les 50k de valorisation, j’entreprends un virage stratégique vers des valeurs small and mid de croissance, car j’estime avoir suffisamment d’expérience pour prendre plus de risque (c’est une évolution dans ma réflexion).

J’ai également découvert Gaussin (véhicules de manutention à hydrogène), secteur d’avenir et bénéfices attendus l’année prochaine, une acquisition d’envergure (Metalliance) et un partenariat récent avec Faurecia. J’ai pris une ligne de 600 euros.

Je me penche actuellement sur Novacyt, spécialisée dans les test covid qui vient de signer un gros contrat avec le gouvernement britannique.

Certes, ces 2 dernières valeurs ont fortement augmenté récemment, mais ne faut t-il pas monter dans le train en marche au risque de le louper ?

Etes-vous, vous aussi, prêt à investir d’avantage sur les valeurs de croissance, qui pourraient peut – être vous permettre d’atteindre votre objectif plus rapidement?

Cordialement

David

Bonjour David,

Ayant un patrimoine qui grandit et étant jeune, je me dirige en effet de plus en plus vers les entreprises de croissance. Je pense que c’est ce qu’il y a de mieux à faire à LT pour faire croître son patrimoine.

Néanmoins, je sélectionne généralement des entreprises de croissance « consensuelles » qui ne sont pas spéculatives (les GAFAM par exemple). D’une manière générale j’évite les smallcaps et les entreprises non rentables. Novacyt par exemple n’a jamais dégagé le moindre centime de bénéfice depuis sa création. Je ne vois donc pas l’intérêt d’y investir de l’argent. Surtout qu’il y a pléthores de candidats sérieux dans les tests covid.

Bonjour Matthieu,

Pour ce genre de portefeuille, small cap, que pensez-vous des sociétés Thermador group (qui n’a jamais baissé son dividende depuis plus de 30 ans! y compris cette année) et Streamwide (edition de logiciel) (qui m’est conseillé par un ami gérant d’actif smal cap) ?

Bonsoir Romain,

Thermador est en effet une belle entreprise, même si le business n’est pas très sexy il est relativement rentable. Je trouvais la croissance un peu limite pour qu’elle figure dans le portefeuille (malgré de bons fondamentaux) mais sinon oui elle y aurait tout à fait sa place.

Concernant Streamwide je ne connaissais pas du tout. Les fondamentaux ont l’air bons en effet. Mais l’entreprise vient tout juste de devenir profitable visiblement et elle semble assez spéculative en regardant rapidement son cours de bourse (donc attention).

Intéressant comme toujours.

Mais qu’est-ce que c’est cher…

De quoi traumatiser une lecteur de Buffet et Lynch qui recomandent des PER de 15 ! Blague a part ne pourrait on pas parler a ces niveaux de spéculation ?

Difficile de rentrer sur ces valeurs sans avoir le vertige pour ma part

Pas nécessairement cher non plus (ça dépend du point de vue) car les actions sont aussi valorisées selon une prime de risque par rapport aux obligations. Or les rendements obligataires à l’époque de Lynch étaient proches de 5%, maintenant ils tournent autour de 0%…

Donc en relatif actions/obligations, on est actuellement sur des ratios dans la moyenne historique, rien de très alarmant (à mon avis). Ce sont surtout les obligations qui m’inquiètent et qui sont totalement en bulle.

On prette aujourd’hui à la France (qui est un pays relativement mal gérée) à des taux négatifs alors qu’elle pourrait être artificiellement en faillite si les taux commençaient à remonter.

Entre acheter du Microsoft qui est en croissance de plus de 10% par an, qui a énormément de tréso, qui est notée AAA (donc mieux que les Etats-Unis), et acheter de la dette d’Etat il n’y a pour moi pas photo.

Pendant que les banques centrales impriment des billets, votre épargne disparait progressivement.

Bonjour Matthieu,

Y’a t’il un risque de liquidité sur les entreprises mid&small de ce portefeuille ?

Certaines sont éligibles au PEA PME, recommandez-vous d’ouvrir ce support en complément d’un PEA pour y loger ces entreprises ?

Cordialement

Bonjour Steeve,

Non la plupart de ces entreprises sont tout de même relativement liquides (à moins peut-être de passer des gros ordres à coup de 10 000€ d’un coup et encore).

Le PEA PME est intéressant pour loger les entreprises éligibles en effet. Mais il n’y a malheureusement quasiment aucun autre support intéressant dessus donc il est peu utile (pas d’ETF, très peu de fonds…).

Pour précision, l’intérêt majeur du PEA-PME réside dans le fait qu’il « augmente » de façon non négligeable le montant qu’on peut héberger en PEA ou PEA-PME (et donc sans imposition après une durée de détention de 5 ans).

En l’occurence on a droit à 150.000 € sur le PEA, mais à 225.000

Complément car commentaire envoyé par erreur

Pour précision, l’intérêt majeur du PEA-PME réside dans le fait qu’il « augmente » de façon non négligeable le montant qu’on peut héberger en PEA ou PEA-PME (et donc sans imposition après une durée de détention de 5 ans).

En l’occurence on a droit à 150.000 € sur le PEA, mais à 225.000 € sur l’ensemble « PEA + PEA-PME », donc on peut se dire qu’on peut héberger 75.000 € supplémentaires via le PEA-PME, qui a donc un intérêt pour les gros portefeuilles.

Oui voila on est d’accord maintenant 😉

Mais honnêtement je préfère investir ces 75k€ aux US…

Bonjour Romain,

Non le PEA est plafonné à 150k€ et la somme des deux à 225k€. Donc potentiellement 225k€ sur le PEA PME et 0 sur le PEA, mais pas l’inverse.

Je ne vois pas l’intérêt d’avoir 225k€ sur des smallcaps, à moins d’être multi millionnaires.

On est bien d’accord.

Par principe j’héberge ce que je peux sur PEAPME au cas où je finisse par atteindre 150k€ sur le PEA 😉

Bonjour Matthieu,

Pas de mise a jour prévue pour ce portefeuille ?

Étrangement, les mid&small baissent depuis l’annonce du vaccin, je suis surpris.

Bonjoir Steeve,

Le portefeuille sera mis à jour ce mois. Je n’ai pas le temps de faire des mises à jour mensuelles pour les portefeuilles fictifs, il faut donc attendre 2 mois en moyenne.

Concernant la baisse, c’est plutôt une sorte de rotation où toutes les valeurs de croissance (notamment tech et santé) sont en baisse et toutes les valeurs cycliques en hausse. Forcément les mid&small sont plus volatiles donc cela peut s’accentuer. Mais à mon avis cela ne durera pas. Les difficultés économiques sont bien présentes et les secteurs qui étaient en déclin avant le covid le resteront.