Le portefeuille Passif ETF PEA est portefeuille passif composé uniquement d’ETF, tous éligibles au PEA. Son objectif sera de montrer qu’une approche totalement passive en sélectionnant les bons secteurs et une répartition géographique pertinente peut sur-performer un indice comme le MSCI World sur la durée.

Il est à noter que je propose ce portefeuille pour que les lecteurs du site intéressés puissent s’en inspirer, mais il n’est pas détenu en réel pour ma part. Mon portefeuille réel se trouve dans cette partie.

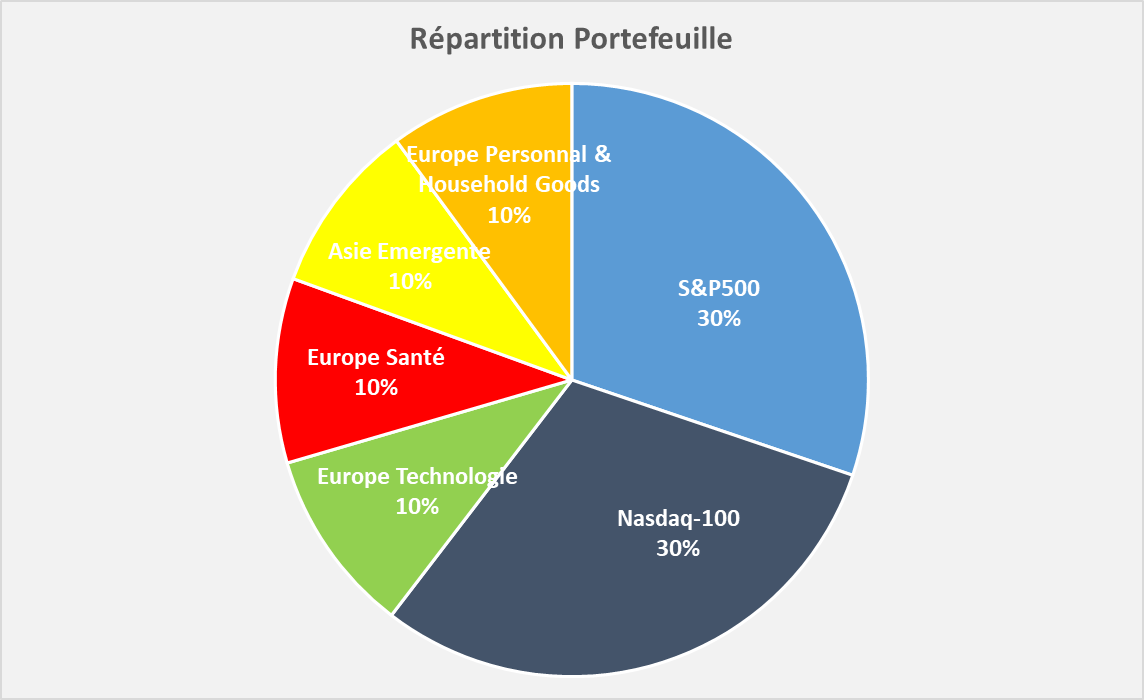

Composition du Portefeuille Passif ETF PEA

Le portefeuille Passif ETF PEA est constitué de 6 ETF distincts couvrant la partie Américaine, Européenne et l’Asie.

Le portefeuille sera réparti à 60% US, 30% Europe et 10% Asie afin de ne pas trop s’éloigner de la répartition du MSCI World.

Voici les ETF qui composent le portefeuille ainsi que leur répartition :

30% ETF S&P500 (PE500 Amundi) : cet ETF est un classique et permet de s’exposer de manière neutre à travers l’indice large Américain qui contient les plus grosses entreprises des US.

30% ETF Nasdaq-100 (PUST Lyxor) : les entreprises du Nasdaq sont incluses dans le S&P500. Le fait d’intégrer du Nasdaq a pour objectif de booster les performances de la partie US en surpondérant la thématique de croissance ainsi que les valeurs technologiques. On a ainsi des chances de faire mieux que le S&P500 sans non plus prendre le risque d’être en totalité investi sur le Nasdaq.

10% ETF Europe MSCI Technologie (TNO Lyxor) : cet ETF sectoriel couvre la partie technologique en Europe qui est l’un des secteurs les plus performants à long terme. Je pense que la technologie est l’un des thèmes principaux du 21ème siècle avec la croissance de la digitalisation, du e-commerce, du télétravail… et qui sur-performera le marché. Ce secteur est également devenu relativement défensif car la technologie est devenue un besoin naturel, presque comparable à l’alimentation.

10% ETF Europe MSCI Santé (HLT Lyxor) : cet ETF sectoriel couvre la partie santé en Europe qui est un secteur à la fois en croissance mais aussi relativement défensif. Tout comme la technologie, je pense que ce secteur est l’une des thématiques principales du siècle (vieillissement de la population, accroissement des maladies liées à l’obésité, aux problèmes auditifs, oculaires…) et sur-performera le marché.

10% ETF Europe Personal & Household Goods (PHG Lyxor) : cet ETF sectoriel couvre la partie de consommation de base (hygiène corporelle, produits d’entretien et de nettoyage…) ainsi que du Luxe en Europe. La partie liée à l’hygiène est très défensive et celle liée au luxe permet de booster les performances. On ne recherchera pas ici la croissance pure mais principalement la solidité et la régularité de ces entreprises.

10% ETF Asie Emergente (PAASI Amundi) : cet ETF permet d’investir en Asie qui est un continent en pleine croissance. Il donne une exposition à la Chine, Taiwan, la Corée du Sud et L’Inde. La Chine est aujourd’hui la première puissance mondiale en terme de PIB et a une croissance supérieure aux Etats-Unis. Il est donc pertinent d’y avoir une petite exposition.

En résumé, l’objectif de ce portefeuille d’ETF est de se concentrer sur des thématiques en croissance et porteuses sur les décennies à venir, tout en évitant les secteurs trop cycliques qui créent peu de valeur à LT.

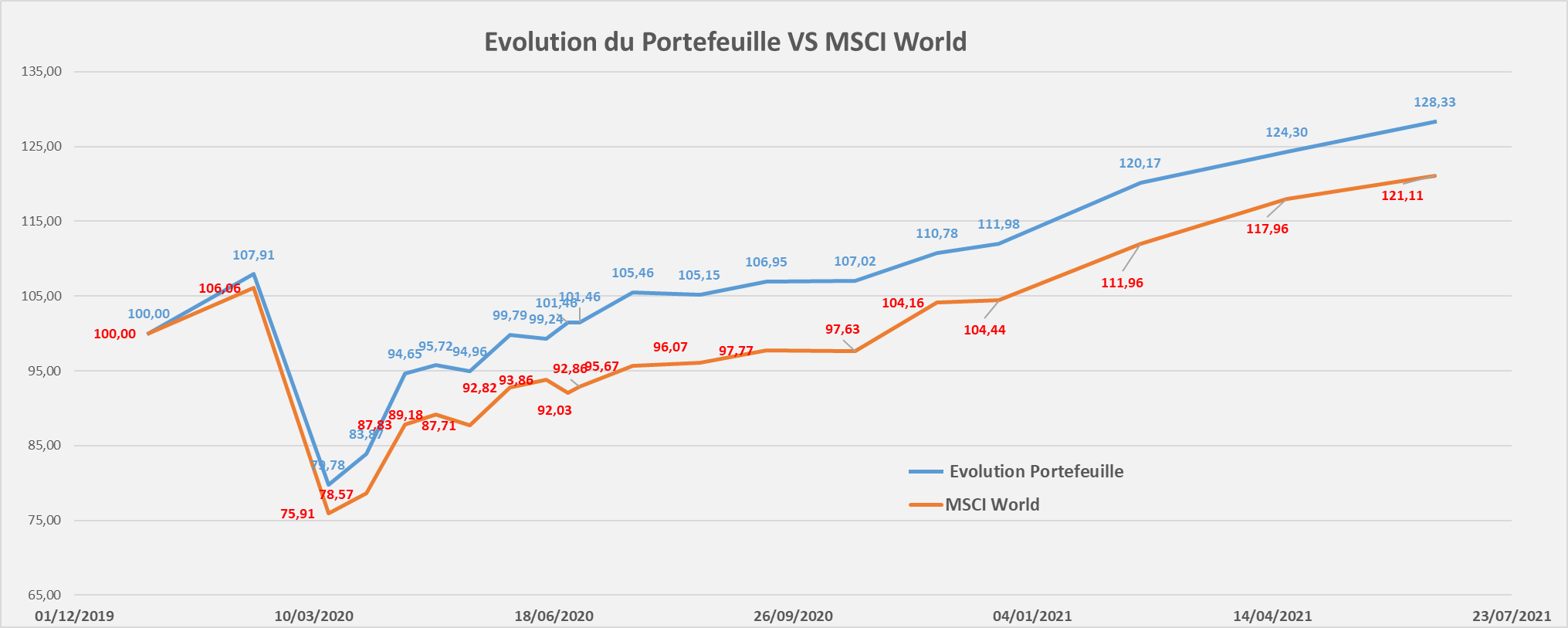

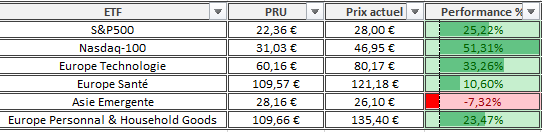

Performance du portefeuille Passif ETF PEA

Le suivi de performance démarre le 01/01/2020. C’est intéressant puisque cela permet de voir le comportement du portefeuille en prenant en compte la phase baissière de la bourse avec le Coronavirus.

Voici l’évolution du portefeuille (en bleu) VS MSCI World CW8 (en rouge) :

Performance Portefeuille Passif ETF PEA en 2020 : +11.98%

Performance MSCI World en 2020 : +4.44%

Performance Portefeuille Passif ETF PEA en 2021 : +14.6%

Performance MSCI World en 2021 : +15.9%

Le portefeuille est toujours légèrement impacté par les problématiques de remontée des taux d’intérêts car d’avantage exposé aux valeurs de croissance que le marché. Il fait cependant quasiment jeu égal avec le MSCI World depuis le début de l’année avec une sous performance de moins de 2 points. Cela montre que ce portefeuille est relativement résilient et se comporte bien à la fois à la hausse et à la baisse (contrairement au portefeuille passif ETF CTO qui est beaucoup plus agressif mais qui n’a toujours pas encore rebondi).

Néanmoins, on commence à apercevoir des valeurs cycliques qui stagnent après une belle remontée depuis le début de l’année. Certaines valeurs de croissance se reprennent, les taux d’intérêts repartent à la baisse vs le pic du mois d’avril (le 10 ans US est actuellement à 1.4% alors qu’il avait atteint un max à 1.7% en avril). Tout semble donc indiquer depuis 15 jours que la rotation cyclique est terminée et par conséquent que les fondamentaux vont redevenir le critère numéro permettant d’expliquer la hausse du marché. Je pense donc que ce portefeuille se comportera mieux sur la fin de l’année que le MSCI World.

Sentiment de marché et renforcements

Afin d’automatiser la démarche de renforcements mensuels dans ce portefeuille ETF, je propose une simple analyse graphique qui permettra de voir dans quelle tendance évolue le marché.

Si la tendance LT est haussière (prix hebdomadaires au-dessus de la moyenne mobile à 50S), alors le renforcement doit être agressif. En effet, il faut profiter des moments de hausse du marché pour renforcer les segments les plus haussiers à LT (donc principalement les valeurs de croissance).

Si la tendance LT est baissière (prix hebdomadaires en-dessous de la moyenne mobile à 50S), alors le renforcement doit être défensif. En effet, dans ce genre de cas il faut renforcer les valeurs les plus solides et les moins volatiles afin de stabiliser le portefeuille et éviter que la baisse ne fasse trop chuter sa valeur.

Cas Agressif : renforcer le Nasdaq-100, TNO et PAASI.

Cas Défensif : renforcer le S&P500, HLT et PHG.

Analyse graphique (ZoneBourse) :

Actuellement le MSCI World (CW8) est en tendance haussière, on peut donc renforcer ce mois-ci suivant la phase agressive. On pourrait néanmoins exceptionnellement pour le moment renforcer suivant la phase défensive en raison des risques qui planent sur les marchés.

Je rappelle également que d’appliquer ce genre de méthodologie de renforcement « technique » peut conduire à déséquilibre le portefeuille tout le long de l’année. Il est donc conseillé en fin d’année de faire un ré-équilibrage (totalement sans impact fiscal sur PEA) pour retrouver la pondération cible de 30-30-10-10-10-10 sur chaque ETF.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Mathieu,

merci pour ce suivi des ETF pour PEA, c’est grâce à cet exemple de portefeuille sur votre blog que j’ai établi ma stratégie pour débuter en septembre l’an dernier en bourse, uniquement sur PEA pour le moment dû a mes faibles liquidités avec un versement mensuel entre 50/100 Euros. Avec une vision LT, d’au moins 20 ans ( ayant la trentaine et futur retraité militaire qui boostera mes versement d’ici 6 ans).

J’ai suivi votre répartition pour le secteur US, en ayant trouvé logique vos explications, pour la zone Europe, j’ai pris 10% TNO, 10% GWT, 5% CACC, 5% DAX.

Je pense basculer mes 10% de PAASI sur un rapport équivalent en EWLD.

Je trouve que c’est une bonne répartition actuellement, pour le moment je sous performe le MSCi World de 2.4% depuis janvier en ayant repris votre méthode de calcul sur excel de votre post sur ce sujet.

J’en suis vraiment content.

Dans un avenir à moyen terme (max 5 ans), je me demande s’il est pertinent d’y intégrer des actions (par exemple les dividends aristo FR et EU) dont vous avez parlez plusieurs fois dans votre blog. Tout en gardant les ETF avec le même ratio entre eux et en mettant ces actions hors répartitions vu le faible nombre que je pense pouvoir obtenir dans un premier temps.

Qu’en pensez vous?

Bonjour Caius,

Avec autant d’ETF, il y aura forcément redondance/répétition en rajoutant des titres vifs assez classiques à dividendes. Ils seront nécessairement présents et déjà bien pondérés dans les indices. Cela n’a selon moi pas beaucoup d’intérêt (sauf aspect passion), surtout si vos versements sont faibles. Cela risque surtout de vous faire payer des frais inutiles.

Par ailleurs je pense qu’une stratégie dividende doit majoritairement se faire avec des entreprises Américaines qui ont une politique beaucoup plus sérieuse de retour à l’actionnaire et des dividendes fiables. Quand on voit ce qui s’est passé en 2020 en Europe et surtout en France…

Et honnêtement je pense qu’après le covid les mouvements sociaux vont reprendre, avec par conséquent des tensions politiques sur les entreprises pour les pousser à moins verser. Bref il vaut mieux éviter et donc se concentrer sur une vraie diversification avec des ETF (selon moi). Si vous souhaitez ajouter quelques titres vifs, je pense qu’il faut être très sélectif et uniquement sur les plus belles boites, comme Hermès, Sartorius, ASML, L’Oréal, Teleperformance, Dassault Systeme etc…

Merci pour votre réponse, c’est vrai qu’il y aurait redondance avec le contenu des ETF en effet.

Donc oui, autant être hyper sélectif sur les sociétés si je viens à prendre des titres vif plus tard.

Bien vu pour l’aspect politique impactant le futur marché FR et voir EU, cela jouera sans doute sur les performances de certaines entreprises. En espérant que cela sois uniquement économique/politique et pas plus grave.

Je continue donc sur les ETF c’est plus prudent pour la suite.

Encore merci, bonne soiree

Bonjour Matthieu,

Concernant le rééquilibrage à la fin de l’année, comment procéder ? Est-ce qu’il faut vendre les etf sur représentés ? Je pensais à cette solution là pour ensuite réinvestir pour approcher les parts de 30% et 10%.

Sinon lorsque l’on renforce, par exemple en situation agressive, faut-il racheter NASDAQ+HLT+TNO dans des proportions particulières ? Ou bien on peut par exemple investir uniquement sur NASDAQ ?

Mes questions peuvent paraître triviales mais n’étant pas encore bien expérimenté je préfère éviter de faire des bêtises !

Bonjour Lucas,

Oui vous pouvez ventre ce qui est trop exposé et renforcer avec la vente ce qui est sous pondérer. L’autre solution est de renforcer uniquement pendant quelques mois ce qui est sous pondéré (donc sans vente) si les écarts ne sont pas trop importants.

Pour les renforcements c’est comme vous le sentez selon les frais de courtage et les montants que vous ajoutez chaque mois. Vous pouvez par exemple faire Nasdaq au mois 1 et HLT/TNO au mois 2 etc… l’important est que les pondérations ne soient pas trop éloignées de la cible, mais on est pas non plus à quelques pourcents près.

Bonjour Matthieu,

Tout d’abord, je tiens à vous féliciter pour la qualité de votre site, c’est une vrai mine d’informations lorsque l’on commence à s’intéresser à la bourse. J’apprécie aussi la transparence et la générosité dont vous faites preuve en laissant tout ce contenu en accès libre. Même si, si j’ai bien compris, vous êtes dans une optique de « faire vos preuves ». On peut donc imaginer que tout ce travail ne sera pas toujours aussi accessible mais en attendant, j’en profite.

J’en viens à mes deux questions :

– N’ayant, ni les connaissances, ni le montant nécessaire, pour investir dans des actions en direct, je pense m’orienter vers les ETF. J’aimerais savoir s’il vous semble utile dans ce cas, d’avoir un PEA + Compte Titre puisque les ETF permettent, indirectement, de s’exposer aux actions extra-européennes? Ou bien est-ce que certains ETF, non accessible sur PEA sont beaucoup plus performants et peuvent justifier d’ouvrir aussi un Compte titre. Dans l’optique où ça ne serait pas nécessaire, est-ce qu’il faut rendre le portefeuille PEA un peu plus agressif pour obtenir le même équilibre que vous proposez en cumulant PEA + Compte Titre

– Deuxième question, qui est plutôt une réflexion, on présente généralement la gestion d’un portefeuille ETF comme de la gestion passive. Il me semble que à moins de n’investir dans des ETF MSCI World, ou S&P500, ça n’est pas si évident. Pour évaluer les ETF que vous proposez dans les deux portefeuille, il faut regarder la composition des entreprises et évaluer leur potentiel. D’ailleurs, vous même quand on vous pose une question sur un ETF, vous argumentez en citant le manque de perspective de tel entreprise, la mauvaise composition de l’ETF…Bref à part vous suivre aveuglément, il me semble difficile de chercher des ETF plus « originaux » quand on ne maitrise pas encore bien la bourse comme moi…

Merci de votre retour,

Bonjour Bastien,

Si vous choisissez des ETF classiques, il vaut mieux selon moi privilégier le PEA car on peut y investir via réplication indirecte à l’étranger (Us, Asie etc…) tout en profitant des avantages fiscaux. Le CTO a son intérêt pour des ETf spécifiques non disponibles sur PEA (par exemple ceux présentés dans le portefeuille passif CTO ou l’article sur les ETf megatrend : https://etre-riche-et-independant.com/investir-etf-megatrend-bourse) et évidemment quand l’encours max du PEA est atteint.

Concernant la passivité, normalement si vous investissez sur les indices classiques il n’est pas très utile de regarder régulièrement le contenu. C’est le principe de la gestion passive : on prend tout dans l’indice pour éviter les biais factoriels, sectoriels, psychologiques…

Maintenant pour les ETF spécifiques c’est différent. Je les conseille surtout à ceux qui veulent faire du stock picking mais qui n’ont pas les connaissances, le temps ou les moyens (difficile de se diversifier avec des petits apports par exemple) de le faire. Dans cette situation il est important de connaitre le contenu qui doit correspondre à ce que l’on recherche. L’idée est de faciliter les renforcements via l’ETF mais d’investir tout de même dans les actions qui nous plaisent et qui semblent avoir du potentiel. On y retrouve cependant les risques et biais évoqués plus haut, même si on gagne sur la diversification.

Merci pour ces précisions, ça me conforte dans l’idée de rester dans du « classique » pour l’instant et d’aller vers d’autres ETF plus spécifiques au fur et à mesure que mes connaissances progressent. Je vais continuer à m’informer notamment en lisant vos articles.;-)

Bonjour Mathieu,

Suite au rachat de Lyxor par Amundi – Que faire des ETF Lyxor selon toi? Devrions nous les revendre dès que possible ou y a t-il une bonne raison d’attendre ?

Merci !

Dominique

Bonjour Dominique,

Il n’y a pour le moment (sauf erreur de ma part) aucune communication sur les ETF Lyxor qui seront absorbés, ceux qui resteront. Il est donc inutile actuellement de changer quoi que ce soit. Les ETF absorbés seront de toute façon automatiquement convertis en Amundi équivalents. Donc pas besoin de bouger pour le moment.

Bonjour Matthieu,

Tu fais un travail très précieux d’information et Je trouve ta stratégie PEA très propre. Cependant je suis surpris des résultats que tu annonces :

« Performance Portefeuille Passif ETF PEA en 2020 : +11.98% ». Je me suis peut être trompé mais d’après tes lignes et leurs coefficients ne serait-on pas plutôt à +28.96 % ? Sinon est-ce que tu veux bien détailler le calcul ?

Bonjour Marc,

C’est la performance du portefeuille depuis sa création (Janvier 2020) qui est à 28,96% avec environ 12% de perf en 2020 et 15% en 2021.

D’accord, je te remercie.

J’aimerais me faire une répartition inspirée de celle que tu présentes. Aussi Je suis aussi allé cherché le DICI des Lyxor Stoxx Personal Household & Goods, Health, Techno et les performances semblent comprises entre 28 % par an (les deux 1ers) et 32% (techno) annualisé sur 10 ans. Ca me paraît un peu trop beau tout de même. Je me suis trompé ou bien tu peux confirmer ces valeurs ?

Oui il y a certainement une erreur, elles devraient plutôt tourner autour de 8-10%/an sur 10 ans.

J’ai retrouvé la formule pour faire une annualisation.

Donc je trouve au final, en prenant les valeurs données dans les DICI :

Europe Stoxx 600 Healthcare : 14,38 %

Europe Stoxx 600 Personal & Household Goods annualisé 2011 à 2020 (10 ans) : 14,33 %

Europe Stoxx 600 Technology : 15,40 %

En comparaison, le SP500 fait 14,84 % annualisé sur 2010-2020 (1257 pts à 3756 pts : 298%).

Le CAC40GR fait 11,7% annualisé sur 2010-2020.

Le Nasdaq fait 21,14% annualisé sur 2010-2020.

Air Liquide fait 11,9% annualisé sur 2010-2020 + les actions gratuites + les dividendes.

Total fait -1,5 annualisé sur 2010-2020 + les dividendes.

Du coup ça fait une excellente diversification.

Exactement, à noter que le S&P500 fait mieux également puisqu’il faut regarder le S&P500 GR ou NR également et non l’indice classique qui chute avec les dividendes (ça devrait augmenter la performance d’environ 1,5-2%/an).

Je ne connaissais pas le SP500 NR. C’est nouveau ? Je croyais que le SP500 « normal » était déjà basé sur les dividendes réinvestis. Ce n’était pas le cas ?

Non ce n’est pas nouveau, le S&P500 classique se comporte comme le CAC40 et ne réinvestit pas les dividendes. La différence est tout de même importante car le CAC a un rendement autour de 3% alors que le S&P500 de 1,5%.

Si vous achetez un ETF S&P500, il va bien suivre l’indice « total return » et non le S&P500 classique.

Merci. Et que voulez-vous dire par « le CAC a un rendement autour de 3% alors que le S&P500 de 1,5% » ? Vous parlez du rendement moyen des actions composant le CAC ? Les actions US ne sont-elles pas réputées pour donner plus de dividendes et avec plus de régularité ?

Le CAC40 est composé majoritairement d’actions matures versant des dividendes élevés. À l’inverse le S&P500 contient beaucoup d’actions de croissance versant peu ou pas de dividendes (comme les GAFAM) ce qui fait nécessairement chuter le rendement moyen.

Les US sont réputés pour avoir une politique de versement de dividendes fiables et en croissance dans le temps. Cela ne veut pas dire que les rendements sont plus élevés.

Merci pour ce rappel.

Bonjour Matthieu,

J’ai des etf stoxx europe sectoriels dans mon pea.

Je constate que vous avez décidé de prendre un etf Europe Growth.

Je viens de découvrir ce récent ETF, qu’en pensez-vous?

Lyxor Net Zero 2050 S&P Eurozone Climate PAB (DR) UCITS ETF – Acc

ISIN LU2195226068, Ticker EPAB

J’ai utilisé quantalys.com et justeft.com.

Bien à vous,

Jean Christophe

Bonjour Jean-Christophe,

Pour moi cet ETF n’a pas d’intérêt. Il est un peu fourre tout et son contenu n’a rien de particulièrement intéressant par rapport à un classique ETF Stoxx50. Les indices low carbon ou esg etc… sont surtout marketing mais on y met ce qu’on y veut dedans et les performances calculés par MSCI sur le long terme sont souvent inférieures ou égales aux indices classiques.

Les indices sectoriels ou le Lyxor Growth feront bien mieux à long terme sans aucun doute.

Matthieu,

Il en va donc de même pour vous concernnant le BNP Paribas Easy MSCI Emerging SRI S-Series 5% Capped LU1659681230 vs PAASI.

Bien à vous,

Jean Christophe

Pour les pays émergents c’est un peu différent car parfois les indices ESG permettent de virer les boites d’Etat ou quelques bancaires ce qui améliore la performance.

Bonjour . L’ETF phg de Lyxor me semble peu liquide , aujourd’hui 70 échange effectué , par quoi le remplacer pour pouvoir respecter les 10 % de l’enveloppe du portefeuille des ETF . Merci de votre réponse

Bonsoir,

La liquidité n’est pas vraiment un problème puisqu’elle est entretenue par les markets makers et les émetteurs sur les ETF. Il n’y a donc pas de soucis particuliers avec ces ETF puisque les indices suivis ainsi que le contenu de l’actif sont quant à eux très liquides.

Merci pour votre réponse . Je me suis peut etre mal exprimé , je voulais mentionner les volumes car avec 70 échanges , pour moi cela pose un problème à la vente ou à l’achat de cette ETF si il y a un autre ETF avec plus de volume pour le remplacer , merci de me l’indiquer .

Bien à vous Jean Louis

Bonjour Jean Louis,

J’avais bien compris votre propos mais je répète qu’un faible volume n’a aucune importance. La liquidité de l’ETF est entretenue donc il y aura toujours assez d’acheteurs et vendeurs pour vous servir. Que craignez vous avec le volume ?

Bonsoir Matthieu Ma crainte c’est d’etre peut etre obliger vu le faible volume d’attendre plusieurs jours pour acheter ou vendre cet ETF au prix du marché Bonne soirée Matthieu Jean Louis

Le volume varie chaque jour suivant la demande. Vous pourrez facilement en acheter la quantité souhaitée sans problème sur le prix

Bonjour Matthieu OK merci pour votre disponibilité . Salutation